Les règles relatives à la taxe à la consommation ont été modifiées avec l'introduction du système de facturation. Ce système est également connu sous le nom de « système de facturation admissible ». Même si vous savez à quel moment commencer à facturer, il se peut que vous ne sachiez pas à quel moment émettre une facture, en fonction du moment de la transaction.

Cet article explique le processus qui a conduit à l'introduction du système de facturation, précise à quel moment l'émission de factures est devenue obligatoire et présente la période de transition.

Que contient cet article?

- Quand le système de facturation a-t-il été mis en place?

- Quand faut-il émettre une facture pour une transaction?

Quand le système de facturation a-t-il été mis en place?

Le système de facturation a été introduit au Japon le 1er octobre 2023 et est officiellement connu sous le nom de système de facturation admissible.

Beaucoup d'entre vous se souviennent peut-être encore de la mise en place du système de facturation. Vous souvenez-vous comment c'était avant l'introduction du système de facturation et de la taxe à la consommation? Vous trouverez ci-dessous une chronologie de l'introduction du système de facturation.

|

Date

|

Événements

|

|---|---|

| 1989 | Introduction d'une taxe sur la consommation de 3 % |

| 1997 | La taxe sur la consommation est portée à 5 % |

| 2014 | La taxe sur la consommation est portée à 8 % |

| 2019 | La taxe sur la consommation est portée à 10 % + un taux réduit de 8 % a été introduit |

| 2021 | Les inscriptions au système de facturation sont ouvertes |

| Octobre 2023 | Lancement du système de facturation |

Comme le montre cette chronologie, la taxe à la consommation existait depuis un certain temps avant l'introduction du système de facturation en 2023.

Le système de facturation garantit que les entreprises paient correctement la taxe à la consommation et constitue une méthode de crédit d'impôt sur les achats compatible avec plusieurs taux de taxe à la consommation. Pour émettre des factures, une organisation doit être enregistrée en tant qu'entité émettrice de factures.

La NTA (agence nationale des impôts du Japon) a publié un organigramme pour les demandes d'enregistrement utile qui fournit des conseils adaptés à la situation du demandeur et constitue une référence précieuse pour les candidats potentiels. Si aucune des situations de l'organigramme ne s'applique à votre cas ou si vous souhaitez obtenir des conseils personnalisés sur la manière de remplir la demande d'enregistrement, veuillez contacter le bureau des services fiscaux compétent.

En tant qu'émetteur de factures admissibles, Stripe peut émettre des factures admissibles qui répondent aux exigences de transaction. Stripe Invoicing peut créer et traiter des factures en quelques minutes, ce qui permet à l'entreprise de se développer et de gagner en efficacité.

Quand faut-il émettre une facture pour une transaction?

Période d’émission des factures

Quand devrez-vous émettre une facture si la date de la transaction est septembre 2023 et que la facture est émise en octobre 2023?

L’obligation de facturation s’applique aux transactions se produisant à compter du 1er octobre 2023. Une facture doit être émise pour les transactions suivantes réalisées à cette date ou ultérieurement.

|

Segments d'entreprises

|

Informations de transaction

|

|---|---|

| Vente de marchandises | Date d'expédition, date de réception et d'inspection par le client, ou toute autre date jugée raisonnable comme date de livraison. |

| Services fournis | Si les marchandises doivent être livrées, la date à laquelle toutes les marchandises sont livrées. Si aucune marchandise ne doit être livrée, la date à laquelle tous les services ont été fournis. |

Si la transaction est antérieure au 30 septembre 2023, aucune facture n’est alors requise. Par exemple, si elle a lieu en septembre 2023 et qu’elle est ensuite facturée en octobre 2023, il n’est donc pas nécessaire d’en émettre une.

Cependant, une facture doit être émise si la transaction a eu lieu en septembre 2023 et que la livraison a été faite en octobre 2023.

En cas de doute, vous pouvez toujours émettre des factures afin de vous conformer au système de facturation pour les transactions antérieures au 30 septembre 2023.

Transition vers le nouveau système de facturation

Après l’entrée en vigueur du système de facturation, la conservation des factures constitue une exigence à l’obtention d’un crédit d’impôt sur les achats dans la majorité des cas.

Néanmoins, en raison de son lancement récent, les entreprises ne sont pas toutes en mesure de répondre immédiatement aux exigences du système de facturation. Afin d’éviter toute confusion avec le nouveau système et d’éviter des charges soudaines pour les entreprises, une période de transition a été établie après le lancement initial du système de facturation. Pendant cette période, un pourcentage fixe équivalent à la taxe sur les achats peut être déduit même si aucune facture n’est émise.

Période de transition

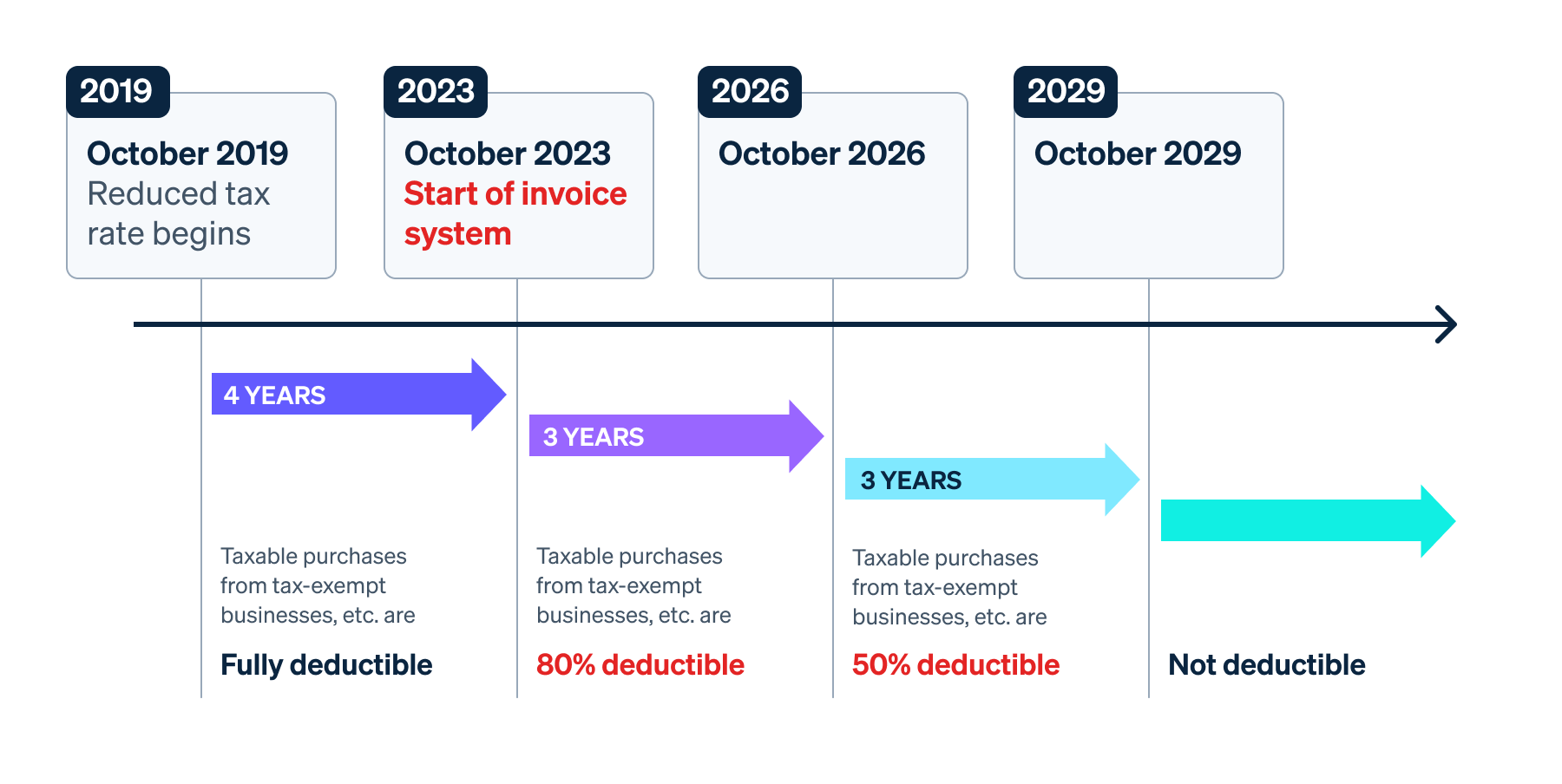

Compte tenu de l’énorme impact du système de facturation, une période de transition de six ans a été établie qui permet de déduire un certain pourcentage des achats taxables effectués auprès d’entreprises exonérées de taxe.

En d’autres termes, pendant la période de trois ans allant du 1er octobre 2023 au 30 septembre 2026, 80 % des achats taxables seront déductibles, même si le partenaire commercial exonéré de taxe n’est pas inscrit au système de facturation et ne peut pas émettre de facture. De plus, pour la période de trois ans allant du 1er octobre 2026 au 30 septembre 2029, une déduction de 50 % des achats taxables sera autorisée. Après le 1er octobre 2029, aucune autre déduction ne sera autorisée.

Lors de l’introduction du système de facturation, une période de transition avait été établie, au cours de laquelle un certain pourcentage des achats taxables effectués auprès d’entreprises exonérées de taxe et non enregistrées pouvait être déduit. Si vous êtes actuellement une entreprise exonérée de taxe, envisagez de prendre des mesures pour déterminer si vous devez passer à une entreprise imposable.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.