Mit der Einführung des Invoice System haben sich die bisherigen Vorschriften rund um die Verbrauchssteuer geändert. Es wird auch als „Qualified Invoice System“ bezeichnet. Es kann vorkommen, dass Sie, je nach Transaktionszeitpunkt, unsicher sind, wann die Rechnungsstellung erfolgen sollte.

In diesem Artikel wird der Prozess erläutert, der zur Einführung des Invoice System geführt hat, wann die Ausstellung von Rechnungen obligatorisch wurde und die Übergangszeit.

Worum geht es in diesem Artikel?

- Seit wann gibt es das „Invoice System“?

- Wann sind Sie verpflichtet, eine Rechnung für eine Transaktion auszustellen?

Seit Beginn gibt es das „Invoice System“?

Das Rechnungssystem wurde in Japan am 1. Oktober 2023 eingeführt und ist offiziell als Qualified Invoice System bekannt.

Viele werden sich wohl noch an die Anfänge des Invoice System erinnern. Erinnern Sie sich noch an die Zeit vor der Einführung des Invoice System und der Verbrauchssteuer? Im Folgenden finden Sie einen Zeitplan für die Einführung des Invoice System.

|

Datum

|

Ereignisse

|

|---|---|

| 1989 | Einführung der Verbrauchsteuer (3 %) |

| 1997 | Anhebung der Verbrauchsteuer auf 5 % |

| 2014 | Anhebung der Verbrauchsteuer auf 8 % |

| 2019 | Anhebung der Verbrauchsteuer auf 10 %, ermäßigter Steuersatz 8 % |

| 2021 | Eröffnung des Anmeldeverfahrens im Abrechnungssystem |

| Oktober 2023 | Einführung des Abrechnungssystems |

Wie aus diesem Zeitplan hervorgeht, gab es die Verbrauchssteuer schon seit geraumer Zeit vor der Einführung des Invoice System im Jahr 2023.

Das Invoice System stellt sicher, dass Unternehmen die Verbrauchssteuer korrekt abführen und ist eine mit mehreren Verbrauchssteuersätzen kompatible Gutschriftsteuer-Methode. Um Rechnungen ausstellen zu dürfen, muss ein Unternehmen als Rechnungsaussteller registriert sein.

Die NTA hat ein hilfreiches Flussdiagramm für Registrierungsanträge veröffentlicht, das eine auf die Situation von Antragstellenden zugeschnittene Orientierungshilfe bietet und ein wertvolles Nachschlagewerk für potenzielle Antragstellende ist. Wenn keiner der im Flussdiagramm genannten Fälle auf Sie zutrifft oder Sie eine persönliche Beratung zum Ausfüllen des Registrierungsantrags wünschen, wenden Sie sich bitte an das zuständige Finanzamt.

Als qualifizierter Rechnungsaussteller kann Stripe qualifizierte Rechnungen ausstellen, die die Transaktionsanforderungen erfüllen. Stripe Invoicing kann Rechnungen innerhalb von Minuten erstellen und verarbeiten und so Unternehmen dabei helfen, zu expandieren und effizienter zu werden.

Wann müssen Sie zu einer Transaktion eine Rechnung ausstellen?

Zeitraum für die Ausstellung von Rechnungen

Wann müssen Sie eine Rechnung ausstellen, wenn das Transaktionsdatum im September 2023 liegt und die Rechnung im Oktober 2023 ausgestellt wurde?

Die Rechnungspflicht gilt für Transaktionen, die am oder nach dem 1. Oktober 2023 stattfinden. Sie muss für die folgenden Transaktionen ausgestellt werden, die an oder nach diesem Datum datiert sind.

|

Marktsegmente

|

Transaktionsdetails

|

|---|---|

| Waren | Versanddatum, Annahmedatum oder anderes als Lieferdatum geeignetes Datum. |

| Dienstleistungen | Bei Warensendungen das Datum der vollständigen Warenlieferung, ansonsten das Fertigstellungsdatum. |

Wenn die Transaktion vor dem 30. September 2023 erfolgte, ist keine Rechnung erforderlich. Wenn sie zum Beispiel im September 2023 stattfand und im Oktober 2023 abgerechnet wurde, muss keine ausgestellt werden.

Jedoch muss eine ausgestellt werden, wenn die Transaktion im September 2023 war und die Lieferung im Oktober 2023 erfolgt.

Im Zweifelsfall können Sie auch Rechnungen ausstellen, die dem Rechnungssystem für Transaktionen mit Datum bis zum 30. September 2023 entsprechen.

Rechnungssysteme umstellen

Nach Inkrafttreten des Rechnungssystems müssen Rechnungen in den meisten Fällen für Verbrauchssteuergutschriften bei Einkäufen einbehalten werden.

Doch aufgrund seiner kürzlichen Einführung können nicht alle Unternehmen sofort auf das Rechnungssystem reagieren. Um Verwechslungen mit dem neuen System und plötzliche Belastungen für Unternehmen zu vermeiden, wurde nach der Einführung des Rechnungssystems eine Übergangsfrist festgelegt. In dieser Zeit kann ein fester prozentualer Betrag in Höhe der Mehrwertsteuer abgezogen werden, auch wenn keine Rechnung gestellt wird.

Übergangsfrist

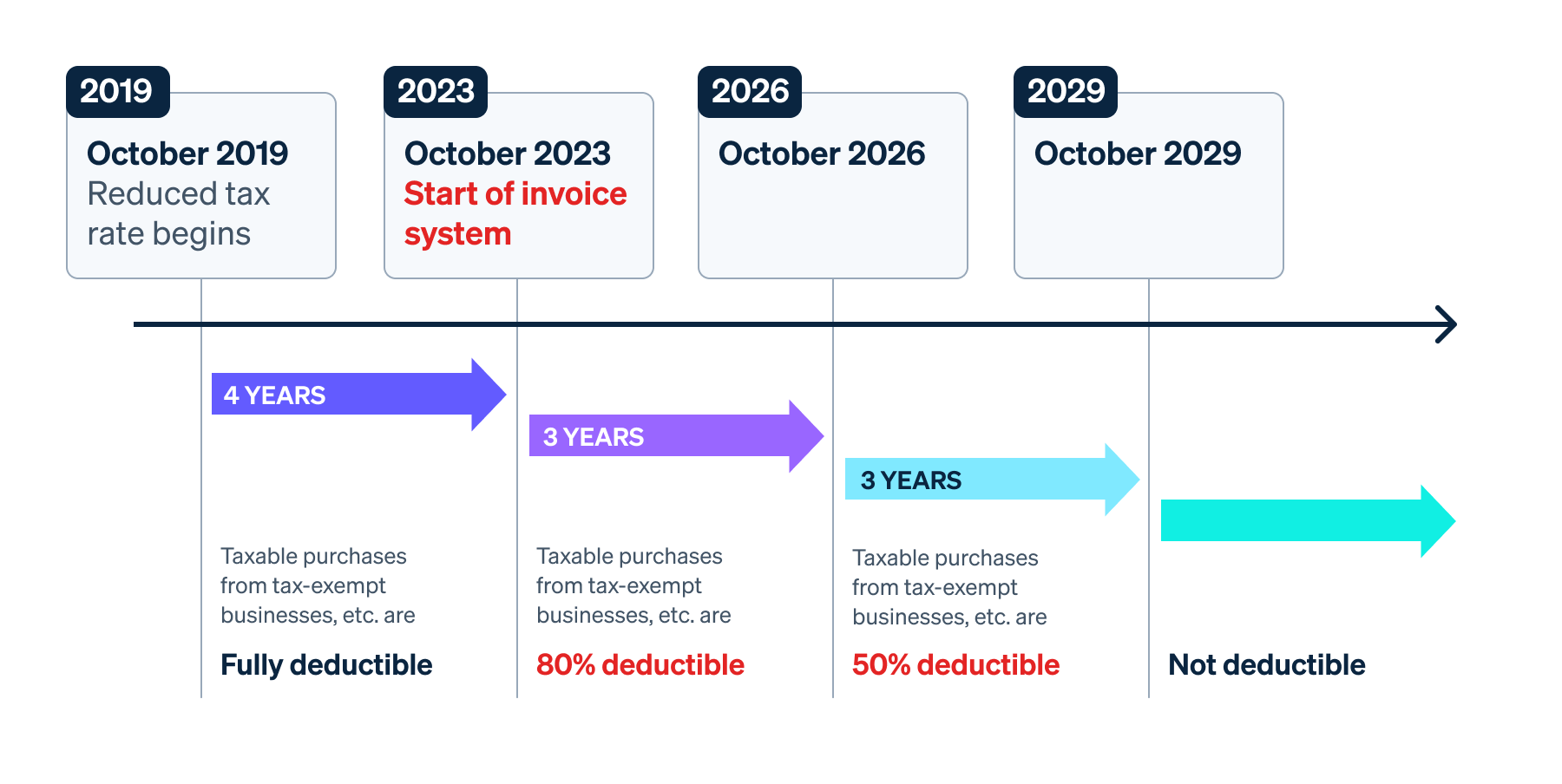

Angesichts der enormen Auswirkungen des Rechnungssystems wurde eine sechsjährige Übergangsfrist festgelegt, die es erlaubt, einen bestimmten Prozentsatz der steuerpflichtigen Einkäufe von steuerbefreiten Unternehmen abzuziehen.

Mit anderen Worten, während des Dreijahreszeitraums vom 1. Oktober 2023 bis zum 30. September 2026 sind 80 % der steuerpflichtigen Einkäufe abzugsfähig, auch wenn der steuerbefreite Geschäftspartner nicht im Rechnungssystem registriert ist und keine Rechnung ausstellen kann. Darüber hinaus ist für die drei Jahre vom 1. Oktober 2026 bis zum 30. September 2029 ein Abzug von 50 % der steuerpflichtigen Einkäufe zulässig. Nach dem 1. Oktober 2029 ist kein weiterer Abzug mehr zulässig.

Mit der Einführung des Rechnungssystems wurde eine Übergangsfrist festgelegt, in der ein bestimmter Prozentsatz der steuerpflichtigen Einkäufe bei steuerbefreiten Unternehmen, die nicht nach dem Rechnungssystem registriert sind, abgezogen werden kann. Wenn Sie derzeit ein steuerbefreites Unternehmen sind, sollten Sie prüfen, ob Sie zu einem steuerpflichtigen Unternehmen wechseln müssen.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.