«Ingresos diferidos» es un concepto contable que brinda una instantánea de la salud financiera y la agilidad operativa de una empresa. En los modelos de negocio de suscripción o de prepago, los ingresos diferidos constituyen una métrica especialmente informativa para las partes interesadas, desde la dirección financiera hasta el accionariado.

La importancia de los ingresos diferidos también se extiende más allá del balance financiero a otras preocupaciones de las empresas, incluidas la liquidez, el cumplimiento de la normativa y la valoración. Comprender los ingresos diferidos al detalle puede mejorar la transparencia de los informes financieros y fundamentar decisiones estratégicas.

A continuación, explicaremos las implicaciones financieras de los ingresos diferidos. Esto es lo que debes saber.

¿De qué trata este artículo?

- ¿Qué son los ingresos diferidos?

- ¿Qué principios contables intervienen en los ingresos diferidos?

- Diferencia entre ingresos diferidos y devengados

- Cómo afectan los ingresos diferidos a los estados contables

- Cómo gestionar y monitorizar los ingresos diferidos

- Riesgos de los ingresos diferidos y cómo mitigarlos

¿Qué son los ingresos diferidos?

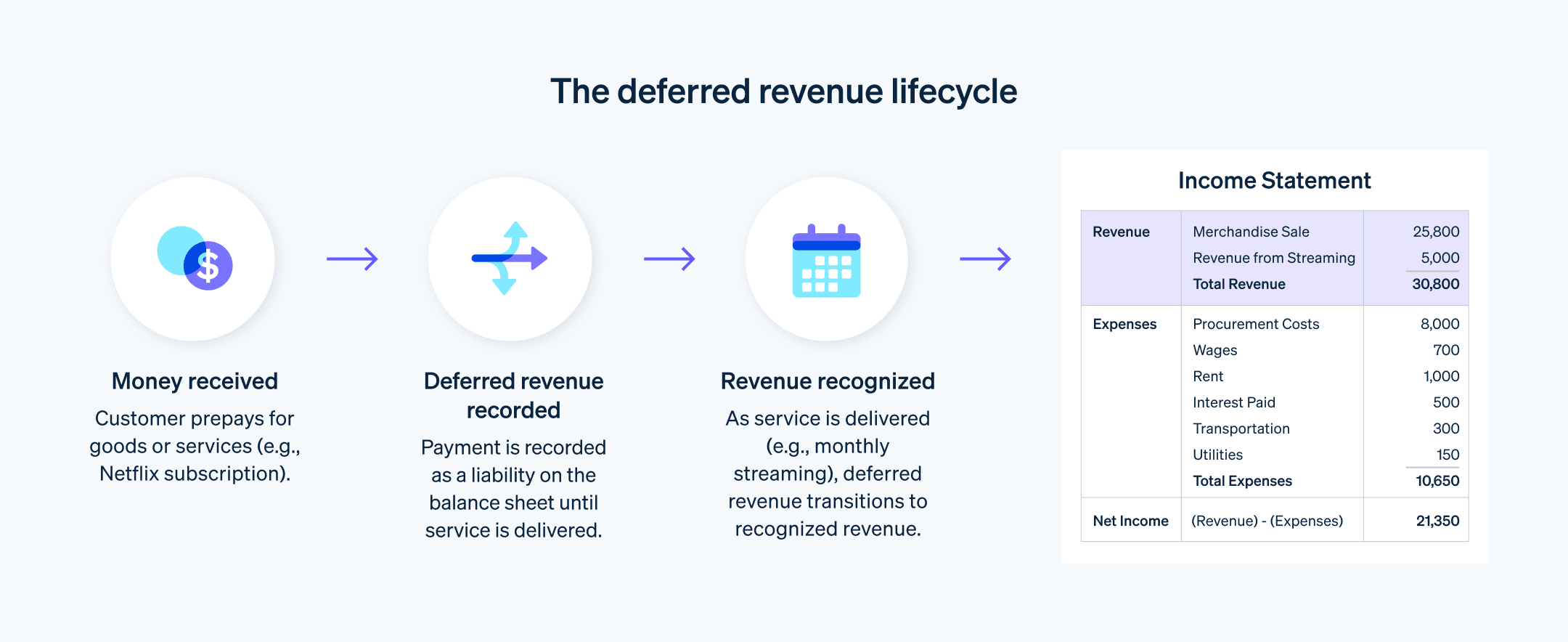

Los ingresos diferidos son cantidades de dinero que has recibido, pero que aún no has ganado. Cuando por fin entregas lo prometido, puedes pasar ese dinero a la columna de ingresos de tus estados contables.

Piensa, por ejemplo, en un servicio de suscripción como Netflix. Cuando alguien paga un mes o un año por adelantado, ese dinero no se convierte al instante en «ingresos». Al fin y al cabo, Netflix sigue teniendo que proporcionar un mes o un año de servicios de streaming. El pago se refleja en los libros contables en forma de ingresos diferidos y se transforma en ingresos reconocidos cuando el servicio se entrega con el tiempo (para ver un ejemplo detallado de cómo se lleva a cabo esto en una importante empresa de servicios de suscripción, consulta el informe financiero de Roblox del segundo trimestre de 2023).

¿Qué principios contables intervienen en los ingresos diferidos?

En los ingresos diferidos intervienen dos principios contables generalmente aceptados: el reconocimiento de ingresos y la contabilidad de ejercicio.

Los principios de reconocimiento de ingresos definen cuándo y cómo se deben reconocer los ingresos de una empresa. El reconocimiento de ingresos define el período contable en el que se imputan los ingresos y gastos de una empresa.

El principio de contabilidad de ejercicio, que se encuentra bajo el paraguas del reconocimiento de ingresos, indica que los ingresos y los gastos se deben reconocer en los estados contables correspondientes al momento en el que se generen, independientemente del momento de recepción del pago. En otras palabras, la contabilidad de ejercicio se centra en el momento del trabajo que hace una empresa para adquirir derecho a percibir los ingresos, no en el momento en el que recibe el pago. Por lo tanto, si gestionas un servicio de suscripción como, por ejemplo, una empresa de software como servicio (SaaS), los ingresos se reconocen en cuanto prestas cada mes de servicio, pasando progresivamente el dinero de la cuenta de ingresos diferidos a la cuenta de ingresos obtenidos.

Los ingresos diferidos pueden afectar a la obligación fiscal en función de las normativas tributarias de tu jurisdicción. Por lo general, no tendrás que pagar ningún impuesto por los ingresos diferidos hasta que los obtengas de forma efectiva. Es una bonita ventaja que brinda algo de margen de maniobra para la planificación y asignación de recursos.

Los ingresos diferidos también tienen implicaciones en los informes financieros. Figuran en el balance financiero como pasivo, y cualquier persona que evalúe la salud financiera de tu empresa (quienes han invertido en ella, analistas financieros o posibles adquirientes) examinará esta partida individual. Una gran cantidad de ingresos diferidos podría ser un indicio de un compromiso y una fidelidad férreos de la clientela, pero también podría dar a entender que hay mucho pendiente de entregar.

Diferencia entre ingresos diferidos y devengados

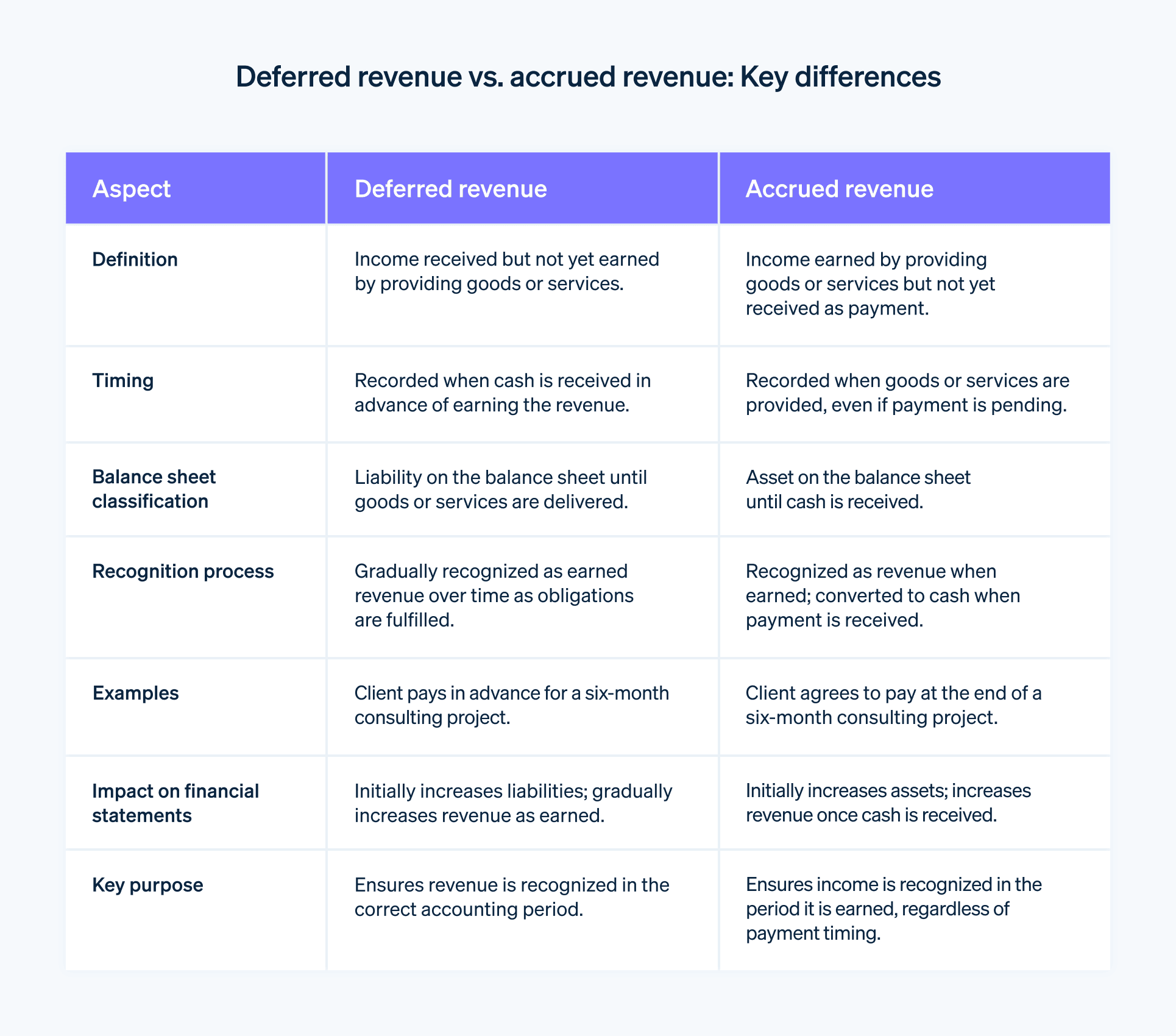

Ingresos diferidos e ingresos devengados son dos conceptos distintos, pero ambos tienen sus raíces en la contabilidad de ejercicio y contribuyen al objetivo común de hacer que tus finanzas sean lo más exactas posible. Están relacionados con el momento de reconocimiento de ingresos, y actúan como marcadores de posición en tu balance financiero hasta que hayas ganado o pagado el importe pendiente.

Los ingresos diferidos se registran como ingresos que has recibido, pero que todavía no has obtenido por la prestación de bienes o servicios. Una vez suministrados estos bienes o servicios, los ingresos diferidos se reconocen como ingresos obtenidos. En cambio, los ingresos devengados son lo contrario. Son ingresos que has obtenido por la prestación de bienes o servicios, pero que todavía no se han pagado. Figuran como activo en el balance financiero. Cuando el dinero acaba llegando, dicho activo se convierte en ingresos reconocidos.

Imagina que diriges una consultoría. Si alguien de tus clientes te paga por adelantado para un proyecto de seis meses, dicho pago se categoriza inicialmente como ingresos diferidos. A medida que vayas avanzando el trabajo cada mes, irás trasladando gradualmente importe de los ingresos diferidos a los obtenidos.

Pongamos ahora que otro cliente se compromete a pagarte al final de un proyecto de seis meses. Le prestarás servicios de consultoría cada mes sin recibir el pago, y los registrarás como ingresos devengados. Cuando al final te paga, los ingresos devengados se reconocen como ingresos recibidos.

Estos conceptos contribuyen a preservar la integridad de tus estados contables. Te permiten asociar tus ingresos y gastos a los períodos en los que se obtuvieron o se contrajeron, respectivamente, y no solo al momento en el que se produjo el intercambio de dinero. Tanto los ingresos diferidos como los devengados requieren un seguimiento y un control meticulosos, ya que influyen directamente sobre las métricas de rentabilidad y flujo de caja, que son claves para la planificación operativa y la toma de decisiones estratégicas.

Cómo afectan los ingresos diferidos a los estados contables

Los ingresos diferidos afectan a los estados contables de diversas formas:

Figuran como pasivo en el balance financiero.

Cuando alguien te paga por un bien o un servicio que todavía no has prestado, dicho pago no tiene la consideración inmediata de ingreso, sino que se deja constancia de él en la cuenta de ingresos diferidos y se clasifica como pasivo en el balance financiero. Esto se debe a que a tu cliente le debes algo, ya sea un producto o un servicio, en una fecha futura.Con el tiempo, se acaban convirtiendo en ingresos obtenidos.

En cuanto entregas el producto o prestas el servicio en cuestión, los ingresos pasan de la cuenta de ingresos diferidos a la sección de ingresos obtenidos de tu cuenta de resultados. En términos contables, refleja una «ganancia» gradual de dichos ingresos a medida que vas cumpliendo con tus compromisos.Influyen sobre los indicadores clave del rendimiento.

Métricas tales como los coeficientes de liquidez se pueden ver afectados por la cantidad de ingresos diferidos. Por ejemplo, una gran cantidad de ingresos diferidos puede dar a entender una estabilidad financiera en el futuro, ya que se trata de dinero que ya se ha cobrado. Ahora bien, dichos fondos son una promesa de bienes o servicios futuros, por lo que también implican una obligación que debes cumplir.Afectan al flujo de caja, pero no están inmediatamente sujetos a impuestos.

Aunque los ingresos diferidos contribuyen a un flujo de caja positivo, no suelen estar sujetos a impuestos sobre la renta hasta que se convierten en ingresos obtenidos, lo que puede dar un cierto margen para la planificación financiera y la asignación de recursos.Influyen sobre la valoración y la diligencia debida.

Toda persona que analice la salud financiera de tu empresa (ya se trate de gente que haya invertido en ella, analistas o posibles adquirientes) prestará atención a los ingresos diferidos. Su presencia en niveles elevados indica compromiso por parte de tus clientes, pero también significa que tienes entregas que cumplir. Todo esto puede influir sobre tu valoración y fundamentar las decisiones sobre inversiones o fusiones.Hay que hacer un seguimiento de ellos para cumplir los estándares de cumplimiento de la normativa.

Es importante hacer un seguimiento exacto de los ingresos diferidos para cumplir con los cambiantes estándares de cumplimiento de la normativa, entre los que se incluyen la norma de 2021 de la Financial Accounting Standards Board, que obliga a las empresas adquirientes a reconocer los ingresos diferidos de las adquiridas en la fecha de la adquisición.Exigen controlarlos con atención.

Los ingresos diferidos requieren un control continuo para asegurarse de mover los importes pertinentes a los ingresos obtenidos a medida que se van cumpliendo las obligaciones, para lo que hay que seguir buenas prácticas de contabilidad y tener un conocimiento en profundidad de los ciclos de ingresos de tu empresa.

Entender cómo interactúan los ingresos diferidos con tus estados contables tiene implicaciones prácticas para la gestión de las finanzas de tu empresa y puede influir significativamente sobre la percepción que tienen de tu empresa entidades externas.

Cómo gestionar y monitorizar los ingresos diferidos

El proceso de gestión y monitorización de los ingresos diferidos se simplifica con los métodos y las herramientas adecuados. Aquí te ofrecemos una guía paso a paso:

Obtén una visión detallada de todos tus ingresos.

Revisa lo que ya has ganado y lo que prevés ganar en el futuro. Con una plataforma como Stripe, puedes contemplar de un vistazo todas tus fuentes de ingresos: las suscripciones, las facturas y las transacciones están identificadas claramente y se puede acceder a ellas con facilidad. Si tienes fuentes de ingresos ajenas a Stripe, también dispones de medios para incorporarlas.Utiliza informes y dashboards automatizados.

Elige un sistema de contabilidad o de pago que se actualice en tiempo real y que te ofrezca una instantánea del estado financiero de tu empresa. Por ejemplo, la función de reconocimiento de ingresos de Stripe te proporciona gráficos, tablas y asientos contables que te permiten hacerte una idea rápida pero detallada. La «cascada de ingresos» resulta especialmente práctica, ya que desglosa los ingresos por mes y te muestra los que se han reconocido y lo que se han diferido.Personaliza en función de las necesidades de tu empresa.

Cada empresa tiene sus propios requisitos contables. Elige un sistema en el que puedas definir reglas para los distintos tipos de ingresos. Con Stripe, puedes hacer ajustes tales como excluir algunas comisiones o gestionar los tratamientos fiscales. La plataforma también permite hacer ajustes históricos, lo que puede ser clave si tienes que revisar registros anteriores.Tenlo todo siempre preparado para las auditorías.

A nadie le gustan las auditorías, pero así es la vida empresarial. Póntelo fácil eligiendo un sistema que te permita revisar tus finanzas con facilidad. Por ejemplo, la plataforma de Stripe te permite hacer un seguimiento con facilidad de los ingresos reconocidos y los diferidos de cada factura y cada cliente. Este tipo de transparencia puede ahorrarte muchos dolores de cabeza en el futuro.

Con las herramientas adecuadas para gestionar y monitorizar tus ingresos, como es el caso de las soluciones de Stripe, tendrás todo lo que necesitas para mantenerlo todo en orden. Procura centrar siempre tu proceso de toma de decisiones en los requisitos específicos de tu empresa, y elige los sistemas y métodos que satisfagan tus necesidades.

Riesgos de los ingresos diferidos y cómo mitigarlos

Los ingresos diferidos representan el dinero recibido de clientes por unos bienes o unos servicios que todavía no se han entregado o prestado. Aunque parezcan algo muy sencillo, gestionar este elemento financiero plantear varios riesgos que las empresas deben tener en cuenta. Abordar directamente los siguientes riesgos puede suponer una diferencia enorme en la salud financiera de una empresa y en las relaciones con sus clientes.

Registros erróneos

Cuando los ingresos diferidos no se registran como es debido, se puede acabar distorsionando toda la imagen financiera. Piensa en una empresa de software a la que se le paga por adelantado una suscripción de un año. Si estos ingresos se reconocen en seguida en vez de diferirlos y distribuirlos a lo largo del año, la empresa podría parecer más rentable de lo que realmente es. Esta discrepancia puede dar lugar a decisiones empresariales deficientes basadas en cifras de ingresos infladas.

Para contrarrestar esto, muchas empresas recurren a sistemas de contabilidad fiables. Plataformas tales como Stripe se han diseñado con funciones que automatizan el proceso de reconocimiento de ingresos. Esta automatización reduce el error humano, lo que garantiza que los estados contables representen fielmente la posición de la empresa.

Complicaciones en las auditorías

Las complejidades de los ingresos diferidos pueden hacer que las auditorías supongan un mayor desafío, sobre todo si hay alguna ambigüedad en los registros. Piensa en una editorial que publica revistas y cuyas personas suscritas abarcan contratos de diversas duraciones y fechas de inicio. Si quienes la auditan no pueden hacer un seguimiento con facilidad de los pagos y las obligaciones de entrega correspondientes, el proceso de auditoría se vuelve peliagudo.

Las soluciones como Stripe ofrecen una trazabilidad que vincula los ingresos reconocidos y los diferidos directamente con contratos con clientes y facturas concretos. Esta transparencia puede simplificar el proceso de auditoría, gracias a lo cual este resulta menos estresante y más eficiente.

Ambigüedad en el flujo de caja

Gestionar la caja se complica cuando hay ingresos diferidos. Una empresa podría tener un sustancioso flujo de entrada de caja por los pagos anticipados, lo que la puede llevar a creer que tiene más activos líquidos de los que puede disponer en realidad. Por ejemplo, un gimnasio que cobre cuotas de asociación anuales en enero podría verse tentada a hacer grandes inversiones o a expandirse, pero si no tiene en cuenta el coste de prestar servicios de entrenamiento a sus miembros durante todo el año, podría acabar teniendo problemas de liquidez en el futuro.

Una forma de luchar contra esta eventualidad es supervisar con regularidad la ratio de efectivo/ingresos. Stripe ofrece funciones tales como el gráfico de cascada de ingresos, que muestra un desglose mensual de los ingresos reconocidos frente a los diferidos. Con esta información, las empresas pueden planificar los gastos con mayor criterio.

Las expectativas de la clientela

Por último, es importante gestionar las expectativas de tus clientes a la hora de tratar los ingresos diferidos. La clientela que paga por adelantado lo hace con cierto nivel de confianza, en espera de una prestación puntual de los bienes o servicios prometidos. Pongamos que una persona paga por adelantado un paquete de clases de yoga de 10 sesiones. Si tiene que lidiar constantemente con la cancelación de sesiones o la ineptitud de quienes las imparten, su confianza se mina, lo que puede acabar dando lugar a solicitudes de reembolso o reseñas negativas.

Para mitigar este riesgo, las empresas deben hacer un seguimiento riguroso de todas sus entregas y compromisos, y procurar satisfacer o colmar siempre las expectativas de sus clientes.

Aunque los ingresos diferidos plantean desafíos, gestionarlos de forma proactiva y utilizar las herramientas adecuadas puede ayudar a las empresas a solventar estos retos con eficacia. Las soluciones como Stripe pueden simplificar algunas de estas complejidades, lo que hace que a las empresas les resulte más sencillo permanecer al día de sus obligaciones y mantener una relación positiva con su base de clientes.

Obtén más información sobre el reconocimiento de ingresos con Stripe.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, la adecuación o la vigencia de la información incluida en el artículo. Busca un abogado o un asesor fiscal profesional y con licencia para ejercer en tu jurisdicción si necesitas asesoramiento para tu situación particular.