I ricavi differiti in ambito contabile offrono un'istantanea dello stato di salute finanziaria e dell'agilità operativa di un'attività. Nei modelli di business basati su abbonamento o su pagamenti anticipati, i ricavi differiti costituiscono una metrica informativa per le parti interessate che variano dai CFO agli investitori.

L'importanza dei ricavi differiti si estende anche oltre lo stato patrimoniale per includere altri aspetti dell'attività, tra cui liquidità, conformità normativa e valutazione. Con una comprensione articolata dei ricavi differiti, puoi migliorare la trasparenza nella rendicontazione finanziaria e prendere decisioni strategiche e informate.

In questo articolo parleremo delle implicazioni finanziarie dei ricavi differiti. Ecco cosa devi sapere.

Contenuto dell'articolo

- Che cosa sono i ricavi differiti?

- Quali sono i principi contabili associati ai ricavi differiti?

- Differenza tra ricavi differiti e ricavi maturati

- Effetti dei ricavi differiti sui rendiconti finanziari

- Come gestire e monitorare i ricavi differiti

- Rischi associati ai ricavi differiti e come mitigarli

Che cosa sono i ricavi differiti?

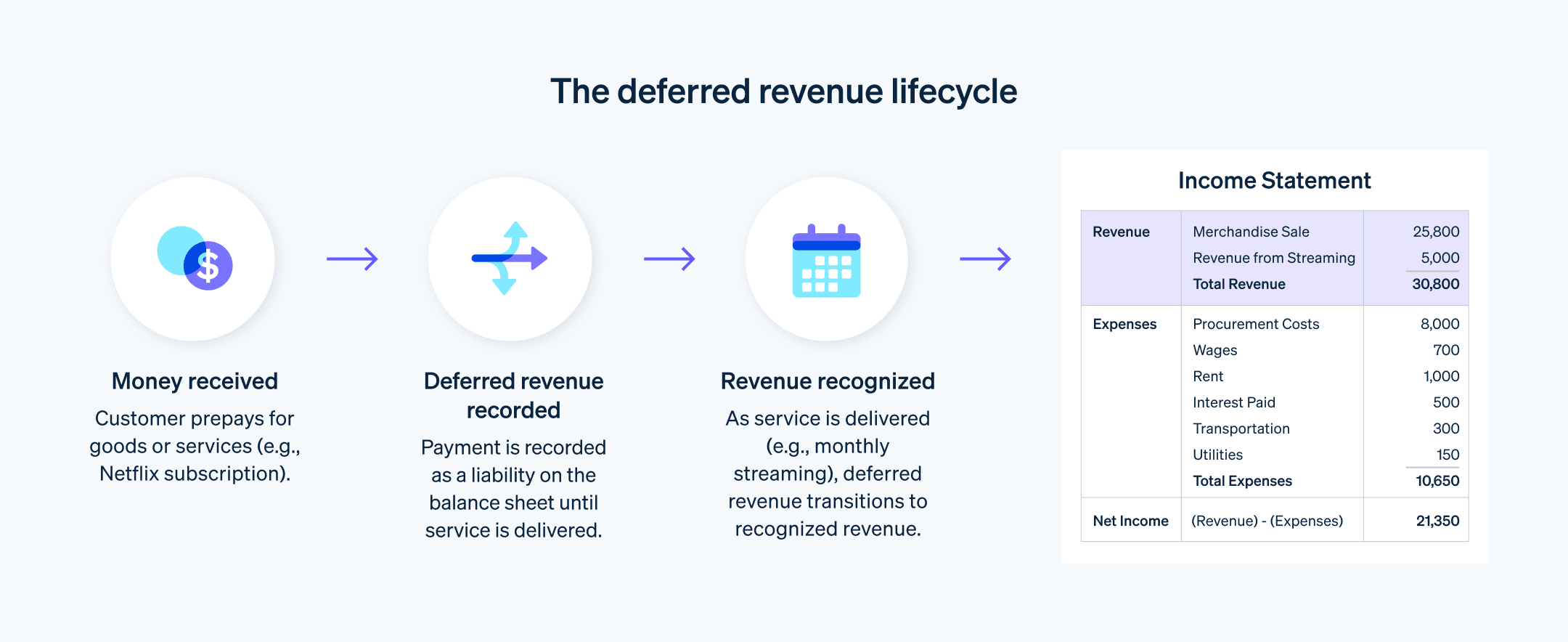

I ricavi differiti sono fondi ricevuti ma non ancora guadagnati. Dopo aver consegnato il prodotto o il servizio promesso, puoi spostare tali importi nella colonna dei ricavi del bilancio.

Consideriamo ad esempio un servizio in abbonamento come Netflix. Quando un utente paga per un mese o un anno anticipato, questo importo non viene istantaneamente trasformato in "ricavi". Dopotutto, Netflix deve ancora fornire un mese o un anno di servizi in streaming. Il pagamento viene inserito nei libri contabili come ricavi differiti, che diventano riconosciuti man mano che il servizio viene erogato nel corso del tempo. Per un esempio dettagliato di questo scenario per le principali aziende basate su abbonamento, consulta il rendiconto finanziario di Roblox per il secondo trimestre 2023.

Quali sono i principi contabili associati ai ricavi differiti?

Ai ricavi differiti sono associati due principi contabili generalmente accettati (GAAP): il riconoscimento dei ricavi e la contabilità per competenza.

I principi di riconoscimento dei ricavi definiscono quando e come devono essere riconosciuti i ricavi e determinano il periodo contabile in cui vengono imputati i ricavi e le spese di un'attività.

Il principio di contabilità per competenza, che rientra più in generale nel riconoscimento dei ricavi, stabilisce che i ricavi e le spese devono essere riconosciuti nei rendiconti finanziari corrispondenti al momento in cui vengono guadagnati, indipendentemente da quando si riceve il pagamento. In altri termini, la contabilità per competenza si concentra sui tempi del lavoro che un'attività svolge per ottenere i ricavi, piuttosto che sui tempi di pagamento. Quindi, nel caso di un servizio in abbonamento, ad esempio un'attività SaaS (software-as-a-service), i ricavi vengono riconosciuti man mano che viene erogato un mese del servizio e l'importo viene trasferito dal conto ricavi differiti al conto ricavi guadagnati.

I ricavi differiti possono influire sugli oneri fiscali, a seconda delle normative fiscali della tua giurisdizione. In generale, i ricavi differiti non sono fiscalmente imponibili finché non vengono effettivamente guadagnati. Si tratta di un bel vantaggio che offre un certo margine di manovra per la pianificazione e l'allocazione di risorse.

I ricavi differiti presentano implicazioni anche per la reportistica finanziaria. Sono inclusi nel bilancio come passività e la relativa voce verrà esaminata da chiunque valuti lo stato di salute della tua attività, che siano investitori, analisti finanziari o potenziali acquirenti. Un importo elevato di ricavi differiti può indicare un grado elevato di impegno e fedeltà dei clienti, ma può anche suggerire che molti prodotti o servizi sono ancora in attesa di consegna.

Differenza tra ricavi differiti e ricavi maturati

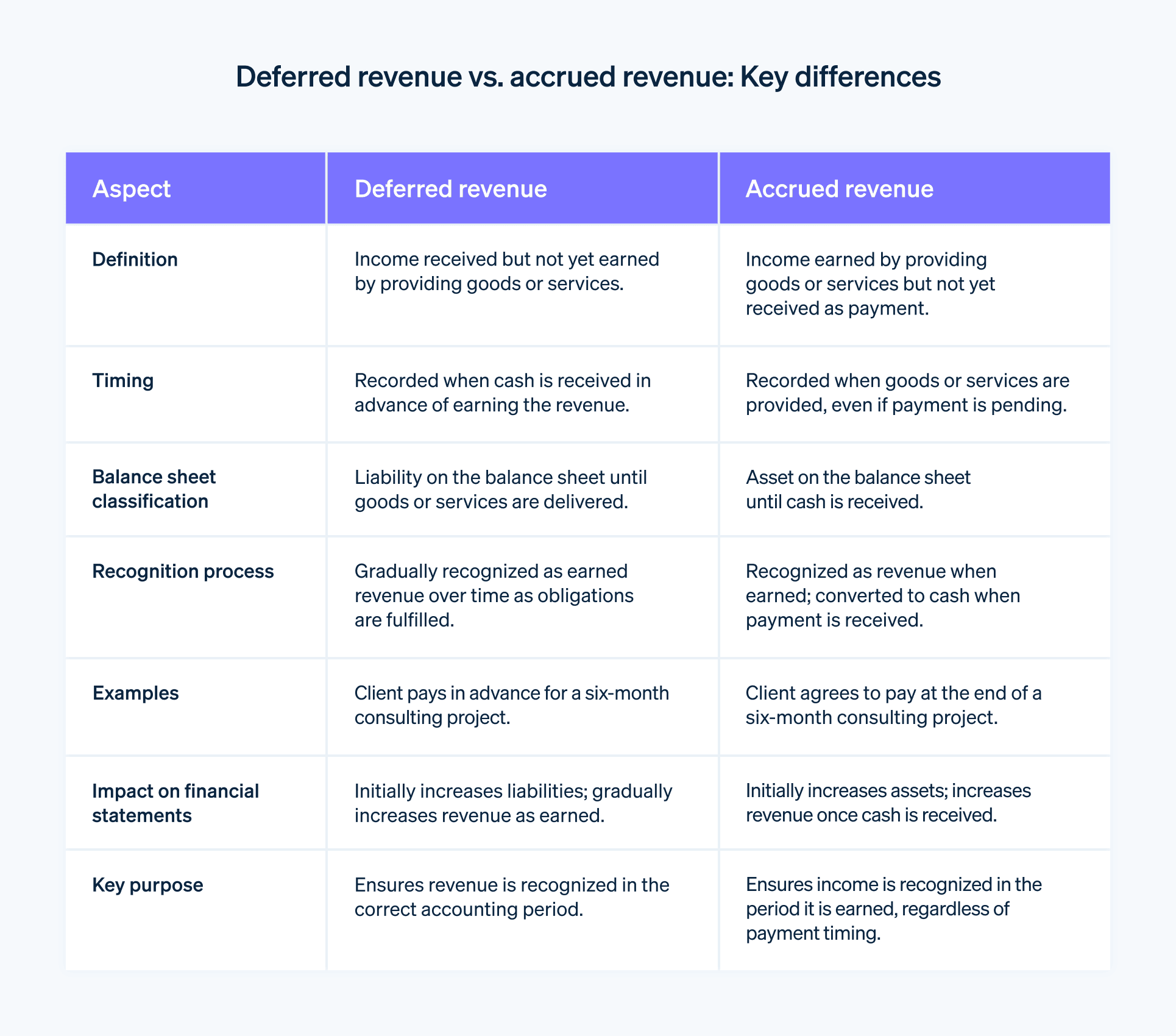

Ricavi differiti e ricavi maturati sono due concetti differenti, ma sono entrambi radicati nel principio della contabilità per competenza e rispondono a un obiettivo comune di rendere i dati finanziari più accurati possibile. Sono correlati alla tempistica del riconoscimento dei ricavi, fungendo da segnaposto nel bilancio finché non viene guadagnato o pagato il dovuto.

I ricavi differiti vengono registrati come reddito ricevuto ma non ancora guadagnato tramite la fornitura di beni o servizi. Una volta completata la fornitura, i ricavi differiti vengono riconosciuti come guadagnati. I ricavi maturati sono invece l'opposto. Si tratta di reddito che hai guadagnato con la fornitura di beni o servizi ma per i quali non hai ancora ricevuto il pagamento. Nel bilancio vengono riportati come attività. Una volta ricevuto il pagamento, tali attività vengono convertite in ricavi riconosciuti.

Se ad esempio gestisci un'attività di consulenza e un cliente paga in anticipo per un progetto semestrale, tale pagamento inizialmente viene incluso nei ricavi differiti. Man mano che completi il lavoro ogni mese, gli importi verranno gradualmente spostati dai ricavi differiti a quelli guadagnati.

Supponiamo ora che un altro cliente concordi il pagamento alla fine di un progetto semestrale. La tua attività fornirà i servizi di consulenza ogni mese senza ricevere il pagamento e la voce corrispondente verrà registrata tra i ricavi maturati. Quando alla fine il cliente pagherà, i ricavi maturati verranno riconosciuti come ricavi ricevuti.

Questi concetti contribuiscono a mantenere l'integrità dei rendiconti finanziari. Consentono di abbinare il reddito e le spese ai periodi dell'effettivo guadagno o esborso, non semplicemente al momento del pagamento. I ricavi differiti e maturati richiedono entrambi procedure meticolose di monitoraggio e gestione. Influiscono direttamente sulle metriche relative a redditività e flusso di cassa, che sono fondamentali per la pianificazione operativa e i processi decisionali strategici.

Effetti dei ricavi differiti sui rendiconti finanziari

I ricavi differiti influiscono in vari modi sui rendiconti finanziari:

Registrazione come passività nel bilancio

I pagamenti ricevuti per beni o servizi non ancora consegnati non vengono considerati immediatamente come ricavi. Finiscono invece in un conto ricavi differiti e vengono classificati come passività nel bilancio. Il motivo è che devi qualcosa al cliente, che sia un prodotto o un servizio, in una data futura.Passaggio a ricavi guadagnati nel corso del tempo

Quando consegni il prodotto o eroghi il servizio, i ricavi passano dal conto ricavi differiti alla sezione ricavi guadagnati del conto economico. In termini contabili, questa mossa rispecchia un "guadagno" graduale di tali ricavi mentre adempi ai tuoi impegni.Effetti sugli indicatori KPI

L'importo dei ricavi differiti può influire su metriche come i rapporti di liquidità. Ad esempio, un importo elevato di ricavi differiti può suggerire una futura stabilità finanziaria, considerando che si tratta di somme già riscosse. Ma questi fondi rappresentano una promessa di beni o servizi futuri, quindi implicano anche un obbligo di consegna.Impatto sul flusso di cassa ma senza imponibilità immediata

Anche se i ricavi differiti contribuiscono a un flusso di cassa positivo, in genere non sono soggetti alle imposte sul reddito finché non diventano ricavi guadagnati. Questo aspetto può fornire un margine di manovra per la pianificazione finanziaria e l'allocazione di risorse.Influenza su valutazioni e due diligence

Chiunque esamini lo stato di salute della tua azienda, che si tratti di investitori, analisti o potenziali acquirenti, presterà attenzione ai ricavi differiti. Livelli elevati indicano clienti impegnati, ma possono anche implicare che hai ordini da evadere. Le valutazioni e le decisioni su investimenti o fusioni possono essere influenzate da questo fattore.Necessità di monitoraggio per soddisfare standard di conformità

È importante monitorare accuratamente i ricavi differiti per rispettare standard di conformità in evoluzione. Questi standard includono la regola 2021 del Financial Accounting Standards Board, che impone alle aziende acquirenti di riconoscere i ricavi differiti di quelle acquisite alla data dell'acquisizione.Esigenza di un'attenta gestione

I ricavi differiti richiedono una gestione continua per garantire che vengano spostati gli importi accurati nei ricavi guadagnati quando vengono soddisfatti gli obblighi. A tale scopo, sono necessarie prassi contabili valide e una conoscenza approfondita dei cicli di ricavi dell'azienda.

Capire come interagiscono i ricavi differiti con i rendiconti finanziari ha implicazioni pratiche per la gestione delle finanze aziendali e può influire significativamente su come viene percepita la tua attività da terzi.

Come gestire e monitorare i ricavi differiti

Con i metodi e gli strumenti giusti, le procedure di gestione e monitoraggio dei ricavi differiti risulteranno più semplici. Ecco una guida dettagliata:

Acquisisci un quadro completo di tutti i ricavi

Esamina quanto hai già guadagnato e quanto prevedi di guadagnare in futuro. Con una piattaforma come Stripe, avrai una visione d'insieme di tutte le tue fonti di ricavi (abbonamenti, fatture e transazioni), tutte chiaramente etichettate e facilmente accessibili. Se hai fonti di ricavi all'esterno di Stripe, esistono modi per incorporare anche queste.Utilizza report e dashboard automatizzati

Scegli un sistema di contabilità o di pagamenti che viene aggiornato in tempo reale e ti fornisce un'istantanea dell'attuale situazione finanziaria dell'attività. Ad esempio la funzionalità di riconoscimento dei ricavi di Stripe include grafici, tabelle e voci di libri contabili che forniscono una visualizzazione rapida ma dettagliata. I report di sequenza sono particolarmente utili, perché suddividono i ricavi in base al mese mostrando quelli riconosciuti e quelli differiti.Personalizza in base alle esigenze dell'attività

Le singole attività hanno requisiti contabili differenti. Scegli un sistema in cui puoi impostare regole per i diversi tipi di ricavi. Con Stripe, puoi apportare modifiche escludendo ad esempio specifiche commissioni o gestendo i trattamenti fiscali. La piattaforma consente anche rettifiche storiche, che possono essere importanti se devi riguardare record passati.Preparati per gli accertamenti

A nessuno piacciono gli accertamenti, ma fanno parte della vita delle attività. Scegli un sistema che ti consenta di revisionare le finanze con facilità. La piattaforma di Stripe, ad esempio, ti consente di ricondurre immediatamente i ricavi riconosciuti e differiti alle singole fatture e ai singoli clienti. Questo tipo di trasparenza può farti risparmiare notevoli seccature in seguito.

Con gli strumenti giusti per la gestione e il monitoraggio dei ricavi, ad esempio le soluzioni di Stripe, avrai il necessario per mantenere tutto in ordine. Considera sempre prioritari gli specifici requisiti della tua attività nei processi decisionali e scegli i sistemi e i metodi che soddisfano le tue esigenze.

Rischi associati ai ricavi differiti e come mitigarli

I ricavi differiti rappresentano denaro ricevuto dai clienti per beni o servizi non ancora consegnati. Per quanto possa sembrare semplice, la gestione di questo elemento finanziario pone diversi rischi di cui le attività devono essere consapevoli. Affrontare direttamente questi rischi può fare una differenza significativa in termini di salute finanziaria di un'azienda e di relazioni con i clienti.

Reportistica errata

Se i ricavi differiti non vengono registrati accuratamente, l'intero quadro finanziario può diventare distorto. Consideriamo un'azienda di software che viene pagata in anticipo per un abbonamento annuale. Se i ricavi vengono immediatamente riconosciuti anziché differiti e distribuiti lungo l'intero anno, l'azienda potrebbe apparire più redditizia di quanto non lo sia in realtà. Questa discrepanza può portare a decisioni sbagliate sulla base di cifre gonfiate sui ricavi.

Per evitare situazioni di questo tipo, molte attività si avvalgono di sistemi contabili affidabili. Piattaforme come Stripe sono state progettate con funzionalità che automatizzano la procedura di riconoscimento dei ricavi. Questa automazione riduce gli errori umani, garantendo che i rendiconti finanziari rappresentino in modo veritiero la posizione dell'azienda.

Complicazioni delle revisioni

La complessità dei ricavi differiti può rendere più problematiche le revisioni, in particolare in caso di ambiguità nei record. Consideriamo l'editore di una rivista con abbonati che hanno contratti con varie durate e date di inizio. Se i revisori non riescono a monitorare facilmente i pagamenti e i corrispondenti obblighi di consegna, il processo di revisione diventa faticoso.

Soluzioni come Stripe offrono tracciabilità per collegare i ricavi riconosciuti e differiti direttamente a specifiche fatture e a singoli contratti dei clienti. Tale trasparenza può semplificare il processo di revisione, rendendolo meno stressante e più efficiente.

Ambiguità del flusso di cassa

Con i ricavi differiti, la gestione della liquidità diventa più complessa. Un'attività potrebbe avere un flusso di cassa sostanzioso proveniente dai pagamenti anticipati, per cui potrebbe ritenere di avere più liquidità di quella che può effettivamente utilizzare. Ad esempio, una palestra che riscuote le quote di iscrizione ogni anno a gennaio potrebbe essere tentata di fare ingenti investimenti o di espandersi. Ma se non considera il costo associato alla fornitura di servizi di fitness ai membri per l'intero anno, potrebbe incorrere in problemi di liquidità in futuro.

Il monitoraggio regolare del rapporto liquidità/ricavi è uno dei modi per contrastare questa situazione. Stripe offre funzionalità come il grafico della sequenza dei ricavi, che fornisce una suddivisione dei ricavi riconosciuti rispetto a quelli differiti su base mensile. Con tali informazioni, le attività possono pianificare le spese con maggior giudizio.

Aspettative dei clienti

Infine, quando si ha a che fare con i ricavi differiti, è importante gestire le aspettative dei clienti. I clienti che pagano in anticipo lo fanno con un certo livello di fiducia, aspettandosi la consegna tempestiva dei beni o servizi promessi. Supponiamo che una persona paghi in anticipo un pacchetto di corsi di yoga da 10 sessioni. Se le sessioni vengono costantemente annullate o se gli istruttori non si rivelano all'altezza, la fiducia di questa persona si erode ed è possibile che chieda un rimborso o scriva recensioni negative.

Per mitigare questo rischio, le attività dovranno monitorare attentamente tutti i servizi da erogare e gli impegni presi, assicurandosi di soddisfare o superare costantemente le aspettative dei clienti.

Anche se i ricavi differiti presentano problematiche, la gestione proattiva e gli strumenti giusti possono aiutarti ad affrontarle in modo efficace. Soluzioni come Stripe possono semplificare alcune di queste complessità, consentendoti di rispettare gli obblighi e di mantenere una relazione positiva con la base clienti.

Scopri di più sul riconoscimento dei ricavi con Stripe.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.