Umsatzabgrenzungsposten sind ein buchhalterisches Konzept, das eine Momentaufnahme der finanziellen Stabilität und der operativen Agilität eines Unternehmens darstellt. Bei abonnementbasierten oder Vorauszahlungs-Geschäftsmodellen ist der Umsatzabgrenzungsposten eine besonders aussagekräftige Kennzahl für Stakeholder, von CFOs bis zu Investorinnen und Investoren.

Die Bedeutung der Umsatzabgrenzungsposten beschränkt sich nicht nur auf die Bilanz, sondern auch auf andere geschäftliche Belange wie Liquidität, Einhaltung von Vorschriften und Bewertung. Ein differenziertes Verständnis der Umsatzabgrenzungsposten kann die Transparenz in der Finanzberichterstattung verbessern und strategische Entscheidungen unterstützen.

Im Folgenden gehen wir auf die finanziellen Auswirkungen der Umsatzabgrenzungsposten ein. Nachfolgend erfahren Sie, was Sie dazu wissen müssen.

Worum geht es in diesem Artikel?

- Was sind Umsatzabrechnungsposten?

- Welche Buchhaltungsgrundsätze gelten für Umsatzabgrenzungsposten?

- Umsatzabgrenzungsposten vs. antizipative Einnahmen

- Wie sich Umsatzabgrenzungsposten auf die Jahresabschlüsse auswirken

- Verwalten und Verfolgen von Umsatzabgrenzungsposten

- Risiken im Zusammenhang mit Umsatzabgrenzungsposten und wie Sie diese minimieren können

Was sind Umsatzabrechnungsposten?

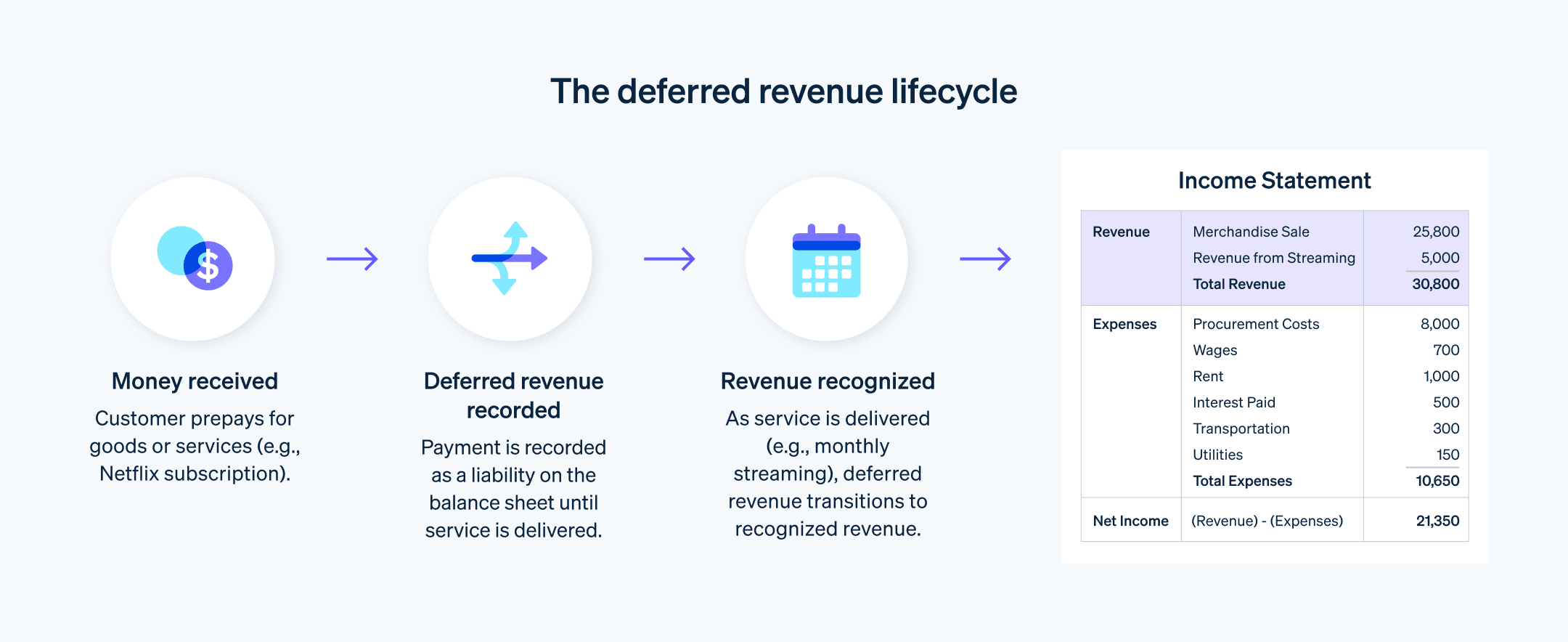

Umsatzabgrenzungsposten sind Gelder, die Sie erhalten, aber noch nicht verdient haben. Wenn Sie dann schließlich liefern, was Sie zugesagt haben, können Sie diese Gelder in die Umsatzspalte Ihres Finanzberichts übertragen.

Denken Sie zum Beispiel an einen Abonnementdienst wie Netflix. Wenn jemand für einen Monat oder ein Jahr im Voraus bezahlt, werden diese Gelder nicht sofort zu Umsatz. Netflix muss ja immer noch Streamingdienste für einen Monat oder ein Jahr anbieten. Die Zahlung wird in den Geschäftsbüchern als Umsatzabgrenzungsposten verbucht und im Laufe der Zeit, wenn die Dienstleistung erbracht wird, in realisierten Umsatz umgewandelt. (Ein detailliertes Beispiel dafür, wie dies bei einem großen Abonnement-Unternehmen aussieht, finden Sie im Finanzbericht von Roblox für das zweite Quartal 2023).

Welche Buchhaltungsgrundsätze gelten für Umsatzabgrenzungsposten?

Zwei allgemein anerkannte Grundsätze der Rechnungslegung (GAAP) spielen beim Umsatzabgrenzungsposten eine Rolle: Umsatzrealisierung und Periodenrechnung.

Die Grundsätze der Umsatzrealisierung definieren, wann und wie der Umsatz eines Unternehmens verbucht werden sollte. Die Umsatzrealisierung legt fest, welchem Abrechnungszeitraum der Umsatz und die Ausgaben eines Unternehmens zugewiesen werden.

Nach dem Grundsatz der Periodenrechnung, der unter den Begriff der Umsatzrealisierung fällt, sind Einnahmen (und auch Ausgaben) in den Finanzberichten des Zeitraums zu erfassen, in dem sie erwirtschaftet werden, und zwar unabhängig davon, wann die jeweiligen Zahlungen tatsächlich eingehen. In anderen Worten: Bei der Periodenrechnung geht es um den Zeitpunkt, zu dem ein Unternehmen etwas verdient, und nicht um den Zeitpunkt, zu dem es eine Zahlung für etwas erhält. Wenn Sie also einen Abonnementservice anbieten, wie beispielsweise ein Software-as-a-Service(SaaS)-Geschäft, verbuchen Sie den Umsatz für jeden Monat, in dem Sie die Dienstleistung erbringen, und verschieben die Gelder vom Konto für Umsatzabgrenzungsposten auf das Konto für erwirtschafteten Umsatz.

Umsatzabgrenzungsposten können sich je nach den Steuervorschriften in Ihrem Zuständigkeitsbereich auf Ihre Steuerschuld auswirken. In der Regel müssen Sie auf diese Umsatzabgrenzungsposten erst dann Steuern zahlen, wenn Sie sie tatsächlich verdient haben. Ein angenehmer Vorteil, der Ihnen einen gewissen Spielraum bei der Planung und Ressourcenzuweisung bietet.

Umsatzabgrenzungsposten haben auch Auswirkungen auf die Finanzberichterstattung. Sie werden in Ihrer Bilanz als Verbindlichkeit ausgewiesen und jeder, der die finanzielle Stabilität Ihres Unternehmens bewertet – Investorinnen und Investoren, Finanzanalystinnen und -analysten oder potenzielle Käufer/innen – wird sich diesen Posten ansehen. Ein hoher Betrag an Umsatzabgrenzungsposten kann auf ein starkes Kundenengagement und eine hohe Kundentreue hindeuten, aber auch darauf, dass noch viele Leistungen zu erbringen sind.

Umsatzabgrenzungsposten vs. antizipative Einnahmen

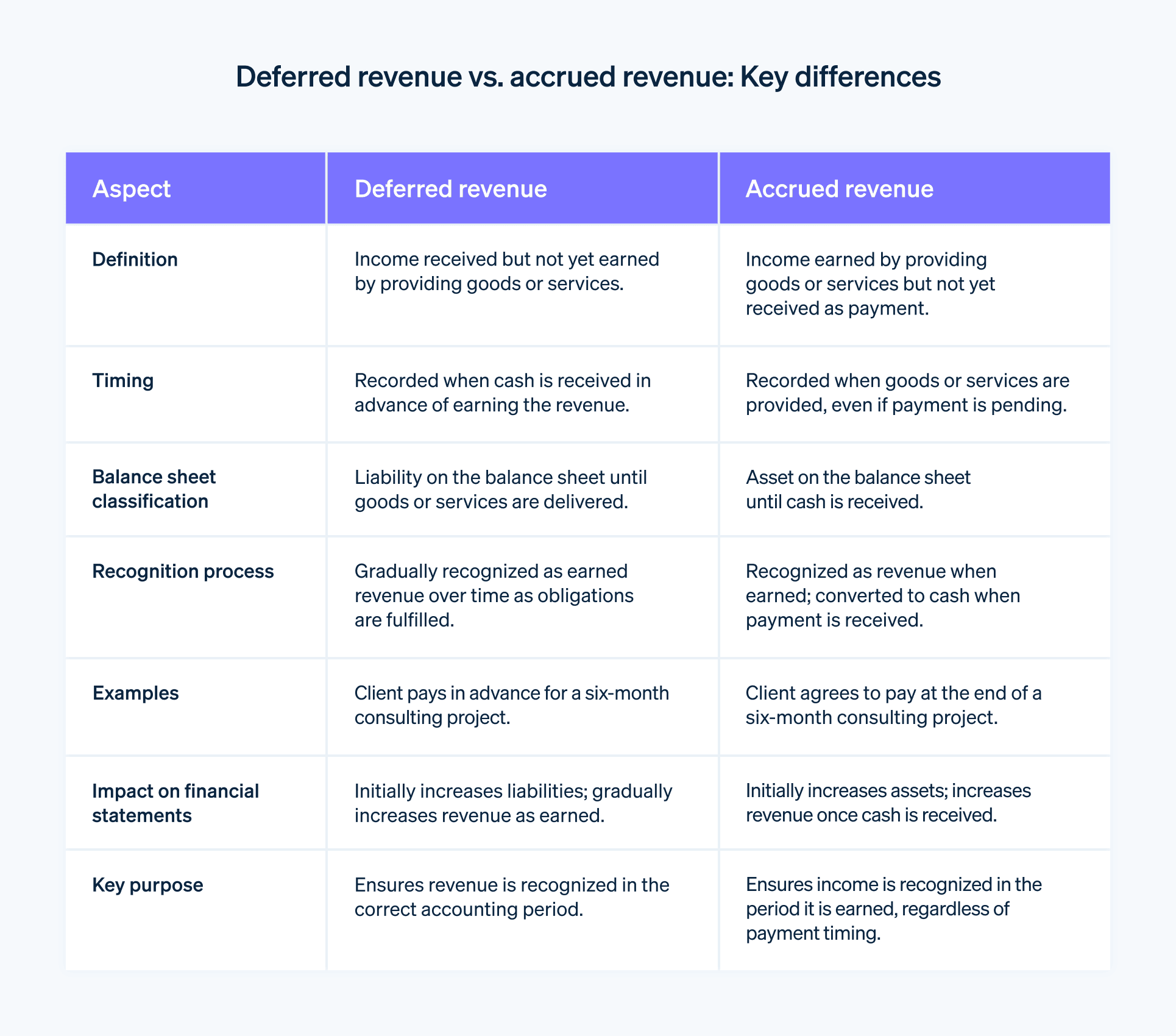

Umsatzabgrenzungsposten und antizipative Einnahmen sind zwei unterschiedliche Konzepte, die jedoch beide auf dem Prinzip der Periodenrechnung beruhen und dem gemeinsamen Ziel dienen, Ihre Finanzdaten so genau wie möglich zu erfassen. Sie beziehen sich auf den Zeitpunkt der Umsatzrealisierung und dienen als Platzhalter in Ihrer Bilanz, bis Sie die fälligen Beträge entweder verdient oder bezahlt haben.

Umsatzabgrenzungsposten werden als Einnahmen verbucht, die Sie zwar erhalten, aber noch nicht durch die Bereitstellung von Waren oder Dienstleistungen erwirtschaftet haben. Sobald diese erbracht sind, wird der Umsatzabgrenzungsposten als verdienter Umsatz verbucht. Bei den antizipativen Einnahmen ist das Gegenteil der Fall. Antizipative Einnahmen sind Einnahmen, die Sie durch die Bereitstellung von Waren oder Dienstleistungen erzielt haben, für die Sie aber noch nicht bezahlt worden sind. In Ihrer Bilanz erscheinen sie als Aktivposten. Sobald der Geldeingang erfolgt, wird dieser Vermögenswert in realisierten Umsatz umgewandelt.

Stellen Sie sich vor, Sie betreiben ein Beratungsunternehmen. Wenn eine Kundin oder ein Kundin Sie für ein sechsmonatiges Projekt im Voraus bezahlt, wird diese Zahlung zunächst als Umsatzabgrenzungsposten verbucht. Während Sie die Arbeiten jeden Monat abschließen, werden Sie die Beträge nach und nach von den Umsatzabgrenzungsposten zu den verdienten Einnahmen verschieben.

Nehmen wir nun an, eine andere Kundin oder ein anderer Kunde erklärt sich bereit, Sie am Ende eines sechsmonatigen Projekts zu bezahlen. Sie erbringen die Beratungsleistungen jeden Monat, ohne dafür bezahlt zu werden, und verbuchen dies als antizipative Einnahmen. Wenn Sie schließlich bezahlt werden, werden die antizipativen Einnahmen als eingegangener Umsatz verbucht.

Diese Konzepte tragen dazu bei, die Integrität Ihrer Finanzberichte zu erhalten. So können Sie Ihre Einnahmen und Ausgaben den Zeiträumen zuordnen, in denen sie erwirtschaftet wurden oder angefallen sind, und nicht nur dem Zeitpunkt, an dem Gelder ausgetauscht wurden. Sowohl Umsatzabgrenzungsposten als auch antizipative Einnahmen erfordern eine sorgfältige Überwachung und Verwaltung. Sie haben einen direkten Einfluss auf die Kennzahlen für Rentabilität und Cashflow, die für die operative Planung und die strategische Entscheidungsfindung entscheidend sind.

Wie sich Umsatzabgrenzungsposten auf die Jahresabschlüsse auswirken

Umsatzabgrenzungsposten wirken sich in vielerlei Hinsicht auf Ihre Jahresabschlüsse aus:

Sie erscheinen als Verbindlichkeit in der Bilanz

Wenn Sie für eine Ware oder Dienstleistung bezahlt werden, die Sie noch nicht geliefert haben, gilt diese Zahlung nicht sofort als Umsatz. Stattdessen wird sie auf einem Konto für Umsatzabgrenzungsposten verbucht und als Verbindlichkeit in Ihrer Bilanz ausgewiesen. Das liegt daran, dass Sie Ihrer Kundschaft zu einem späteren Zeitpunkt etwas schulden – ein Produkt oder eine Dienstleistung.Mit der Zeit werden sie zu erwirtschaftetem Umsatz

Wenn Sie das Produkt ausliefern oder die Dienstleistung erbringen, wird der Umsatz vom Konto für die Umsatzabgrenzungsposten in den Abschnitt für den erwirtschafteten Umsatz in Ihrer Gewinn- und Verlustrechnung übertragen. In der Buchhaltung entspricht dies dem allmählichen „Verdienen“ dieses Umsatzes, wenn Sie Ihre Verpflichtungen erfüllen.Sie beeinflussen wichtige Leistungskennzahlen

Die Höhe der Umsatzabgrenzungsposten kann sich auf Metriken wie die Liquiditätskennzahlen auswirken. Zum Beispiel kann ein hoher Betrag an Umsatzabgrenzungsposten auf zukünftige finanzielle Stabilität hindeuten, da es sich um bereits eingenommene Gelder handelt. Doch diese Gelder sind ein Versprechen für künftige Dienstleistungen oder Waren, also auch eine Verpflichtung zur Lieferung.Sie beeinflussen den Cashflow, sind aber nicht sofort steuerpflichtig

Obwohl die Umsatzabgrenzungsposten zu einem positiven Cashflow beitragen, unterliegen sie in der Regel erst dann der Einkommenssteuer, wenn sie zu erwirtschaftetem Umsatz werden. Dies kann einen gewissen Spielraum für die Finanzplanung und die Ressourcenzuweisung schaffen.Sie fließen in die Bewertung und Due Diligence ein

Jeder, der die finanzielle Stabilität Ihres Unternehmens prüft – Investorinnen und Investoren, Analystinnen und Analysten, potenzielle Käufer/innen – wird auf die Umsatzabgrenzungsposten achten. Ein hohes Niveau deutet auf zufriedene Kundinnen und Kunden hin, aber es ist auch ein Zeichen dafür, dass Sie Ihre Verpflichtungen erfüllen müssen. Dies kann die Bewertungen sowie Entscheidungen über Investitionen oder Fusionen beeinflussen.Sie müssen nachverfolgt werden, um Compliance-Standards zu erfüllen

Es ist wichtig, die Umsatzabgrenzungsposten genau zu verfolgen, um die sich entwickelnden Compliance-Standards einzuhalten. Zu diesen Standards gehört die [Vorschrift 2021] des Financial Accounting Standards Board (FASB)(https://viewpoint.pwc.com/dt/us/en/fasbfinancialaccou/asusfulltext/2021/asu2021-08/asu2021-08/asu2021-08.html#pwc-topic.dita4e322118-4caa-4f08-9592-48d23baf9e08 "Business Combinations (Topic 805): Accounting for Contract Assets and Contract Liabilities from Contracts with Customers"), die besagt, dass erwerbende Unternehmen die Umsatzabgrenzungsposten des erworbenen Unternehmens zum Zeitpunkt der Übernahme bilanzieren müssen.Sie erfordern ein aufmerksames Management

Umsatzabgrenzungsposten müssen laufend verwaltet werden, um sicherzustellen, dass die entsprechenden Beträge bei Erfüllung der Verpflichtungen auf die Einnahmen übertragen werden. Dies erfordert eine gute Buchhaltung und eine gründliche Kenntnis der Ertragszyklen Ihres Unternehmens.

Das Verständnis der Wechselwirkung zwischen Umsatzabgrenzungsposten und Ihren Jahresabschlüssen hat praktische Auswirkungen auf die Verwaltung der Finanzen Ihres Unternehmens und kann die Wahrnehmung Ihres Unternehmens durch Dritte erheblich beeinflussen.

Verwalten und Verfolgen von Umsatzabgrenzungsposten

Mit den richtigen Methoden und Tools wird die Verwaltung und Verfolgung von Umsatzabgrenzungsposten einfacher. Nachfolgend ist ein Schritt-für-Schritt-Leitfaden aufgeführt:

Erhalten Sie einen umfassenden Überblick über sämtlichen Umsatz

Überprüfen Sie, was Sie bereits verdient haben und was Sie voraussichtlich in Zukunft verdienen werden. Mit einer Plattform wie Stripe können Sie alle Ihre Umsatzquellen auf einen Blick einsehen – Abonnements, Rechnungen und Transaktionen sind alle klar gekennzeichnet und leicht zugänglich. Wenn Sie über andere Umsatzquellen als Stripe verfügen, gibt es Möglichkeiten, auch diese einzubeziehen.Verwenden Sie automatische Berichte und Dashboards

Wählen Sie ein Buchhaltungs- oder Zahlungssystem, das in Echtzeit aktualisiert wird und Ihnen einen Überblick über die finanzielle Situation Ihres Unternehmens gibt. Die Funktion Umsatzrealisierung von Stripe bietet Ihnen beispielsweise Diagramme, Tabellen und Journalbuchungen, die Ihnen einen schnellen, aber detaillierten Überblick verschaffen. Das „Wasserfalldiagramm zum Umsatz“ ist besonders praktisch. Hier wird der Umsatz nach Monaten aufgeschlüsselt und angezeigt, was bereits verbucht wurde und was noch aussteht.Passen Sie sie an Ihre geschäftlichen Anforderungen an

Jedes Unternehmen hat andere Anforderungen an die Buchhaltung. Wählen Sie ein System, in dem Sie Regeln für verschiedene Umsatzarten festlegen können. Mit Stripe können Sie Anpassungen vornehmen, beispielsweise bestimmte Gebühren ausschließen oder Steuerbehandlungen vornehmen. Zudem ermöglicht die Plattform historische Anpassungen, was wichtig sein kann, wenn Sie frühere Aufzeichnungen überprüfen müssen.Halten Sie sich für Audits bereit

Niemand liebt Audits, doch sie gehören zum Geschäftsleben dazu. Machen Sie sich die Arbeit leichter, indem Sie ein System wählen, mit dem Sie Ihre Finanzen mühelos überprüfen können. Mit der Plattform von Stripe können Sie zum Beispiel verbuchte Einnahmen und Umsatzabgrenzungsposten mühelos bis zu den einzelnen Rechnungen sowie Kundinnen und Kunden zurückverfolgen. Eine solche Transparenz kann Ihnen später eine Menge Kopfschmerzen ersparen.

Mit den richtigen Tools für die Verwaltung und Verfolgung von Umsatz, wie den Lösungen von Stripe, sind Sie gut gerüstet, um Ordnung in Ihr Geschäft zu bringen. Stellen Sie sicher, dass Ihre spezifischen Geschäftsanforderungen immer im Mittelpunkt Ihres Entscheidungsprozesses stehen, und wählen Sie die Systeme und Methoden, die Ihre Anforderungen erfüllen.

Risiken im Zusammenhang mit Umsatzabgrenzungsposten und wie Sie diese minimieren können

Umsatzabgrenzungsposten sind Gelder, die Sie von Kundinnen und Kunden für Waren oder Dienstleistungen erhalten haben, die noch nicht geliefert worden sind. So einfach es auch klingen mag, die Verwaltung dieser finanziellen Komponente birgt mehrere Risiken, derer sich Unternehmen bewusst sein müssen. Der direkte Umgang mit diesen Risiken kann einen bedeutenden Unterschied für die finanzielle Stabilität eines Unternehmens und seine Kundenbeziehungen ausmachen.

Falsche Berichterstattung

Wenn Umsatzabgrenzungsposten nicht korrekt verbucht werden, kann das gesamte Finanzbild verzerrt werden. Stellen Sie sich ein Softwareunternehmen vor, das im Voraus für ein Jahresabonnement bezahlt wird. Wenn diese Einnahmen sofort verbucht werden, anstatt sie abzugrenzen und über das Jahr zu verteilen, könnte das Unternehmen profitabler erscheinen, als es tatsächlich ist. Diese Abweichung kann zu fehlerhaften Geschäftsentscheidungen führen, die auf überhöhten Umsatzzahlen basieren.

Um dem entgegenzuwirken, greifen viele Unternehmen auf zuverlässige Buchhaltungssysteme zurück. Plattformen wie Stripe sind mit Funktionen ausgestattet, die zur Prozessautomatisierung der Umsatzrealisierung beitragen. Diese Automatisierung reduziert menschliche Fehler und stellt sicher, dass die Jahresabschlüsse die tatsächliche Lage des Unternehmens widerspiegeln.

Komplikationen bei Audits

Aufgrund der Vielschichtigkeit der Umsatzabgrenzungsposten können Audits zu einer Herausforderung werden, vor allem, wenn es Unklarheiten in den Aufzeichnungen gibt. Stellen Sie sich einen Zeitschriftenverlag vor, der Abonnentinnen und Abonnenten mit unterschiedlichen Vertragslaufzeiten und Anfangsdaten hat. Wenn die Prüfer die Zahlungen und die entsprechenden Lieferverpflichtungen nicht leicht nachverfolgen können, wird der Auditprozess mühsam.

Lösungen wie Stripe bieten eine Rückverfolgbarkeit, die verbuchte Einnahmen und Umsatzabgrenzungsposten direkt mit bestimmten Rechnungen und Kundenverträgen verknüpft. Durch eine solche Transparenz kann der Auditprozess vereinfacht werden, da er dadurch stressfreier und effizienter wird.

Unklarheit über den Cashflow

Das Cashflow-Management ist mit Umsatzabgrenzungsposten komplexer. Ein Unternehmen kann einen erheblichen Zufluss an Barmitteln aus Vorauszahlungen haben und dadurch glauben, dass es über mehr liquide Mittel verfügt, als es tatsächlich nutzen kann. Ein Fitnessstudio, das im Januar die jährlichen Mitgliedsbeiträge kassiert, könnte zum Beispiel versucht sein, kräftig zu investieren oder zu expandieren. Aber wenn es die Kosten für die Bereitstellung von Fitnessdienstleistungen für diese Mitglieder im Laufe des Jahres nicht einkalkuliert, könnte es in der Zukunft Liquiditätsprobleme bekommen.

Die regelmäßige Überwachung des Verhältnisses von Barmitteln zu Umsatz ist eine Möglichkeit, dies zu verhindern. Stripe bietet Funktionen wie das Wasserfalldiagramm zum Umsatz, das eine Aufschlüsselung des erfassten und abgegrenzten Umsatzes auf Monatsbasis bietet. Mit solchen Erkenntnissen können Unternehmen ihre Ausgaben vernünftiger planen.

Erwartungen der Kundinnen und Kunden

Und schließlich ist es wichtig, die Kundenerwartungen im Umgang mit Umsatzabgrenzungsposten zu steuern. Kundinnen und Kunden, die im Voraus bezahlen, haben ein gewisses Maß an Vertrauen und erwarten die rechtzeitige Lieferung der versprochenen Waren oder Dienstleistungen. Nehmen wir an, eine Person zahlt im Voraus für ein Paket mit 10 Yogakursen. Wenn sie ständig mit abgesagten Kursen oder weniger kompetenten Lehrerinnen oder Lehrern konfrontiert wird, schwindet ihr Vertrauen, was unter Umständen zu Rückerstattungsanfragen oder negativen Bewertungen führt.

Um dies zu vermeiden, sollten Unternehmen alle Leistungen und Zusagen streng überwachen und sicherstellen, dass sie die Erwartungen ihrer Kundinnen und Kunden stets erfüllen oder übertreffen.

Umsatzabgrenzungsposten stellen zwar eine Herausforderung dar, aber ein proaktives Management und die richtigen Werkzeuge können Unternehmen dabei helfen, diese Herausforderungen effektiv zu bewältigen. Lösungen wie Stripe können einige dieser komplexen Vorgänge vereinfachen, damit Unternehmen ihren Verpflichtungen leichter nachkommen und eine positive Beziehung zu ihrem Kundenstamm pflegen können.

Erfahren Sie mehr über Umsatzrealisierung mit Stripe.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.