Los ingresos diferidos son un concepto contable que ofrece una instantánea de la salud financiera y la agilidad operativa de una empresa. En modelos de negocio basados en suscripción o prepago, esta métrica es especialmente valiosa para todas las partes interesadas, desde la dirección financiera hasta los accionistas.

La importancia de los ingresos diferidos va más allá del balance financiero, afectando áreas clave como la liquidez, el cumplimiento normativo y la valoración empresarial. Comprender a fondo este concepto puede mejorar la transparencia en los informes financieros y respaldar decisiones estratégicas.

A continuación, exploraremos las implicaciones financieras de los ingresos diferidos. Esto es lo que debes saber.

Contenido de este artículo

- ¿Qué son los ingresos diferidos?

- ¿Qué principios contables intervienen en los ingresos diferidos?

- Diferencia entre ingresos diferidos y devengados

- ¿Cómo afectan los ingresos diferidos a los estados contables?

- ¿Cómo gestionar y monitorear los ingresos diferidos?

- Riesgos de los ingresos diferidos y cómo mitigarlos

¿Qué son los ingresos diferidos?

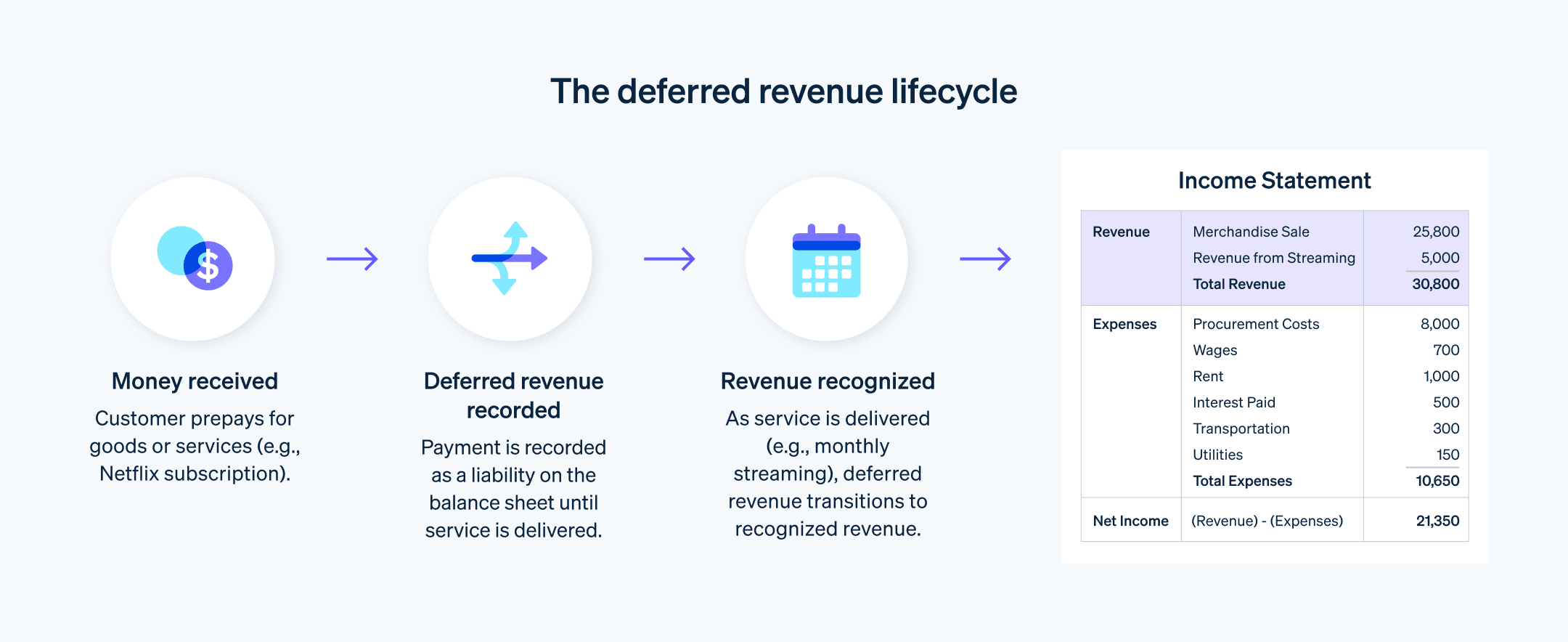

Los ingresos diferidos son cantidades de dinero que has recibido, pero que aún no has ganado. Una vez que cumples con lo prometido, ese dinero puede trasladarse a la columna de ingresos en tus estados contables.

Por ejemplo, considera un servicio de suscripción como Netflix. Cuando un cliente paga por un mes o un año por adelantado, ese dinero no se registra inmediatamente como «ingresos». Después de todo, Netflix aún tiene que proporcionar un mes o un año de servicios de streaming. Este pago se registra en los libros contables como ingresos diferidos y se convierte en ingresos reconocidos a medida que el servicio se entrega con el tiempo. (Para ver un ejemplo detallado de cómo se realiza esto en una empresa importante de servicios de suscripción, consulta el informe financiero de Roblox del segundo trimestre de 2023).

¿Qué principios contables intervienen en los ingresos diferidos?

En los ingresos diferidos intervienen dos principios contables generalmente aceptados: el reconocimiento de ingresos y la contabilidad de ejercicio.

Los principios contables de reconocimiento de ingresos establecen cuándo y cómo una empresa debe registrar sus ingresos. Este reconocimiento determina el período contable en el que se deben reflejar los ingresos y gastos.

El principio de contabilidad de ejercicio, que forma parte del reconocimiento de ingresos, indica que los ingresos y los gastos deben registrarse en los estados contables en el momento en que se generan, independientemente de cuándo se recibe el pago. En otras palabras, la contabilidad de ejercicio se centra en el momento en que la empresa realiza el trabajo que le da derecho a recibir los ingresos, y no el momento en que se cobra el pago. Por lo tanto, si administras un servicio de suscripción, como una empresa de SaaS, los ingresos se reconocen a medida que prestas cada mes de servicio, trasladando gradualmente el dinero de la cuenta de ingresos diferidos a la cuenta de ingresos obtenidos.

Los ingresos diferidos pueden influir en tus obligaciones fiscales según las normativas tributarias de tu jurisdicción. Generalmente, no tendrás que pagar ningún impuesto sobre estos ingresos hasta que los hayas ganado efectivamente. Esto ofrece una ventaja, ya que te brinda cierto margen de maniobra para la planificación y asignación de recursos.

Además, los ingresos diferidos tienen implicaciones en los informes financieros. Aparecen en el balance como un pasivo, y cualquier persona que evalúe la salud financiera de tu empresa (inversores, analistas financieros o posibles compradores) observará esta partida de cerca. Una gran cantidad de ingresos diferidos podría indicar un alto nivel de compromiso y fidelidad por parte de los clientes, pero también podría señalar que hay mucho pendiente de entregar.

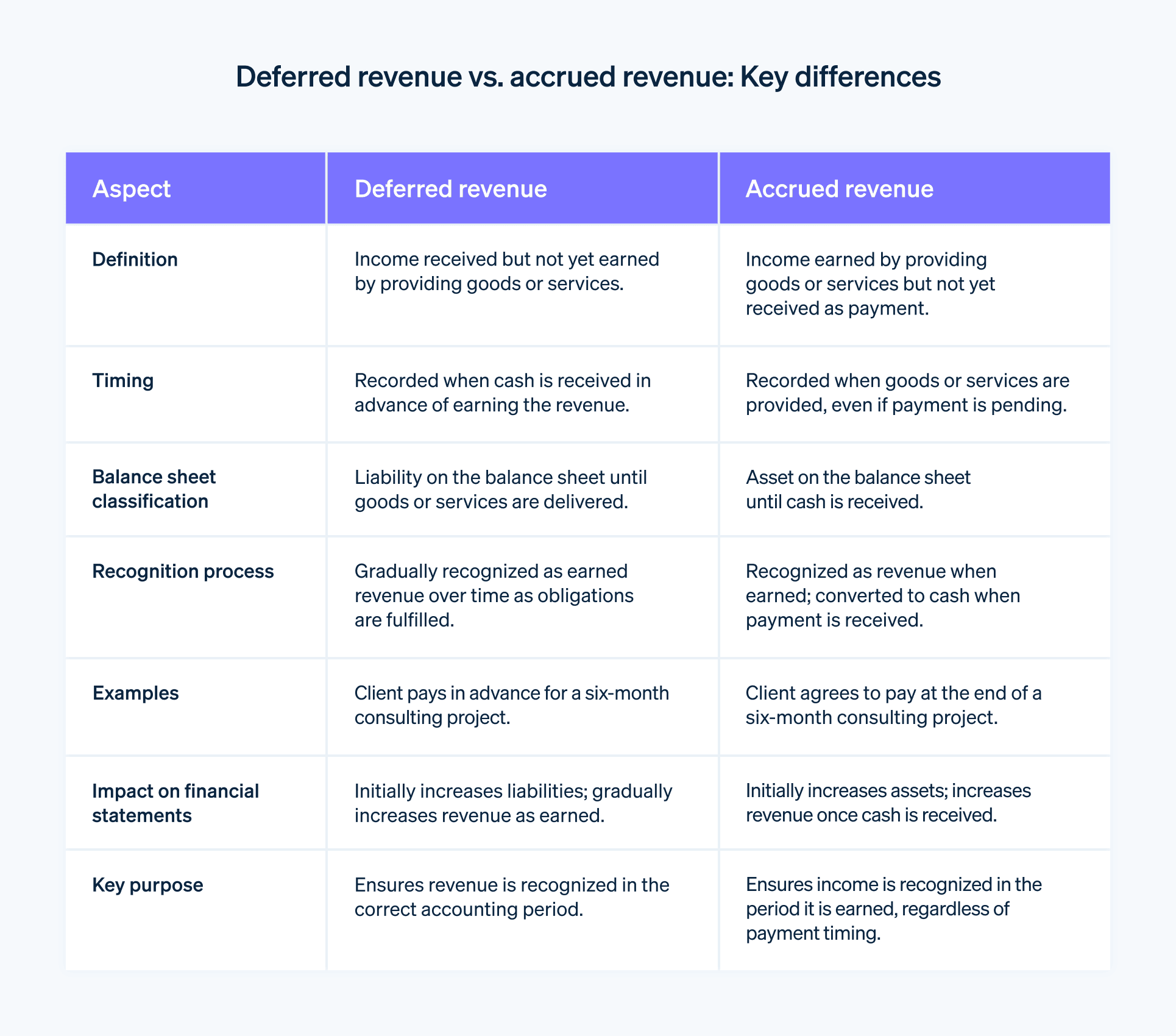

Diferencia entre ingresos diferidos y devengados

Los ingresos diferidos e ingresos devengados son conceptos distintos, aunque ambos se basan en la contabilidad de ejercicio y comparten el objetivo de hacer que tus finanzas sean lo más precisas posible. Estos conceptos están vinculados al momento en que se reconocen los ingresos, y actúan como marcadores temporales en tu balance hasta que el dinero se haya ganado o pagado.

Los ingresos diferidos se registran cuando has recibido un pago, pero aún no has entregado los bienes o servicios correspondientes. Una vez que los bienes o servicios se proporcionan, esos ingresos diferidos se convierten en ingresos obtenidos. Por otro lado, los ingresos devengados son lo opuesto: son ingresos que ya has ganado por la prestación de bienes o servicios, pero que aún no has recibido. Estos se registran como un activo en el balance. Cuando finalmente recibes el pago, el activo se convierte en ingresos reconocidos.

Imagina que diriges una consultoría. Si un cliente te paga por adelantado para un proyecto de seis meses, ese pago se clasifica inicialmente como ingresos diferidos. A medida que avances con el trabajo cada mes, irás transfiriendo gradualmente el importe de los ingresos obtenidos.

Por otro lado, si otro cliente se compromete a pagarte al final de un proyecto de seis meses, prestarás servicios de consultoría cada mes sin recibir el pago por adelantado. Estos ingresos se registran como ingresos devengados. Cuando finalmente recibes el pago, los ingresos devengados se reconocen como ingresos recibidos.

Estos conceptos ayudan a mantener la integridad de tus estados financieros, ya que permiten asociar los ingresos y gastos con los períodos en los que realmente se generan o se incurren, en lugar de simplemente registrar el momento en que se realiza el intercambio de dinero. Tanto los ingresos diferidos como los devengados requieren un seguimiento y un control cuidadoso, ya que afectan directamente las métricas de rentabilidad y flujo de caja, esenciales para la planificación operativa y la toma de decisiones estratégicas.

¿Cómo afectan los ingresos diferidos a los estados contables?

Los ingresos diferidos afectan a los estados contables de diversas formas:

Figuran como pasivo en el balance financiero.

Cuando recibes un pago por un bien o servicio que aún no has entregado, este pago no se considera inmediatamente como ingreso. En lugar de eso, se registra en la cuenta de ingresos diferidos y se clasifica como pasivo en el balance financiero. Esto ocurre aún tienes una obligación con el cliente, que es entregar el producto o un servicio en una fecha futura.Con el tiempo, se convierten en ingresos obtenidos.

A medida de entregas el producto o prestas el servicio, los ingresos diferidos se transfieren a la sección de ingresos obtenidos en tu cuenta de resultados. En términos contables, esto refleja el reconocimiento gradual de los ingresos a medida que cumples con tus compromisos.Influyen sobre los indicadores clave del rendimiento.

Las métricas como los coeficientes de liquidez pueden verse afectados por la cantidad de ingresos diferidos. Por ejemplo, un alto volumen de ingresos diferidos puede sugerir estabilidad financiera futura, ya que indica que se ha recibido dinero por adelantado. Sin embargo, estos fondos representan una promesa de entrega de bienes o servicios, lo que conlleva una obligación que debes cumplir.Afectan al flujo de caja, pero no están inmediatamente sujetos a impuestos.

Aunque los ingresos diferidos contribuyen a un flujo de caja positivo, generalmente no están sujetos a impuestos sobre la renta hasta que se reconocen como ingresos obtenidos. Esto proporciona un margen para la planificación financiera y la asignación de recursos.Influyen sobre la valoración y la diligencia debida.

Cualquier persona que evalúe salud financiera de tu empresa (inversores, analistas o posibles compradores) prestará atención a los ingresos diferidos. Un nivel alto de ingresos diferidos indica un fuerte compromiso de los clientes, pero también revela que hay entregas pendientes. Esto puede afectar tu valoración y fundamentar decisiones sobre inversiones o fusiones.Es necesario hacer un seguimiento para cumplir con estándares del cumplimiento normativo.

Es crucial llevar un registro preciso de los ingresos diferidos para cumplir con los estándares del cumplimiento normativo en constante cambio, como la norma de 2021 del Financial Accounting Standards Board. Esta norma exige que las empresas adquirientes reconozcan los ingresos diferidos de las empresas adquiridas en la fecha de la adquisición.Requieren un control continuo.

Los ingresos diferidos deben ser controlados de manera continua para asegurarse de que se transfieran a ingresos obtenidos a medida que se cumplen las obligaciones. Es fundamental seguir buenas prácticas contables y tener un conocimiento profundo de los ciclos de ingresos de tu empresa.

Comprender cómo los ingresos diferidos afectan tus estados contables es esencial para la gestión financiera de tu empresa y puede influir significativamente en la percepción que tienen las entidades externas sobre tu negocio.

¿Cómo gestionar y monitorear los ingresos diferidos?

La gestión y monitoreo de los ingresos diferidos se facilita con los métodos y las herramientas adecuadas. A continuación, te presentamos una guía paso a paso:

Obtén una visión detallada de tus ingresos.

Revisa los ingresos que ya has ganado y los que esperas ganar en el futuro. Con una plataforma como Stripe, puedes ver de un vistazo todas tus fuentes de ingresos: suscripciones, facturas y transacciones están claramente identificadas y son fácilmente accesibles. Si tienes ingresos fuera de Stripe, también puedes integrarlos en el sistema.Utiliza informes y dashboards automatizados.

Elige un sistema de contabilidad o pago que se actualice en tiempo real y que te proporcione una visión clara del estado financiero de tu empresa. Por ejemplo, la función de Revenue recognition de Stripe ofrece gráficos, tablas y registros contables que te permiten obtener una visión rápida y detallada. La «cascada de ingresos» es particularmente útil, ya que desglosa los ingresos por mes y te muestra tanto los ingresos reconocidos como los diferidos.Personaliza según las necesidades de tu empresa.

Cada empresa tiene requisitos contables únicos. Elige un sistema que te permita definir reglas específicas para los distintos tipos de ingresos. Con Stripe, puedes ajustar configuraciones como excluir algunas comisiones o gestionar tratamientos fiscales. La plataforma también permite hacer ajustes históricos, lo cual es útil si necesitas revisar registros anteriores.Prepárate para las auditorías.

Las auditorías, pueden ser complicadas, pero son parte de la vida empresarial. Facilítate el proceso eligiendo un sistema que te permita revisar tus finanzas con facilidad. Por ejemplo, Stripe te permite hacer un seguimiento detallado de los ingresos reconocidos y diferidos de cada factura y cada. Esta transparencia puede ahorrarte muchos problemas en el futuro.

Con las herramientas adecuadas para gestionar y monitorizar tus ingresos, como las soluciones de Stripe, tendrás todo lo necesario para mantener todo en orden. Asegúrate de enfocar tu proceso de toma de decisiones en los requisitos específicos de tu empresa y elige los sistemas y métodos que mejor se adapten a tus necesidades.

Riesgos de los ingresos diferidos y cómo mitigarlos

Los ingresos diferidos representan el dinero recibido de clientes por bienes o servicios que aún no se han entregado o prestado. Aunque este concepto puede parecer simple, su gestión conlleva varios riesgos que las empresas deben considerar. Abordar estos riesgos de manera efectiva puede marcar una gran diferencia en la salud financiera de la empresa y en las relaciones con sus clientes.

Registros erróneos

Cuando los ingresos diferidos no se registran correctamente, puede distorsionarse toda la imagen financiera de la empresa. Imagina una empresa de software que recibe un por adelantado por una suscripción anual. Si estos ingresos se reconocen de inmediato en lugar de distribuirlos a lo largo del año, la empresa podría parecer más rentable de lo que realmente es. Esta discrepancia puede llevar a decisiones empresariales basadas en cifras de ingresos infladas.

Para evitar estos problemas, muchas empresas utilizan sistemas de contabilidad confiables. Plataformas como Stripe están diseñadas con funciones que automatizan el proceso de reconocimiento de ingresos. Esta automatización minimiza el error humano y asegura que los estados contables reflejen con precisión la verdadera situación financiera de la empresa.

Complicaciones en las auditorías

Las complejidades de los ingresos diferidos pueden convertir las auditorías en un desafío, especialmente si hay ambigüedades en los registros. Por ejemplo, una editorial que publica revistas y tiene suscripciones con contratos de diferentes duraciones y fechas de inicio puede enfrentar dificultades si los auditores no pueden seguir fácilmente los pagos y las obligaciones de entrega.

Las soluciones como Stripe proporcionan trazabilidad al vincular los ingresos reconocidos y diferidos directamente con contratos específicos y facturas. Esta transparencia facilita el proceso de auditoría, haciéndolo menos estresante y más eficiente.

Ambigüedad en el flujo de caja

Gestionar el flujo de caja puede ser complicado cuando se trata de ingresos diferidos. Una empresa puede recibir grandes cantidades de efectivo por pagos anticipados y, como resultado, creer que dispone de más activos líquidos de los que realmente tiene disponibles. Por ejemplo, un gimnasio que cobre cuotas anuales en enero podría sentirse tentado a hacer grandes inversiones o expandirse. Sin embargo, si no considera el costo de ofrecer servicios durante todo el año, podría enfrentar problemas de liquidez más adelante.

Para evitar esta situación, es importante monitorear regularmente la relación entre efectivo e ingresos. Stripe ofrece herramientas como el gráfico de cascada de ingresos, que proporciona un desglose mensual de los ingresos reconocidos frente a los diferidos. Con esta información, las empresas pueden planificar sus de manera más informada.

Las expectativas de la clientela

Finalmente, es crucial gestionar las expectativas de los clientes al tratar los ingresos diferidos. Los clientes que pagan lo hacen con la expectativa de recibir los bienes o servbicios prometidos de manera puntual. Por ejemplo, si alguien paga por adelantado un paquete de clases de 10 sesiones yoga pero enfrenta cancelaciones frecuentes o servicios de baja calidad, su confianza en la empresa se ve afectada, lo que puede llevar a solicitudes de reembolso o reseñas negativas.

Para minimizar este riesgo, las empresas deben hacer un seguimiento riguroso de todas sus entregas y compromisos, y asegurarse de cumplir o superar las expectativas de sus clientes.

Aunque los ingresos diferidos plantean desafíos, gestionarlos de manera proactiva y utilizar las herramientas adecuadas puede ayudar a las empresas a enfrentarlos con éxito. Soluciones como Stripe simplifican algunas de estas complejidades, facilitando a las empresas el cumplimiento de sus obligaciones y el mantenimiento de relaciones positivas con sus clientes.

Obtén más información sobre el reconocimiento de ingresos con Stripe.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.