A ningún propietario de una empresa le gusta el trabajo que conllevan los cálculos de impuestos (aunque quizá le gusten incluso menos los importes a pagar). Aun así, declarar y pagar esos impuestos es una obligación legal y una responsabilidad que asumen los empresarios a cambio de todos los beneficios de vivir en sociedad.

Las obligaciones fiscales que conlleva poner en marcha un negocio suelen causar pavor entre nuevos empresarios. Pero buena parte de ese miedo es infundado: queremos acabar con los mitos asociados a los impuestos para que sepas qué, cuánto y cómo tendrás que pagar, y ayudarte a organizar tu empresa para que los impuestos sean lo más llevaderos posible.

PwC, una de las empresas de servicios contables más importantes del mundo, es la socia fiscal y contable de Stripe Atlas. Algunas de las secciones que encontrarás a continuación se basan en una guía sobre impuestos que preparó PwC para nuestros usuarios de Atlas. Si usas Stripe Atlas, puedes acceder a la guía completa.

Si bien hay muchísimos tipos de impuestos en todo el mundo, en esta guía nos centraremos en los impuestos que es probable que tenga que pagar una entidad jurídica de EE. UU. Quienes administran una empresa pueden obtener beneficios por el propio rendimiento de su trabajo o porque reciban dividendos o plusvalías. Recuerda que esta guía solo recoge las obligaciones fiscales de la empresa, pero no te olvides de tus obligaciones personales.

La función principal de los profesionales de la contabilidad es ayudarte a determinar correctamente los impuestos que debes pagar y esta breve guía no sustituye al asesoramiento profesional de tu gestoría. Busca un asesor contable en el que puedas confiar: te ahorrará dinero y te quitará estrés de encima.

¿Qué es la planificación fiscal?

Aunque parezca sorprendente, a menudo las leyes tributarias se pueden aplicar de formas distintas a las circunstancias económicas de cada empresa y, en función de cómo se apliquen, las cantidades de impuestos podrían variar. Los contables ayudan a que las empresas a tengan una situación fiscal que cumpla las normativas pertinentes y, al mismo tiempo, sea lo más eficiente posible en lo que respecta a la cantidad de impuestos a pagar.

La planificación de la situación fiscal suele empezar mucho antes de que haya que pagar impuestos o de que se produzcan las transacciones. Por ejemplo, si quieres repartir acciones entre tus empleados (para atraer mejores perfiles y premiarlos por el éxito de la empresa), debes tomar decisiones importantes sobre la estructura de la empresa en el momento de constituirla (quizá, incluso, antes de contratar a tu primer empleado) aunque el valor de ese patrimonio (y las implicaciones fiscales para los empleados) es probable que se materialice cinco o diez años más tarde.

No solo espera que las empresas planifiquen sus impuestos, sino que se trata de una obligación legal. Tal y como escribió el juez Learned Hand en 1934, resumiendo siglos de precedentes:

«Cualquier persona puede gestionar su negocio para que los impuestos sean los mínimos; no es obligatorio elegir la modalidad que mejor pague a la agencia tributaria. Pagar más impuestos ni siquiera es un deber patriótico.

Los tribunales han afirmado una y otra vez que no hay nada malo en gestionar un negocio de forma que los impuestos sean lo más bajos posible. Todo el mundo lo hace (tanto ricos como pobres) y está bien que así se haga: nadie tiene el deber público de pagar más de lo que exige la ley».

Sin embargo, las agencias tributarias desaprueban y pueden imponer sanciones importantes a las estructuras fiscales abusivas cuya única justificación para algunas acciones de la empresa es evitar impuestos.

La posibilidad de interpretación en las normativas hace que los impuestos se conviertan en un asunto muy complicado. Por ello, deberías pedirle a tu contable o abogado que revise cualquier cambio importante en tu estrategia fiscal para que pueda indicarte si estás haciendo algo normal en tu país o sector, o algo que aumente el riesgo de que las agencias tributarias pertinentes consideren que tus declaraciones son insuficientes.

Franchise tax en Delaware

Delaware, como muchos estados, cobra su Franchise Tax a todas las empresas constituidas ahí. Aunque la traducción literal te puede hacer pensar que solo se aplica a franquicias, este impuesto afecta a muchos tipos de empresas. Puedes considerarlo una comisión anual para renovar el registro de una empresa (de hecho, en algunos estados a este impuesto no se le llama «tax», sino «fee»).

Si bien casi todos los impuestos se calculan en función de los ingresos o beneficios, el Franchise Tax es diferente. Hay dos formas de calcularlo y ambas empiezan con un importe relativamente bajo que va aumentando en función de la complejidad de la empresa.

Puedes calcular este impuesto en menos de dos minutos. Las reglas y fórmulas para hacerlo están en el sitio web oficial del estado de Delaware. Si tienes alguna duda, recuerda que siempre puedes recurrir a tu gestoría.

Por lo general, las empresas que se constituyan con Stripe Atlas deberán pagar el impuesto mínimo usando el método del valor nominal asumido (en la web del estado lo encontrarás como «Assumed Par Value»).

El Franchise Tax se debe pagar al presentar la declaración anual, siempre antes del 1 de marzo de cada año. Las presentaciones de impuestos sobre sociedades de EE. UU. suelen tener como fecha límite el 15 de abril (suponiendo que tu año fiscal se corresponda con el año natural). Por lo general, lo más fácil es que presentes el Franchise Tax cuando prepares la declaración del impuesto sobre sociedades: si eres una persona organizada (y apostamos a que lo eres), estará lista en algún momento de febrero.

Presentar la declaración anual y el Franchise Tax suele resultar bastante sencillo desde el sitio web del estado de Delaware, y en la mayoría de los casos no es necesario asesoramiento profesional. Si prefieres que tu asesor fiscal o tu gestoría lo haga por ti, es habitual que te cobren un importe adicional (que suele rondar los 100 $).

Las sociedades de responsabilidad limitada (LLC) que se han constituido mediante Atlas suelen pagar un impuesto anual a las LLC de Delaware de 300 $ y tienen hasta el 1 de junio de cada año para hacerlo.

Impuesto sobre las ventas (sales tax)

Agárrate, que vienen curvas.

En Estados Unidos, las empresas pueden tener la obligación de cobrar el impuesto sobre las ventas según lo exija su jurisdicción local (ciudad, condado, etc.) y su estado. Esto ocurre en todas las jurisdicciones en que la empresa cumpla estas dos condiciones: a) haga una transacción y b) tenga un «vínculo» o una conexión con la jurisdicción en cuestión.

En general, las empresas que operan en Internet solo tienen un vínculo con los lugares en los que tienen una propiedad física o empleados trabajando en su nombre. Sin embargo, cada vez más estados están cambiando sus leyes para ampliar el significado de lo que implica tener un vínculo y, como consecuencia, exigen que más vendedores cobren y remitan este impuesto. Puedes tener un vínculo (a lo que se suele hacer referencia como «nexus») por el simple hecho de haber constituido la empresa en un estado, por tener clientes en él o por recompensar a personas de ese estado que han enviado clientes a tu sitio web. Cada estado tiene sus propias reglas en lo que respecta a la actividad que constituye un vínculo. Aquí tienes más información sobre cómo y dónde darte de alta para recaudar impuestos.

Cuando te hayas dado de alta en un estado, lo normal es que tengas la obligación de cobrar ese impuesto a tus clientes, mostrar en cada transacción el importe del impuesto que cobras y remitir ese importe a la entidad reguladora del gobierno pertinente cada mes o trimestre.

Muchos lugares de EE. UU. también tienen un «impuesto sobre el uso», que se corresponde con el impuesto sobre las ventas (es decir, le llaman «use tax» aunque es prácticamente idéntico al «sales tax»). La principal diferencia es que el impuesto sobre el uso lo paga el cliente en una transacción, no el vendedor. Los clientes deben indicar a su agencia tributaria local lo siguiente: «Estoy usando alguna propiedad que he comprado fuera de esta jurisdicción; este es el pago de los impuestos». Algunas personas creen que los requisitos en materia de los impuestos sobre el uso son mínimos, pero, si tu empresa está en algún estado de EE. UU., es posible que tengas la obligación de presentar alguna declaración al respecto. Consúltaselo a la entidad correspondiente de tu estado, ciudad o condado.

La complejidad de la presentación del impuesto sobre las ventas depende en gran medida de los detalles de tu empresa; por ejemplo, qué vendes, cómo registras las ubicaciones de las transacciones o los compradores, cómo de fácil es determinar dónde están los vínculos de tu empresa, entre otros aspectos similares. Como regla general, la mayoría de empresas que operan por Internet le piden a la misma persona que se encarga de la presentación del impuesto sobre sociedades que gestione sus declaraciones del impuesto sobre las ventas. Este servicio suele costar unos cientos de dólares al mes, pero dependerá de la complejidad de cada empresa.

Impuesto sobre sociedades (Corporate income tax)

Los beneficios de las sociedades de tipo C se gravan a nivel federal y estatal. El formulario principal de la presentación federal es el 1120.

Algunas declaraciones de impuestos o presentaciones gubernamentales son tan fáciles que las puedes hacer por tu cuenta, pero esta no es una de ellas. Si bien parece sencilla (en un principio son solo cinco páginas), te recomendamos encarecidamente que cuentes con ayuda profesional y dejes que sea tu gestoría o tu contable quienes preparen cualquier declaración del impuesto sobre sociedades. Es bastante fácil cometer errores importantes, y solucionarlos te robará muchísimo tiempo. Además, hay diferentes formas de caracterizar determinados asuntos y, aunque no se trata de errores per se, harán que acabes pagando un importe excesivo de impuestos en comparación con otras formas igualmente válidas de caracterizar los mismos datos económicos.

El impuesto sobre la renta solo se aplica a los beneficios, no a los ingresos. En general, los beneficios son los ingresos menos los gastos. La mayoría de lo que compres en nombre de la empresa, junto con los salarios (tanto del equipo fundador como de los empleados), se puede deducir de inmediato como gastos.

También habrá algunos desembolsos que no se pueden considerar gastos, sino que se deben capitalizar: sus costes iniciales (que suelen ser considerablemente elevados) se prorratean durante la vida útil del artículo en cuestión. Esto también se conoce como «depreciación» o «amortización». Las empresas que operan en Internet no suelen tener gastos elevados, sobre todo al principio, porque las fuentes de gastos tradicionales (servidores, equipos de red, desarrollo de software personalizado, etc.) cada vez más a menudo se alquilan a proveedores en la nube según sea necesario por importes bastante pequeños (que se pueden declarar como gastos).

Recuerda que siempre puedes pedir ayuda a tu gestoría: te aconsejarán de forma fiable sobre si debes amortizar algún gasto concreto.

Si tienes presencia física en un estado de EE. UU., tu empresa puede tener que pagar impuestos estatales sobre la renta, además de los federales. Tu contable o gestoría puede indicarte si tu empresa tiene la obligación de presentar impuestos en cada estado (tanto en los que tiene presencia física como en los que hace negocios) así como ayudarte a preparar esas declaraciones. Ten en cuenta que muchos estados están poniéndose cada vez más estrictos con la actividad en Internet y las obligaciones de presentación de impuestos.

Impuestos federales sobre la renta a una LLC (LLC federal income tax)

Los beneficios de una LLC suelen pasar por los propietarios de la empresa y gravarse en las declaraciones de impuestos federales de dichos propietarios. La agencia tributaria estadounidense (IRS) trata a las LLC con un solo propietario como «entidades excluidas» (la IRS les llama «disregarded entities») y a las LLC con varios propietarios como sociedades («partnerships»). Si bien los beneficios de la LLC van a parar a los propietarios, la empresa puede seguir teniendo la obligación de presentar alguna declaración de impuestos. Por ejemplo, una LLC que pertenezca a una sola persona no estadounidense debe presentar el formulario 5472 ante la IRS y una LLC con varios propietarios debe presentar el formulario 1065 de declaración para sociedades.

De forma similar a lo que ocurre con los impuestos federales de una sociedad de tipo C, sin duda debes contar con ayuda profesional para preparar las declaraciones de impuestos federales sobre los beneficios de tu LLC. Las declaraciones fiscales dependen de cómo se haya estructurado tu LLC y es fácil pasar por alto alguna declaración obligatoria o no saber cómo se asignan los beneficios a los propietarios de la empresa.

Una ventaja de las LLC es que el gravamen de impuestos de los beneficios es flexible. Por ejemplo, las LLC pueden indicar a la IRS que quieren que se les aplique el gravamen de una sociedad de tipo C. Si te interesa esta opción, te recomendamos que contactes con un asesor fiscal para comprender las implicaciones fiscales y los requisitos para hacerlo.

Números de identificación del contribuyente

Todas las declaraciones de impuestos están asociadas con números de identificación del contribuyente («Taxpayer ID numbers» en inglés). Hay varios tipos, pero los más frecuentes son los siguientes:

Número del Seguro Social de EE. UU. (SSN): la Administración del Seguro Social expide un número para los ciudadanos estadounidenses y las personas con autorización para trabajar en EE. UU. Este número lo suelen usar las entidades gubernamentales y privadas por igual para identificarlos. El SSN se considera muy confidencial (porque se suele utilizar para autenticar si alguien es una persona determinada).

El formato general de este número es 123–45–6789.

Las empresas no tienen SSN. No puedes tener un SSN si no eres ciudadano estadounidense ni has trabajado antes en EE. UU. En esos casos, proporcionarás uno de los siguientes números cuando se te pida:

Número de identificación personal del contribuyente (ITIN): cualquier persona física (es decir, cualquier ser humano) que tenga que presentar impuestos pero no pueda recibir un SSN (porque para tenerlo se suele exigir un derecho legal para trabajar en EE. UU.) puede pedirle a la IRS un ITIN, que es un sustituto del SSN. No es muy complicado conseguirlo; solo tienes que presentar un formulario W-7 y esperar unas seis semanas.

La mayoría de los propietarios de empresas constituidas con Stripe Atlas no necesitarán obtener el ITIN. Tu empresa presentará impuestos estadounidenses, pero es posible que tú no tengas obligación de presentar ninguna declaración de impuestos estadounidense. Si tu contable te dice lo contrario, presenta un formulario W-7 para que te expidan un ITIN. También puedes obtenerlo cuando presentes alguna declaración de impuestos. Para ello, presenta dicha declaración con el campo del ITIN como «pendiente» e incluye un formulario W-7. Si lo haces así, la presentación de la declaración de ingresos suele tardar algo más en procesarse, por lo que deberías evitarlo en la medida de lo posible, pero siempre es mejor presentar los impuestos a tiempo (aunque el proceso se alargue) que presentarlos tarde o no presentarlos.

El ITIN tiene el mismo formato que el SSN, pero el primer dígito siempre será un 9.

Números de identificación del empleador (EIN): los EIN identifican a personas jurídicas (es decir, empresas), no a personas físicas (seres humanos). Recibirás un EIN tras presentar un formulario SS-4 ante la IRS. Si has constituido tu empresa mediante Atlas, ya nos hemos encargado de hacerlo.

Será habitual que las entidades financieras de EE. UU. te pidan tu EIN, aunque a veces también lo pueden solicitar otras empresas. Probablemente no sea buena idea hacerlo público, pero no es tan confidencial como el SSN. La divulgación de tu SSN a una persona no autorizada debería considerarse una emergencia que requiere acción inmediata, pero la del EIN de tu empresa ocurre con bastante frecuencia.

Un EIN tiene el formato 12–3456789. Como puedes observar, tiene el mismo número de dígitos que un SSN, pero el guion está colocado en otro sitio. La colocación de estos guiones es importante: algunos SSN tienen los mismos números en el mismo orden que algunos EIN, por lo que debes cerciorarte de cubrir siempre el campo correspondiente a cada número y poner los guiones en su sitio.

Declaraciones informativas (Informational returns)

Todas las empresas tienen la obligación de informar de determinadas transacciones al Gobierno mediante «declaraciones informativas». El Gobierno compara estas declaraciones informativas con las presentaciones de impuestos de particulares y empresas para asegurarse de que los contribuyentes no se olviden de pagar impuestos por los beneficios que han recibido.

Tu empresa presentará declaraciones informativas de forma habitual. Puede que alguna vez las recibas, por lo que también debes comprender cómo funciona el proceso.

Hay varios tipos de declaraciones informativas. Las dos declaraciones que es más probable que vayas a presentar son la W-2 (que registra los beneficios salariales de un empleado) y la 1099-MISC (que indica el pago de servicios a un contratista individual). Normalmente no emitirás ninguna declaración 1099-MISC a una empresa, aunque le pagues por sus servicios.

Tu contable se encargará de presentar las declaraciones W-2 y 1099 en tu nombre a principios de cada año natural. Tú tendrás que proporcionar una copia al contribuyente en cuestión y otra a la IRS, así como guardar otra en tus registros.

Para presentar cualquier declaración informativa, necesitas el número de ID fiscal de esa persona (suele ser el SSN en las W-2 y el SSN, el ITIN o, en contadas ocasiones, el EIN en las 1099). Para pedirle a alguien formalmente su número de ID fiscal, puedes utilizar el formulario W-9. Este formulario solo se usa con contribuyentes estadounidenses. Si la persona en cuestión no es de EE. UU. (por ejemplo, si contratas a alguien del extranjero), tendrás que pedirle que te entregue un formulario W-8BEN. Así quedará constancia por escrito en caso de que tengas una conversación como la siguiente con la IRS:

—¿Por qué no has presentado una declaración 1099 por ese profesional autónomo?

—Porque no tiene obligaciones fiscales en EE. UU., así que no tenemos que hacerlo.

—¿Ah, sí?

—Aquí tienes su W-8BEN.

—Vale.

Como a la IRS le encanta crear formularios, en caso de que necesites un W-8BEN de una entidad jurídica deberás utilizar un formulario distinto: el W-8BEN-E.

Es posible que alguna vez se le pida a tu empresa un formulario W-9 o W-8BEN. Podría darse el caso si alguien considera que tiene que presentar una declaración informativa sobre ti o que quizá tenga que hacerlo en algún momento. Por ejemplo, una entidad financiera puede pedirte uno de estos formularios para abrir una cuenta, en previsión de que quizá tenga que presentar un 1099-INT para informar de beneficios por intereses más adelante.

En algunos casos, quizá te pidan uno de estos formularios por error. Estos son algunos errores bastante habituales:

Solo se debe pedir un W-9 a personas estadounidenses (empresas incluidas). Si no lo eres, se te debe pedir un W-8BEN.

Cualquier empresa constituida en EE. UU. es una persona estadounidense, independientemente de quién sea el propietario. Muchos clientes de Atlas tienen sociedades de tipo C de Delaware cuya dirección y operaciones son internacionales, por lo que son entidades estadounidenses y solo deben presentar formularios W-9, no W-8BEN-E.

A veces algunas personas que trabajan en empresas piden estos formularios cuando en realidad no los necesitan. No tienes ninguna obligación especial de proporcionarlos si no hay ningún requisito legal que exija una declaración informativa. Dicho esto, las empresas tampoco tienen ninguna obligación especial de hacer negocios contigo, y algunas te pedirán estos formularios en algún momento como parte de su política. Muchas veces la solución más sencilla es preguntar si le pueden consultar a su contable si es realmente necesario. Lógicamente, puedes optar por entregar el formulario en cuestión aunque no tengas la obligación de hacerlo.

A menudo resultará conveniente que proporciones los formularios W-9 o W-8BEN. Un motivo habitual por el que la otra parte te los pide es para documentar su decisión de no retener dinero en tu nombre. Si no conoces el sistema tributario estadounidense, es posible que tenga la obligación legal de retener un 30 % de tu pago y enviárselo a la IRS. La IRS esperará a que presentes una declaración y quizá devuelva una parte. Se asume que las personas que conocen el sistema tributario son honestas y se puede confiar en que retendrán su dinero antes de presentar una declaración para determinar qué parte se debe enviar a la IRS. En un formulario W-9 se indica lo siguiente: «Las leyes pertinentes indican que la IRS confía en mí implícitamente, por lo que tienes toda la justificación legal necesaria para pagarme lo que hemos acordado y no retener nada».

Tu empresa recibir declaraciones informativas. La más probable para los clientes de Atlas es una 1099-K de Stripe, en la que aparecen los ingresos por el procesamiento de tarjetas durante cada año. No tienes que hacer nada en respuesta a una declaración informativa ni tampoco tienes que enviársela a la IRS, que ya habrá recibido una copia. Los beneficios ya aparecerán en la declaración que hayas registrado en algún lugar de tus libros contables, y estos libros son los que sirven de base para hacer la declaración de impuestos.

Hay una situación en la que la declaración informativa es importante: si en ella aparece una gran cantidad de dinero y en la declaración del impuesto sobre sociedades correspondiente no se refleja ese dinero de forma clara y explícita. En este caso, la IRS podría llevar a cabo una auditoría por correspondencia en la que pregunte algo como lo siguiente: «Sabemos que el año pasado recibiste 5000 $ en intereses. ¿En qué parte de la declaración de impuestos lo has indicado?». Como eres un contribuyente que cumple la ley, tendrás una respuesta a esa pregunta y se acabará el asunto.

Muchos empresarios creen que en las declaraciones informativas se reflejan necesariamente los beneficios, pero no es así. Por ejemplo, en una declaración 1099-K aparece el volumen total de pagos, que ni siquiera se acerca a la base imponible de una empresa (que aún tiene que pagar los gastos, entre otros). La IRS esperará que ese número sea una parte de los ingresos de alguien durante el año en cuestión (y pedirá una explicación si indicas que has tenido 200.000 $ de pagos con tarjeta de crédito, pero solo afirmas haber tenido 120.000 $ de ingresos), pero no se gravan los ingresos, sino los beneficios de la empresa.

¿Qué son los precios de transferencia?

Las empresas hacen cada vez más negocios de forma internacional, lo que hacer que surjan cuestiones complicadas sobre dónde generan los beneficios las partes relacionadas que trabajan conjuntamente con la empresa y dónde se deben gravar. Este caso también se aplica a muchos clientes de Atlas que quizá tengan una entidad jurídica en EE. UU. y otra en su país de origen.

Las empresas documentan el movimiento de dinero entre sus operaciones internacionales mediante precios de transferencia (transfer pricing), un mecanismo para describir los movimientos internos de dinero, bienes, servicios y beneficios entre dos o más partes relacionadas, como si se tratara de negocios «con total independencia» de empresas no relacionadas entre sí.

Los precios de transferencia han cambiado con el paso de los años, a medida que las empresas y las autoridades fiscales intentan abordar las complejidades de los negocios internacionales. Son una herramienta para que los contribuyentes consideren la mejor forma de repartir esos beneficios y para que las autoridades fiscales consideren si se ha asignado demasiado o demasiado poco a un territorio concreto, sobre todo si hay una diferencia en el trato fiscal de los territorios en cuestión.

Precios justos

La teoría general de los precios de transferencia es que las entidades acuerdan mutuamente un precio justo por los bienes y servicios que mueven entre ellas, registran su justificación y hacen que los libros contables de sus entidades independientes coincidan con esta realidad que han estipulado y con el flujo real de fondos.

Por lo general, las economías de mercado asumen que no existe el concepto de «precio justo», excepto en el contexto de un acuerdo entre un comprador y un vendedor. ¿Cuánto «debería» costar un software? Nada, 0,99 $ o un millón de dólares al año, en función de lo que acuerden las partes. Las autoridades respetan el hecho de que un comprador y un vendedor acuerden un precio, también en lo referente a los impuestos. De forma predeterminada, la IRS asumirá que el precio de un gasto es razonable.

Hay una salvedad muy importante en los precios de transferencia: asumimos que los compradores y vendedores hacen la mayoría de las transacciones porque les gustan las condiciones de la transacción en cuestión, no porque tengan una relación más allá de la propia transacción. Esto es lo que se conoce como hacer negocios «con total independencia». Si el comprador y el vendedor están relacionados (por ejemplo, si están casados o tienen un control corporativo común), es posible que la transacción se viera influida por su deseo de no acabar durmiendo en el sofá. O, lo que sería más preocupante desde el punto de vista de la IRS, para pagar menos impuestos.

En consecuencia, los precios de transferencia tratan de documentar que «en un caso hipotético en el que nuestras dos empresas no tuvieran ningún tipo de relación entre sí, podríamos haber acordado comprar esto porque es valioso y pagar este importe porque es lo que costaría en el mercado».

Ejemplos de precios de transferencia

A continuación tienes dos ejemplos habituales de las empresas de Atlas:

Ventas de software mediante la filial estadounidense de una empresa extranjera

Imagina que tenemos a los fundadores de una empresa de software que opera en la India como sociedad de responsabilidad limitada (PLC), el equivalente indio de una sociedad de tipo C estadounidense. Para concretar un poco, diremos que se trata de software de supervisión de servidores.

La PLC vende software de supervisión de servidores directamente a empresas de la India, pero su software lo pueden utilizar clientes de todo el mundo. Los fundadores establecen una sociedad de tipo C de Delaware como filial para vender su software a clientes de todo el mundo, pero quieren que la PLC lo siga vendiendo a clientes de la India.

En este caso, el objetivo económico final de la empresa es asignar una gran parte de los beneficios al lugar en el que se crea el valor, que es la India porque el software se produce ahí. Así, la PLC de la India podrá pagar sus gastos (entre los que se incluye la nómina del equipo de ingeniería), retribuir a los fundadores y generar beneficios que irán a los fundadores o a los inversores (probablemente locales). Como corresponde, la empresa quiere dejar en la entidad de EE. UU. un importe proporcional al trabajo que ha efectuado.

Hay varias formas de lograrlo. Una de ellas es convertir a la entidad estadounidense en distribuidora del software de la PLC. La empresa documentará de forma exhaustiva que ha investigado cómo repartir los beneficios con la distribuidora. Imaginemos, hipotéticamente, que el resultado de su investigación ha sido que las distribuidoras no relacionadas suelen recibir un 20 %. En ese caso, harán que la entidad de EE. UU. firme un contrato formal de distribución con la PLC, en el que se le obligue a pagar el 80 % de las facturas que cobre a los clientes por el software que la PLC ha desarrollado.

La PLC de la India recibe esos pagos como ingresos, los coteja con los gastos (nómina, servidores, etc.) de la entidad de la India y los grava en la India.

El 20 % restante de las ventas se queda en la empresa estadounidense. La empresa utiliza algunos de estos ingresos para afrontar los costes de operar la sociedad estadounidense, como gastos de contabilidad, honorarios de abogados (para negociar contratos, por ejemplo), comisiones bancarias y otros gastos. De esta forma, la entidad estadounidense obtendrá unos beneficios modestos, que se gravarán en Estados Unidos. Los beneficios que queden tras haber gravado las ventas se pueden enviar a la empresa matriz de la sociedad de tipo C, donde se pueden gravar o no. También pueden quedar de momento en EE. UU. y usarse más adelante en ampliar las actividades en dicho país, comprar activos de EE. UU. en nombre de la empresa estadounidense u otras actividades similares.

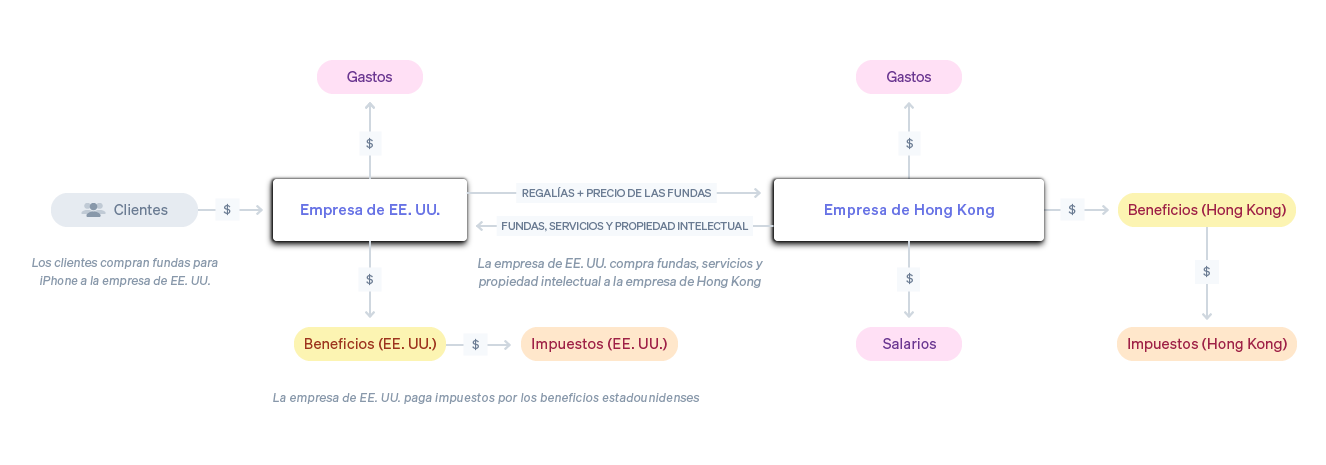

Ventas de productos físicos mediante una empresa estadounidense que acepta inversiones

Imagina que tenemos a fundadores en Hong Kong que fabrican fundas para iPhone en su país y quieren distribuirlas por todo el mundo. Para ello, pueden optar por aceptar inversiones. Si los inversores son de Silicon Valley, es probable que exijan que se constituya una sociedad de tipo C de Delaware para invertir en ella.

En este caso, el objetivo final de la empresa es transferir fondos de Estados Unidos a Hong Kong, utilizarlos para fabricar las fundas y, después, vender los productos mediante la entidad de EE. UU.

Para esta primera parte, la entidad estadounidense formalizaría un contrato con la empresa de Hong Kong por servicios profesionales (diseño, imagen de marca, etc.). Así tendría la justificación adecuada para pagarle a esa empresa el dinero suficiente para ponerse en marcha. La empresa de Hong Kong registra estos pagos como ingresos y la de EE. UU. como gastos.

La empresa de Hong Kong empieza a producir las fundas para iPhone que le venderá a la empresa de EE. UU. para que las venda por todo el mundo. Aquí, la empresa preferiría venderlas al menor precio posible (porque así consigue más beneficios para la entidad estadounidense, lo que satisfará a los inversores de este país), pero para cumplir la normativa tendrá que ponerles un precio acorde al de otros fabricantes de bienes que se venden al por menor en EE. UU. Por ejemplo, el precio al por mayor que paga la empresa de EE. UU. a la de Hong Kong podría acabar siendo el 40 % del precio al por menor. De nuevo, la empresa documentaría de forma exhaustiva sus motivos para establecer este precio y los incluiría en las facturas de envíos y otros gastos que haya entre ambas empresas.

De esta forma, probablemente la empresa de Hong Kong obtenga unos beneficios modestos (de los servicios y de las fundas para iPhone vendidas al por mayor, que se gravan en Hong Kong). La empresa estadounidense habrá pagado los servicios y las fundas vendidas al por mayor, después las habrá vendido a un precio superior (mediante su sitio web u otro canal) y, con suerte, habrá obtenido beneficios. Estos beneficios se gravan en EE. UU., aunque después los dividendos pueden llegar a los inversores o a los propietarios de la empresa.

Tenemos algunas observaciones que quizá no sean tan obvias:

Si la empresa podía vender las fundas mediante la entidad de Hong Kong o la de EE. UU., ¿por qué lo hizo mediante la de EE. UU.? El motivo principal será que los inversores invierten con la esperanza de poseer el valor que la empresa produzca, por lo que se organizará para que la mayor parte de ese valor quede en la entidad de EE. UU.: poseerá la marca, los diseños y las relaciones comerciales, y «solo» dejará que la entidad de Hong Kong lleve a cabo el trabajo propiamente dicho en su nombre.

¿Sería seguro hacerlo a la inversa? Sería considerablemente más arriesgado. En general, los precios de transferencia que sirven para reconocer ingresos en una jurisdicción con tipos impositivos altos (en vez de en una que tenga tipos bajos) no se analizan con lupa. En cambio, los precios de transferencia que sirven para reconocer ingresos en una jurisdicción con tipos impositivos bajos suelen investigarse más a fondo. El tipo impositivo que se aplica a las empresas en Hong Kong es menos de la mitad del de EE. UU. Por lo tanto, la IRS puede suponer que una entidad estadounidense que le pague a una de Hong Kong puede estar haciéndolo con fines de optimización fiscal y no por motivos económicos legítimos. Esto no implica que sea imposible hacerlo, sino que es más difícil justificarlo. Uno de los motivos por los que se recomienda tener contables es para conocer bien el riesgo que supone una situación fiscal concreta y tomar una decisión empresarial con respecto a si es mejor intentar ahorrar impuestos o si el riesgo intrínseco hace que no sea recomendable.

Los precios de transferencia se pueden complicar mucho, sobre todo a medida que la estructuración de la empresa sea cada vez más compleja, los tipos de transacciones empiecen a enrevesarse (las transacciones financieras multinacionales y entre varias partes son mucho más difíciles de justificar que una simple venta de una funda para iPhone) y la empresa crezca.

Es probable que una empresa que obtenga millones de dólares en ingresos necesite que contables especializados en su sector se encarguen de diseñar o rediseñar su estrategia de precios de transferencia. Dicho esto, incluso las empresas más pequeñas deben documentar su decisión sobre los precios de transferencia. Si no lo hacen, será mucho más difícil no recibir sanciones si la IRS decidiera analizarlas y discrepara con los precios de transferencia establecidos.

Las medidas coercitivas se dirigen de forma desproporcionada a empresas más grandes (porque las agencias tributarias comprenden que es en ellas donde está el dinero).

No deberías preocuparte por esto, ya que la IRS (como la mayoría de las agencias tributarias) es bastante razonable y solo quiere que le pagues un importe acorde con tus responsabilidades en virtud de la normativa vigente. Si no estás de acuerdo de buena fe con la IRS, tus asesores profesionales lo resolverán en el transcurso normal de la actividad empresarial. Esta situación es bastante infrecuente y es muy probable que no sea el motivo por el que una empresa no salga adelante. Centra tus esfuerzos en hacer algo que encante a la gente y véndelo con eficacia. Puedes (y debes) contratar contables que se encarguen de estos asuntos por ti.

Auditorías

A mucha gente le asusta la palabra «auditoría», pero no debería ser así.

Una auditoría solo es una petición formal que hace una agencia tributaria sobre la exactitud de la información que aparece en tu declaración de impuestos. La inmensa mayoría de las auditorías son «por correspondencia», es decir, la agencia tributaria solo te envía una carta, normalmente porque un ordenador ha comparado declaraciones informativas con la declaración de impuestos que habías presentado y ha observado una posible discrepancia. Lo normal es que tu contable escriba la respuesta a las auditorías por correspondencia, que suele ser bastante sencilla (muchas veces se puede explicar en un único párrafo).

A veces, la IRS selecciona declaraciones para analizarlas con detenimiento. Sin duda debes tener una representación profesional por si te seleccionan para una de estas auditorías. Pueden ser bastante estresantes y quitarte tiempo de tus tareas habituales en la empresa, aunque no son una emergencia (si presentas declaraciones precisas y tu empresa está bien organizada).

Estas auditorías suelen exigir una visita en persona, ya sea en la oficina local de la IRS o en tus oficinas. La IRS tiene oficinas en embajadas de EE. UU. de todo el mundo por si hay problemas tributarios fuera del país. Suelen tener poco personal, por lo que deben elegir las auditorías con mucho cuidado. Aun así, debes presentar declaraciones precisas y a tiempo.

Si recibes una auditoría, tu contable o abogado fiscal te indicará cómo responder. Debes seguir sus consejos al pie de la letra; para eso le pagas. Algunas medidas que, en principio, pueden parecer una buena idea (como darle a la IRS todos los datos financieros de tu empresa) pueden retrasar la resolución de la auditoría o complicarla aún más (por ejemplo, al invitar a que la IRS analice partes de la empresa que no se incluían en la auditoría original).

Es raro recibir una auditoría, sobre todo en el caso de empresas más pequeñas. Debes saber que existe esa posibilidad si tienes una empresa, pero recuerda que no es más que un encuentro relativamente rutinario entre tu empresa y el gobierno. Debes tratar esta posibilidad como un profesional responsable: contrata a un contable, presenta declaraciones con honradez, almacena la información de forma organizada y dedica tu tiempo a hacer crecer el negocio en vez de a preocuparte por una auditoría poco probable. Y, si llegas a recibir una, recuerda tratarla también como un profesional responsable: llama a tu contable o abogado fiscal y sigue sus instrucciones.

Los impuestos están en constante cambio

La contabilidad es un campo muy complejo, como ocurre con el desarrollo de software o el marketing. Dos semejanzas que tienen es que la esencia de la profesión es básicamente la misma año tras año y que aun así, todo cambia constantemente.

Ahora mismo, hay un interés en todo el mundo por hacer una reforma fiscal. Las agencias tributarias siguen intentando saber qué hacer con Internet, por lo que en cualquier momento podría haber cambios en lo que respecta a las posiciones de las empresas que operan por Internet.

Del mismo modo que no establecerías tu estrategia tecnológica o de marketing para después olvidarte de ella, deberás trabajar con tus asesores fiscales cada año (como mínimo) para asegurarte de que has estructurado todo de una forma que sigue cumpliendo la normativa y te sigue resultando tan beneficiosa como sea posible.

A veces incluso puedes recibir buenas noticias. Por ejemplo, cuando el autor de esta guía puso en marcha su negocio, tenía una doble imposición, es decir, pagaba impuestos a los sistemas de seguro social de dos países por los mismos beneficios. Unos años después, firmó un acuerdo de totalización que le permitió (y también a otras empresas en una situación similar) pagar solo al sistema de su país de residencia. Este ahorro material, que pudo conseguir por un cambio en la legislación, no lo habría conocido si no hubiera revisado de forma rutinaria su estrategia fiscal con un profesional.

Esta guía no constituye ningún tipo de asesoramiento, recomendación, mediación ni consultoría legal ni fiscal, ni pretende suponerlo en ninguna circunstancia. Ni la propia guía ni el uso que hagas de la misma dan lugar a una relación abogado-cliente con Stripe, Orrick o PwC. Esta guía solo recoge las opiniones del autor y no cuenta con el respaldo de Orrick ni refleja necesariamente sus creencias. Orrick no garantiza la exactitud, integridad, idoneidad ni actualidad de la información contenida en la guía. Debes solicitar el asesoramiento de un abogado o contable competente y con la licencia pertinente para ejercer en su jurisdicción para que te asesore sobre tu problema o situación particular.