Nenhum proprietário de empresa gosta do volume de trabalho envolvido no cálculo de impostos (sem falar dos valores pagos). No entanto, calcular e pagar impostos é uma obrigação legal e uma responsabilidade que os empreendedores assumem em troca do apoio essencial que a sociedade oferece.

Às vezes, empreendedores iniciantes ficam angustiados com as obrigações fiscais relacionadas à abertura de uma empresa. Queremos desmistificar essas obrigações para ajudar você a entender o que deve ser pago, qual o valor estimado e como organizar seu negócio de forma que o cálculo e o pagamento de impostos sejam o mais tranquilo possível.

A PwC, uma das principais empresas de contabilidade do mundo, é parceira fiscal e contábil do Stripe Atlas. Parte deste capítulo se baseia em um guia mais detalhado sobre impostos, escrito pela PwC, que os usuários do Atlas podem acessar.

Existem vários tipos de tributos nos Estados Unidos e no mundo, e este guia contempla uma parte dos impostos que uma pessoa jurídica americana provavelmente precisará pagar. Empreendedores ou proprietários de empresas podem obter rendimentos como resultado de seu trabalho na empresa, recebimento de dividendos ou ganhos de capital. Em todos os casos, também é necessário cumprir suas obrigações pessoais.

Em grande parte, a profissão do contador existe para ajudar você a saber exatamente quais impostos deve pagar. Este breve guia não substitui a orientação profissional de um contador. Contrate um contador, pois as orientações dadas por ele provavelmente vão poupar seu dinheiro e evitar estresse.

O que é planejamento tributário?

Embora alguns empresários não saibam, muitas vezes existem diversas maneiras de aplicar as leis tributárias aos aspectos econômicos da empresa, o que pode resultar em valores diferentes de impostos, dependendo de como se emprega a legislação. Os contadores ajudam as empresas a desenvolver uma posição tributária que esteja de acordo com a lei e que seja eficiente em termos de valores de impostos pagos.

O planejamento tributário costuma começar bem antes do cálculo do imposto ou mesmo da inserção das transações. Por exemplo, se uma empresa quer conceder participação societária aos funcionários (para atrair os talentos que deseja e recompensá-los pelo sucesso esperado do empreendimento), deve tomar as decisões pertinentes sobre a estrutura da empresa durante a incorporação ou, até mesmo, antes de contratar o primeiro colaborador. A concretização do valor dessa participação e as consequências fiscais para esses futuros funcionários podem acontecer de 5 a 10 anos mais tarde.

Além de legal, o planejamento tributário é uma ação que se espera das empresas. Como o juiz Learned Hand escreveu em 1934, resumindo séculos de precedentes:

Qualquer pessoa pode organizar sua empresa de forma a pagar o menor valor de impostos possível. Ela não é obrigada a escolher o padrão que pague mais ao Tesouro. Também não é dever patriótico aumentar a tributação de alguém.

Inúmeras vezes, os juízes decidiram que não há nada de errado em organizar empresas de maneira a garantir o menor valor de impostos possível. Todos agem assim, sejam ricos ou pobres, e todos agem corretamente, já que ninguém tem obrigação de pagar mais do que exige a lei.

No entanto, alguns órgãos tributários enxergam com maus olhos a estruturação abusiva de impostos, na qual a única razão para uma ação da empresa é evitar impostos, e podem impor penalidades severas quando isso ocorre. A tributação pode ser um assunto muito complicado, o que é mais um motivo para que seu contador e/ou advogado revisem as mudanças pertinentes em sua estratégia fiscal. Eles podem explicar se você está fazendo algo comum em seu país e setor ou se corre um risco maior de que seus pagamentos de impostos sejam considerados insuficientes pelos órgãos tributários aos quais sua empresa está sujeita.

Imposto sobre franquias de Delaware

Como muitos estados americanos, Delaware cobra um "imposto sobre franquias" de todas as empresas incorporadas em seu território. Essa tributação atua como uma taxa anual para renovar o cadastro de uma empresa. Em alguns estados, esse imposto é chamado de tarifa.

Quase todos os impostos são cobrados sobre a receita ou o lucro. O imposto sobre franquias é diferente. Existem duas maneiras de calcular essa tributação. Ambas começam por um valor relativamente baixo e se ajustam à complexidade da empresa.

Você ou seu contador pode calcular seu imposto sobre franquias em menos de dois minutos. As regras e fórmulas estão no site do estado de Delaware.

As empresas que fizerem a incorporação com o Stripe Atlas geralmente devem o imposto mínimo seguindo o método do valor nominal presumido.

O imposto sobre franquias é declarado durante o preenchimento da declaração anual, que deve ser feita até 1º de março de cada ano. As declarações de imposto de pessoa jurídica nos EUA geralmente devem ser entregues até 15 de abril (presumindo que seu ano fiscal é o ano-calendário). Costuma ser mais fácil declarar o imposto sobre franquias durante a preparação para a declaração de imposto da empresa, que (já que você se organizou) será feita e estará pronta em meados de fevereiro.

Os empresários podem declarar seu próprio Relatório Anual e imposto sobre franquias com certa facilidade pelo site do estado de Delaware, na maioria das vezes sem precisar de orientação profissional. Seu contador também pode fazer isso por você, mediante um valor nominal de cerca de US$ 100 ou mais.

As LLCs constituídas usando o Stripe Atlas geralmente pagam um imposto anual sobre LLCs do estado de Delaware no valor de US$ 300, que deve ser quitado em 1º de junho de cada ano.

Imposto sobre vendas

Cuidado. Com. O leão.

Nos Estados Unidos, as empresas podem ser obrigadas a recolher impostos sobre vendas por sua jurisdição local (cidade, condado etc.) e por seu estado. Isso acontece em toda jurisdição onde a empresa a) realiza uma transação e b) tem "nexo", ou uma ligação com a jurisdição.

Em geral, as empresas de internet só têm nexo em locais onde têm propriedade física ou funcionários trabalhando em seu nome. Entretanto, cada vez mais estados estão mudando suas leis para ampliar o significado de nexo e, assim, poder exigir que mais vendedores recolham e repassem impostos. Você pode ter nexo por meio da incorporação em um estado, por ter clientes em outro, ou por recompensar indivíduos de outro local que indicaram seu site para clientes. Cada estado tem suas próprias regras sobre as atividades que constituem nexo. Veja mais informações sobre como e onde se inscrever para declarar impostos aqui.

Depois de se inscrever para recolher impostos em uma localização, você terá a obrigação de recolher impostos dos clientes, exibir em cada transação o valor cobrado e repassar o montante para o órgão público adequado com uma frequência mensal ou trimestral.

Muitas localidades nos EUA também têm um "imposto sobre o uso", que corresponde ao imposto sobre vendas. O imposto sobre o uso é pago pelo cliente, não pelo vendedor, durante uma transação. Os clientes devem declarar ao órgão de tributação local: "Estou usando uma propriedade que comprei fora desta jurisdição; aqui está o pagamento do imposto". Algumas pessoas acreditam que o cumprimento de impostos sobre o uso é muito baixo. No entanto, se sua empresa tem presença em um estado americano, pode ter a obrigação de declarar esse imposto; verifique com seu estado e/ou cidade ou condado.

A complexidade de uma declaração de impostos sobre vendas depende muito das especificidades do negócio, incluindo o que você vende, a forma como registra os locais das transações ou dos compradores, a facilidade de determinar onde está o nexo ou nexos de sua empresa etc. O contador que lida com a declaração de imposto de renda de uma empresa de internet costuma ser o mesmo que lida com suas declarações de impostos sobre vendas. Geralmente, esse serviço custa algumas centenas de dólares em tarifas de serviços profissionais, mas isso depende da complexidade do negócio.

Imposto de renda de pessoa jurídica

Os lucros das Empresas tipo C são tributados nas esferas federal e estadual. O principal formulário para a declaração federal é o Formulário 1120.

Algumas declarações de impostos ou do governo são tão simples que você pode fazer por conta própria. Este imposto não é um deles. Embora pareça simples (em princípio, apenas cinco páginas), sem dúvida nenhuma você deve ter um preparador profissional de impostos ou um contador envolvido na preparação da declaração de imposto de pessoa jurídica. É fácil cometer erros, e você pode acabar ficando sem tempo para administrar seu negócio. Além disso, existem várias maneiras de categorizar itens que não são erros, mas que resultarão no pagamento de valores de impostos excessivos em comparação com maneiras igualmente válidas de categorizar os mesmos aspectos econômicos.

O imposto de renda é cobrado apenas sobre o rendimento, e não sobre a receita. Em geral, o rendimento é calculado subtraindo-se as despesas da receita. A maioria dos itens adquiridos em nome da corporação, incluindo os salários da equipe fundadora e dos funcionários, podem ser deduzidos imediatamente como despesas.

Um número relativamente menor de itens não pode ser declarado como despesa, mas tem que ser capitalizado. O custo inicial deles (geralmente alto) é atribuído à empresa ao longo da vida útil. Isso também é chamado de "depreciação" ou "amortização". Normalmente, as empresas de internet não têm despesas de capital elevadas no início de suas vidas, até porque as fontes de despesas de capital (servidores, equipamentos de rede, desenvolvimento de software personalizado etc.) são cada vez mais alugadas de provedores de serviços na nuvem por valores bem baixos (e podem ser declaradas como despesas).

Seu contador pode explicar com precisão se algum gasto precisa ser amortizado.

Se você tem presença física em um estado americano, sua empresa pode estar sujeita a impostos de renda estaduais além dos federais. Seu contador pode explicar se sua empresa tem a obrigação de declarar impostos nos estados em que existe fisicamente ou onde faz negócios e pode ajudar você a preparar essas declarações. Alguns estados têm sido mais assertivos ao afirmar que a atividade da internet pode, em algumas circunstâncias, dar origem a uma obrigação de declaração.

Imposto de renda federal para LLC

Os lucros de uma LLC geralmente são passados para seus proprietários e tributados nas declarações de impostos federais deles. As LLCs que pertencem a apenas um indivíduo são tratadas como entidades desconsideradas pelo IRS, e as que pertencem a mais de um membro são tratadas como sociedades. Apesar de os lucros de uma LLC serem distribuídos entre os proprietários, a empresa ainda pode ser obrigada a declarar imposto de renda da própria LLC. Por exemplo, uma LLC de propriedade exclusiva de uma pessoa física não americana requer o Formulário 5472 junto ao IRS. Já as LLCs de propriedade de vários membros exigem a apresentação de uma declaração de parceria, o Formulário 1065.

Assim como os impostos federais de uma Empresa tipo C, é necessário ter um preparador profissional de impostos ou um contador envolvido na preparação de toda declaração de impostos federais relacionados aos lucros obtidos pela LLC. A declaração de impostos depende de como sua LLC está estabelecida, e não é fácil saber onde a declaração é exigida ou como os lucros são alocados entre os proprietários da LLC.

Uma vantagem das LLCs é a sua flexibilidade com relação à forma de tributação dos lucros. Por exemplo, as LLCs têm a opção de apresentar uma declaração junto ao IRS para serem tributadas como uma Empresa tipo C. Se você se interessa por essa opção, converse com um assessor fiscal para entender as implicações fiscais e os requisitos para a apresentação de uma declaração.

Números de ID fiscal

Todas as declarações de impostos estão associadas a números de identificação fiscal. Existem vários tipos, sendo que os mais comuns são:

Número de Seguridade Social (SSN): Os cidadãos americanos e as pessoas autorizadas a trabalhar nos EUA recebem um número da Social Security Administration, que é muito utilizado tanto por órgãos governamentais quanto por entidades privadas para identificá-los. O SSN é considerado confidencial (porque costuma ser usado para autenticar se alguém é uma pessoa específica).

O formato geral de um SSN é 123-45-6789.

As empresas não têm SSNs. Você só pode ter um SSN se tiver cidadania americana ou se já teve ou tem um emprego nos EUA. Se você não tiver um SSN, deverá fornecer uma das seguintes informações quando solicitado:

Número de Identificação do Contribuinte Pessoa Física (ITIN): Qualquer pessoa física (um ser humano vivo) que precise declarar impostos mas não tenha um SSN (pois esse documento normalmente exige licença para trabalhar nos EUA) pode pedir um ITIN ao IRS, que funciona como um substituto do Número de Seguridade Social. Não é muito difícil de obter um ITIN; basta preencher um formulário W-7 e esperar cerca de seis semanas.

A maioria dos proprietários de empresas do Stripe Atlas não precisam de um ITIN: a empresa vai declarar impostos nos EUA, mas a pessoa física pode não ser obrigada a fazer uma declaração em território americano. Se o seu contador afirmar o contrário, preencha um W-7 para obter um ITIN. Você também pode obter um ITIN junto com qualquer declaração de impostos. Basta enviar a declaração em papel com o ITIN listado como "pendente" e incluir um formulário W-7. Geralmente isso causa um atraso no processamento da declaração, e deve ser evitado quando possível, mas é sempre melhor declarar impostos em tempo hábil e ter o processamento atrasado do que deixar de fazê-lo ou atrasar.

Um ITIN se parece com um SSN, mas o primeiro dígito é o 9.

Número de Identificação do Empregador (EIN): O EIN identifica pessoas jurídicas (ou seja, empresas) e não pessoas físicas (pessoas reais). Você recebe um EIN depois de preencher um SS-4 para o IRS. Se sua empresa foi incorporada através do Atlas, nós cuidamos disso para você.

Instituições financeiras nos EUA vão solicitar seu EIN com frequência; e outras empresas também podem pedir esse documento de vez em quando. Provavelmente não é uma boa ideia divulgá-lo, mas o EIN não é considerado um documento tão confidencial quanto o SSN. (A divulgação do seu SSN para uma pessoa não autorizada é uma emergência imediata, já a divulgação do EIN de sua empresa acontece de forma bastante rotineira.)

Este é o formato de um EIN: 12-3456789. Observe que tem a mesma quantidade de dígitos de um SSN, mas a posição do hífen é diferente. Infelizmente, não é um daqueles casos em que os hifens são irrelevantes. Alguns SSNs têm os mesmos algarismos na mesma ordem que alguns EINs. Por isso, sempre preencha o campo correto e inclua os hifens nos espaços certos.

Declarações informativas

As empresas, incluindo a sua, têm a obrigação de informar determinadas transações ao governo através de "declarações informativas". O governo compara as declarações informativas com as declarações de impostos de pessoas físicas e jurídicas para garantir que os contribuintes não se esqueçam de pagar impostos sobre seus rendimentos.

Sua empresa emitirá declarações informativas com frequência. Você pode recebê-las às vezes, e, por isso, também precisa entender como esse processo funciona.

Há vários tipos de declarações informativas. É provável que você precise emitir duas: a W-2, que informa a renda salarial de um funcionário, e a 1099-MISC, que apresenta o pagamento por serviços a um prestador de serviços individual. (Não é comum emitir uma 1099-MISC para uma empresa, mesmo se você adquirir serviços dela.)

Seu contador é responsável por preencher a W-2 e a 1099 em seu nome, no início do ano-calendário. Você deve fornecer uma cópia para o contribuinte para quem está fazendo o informe e outra para o IRS e deve manter cópia em seus arquivos.

Para emitir uma declaração informativa, você precisa de um número de ID fiscal, que pode ser um SSN para a W-2 ou um SSN, ITIN ou (raramente) um EIN para a 1099. Existe um formulário para pedir formalmente o ID fiscal de uma pessoa, o W-9. O W-9 só deve ser usado com contribuintes americanos. Para outros países (por exemplo, se você estiver empregando alguém no exterior), a pessoa deve preencher um W-8BEN em vez disso. (Com ele, você tem um registro em papel caso o IRS pergunte "Por que você não declarou um 1099 para aquele prestador de serviços?" "O fornecedor não tem responsabilidade fiscal americana, então nós não temos a obrigação de declarar" "É mesmo?" "Sim, aqui está o W-8BEN dele." "Certo, então.") Como o IRS adora formulários, existe outro, o W8-BEN-E para quando você precisa do W8-BEN de uma pessoa jurídica.

De vez em quando, alguém pode solicitar um W-9 ou W8-BEN à sua empresa. Isso acontece quando alguém acredita que precisa (ou pode precisar) preencher uma declaração informativa sobre você. Por exemplo, uma instituição financeira pode pedir a uma dessas instituições para abrir uma conta, antecipando a possível necessidade de preencher um 1099-INT para declarar a renda sobre juros em uma data posterior.

Em alguns casos, podem solicitar por engano que você preencha um desses formulários. Estes são alguns erros comuns:

Só se deve solicitar um W-9 a pessoas e empresas dos EUA. Se você não é uma pessoa ou empresa dos EUA, deve preencher o W8-BEN em vez disso.

Toda empresa incorporada nos EUA é uma pessoa dos EUA, independentemente de seus proprietários. Muitos clientes do Stripe Atlas têm Empresas tipo C em Delaware cujo endereço e operações são internacionais; elas ainda são pessoas dos EUA e, portanto, só devem preencher o W-9, não o W8-BEN-E.

Algumas vezes, pessoas em empresas solicitam esses formulários mesmo quando não há necessidade real. Você não tem obrigação de apresentar esses formulários se não há exigência legal de uma declaração informativa. Dito isso, as empresas não têm obrigação de manter negócios com você; e algumas vão solicitar esses formulários em certos momentos devido a suas políticas. Geralmente, a solução mais fácil é perguntar: "Você pode verificar com seu contador se isso é realmente necessário?" Você pode decidir fornecer o formulário, mesmo que não seja necessário.

Na maioria das vezes, é do seu interesse fornecer um W-9 ou W8-BEN. Uma razão comum pela qual sua contraparte pode solicitar esses formulários é documentar a decisão de não reter dinheiro em seu nome. (Se seu nome não está registrado no sistema tributário americano, o declarante pode ter a obrigação legal de reter cerca de 30% de seu pagamento e o enviar para o IRS. O IRS vai, então, aguardar que você apresente uma declaração e talvez receba uma parte disso de volta. A suposição é que as pessoas conhecidas pelo sistema de impostos são honestas e podem ser confiáveis para manter seu próprio dinheiro antes de apresentar uma declaração para determinar que montante deve ser enviado para o IRS. No formulário W-9, está escrito o seguinte, em inglês: "A legislação relevante afirma que o IRS confia implicitamente em mim. Assim, você tem toda a justificativa legal necessária para me pagar o que foi acordado e não reter nada".)

Sua empresa pode receber declarações informativas. O mais provável para os clientes do Atlas é precisar preencher um 1099-K da Stripe, mostrando a receita do processamento de cartões de crédito em um ano. Você não precisa fazer nada em resposta a uma declaração informativa e não precisa enviá-la para o IRS, pois o órgão já recebeu uma cópia. Você já terá a renda declarada em seus registros contábeis, que orientam sua declaração de impostos.

O cenário no qual uma declaração informativa importa de fato é aquele que envolve uma grande quantia de dinheiro sendo que a declaração de imposto de renda da pessoa jurídica não reflete esse dinheiro de maneira clara. O resultado pode ser uma auditoria de correspondência do IRS, basicamente perguntando: "Sabemos que você recebeu US$ 5.000 em juros no ano passado. Onde isso aparece na sua declaração de impostos?" Já que você é um contribuinte cumpridor da lei, terá uma resposta pronta para essa pergunta, e o assunto estará encerrado.

Muitos empresários acreditam que as declarações informativas refletem necessariamente os rendimentos (lucros), mas este não é o caso. Por exemplo, um 1099-K reflete o volume total de pagamentos, que não chega perto da renda tributável de uma empresa. Ainda assim a organização tem que pagar despesas etc. A expectativa do IRS é que esse valor seja um subconjunto das receitas de um indivíduo em um ano (e pedirá uma explicação se você apresentar US$ 200.000 em pagamentos com cartão de crédito, mas somente declarar US$ 120.000 em receita). No entanto, o IRS não tributa a receita, e sim os lucros do negócio.

O que é preço de transferência?

Cada vez mais, as empresas fazem negócios internacionalmente, o que levanta questões incômodas sobre onde as partes que trabalham juntas estão gerando lucros em seus negócios e onde eles devem ser tributados. Essa situação se aplica a muitos clientes Atlas, que podem ter uma pessoa jurídica nos EUA e outra em seu país de origem.

As empresas documentam a movimentação de dinheiro entre suas operações internacionais usando preços de transferência, um mecanismo para descrever as movimentações internas de dinheiro, bens, serviços e lucros entre duas ou mais partes relacionadas, como se fossem transações "sem conflito de interesses" entre empresas não relacionadas.

Os preços de transferência se desenvolveram ao longo dos anos à medida que as empresas e as autoridades fiscais tentavam lidar com as complexidades dos negócios internacionais. É uma ferramenta para os contribuintes refletirem sobre a melhor maneira de alocar esse rendimento e para as autoridades fiscais analisarem quanto foi destinado a um território, especialmente quando há diferença no tratamento fiscal entre regiões.

Preços justos

A teoria geral dos preços de transferência é que as entidades concordam mutuamente em um preço justo por bens e serviços movimentados entre elas, registram sua justificativa e fazem com que os livros das entidades separadas correspondam a essa realidade estipulada e também ao fluxo real de fundos.

Em geral, as economias baseadas no mercado presumem que não existe um "preço justo", exceto no contexto de um acordo entre um comprador e um vendedor. Quanto "deveria" custar um software? Nada, US$ 0,99 ou um milhão de dólares por ano, dependendo do acordo entre as partes. As autoridades tratam a decisão de um comprador e um vendedor em acordar um preço com respeito, inclusive em questões tributárias. O IRS presumirá que o preço de um item de despesa é razoável.

Uma ressalva importante sobre preços de transferência: presumimos que compradores e vendedores, na maioria das vezes, estão realizando a transação porque estão satisfeitos com as condições, não porque têm um relacionamento que esteja acima da transação. Isso é chamado de negociação "sem conflito de interesse". Quando o comprador e o vendedor estão relacionados, por exemplo por serem casados ou por estarem sob controle corporativo comum, a transação poderia ser influenciada pelo desejo deles de não acabarem dormindo no sofá. Ou, o que é mais preocupante do ponto de vista do IRS, para reduzir o imposto pago.

Assim, o preço de transferência significa documentar "Em um mundo hipotético em que nossas empresas não se relacionassem uma com a outra, poderíamos ter concordado em adquirir este item pois é valioso e em pagar essa quantia porque é o tanto que ele custaria no mercado".

Exemplos de preço de transferência

Veja dois exemplos comuns entre as empresas do Atlas:

Vendas de software pela subsidiária americana de uma empresa estrangeira

Imagine os fundadores de uma empresa de software que opera na Índia como uma Sociedade Limitada (PLC), o equivalente indiano de uma Empresa tipo C dos EUA. Nós a chamaremos de software de monitoramento de servidores, para sermos específicos.

A PLC vende software de monitoramento de servidores diretamente para empresas indianas, mas seu produto pode ser usado por clientes em todo o mundo. A corporação estabeleceu uma Empresa tipo C em Delaware como uma subsidiária para vender seu software para clientes do mundo todo, e espera que a PLC continue vendendo para clientes indianos.

Nesse caso, o objetivo econômico final da empresa é alocar grande parte dos lucros para onde a criação de valor acontece, que deveria ser a Índia, uma vez que o software é produzido em território indiano. Isso permitirá que a PLC indiana pague suas despesas (incluindo folha de pagamento para a equipe de engenharia), remunere os fundadores e gere lucros para serem distribuídos entre fundadores ou investidores (provavelmente regionais). A empresa quer deixar uma quantia na entidade americana proporcional ao trabalho realizado por ela.

Há várias maneiras de se conseguir isso. Uma delas é transformar a entidade americana em uma revendedora do software da PLC. A empresa vai documentar exaustivamente que pesquisou acordos de revenda. Vamos supor, hipoteticamente, que o resultado dessa pesquisa apontou que os revendedores não relacionados geralmente recebem 20%. Eles então farão com que a entidade americana assine um acordo formal de revenda com a PLC, obrigando-a a pagar 80% dos valores que cobra dos clientes pelo software que a PLC desenvolveu.

Essa tarifa entra na PLC indiana como receita. Em seguida, é compensada com as despesas (folha de pagamento, servidores etc.) da entidade indiana e tributada na Índia.

Os 20% restantes das vendas ficam na corporação americana. A empresa aplica uma parte disso nos custos necessários para operar a empresa americana, como honorários contábeis e de advogados (para negociação de contratos etc.), taxas bancárias e similares, o que resultará em um lucro modesto para a entidade americana. Esse lucro é tributado nos Estados Unidos. O lucro após o imposto pode ser enviado à matriz da Empresa tipo C, onde pode ou não ser tributado. Pode também ser mantido nos EUA por um tempo, para ser implantado no futuro, por exemplo, na expansão da operação em território americano, na compra de ativos baseados nos EUA em nome da empresa americana, entre outras opções.

Vendas de produtos físicos por uma empresa americana que faz investimentos

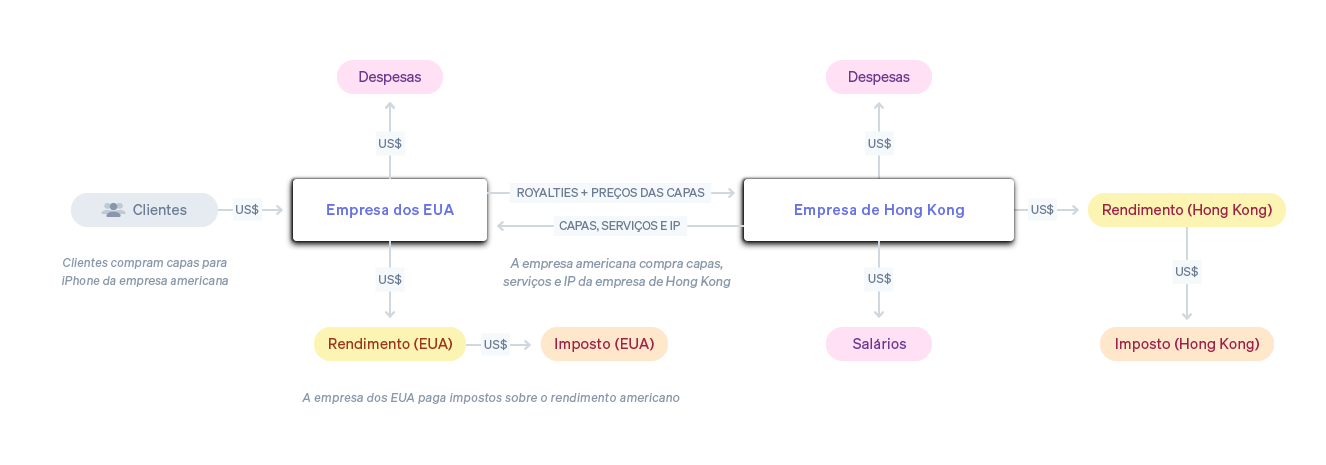

Imagine os fundadores de uma empresa em Hong Kong que fazem capas para iPhone localmente, com a intenção de as distribuir internacionalmente. Eles podem decidir fazer investimentos. Se seus investidores são do Vale do Silício, é provável que eles exijam que a empresa estabeleça uma Empresa tipo C de Delaware na qual investir.

Nesse caso, o objetivo final da empresa é primeiro transferir fundos dos Estados Unidos para Hong Kong e, com eles, estabelecer uma operação de manufatura para depois vender os produtos de sua operação através da entidade americana.

A primeira parte seria a contratação da entidade americana com a empresa em Hong Kong para a prestação de serviços profissionais (design, marca, entre outros), o que forneceria uma justificativa adequada para pagar à empresa o valor suficiente para ela se instalar e começar a operar. Esse montante é registrado como receita pela empresa de Hong Kong e como despesa pela empresa americana.

A operação em Hong Kong começa então a produzir capas para iPhone, vendidas para a empresa americana, que vai vendê-las para o mundo todo. Nesse momento, a empresa preferiria vendê-las pelo menor preço possível (porque isso aumenta os lucros da entidade americana, o que agradará aos investidores da região), mas considerações de conformidade farão com que os preços estejam alinhados aos de outros fabricantes de bens vendidos no varejo nos EUA. Por exemplo, o preço no atacado (pago pela empresa americana à empresa de Hong Kong) poderia acabar sendo 40% do valor vendido no varejo. A empresa, mais uma vez, documentaria exaustivamente sua lógica para chegar a esse preço e o declarar em faturas ou notas de envio etc., entre as duas empresas.

Esse processo provavelmente deixaria a empresa de Hong Kong com um lucro modesto (vindo dos serviços e das vendas de capas para iPhone no atacado, que são tributados em Hong Kong). A empresa americana pagaria pelos serviços e pelas vendas em atacado e venderia as capas a um preço (mais alto) de varejo (pelo site ou outro canal), esperando receber algum lucro. O lucro é tributado nos EUA; depois dos impostos, é possível que os dividendos sejam distribuídos entre os investidores ou proprietários da empresa.

Algumas observações não tão óbvias:

A empresa teve a opção de vender as capas pela entidade de Hong Kong ou pela empresa americana. Por que vender pela empresa americana? A principal razão é que os investidores injetam dinheiro na esperança de se apropriar do valor que a empresa produz. A empresa, então, vai se organizar para manter a maior parte do valor na entidade americana, que será a dona da marca, dos projetos e das relações comerciais, e "somente" terá o trabalho da entidade de Hong Kong sendo feito em seu nome.

Será que esse exemplo funcionaria na direção oposta? Seria muito mais arriscado. Em geral, os preços de transferência que funcionam para reconhecer receitas em jurisdições com impostos altos, em vez de uma região com baixa tributação, não são analisados em detalhe. Por outro lado, preços de transferência que funcionam para reconhecer a receita em uma jurisdição de impostos baixos são investigados minuciosamente com mais frequência. A alíquota de pessoa jurídica em Hong Kong é menos da metade do imposto nos Estados Unidos. O IRS, consequentemente, pode presumir que uma entidade americana que paga uma empresa relacionada de Hong Kong pode tomar essa decisão para fins de otimização fiscal e não por razões econômicas legítimas. Isso não torna impossível justificar essa ação, apenas mais difícil. Uma das razões para contratar um contador é ter uma boa noção do risco de uma determinada posição fiscal e, então, tomar uma decisão comercial sobre o valor que pode otimizar para economizar impostos versus o risco fiscal.

Os preços de transferência podem se tornar algo muito complicado, especialmente à medida que a estruturação da empresa e os tipos de transações se tornam mais complexos (transações financeiras multipartidárias, multinacionais são muito mais difíceis de contabilizar do que simplesmente vender uma capa para iPhone) e o tamanho da empresa aumenta.

É provável que uma empresa que gera milhões de dólares em receita precise que contadores especializados em seu setor desenvolvam ou revejam sua estratégia de preços de transferência. Dito isso, até as empresas menores deveriam documentar sua posição de preços de transferência. Caso contrário, seria muito difícil evitar penalidades se o IRS decidisse analisar essas empresas e encontrasse problemas nos preços de transferência.

As ações de fiscalização visam muito mais as grandes empresas (pois as agências fiscais entendem que elas estão onde o dinheiro está).

Não precisa se intimidar com isso. O IRS, como a maioria dos órgãos tributários, é bastante razoável e só quer receber uma quantia consistente com as suas responsabilidades perante a lei. Se você tiver um desacordo de boa-fé com o IRS, ele será resolvido no curso normal dos negócios por seus conselheiros profissionais. Isso é raro, e é improvável que cause o fracasso de uma empresa. Por isso, concentre seus esforços em fazer algo que as pessoas amem e vendam. Você pode, e deve, contratar contadores para se preocupar com esse tipo de coisa por você.

Auditorias

"Auditoria" é uma palavra assustadora para muitos empresários. E não deveria ser.

Uma auditoria nada mais é do que um pedido de informação formal feito por um órgão tributário sobre a exatidão das informações na sua declaração de impostos. A esmagadora maioria das auditorias ocorre "por correspondência": o órgão tributário envia uma carta, geralmente porque um computador comparou as declarações informativas com a sua declaração de impostos e notou uma possível discrepância. A resposta às auditorias por correspondência costuma ser elaborada pelo contador da empresa, mas geralmente é simples. (Muitas vezes, a questão pode ser explicada em um único parágrafo.)

Às vezes, o IRS seleciona algumas declarações para uma análise mais detalhada. Você deve, sem sombra de dúvida, ter representação profissional se tiver que passar por uma dessas auditorias. Elas podem ser bastante estressantes e distrair sua atenção da administração da empresa, mesmo que não sejam uma emergência (se você estiver preenchendo declarações precisas sobre um negócio bem organizado).

Essas auditorias geralmente exigem uma visita presencial, seja no escritório regional do IRS ou no seu. (O IRS mantém escritórios nas embaixadas dos EUA em todo o mundo para questões de tributação internacional. Geralmente, tem poucos funcionários, que precisam ser muito seletivos na atividade de auditoria, mas você deve fazer declarações precisas em tempo hábil.)

No caso de uma auditoria, seu contador ou tributarista podem orientar sua resposta. Siga os conselhos deles à risca, afinal, é para isso que você os paga. Algumas coisas que podem parecer uma ótima ideia, como fornecer ao IRS todos os dados financeiros da sua empresa, podem atrasar o resultado da auditoria ou complicar as coisas, por exemplo, resultando em uma análise de partes do negócio que não estavam no escopo original da auditoria.

As auditorias são raras, sobretudo em empresas menores. Você deve saber que elas podem acontecer se você administra um negócio, mas são só isso: a possibilidade de um encontro um tanto rotineiro entre a sua empresa e o governo. Você deve lidar com essa possibilidade como um profissional responsável: contrate um contador, faça declarações honestas, guarde informações de forma organizada e invista seu tempo no crescimento da empresa em vez de se preocupar com uma improvável auditoria. Caso você de fato passe por uma auditoria, lide com ela como um profissional responsável: ligue para seu contador ou tributarista e siga as orientações dele.

Impostos são alvos em movimento

A contabilidade é um campo abrangente, muito parecido com o desenvolvimento de software ou marketing. Uma das semelhanças é que a essência da profissão é basicamente a mesma todos os anos. Outra similaridade é que as coisas ainda mudam com frequência.

Hoje, existe um interesse mundial na reforma tributária. Os órgãos tributários ainda estão lutando para entender a internet. As mudanças resultantes que afetam as posições das empresas no ambiente online podem acontecer a qualquer momento.

Você jamais definiria sua estratégia técnica ou de marketing e depois a deixaria de lado. Da mesma forma, vai querer trabalhar em conjunto com seus assessores fiscais pelo menos uma vez ao ano para assegurar que a forma como estruturou seu negócio ainda esteja em conformidade e seja do seu melhor interesse.

Às vezes você pode até receber boas notícias. Por exemplo, quando o autor deste guia começou sua empresa, ele foi tributado duas vezes pelos sistemas de previdência social de dois países sobre os mesmos rendimentos. Alguns anos depois de entrar no negócio, assinou um Acordo de Totalização, que permitiu que ele (e as empresas estabelecidas de forma similar) pagasse apenas para o sistema de seu país de residência. Essa foi uma economia considerável, possibilitada por uma mudança na lei, que ele teria perdido se não tivesse revisado sua estratégia fiscal com um profissional várias vezes.

Este guia não se destina e não constitui aconselhamento jurídico ou tributário, recomendações, mediação ou aconselhamento em nenhuma circunstância. Este guia e seu uso não criam uma relação advogado-cliente com Stripe, Orrick ou PwC. O guia representa apenas os pensamentos do autor e não é endossado nem reflete necessariamente a crença da Orrick. A Orrick não garante a exatidão, integridade, adequação ou atualidade das informações contidas no guia. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre seu problema específico.