Kein Geschäftsinhaber und keine Geschäftsinhaberin mag den Aufwand, der mit der Berechnung der Steuern verbunden ist (ganz zu schweigen von den tatsächlich gezahlten Beträgen). Berechnung und Zahlung von Steuern sind aber sowohl eine gesetzliche Verpflichtung als auch eine Verantwortung, die Unternehmer/innen als Gegenleistung für die umfangreiche Unterstützung, die uns die Gesellschaft gewährt, übernehmen.

Angehende Unternehmer/innen haben manchmal übermäßig viel Angst vor den steuerlichen Verpflichtungen, die mit der Gründung eines Unternehmens verbunden sind. Wir wollen Ihnen Klarheit verschaffen, damit Sie wissen, was auf Sie zukommt, wie hoch der Betrag in etwa sein wird und wie Sie Ihr Unternehmen so organisieren können, dass die Berechnung und Zahlung der Steuern so einfach wie möglich ist.

PwC, eine der weltweit führenden Wirtschaftsprüfungsgesellschaften, ist der Steuer- und Buchhaltungspartner von Stripe Atlas. Einige Teile dieses Kapitels basieren auf einem ausführlicheren Steuerleitfaden zu Atlas von PwC, der Atlas-Nutzer/innen zur Verfügung steht.

In den USA und weltweit gibt es viele verschiedene Arten von Steuern. Dieser Leitfaden behandelt einen Teilbereich der Steuern, die ein US-Unternehmen in der Regel zahlen muss. Unternehmer/innen oder Inhaber/innen von Unternehmen können Einkünfte aus ihrer Tätigkeit für das Unternehmen erzielen, Dividenden erhalten oder Kapitalgewinne realisieren; achten Sie darauf, dass Sie auch Ihre persönlichen Verpflichtungen erfüllen.

Die gesamte Tätigkeit der Buchhaltung besteht zu einem großen Teil darin, Ihnen dabei zu helfen, Ihre Steuerschuld korrekt zu ermitteln. Dieser kurze Leitfaden ist kein Ersatz für die professionelle Beratung durch Ihren Buchhalter oder Ihre Buchhalterin. Lassen Sie sich von einem Buchhalter oder einer Buchhalterin beraten – Sie werden mit Sicherheit Geld und Stress sparen.

Was ist Steuerplanung?

Auch wenn es für Unternehmer/innen etwas überraschend ist, gibt es oft verschiedene Möglichkeiten, die Steuergesetze auf die wirtschaftlichen Fakten Ihres Unternehmens anzuwenden. Je nachdem, wie man das Gesetz anwendet, kann dies zu einer unterschiedlichen Höhe der Steuern führen. Buchhalter/innen helfen Unternehmen, eine Steuerposition zu entwickeln, die in Bezug auf die Höhe der erforderlichen Steuern sowohl gesetzeskonform als auch effizient ist.

Die Steuerplanung beginnt oft lange vor der Fälligkeit der Steuer oder sogar vor dem Abschluss der Geschäfte. Wenn man beispielsweise den Mitarbeitenden eine Beteiligung am Unternehmen zugestehen will (damit begehrte Mitarbeitende angezogen und für den erhofften Erfolg des Unternehmens angemessen entlohnt werden), trifft man die entsprechenden Entscheidungen über die Unternehmensstruktur bei der Gründung, vielleicht sogar bevor man den ersten Mitarbeiter oder die erste Mitarbeiterin einstellt. Die letztendliche Realisierung des Werts dieser Beteiligung und die steuerlichen Folgen für diese zukünftigen Mitarbeitenden können in 5 bis 10 Jahren eintreten.

Steuerplanung ist legal und wird von Unternehmen erwartet. Richter Learned Hand schrieb im Jahr 1934, als er jahrhundertealte Präzedenzfälle zusammenfasste:

Jeder kann seine Angelegenheiten so regeln, dass seine Steuern so niedrig wie möglich sind; man ist nicht verpflichtet, das Muster zu wählen, das den Fiskus am besten bezahlt. Es gibt nicht einmal eine patriotische Pflicht, die eigenen Steuern zu erhöhen.

Die Gerichte haben immer wieder festgestellt, dass es nichts Verwerfliches ist, wenn man seine Angelegenheiten so regelt, dass die Steuern so niedrig wie möglich sind. Alle tun es, ob reich oder arm, und alle sind dabei im Recht, denn niemand ist verpflichtet, mehr zu zahlen, als das Gesetz verlangt.

Die Steuerbehörden missbilligen jedoch missbräuchliche Steuerstrukturierungen, bei denen der einzige Grund für eine bestimmte Handlung des Unternehmens darin besteht, Steuern zu vermeiden, und können in solchen Fällen erhebliche Strafen verhängen. Steuern können ein sehr kompliziertes Thema sein. Dies ist ein Grund mehr, eventuelle Folgen für Ihre Steuerstrategie von Ihrer Buchhaltung und/oder Ihrer Rechtsberatung überprüfen zu lassen. Sie können Sie beraten, ob Ihr Vorgehen in Ihrem Land bzw. Ihrer Branche üblich ist oder ob es ein höheres Risiko birgt, dass Ihre Steuererklärungen von den für Sie zuständigen Steuerbehörden als unzureichend eingestuft werden.

Delaware Franchise-Steuer

Delaware erhebt, wie viele andere Bundesstaaten auch, von allen in Delaware gegründeten Unternehmen eine „Franchise-Steuer“. Sie können sich die Franchise-Steuer als eine jährliche Gebühr für die Erneuerung der Eintragung eines Unternehmens vorstellen – in einigen Bundesstaaten wird sie auch tatsächlich als Gebühr bezeichnet.

Fast alle Steuern werden auf den Umsatz oder den Gewinn erhoben. Die Franchise-Steuer ist anders. Es gibt zwei Möglichkeiten, sie zu berechnen. Beide beginnen im Prinzip mit einem relativ niedrigen Wert und erhöhen diesen mit der Komplexität des Unternehmens.

Sie oder Ihre Buchhaltung können Ihre Franchise-Steuer in weniger als zwei Minuten berechnen. Die Regeln und Formeln finden Sie auf der Website des Bundesstaates Delaware.

Unternehmen, die mit Stripe Atlas gegründet werden, schulden im Allgemeinen die Mindeststeuer nach der Methode des angenommenen Nennwerts.

Die Franchise-Steuer wird mit dem Jahresbericht fällig, den Sie bis zum 1. März eines jeden Jahres einreichen müssen. US-Körperschaftssteuererklärungen sind in der Regel am 15. April fällig (vorausgesetzt, Ihr Steuerjahr ist das Kalenderjahr). Es ist im Allgemeinen am einfachsten, Ihre Franchise-Steuer einzureichen, wenn Sie Ihre Körperschaftsteuererklärung vorbereiten, die (da Sie gut organisiert sind) irgendwann im Februar fertig sein wird.

Unternehmer/innen können ihren eigenen Jahresbericht und ihre Franchise-Steuer relativ einfach über die Website von Delaware einreichen, in den meisten Fällen ohne professionelle Beratung. Ihre Buchhaltung kann dies auch für Sie tun; rechnen Sie mit einem geringen Betrag (ca. 100 USD) dafür.

LLCs, die mit Stripe Atlas gegründet wurden, zahlen im Allgemeinen eine jährliche Delaware LLC-Steuer von 300 USD, die am 1. Juni eines jeden Jahres fällig wird.

Verkaufssteuer

Hier. Sind. Drachen.

In den USA können Unternehmen von ihrem Zuständigkeitsbereich (Stadt, Landkreis usw.) und von ihrem Bundesstaat zur Erhebung der Verkaufssteuer verpflichtet werden. Dies geschieht in jeder Gerichtsbarkeit, in der das Unternehmen a) eine Transaktion durchführt und b) einen „Anknüpfungspunkt“ oder eine Verbindung zu der Gerichtsbarkeit hat.

Im Allgemeinen haben Internetunternehmen nur dort einen Anknüpfungspunkt, wo sie über physisches Eigentum oder Mitarbeitende verfügen, die in ihrem Namen arbeiten; immer mehr Bundesstaaten ändern jedoch ihre Gesetze, um die Bedeutung des Anknüpfungspunktes zu erweitern, und verlangen daher von mehr Verkäufer/innen, dass sie Steuern erheben und abführen. Sie können schon allein dadurch einen Anknüpfungspunkt haben, dass Sie Ihr Unternehmen in einem Bundesstaat gründen, dass Sie Kund/innen in einem Bundesstaat haben oder dass Sie Personen in diesem Bundesstaat dafür belohnen, dass sie Kund/innen auf Ihre Website verweisen. Jeder Bundesstaat hat seine eigenen Regeln dafür, welche Tätigkeit einen Anknüpfungspunkt darstellt. Weitere Informationen darüber, wie und wo Sie sich steuerlich registrieren lassen können, finden Sie hier.

Sobald Sie sich für die Steuererhebung an einem Ort registriert haben, müssen Sie in der Regel die Steuer von den Kund/innen einziehen, bei jeder Transaktion anzeigen, wie viel Steuer Sie einziehen, und die Steuer monatlich oder vierteljährlich an die zuständige Behörde abführen.

Viele Gemeinden in den USA haben auch eine „Gebrauchssteuer“, die der Verkaufssteuer entspricht. Eine Gebrauchssteuer wird von Kund/innen bei einer Transaktion gezahlt, nicht vom verkaufenden Unternehmen – die Kund/innen sollen der örtlichen Steuerbehörde mitteilen: „Ich benutze eine Sache, die ich außerhalb dieser Gerichtsbarkeit gekauft habe; hier ist die Steuerzahlung.“ Einige Leute glauben, dass die Gültigkeit der Vorschriften für die Gebrauchssteuer äußerst selten ist. Wenn Ihr Unternehmen jedoch in einem US-Bundesstaat ansässig ist, müssen Sie möglicherweise eine Anmeldung vornehmen; erkundigen Sie sich bei Ihrem Bundesstaat und/oder Ihrer Stadt oder Ihrem Bezirk.

Die Komplexität einer Verkaufssteuererklärung hängt in hohem Maße von den Besonderheiten Ihres Unternehmens ab, z. B. davon, was Sie verkaufen, wie Sie die Standorte von Transaktionen oder Käufer/innen aufzeichnen, wie einfach es ist, zu bestimmen, wo der Anknüpfungspunkt oder die Anknüpfungspunkte Ihres Unternehmens liegen, und dergleichen. Als Faustregel gilt, dass die meisten Internetunternehmen ihre Verkaufssteuererklärungen von derselben Buchhaltungsfirma ausfüllen lassen, die auch ihre Körperschaftsteuererklärung bearbeitet. In der Regel werden einige hundert Dollar für professionelle Dienstleistungen fällig, aber das hängt von der Komplexität des Unternehmens ab.

Körperschaftsteuer

Die Gewinne von C-Corporations werden auf bundesstaatlicher und einzelstaatlicher Ebene besteuert. Das Hauptformular für die Bundessteuererklärung ist Formular 1120.

Manche Steuererklärungen oder behördliche Anmeldungen sind so einfach, dass man sie selbst erledigen kann. Das ist hier nicht der Fall. Auch wenn es einfach aussieht (auf den ersten Blick sind es nur fünf Seiten), sollten Sie auf jeden Fall professionelle Steuerberater/innen oder Buchhalter/innen mit der Erstellung der Steuererklärung beauftragen. Es ist relativ leicht, folgenschwere Fehler zu begehen, deren Beseitigung Sie von der Führung Ihres Unternehmens ablenkt. Darüber hinaus lassen sich wirtschaftliche Sachverhalte unterschiedlich benennen. Das führt zwar nicht zu Fehlern, kann aber im Zweifelsfall bedeuten, dass Sie überhöhte Steuerbeträge zahlen.

Die Einkommensteuer wird nur auf Einkommen und nicht auf den Umsatz erhoben. Das Einkommen ergibt sich im Allgemeinen aus dem Umsatz abzüglich der Ausgaben. Die meisten Dinge, für die Sie im Namen des Unternehmens Geld ausgeben, einschließlich der Gehälter des Gründungsteams und der Angestellten, können sofort als Ausgaben abgezogen werden.

Eine relativ geringe Anzahl von Dingen kann nicht als Ausgaben verbucht werden, sondern muss aktiviert werden; ihre (in der Regel hohen) Anschaffungskosten werden dem Unternehmen über die Nutzungsdauer der Sache zugerechnet. Dies wird auch als „Abschreibung“ oder „Amortisation“ bezeichnet. Internetunternehmen haben in der Regel zu Beginn ihres Bestehens keine hohen Kapitalausgaben, zumal die Elemente für Kapitalausgaben in der Vergangenheit (Server, Netzwerkausrüstung, kundenspezifische Softwareentwicklung usw.) zunehmend bei Bedarf von Cloud-Anbietern für relativ geringe (und vertretbare) Beträge gemietet werden.

Ihr Buchhalter oder Ihre Buchhalterin kann Ihnen verbindlich sagen, ob bestimmte Ausgaben abgeschrieben werden müssen.

Wenn Sie in einem US-Bundesstaat ansässig sind, muss Ihr Unternehmen möglicherweise zusätzlich zur bundesstaatlichen auch die einzelstaatliche Einkommensteuer entrichten. Ihr Buchhalter oder ihre Buchhalterin kann Sie beraten, ob Ihr Unternehmen in den Bundesstaaten, in denen es physisch existiert oder geschäftlich tätig ist, eine Steuererklärung einreichen muss, und kann Ihnen bei der Vorbereitung dieser Einreichungen helfen. Einige Bundesstaaten haben sich verstärkt darauf berufen, dass Internetaktivitäten unter bestimmten Umständen eine Einreichungspflicht auslösen können.

LLC Bundeseinkommensteuer

Die Gewinne einer LLC werden in der Regel an die Inhaber/innen der LLC weitergegeben und in der Bundessteuererklärung der Inhaber/innen besteuert. LLCs, die im Eigentum von nur einem Mitglied stehen, werden von der Steuerbehörde IRS als „disregarded entities“ (unregulierte Einrichtungen) behandelt, und LLCs, die im Eigentum von mehr als einem Mitglied stehen, werden als Personengesellschaften behandelt. Die Gewinne der LLC fließen zwar an die Inhaber/innen, aber es kann sein, dass die LLC selbst eine Steuererklärung abgeben muss. Eine LLC, die sich im Alleineigentum einer Nicht-US-Person befindet, muss beispielsweise das Formular 5472 bei der IRS einreichen, und LLCs, die sich im Eigentum mehrerer Mitglieder befinden, müssen eine Partnerschaftserklärung (Formular 1065) einreichen.

Ähnlich wie bei den Bundessteuern für eine C-Corporation sollten Sie unbedingt professionelle Steuerberater/innen oder Buchhalter/innen mit der Erstellung von Bundessteuererklärungen für die von Ihrer LLC erzielten Gewinne beauftragen. Die Steuerberichterstattung hängt davon ab, wie Ihre LLC aufgebaut ist, und es ist leicht zu übersehen, wo eine Berichterstattung erforderlich ist oder wie die Gewinne auf die Inhaber/innen der LLC verteilt werden.

Ein Vorteil von LLCs ist ihre Flexibilität in Bezug auf die Besteuerung der Gewinne. LLCs haben zum Beispiel die Möglichkeit, sich bei der IRS für die Besteuerung als C-Corporation zu entscheiden. Wenn Sie an dieser Option interessiert sind, sollten Sie sich an eine/n Steuerberater/in wenden, um sich über die damit verbundenen steuerlichen Auswirkungen und Anforderungen an die Einreichung zu informieren.

ID-Nummer des/der Steuerpflichtigen

Alle Steuererklärungen sind mit Steueridentifikationsnummern verbunden. Hiervon gibt es verschiedene Varianten. Die am häufigsten anzutreffenden sind:

Sozialversicherungsnummern (SSNs): US-Bürger/innen und Personen, die in den USA arbeiten dürfen, erhalten von der Social Security Administration eine Nummer. Diese wird sowohl von staatlichen Stellen als auch von privaten Einrichtungen häufig zu ihrer Identifizierung verwendet. Die SSN gilt als sehr sensibel (da sie häufig zur Authentifizierung einer bestimmten Person verwendet wird).

Die allgemeine Form einer SSN lautet 123-45-6789.

Unternehmen haben keine SSN. Wenn Sie kein/e US-Bürger/in sind oder noch nie in den USA gearbeitet haben, haben Sie möglicherweise keine SSN. Stattdessen müssen Sie eine der folgenden Angaben machen, wenn Sie danach gefragt werden:

Persönliche Steuerzahleridentifikationsnummern (ITINs): Jede natürliche Person (ein lebender, atmender Mensch), die eine Steuererklärung abgeben muss, aber keine SSN erhalten kann (weil die SSN in der Regel das Recht voraussetzt, in den USA zu arbeiten), kann bei der IRS eine ITIN beantragen, die als Ersatz für die SSN dient. Es ist nicht sehr schwierig, sie zu bekommen – Sie müssen nur ein W-7-Formular einreichen und etwa sechs Wochen warten.

Die meisten Inhaber/innen von Stripe-Atlas-Unternehmen benötigen selbst keine ITIN; Ihr Unternehmen wird US-Steuern einreichen, aber Sie selbst haben möglicherweise keine US-Steuererklärungspflichten. Wenn Ihr/e Buchhalter/in Ihnen etwas anderes sagt, reichen Sie ein W-7 ein und lassen Sie sich eine ausstellen. Sie können sich eine ITIN auch gleichzeitig mit der Steuererklärung ausstellen lassen. Reichen Sie dazu die Steuererklärung auf Papier ein, auf der die ITIN als „pending“ (ausstehend) aufgeführt ist, und fügen Sie ein W-7-Formular bei. Dies führt in der Regel zu einer Verzögerung bei der Bearbeitung Ihrer Steuererklärung und sollte nach Möglichkeit vermieden werden, aber es ist immer besser, die Steuererklärung rechtzeitig einzureichen und die Bearbeitung zu verzögern, als sie gar nicht oder zu spät einzureichen.

Eine ITIN sieht aus wie eine SSN, aber die erste Ziffer ist immer eine 9.

Arbeitgeber-Identifikationsnummern (EINs): EINs identifizieren juristische Personen (d. h. Unternehmen) und nicht natürliche Personen (tatsächliche Personen). Sie erhalten eine EIN, nachdem Sie ein SS-4-Formular bei der IRS eingereicht haben – bei einer Gründung über Atlas haben wir das für Sie erledigt.

Sie werden regelmäßig von Finanzinstituten in den USA und gelegentlich von anderen Unternehmen nach Ihrer EIN gefragt. Es ist eher keine gute Idee, sie zu veröffentlichen, aber sie werden nicht so sensibel behandelt wie SSNs. (Die Weitergabe Ihrer SSN an eine unbefugte Person ist ein unmittelbarer Notfall; die Weitergabe der EIN Ihres Unternehmens geschieht eher routinemäßig.)

Eine EIN sieht folgendermaßen aus: 12-3456789. Beachten Sie, dass dies die gleiche Anzahl von Ziffern ist wie bei der SSN, aber der Bindestrich ist anders gesetzt. Leider ist es nicht so, dass die Bindestriche keine Rolle spielen – manche SSNs haben die gleichen Zahlen in der gleichen Reihenfolge wie manche EINs, also achten Sie darauf, dass Sie immer das richtige Feld ausfüllen und die Bindestriche an den richtigen Stellen einfügen.

Informationsmeldungen

Unternehmen, darunter auch Ihr eigenes, sind verpflichtet, den Behörden bestimmte Transaktionen in Form von „Informationsmeldungen“ mitzuteilen. Die Regierung gleicht die Informationsmeldungen mit den Steuererklärungen von Privatpersonen und Unternehmen ab, um sicherzustellen, dass die Steuerzahler/innen nicht vergessen, Steuern auf ihr Einkommen zu zahlen.

Ihr Unternehmen wird routinemäßig Informationsmeldungen abgeben. Möglicherweise erhalten Sie diese gelegentlich und sollten daher auch wissen, wie dieser Prozess abläuft.

Es gibt mehrere Arten von Informationsmeldungen. Die beiden, die Sie höchstwahrscheinlich erstellen werden, sind die W-2, die die Lohneinkünfte von Mitarbeitenden ausweist, und die 1099-MISC, die die Zahlung für Dienstleistungen an private Auftragnehmer/innen ausweist. (Normalerweise stellen Sie keine 1099-MISC an ein Unternehmen aus, selbst wenn Sie Dienstleistungen von ihm beziehen.)

Ihre Buchhaltung kümmert sich zu Beginn des Kalenderjahres um die Einreichung der W-2- und 1099-Formulare in Ihrem Namen. Sie geben eine Kopie an die steuerpflichtige Person, über die Sie die Meldung erstellen, eine geht an die IRS und eine behalten Sie für Ihre eigenen Unterlagen.

Für die Ausstellung von Informationsmeldungen benötigen Sie die Steueridentifikationsnummer einer Person – in der Regel eine SSN für W-2-Formulare und entweder eine SSN, ITIN oder (selten) eine EIN für 1099-Formulare. Mit dem Formular W-9 können Sie die Steueridentifikationsnummer einer Person förmlich abfragen. Das W-9-Formular wird nur bei US-Steuerpflichtigen verwendet; wenn jemand keine US-Person ist (z. B. wenn Sie eine Person im Ausland beschäftigen), sollten Sie ihn oder sie bitten, Ihnen stattdessen ein W-8BEN-Formular auszufüllen. (Dies bietet einen Nachweis für den Fall, dass die IRS fragt: „Warum haben Sie kein 1099-Formular für diesen Auftragnehmer eingereicht?“ „Er ist in den USA nicht steuerpflichtig, also müssen wir das auch nicht.“ „Ach, wirklich?“ „Hier ist sein W-8BEN.“ „Na gut.“) Da die IRS ihre Formulare liebt, gibt es ein separates Formular (das W8-BEN-E) für den Fall, dass Sie ein W8-BEN von einer juristischen Person benötigen.

Möglicherweise wird Ihr Unternehmen gelegentlich um ein W-9- oder W8-BEN-Formular gebeten. Dies könnte der Fall sein, wenn jemand glaubt, (möglicherweise) eine Informationsmeldung über Sie einreichen zu müssen. Ein Finanzinstitut kann ein solches Formular zum Beispiel für die Eröffnung eines Kontos verlangen, weil es vielleicht zu einem späteren Zeitpunkt ein 1099-INT zur Meldung von Zinserträgen einreichen muss.

In einigen Fällen kann es vorkommen, dass Sie fälschlicherweise nach einem dieser Formulare gefragt werden. Einige relativ häufige Fehler:

Nur US-Personen (einschließlich Unternehmen) sollten nach einem W-9 gefragt werden. Wenn Sie keine US-Person sind, sollten Sie nach einem W8-BEN gefragt werden.

Jedes in den USA gegründete Unternehmen ist eine US-Person, unabhängig davon, wer der Inhaber bzw. die Inhaberin ist. Viele Stripe-Atlas-Kund/innen haben Delaware-C-Corporations, deren Adresse und Geschäftstätigkeiten international sind. Diese sind trotzdem US-Personen und sollten daher nur W-9- und nicht W8-BEN-E-Formulare einreichen.

Manchmal verlangen Personen in Unternehmen diese Formulare, obwohl sie sie eigentlich gar nicht brauchen. Sie sind nicht verpflichtet, sie zu übermitteln, wenn es keine gesetzliche Vorschrift für eine Informationsmeldung gibt. Allerdings sind die Unternehmen nicht verpflichtet, mit Ihnen Geschäfte zu machen, und einige Unternehmen werden diese Formulare zu bestimmten Zeitpunkten aus Gründen der Geschäftspolitik anfordern. Oft ist die einfachste Lösung, zu sagen: „Können Sie mit Ihrer Buchhaltung klären, ob das wirklich notwendig ist?“ Sie könnten sich vernünftigerweise dafür entscheiden, das Formular einfach auszufüllen, auch wenn Sie nicht dazu verpflichtet sind.

Es liegt generell in Ihrem Interesse, W-9- oder W8-BEN-Formulare vorzulegen. Das Anfordern dieses Formulars dient oftmals dazu, die Entscheidung zu dokumentieren, kein Geld in Ihrem Namen einzubehalten. (Wenn Sie dem US-Steuersystem unbekannt sind, sind ihre Geschäftspartner/innen möglicherweise gesetzlich verpflichtet, 30 % Ihrer Zahlung einzubehalten und an die IRS zu überweisen. Die IRS wartet dann darauf, dass Sie eine Steuererklärung abgeben und vielleicht einen Teil davon zurückbekommen. Es wird davon ausgegangen, dass Menschen, die dem Steuersystem bekannt sind, ehrlich sind und darauf vertraut werden kann, dass sie ihr eigenes Geld behalten, bevor sie eine Steuererklärung einreichen, um zu bestimmen, welcher Anteil an die IRS überwiesen werden soll. Ein W-9 besagt: „Die einschlägigen Gesetze besagen, dass die IRS mir stillschweigend vertraut, also haben Sie alle rechtlichen Gründe, die Sie brauchen, um mir das zu zahlen, was wir vereinbart haben, und nichts einzubehalten.“)

Ihr Unternehmen kann Informationsmeldungen erhalten. Am wahrscheinlichsten für Atlas-Kund/innen ist ein 1099-K-Formular von Stripe, das die Einnahmen aus der Verarbeitung von Kreditkarten in einem Jahr ausweist. Sie müssen als Antwort auf eine Informationsmeldung nichts tun, und Sie müssen sie auch nicht an die IRS weiterleiten – diese hat bereits eine Kopie erhalten. Das in der Meldung ausgewiesene Einkommen ist bereits irgendwo in Ihren Büchern erfasst, und Ihre Bücher bestimmen Ihre Steuererklärung.

Eine Informationsmeldung ist dann von Bedeutung, wenn in der Meldung ein hoher Geldbetrag ausgewiesen wird und dieser nicht in der Körperschaftsteuererklärung enthalten ist. Dies kann dazu führen, dass die IRS eine Korrespondenzprüfung durchführt und im Wesentlichen fragt: „Wir wissen, dass Sie im letzten Jahr 5.000 USD an Zinsen erhalten haben. Wo hat sich das in Ihrer Steuererklärung niedergeschlagen?“ Da Ihr Unternehmen seinen steuerlichen Pflichten nachkommt, haben Sie eine Antwort auf diese Frage parat, und dann ist die Angelegenheit erledigt.

Viele Unternehmer glauben, dass die Informationsmeldungen notwendigerweise Einkommen (Gewinne) widerspiegeln, aber das ist nicht der Fall. Ein 1099-K spiegelt beispielsweise das Gesamtvolumen der Zahlungen wider, was nicht einmal annähernd dem steuerpflichtigen Einkommen eines Unternehmens entspricht – es fallen schließlich auch noch Ausgaben usw. an. Die IRS geht davon aus, dass diese Zahl eine Teilmenge des Umsatzes für das Jahr ist (und wird eine Erklärung verlangen, wenn Sie 200.000 USD an Kreditkartenzahlungen ausweisen, aber nur 120.000 USD an Umsatz angeben). Es wird jedoch nicht der Umsatz besteuert, sondern der Gewinn des Unternehmens.

Was sind Verrechnungspreise?

Unternehmen sind zunehmend international tätig, und dies wirft die heikle Frage auf, wo miteinander verbundene Parteien, die zusammenarbeiten, die Gewinne ihrer Geschäftstätigkeit erwirtschaften und wo sie besteuert werden sollten. Dies gilt auch für viele Atlas-Kund/innen, die möglicherweise ein Unternehmen in den USA und eines in ihrem Heimatland haben.

Unternehmen dokumentieren Geldbewegungen zwischen ihren eigenen internationalen Geschäften mithilfe von Verrechnungspreisen, einem Mechanismus, mit dem die internen Bewegungen von Geld, Waren, Dienstleistungen und Gewinnen zwischen zwei oder mehreren verbundenen Parteien so beschrieben werden, als handele es sich um Geschäfte zwischen nicht verbundenen Unternehmen, die dem „Fremdvergleich“ standhalten.

Die Verrechnungspreismethoden haben sich im Laufe der Jahre entwickelt, da Unternehmen und Steuerbehörden versuchen, die Komplexität des internationalen Geschäftsverkehrs zu bewältigen. Sie sind ein Hilfsmittel für die Steuerpflichtigen, um zu prüfen, wie diese Einkünfte am besten zugewiesen werden können, und für die Steuerbehörden, um zu prüfen, ob einem Gebiet zu viel oder zu wenig zugewiesen wurde, insbesondere wenn es Unterschiede in der steuerlichen Behandlung zwischen den Gebieten gibt.

Angemessene Preise

Die allgemeine Theorie der Verrechnungspreise besagt, dass sich die Unternehmen gegenseitig auf einen angemessenen Preis für Waren und Dienstleistungen einigen, die zwischen ihnen ausgetauscht werden, ihre Rechtfertigung aufzeichnen und die Bücher der einzelnen Unternehmen mit dieser vereinbarten Realität und dem tatsächlichen Geldfluss in Einklang bringen.

In der Marktwirtschaft wird im Allgemeinen davon ausgegangen, dass es so etwas wie einen „angemessenen Preis“ nur im Rahmen einer Vereinbarung zwischen Käufer/in und Verkäufer/in gibt. Wie viel „sollte“ Software kosten? Nichts, oder 0,99 USD oder eine Million Dollar pro Jahr, je nach Vereinbarung zwischen den Parteien. Die Behörden messen der Entscheidung eines Käufers und Verkäufers, sich auf einen Preis zu einigen, große Bedeutung bei, auch in Steuersachen – die IRS geht standardmäßig davon aus, dass der Preis für einen Ausgabenposten angemessen ist.

Hier gibt es einen Vorbehalt, der für die Verrechnungspreise sehr wichtig ist: Wir gehen davon aus, dass die Käufer/innen und Verkäufer/innen eine bestimmte Transaktion in den meisten Fällen durchführen, weil ihnen die Bedingungen der Transaktion gefallen, und nicht, weil sie eine Beziehung haben, die über die Transaktion hinausgeht. Dies ist der „Fremdvergleichsgrundsatz“. Wenn Käufer/innen und Verkäufer/innen miteinander verbunden sind, z. B. weil sie verheiratet sind oder unter gemeinsamer unternehmerischer Kontrolle stehen, könnte die Transaktion von ihrem Wunsch beeinflusst werden, nicht auf dem Sofa schlafen zu müssen. Oder, was aus Sicht der IRS noch besorgniserregender ist, um die gezahlten Steuern zu verringern.

Dementsprechend geht es bei den Verrechnungspreisen darum, Folgendes zu dokumentieren: „In der hypothetischen Welt, in der unsere beiden Unternehmen überhaupt nicht miteinander verbunden wären, hätten wir uns vernünftigerweise darauf einigen können, diese Sache zu kaufen, weil sie wertvoll ist, und diesen Geldbetrag zu zahlen, weil das der Preis ist, den diese Sache auf dem Markt kosten würde.“

Beispiele für Verrechnungspreise

Dies sind zwei Beispiele, die bei Atlas-Unternehmen üblich sind:

Verkauf von Software durch die US-Tochtergesellschaft eines ausländischen Unternehmens

Nehmen wir an, es handelt sich um die Gründer/innen eines Softwareunternehmens, das in Indien als Private Limited Company (PLC), dem indischen Äquivalent einer US-C-Corporation, tätig ist. Nennen wir die Software der Einfachheit halber Serverüberwachungssoftware.

Die PLC verkauft Serverüberwachungssoftware direkt an indische Unternehmen, aber ihre Software kann von Kund/innen auf der ganzen Welt genutzt werden. Die Gründer/innen gründen eine Delaware-C-Corporation als Tochtergesellschaft, um ihre Software an Kund/innen in aller Welt zu verkaufen, während die PLC weiterhin an inländische indische Kund/innen verkaufen soll.

In diesem Fall besteht das ultimative wirtschaftliche Ziel des Unternehmens darin, einen Großteil der Gewinne dort zu erzielen, wo die Wertschöpfung stattfindet. Da die Software tatsächlich in Indien entwickelt wird, sollte dies Indien sein. Auf diese Weise kann die indische PLC ihre Ausgaben bezahlen (einschließlich der Gehälter für das Entwicklungsteam), die Gründer/innen entlohnen und Gewinne erwirtschaften, die an die Gründer/innen oder (wahrscheinlich lokale) Investor/innen gehen. Es soll daher ein Betrag in dem US-Unternehmen belassen werden, der der von ihm geleisteten Arbeit entspricht.

Es gibt eine Reihe von Möglichkeiten, dies zu erreichen. Zum einen könnte das US-Unternehmen zum Wiederverkäufer der Software der PLC werden. Das Unternehmen würde dann ausführlich dokumentieren, dass es sich über Wiederverkäufer-Vereinbarungen informiert hat. Nehmen wir hypothetisch an, das Ergebnis dieser Untersuchung wäre, dass unabhängige Wiederverkäufer in der Regel 20 % erhalten. Das US-Unternehmen unterzeichnet dann eine förmliche Wiederverkäufer-Vereinbarung mit der PLC, die es verpflichtet, 80 % der Rechnungen, die es seinen Kund/innen für die von der PLC entwickelte Software in Rechnung stellt, an die PLC zu bezahlen.

Diese Gebühr fließt als Umsatz in die indische PLC ein und wird dann mit den Ausgaben (Lohnkosten, Server usw.) des indischen Unternehmens verrechnet und von Indien besteuert.

Die restlichen 20 % des Umsatzes verbleiben im US-Unternehmen. Ein Teil davon wird für die Kosten aufgewendet, die für den Betrieb des US-Unternehmens erforderlich sind, wie z. B. Buchführungsgebühren, Anwaltskosten (für Vertragsverhandlungen usw.), Bankgebühren und ähnliches. Dies wird dazu führen, dass das US-Unternehmen einen bescheidenen Gewinn erwirtschaftet; dieser Gewinn wird von den USA besteuert. Der Gewinn nach Steuern kann an die Muttergesellschaft der C-Corporation überwiesen werden, wo er besteuert oder nicht besteuert werden kann, oder er kann vorerst in den USA verbleiben, um später z. B. für den Ausbau des US-Geschäfts, den Erwerb von in den USA ansässigen Vermögenswerten im Namen des US-Unternehmens oder Ähnliches verwendet zu werden.

Verkauf von physischen Produkten über ein US-Unternehmen, das Investor/innen sucht

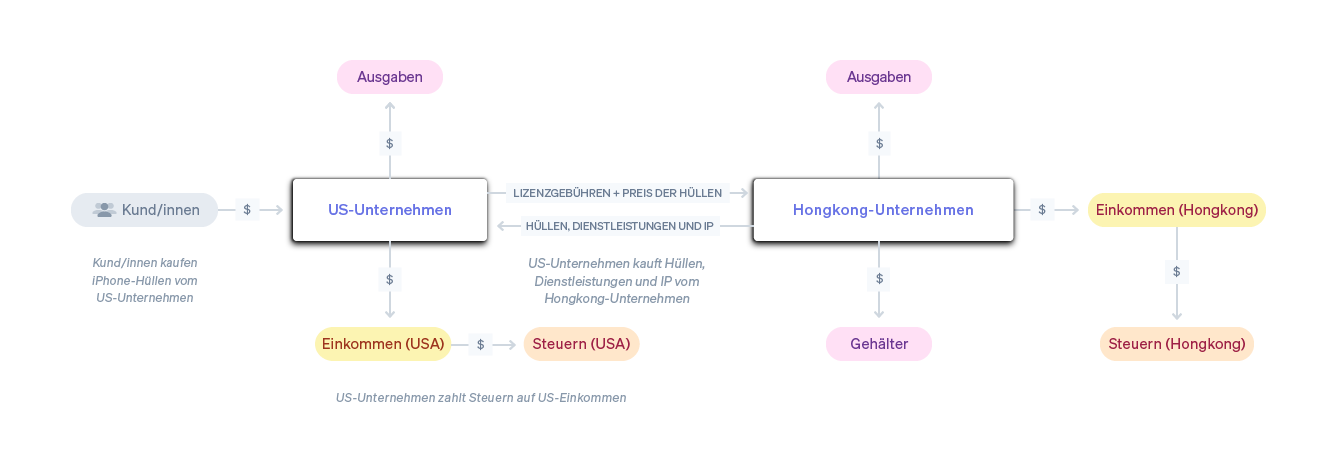

Nehmen wir an, es gibt Gründer/innen in Hongkong, die vor Ort iPhone-Hüllen herstellen und diese international vertreiben wollen. Sie könnten sich dafür entscheiden, Investor/innen an Bord zu holen. Wenn ihre Investor/innen aus dem Silicon Valley kommen, werden sie wahrscheinlich verlangen, dass sie eine Delaware-C-Corporation gründen, in die sie investieren.

In diesem Fall besteht das eigentliche Ziel des Unternehmens darin, zunächst Gelder aus den USA nach Hongkong zu transferieren, diese Gelder für den Aufbau eines Produktionsbetriebs zu verwenden und die Produkte dann über das US-Unternehmen zu verkaufen.

Zunächst würde das US-Unternehmen mit dem Unternehmen in Hongkong einen Vertrag über professionelle Dienstleistungen – Design, Branding usw. – abschließen. Dies wäre eine ausreichende Rechtfertigung dafür, dem Unternehmen genügend Geld zu zahlen, damit es seine Arbeit aufnehmen kann. Dies wird von dem Unternehmen in Hongkong als Umsatz und von dem Unternehmen in den USA als Ausgabe verbucht.

Der Betrieb in Hongkong beginnt dann mit der Produktion von iPhone-Hüllen. Es wird sie an das US-Unternehmen verkaufen, das sie weltweit vertreiben wird. In diesem Fall würde das Unternehmen die Produkte lieber zu einem möglichst niedrigen Preis verkaufen (da dies die Gewinne des US-Unternehmens steigert, was die US-Investor/innen erfreut), aber aus Gründen der Einhaltung der Vorschriften wird es die Preise an die anderer Hersteller von Waren anpassen müssen, die im Einzelhandel in den USA verkauft werden. So könnte es beispielsweise sein, dass der Großhandelspreis (den das US-Unternehmen an das Unternehmen in Hongkong zahlt) 40 % des Einzelhandelspreises beträgt. Das Unternehmen würde wiederum seine Gründe für diese Preisgestaltung ausführlich dokumentieren und auf Rechnungen oder Frachtbriefen usw. zwischen den beiden Unternehmen ausweisen.

Damit bleibt dem Unternehmen in Hongkong wahrscheinlich ein bescheidener Gewinn (aus den Dienstleistungen und den im Großhandel verkauften iPhone-Hüllen), der in Hongkong besteuert wird. Das US-Unternehmen hat für die Dienstleistungen und die Großhandelshüllen bezahlt und die Hüllen dann zu einem (höheren) Einzelhandelspreis (über seine Website oder einen anderen Kanal) weiterverkauft, wobei es hoffentlich einen Gewinn erzielt hat. Der Gewinn wird in den USA besteuert; nach Abzug der Steuern ist es möglich, dass die Dividenden an die Investor/innen oder Inhaber/innen des Unternehmens fließen.

Hier sind einige Anmerkungen zu Sachverhalten, die vielleicht nicht so offensichtlich sind:

Das Unternehmen hatte die Wahl, die Hüllen über das Unternehmen in Hongkong oder das Unternehmen in den USA zu verkaufen. Warum hat es sich entschieden, über das US-Unternehmen zu verkaufen? Der Hauptgrund dafür ist, dass die Investor/innen in der Hoffnung investieren, den Wert zu besitzen, den das Unternehmen produziert. Daher wird das Unternehmen so organisiert, dass der größte Teil des Werts im US-Unternehmen verbleibt – es ist Eigentümer der Marke, des Designs und der Geschäftsbeziehungen und lässt das Unternehmen in Hongkong „nur“ die eigentliche Arbeit in seinem Namen erledigen.

Wäre es sicher, dieses Beispiel in die andere Richtung zu führen? Es wäre deutlich risikoreicher. Im Allgemeinen werden Verrechnungspreise, die dazu dienen, Einnahmen in einem Hochsteuerland und nicht in einem Niedrigsteuerland zu verbuchen, nicht allzu genau geprüft. Verrechnungspreise, die dazu dienen, die Einnahmen in einem Niedrigsteuerland zu erfassen, werden hingegen häufiger gründlich untersucht. Der Körperschaftsteuersatz in Hongkong beträgt weniger als die Hälfte des Steuersatzes in den USA; die IRS könnte daher annehmen, dass ein US-Unternehmen, das ein verbundenes Unternehmen in Hongkong bezahlt, dies aus Gründen der Steueroptimierung und nicht aus legitimen wirtschaftlichen Gründen tut. Das macht es nicht unmöglich, es ist nur schwieriger zu rechtfertigen; einer der Gründe für die Beschäftigung von Buchhalter/innen ist es, ein gutes Gespür dafür zu bekommen, wie hoch das Risiko einer bestimmten Steuerposition ist, und dann eine geschäftliche Entscheidung darüber zu treffen, inwieweit die Steuerersparnis gegenüber dem Steuerrisiko optimiert werden soll.

Verrechnungspreise können sehr kompliziert werden, insbesondere wenn Unternehmensstruktur und die Art der Transaktionen komplizierter werden (Finanztransaktionen mit mehreren Parteien und mehreren Ländern sind viel schwieriger zu erfassen als der einfache Verkauf einer iPhone-Hülle) und die Größe des Unternehmens zunimmt.

Ein Unternehmen, das Umsätze in Millionenhöhe erzielt, muss seine Verrechnungspreisstrategie wahrscheinlich von auf seine Branche spezialisierten Buchhalter/innen entwerfen oder umgestalten lassen. Allerdings sollten auch kleinere Unternehmen ihre Verrechnungspreise dokumentieren. Ohne diese Dokumentation wäre es sehr schwierig, Strafen zu vermeiden, wenn die IRS Ihre Verrechnungspreise überprüft und beanstandet.

Die Durchsetzungsmaßnahmen zielen unverhältnismäßig stark auf größere Unternehmen ab (weil die Steuerbehörden wissen, dass große Unternehmen über mehr Geld verfügen).

Dies sollte Sie nicht erschrecken – die IRS ist, wie die meisten Steuerbehörden, recht vernünftig und möchte lediglich einen Betrag erhalten, der Ihren gesetzlichen Verpflichtungen entspricht. Wenn Sie in gutem Glauben eine Meinungsverschiedenheit mit der IRS haben, wird diese im Rahmen des normalen Geschäftsverkehrs von Ihren professionellen Berater/innen beigelegt. Dies ist relativ selten und wird wahrscheinlich nicht der Grund für das Scheitern eines Unternehmens sein; konzentrieren Sie sich darauf, etwas herzustellen, das die Leute lieben, und es effektiv zu verkaufen. Sie können und sollten Buchhalter/innen beauftragen, die sich für Sie um diese Dinge kümmern.

Steuerprüfungen

„Steuerprüfung“ ist für viele Unternehmer ein Schreckenswort. Aber das muss es nicht sein.

Bei einer Steuerprüfung handelt es sich um eine förmliche Untersuchung durch eine Steuerbehörde, die die Richtigkeit der Angaben in Ihrer Steuererklärung überprüft. Bei der überwältigenden Mehrheit der Steuerprüfungen handelt es sich um „Korrespondenzprüfungen“ – die Steuerbehörde schickt Ihnen einfach einen Brief, in der Regel, weil ein Computer die Informationsmeldungen mit Ihrer eingereichten Steuererklärung verglichen und eine mögliche Diskrepanz festgestellt hat. Ihre Antwort auf Korrespondenzprüfungen wird in der Regel von Ihrer Buchhaltung verfasst, aber sie ist wahrscheinlich relativ einfach gehalten. (Oft kann das Problem in einem einzigen Absatz erklärt werden.)

Die IRS wählt manchmal Steuererklärungen für eine genauere Prüfung aus. Sie sollten sich auf jeden Fall professionell vertreten lassen, wenn Sie für eine dieser Steuerprüfungen ausgewählt werden; sie können ziemlich stressig sein und von der Führung des Unternehmens ablenken, auch wenn sie – wenn Sie korrekte Steuererklärungen für ein gut organisiertes Unternehmen einreichen – keinen Notfall darstellen.

Diese Steuerprüfungen erfordern in der Regel einen persönlichen Besuch, entweder im örtlichen Büro der IRS oder in Ihrem Büro. (Die IRS unterhält in den US-Botschaften weltweit Büros für internationale Steuerangelegenheiten. Da sie in der Regel nur über wenig Personal verfügt, muss die IRS bei ihren Steuerprüfungen sehr selektiv vorgehen, aber Sie sollten dennoch rechtzeitig korrekte Steuererklärungen einreichen.)

Im Falle einer Steuerprüfung werden Sie von Ihrer Buchhaltung oder Steuerberatungsfirma Anweisungen erhalten, wie Sie zu reagieren haben. Sie sollten deren Rat genauestens befolgen, denn dafür bezahlen Sie sie ja. Manche Dinge, die naiv betrachtet eine gute Idee zu sein scheinen, wie z. B. die Übermittlung aller Finanzdaten Ihres Unternehmens an die IRS, können den Abschluss der Steuerprüfung verzögern oder die Dinge übermäßig verkomplizieren, z. B. durch die Prüfung von Teilen des Unternehmens, die ursprünglich nicht zum Umfang der Steuerprüfung gehörten.

Steuerprüfungen sind selten, insbesondere bei kleineren Unternehmen. Sie sollten wissen, dass sie vorkommen können, wenn Sie ein Unternehmen betreiben, aber sie stellen lediglich eine relativ routinemäßige Begegnung zwischen Ihrem Unternehmen und der Regierung dar. Sie sollten in einem solchen Fall wie ein verantwortungsbewusster Profi handeln: Stellen Sie eine/n Buchhalter/in ein, reichen Sie ehrliche Steuererklärungen ein, bewahren Sie Informationen geordnet auf und verbringen Sie Ihre Zeit damit, sich um das Wachstum des Unternehmens zu kümmern, anstatt sich über den unwahrscheinlichen Fall einer Steuerprüfung Sorgen zu machen. Sollte es tatsächlich zu einer Steuerprüfung kommen, gehen Sie wieder wie ein verantwortungsbewusster Profi vor: Ziehen Sie Ihre Buchhaltung oder Steuerberatungsfirma hinzu und befolgen Sie deren Anweisungen.

Steuern sind stets im Fluss

Buchhaltung ist ein komplexes Gebiet, ähnlich wie Softwareentwicklung oder Marketing. Eine Gemeinsamkeit besteht darin, dass der Kern des Berufs von Jahr zu Jahr im Wesentlichen derselbe ist. Eine weitere Gemeinsamkeit ist, dass sich die Dinge ständig ändern.

Das weltweite Interesse an einer Steuerreform ist ungebrochen. Die Steuerbehörden sind noch immer damit beschäftigt, sich mit dem Internet vertraut zu machen, und es kann jederzeit zu Änderungen kommen, die sich auf die Position von Internet-Unternehmen auswirken.

Genauso wie Sie Ihre Marketing- oder technische Strategie nicht einmal festlegen und dann vergessen würden, sollten Sie (mindestens) einmal im Jahr mit Ihren Steuerberater/innen zusammenarbeiten, um sicherzustellen, dass die von Ihnen gewählte Struktur immer noch den Vorschriften entspricht und in Ihrem Interesse ist.

Manchmal erhalten Sie sogar unerwartet gute Nachrichten. Als der Autor dieses Leitfadens sein Unternehmen gründete, wurde er beispielsweise von den Sozialversicherungssystemen zweier Länder auf das gleiche Einkommen doppelt besteuert. Einige Jahre nach Aufnahme der Geschäftstätigkeit unterzeichnete er eine Totalisierungsvereinbarung, die es ihm (und ähnlich gelagerten Unternehmen) erlaubte, nur an das System seines Wohnsitzlandes zu zahlen. Es handelte sich um eine wesentliche Ersparnis, die aufgrund einer Gesetzesänderung möglich war und die ihm entgangen wäre, wenn er seine Steuerstrategie nicht regelmäßig mit Expert/innen überprüft hätte.

Dieser Leitfaden ist nicht als juristische oder steuerliche Beratung, Empfehlung oder Vermittlung gedacht. Der Leitfaden und seine Nutzung begründen keine Mandatsbeziehung gegenüber Stripe, Orrick oder PwC. Der Leitfaden stellt lediglich die Meinung des Verfassers dar und entspricht nicht notwendigerweise den Auffassungen von Orrick. Orrick übernimmt keinerlei Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der im Leitfaden enthaltenen Angaben. Zur Klärung spezifischer Fragestellungen wenden Sie sich bitte an eine/n kompetente/n, in Ihrem Land zugelassene/n Rechts- oder Steuerberater/in.