Las empresas, a medida que crecen, tienden a ser más dinámicas y complejas, lo que puede significar un incremento en los volúmenes de pagos, una diversificación de los métodos de pago y fuentes de ingresos adicionales a través de nuevos productos y servicios. Estos cambios pueden afectar de manera significativa a los estados financieros de una empresa y requieren un enfoque ágil y detallado de la contabilidad que pueda dar cabida a las numerosas complejidades que pueden darse en cada etapa de crecimiento.

El reconocimiento de ingresos es un concepto con aplicaciones prácticas para todas las empresas. Pero para determinados tipos de empresas, es necesario adoptar un método particular de reconocimiento de ingresos para seguir cumpliendo la normativa contable ASC 606. Esta guía contiene todo lo que debes saber sobre ASC 606, qué es, por qué es importante para las empresas y el proceso de cinco pasos que puede ayudarte a cumplir la normativa en el marco ASC 606.

Contenido

- ¿Qué es el reconocimiento de ingresos?

- ¿Qué es ASC 606?

- ¿Por qué el cumplimiento de la normativa ASC 606 es importante para las empresas?

- El modelo de cinco pasos para el reconocimiento de ingresos ASC 606

- Identificar el contrato con un cliente

- Identificar las obligaciones de cumplimiento en el contrato

- Determinar el precio de la transacción

- Asignar el precio de la transacción

- Reconocer los ingresos cuando la entidad satisface una obligación de cumplimiento

- Identificar el contrato con un cliente

- Reconocimiento de ingresos con Stripe

¿Qué es el reconocimiento de ingresos?

El reconocimiento de ingresos es un principio contable generalmente aceptado (PCGA) que define cuándo y cómo deben reconocerse los ingresos de una empresa. El reconocimiento de ingresos define el período contable al que se atribuyen los ingresos y gastos de una empresa. Sin embargo, dadas las complejidades y variaciones en los ingresos debido a factores como el tiempo y la certeza, reconocer correctamente los ingresos puede ser un proceso desafiante. De hecho, el 40 % de los líderes financieros encuestados en nuestro reciente estudio informaron que sus equipos financieros dedican más de 10 horas al mes a corregir errores o discrepancias para conciliar sus datos.

Esto resalta la importancia de un reconocimiento preciso de los ingresos, que tiene como objetivo estandarizar la forma en que las empresas estructuran su contabilidad de ingresos, dictando que los ingresos deben reconocerse en el período contable durante el cual los ingresos se obtienen y se materializan (o son factibles), lo que puede ocurrir antes o después de que se reciba el pago.

¿Qué es ASC 606?

La Codificación de Normas de Contabilidad (ASC, por sus siglas en inglés) 606 proporciona a las empresas un marco universal para reconocer los ingresos derivados de las ventas de clientes. Las normas ASC 606 afectan a los precios y los contratos de los clientes de las empresas privadas y del sector público, y describen cómo reconocer los ingresos de esos contratos.

En mayo de 2014, el Consejo de Normas de Contabilidad Financiera (FASB, por sus siglas en inglés) y el Consejo de Normas de Contabilidad Internacional (IASB, por sus siglas en inglés) publicaron conjuntamente ASC 606. Se acordó que ASC 606 fuera la norma para resolver el complejo reto de coordinar las prácticas de generación de informes de ingresos de las empresas en todos los sectores, a pesar de las variaciones en cómo funcionan los ingresos dentro de diferentes sectores y empresas. La ASC 606 crea un entendimiento común de reconocimiento de ingresos que se adapta a las complejidades inherentes de los ingresos.

¿Por qué es importante para las empresas el cumplimiento de la normativa ASC 606?

El reconocimiento de ingresos de conformidad con el cumplimiento de la normativa ASC 606 es una forma útil para que muchas empresas obtengan una imagen clara de su estado financiero. Al seguir ASC 606, las empresas pueden asegurarse de que los ingresos se reconozcan de acuerdo con la entrega real de bienes o servicios. Esto evita el reconocimiento prematuro o tardío de los ingresos, lo que puede distorsionar el rendimiento financiero.

ASC 606 también proporciona una normalización que facilita la comparación de estados financieros, y ofrece orientación para inversionistas, analistas y otras partes interesadas. Los inversores y analistas confían en los estados financieros para tomar decisiones informadas, y el cumplimiento de la normativa ASC 606 les asegura que las cifras de ingresos de la empresa son fiables y comparables con las de otras empresas, lo que facilita mejores decisiones de inversión.

ASC 606 es especialmente importante para los siguientes tipos de empresas:

- Empresas públicas o grandes empresas con más de 25 millones de dólares estadounidenses en ingresos anuales. Estas empresas están legalmente obligadas a cumplir con ASC 606, los PCGA y las Normas Internacionales de Información Financiera (NIIF)

- Startups que podrían necesitar seguir los principios de la contabilidad de ejercicio para recaudar dinero de inversores o solicitar un préstamo bancario

- Empresas basadas en suscripciones y servicios que venden productos digitales o físicos que los clientes pagan por adelantado, es decir, antes de recibir los bienes o servicios

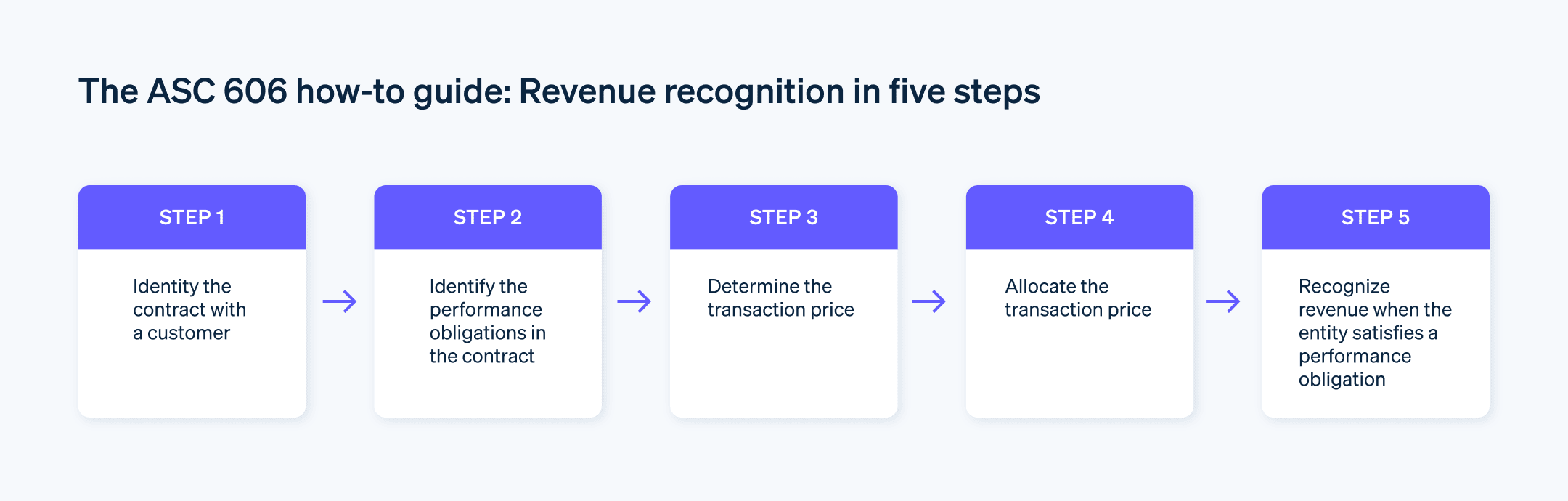

El modelo de cinco pasos para el reconocimiento de ingresos según la norma ASC 606

Para las empresas de suscripción que necesitan gestionar cambios en las suscripciones, reembolsos, disputas y prorrateos de los clientes, el reconocimiento de ingresos puede ser especialmente complejo. Las actualizaciones de las suscripciones de los clientes pueden complicar el proceso de reconocimiento y diferir los ingresos con precisión. Para ayudar a superar esta complejidad, los siguientes pasos son útiles para ayudar a las empresas de suscripción a reconocer los ingresos de manera coherente y metódica.

1. Identificar el contrato con un cliente

En este paso se detallan los criterios que deben cumplirse cuando una empresa celebra por primera vez un contrato con un cliente para entregar bienes o servicios. Según ASC 606, los componentes clave del contrato son:

- Las partes del contrato aprueban el contrato (por escrito, verbalmente o de acuerdo con otras prácticas comerciales habituales) y se comprometen a cumplir con sus respectivas obligaciones.

- Tanto la empresa como el cliente pueden identificar los derechos de cada uno con respecto a los bienes o servicios que se van a transferir.

- Ambas partes pueden identificar las condiciones de pago de los bienes o servicios a transferir.

- El contrato tiene sustancia comercial, es decir, se espera que el riesgo, el momento o el monto de los flujos de efectivo futuros de la entidad cambien como resultado del contrato.

- Es probable que la empresa cobre el pago al que tiene derecho a cambio de los bienes o servicios que transferirá al cliente.

2. Identificar las obligaciones de desempeño en el contrato

La obligación de cumplimiento es la promesa que hace la empresa de transferir bienes o servicios al cliente. Durante este paso, las empresas deben detallar cada una de las obligaciones de rendimiento distintas. Un bien o servicio se considera distinto cuando tiene valor para el cliente y puede ser independiente y transferirse independientemente de otros bienes o servicios en el contrato.

3. Determinar el precio de la transacción

El siguiente paso es calcular el precio de la transacción. El precio de la transacción puede incluir una compensación en efectivo y no en efectivo que la empresa recibirá del cliente, según el contrato. Las empresas deben tener en cuenta los descuentos, prorrateos, actualizaciones o personalizaciones de precios.

4. Asignar el precio de la transacción

En este paso, las empresas distribuyen el precio total de la transacción entre las obligaciones de desempeño únicas del contrato. En el caso de las transacciones basadas en suscripciones que utilizan pagos recurrentes, la obligación de cumplimiento es continua, lo que hace que el aplazamiento y la asignación adecuados sean especialmente complejos e importantes.

5. Reconocer los ingresos ordinarios cuando la entidad satisface una obligación de desempeño

Este paso especifica que los ingresos deben reconocerse a medida que se cumple con cada obligación de desempeño, a diferencia de cuando se inicia el contrato o cuando se reciben los fondos asociados con el contrato. A continuación, se presentan dos ejemplos:

Para una única obligación de prestación:

Si un cliente compra un sofá hecho a medida que tardará 12 semanas en construirse y enviarse, los ingresos de ese contrato deben reconocerse en el período contable cuando se completa el pedido, no cuando se realizó el pedido originalmente.Para una obligación de cumplimiento continuo:

Si un cliente firma un contrato en el que se compromete a un año de servicio de software de suscripción a una tarifa de $29 por mes, entonces la empresa debe atribuir el pago de cada mes a su respectivo período contable. La empresa no debe tratar el valor de los honorarios de todo el año como una suma global que se reconocerá en el período durante el cual se firmó el contrato.

Reconocimiento de ingresos con Stripe

Aunque el proceso de cinco pasos hace que el cumplimiento de la normativa ASC 606 sea teóricamente sencillo, su ejecución puede ser engorrosa y propensa a errores. Es difícil gestionar manualmente el reconocimiento de ingresos sin cometer errores. Para la mayoría de las empresas, la mejor manera de afrontar este proceso es buscar una solución automatizada para gestionar los detalles del reconocimiento de ingresos y preparar los estados financieros listos para la auditoría.

Stripe Revenue Recognition ayuda a las empresas a agilizar la contabilidad de ejercicio y a desenredar el proceso de reconocimiento de ingresos, sin necesidad de recurrir a recursos de ingeniería o a configuraciones complejas. Con un mínimo esfuerzo, es posible personalizar y automatizar los informes para cumplir con la normativa ASC 606 e IFRS 15.

Además, Stripe Revenue Recognition te proporciona acceso a lo siguiente:

- Resúmenes de ingresos diferidos y reconocidos de manera concisa

- Informes contables descargables y reportes de flujo de ingresos

- Cifras interactivas de ingresos para obtener una transparencia total en la auditoría

- Reglas de reconocimiento de ingresos configurables y controles del período contable

Para obtener más información sobre Stripe Revenue Recognition, haz clic aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.