Für Unternehmen und Kundinnen und Kunden in Europa sind SEPA-Überweisungen ein wichtiger Bestandteil der Zahlungsabwicklung, der nahtlose grenzüberschreitende Transaktionen in Euro ermöglicht.

Der Einheitliche Euro-Zahlungsverkehrsraum (SEPA) ist ein Zahlungsrahmen, der es Unternehmen und Einzelpersonen ermöglicht, elektronische Euro-Zahlungen in 36 teilnehmenden Ländern mit dem gleichen Komfort wie bei einer Inlandstransaktion zu senden und zu empfangen.

Wenn Sie wiederkehrende Zahlungen, Lieferantenzahlungen oder Rechnungen von Versorgungsunternehmen bearbeiten, müssen Sie die Funktionsweise der SEPA-Zahlungssysteme verstehen, um Ihre Finanzabläufe zu optimieren und Kosten zu senken. In diesem Artikel erfahren Sie, was SEPA ist, wie SEPA-Überweisungen funktionieren und wie Unternehmen sie für einfache grenzüberschreitende Zahlungen nutzen können.

Worum geht es in diesem Artikel?

- Was ist SEPA?

- Liste der SEPA-Länder

- Wie funktioniert SEPA?

- So führen Sie eine SEPA-Zahlung durch

- Wie lange dauern SEPA-Zahlungen?

- Brauche ich ein SEPA-Konto für mein Unternehmen?

- Sollten Nicht-SEPA-Unternehmen ein europäisches Bankkonto eröffnen?

- So kann Stripe Payments Sie unterstützen

Was ist SEPA?

SEPA steht für Single Euro Payments Area (SEPA) und ist eine Initiative zur Vereinfachung bargeldloser Zahlungen und zur Schaffung einheitlicher Transaktionen innerhalb und zwischen den EU-Mitgliedsländern. SEPA wurde vom Europäischen Zahlungsverkehrsausschuss (European Payment Council, EPC) eingeführt und von der Europäischen Zentralbank reguliert und ermöglicht es Einzelpersonen und Unternehmen, inländische und grenzüberschreitende Zahlungen zu den gleichen Bedingungen zu tätigen, unabhängig von Landesgrenzen.

SEPA verarbeitet derzeit rund 50 Milliarden Transaktionen pro Jahr und umfasst SEPA-Überweisungen, SEPA-Lastschrifttransaktionen und SEPA-Debitkartenzahlungen. SEPA startete im Januar 2008 mit der Einführung von SEPA-Überweisungen, gefolgt von SEPA-Lastschriften und SEPA-Debitkarten im November 2009.

Im Prinzip ähnelt das Ziel von SEPA dem der Netzwerke ACH und Fedwire in den USA: standardisierte Transaktionen zwischen Finanzinstituten so zu ermöglichen, dass allen Nutzerinnen und Nutzern ein einheitlicher Rahmen geboten wird. Vor der Gründung von SEPA waren die Mitgliedsländer in separate nationale Märkte aufgeteilt, was zu Reibungsverlusten bei der Abwicklung grenzüberschreitender Transaktionen führte. Grenzüberschreitende Transaktionen waren langsamer, kostspieliger und erforderten komplexe Bankverbindungen.

Die Einrichtung von SEPA umfasste die Entwicklung gemeinsamer Standards, Verfahren und Infrastrukturen für den Geldtransfer, die von allen Mitgliedstaaten übernommen wurden. Neben der Minimierung von Hindernissen für Geldtransfers zwischen Konten brachte SEPA den zusätzlichen Vorteil mit sich, dass die Kosten für Kapitalbewegungen innerhalb der EU und umliegenden Länder gesenkt wurden. SEPA hat die Volkswirtschaften in den Ländern, in denen es eingesetzt wird, gestärkt und bietet Verbraucherinnen und Verbrauchern und Unternehmen weltweit Komfort.

Liste der SEPA-Länder

Mit Stand Mai 2025 gehören 41 Länder zur SEPA-Zone, darunter auch viele Nicht-EU-Länder.

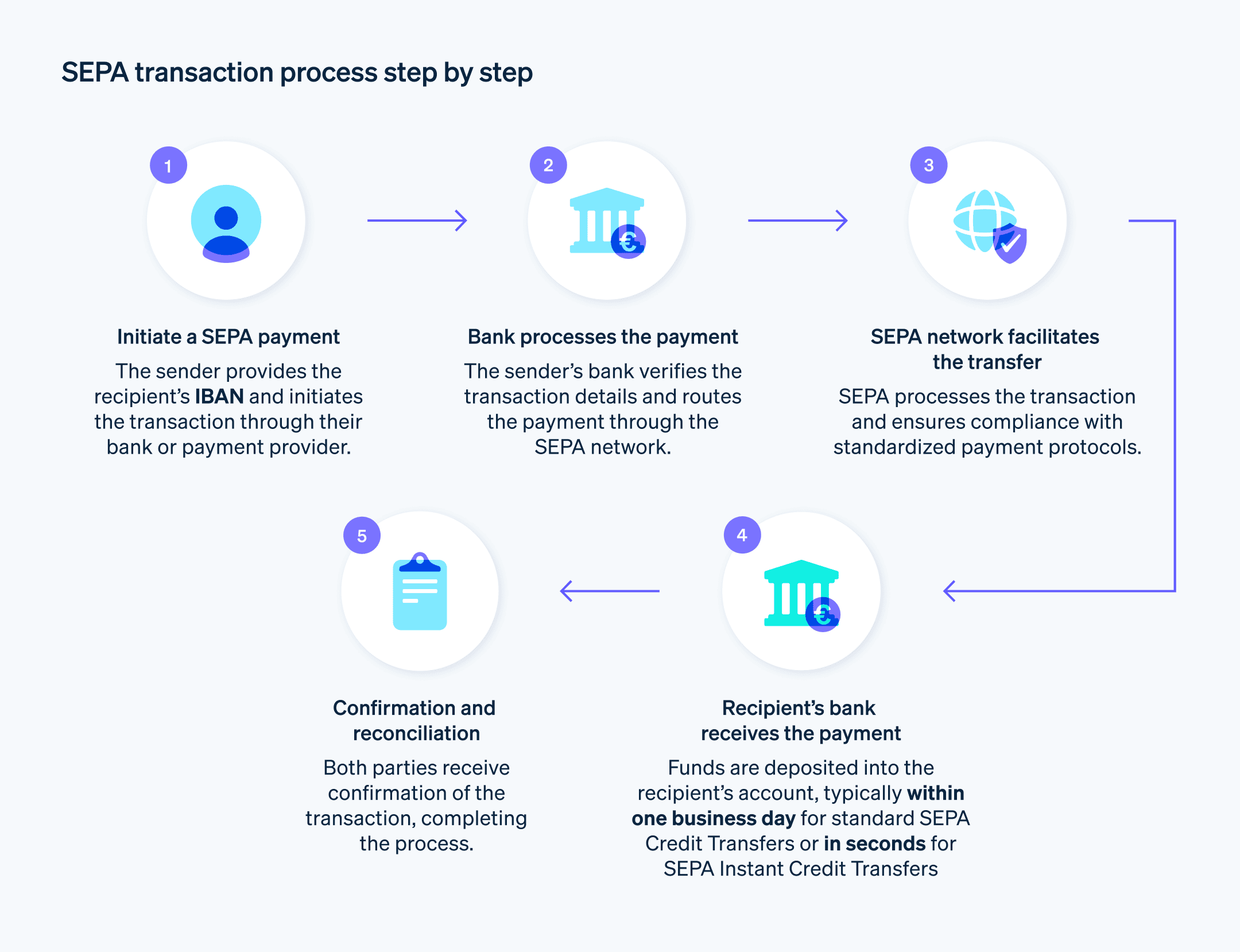

Wie funktioniert SEPA?

Das standardisierte Zahlungssystem von SEPA ermöglicht die direkte Abbuchung von jedem auf Euro lautenden Bankkonto innerhalb der SEPA-Region. Es bedeutet auch, dass inländische Zahlungen und grenzüberschreitende Transaktionen innerhalb eines bestimmten Mitgliedslandes einfach und kostengünstig sind. SEPA ermöglicht es Kontoinhaberinnen und Kontoinhabern und Zahlungsdienstleistern (PSPs), Direktzahlungen zu empfangen und elektronische Zahlungen von ihrem Bankkonto aus zu tätigen, auch wenn sie sich im Ausland befinden.

Für Verbrauchertransaktionen können Unternehmen mit SEPA Kundenkonten innerhalb eines Mitgliedslandes über das SEPA-Lastschriftverfahren direkt belasten.

SEPA setzt sich aus vier Systemen zur Zahlungsabwicklung zusammen:

- SEPA-Überweisung: Standard-Einmalzahlungen in den SEPA-Mitgliedsstaaten

- SEPA-Sofortüberweisung: Echtzeit-Sofortzahlungen bis zu 100.000 €

- SEPA-Lastschriftverfahren: Wird in erster Linie für wiederkehrende Zahlungen wie Rechnungen von Versorgungsunternehmen, Lieferanten und Kreditrückzahlungen verwendet.

- SEPA-Lastschriftverfahren für Unternehmen: Ähnlich wie SEPA-Lastschriftverfahren, jedoch ausschließlich für B2B-Transaktionen mit strengeren Autorisierungsanforderungen.

So führen Sie eine SEPA-Zahlung durch

Jedes Bankkonto im SEPA-Raum erhält eine internationale Bankkontonummer (International Bank Account Number, IBAN) und einen Bankleitzahlcode (Bank Identifier Code, BIC), die europäische Entsprechung einer US-Bankkontonummer. Ähnlich wie bei Inlandsüberweisungen über die ACH- und Fedwire-Netzwerke, bei denen die Bankkontonummern und Bankleitzahlen beider Parteien erforderlich sind, um eine Überweisung durchzuführen, sind bei SEPA-Überweisungen die IBAN-Identifikationscodes aller an der Transaktion beteiligten europäischen Konten erforderlich.

Hier finden Sie einen Überblick über die verschiedenen Arten von SEPA-Überweisungen:

SEPA-Überweisung: SEPA-Überweisungen sind einmalige Überweisungen zwischen Banken, die beide über IBAN-Codes verfügen. Diese Überweisungen erfolgen in Euro und werden üblicherweise für Verbrauchereinkäufe in SEPA-Ländern verwendet. Wenn Sie ein Unternehmen sind, das nicht im SEPA-Raum ansässig ist, würden Sie diese Art der Überweisung nicht nutzen, da sowohl das ausstellende als auch das empfangende Finanzinstitut in SEPA-Ländern ansässig sein müssen.

SEPA-Sofortüberweisung: Während für die meisten Überweisungen zwischen Konten eine Überweisungsanforderung eingereicht werden muss und die Abwicklung mehrere Stunden bis zu mehreren Tagen dauern kann, ermöglicht die SEPA-Sofortüberweisung Echtzeitüberweisungen in Höhe von bis zu 100.000 €. Mit dieser Methode können Transaktionen in Euro von zwei Kontoinhabern/Kontoinhaberinnen im SEPA-Raum jederzeit und an jedem Tag durchgeführt werden und werden umgehend verarbeitet. 99 % der SEPA Sofortüberweisungen werden innerhalb von fünf Sekunden abgeschlossen und können über Smartphones getätigt werden.

SEPA Lastschriftverfahren: Lastschrift ist die häufigste Art und Weise für ausländische (Nicht-EU-)Unternehmen, mit Konten innerhalb des SEPA-Raums zu interagieren. Für Stripe-Kundinnen und -Kunden ist SEPA Lastschriftverfahren eine wiederverwendbare für Benachrichtigungen. Das bedeutet, dass es sich um eine Zahlungsmethode handelt, die intern dem Kunden/der Kundin zugeordnet und vom Unternehmen in autorisierter Funktion wiederverwendet werden kann. Es handelt sich hierbei um eine Zahlungsmethode mit verzögerter Benachrichtigung, was bedeutet, dass der Erfolg oder Misserfolg der Transaktion erst nach Abschluss der Transaktionsverarbeitung bekannt ist, was mehrere Tage dauern kann.

Wie lange dauern SEPA-Zahlungen?

Die meisten SEPA-Zahlungen werden innerhalb eines Werktags nach ihrer Einleitung abgewickelt. Die Bearbeitungszeiten hängen jedoch vom verwendeten Zahlungsschema ab:

- SEPA-Überweisungen: An Werktagen innerhalb von 24 Stunden beglichen

- SEPA-Sofortzahlungen: In weniger als 10 Sekunden abgeschlossen, rund um die Uhr verfügbar.

- SEPA-Lastschrifttransaktionen: Die Abwicklung dauert in der Regel drei bis sechs Werktage, insbesondere bei grenzüberschreitenden Zahlungen aus Nicht-SEPA-Ländern.

Brauche ich ein SEPA-Konto für mein Unternehmen?

Unternehmen benötigen kein separates SEPA-Bankkonto, um Zahlungen über das SEPA-Netzwerk abzuwickeln. SEPA selbst ist kein Finanzinstitut (d. h. es gibt keine eigenen Konten aus und führt auch keine eigenen Konten). Vielmehr handelt es sich um ein System, das von Banken in den Mitgliedsländern genutzt wird. Wenn Ihr Geschäftsbankkonto eine IBAN-Nummer hat und Ihr Unternehmen in einem SEPA-Mitgliedsland ansässig ist, haben Sie bereits Zugriff auf das SEPA-Netzwerk und die darin betriebenen Produkte.

Unternehmen, die nicht in den SEPA-Mitgliedstaaten (einschließlich USA) ansässig sind, können möglicherweise einige Aspekte von SEPA im Zusammenhang mit Verbrauchertransaktionen für Zahlungen von Kundinnen/Kunden mit Wohnsitz in einem der SEPA-Mitgliedstaaten nutzen.

Sollten Nicht-SEPA-Unternehmen ein europäisches Bankkonto eröffnen?

Wenn Ihr Unternehmen in Ländern der Eurozone tätig ist oder Tochtergesellschaften in der SEPA-Region hat, könnte die Eröffnung eines lokalen SEPA-Kontos von Vorteil sein.

Mit einem SEPA-basierten Bankkonto erhalten Unternehmen Zugang zu schnellen, kostengünstigen SEPA-Überweisungen, günstigeren Bargeldabhebungen und reduzierten Gebühren für grenzüberschreitende Transaktionen.

Als Stripe-Nutzer/in können Sie SEPA-Lastschriftverfahren und andere Zahlungsmethoden aus dem Stripe-Dashboard hinzufügen, ohne Ihren Code ändern zu müssen.

So kann Stripe Payments Sie unterstützen

Stripe Payments bietet eine einheitliche, globale Zahlungslösung, mit der jedes Unternehmen – von skalierenden Start-ups bis hin zu globalen Konzernen – Zahlungen online, persönlich und weltweit akzeptieren kann.

Stripe Payments bietet Ihnen folgende Vorteile:

- Ihren Bezahlvorgang optimieren: Schaffen Sie ein reibungsloses Kundenerlebnis und sparen Sie Tausende von Entwicklungsstunden mit vorgefertigten Zahlungs-Benutzeroberflächen, Zugang zu über 125.100 Zahlungsmethoden und Link, einem von Stripe entwickelten Wallet.

- Neue Märkte schneller erschließen: Erreichen Sie Kundinnen und Kunden weltweit und reduzieren Sie die Komplexität und Kosten der Verwaltung mehrerer Währungen mit grenzüberschreitenden Zahlungsoptionen, die in 195 Ländern und über 135 Währungen verfügbar sind.

- Online- und Vor-Ort-Zahlungen vereinheitlichen: Schaffen Sie Unified Commerce über Online- und Offline-Kanäle hinweg, um Interaktionen zu personalisieren, Treue zu belohnen und den Umsatz zu steigern.

- Zahlungsabwicklung verbessern: Steigern Sie Ihren Umsatz mit einer Reihe anpassbarer, einfach zu konfigurierender Zahlungstools, darunter eine No-Code-Betrugsvorbeugung und erweiterte Funktionen zur Verbesserung der Autorisierungsquoten.

- Mit einer flexiblen, zuverlässigen Plattform schneller wachsen: Setzen Sie auf eine Plattform, die mit Ihnen mitwächst – mit einer Erreichbarkeit von 99,999 % und branchenführender Zuverlässigkeit.

Erfahren Sie mehr darüber, wie Stripe Payments Ihre Online- und Vor-Ort-Zahlungen unterstützen kann oder starten Sie noch heute.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.