För företag och kunder i Europa är SEPA-överföringar en viktig del av betalningshanteringen, eftersom de möjliggör sömlösa gränsöverskridande transaktioner för betalningar i euro.

Single Euro Payments Area (SEPA) är ett betalningsramverk som gör det möjligt för företag och enskilda firmor att skicka och ta emot elektroniska betalningar i euro mellan 36 deltagande länder med samma komfort som en inhemsk transaktion.

Om du hanterar återkommande betalningar, leverantörsbetalningar eller räkningar för allmännyttiga tjänster måste du förstå hur SEPA-betalningssystem fungerar för att förbättra din finansiella verksamhet och minska kostnaderna. I den här artikeln tar vi upp vad SEPA är, hur SEPA-överföringar fungerar och hur företag kan använda dem för enkla gränsöverskridande betalningar.

Vad innehåller den här artikeln?

- Vad är SEPA?

- Lista över SEPA-länder

- Hur fungerar SEPA?

- Så här gör du en SEPA-betalning

- Hur lång tid tar SEPA-betalningar?

- Behöver jag ett SEPA-konto för mitt företag?

- Bör företag utanför SEPA öppna ett europeiskt bankkonto?

- Så kan Stripe Payments hjälpa till

Vad är SEPA?

SEPA står för Single Euro Payments Area (det gemensamma eurobetalningsområdet). Det är ett initiativ för att förenkla kontantlösa betalningar och skapa enhetlighet för transaktioner inom och mellan EU:s medlemsländer. SEPA grundades av European Payment Council (EPC) och regleras av Europeiska centralbanken och gör det möjligt för privatpersoner och företag att göra inhemska och gränsöverskridande betalningar på samma villkor, oavsett nationsgränser.

SEPA behandlar för närvarande cirka 50 miljarder transaktioner varje år och inkluderar SEPA-kreditöverföringar, transaktioner med SEPA-autogiro och bankkortsbetalningar. SEPA inledde sin verksamhet i januari 2008 med lanseringen av SEPA-kreditöverföringar, följt av autogiro och bankkort i november 2009.

I princip liknar SEPA:s mål det för ACH- och Fedwire-nätverken i USA. De vill underlätta standardiserade transaktioner mellan finansinstitut på ett sätt som ger ett konsekvent ramverk för alla användare. Innan SEPA bildades var dess medlemsländer uppdelade i separata nationella marknader, vilket skapade friktion vid behandling av transaktioner över gränserna. Gränsöverskridande transaktioner var långsammare, kostsamma och krävde komplexa bankuppgifter.

Inrättandet av SEPA innebar utveckling av gemensamma standarder, förfaranden och infrastruktur för överföring av medel, som antogs av alla medlemsländer. Förutom att hindren för att överföra medel mellan konton minimerades, medförde SEPA ytterligare en fördel: kostnaden för att överföra kapital inom EU och omgivande länder minskade. SEPA har stärkt ekonomierna i de länder det är verksamt och erbjuder bekvämlighet för konsumenter och företag över hela världen.

Lista över SEPA-länder

I maj 2025 fanns det 41 länder i SEPA-zonen, inklusive många länder utanför EU.

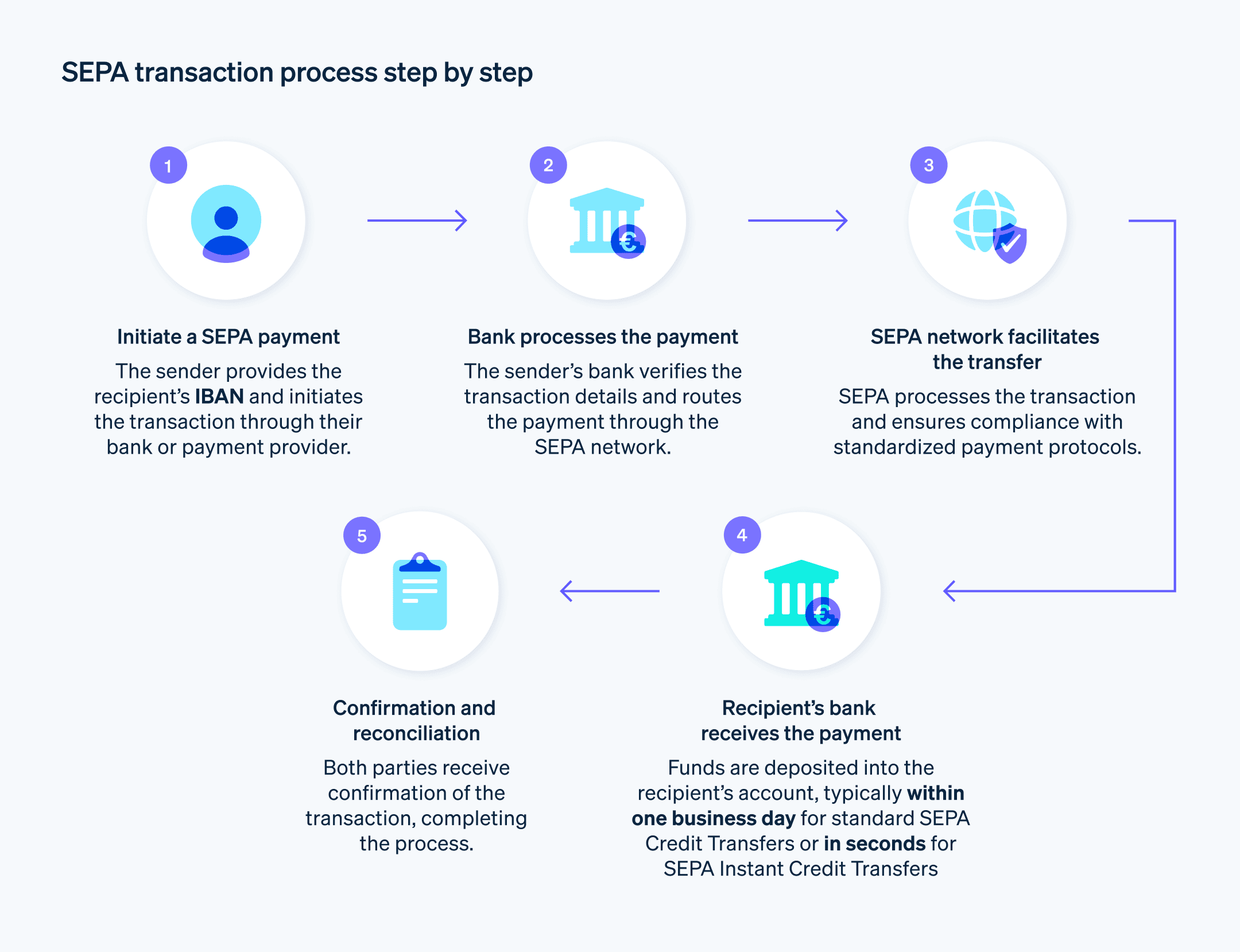

Hur fungerar SEPA?

SEPA:s standardiserade betalningssystem gör det möjligt att direktdebitera alla bankkonton i EUR inom SEPA-regionen. Det innebär också att det är enkelt och billigt att göra inhemska betalningar och gränsöverskridande transaktioner inom ett visst medlemsland. SEPA gör det möjligt för kontoinnehavare och betaltjänstleverantörer att ta emot direkta insättningar och att utfärda betalningar elektroniskt från sitt bankkonto, även när de befinner sig i ett annat land.

För konsumenttransaktioner tillåter SEPA företag att debitera kundkonton direkt i ett medlemsland med hjälp av SEPA-autogirosystemet.

SEPA består av fyra betalningshanteringssystem:

- SEPA-kreditöverföring: Standard engångsbetalningar i SEPA-medlemsländer

- SEPA omedelbar kreditöverföring: Omedelbara betalningar i realtid upp till 100 000 EUR

- Grundläggande SEPA-direktdebitering: Används främst för återkommande betalningar som räkningar för allmännyttiga tjänster, leverantörsbetalningar och återbetalningar av lån

- SEPA-autogiro mellan företag: Liknar grundläggande SEPA-direktdebitering, men endast för B2B-transaktioner med strängare auktoriseringskrav

Så här gör du en SEPA-betalning

Alla bankkonton i SEPA-området har tilldelats ett internationellt bankkontonummer (IBAN) och en bankidentifieringskod (BIC), den europeiska motsvarigheten till ett amerikanskt bankkontonummer. På samma sätt som inhemska överföringar via ACH- och Fedwire-nätverken kräver båda parters bankkonto- och clearingnummer för att slutföra en överföring, kräver SEPA-överföringar IBAN-numret för alla europeiska konton som är involverade i transaktionen.

Här är en översikt över hur olika typer av SEPA-överföringar fungerar:

SEPA-kreditöverföring: SEPA-kreditöverföringar är engångsöverföringar mellan banker som båda har IBAN-nummer. Dessa överföringar görs i euro och används vanligtvis för konsumentköp i SEPA-länder. Om du har ett företag som inte är baserat i SEPA-området använder du inte den här typen av överföring, eftersom både det utfärdande och det mottagande finansinstitutet måste vara belägna i SEPA-länder.

SEPA omedelbar kreditöverföring: Medan de flesta överföringar mellan konton kräver att man skickar in en begäran om överföring och väntar allt från timmar till dagar på att den ska godkännas, kan omedelbara överföringar med SEPA göras i realtid, för belopp upp till 100 000 EUR. Med denna metod kan eurobaserade transaktioner slutföras av två kontoinnehavare i SEPA-området när som helst, på vilken dag som helst, och kommer att behandlas omedelbart. Nittionio procent av alla SEPA omedelbara kreditöverföringar genomförs inom fem sekunder och kan göras med hjälp av smartphones.

SEPA-autogiro: Autogiro är det vanligaste sättet för utländska företag (utanför EU) att interagera med konton inom SEPA. För Stripe-kunder är SEPA-autogiro en återanvändbar betalningsmetod med avisering. Det innebär att det är en betalningsmetod som kan kopplas internt till kunden och återanvändas av företaget, så länge den är auktoriserad. Det är också en betalningsmetod med fördröjd avisering, vilket innebär att man bara vet om transaktionen har gått igenom efter att den behandlats, vilket kan ta flera dagar.

Hur lång tid tar SEPA-betalningar?

De flesta SEPA-betalningar avräknas inom en arbetsdag efter att de inletts. Handläggningstiderna beror dock på vilket betalningssystem som används:

- SEPA-kreditöverföringar: Genomförs inom 24 timmar på arbetsdagar.

- SEPA omedelbara betalningar: Genomförs på mindre än 10 sekunder och kan göras dygnet runt.

- SEPA-autogirotransaktioner: Dessa tar normalt tre till sex arbetsdagar, särskilt vid behandling av gränsöverskridande betalningar från regioner utanför SEPA.

Behöver jag ett SEPA-konto för mitt företag?

Företag behöver inte ett separat SEPA-bankkonto för att behandla betalningar via SEPA-nätverket. SEPA i sig är inte ett finansinstitut (dvs. det utfärdar eller underhåller inte sina egna konton), utan är snarare ett system som används av banker i medlemsländerna. Om ditt företags bankkonto har ett IBAN-nummer och ditt företag är baserat i ett SEPA-medlemsland har du redan tillgång till SEPA-nätverket och de produkter som används inom det.

Företag som inte är baserade i SEPA-medlemsländer, inklusive de i USA, kan fortfarande använda vissa aspekter av SEPA eftersom de rör konsumenttransaktioner för betalningar från kunder som är bosatta i SEPA-medlemsländer.

Bör företag utanför SEPA öppna ett europeiskt bankkonto?

Om ditt företag är verksamt i länder i euroområdet eller har dotterbolag i SEPA-regionen kan det vara fördelaktigt att öppna ett lokalt SEPA-konto.

Med ett SEPA-baserat bankkonto får företag tillgång till snabba, billiga SEPA-överföringar, billigare kontantuttag och reducerade avgifter för gränsöverskridande transaktioner.

Som Stripe-användare kan du lägga till SEPA-autogiro och andra betalningsmetoder från Stripe Dashboard utan att ändra din kod.

Hur Stripe Payments kan hjälpa till

Stripe Payments erbjuder en enhetlig, global betalningslösning som hjälper alla företag – från växande startupföretag till globala företag – att ta emot betalningar online, fysiskt och runt om i världen.

Det här kan Stripe Payments hjälpa till med:

- Optimera kassaupplevelsen: Skapa en smidig kundupplevelse och spara tusentals ingenjörstimmar med färdiga betalningsgränssnitt, tillgång till över 125 100 betalningsmetoder och Link, en plånbok utvecklad av Stripe.

- Expandera till nya marknader snabbare: Nå kunder över hela världen och minska komplexiteten och kostnaderna för hantering av flera valutor med gränsöverskridande betalningsalternativ, tillgängliga i 195 länder och för över 135 valutor.

- Skapa en enhetlig betalningsupplevelse fysiskt och online: Bygg en enhetlig handelsupplevelse i alla digitala och fysiska kanaler för att personanpassa interaktioner, belöna lojalitet och öka intäkterna.

- Förbättrad betalningsprestanda: Öka intäkterna med en rad anpassningsbara, lättkonfigurerade betalningsverktyg, inklusive kodfritt skydd mot bedrägeri och avancerade funktioner för att förbättra auktoriseringstider.

- Snabbare utveckling med en flexibel och pålitlig plattform för tillväxt: Bygg vidare på en plattform som är utformad för att skala upp med dig, med 99,999 % upptid och branschledande tillförlitlighet.

Läs mer om hur Stripe Payments kan driva dina betalningar online och i fysisk miljö, eller börja idag.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.