Para garantizar que las empresas cumplen con sus obligaciones en materia de impuesto al valor agregado (IVA), la Agencia Tributaria puede realizar una inspección de IVA. En este artículo, aprenderás qué es una inspección de IVA y en qué casos la Agencia Tributaria puede ordenarla. También explicamos el proceso, describimos las posibles consecuencias y ofrecemos consejos sobre cómo puedes prepararte mejor para una inspección de IVA.

¿Qué contiene este artículo?

- ¿Qué es una inspección de IVA?

- ¿Cuándo realiza la Agencia Tributaria una inspección de IVA?

- ¿Cómo funciona una inspección de IVA?

- ¿Cuáles son las posibles consecuencias de una inspección de IVA?

- ¿Cómo pueden prepararse las empresas para una inspección de IVA?

¿Qué es una inspección de IVA?

Una inspección de IVA es una herramienta utilizada por las autoridades fiscales alemanas para comprobar si las empresas cumplen con sus obligaciones en materia de IVA. Se trata de una auditoría sin previo aviso durante la cual las autoridades fiscales autorizan a los funcionarios a ingresar en los inmuebles y edificios de las empresas durante el horario comercial y laboral para inspeccionar sus documentos comerciales y los documentos relacionados con el IVA. A diferencia de una auditoría comercial ordinaria, una inspección de IVA no implica una revisión exhaustiva de la operación completa, sino más bien de cuestiones específicas relacionadas con el IVA.

La inspección de IVA no es lo mismo que la auditoría especial de IVA, que las autoridades fiscales anuncian con antelación y llevan a cabo sin justificación específica. Además, una auditoría especial suele centrarse en cuestiones individuales o en períodos específicos. Este no es necesariamente el caso de una inspección: los funcionarios fiscales pueden revisar los asuntos relacionados con el IVA durante un período ilimitado. La base jurídica para la inspección de IVA es el artículo 27b de la Ley del IVA (UStG).

¿Cuándo realiza la Agencia Tributaria una inspección de IVA?

La Agencia Tributaria realiza una inspección de IVA si hay indicios de que una empresa no está cumpliendo correctamente con sus obligaciones en materia de IVA. Sin embargo, las autoridades fiscales pueden realizar una inspección de IVA de forma preventiva para detectar posibles errores o infracciones. Estas son algunas de las razones habituales para hacerlo:

Verificar la existencia de una empresa

En el caso de las empresas recién fundadas, la Agencia Tributaria verifica si realmente existen o lo hacen solo «en los papeles», especialmente si una empresa reclama regularmente altas cantidades de impuestos soportados. La inspección verifica si la empresa se encuentra en la dirección oficial y si ha realizado las compras costosas informadas con fines comerciales.

Cambio de sector u objeto social

Si una empresa ingresa repentinamente a un nuevo sector o cambia significativamente su objeto social, esto también puede interesar a las autoridades fiscales. Cambios como estos pueden, por ejemplo, afectar el tipo de ventas o las condiciones para la deducción del impuesto soportado. Para garantizar que la empresa cumple correctamente con sus obligaciones en materia de IVA a pesar de los cambios y que no existen discrepancias, la Agencia Tributaria puede realizar una inspección.

Diferencias significativas en términos de ventas con respecto a la media del sector

Si las ventas de una empresa difieren significativamente de los valores habituales del sector respectivo, esto puede generar sospechas de irregularidades o errores en la declaración de IVA. Las diferencias significativas podrían indicar la presencia de información incorrecta o el registro incompleto de las transacciones comerciales. Para asegurarse de que la empresa calculó y pagó correctamente su impuesto sobre las ventas, la Agencia Tributaria puede realizar una inspección para verificar los documentos contables y las transacciones comerciales subyacentes.

Irregularidades en las declaraciones preliminares de IVA

A menudo, la autoridad fiscal realiza una auditoría si una empresa no ha presentado sus declaraciones preliminares de IVA en el plazo establecido o fuera de dicho plazo. Sin embargo, las irregularidades también pueden incluir diferencias significativas en la cantidad de ventas o los montos de impuestos soportados informados en comparación con períodos anteriores.

Ventas con diferentes tasas impositivas

Las empresas que ofrecen bienes o servicios a tasas impositivas regulares y reducidas corren un mayor riesgo de cometer errores o de aplicar impuestos incorrectos. Las asignaciones incorrectas pueden dar lugar a importes de IVA incorrectos. Con una inspección, la Agencia Tributaria puede verificar si la empresa ha asignado sus respectivas ventas a las distintas tasas impositivas y si ha pagado puntualmente los montos de impuestos correspondientes.

Reembolsos de impuestos soportados altos

También es posible realizar una inspección si una empresa reclama regularmente altas cantidades de impuestos soportados que son desproporcionadas con respecto a las ventas declaradas. Estos casos requieren una revisión más detallada para garantizar que los montos de impuestos soportados por la empresa estén justificados y que las autoridades fiscales puedan justificarlos adecuadamente. Una inspección permite a la Agencia Tributaria comprobar in situ las facturas y los recibos para detectar posibles usos indebidos o errores contables.

Facturas faltantes o incorrectas

Las empresas deben prestar especial atención a la facturación. Si faltan facturas, contienen información incorrecta o están incompletas, es probable que se realice una inspección. Todas las facturas deben contener la información obligatoria detallada en el artículo 14, párrafo 4 de la Ley del IVA.

Sospecha de fraude de IVA

La sospecha de fraude de IVA constituye un motivo grave para una inspección de IVA por parte de la Agencia Tributaria. Esto se aplica, en particular, a las transacciones de carrusel, en las que una empresa evade el IVA mediante artilugios sistemáticos. El objetivo de una inspección en este caso es que las autoridades fiscales accedan a los documentos de la empresa in situ para encontrar posibles patrones de fraude.

Relaciones comerciales especiales

Las transacciones repetidas con personas cercanas a los dueños de la empresa pueden dar lugar a sospechas de distribuciones de ganancias ocultas u otras irregularidades fiscales. Como resultado, pueden ser motivo para que la Agencia Tributaria realice una inspección. Lo mismo se aplica a las transacciones comerciales regulares en el extranjero y a la cooperación con subcontratistas, ya que se aplican normas especiales sobre el IVA.

Avisos e informes de auditoría

La Agencia Tributaria puede recibir avisos de auditoría de otras autoridades fiscales o de terceros (p. ej., tribunales o notarios). Este es el caso, por ejemplo, si las autoridades detectan anomalías o irregularidades. Las denuncias de terceros pueden alertar a la Agencia Tributaria de posibles infracciones, por ejemplo, si la Agencia Tributaria sospecha que se ha producido una evasión del IVA. Para verificar esta información y comprobar el cumplimiento de las obligaciones en materia de IVA, la Agencia Tributaria puede aclarar los hechos in situ en el marco de la inspección de IVA.

Las empresas tienen influencia sobre la mayoría de las posibles causas de una inspección de IVA. Una inspección sin previo aviso por parte de la Agencia Tributaria se vuelve menos probable si una empresa observa los principios de una contabilidad adecuada (GoBD) y se asegura de que toda la información y los cálculos sean correctos. Los procesos automatizados ayudan a reducir los errores. Stripe Tax puede ayudar porque calcula automáticamente el IVA de todos los productos y servicios.

¿Cómo funciona una inspección de IVA?

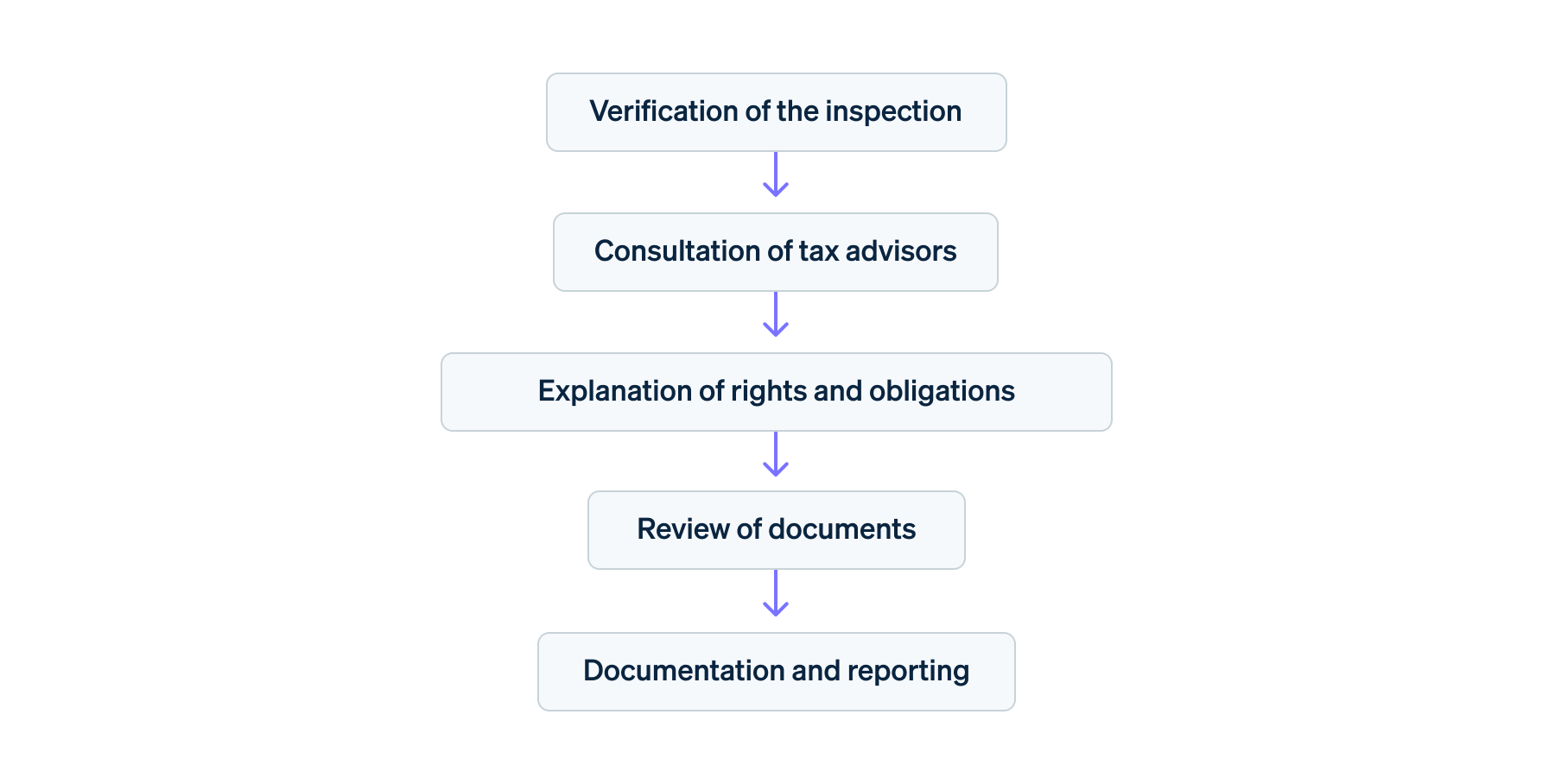

Una inspección de IVA tiene varios pasos; las empresas afectadas deben prestar atención a algunos puntos clave:

- Verificación de la inspección: Si los funcionarios fiscales se presentan en tu empresa sin previo aviso, están obligados a presentar su identificación. Para evitar posibles fraudes, puedes llamar a la Agencia Tributaria y preguntar si las autoridades han ordenado la inspección.

- Consulta con asesores fiscales: Como segundo paso, debes ponerte en contacto con tu asesor fiscal de inmediato. Pídele que participe en la inspección. Importante: los auditores no están obligados a esperar a que lleguen tus asesores fiscales para comenzar la inspección.

- Explicación de derechos y obligaciones: Antes de la inspección, los funcionarios fiscales deben informarte sobre tus derechos y obligaciones. Esto incluye información sobre el propósito y el alcance de la inspección, así como explicaciones de qué documentos e información debes proporcionar.

- Revisión de documentos: De acuerdo con el artículo 27b, párrafo 2 de la Ley del IVA, estás obligado a proporcionar a los auditores todos los documentos relevantes para la auditoría para su inspección. Estos incluyen, entre otros, facturas, documentos comerciales, certificados y registros relativos a asuntos relacionados con el IVA. Los funcionarios fiscales también pueden verificar los documentos electrónicos. Además, estás obligado a proporcionar información completa. Los funcionarios fiscales también tienen derecho a interrogar a tus empleados para obtener información o aclarar discrepancias.

- Documentación y elaboración de informes: Los funcionarios fiscales registrarán y documentarán los resultados de la revisión en un informe final. Tienes derecho a revisar este informe.

Proceso de inspección del IVA

¿Cuáles son las posibles consecuencias de una inspección de IVA?

Las consecuencias de una auditoría de IVA pueden variar en función de los resultados. Si una empresa proporciona información incorrecta, la autoridad fiscal ordenará que se realicen ajustes en las declaraciones de IVA de los períodos en cuestión para corregir los errores fiscales. Si la Agencia Tributaria encuentra problemas significativos, puede ordenar auditorías adicionales o una auditoría más exhaustiva. Es posible que las empresas también deban ajustar sus procesos contables e impositivos para evitar errores.

Si los funcionarios descubren irregularidades, la Agencia Tributaria puede exigir pagos adicionales de IVA. Además, es posible que la empresa tenga que pagar intereses sobre los pagos adicionales y multas por pago atrasado. Las infracciones graves o intencionadas de la normativa de IVA pueden dar lugar a multas. Los casos de evasión o fraude fiscal pueden dar lugar a investigaciones y procesos penales. Estos pueden dañar la reputación de la empresa y socavar la confianza de los clientes, inversores y socios comerciales.

¿Cómo pueden prepararse las empresas para una inspección de IVA?

Debido a que una inspección de IVA no se anuncia, las empresas pueden prepararse para la auditoría solo de manera limitada. Sin embargo, para estar preparado en todo momento, debes asegurarte de que tus registros contables estén actualizados y sean correctos en todo momento. Debes registrar correctamente todas las transacciones comerciales. También debes asegurarte de emitir las facturas y los recibos, clasificarlos bien y que estén fácilmente accesibles. Stripe Tax ofrece a las empresas un acceso centralizado a todos los documentos fiscales relevantes en cualquier momento, lo que facilita las inspecciones espontáneas.

Además de mantener una contabilidad adecuada, capacita a los empleados para que estén preparados para una posible inspección de IVA. Es necesario informar a todas las personas de la empresa encargadas de los procedimientos administrativos sobre cómo los funcionarios fiscales llevan a cabo una inspección. Y debes designar empleados que actúen como contactos para los funcionarios de finanzas durante una inspección.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.