Om ervoor te zorgen dat ondernemingen hun verplichtingen op het gebied van de belasting over de toegevoegde waarde (btw) nakomen, kan de belastingdienst een btw-controle uitvoeren. In dit artikel leer je wat een btw-controle is en in welke gevallen de belastingdienst er een kan uitvoeren. Ook leggen we het proces uit, beschrijven we mogelijke gevolgen en geven we tips over hoe je je het beste kunt voorbereiden op een btw-controle.

Wat staat er in dit artikel?

- Wat is een btw-controle?

- Wanneer voert de belastingdienst een btw-controle uit?

- Hoe gaat een btw-controle in zijn werk?

- Wat zijn de mogelijke gevolgen van een btw-controle?

- Hoe kunnen ondernemingen zich voorbereiden op een btw-controle?

Wat is een btw-controle?

Een btw-controle is een instrument dat door de Duitse belastingdienst wordt gebruikt om te controleren of ondernemingen hun btw-verplichtingen nakomen. Het is een onaangekondigde controle waarbij de belastingdienst ambtenaren toestemming geeft om tijdens kantoor- en werkuren de eigendommen en gebouwen van ondernemingen te betreden om hun zakelijke documenten en documenten met betrekking tot btw te inspecteren. Anders dan bij een gewone bedrijfscontrole gaat het bij een btw-controle niet om een complete beoordeling van de volledige verrichting, maar om specifieke btw-kwesties.

De btw-controle is niet hetzelfde als de bijzondere btw-controle, die de fiscus vooraf aankondigt en zonder specifieke rechtvaardiging uitvoert. Bovendien richt een speciale audit zich doorgaans op individuele kwesties of specifieke perioden. Dit is niet noodzakelijk het geval bij een controle: belastingambtenaren kunnen btw-zaken voor onbepaalde tijd beoordelen. De rechtsgrondslag voor de btw-controle is § 27b van de btw-wet (UStG).

Wanneer voert de belastingdienst een btw-controle uit?

De belastingdienst voert een btw-controle uit als er aanwijzingen zijn dat een onderneming haar btw-verplichtingen niet goed nakomt. De fiscus kan echter preventief een btw-controle uitvoeren om mogelijke fouten of overtredingen op te sporen. Hier zijn enkele typische redenen om dit te doen:

Het bestaan van een onderneming verifiëren

In het geval van nieuw opgerichte ondernemingen controleert de belastingdienst of ze daadwerkelijk bestaan of dit alleen 'op papier' doen, vooral als een onderneming regelmatig hoge bedragen aan voorbelasting claimt. Bij de inspectie wordt nagegaan of de onderneming zich op het officiële adres bevindt en of het de gemelde dure aankopen voor zakelijke doeleinden heeft gedaan.

Verandering van branche of bedrijfsdoel

Als een onderneming plotseling een nieuwe branche betreedt of haar doelstellingen aanzienlijk wijzigt, kan dit ook voor belangstelling van de fiscus zorgen. Dergelijke wijzigingen kunnen bijvoorbeeld van invloed zijn op het soort verkopen of de voorwaarden voor aftrek van voorbelasting. Om er zeker van te zijn dat de onderneming ondanks de wijzigingen haar btw-verplichtingen goed nakomt en er geen discrepanties ontstaan, kan de belastingdienst een controle uitvoeren.

Significante verkoopafwijkingen van het branchegemiddelde

Als de omzet van een onderneming aanzienlijk afwijkt van de typische waarden in de betreffende branche, kan dit aanleiding geven tot vermoedens van onregelmatigheden of fouten in de btw-aangifte. Significante afwijkingen kunnen duiden op onjuiste informatie of onvolledige registratie van zakelijke transacties. Om er zeker van te zijn dat de onderneming haar omzetbelasting correct heeft berekend en betaald, kan de belastingdienst een inspectie uitvoeren om de onderliggende zakelijke transacties en boekhoudkundige documenten te controleren.

Onregelmatigheden in de voorlopige btw-aangiften

De belastingdienst voert vaak een controle uit als een onderneming haar voorlopige btw-aangiften niet tijdig of helemaal niet heeft ingediend. Onregelmatigheden kunnen echter ook aanzienlijke afwijkingen in de gerapporteerde verkoop- of voorbelastingbedragen ten opzichte van voorgaande perioden omvatten.

Verkopen met andere belastingtarieven

Ondernemingen die goederen of diensten aanbieden tegen reguliere en verlaagde belastingtarieven, lopen een verhoogd risico op fouten of onjuiste belastingaanvragen. Onjuiste toewijzingen kunnen leiden tot onjuiste btw-bedragen. Met een controle kan de belastingdienst controleren of de onderneming haar respectievelijke verkopen heeft toegerekend aan de verschillende belastingtarieven en of ze de bijbehorende belastingbedragen tijdig heeft betaald.

Hoge teruggave van voorbelasting

Een controle is ook mogelijk als een onderneming regelmatig hoge bedragen aan voorbelasting claimt die niet in verhouding staan tot de gemelde omzet. Dergelijke gevallen vereisen een meer gedetailleerde beoordeling om ervoor te zorgen dat de bedragen van de voorbelasting die de zakelijke claims claimen, gerechtvaardigd zijn en dat de belastingautoriteiten deze naar behoren kunnen onderbouwen. Met een inspectie kan de belastingdienst de facturen en ontvangstbewijzen ter plaatse controleren op mogelijk misbruik of boekhoudkundige fouten.

Ontbrekende of onjuiste facturen

Ondernemingen moeten bijzondere aandacht besteden aan facturering. Als facturen ontbreken, onjuiste informatie bevatten of onvolledig zijn, is een inspectie waarschijnlijk. Alle facturen moeten de verplichte gegevens bevatten die worden vermeld in artikel 14, lid 4, van de btw-wet.

Vermoeden van btw-fraude

Een vermoeden van btw-fraude is een ernstige reden voor een btw-controle door de belastingdienst. Dit geldt in het bijzonder voor de indicatie van carrouseltransacties, waarbij een onderneming door middel van systematische misleiding btw ontduikt. Het doel van een inspectie is in dit geval dat de belastingdienst ter plaatse toegang heeft tot de documenten van de onderneming om mogelijke fraudepatronen op te sporen.

Bijzondere zakelijke relaties

Herhaalde transacties met personen die dicht bij de ondernemers staan, kunnen aanleiding geven tot vermoedens van verborgen winstuitkeringen of andere fiscale onregelmatigheden. Hierdoor kunnen ze voor de belastingdienst een reden zijn om een controle uit te voeren. Hetzelfde geldt voor reguliere buitenlandse zakelijke transacties en samenwerking met onderaannemers, omdat er speciale btw-regels gelden.

Aankondigingen en verslagen van audits

De belastingdienst kan controlemeldingen ontvangen van andere belastingautoriteiten of derden (zoals rechtbanken of notarissen). Dit is bijvoorbeeld het geval als de autoriteiten afwijkingen of onregelmatigheden ontdekken. Meldingen van derden kunnen de belastingdienst wijzen op mogelijke overtredingen, bijvoorbeeld als de belastingdienst vermoedt dat er sprake is van btw-ontduiking. Om deze informatie op te volgen en de naleving van de btw-verplichtingen te controleren, kan de belastingdienst de feiten ter plaatse ophelderen in het kader van de btw-controle.

Ondernemingen hebben invloed op het merendeel van de mogelijke oorzaken van een btw-controle. Een onaangekondigde controle door de belastingdienst wordt minder waarschijnlijk als een onderneming de beginselen van een goede boekhouding (GoBD) in acht neemt en ervoor zorgt dat alle informatie en berekeningen correct zijn. Geautomatiseerde processen helpen fouten te verminderen. Stripe Tax kan helpen omdat Tax de btw voor alle producten en diensten automatisch berekent.

Hoe gaat een btw-controle in zijn werk?

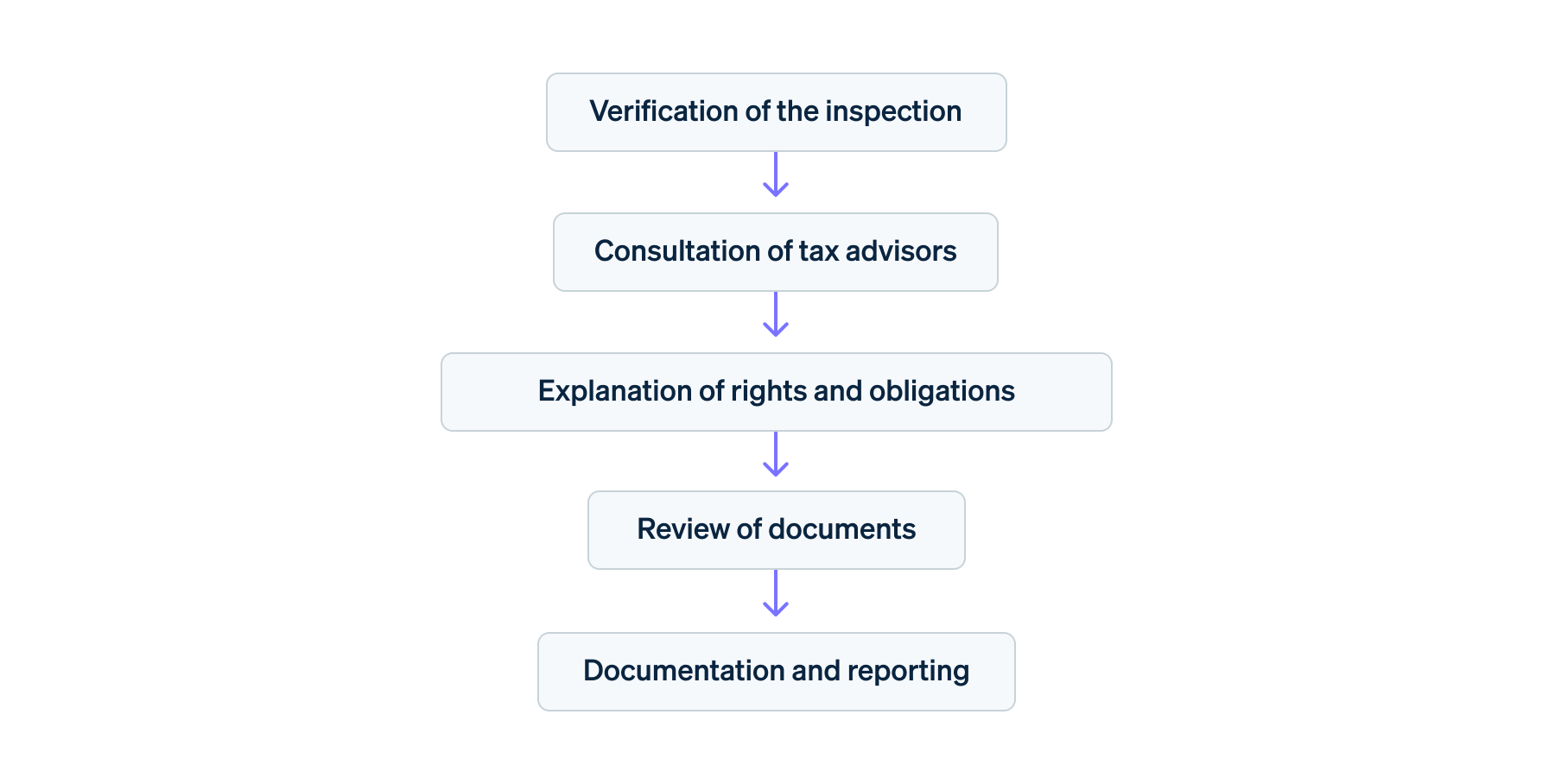

Een btw-controle kent verschillende stappen. Ondernemingen moeten aandacht besteden aan een paar belangrijke punten:

- Verificatie van de inspectie: Als belastingambtenaren onaangekondigd bij je onderneming verschijnen, zijn ze verplicht hun legitimatie te tonen. Om mogelijke fraude te voorkomen, kun je de belastingdienst bellen en vragen of de autoriteiten de inspectie hebben bevolen.

- Consultatie van belastingadviseurs: In de tweede stap moet je onmiddellijk contact opnemen met je belastingadviseur. Vraag hem of haar om deel te nemen aan de inspectie. Belangrijk: de controleurs zijn niet verplicht om te wachten tot je belastingadviseurs arriveren om met de inspectie te beginnen.

- Uitleg over rechten en plichten: Voorafgaand aan de controle moeten de belastingambtenaren je informeren over je rechten en plichten. Dit omvat informatie over het doel en de omvang van de inspectie, evenals uitleg over welke documenten en informatie je moet verstrekken.

- Controle van documenten: Op grond van artikel 27b, lid 2, van de btw-wet ben je verplicht om de accountants alle documenten die relevant zijn voor de controle ter controle te verstrekken. Deze omvatten onder meer facturen, zakelijke papieren, certificaten en gegevens met betrekking tot btw-zaken. De belastingambtenaren kunnen ook elektronische documenten controleren. Daarnaast ben je verplicht om uitgebreide informatie te verstrekken. De belastingambtenaren hebben ook het recht om je werknemers te ondervragen om informatie te verzamelen of om discrepanties op te helderen.

- Documentatie en rapportage: De belastingambtenaren leggen de resultaten van de controle vast en documenteren deze in een eindrapport. Je hebt het recht om dit rapport in te zien.

Btw-controleproces

Wat zijn de mogelijke gevolgen van een btw-controle?

De gevolgen van een btw-controle kunnen variëren op basis van de resultaten. Als een onderneming onjuiste informatie verstrekt, zal de belastingdienst correcties van de btw-aangiften voor de betreffende perioden opvragen om de fiscale fouten te corrigeren. Als de belastingdienst aanzienlijke problemen constateert, kan deze aanvullende controles of een uitgebreidere controle vereisen. Ondernemingen moeten mogelijk ook hun boekhoudkundige en fiscale processen aanpassen om fouten te voorkomen.

Als ambtenaren onregelmatigheden ontdekken, kan de belastingdienst aanvullende btw-betalingen eisen. Bovendien moet de onderneming mogelijk rente betalen over de extra betalingen en boetes voor te late betaling. Ernstige of opzettelijke overtredingen van de btw-regelgeving kunnen leiden tot boetes. In geval van belastingontduiking of -fraude kunnen strafrechtelijke onderzoeken en procedures worden gestart. Deze kunnen de reputatie van de onderneming schaden en het vertrouwen van klanten, investeerders en zakenpartners ondermijnen.

Hoe kunnen ondernemingen zich voorbereiden op een btw-controle?

Omdat een btw-controle onaangekondigd is, kunnen ondernemers zich slechts beperkt voorbereiden op de controle. Om te allen tijde voorbereid te zijn, moet je er echter voor zorgen dat je boekhouding te allen tijde up-to-date en correct is. Je moet alle zakelijke transacties correct vastleggen. Je moet er ook voor zorgen dat je facturen en bonnen invult, goed sorteert en gemakkelijk toegankelijk maakt. Stripe Tax biedt ondernemingen op elk moment gecentraliseerde toegang tot alle relevante belastingdocumenten, wat spontane inspecties gemakkelijker maakt.

Leid naast een goede boekhouding medewerkers op ter voorbereiding op een eventuele btw-controle. Je moet alle mensen in de onderneming die belast zijn met administratieve procedures informeren over de manier waarop belastingambtenaren een inspectie uitvoeren. En je moet medewerkers benoemen die tijdens een inspectie als contactpersoon fungeren voor de financiële ambtenaren.

De inhoud van dit artikel is uitsluitend bedoeld voor algemene informatieve en educatieve doeleinden en mag niet worden opgevat als juridisch of fiscaal advies. Stripe verklaart of garandeert niet dat de informatie in dit artikel nauwkeurig, volledig, adequaat of actueel is. Voor aanbevelingen voor jouw specifieke situatie moet je het advies inwinnen van een bekwame, in je rechtsgebied bevoegde advocaat of accountant.