Um sicherzustellen, dass Unternehmen ihren umsatzsteuerlichen Pflichten nachkommen, kann das Finanzamt eine Umsatzsteuer-Nachschau durchführen. In diesem Artikel erfahren Sie, was eine Umsatzsteuer-Nachschau ist und in welchen Fällen sie vom Finanzamt angeordnet werden kann. Zudem erklären wir den Ablauf, schildern mögliche Folgen und geben Ihnen Tipps, wie Sie sich bestmöglich auf eine Umsatzsteuer-Nachschau vorbereiten können.

Worum geht es in diesem Artikel?

- Was ist eine Umsatzsteuer-Nachschau?

- Wann wird eine Umsatzsteuer-Nachschau vom Finanzamt durchgeführt?

- Wie ist der Ablauf einer Umsatzsteuer-Nachschau?

- Was sind mögliche Folgen einer Umsatzsteuer-Nachschau?

- Wie können sich Unternehmen auf eine Umsatzsteuer-Nachschau vorbereiten?

Was ist eine Umsatzsteuer-Nachschau?

Die Umsatzsteuer-Nachschau ist ein Instrument der deutschen Finanzbehörden, um die Einhaltung der umsatzsteuerlichen Pflichten von Unternehmen zu überprüfen. Es handelt sich um eine unangekündigte Prüfung, bei der Finanzbeamtinnen und -beamte während der Geschäfts- und Arbeitszeiten die Grundstücke und Gebäude der Unternehmen betreten und deren Geschäftspapiere sowie Unterlagen rund um die Umsatzsteuer prüfen dürfen. Anders als bei einer Betriebsprüfung werden bei der Umsatzsteuer-Nachschau keine umfassenden Prüfungen des gesamten Geschäftsbetriebs durchgeführt, sondern gezielte umsatzsteuerliche Sachverhalte.

Die Umsatzsteuer-Nachschau ist zu unterscheiden von der Umsatzsteuer-Sonderprüfung, welche angekündigt und ohne besondere Begründung erfolgt. Darüber hinaus konzentriert sich eine Sonderprüfung gewöhnlich auf einzelne Sachverhalte oder konkrete Zeiträume. Dies ist bei der Nachschau nicht zwingend der Fall: Umsatzsteuerliche Sachverhalte können zeitlich unbegrenzt geprüft werden. Die gesetzliche Grundlage der Umsatzsteuer-Nachschau ist § 27b des Umsatzsteuergesetzes.

Wann wird eine Umsatzsteuer-Nachschau vom Finanzamt durchgeführt?

Eine Umsatzsteuer-Nachschau wird vom Finanzamt durchgeführt, wenn es Anhaltspunkte gibt, dass ein Unternehmen seine umsatzsteuerlichen Pflichten nicht ordnungsgemäß erfüllt. Sie wird jedoch auch präventiv eingesetzt, um mögliche Fehler oder Verstöße frühzeitig zu erkennen. Nachfolgend finden Sie einige typische Gründe für eine Durchführung.

Existenzprüfung von Unternehmen

Bei neu gegründeten Unternehmen prüft das Finanzamt, ob diese tatsächlich oder nur „auf dem Papier“ existieren – vor allem, wenn sie regelmäßig hohe Vorsteuerbeträge geltend machen. Im Rahmen der Nachschau wird begutachtet, ob das Unternehmen unter der offiziellen Anschrift tatsächlich vorzufinden ist und ob kostenintensive Anschaffungen wirklich getätigt und betrieblich genutzt wurden.

Wechsel der Branche oder des Unternehmensgegenstands

Wenn ein Unternehmen plötzlich in einer neuen Branche tätig wird oder seinen Unternehmensgegenstand erheblich ändert, kann dies ebenfalls das Interesse der Finanzbehörden wecken. Denn Änderungen wie diese können beispielsweise die Art der Umsätze oder die Voraussetzungen für den Vorsteuerabzug beeinflussen. Um sicherzustellen, dass die umsatzsteuerlichen Verpflichtungen trotz der Änderungen ordnungsgemäß erfüllt werden und keine Unstimmigkeiten entstehen, kann das Finanzamt eine Nachschau durchführen.

Deutliche Umsatzabweichungen vom Branchendurchschnitt

Wenn die Umsätze eines Unternehmens deutlich von den typischen Werten in der jeweiligen Branche abweichen, kann dies den Verdacht auf Unregelmäßigkeiten oder Fehler bei der Umsatzsteuererklärung wecken. Starke Abweichungen könnten auf falsche Angaben oder eine unvollständige Erfassung von Geschäftsvorfällen hindeuten. Um sicherzustellen, dass die Umsatzsteuer korrekt berechnet und abgeführt wurde, kann das Finanzamt eine Nachschau durchführen, um die zugrunde liegenden Geschäftsvorgänge und Buchführungsunterlagen zu überprüfen.

Unregelmäßigkeiten in den Umsatzsteuer-Voranmeldungen

Häufig wird eine Nachschau durchgeführt, wenn Umsatzsteuer-Voranmeldungen nicht oder nicht rechtzeitig eingereicht wurden. Unregelmäßigkeiten können jedoch auch deutliche Abweichungen der gemeldeten Umsätze oder Vorsteuerbeträge im Vergleich zu Vorperioden sein.

Umsätze mit unterschiedlichen Steuersätzen

Bei Unternehmen, die Waren oder Dienstleistungen sowohl mit regulären als auch ermäßigten Steuersätzen anbieten, besteht ein erhöhtes Risiko für Fehler oder falsche Steueranwendungen. Unkorrekte Zuordnungen können zu fehlerhaften Umsatzsteuerbeträgen führen. Mit einer Nachschau kann das Finanzamt prüfen, ob die jeweiligen Umsätze den verschiedenen Steuersätzen korrekt zugeordnet und die entsprechenden Steuerbeträge ordnungsgemäß abgeführt wurden.

Hohe Vorsteuer-Erstattungen

Eine Nachschau ist ebenfalls möglich, wenn ein Unternehmen regelmäßig hohe Vorsteuerbeträge geltend macht, die in keinem Verhältnis zu den ausgewiesenen Umsätzen stehen. Solche Fälle erfordern eine genauere Überprüfung, um sicherzustellen, dass die geltend gemachten Vorsteuerbeträge tatsächlich berechtigt sind und ordnungsgemäß belegt werden können. Eine Nachschau ermöglicht es dem Finanzamt, vor Ort die Rechnungen und Belege zu prüfen, um potenzielle Missbräuche oder Abrechnungsfehler aufzudecken.

Fehlende oder falsche Rechnungen

Auf die Rechnungsstellung sollten Unternehmen ein besonderes Augenmerk legen. Wenn Rechnungen fehlen, falsche Informationen enthalten oder nicht vollständig sind, ist eine Nachschau wahrscheinlich. Sämtliche Rechnungen müssen die § 14 Abs. 4 UStG aufgeführten Pflichtangaben enthalten.

Verdacht auf Umsatzsteuerbetrug

Der Verdacht auf Umsatzsteuerbetrug ist ein gravierender Grund für eine Umsatzsteuer-Nachschau durch das Finanzamt. Dies gilt insbesondere bei Hinweisen auf sogenannte Karussellgeschäfte, bei denen durch systematische Täuschung Umsatzsteuer hinterzogen wird. Das Ziel einer Nachschau ist in diesem Fall eine direkte Einsichtnahme in die Unternehmensunterlagen vor Ort, um mögliche Betrugsmuster aufzudecken.

Spezielle Geschäftsbeziehungen

Wiederholte Geschäfte mit den Unternehmerinnen und Unternehmern nahestehenden Personen können Verdachtsmomente auf verdeckte Gewinnausschüttungen oder andere steuerliche Unregelmäßigkeiten hervorrufen. Daher können sie für das Finanzamt ein Grund für die Durchführung einer Nachschau sein. Gleiches gilt für regelmäßige Auslandsgeschäfte sowie die Zusammenarbeit mit Subunternehmern, da hier besondere umsatzsteuerliche Vorschriften zur Anwendung kommen.

Kontrollmitteilungen und Anzeigen

Das Finanzamt kann von anderen Finanzbehörden oder Dritten – zum Beispiel Gerichten oder Notarinnen und Notaren – Kontrollmitteillungen erhalten. Dies ist beispielsweise der Fall, wenn Auffälligkeiten oder Unregelmäßigkeiten festgestellt werden. Zudem können Anzeigen von Dritten das Finanzamt auf mögliche Verstöße aufmerksam machen, etwa bei Verdacht auf Umsatzsteuerhinterziehung. Um solchen Hinweisen nachzugehen und die Einhaltung der umsatzsteuerlichen Pflichten zu überprüfen, kann das Finanzamt im Rahmen der Umsatzsteuer-Nachschau die Sachverhalte direkt vor Ort klären.

Unternehmen können die Mehrzahl der genannten potenziellen Ursachen für eine Umsatzsteuer-Nachschau selbst beeinflussen. Die unangekündigte Prüfung durch das Finanzamt wird unwahrscheinlicher, wenn die Grundsätze ordnungsgemäßer Buchführung (GoBD) eingehalten werden und sämtliche Angaben und Berechnungen korrekt sind. Um Fehler auf ein Minimum zu reduzieren, helfen automatisierte Abläufe. Unterstützung bietet hierbei Stripe Tax, denn mit Tax wird die Umsatzsteuer auf sämtliche Produkte und Dienstleistungen automatisch berechnet.

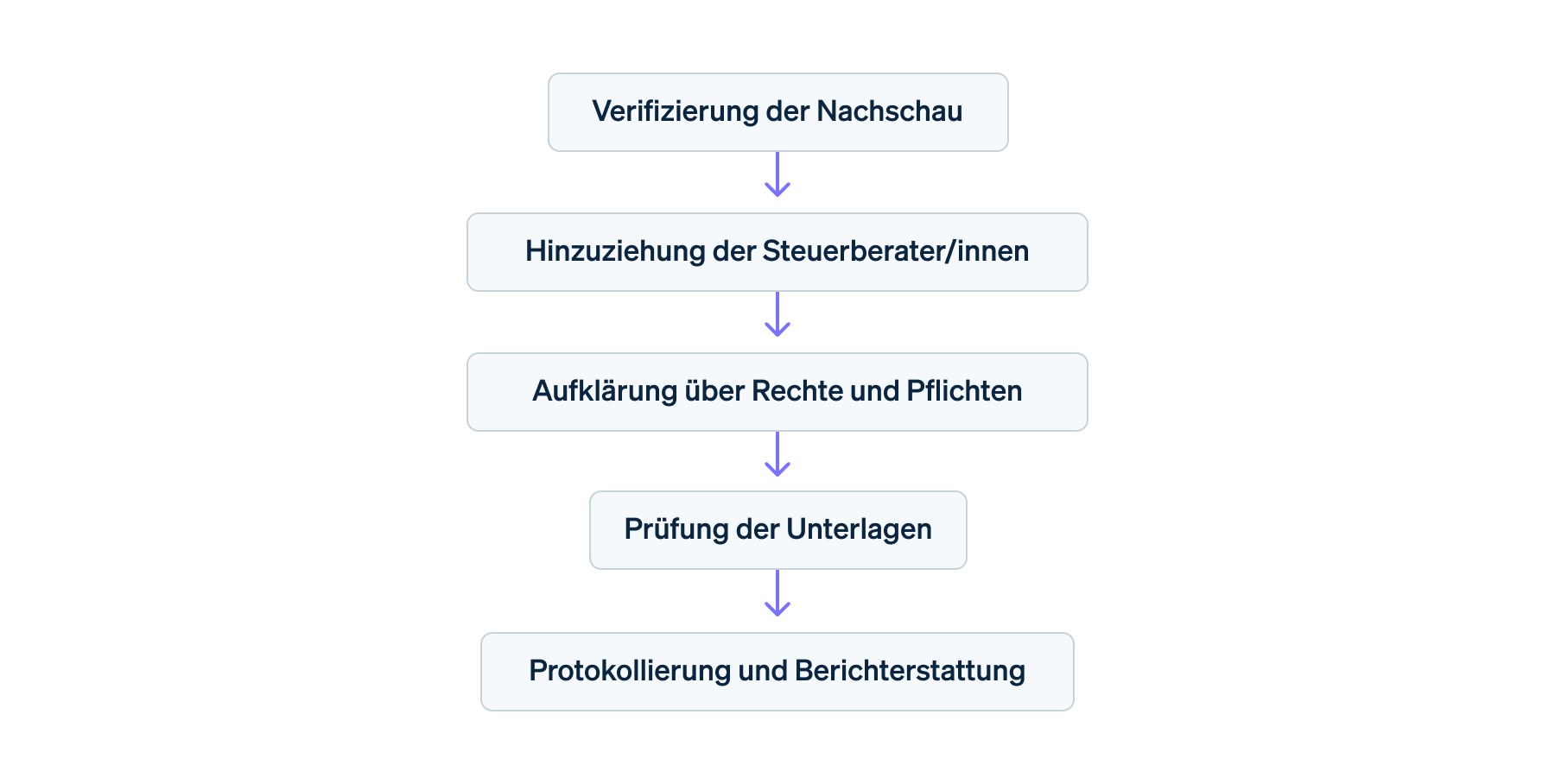

Wie ist der Ablauf einer Umsatzsteuer-Nachschau?

Der Ablauf einer Umsatzsteuer-Nachschau erfolgt in mehreren Schritten. Hierbei sollten die betroffenen Unternehmen einige wichtige Punkte beachten.

- Verifizierung der Nachschau: Wenn die Finanzbeamtinnen beziehungsweise Finanzbeamten unangekündigt in Ihrem Unternehmen erscheinen, haben sie die Pflicht, ihren Dienstausweis vorzulegen. Um einem möglichen Betrug vorzubeugen, können Sie beim Finanzamt telefonisch nachfragen, ob die Nachschau tatsächlich von der Behörde angeordnet ist.

- Hinzuziehung der Steuerberater/innen: Im zweiten Schritt sollten Sie unverzüglich Kontakt zu Ihrer Steuerberaterin beziehungsweise Ihrem Steuerberater aufnehmen. Bitten Sie diese, an der Prüfung teilzunehmen. Wichtig: Die Prüfer/innen sind nicht verpflichtet, auf das Eintreffen Ihrer Steuerberater/innen zu warten, um mit der Nachschau zu beginnen.

- Aufklärung über Rechte und Pflichten: Vor der eigentlichen Prüfung müssen Sie über Ihre Rechte und Pflichten aufgeklärt werden. Dies beinhaltet Informationen bezüglich des Zwecks und des Umfangs der Nachschau sowie Erläuterungen, welche Unterlagen und Informationen bereitgestellt werden müssen.

- Prüfung der Unterlagen: Sie sind laut § 27b Absatz 2 UStG verpflichtet, den Prüferinnen und Prüfern sämtliche für die Nachschau relevanten Unterlagen zur Einsicht vorzulegen. Hierzu zählen unter anderem Rechnungen, Geschäftspapiere, Urkunden und Aufzeichnungen mit Bezug zu umsatzsteuerlichen Sachverhalten. Auch elektronische Unterlagen können geprüft werden. Zudem sind Sie verpflichtet, umfassend Auskunft zu erteilen. Die Finanzbeamtinnen und -beamten sind ebenfalls berechtigt, Ihre Mitarbeitenden zu befragen, um Informationen zu erhalten oder Unstimmigkeiten aufzuklären.

- Protokollierung und Berichterstattung: Die Ergebnisse der Prüfung werden protokolliert und in einem Abschlussbericht festgehalten. Sie haben das Recht, diesen einzusehen.

Ablauf einer Umsatzsteuer-Nachschau

Was sind mögliche Folgen einer Umsatzsteuer-Nachschau?

Die Folgen einer Umsatzsteuer-Nachschau können in Abhängigkeit der Ergebnisse vielfältig sein. Bei falschen Angaben werden Anpassungen der Umsatzsteuererklärungen für die betroffenen Zeiträume angeordnet, um die steuerlichen Fehler zu korrigieren. Stellt das Finanzamt erhebliche Mängel fest, kann es zusätzliche Prüfungen oder eine umfassendere Betriebsprüfung anordnen. Die Unternehmen müssen zudem möglicherweise ihre Buchhaltungs- und Steuerprozesse anpassen, um künftig Fehler zu vermeiden.

Werden Unregelmäßigkeiten festgestellt, kann das Finanzamt Nachzahlungen der Umsatzsteuer verlangen. Zusätzlich können Zinsen auf die Nachforderungen und Säumniszuschläge erhoben werden. Bei schwerwiegenden oder vorsätzlichen Verstößen gegen die Umsatzsteuervorschriften können Bußgelder die Folge sein. In Fällen von Steuerhinterziehung oder Betrug kann es zudem zu strafrechtlichen Ermittlungen und Verfahren kommen. Diese können den Ruf des Unternehmens beschädigen und das Vertrauen von Kundinnen und Kunden, Investorinnen und Investoren sowie Geschäftspartnerinnen und Geschäftspartnern beeinträchtigen.

Wie können sich Unternehmen auf eine Umsatzsteuer-Nachschau vorbereiten?

Da eine Umsatzsteuer-Nachschau unangekündigt erfolgt, können sich Unternehmen nur bedingt auf die tatsächliche Prüfung vorbereiten. Um grundsätzlich jederzeit vorbereitet zu sein, sollten sie jedoch sicherstellen, dass ihre Buchführung jederzeit aktuell und korrekt ist. Sämtliche Geschäftsvorfälle sollten ordnungsgemäß erfasst sein. Rechnungen und Belege sollten nicht nur vollständig vorliegen, sondern gut sortiert und leicht zugänglich aufbewahrt werden. Mit Stripe Tax haben Unternehmen jederzeit zentralen Zugriff auf sämtliche relevante Steuerunterlagen, was eine spontane Nachschau einfacher macht.

Neben einer ordnungsgemäßen Buchführung ist auch eine Schulung der Mitarbeitenden in Vorbereitung auf eine mögliche Umsatzsteuer-Nachschau sinnvoll. Sämtliche Personen, die im Unternehmen mit administrativen Vorgängen betraut sind, sollten darüber informiert werden, wie eine Nachschau abläuft. Zudem ist es sinnvoll, Kontaktpersonen zu benennen, die während einer Nachschau als Ansprechpartner/innen für die Finanzbeamtinnen und -beamten fungieren.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.