自 2021 年 7 月一站式服务 (OSS) 建立以来,欧盟跨境 B2C 销售的增值税 (VAT) 处理变得更加简单。欧盟理事会最近决定未来将扩大 OSS 系统的适用范围。在本文中,我们将讨论一站式服务的运作方式、哪些企业可以使用以及在何种条件下可以使用。我们还将讨论未来适用于 OSS 的新规则。

目录

- 什么是一站式服务?

- 企业必须满足哪些要求才能参与 OSS?

- 在哪些情况下企业无法使用 OSS?

- 一站式服务是如何运作的?

- 未来 OSS 将如何变化?

- OSS 有哪些优势?

什么是一站式服务?

在欧盟税法中,一站式服务 (OSS) 是一个用于处理跨境电商增值税 ( VAT)的系统。在特定条件下,它使企业可以通过一个中央在线门户申报销售额,而无需在每个国家/地区分别注册。对于在线零售商来说,参加 OSS 是自愿的,但建议使用,尤其是那些向多个欧盟国家/地区销售商品或服务的企业。

OSS 最初于 2021 年 4 月 1 日推出,以改进之前的迷你一站式服务 (MOSS) 系统。OSS 是“数字时代的增值税” ViDA 系列措施的一部分。ViDA 计划在 2027 年扩展现行 OSS 法规。

什么是 ViDA?

数字时代的增值税 (ViDA) 是欧盟委员会提出的一项旨在现代化现有欧洲增值税体系的倡议。欧盟委员会于 2024 年 11 月通过了这一系列措施。ViDA 根据现行的增值税指令引入了关于数字申报义务和平台经济的新规定,并扩展了 OSS 系统。

企业必须满足哪些要求才能参与 OSS?

如果符合以下至少一个条件,欧盟企业可以自愿参与 OSS:

- 企业向其他欧盟成员国的客户(即个人消费者)供应商品或服务。 请注意,企业不得在其销售的成员国设有仓库。

- 企业提供一个电子界面,使其支持欧盟成员国内的商品供应,而供应方为未在欧盟设立公司的纳税实体。 在这种情况下,欧盟税务机关将视该欧盟企业为商品供应方。

交付门槛

自 2021 年 7 月起,欧盟的在线零售商必须遵守交付门槛规定。如果企业的年度净销售额低于 10,000 欧元,销售税由企业所在国征收。如果企业的销售额超过这一门槛,则必须在其交付商品或服务的国家/地区缴纳销售税。在这种情况下,企业可以选择在每个交付国家/地区单独注册并缴纳适用的增值税,或者可以通过一次注册 OSS,在一个地方缴纳增值税。

非欧盟企业也可以使用 OSS。但前提是,该企业在欧盟拥有一个仓库,并从该仓库向个人消费者进行欧盟内部交付。

在哪些情况下企业无法使用 OSS?

当企业向其他企业销售时

如果企业仅向其他企业销售商品和服务,则不能使用 OSS。OSS 仅适用于向个人消费者(即 B2C)销售的企业。

当企业使用小规模企业规则时

根据《增值税法》第 19 条 (UStG),使用小规模企业规则的企业也被排除在 OSS 之外。适用小规模企业规则的前提是前一年的年营业额低于 22,000 欧元,且当前年度的预计营业额低于 50,000 欧元。符合条件的企业可免征增值税,因此无需使用 OSS。

当企业享受差额税制时

受益于差额税制的企业无法使用 OSS。例如,在线零售商从个人消费者手中购买二手商品并转售时,税务机关不会对其全额销售价格征收增值税。相反,根据特殊规定,欧盟国家/地区仅对购买价格和销售价格之间的差额征收增值税。这种差额税无法通过 OSS 缴纳。

同样,需缴纳消费税的商品也不适用于 OSS,包括咖啡、酒精和烟草。

当企业在销售的欧盟国家/地区设有仓库时

如果企业向其设有仓库的欧盟国家/地区交付商品,则无法使用 OSS。这种情况下,交付并非跨境,而是本地配送。

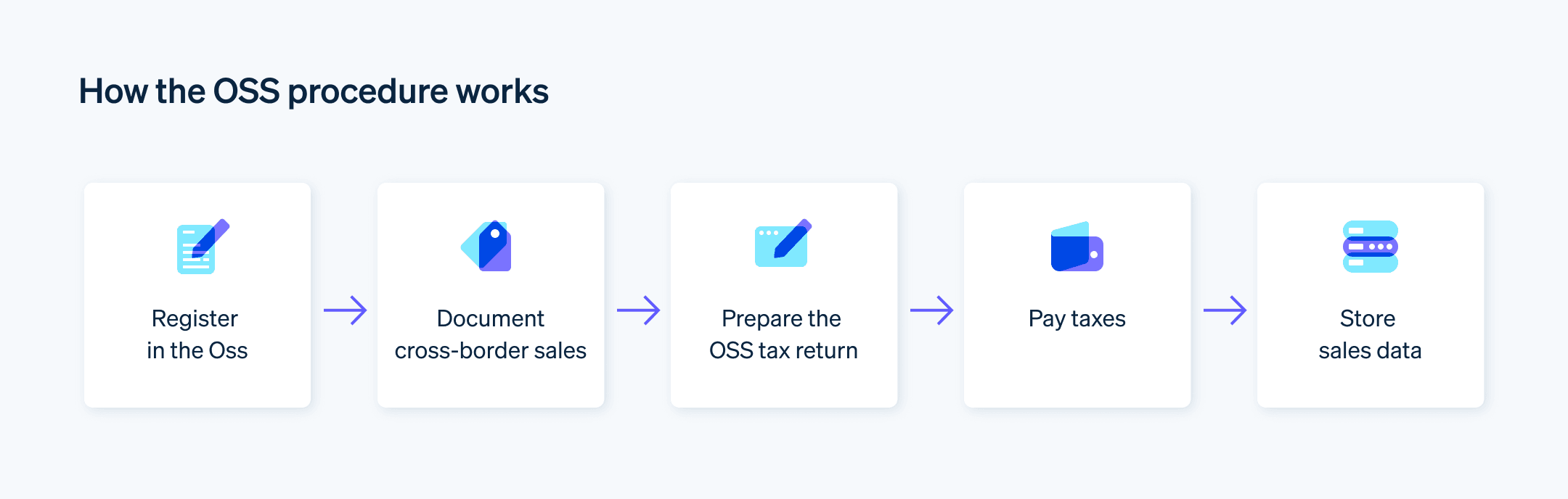

一站式服务是如何运作的?

希望使用 OSS 的企业可以按照以下步骤进行操作。

在 OSS 中注册

每个欧盟国家/地区都有自己的 OSS 版本。因此,企业必须通过其注册地所在国的电子门户完成注册。例如,德国企业可以通过德国联邦中央税务局 (BZSt) 的在线门户注册 OSS。注册 OSS 需要提供增值税识别号,并且企业必须在首次应税交易之前完成注册,最迟不得晚于上一季度末。

记录跨境销售

企业必须精确记录所有与 OSS 相关的交易。需要特别记录的信息包括:单笔销售金额、商品或服务销售的目标国家/地区、适用的税率、计算出的增值税金额。

Stripe Tax 可帮助企业处理增值税申报。Tax 允许企业收取并申报其全球支付的税款。Stripe Tax 可以自动计算正确的税额,并快速判断企业是否超出了交付门槛。此外,Stripe Tax 还提供所有相关税务文件,使企业可以快速申请退税。

准备 OSS 纳税申报表

使用 OSS 的企业必须按季度提交记录的跨境销售纳税申报表。申报信息应以欧元填写,并根据欧洲中央银行在季度最后一天的汇率计算。

企业需在税务评估期后的次月底前提交申报表。每个季度的提交截止日期分别是 4 月 30 日、7 月 31 日、10 月 31 日,以及次年的 1 月 31 日。即使企业在某个季度没有任何跨境销售,仍需提交 OSS 纳税申报表。这种情况下,企业应提交一份“零申报”。

此外,企业还需为其本国销售单独准备纳税申报表。

缴纳税款

企业需将应缴纳的增值税款项汇至德国特里尔的联邦国库。随后,德国税务机关会将增值税金额分配至相应的目标国家/地区(即企业销售商品的国家/地区)。

存储销售数据

企业必须保存所有与 OSS 相关的销售数据,且保存期限为十年。此外,企业还需在税务机关要求时提供相关文件。

未来 OSS 将如何变化?

在未来,ViDA 的实施将扩大 OSS 的适用范围。其目标是让更多企业能够通过本国的在线门户,以其国家语言申报跨境 B2C 交易的增值税。

此次扩展将涵盖以下业务类型:在船舶、飞机或火车上销售商品的企业、需要安装或组装的商品、天然气和电力的销售。从 2028 年 7 月开始,企业可能还可以通过 OSS 申报欧盟境内的仓库调拨,即从一个欧盟成员国的仓库转移至另一个成员国的仓库的商品流动。

未来,ViDA 将允许第三国企业(非欧盟企业)在其销售目的国拥有仓库的情况下,通过 OSS 处理交易。例如,如果一家非欧盟企业从德国的仓库向德国的个人消费者销售商品,该企业将能够使用 OSS。从 2027 年 1 月起,ViDA 还将允许第三国企业通过 OSS 申报其在欧盟范围内的应税服务。这适用于该企业向非欧盟客户提供的服务,前提是这些服务需要在欧盟缴税。

未来,卖家还将能够即时更正 OSS 纳税申报表——只要他们在增值税申报截止日期之前进行更正即可。目前,企业必须在后续的申报期进行修正。但随着 ViDA 的实施,欧盟委员会决定允许用户在提交截止日期之前直接修改 OSS 申报。

OSS 有哪些优势?

OSS 为企业和税务机关带来了许多优势。以下是最重要的几点概述。

对企业的好处

中央注册: 企业无需在每个有应税销售的国家/地区单独注册增值税,只需在 OSS 注册一次即可。

统一的纳税申报: 通过 OSS 门户,企业只需提交一份季度增值税申报表,覆盖其在欧盟范围内的所有跨境 B2C 销售。这意味着企业不再需要分别向各个欧盟国家/地区报告销售税。

简化的税款支付: 企业无需向多个国家/地区分别缴纳税款,而是只需向本国税务机关一次性支付税款,税务机关再将相应金额分配到各个目标国家/地区。

节省时间和成本: 企业无需使用多个平台,而是通过统一的增值税处理平台处理增值税,这样可以简化会计流程并节省时间。由于增值税申报的复杂性降低,企业可能无需雇佣税务顾问,从而节省费用。

简化合规流程: OSS 提供明确的规则和标准化流程,使企业更容易遵守所有欧盟国家/地区的税务法规。这也降低了企业因不合规而受到罚款的风险。

对税务机关的优势

更高效的税收征管: 各国税务机关通过卖家注册所在地的税务机构集中接收跨境销售的税款,减轻了各国税务机关的行政负担。

标准化和透明度提升: 统一的 OSS 程序和清晰的报告义务使税务处理更加透明。税务机关能够集中记录和快速分析所有相关数据。

提高税收收入: OSS 使税务机关更难以被逃税行为规避,因为它提供了企业现金流的更清晰视图。这种透明度的提升有助于减少欺诈行为并提高税收收入。

加强成员国之间的协调: 通过 OSS,各国税务机关能够共享信息,从而改善国际税务合作。这不仅可以减少行政负担,还可以简化审计流程,让所有相关税务机关受益。

本文中的内容仅供一般信息和教育目的,不应被解释为法律或税务建议。Stripe 不保证或担保文章中信息的准确性、完整性、充分性或时效性。您应该寻求在您的司法管辖区获得执业许可的合格律师或会计师的建议,以就您的特定情况提供建议。