ตั้งแต่ตลาดการจัดส่งตามความต้องการที่ช่วยให้บริษัทจัดส่งชำระเงินสำหรับคำสั่งซื้อไปจนถึงบริษัทผู้ให้บริการซอฟต์แวร์แบบ B2B ที่ให้ลูกค้าเข้าถึงรายได้ของตนเอง โดยแพลตฟอร์มต่างๆ จะต้องคิดหาวิธีโอนเงิน

แต่ทั้งนี้ แพลตฟอร์มหลายแห่งยังคงปฏิบัติตามกระบวนการด้วยตนเองซึ่งทำให้การจ่ายเงินล่าช้า

ธุรกิจบางแห่งจะส่งเช็คทางไปรษณีย์ ส่งเงินผ่าน ACH หรือผสานการทำงานกับระบบจุดขายต่างๆ ตรงนี้จะขึ้นอยู่กับอุตสาหกรรม

การออกบัตรเป็นวิธีที่ดีกว่าในการให้ลูกค้าเข้าถึงแหล่งเงินทุนได้ทันที และยิ่งไปกว่านั้น คุณยังมีโอกาสสร้างช่องทางรายได้ใหม่อีกด้วย ทุกครั้งที่ผู้ถือบัตรทำธุรกรรมด้วยบัตรที่ออกผ่านโปรแกรมบัตรของคุณ คุณจะได้รับรายได้ด้วยการเก็บส่วนหนึ่งของการแลกเปลี่ยนไว้ (ซึ่งเป็นค่าใช้จ่ายที่มาพร้อมกับธุรกรรมผ่านบัตรทุกรายการ)

คู่มือนี้จะช่วยให้คุณเข้าใจพื้นฐานของรายได้จากการแลกเปลี่ยน คุณจะได้เรียนรู้วิธีการคำนวณรายได้จากการแลกเปลี่ยน วิธีที่แพลตฟอร์มต่างๆ สามารถสร้างรายได้จากการแลกเปลี่ยน และสิ่งที่ Stripe สามารถช่วยได้

ข้อมูลพื้นฐานของการชำระเงิน

ก่อนที่จะเจาะลึกเรื่องการแลกเปลี่ยน การมีความเข้าใจอย่างลึกซึ้งเกี่ยวกับระบบการชำระเงินนั้นมีประโยชน์มาก เช่น วิธีที่เงินเคลื่อนย้ายจากลูกค้ามายังธุรกิจ และวิธีที่ธนาคารอำนวยความสะดวกในการชำระเงินเหล่านี้ การเรียนรู้เกี่ยวกับองค์ประกอบพื้นฐานเหล่านี้จะช่วยให้คุณเข้าใจต้นทุนที่เกี่ยวข้องกับระบบนี้ได้ดียิ่งขึ้น และสร้างโอกาสที่ธุรกิจจะเพิ่มรายได้

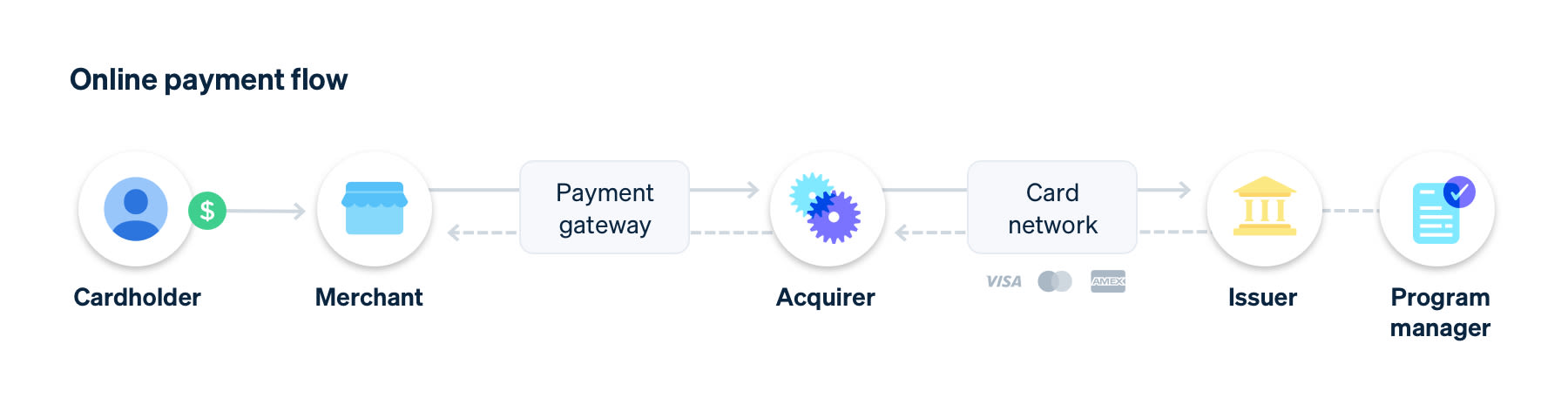

ผู้เกี่ยวข้องที่สำคัญในการทำธุรกรรมแต่ละรายการมีดังนี้

- เจ้าของบัตร: บุคคลที่เป็นเจ้าของบัตรเครดิตหรือเดบิต

- ผู้ค้า: เจ้าของธุรกิจที่รับชำระเงินด้วยบัตร

- ผู้รับบัตร: สถาบันการเงินที่ดำเนินการชำระเงินผ่านบัตรในนามของร้านค้า และส่งต่อผ่านเครือข่ายบัตร (เช่น Visa หรือ Mastercard) ไปยังผู้ออกบัตร ในบางครั้ง ผู้รับบัตรอาจร่วมมือกับผู้ให้บริการจากภายนอกเพื่อช่วยดำเนินการชำระเงินด้วย

- เครือข่ายบัตร: เครือข่ายบัตร เช่น Visa และ Mastercard เป็นตัวเชื่อมต่อระหว่างฝ่ายที่เกี่ยวข้องเหล่านี้ทั้งหมด โดยจะสื่อสารข้อมูลธุรกรรม รับส่งเงินธุรกรรม และกําหนดค่าธรรมเนียมเครือข่ายสําหรับธุรกรรมผ่านบัตร

- ผู้ออกบัตร: ธนาคารที่ให้บริการด้านการธนาคารหรือบริการประมวลผลการชำระเงิน และออกบัตรชำระเงิน (เช่น บัตรเครดิต บัตรเดบิต หรือบัตรเติมเงิน) ในฐานะสมาชิกของเครือข่ายบัตร ผู้ให้บริการออกบัตรส่วนใหญ่จะให้บริการทั้งสองอย่างนี้ แต่บางธุรกิจอาจมีความสัมพันธ์ที่แยกจากกันสองแบบ (แบบหนึ่งกับผู้ประมวลผล และอีกแบบกับธนาคาร)

- ผู้จัดการโปรแกรม: ผู้จัดการโปรแกรมคือองค์กรที่ไม่ใช่ธนาคาร ซึ่งร่วมมือกับธนาคารผู้ออกบัตรเพื่อให้บริการโปรแกรมบัตรกับลูกค้าของผู้จัดการโปรแกรม ผู้จัดการโปรแกรมมีหน้าที่หลักในการดูแลเอกสารและการสื่อสารทั้งหมดที่ส่งถึงผู้ถือบัตร ผู้จัดการโปรแกรมอยู่ภายใต้การกำกับดูแลของธนาคารผู้ออกบัตร และปฏิบัติตามภาระผูกพันด้านการปฏิบัติตามกฎระเบียบในนามของพาร์ทเนอร์ธนาคาร

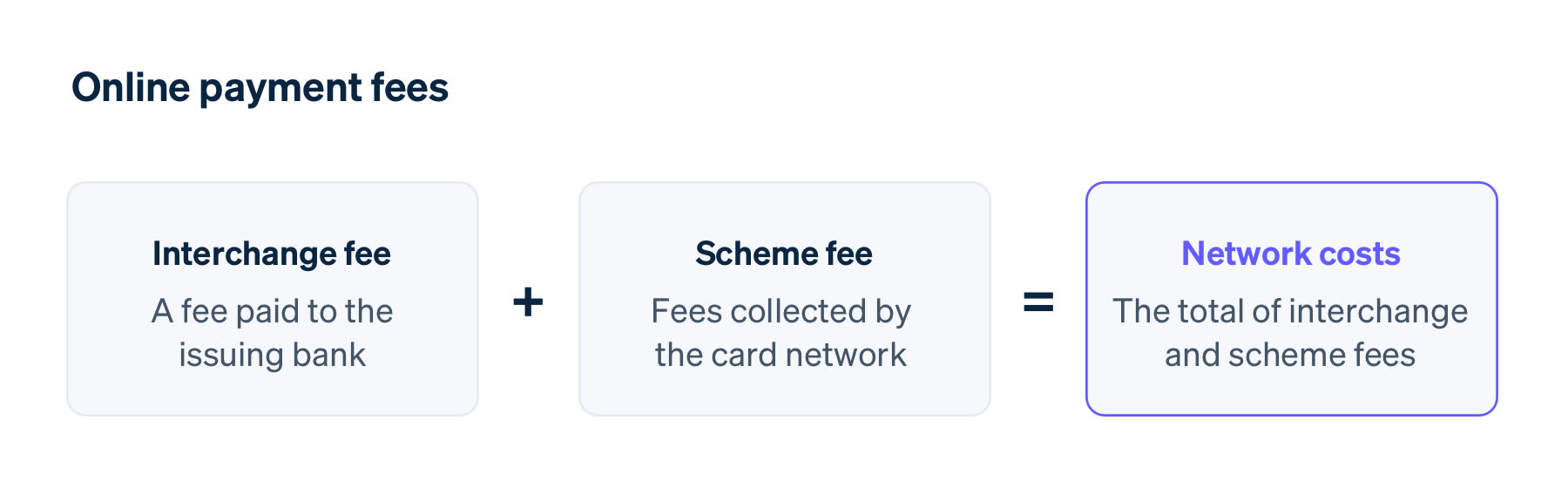

มีค่าธรรมเนียมหลากหลายรูปแบบสำหรับธุรกรรมแต่ละรายการที่ดำเนินการผ่านระบบนิเวศนี้ โดย Visa และ Mastercard จะกำหนดอัตราค่าธรรมเนียมสำหรับค่าธรรมเนียมต่อไปนี้

- ค่าธรรมเนียมที่เครือข่ายบัตรเรียกเก็บ (ค่าธรรมเนียมโครงการ)

- ค่าธรรมเนียมที่ชำระให้แก่ผู้ออกบัตร (การแลกเปลี่ยน)

American Express ใช้โมเดลที่ต่างกันเล็กน้อยเนื่องจากเป็นทั้งผู้รับบัตร เครือข่าย และผู้ออกบัตร โดยค่าใช้จ่ายสําหรับเครือข่ายของบริษัทนี้จะเรียกว่าอัตราส่วนลด

สำหรับธุรกรรมการซื้อ ธุรกรรมผ่านบัตรระหว่างธนาคารจะต้องชำระให้กับผู้ให้บริการ เนื่องจากผู้ให้บริการเป็นผู้จัดหาบัตรและบริการลูกค้า และเป็นผู้แบกรับความเสี่ยงด้านเครดิตและการฉ้อโกง

เฉพาะธนาคารเท่านั้นที่สามารถเป็นสมาชิกหลักของเครือข่ายบัตรที่สามารถออกบัตรได้ (ในสหรัฐอเมริกา) สำหรับการเสนอบัตรให้กับลูกค้า คุณสามารถทำงานร่วมกับธนาคารผู้ออกบัตรโดยตรง และใช้โซลูชันซอฟต์แวร์เพื่อประมวลผลการชำระเงินที่ใช้บัตร ซึ่งหมายความว่าคุณจะต้องจัดการเจรจาต่อรองและบริหารความร่วมมือของธนาคาร กระบวนการปฏิบัติตามข้อกำหนดต่างๆ เช่น ภาระผูกพันตามข้อกำหนด Know Your Customer และข้อกำหนดด้านกฎระเบียบที่มีการเปลี่ยนแปลง หรือคุณสามารถทำงานร่วมกับโซลูชันการออกบัตรที่จัดการทั้งการออกบัตรและการประมวลผลแทนคุณได้ โซลูชันการออกบัตรจะมีความสัมพันธ์ทางธุรกิจกับธนาคารอยู่ในตัว การปฏิบัติตามข้อกำหนดและการจัดการความเสี่ยงที่เชื่อถือได้ เวิร์กโฟลว์ที่มีการจัดเตรียมไว้ล่วงหน้า และระบบเตรียมความพร้อมให้กับผู้ใช้ที่ราบรื่น

ด้วยการทำงานทั้งสองแบบ คุณจะแบ่งปันอัตราแลกเปลี่ยนบางส่วนกับธนาคารหรือโซลูชันการออกบัตร

อัตราการแลกเปลี่ยนจะถูกกำหนดโดยเครือข่ายโดยอิงตามหลักเกณฑ์ทั่วไป ได้แก่ ประเภทบัตร (ผู้บริโภค เชิงพาณิชย์ หรือธุรกิจ) ประเภทการเติมเงิน (เครดิต เดบิต หรือเติมเงิน) และประเภทของธุรกรรมที่เป็นธุรกรรมภายในประเทศหรือข้ามพรมแดน อัตราการแลกเปลี่ยนยังอยู่ภายใต้กฎหมายของรัฐบาลกลางอีกด้วย

อัตราธุรกรรมผ่านบัตรระหว่างธนาคารของผู้บริโภคในยุโรปถูกจำกัดไว้ตามกฎระเบียบที่เข้มงวด ส่งผลให้มีธุรกรรมผ่านบัตรระหว่างธนาคารที่ต่ำกว่า และแพลตฟอร์มต่างๆ ในยุโรปไม่มีความยืดหยุ่นในการกำหนดรายได้จากธุรกรรมผ่านบัตรระหว่างธนาคารมากนัก อัตราธุรกรรมผ่านบัตรระหว่างธนาคารในเชิงพาณิชย์และธุรกิจ แม้จะไม่ได้อยู่ภายใต้ข้อจำกัดของธุรกรรมผ่านบัตรระหว่างธนาคาร แต่โดยทั่วไปแล้วจะต่ำกว่าในสหรัฐอเมริกา

แนวทางปฏิบัติเหล่านี้มีข้อยกเว้นมากมาย ตัวอย่างเช่น บัตรเชิงพาณิชย์โดยทั่วไปมีอัตราการแลกเปลี่ยนที่สูงกว่าบัตรสำหรับผู้บริโภคทั่วไป แต่บัตรผู้บริโภคระดับสูง (เช่น Visa Infinite) ส่งผลให้มีธุรกรรมผ่านบัตรระหว่างธนาคารที่สูงกว่า

หลักเกณฑ์เหล่านี้อาจแตกต่างกันไปตามปัจจัยหลายอย่าง เช่น อัตราค่าธรรมเนียมของบัตรธุรกิจอาจแตกต่างกันไปตามยอดใช้จ่ายของผู้ถือบัตร (ยิ่งลูกค้าใช้จ่ายมาก อัตราแลกเปลี่ยนก็จะยิ่งสูงขึ้น)

นี่คือปัจจัยอื่นๆ ที่อาจมีผลต่อการแลกเปลี่ยน

- ขนาดของธุรกรรม: ธุรกรรมผ่านบัตรระหว่างธนาคารมักจะเป็นเปอร์เซ็นต์คงที่ ดังนั้นปริมาณธุรกรรมผ่านบัตรระหว่างธนาคารจะเพิ่มขึ้นเมื่อลูกค้าใช้จ่ายมากขึ้น

- รหัสหมวดหมู่ร้านค้า (MCC): ธุรกิจที่รับชำระเงินผ่านบัตรจะถูกจัดหมวดหมู่โดยใช้ MCC โดยการซื้อจากธุรกิจที่อยู่ในบางหมวดหมู่อาจสร้างธุรกรรมผ่านบัตรระหว่างธนาคารที่มากหรือน้อยก็ได้

- สถานที่ตั้งของร้านค้า: อัตราแลกเปลี่ยนจะเปลี่ยนแปลงหากคุณทำธุรกรรมระหว่างประเทศ ตัวอย่างเช่น หากคุณออกบัตรในสหรัฐอเมริกา แต่ลูกค้าซื้อสินค้าด้วยบัตรในแคนาดา ธุรกรรมดังกล่าวจะมีโครงสร้างอัตราแลกเปลี่ยนที่ต่างกัน

- ประเภทของ BIN: BIN (หมายเลขประจำตัวของธนาคาร) คือเลข 6 หลักแรกของบัตรเครดิต (ในปี 2022 หมายเลข BIN จะเพิ่มเป็นเลข 8 หลักแรก) ตัวเลขเหล่านี้บ่งบอกถึงเครือข่ายบัตร ชื่อธนาคารผู้ออกบัตร ประเภทบัตร ระดับของบัตร และอื่นๆ โดย BIN อาจส่งผลต่ออัตราแลกเปลี่ยนที่สูงขึ้นหรือต่ำลง ตรงนี้จะขึ้นอยู่กับรายละเอียดธุรกรรม (เช่น MCC)

ถึงแม้คุณจะไม่สามารถมีอิทธิพลต่อ BIN โดยตรงได้ แต่คุณควรพิจารณาการสนับสนุน BIN เช่น ความสามารถในการผสานและจับคู่ BIN ตามธุรกรรม เมื่อคุณเลือกผู้ให้บริการออกบัตร

- ข้อตกลงเครือข่ายกับผู้ค้า: ทั้ง Visa และ Mastercard มักให้อัตราแลกเปลี่ยนที่ต่ำกว่าแก่ผู้ค้าปลีกบางรายผ่านโปรแกรมพาร์ทเนอร์ ได้แก่ VPP (โปรแกรมพันธมิตร Visa) และ MPP (โปรแกรมพันธมิตร Mastercard) อัตรา VPP และ MPP มักจะต่ำกว่าอัตราแลกเปลี่ยนที่ประกาศไว้มาก

- วิธีดำเนินการชำระเงิน: การชำระเงินผ่านบัตรออนไลน์มีความเสี่ยงสูงที่จะเกิดการฉ้อโกงเมื่อเทียบกับการชำระเงินที่จุดขาย ตรงนี้ทำให้ธุรกรรมผ่านบัตรออนไลน์มีอัตราการแลกเปลี่ยนที่สูงกว่าเพื่อชดเชยความเสี่ยงที่เพิ่มขึ้นนี้

ถึงแม้ปัจจัยส่วนใหญ่จะขึ้นอยู่กับธุรกรรม (เช่น สถานที่ตั้งของร้านค้าหรือขนาดของธุรกรรม) แต่มีปัจจัย 3 ประการที่คุณสามารถควบคุมได้ดังนี้

- ประเภทบัตรที่ใช้: โดยทั่วไปแล้วบัตรเชิงพาณิชย์ ซึ่งใช้ในการซื้อสินค้าทางธุรกิจที่เข้าเงื่อนไข จะสร้างอัตราแลกเปลี่ยนที่สูงกว่าบัตรสำหรับผู้บริโภค

- ประเภทของเงินทุน: โดยทั่วไปบัตรเครดิตซึ่งธนาคารผู้ออกบัตรต้องรับความเสี่ยงมากกว่านั้นจะมีอัตราแลกเปลี่ยนที่สูงกว่าบัตรเดบิต

- ขนาดของธนาคารผู้ออกบัตร: สำหรับการชำระเงินผ่านบัตรเดบิตและบัตรเติมเงิน ธนาคารขนาดใหญ่จะมีอัตราแลกเปลี่ยนที่ต่ำกว่าธนาคารขนาดเล็ก ซึ่งอาจส่งผลต่อรายได้ที่ได้รับจากอัตราแลกเปลี่ยน ตัวอย่างเช่น หากคุณทำงานร่วมกับธนาคารขนาดเล็กเพื่อออกบัตรให้กับลูกค้า สัดส่วนของอัตราแลกเปลี่ยนที่คุณได้รับจะสูงขึ้น (เนื่องจากอัตราแลกเปลี่ยนในธุรกรรมส่วนใหญ่สูงกว่า)

สำหรับการออกบัตร คุณสามารถเลือกได้ระหว่างการติดต่อโดยตรงกับธนาคาร หรือติดต่อพาร์ทเนอร์ผู้ออกบัตรที่ทำงานร่วมกับธนาคารนั้นๆ โดยคุณมีสิทธิ์เลือกพาร์ทเนอร์ผู้ออกบัตรตามธนาคารที่ใช้บริการ พาร์ทเนอร์ผู้ออกบัตรบางรายสามารถผสานบัตรและธนาคารเข้าด้วยกันเพื่อปรับอัตราแลกเปลี่ยนให้เหมาะกับคุณมากที่สุดได้

วิธีคํานวณรายรับจากการทำธุรกรรมผ่านบัตรระหว่างธนาคาร

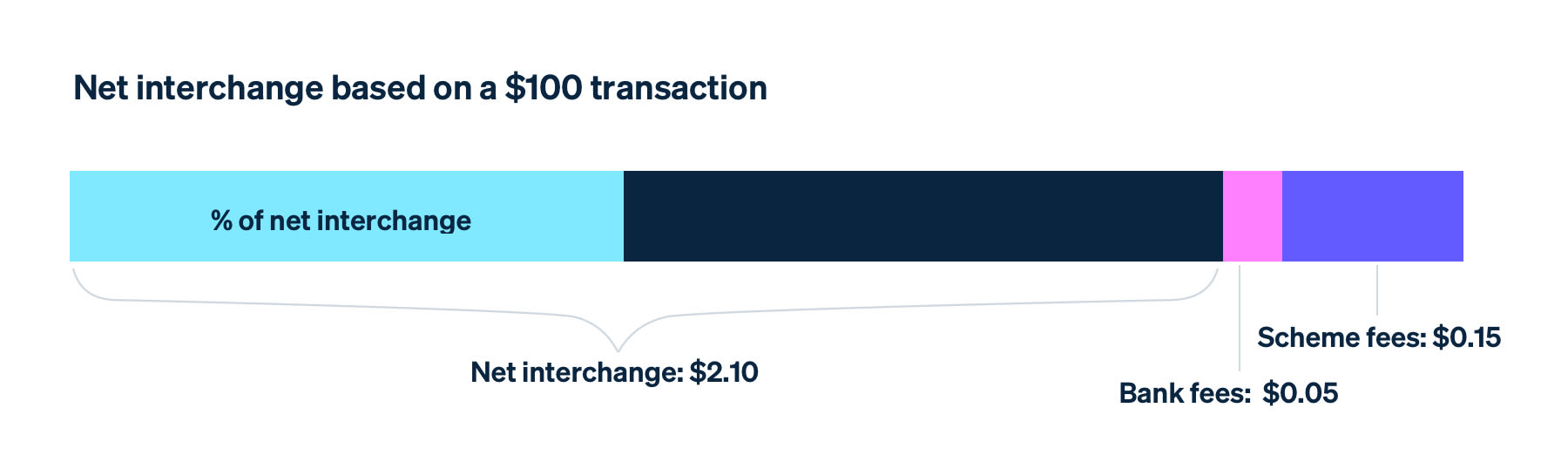

จำนวนเงินรวมของการแลกเปลี่ยนที่มาพร้อมกับแต่ละธุรกรรมเรียกว่า "ค่าบริการแลกเปลี่ยนที่ยังไม่หักค่าธรรมเนียม" โดยคุณจะคงค่าบริการแลกเปลี่ยนจากยอดรวมหรือค่าบริการแลกเปลี่ยนสุทธิก็ได้ ตรงนี้ขึ้นอยู่กับความร่วมมือของคุณกับพาร์ทเนอร์ผู้ออกตราสารหรือธนาคาร และข้อตกลงการแบ่งปันรายได้

ค่าบริการแลกเปลี่ยนจากยอดรวม

ค่าบริการแลกเปลี่ยนจากยอดรวมคือจำนวนเงินที่คุณได้รับโดยพิจารณาจากปริมาณธุรกรรมรายเดือนของคุณ โดยไม่คำนึงถึงจำนวนการแลกเปลี่ยนที่เกิดขึ้นจริง ตัวอย่างเช่น หากคุณทำธุรกรรมมูลค่า 100,000 ดอลลาร์ และมีส่วนแบ่งรายได้รวม 1% คุณจะได้รับเงิน 1,000 ดอลลาร์ ไม่ว่าจำนวนการแลกเปลี่ยนจะมีเท่าใดก็ตาม

ค่าบริการแลกเปลี่ยนจากยอดรวมนั้นง่ายต่อการจัดการมากกว่าและสามารถคาดเดาได้มากกว่าค่าบริการแลกเปลี่ยนสุทธิ เนื่องจากคุณไม่ต้องกังวลเรื่องการหักเงินและอัตราแลกเปลี่ยนในธุรกรรมแต่ละรายการ

ค่าบริการแลกเปลี่ยนสุทธิ

ค่าบริการแลกเปลี่ยนสุทธิคิดเป็นเปอร์เซ็นต์ของมูลค่าการแลกเปลี่ยนทั้งหมดหลังจากหักค่าธรรมเนียมธนาคารและค่าธรรมเนียมโครงการแล้ว อัตรานี้จะแตกต่างกันไปตามข้อตกลงการแบ่งปันรายได้

การทำเช่นนี้อาจทำให้การคาดการณ์รายได้ในระยะยาวยากขึ้น เนื่องจากคุณต้องรับความเสี่ยงจากความผันแปรของโครงสร้างต้นทุนพื้นฐานและจำนวนเงินที่ทำธุรกรรม แต่ทั้งนี้ การแลกเปลี่ยนสุทธิจะช่วยให้คุณมองเห็นจำนวนเงินที่แลกเปลี่ยนจากโปรแกรมบัตรได้ชัดเจนยิ่งขึ้น เพราะคุณสามารถรู้ได้ว่าธุรกรรมแต่ละรายการสร้างรายได้จากการแลกเปลี่ยนเท่าใด

จะต้องทําอย่างไรกับรายรับจากการทำธุรกรรมผ่านบัตรระหว่างธนาคาร

ไม่ว่าคุณจะได้รับค่าบริการแลกเปลี่ยนสุทธิหรือค่าบริการแลกเปลี่ยนจากยอดรวม คุณก็จะได้รับรายได้เพิ่มเติม โดยบางแพลตฟอร์มนั้นเลือกที่จะคงการแลกเปลี่ยนนี้ไว้เป็นส่วนหนึ่งของรูปแบบธุรกิจ เพื่อสร้างกระแสรายได้ที่ช่วยให้ขยายธุรกิจได้

บางรายอาจมอบรายได้จากธุรกรรมผ่านบัตรระหว่างธนาคารบางส่วนหรือทั้งหมดคืนให้กับผู้ถือบัตร วิธีหนึ่งคือการเสนอรางวัลเป็นเงินคืน เช่น ให้ลูกค้า 0.25 ดอลลาร์ หรือ 1% ทุกครั้งที่ใช้บัตร และจ่ายเป็นรายเดือนหรือรายปี (หมายเหตุ: จำเป็นต้องมีรางวัลนี้สำหรับบัตรที่ไม่ใช่เชิงพาณิชย์ทุกประเภท นอกเหนือจากอัตราต่ำสุดและพื้นฐานที่สุด)

นอกจากนี้คุณยังสามารถคิดหาวิธีที่สร้างสรรค์มากขึ้นในการใช้รายรับจากการทำธุรกรรมผ่านบัตรระหว่างธนาคาร ซึ่งจะช่วยสร้างความแตกต่างให้กับโปรแกรมบัตรและสร้างความภักดีของลูกค้าได้มากขึ้น ยกตัวอย่างเช่น แทนที่จะให้เงินคืน คุณสามารถเพิ่มเงินหรือเครดิตลงในกระเป๋าเงินเพื่อใช้งานในแพลตฟอร์ม หรือคุณอาจบริจาครายได้จากการแลกเปลี่ยนบางส่วนหรือทั้งหมดให้กับองค์กรสาธารณกุศลในนามของลูกค้า โดยธุรกิจที่ใช้ Stripe หนึ่งแห่งจะออกบัตรให้กับลูกค้า และบริจาครายได้จากการแลกเปลี่ยนบางส่วนให้กับ Stripe Climate เพื่อกำจัดการปล่อยคาร์บอนออกจากสิ่งแวดล้อม

Stripe จะช่วยได้อย่างไร

แพลตฟอร์มทั้งใหญ่และเล็กต่างก็ใช้ Stripe Issuing เพื่อออกบัตรและสร้างช่องทางรายได้ใหม่ๆ นอกจากนี้ยังใช้ผลิตภัณฑ์ของ Stripe ไม่ใช่แค่เพื่อสร้างและนำเสนอบัตรทางธุรกิจเท่านั้น แต่ยังรองรับโซลูชันการชำระเงิน การเปลี่ยนบัญชีธนาคาร และการจัดหาเงินทุนสำหรับธุรกิจด้วย

Stripe นำเสนอผลิตภัณฑ์หลากหลายรูปแบบที่ช่วยให้คุณผสานการทำงานของบริการทางการเงินเหล่านี้เข้ากับแพลตฟอร์มได้อย่างง่ายดาย

Stripe Connect

Stripe Connect ช่วยให้คุณสามารถเตรียมความพร้อมและบริหารจัดการผู้ใช้ของคุณและทำให้ผู้ใช้สามารถรับชำระเงินสำหรับธุรกิจของตนได้

- เตรียมความพร้อมให้กับผู้ใช้: เตรียมความพร้อมให้กับผู้ใช้ของคุณ ทำ KYC ให้เสร็จสมบูรณ์ และยืนยันตัวตนเพื่อรองรับข้อกำหนดที่ต้องปฏิบัติตาม

- ยอมรับการชำระเงิน: ยอมรับและอำนวยความสะดวกในการชำระเงินในนามของผู้ใช้แพลตฟอร์มซอฟต์แวร์หรือผู้เข้าร่วมในมาร์เก็ตเพลส

- จัดการและสร้างรายได้จากการชำระเงิน: จัดการผู้ใช้ในแพลตฟอร์มและสร้างรายได้ผ่านการแบ่งปันรายได้หรือการเพิ่มราคาในการชำระเงินและบริการเพิ่มเติม

Stripe Capital

Stripe Capital มีช่องทางในการให้บริการทางการเงินที่รวดเร็วและยืดหยุ่นให้กับลูกค้า หากลูกค้าต้องการเพิ่มปริมาณการชำระเงิน นี่คือ API สินเชื่อแบบครบวงจรที่ช่วยให้ลูกค้าบนแพลตฟอร์มของคุณเติบโต พร้อมรับส่วนแบ่งรายได้จากสินเชื่อทั้งหมดที่เพิ่มขึ้น โดยไม่มีภาระผูกพันทางการเงินจากการขาดทุนทางเครดิต

บัญชี Stripe Financial

บัญชี Stripe Financial ช่วยให้ผู้ใช้ของคุณสามารถเก็บเงินที่ได้รับจากการชำระเงินหรือที่ได้รับจากการจัดหาเงินทุนได้ โดย API โซลูชันทางการเงินแบบในตัวของเราช่วยให้คุณฝังบัญชีทางการเงินลงในแพลตฟอร์มได้โดยตรง เพื่อให้ผู้ใช้สามารถชำระบิลและจัดการกระแสเงินสดได้

- ได้เงินเร็วขึ้น: เมื่อเงินถูกส่งไปยัง Stripe เราสามารถโอนเงินได้เร็วกว่าระบบธนาคารแบบเดิม เมื่อเงินอยู่ในระบบเดียวกันก็จะเป็นเรื่องของบัญชีแยกประเภท

- จัดเก็บเงินทุนสำหรับลูกค้า: ช่วยให้ลูกค้าเก็บเงินไว้บนแพลตฟอร์มของคุณและกลายเป็นจุดหมายปลายทางหลักในการจัดเก็บ จัดการ และโอนเงิน

Stripe Issuing

จากนั้น Stripe Issuing จะช่วยให้ผู้ใช้สามารถใช้จ่ายเงินผ่านบัตรได้ โดย Stripe จะให้บริการโครงสร้างพื้นฐานเพื่อให้คุณสร้างและจัดการโปรแกรมบัตรสำหรับแพลตฟอร์มได้

- ออกบัตรได้ทันที: สร้างบัตรดิจิทัลได้ทันทีหรือออกบัตรจริงได้โดยใช้เวลาเพียง 2 วันทำการ

- ควบคุมด้วยโปรแกรม: ควบคุมค่าใช้จ่ายและช่วยป้องกันการฉ้อโกงโดยการกำหนดขีดจำกัดการใช้จ่าย ปิดกั้นธุรกิจบางประเภท หรือสร้างกฎเกณฑ์ขั้นสูงแบบผสมผสาน

- สร้างรายได้: ผู้ใช้ที่มียอดใช้จ่ายถึงเกณฑ์ที่กำหนดจะได้รับส่วนแบ่งจากธุรกรรมผ่านบัตรระหว่างธนาคารที่ได้รับจากการซื้อผ่านบัตรทุกครั้ง โดย Stripe จะใช้ค่าบริการแลกเปลี่ยนจากยอดรวมซึ่งช่วยเพิ่มประสิทธิภาพการดำเนินงานและคาดการณ์กระแสเงินสดได้

ดูข้อมูลเพิ่มเติมเกี่ยวกับ Stripe Issuing ได้ที่เอกสารของเรา หากต้องการสร้างบัตรดิจิทัลและบัตรจริงของคุณเองในทันที ให้ลงทะเบียนบัญชี