Dai marketplace di consegna on-demand che aiutano i corrieri a pagare gli ordini, alle aziende B2B SaaS che consentono ai clienti di accedere ai loro guadagni, le piattaforme devono trovare un modo per trasferire il denaro.

Tuttavia, molte piattaforme seguono ancora procedure manuali che rallentano i bonifici.

A seconda del settore, alcune aziende spediscono assegni cartacei per posta, inviano denaro tramite ACH o integrano con vari sistemi POS.

L'emissione di carte è un metodo migliore per dare ai clienti accesso immediato ai fondi e ti offre l'ulteriore vantaggio di creare un nuovo flusso di ricavi. Ogni volta che un titolare di carta effettua un acquisto con una carta emessa attraverso il tuo programma, puoi guadagnare denaro trattenendo una porzione delle commissioni di interscambio (i costi che accompagnano ogni transazione con carta).

Questa guida ti aiuta a comprendere le informazioni di base sui ricavi di interscambio. Scoprirai come vengono calcolate le commissioni di interscambio, come le piattaforme possono ottenere denaro da tali commissioni e in che modo può contribuire Stripe.

Concetti di base sui pagamenti

Prima di iniziare con l'interscambio, è utile comprendere a fondo come funzionano i pagamenti: come il denaro viene trasferito da un cliente alla tua azienda e come le banche facilitano questi pagamenti. Conoscere questi aspetti fondamentali ti aiuterà a comprendere meglio i costi che comporta questo sistema e le opportunità di aumento dei ricavi per la tua attività.

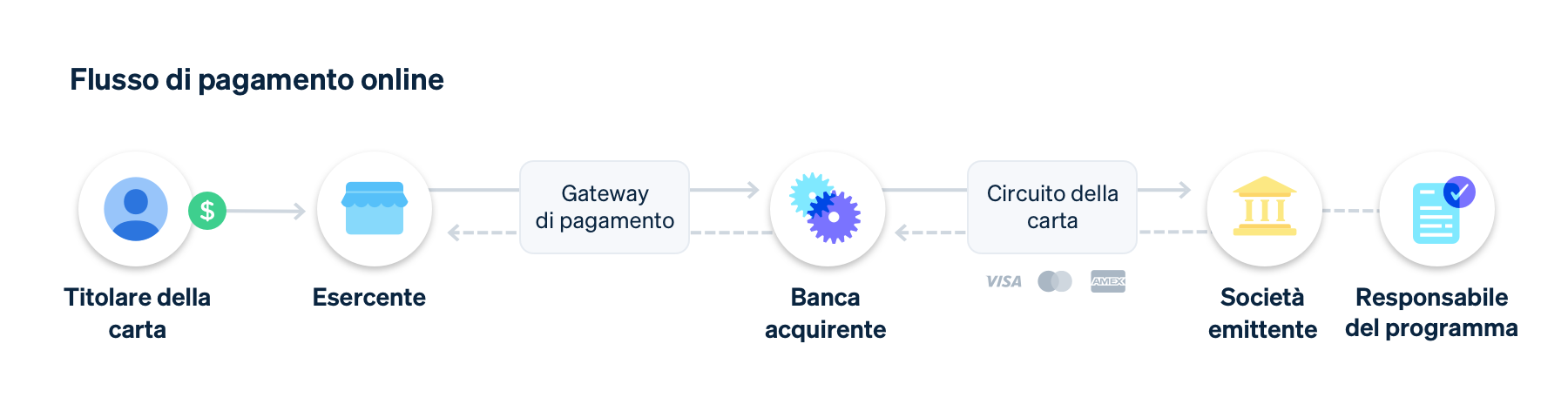

Sono molte le principali figure coinvolte in una transazione:

- Titolare della carta: la persona che usa una carta di credito o di debito

- Esercente: il titolare dell'azienda che accetta pagamenti con carta

- Banca acquirente: un istituto finanziario che elabora i pagamenti tramite carta per conto dell'esercente e li invia alla società emittente tramite i circuiti delle carte di credito (come Visa e Mastercard). Talvolta, per l'elaborazione dei pagamenti le banche acquirenti collaborano con una parte terza.

- Circuiti delle carte di credito: i circuiti delle carte di credito, come Visa e Mastercard, rappresentano la connessione fra tutte le figure. Essi comunicano le informazioni sulla transazione, ne trasferiscono i fondi e determinano i costi previsti per le transazioni con carta.

- Società emittente: la banca che offre servizi di banking o elaborazione di pagamenti ed emette le carte di pagamento (ad esempio, carte di credito, di debito o prepagate) in qualità di membro dei circuiti delle carte di credito. La maggior parte delle soluzioni di emissione offre entrambi i servizi, ma alcune aziende potrebbero avere due relazioni separate (una con l'elaboratore e una con la banca).

- Responsabile del programma: il responsabile del programma è una figura diversa dalla banca che collabora con la banca emittente per mettere a disposizione dei suoi clienti i programmi di carte. È responsabile principalmente di tutti i materiali e delle comunicazioni con il titolare della carta. Il responsabile del programma è soggetto a supervisione da parte della banca emittente e soddisfa determinati obblighi di conformità per conto della banca partner.

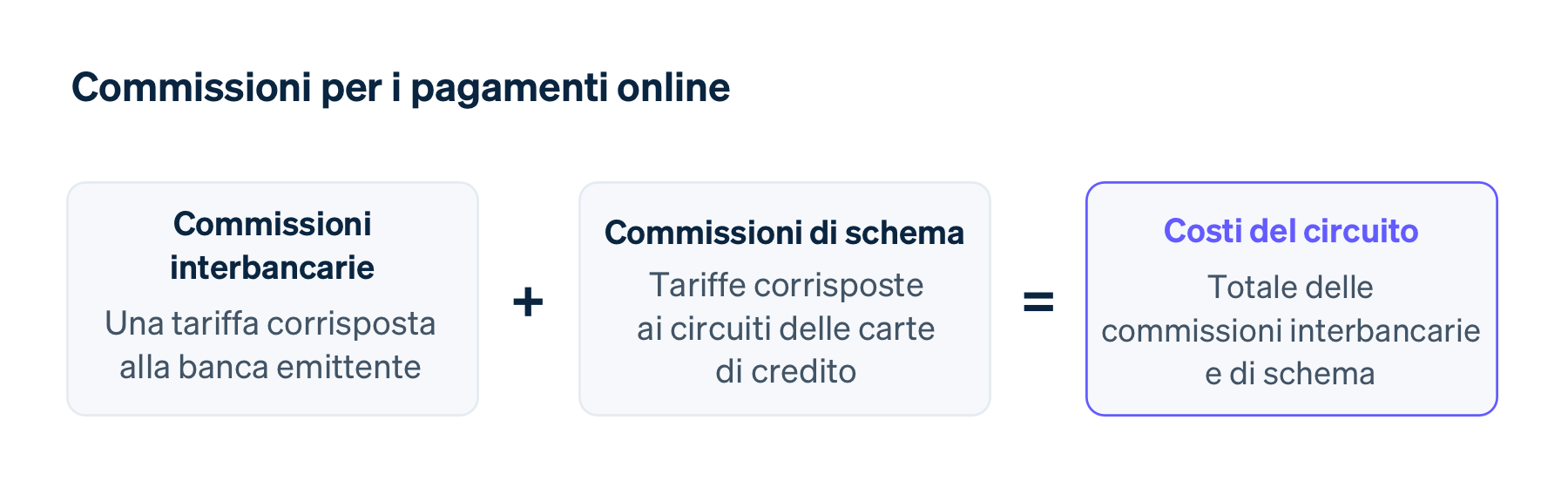

Secondo questo ecosistema, è prevista una serie di commissioni per ogni transazione elaborata. Visa e Mastercard impostano le tariffe per:

- le commissioni riscosse dal circuito della carta (commissioni di schema)

- le commissioni pagate alla società emittente (commissioni di interscambio)

American Express adotta un modello leggermente diverso, poiché è essa stessa banca acquirente, circuito e società emittente e i costi del circuito vengono definiti come "tariffe scontate".

Per le transazioni di acquisto, la commissione di interscambio viene pagata alla società emittente, poiché questa fornisce carte, assistenza clienti e si assume i rischi di credito e di frode.

Solo le banche possono essere membri principali dei circuiti delle carte di credito, in grado di emettere carte (negli Stati Uniti). Per offrire carte ai clienti, puoi collaborare direttamente con una banca emittente e usare una soluzione software per elaborare i pagamenti utilizzati dalle carte. Ciò vale a dire che dovrai gestire le trattative con la banca e le partnership, le procedure di conformità come gli obblighi di adeguata verifica della clientela e i requisiti normativi in continua evoluzione. In alternativa, puoi lavorare con una soluzione di emissione che gestisca per te sia l'emissione che l'elaborazione. Una soluzione di emissione offre relazioni di banking integrate, una gestione affidabile della conformità e del rischio, flussi di lavoro preintegrati e un'attivazione semplice degli utenti.

Con entrambe le configurazioni potrai condividere una parte delle tariffe di interscambio con la banca o con la soluzione di emissione.

Le tariffe di interscambio sono sempre stabilite dal circuito sulla base di una serie di linee guida generali: tipo di carta (consumatore, commerciale o azienda), tipo di finanziamento (credito, debito o prepagata) e se la transazione è nazionale o transfrontaliera. Le tariffe di interscambio sono anche regolate dalla legge federale.

Le tariffe di interscambio per i consumatori hanno un limite massimo in Europa a causa di normative rigorose. Di conseguenza, le tariffe di interscambio sono inferiori e le piattaforme con sede in Europa non hanno la flessibilità necessaria per influenzare i propri ricavi di interscambio. Le tariffe di interscambio commerciali e aziendali, non essendo soggette a limiti, sono generalmente inferiori rispetto a quelle negli Stati Uniti.

Esistono molte eccezioni a queste linee guida. Ad esempio, una carta commerciale media ha tariffe di interscambio superiori a quelle di una carta media per i consumatori, ma carte per i consumatori di fascia alta (come Visa Infinite) producono un interscambio maggiore.

Tali linee guida variano anche in base a una serie di fattori. Ad esempio, le tariffe delle carte aziendali possono variare a seconda di quanto spende il titolare della carta (più un cliente spende, più alta è la tariffa di interscambio).

Ulteriori fattori che incidono sull'interscambio potrebbero essere:

- Entità della transazione: l'interscambio è spesso una percentuale fissa, perciò l'importo assoluto della commissione di interscambio aumenta con l'aumentare della spesa del cliente.

- Codici merceologici (MCC): le aziende che elaborano pagamenti con carta vengono categorizzate con un MCC. Gli acquisti effettuati da aziende che appartengono a categorie specifiche potrebbero generare più o meno interscambio.

- Posizione dell'esercente: la tariffa di interscambio varia se si elabora una transazione internazionale. Ad esempio, se una carta viene emessa negli Stati Uniti, ma il cliente vi effettua un acquisto in Canada, tale transazione seguirà una struttura tariffaria di interscambio diversa.

- Tipo di BIN: il BIN (numero di identificazione della banca) corrisponde alle prime sei cifre della carta di credito (nel 2022 i BIN si estenderanno alle prime otto cifre). Tali cifre identificano il circuito della carta, il nome della banca emittente, il tipo di carta, la classe della carta e altro. A seconda dei dettagli della transazione (come l'MCC), il BIN potrebbe incidere sulla tariffa di interscambio, aumentandola o riducendola.

Se da un lato non è possibile influenzare direttamente il BIN, al momento di scegliere la società emittente dovresti considerare il supporto del BIN, come la capacità di combinare i BIN sulla base delle transazioni.

- Contratto del circuito con l'esercente: Visa e Mastercard concedono spesso tariffe di interscambio inferiori a specifici esercenti attraverso i loro programmi partner: VPP (Visa Partner Program) e MPP (Mastercard Partner Program). Le tariffe di VPP e MPP sono spesso molto inferiori rispetto alle tariffe di interscambio pubblicate.

- Come viene elaborato il pagamento: rispetto ai pagamenti di persona, quelli con carta online hanno maggiori probabilità di essere fraudolenti. Di conseguenza, alle transazioni con carta online viene applicata una tariffa di interscambio maggiore per compensare la più alta probabilità di rischio.

La maggior parte dei fattori dipende dalla transazione stessa (ad esempio, la posizione dell'esercente o l'entità della transazione), ma è possibile influenzare tre fattori:

- Tipo di carta usata: in generale, le carte commerciali, che vengono usate per effettuare acquisti aziendali idonei, generano un interscambio maggiore rispetto alle carte per i consumatori.

- Tipo di finanziamento: in generale, le carte di credito, che comportano un rischio più elevato per la banca emittente, generano un interscambio maggiore rispetto alle carte di debito.

- Dimensioni della banca emittente: per i pagamenti con carta di debito e prepagata, le grandi banche hanno accesso a tariffe di interscambio ridotte rispetto alle banche più piccole; ciò influenza i ricavi di interscambio che potrai guadagnare. Ad esempio, lavorando con una banca di piccole dimensioni che emette carte ai tuoi clienti, la porzione delle commissioni di interscambio che potrai ricevere sarà maggiore (dal momento che la commissione di interscambio è più elevata per la maggior parte delle transazioni).

Per emettere carte, puoi collaborare direttamente con una banca o con una società emittente che opera con una banca. Hai un buon margine di scelta sulla società emittente con cui collaborare basandoti sulle banche con cui essa opera a sua volta. Alcuni partner emittenti sono in grado di combinare carte e banche per ottimizzare le tariffe di interscambio per tuo conto.

Come calcolare i tuoi ricavi di interscambio

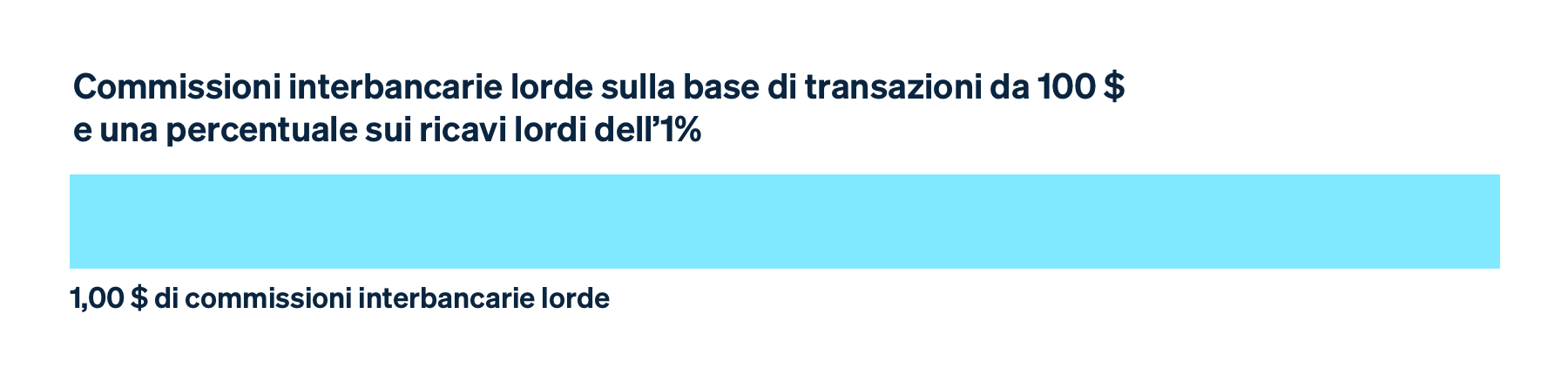

L'importo complessivo delle commissioni interbancarie che accompagnano ogni transazione è definito "commissione di interscambio totale" (raw interchange). A seconda della tua partnership con un partner emittente o con una banca e del tuo accordo di condivisione dei ricavi, puoi trattenere le commissioni interbancarie lorde oppure quelle nette.

Commissioni interbancarie lorde

La commissione interbancaria lorda è l'importo che ricevi sulla base del volume mensile delle tue transazioni, indipendentemente dall'importo dell'interscambio effettivamente generato. Ad esempio, se hai elaborato 100.000 € di transazioni e hai una percentuale lorda sui ricavi dell'1%, riceverai 1.000 € indipendentemente dalle commissioni interbancarie prodotte da tali acquisti.

Le commissioni interbancarie lorde sono più semplici da gestire a livello operativo e garantiscono una maggiore prevedibilità rispetto alle commissioni interbancarie nette, poiché non dovrai preoccuparti delle detrazioni e delle tariffe di interscambio sulle transazioni singole.

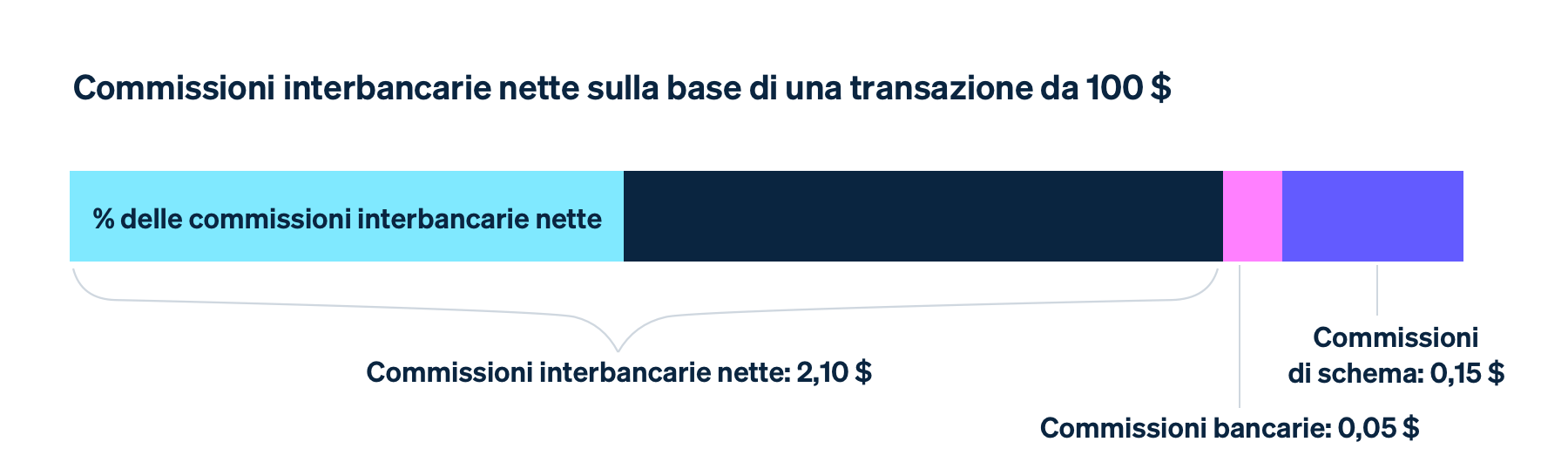

Commissioni interbancarie nette

La commissione interbancaria netta è una percentuale delle commissioni interbancarie totali a seguito della detrazione delle commissioni della banca e delle commissioni di schema. La percentuale varia a seconda dell'accordo di condivisione dei ricavi.

Ciò rende più difficile la previsione dei propri ricavi nel tempo, poiché sono soggetti a variazione nella struttura dei costi e negli importi delle transazioni. Tuttavia, le commissioni interbancarie nette ti offrono una maggiore visibilità dell'importo dell'interscambio del tuo programma di carte, poiché permettono di vedere l'interscambio generato dalle singole transazioni.

Cosa fare con i ricavi di interscambio

Sia ricevendo commissioni interbancarie nette che lorde, si ottengono ricavi aggiuntivi. Alcune piattaforme scelgono di trattenere l'interscambio nell'ambito del proprio modello aziendale, creando un flusso di ricavi che contribuisce alla crescita.

Altre restituiscono al titolare della carta i ricavi di interscambio, in parte o completamente. Una delle possibili modalità è quella di offrire premi cashback, ad esempio concedendo ai clienti 0,25 € o l'1% ogni volta che usano la carta, pagando la somma su base mensile o annuale. (Nota: i premi sono obbligatori per tutte le carte non commerciali oltre le tariffe più basse e di base).

Puoi anche pensare a modalità più creative di usare i ricavi di interscambio, che potrebbero contribuire a distinguere il tuo programma di carte dalla concorrenza e a favorire la fidelizzazione dei clienti. Ad esempio, piuttosto che concedere il cashback, potresti aggiungere fondi o credito a un wallet da usare sulla tua piattaforma. In alternativa, puoi donare le commissioni di interscambio, in parte o in tutto, a giuste cause sociali per conto dei tuoi clienti; un'azienda Stripe emette carte per i suoi clienti e dona una parte dei ricavi di interscambio a Stripe Climate per rimuovere il carbonio dall'ambiente.

In che modo Stripe può essere d'aiuto

Le piattaforme di qualsiasi dimensione usano Stripe Issuing per emettere carte e creare nuovi flussi di ricavi. Usano inoltre i prodotti Stripe non solo per creare e offrire carte commerciali, ma anche per supportare soluzioni di pagamento, conti bancari sostitutivi e finanziamenti per aziende.

Stripe offre una vasta gamma di prodotti che ti permettono di integrare con facilità questi servizi finanziari direttamente sulla tua piattaforma:

Stripe Connect

Stripe Connect ti consente di attivare e gestire i tuoi utenti e abilitarli ad accettare pagamenti per la loro attività.

- Attiva gli utenti: attiva i tuoi clienti, completa le procedure di adeguata verifica della clientela e verifica la loro identità in conformità con i tuoi requisiti.

- Accetta pagamenti: accetta e facilita i pagamenti per conto degli utenti della tua piattaforma software o dei partecipanti al tuo marketplace.

- Gestisci e monetizza i pagamenti: gestisci gli utenti sulla tua piattaforma e monetizza tramite la percentuale sui ricavi o la maggiorazione su pagamenti e servizi aggiuntivi.

Stripe Capital

Stripe Capital ti fornisce un metodo per offrire finanziamenti veloci e flessibili ai clienti che devono integrare il loro volume di pagamenti. Si tratta di un'API per prestiti end-to-end che contribuisce alla crescita dei clienti della tua piattaforma, garantendo una percentuale sui ricavi su tutti i prestiti estesi, senza alcuna responsabilità sulle perdite dei crediti.

Account finanziari Stripe

I Conti finanziari Stripe consentono ai tuoi utenti di depositare il denaro guadagnato tramite pagamenti o ricevuto tramite finanziamenti. Con la nostra API di soluzioni finanziarie integrate, puoi integrare i conti finanziari direttamente nella tua piattaforma, in modo tale che gli utenti possano effettuare pagamenti e gestire il loro flusso di cassa.

- Fondi più rapidi: quando i fondi vengono inviati a Stripe, siamo in grado di trasferire tale denaro più velocemente rispetto ai sistemi bancari tradizionali. Se i fondi sono in un unico sistema, è un semplice evento contabile.

- Deposita fondi per i tuoi clienti: consenti ai tuoi clienti di tenere i fondi sulla tua piattaforma, diventando la loro destinazione principale per depositare, gestire e trasferire denaro.

Stripe Issuing

Inoltre, con Stripe Issuing, puoi dare la possibilità ai clienti di spendere i loro fondi mediante le carte. Stripe fornisce l'infrastruttura per creare e gestire programmi di carte per la tua piattaforma.

- Emetti le carte immediatamente: crea carte virtuali istantaneamente o emetti carte fisiche in appena due giorni lavorativi.

- Effettua controlli a livello di programmazione: controlla le spese e contribuisci a prevenire le frodi impostando limiti di spesa, bloccando determinate tipologie di aziende o creando combinazioni avanzate di regole.

- Monetizza: gli utenti che raggiungono una determinata soglia di volume ottengono una percentuale delle commissioni di interscambio guadagnate da tutti gli acquisti su carta. Stripe usa le commissioni interbancarie nette, che consentono di seguire procedure operative semplificate e offrono prevedibilità sul flusso di cassa.

Per ulteriori informazioni su Stripe Issuing, consulta la nostra documentazione. Per creare subito le tue carte virtuali e fisiche, registrati per creare un account.