Von On-Demand-Liefermärkten, die ihren Kurier/innen helfen, Bestellungen zu bezahlen, bis hin zu B2B-SaaS-Unternehmen, die es ihren Kund/innen ermöglichen, auf ihre Gewinne zuzugreifen – die Plattformen müssen herausfinden, wie sie Gelder verschieben können.

Viele Plattformen befolgen jedoch weiterhin manuelle Prozesse, durch die sich Auszahlungen verlangsamen.

Je nach Branche verschicken einige Unternehmen Papierschecks, senden Geld per ACH oder integrieren verschiedene Point-of-Sale-Systeme.

Die Ausstellung von Karten ist eine bessere Möglichkeit, um Kund/innen sofort Zugriff auf ihre Gelder zu gewähren. Und als zusätzlichen Vorteil haben Sie die Möglichkeit, eine neue Einnahmequelle zu erschließen. Jedes Mal, wenn Karteninhaber/innen einen Einkauf mit einer durch Ihr Kartenprogramm ausgestellten Karte tätigen, können Sie Geld verdienen, indem Sie einen Teil der Interchange-Gebühr (mit jeder Kartentransaktion verbundene Kosten) einbehalten.

Dieser Leitfaden hilft Ihnen, die Grundlagen für Umsätze mit Interchange zu verstehen. Sie lernen, wie Interchange berechnet wird, wie Plattformen damit Geld verdienen können und wie Stripe dabei helfen kann.

Zahlungsgrundlagen

Bevor wir uns eingehender mit Interchange befassen, ist es hilfreich, ein allgemeines Verständnis darüber zu erhalten, wie Zahlungen funktionieren: wie Gelder von den Kund/innen zu Ihrem Unternehmen gelangen und wie Banken diese Zahlungen ermöglichen. Das Verständnis dieser grundlegenden Bestandteile hilft Ihnen, die Kosten besser zu verstehen, die dieses System mit sich bringt und welche Möglichkeiten es für Ihr Unternehmen gibt, den Umsatz zu steigern.

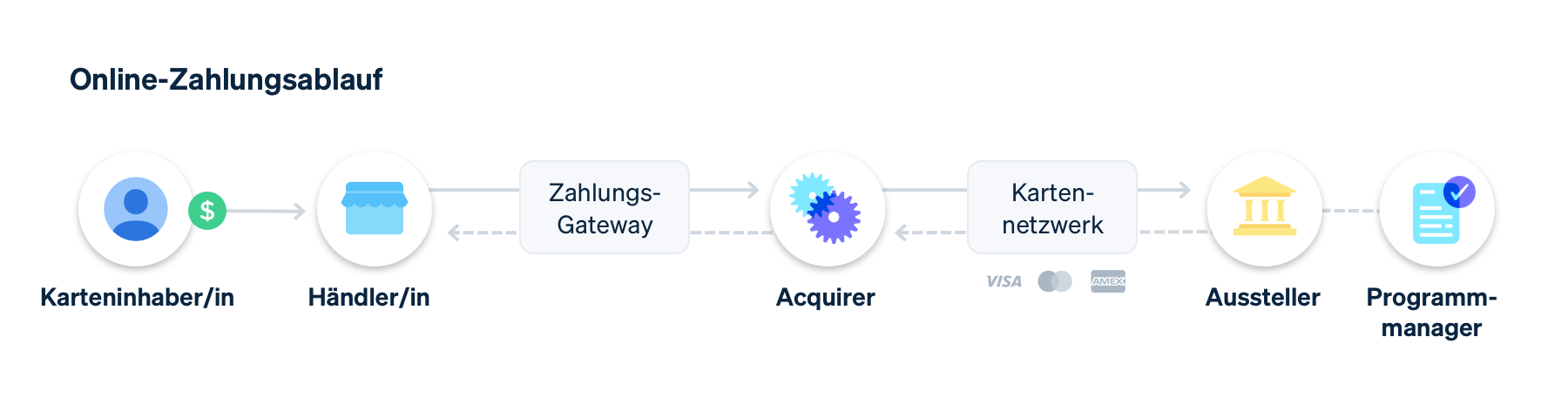

An jeder Transaktion sind verschiedene wichtige Akteure beteiligt:

- Karteninhaber/in: Die Person, die eine Kredit- oder Debitkarte verwendet

- Händler/in: Der/Die Geschäftsinhaber/in, der/die Kartenzahlungen akzeptiert

- Acquirer (Händlerbank): Ein Finanzinstitut, das Kartenzahlungen im Auftrag des/der Händlers/Händlerin abwickelt und über das jeweilige Kartennetzwerk (z. B. Visa oder Mastercard) an den Aussteller übermittelt. Einige Acquirer arbeiten bei der Zahlungsabwicklung zudem mit externen Partnern zusammen.

- Kartennetzwerke: Kartennetzwerke wie Visa und Mastercard sind das Verbindungsglied zwischen allen Beteiligten. Sie geben Transaktionsdaten weiter, bewegen Transaktionsgelder hin und her und legen die Gebühren für die Kartenzahlungen fest.

- Aussteller: Die Bank, die die Zahlungsabwicklungsdienste erbringt und als Mitglied der Kartennetzwerke Zahlungskarten (z. B. Kredit-, Debit- oder Prepaid-Karten) ausstellt. Die meisten Aussteller bieten beide Dienstleistungen an, aber einige Unternehmen können dafür auch zwei unterschiedliche Beziehungen nutzen (eine mit dem Verarbeiter und eine mit einer Bank).

- Programmmanager: Ein Programmmanager ist ein Unternehmen (keine Bank), das mit der ausstellenden Bank zusammenarbeitet, um den Kund/innen des Programmmanagers Kartenprogramme zur Verfügung zu stellen. Der Programmmanager ist vor allem für alle Materialien und Kommunikationen für die Karteninhaber/innen verantwortlich. Der Programmmanager wird von der ausstellenden Bank beaufsichtigt und erfüllt bestimmte Compliance-Verpflichtungen im Namen des Bankpartners.

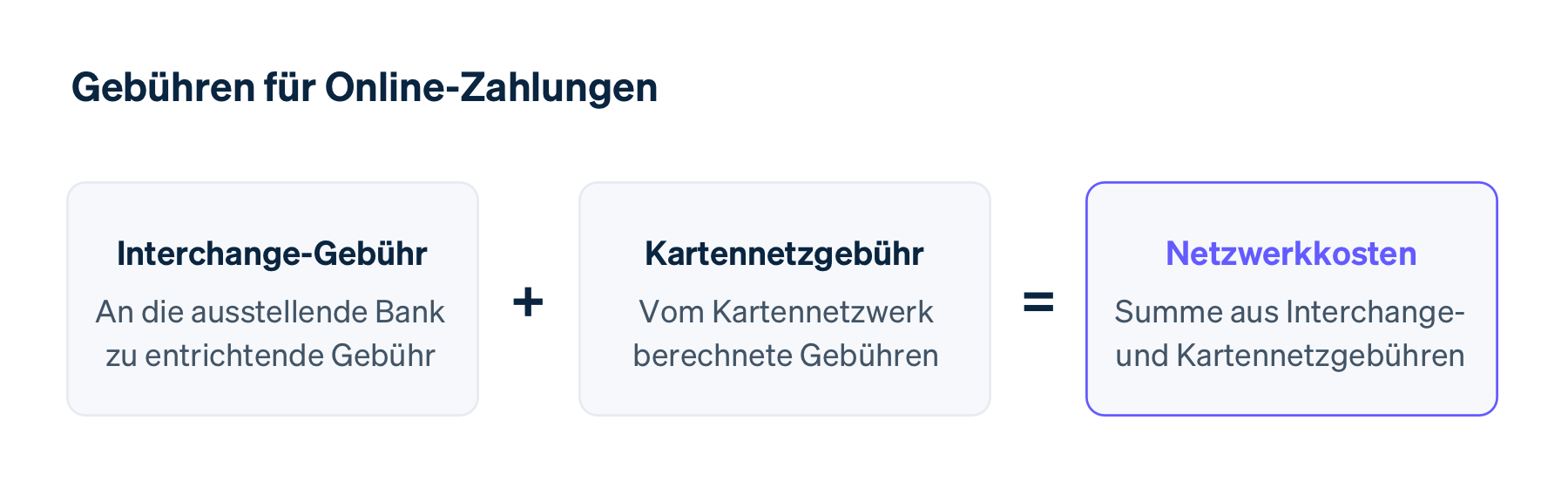

Für jede einzelne Transaktion, die durch dieses System an Beziehungen abgewickelt wird, werden verschiedene Gebühren fällig. Visa und Mastercard legen die Raten fest für:

- Die vom Kartennetzwerk berechneten Gebühren (Kartennetzgebühr)

- Die an den Aussteller gezahlten Gebühren (Interchange)

American Express verwendet ein geringfügig anderes Modell, da das Unternehmen Händlerbank, Netzwerk und Aussteller ist, und seine Netzwerkkosten als „Discount Rate“ bezeichnet werden.

Bei einer Kauftransaktion wird die Interchange an den Aussteller gezahlt, da der Aussteller die Karten und den Kundenservice bereitstellt sowie das Kredit- und Betrugsrisiko trägt.

Nur Banken können wichtige Mitglieder der Kartennetzwerke und somit in der Lage sein, Karten auszustellen (in den USA). Wenn Sie Ihren Kund/innen Karten anbieten möchten, können Sie direkt mit einer ausstellenden Bank zusammenarbeiten und eine Software-Lösung verwenden, um die mit diesen Karten getätigten Zahlungen zu verarbeiten. Das bedeutet, dass Sie Verhandlungen und Partnerschaften mit der Bank, Compliance-Verfahren (z. B. Know-Your-Customer-Verpflichtungen) und sich verändernde aufsichtsrechtliche Bestimmungen verwalten müssen. Alternativ können Sie mit der Lösung eines Ausstellers arbeiten, der für Sie die Ausstellung und Verarbeitung übernimmt. Eine Lösung für die Ausstellung bietet integrierte Bankbeziehungen, zuverlässiges Compliance und Risikomanagement, vordefinierte Workflows und ein reibungsloses Benutzer-Onboarding.

Bei beiden Einrichtungen teilen Sie sich einen Teil der Interchange-Rate: entweder mit der Bank oder mit der Lösung für die Ausstellung.

Die Interchange-Gebühren werden vom Netzwerk auf der Grundlage unterschiedlicher Richtwerte festgelegt – Kartentyp (für Verbraucher/innen, kleine oder große Unternehmen), Finanzierungstyp (Kredit, Debit oder Prepaid) und ob die Transaktion im Inland oder grenzüberschreitend stattfindet. Die Interchange-Gebühren werden auch gesetzlich reguliert.

Die Interchange-Gebühren für Verbraucher/innen werden in Europa aufgrund strenger Bestimmungen gedeckelt. Infolgedessen sind die Interchange-Gebühren niedriger und Plattformen in Europa können ihren Interchange-Umsatz nur in geringem Maß beeinflussen. Die Interchange-Raten für kleine und große Unternehmen sind – obwohl sie keiner Interchange-Deckelung unterliegen – generell niedriger als in den USA.

Es gibt viele Ausnahmen von diesen Leitfäden. Zum Beispiel hat die durchschnittliche Karte für kleinere Unternehmen höhere Interchange-Raten als die durchschnittliche Verbraucherkarte, aber exklusive Verbraucherkarten (wie Visa Infinite) bringen mehr Interchange.

Diese Richtwerte variieren auch aufgrund weiterer Faktoren. Zum Beispiel können die Raten für Karten großer Unternehmen auch je nachdem variieren, wie viel ein/e Karteninhaber/in ausgibt (je mehr eine/e Kunde/Kundin ausgibt, desto höher ist die Interchange-Rate).

Weitere Faktoren, die die Interchange beeinflussen können:

- Größe der Transaktion: Interchange ist häufig ein fester Prozentsatz, sodass sich der absolute Interchange-Betrag erhöht, wenn ein/e Kunde/Kundin mehr ausgibt.

- Händlerkategorie-Codes (MCC): Unternehmen, die Kartenzahlungen verarbeiten, werden mit einem MCC kategorisiert. Einkäufe von Unternehmen bestimmter Kategorien können mehr oder weniger Interchange generieren.

- Sitz des/der Händlers/Händlerin: Die Interchange-Rate ändert sich, wenn Sie eine internationale Transaktion verarbeiten. Wenn Sie beispielsweise in den USA eine Karte ausgeben, aber der/die Kunde/Kundin damit einen Einkauf in Kanada tätigt, würde für diese Transaktion eine andere Interchange-Gebührenstruktur gelten.

- BIN-Art: Die BIN (Bank-Identifikationsnummer) sind die ersten sechs Zeichen einer Kreditkarte (im Jahr 2022 werden BINs auf die ersten acht Zeichen erweitert). Diese Nummern identifizieren unter anderem das Kartennetzwerk, den Namen der ausstellenden Bank, den Kartentyp und die Kartenklasse. Je nach Transaktionsdetails (z. B. MCC) kann die BIN eine höhere oder niedrigere Interchange-Rate nach sich ziehen.

Obwohl Sie die BIN nicht unmittelbar beeinflussen können, sollten Sie bei der Auswahl Ihres Ausstellers eine BIN-Unterstützung in Betracht ziehen, etwa die Möglichkeit, BINs je nach Transaktion zu kombinieren.

- Netzwerk-Vereinbarung mit dem/der Händler/in: Sowohl Visa als auch Mastercard gewähren bestimmten Einzelhändler/innen über ihre Partnerprogramme häufig niedrigere Interchange-Raten. Die Programme heißen VPP (Visa Partner Program) und MPP (Mastercard Partner Program). Die Raten sind bei VPP und MPP häufig sehr viel niedriger als die üblichen Interchange-Raten.

- Art der Zahlungsverarbeitung: Im Vergleich zu persönlichen Zahlungen gibt es bei Online-Kartenzahlungen eine höhere Betrugswahrscheinlichkeit. Infolgedessen fällt bei Online-Kartentransaktionen eine höhere Interchange-Rate an, um dieses erhöhte Risiko zu kompensieren.

Obwohl der Großteil der Faktoren von der eigentlichen Transaktion abhängig ist (z. B. Sitz des/der Händlers/Händlerin oder Größe der Transaktion), gibt es drei Faktoren, die Sie beeinflussen können:

- Verwendeter Kartentyp: Im Allgemeinen erzielen Firmenkarten, die für zulässige Geschäftsausgaben verwendet werden, eine höhere Interchange als Verbraucherkarten.

- Finanzierungstyp: Im Allgemeinen fällt für Kreditkarten, für die die ausstellende Bank ein höheres Risiko auf sich nehmen muss, eine höhere Interchange an als für Debitkarten

- Größe der ausstellenden Bank: Bei Zahlungen mit Debit- und Prepaid-Karten können große Banken niedrigere Interchange-Raten verlangen als kleinere Banken, was sich darauf auswirken kann, wie viel Interchange-Umsatz Sie verdienen können. Wenn Sie beispielsweise mit einer kleinen Bank arbeiten, um Karten für Ihre Kund/innen auszustellen, ist der Interchange-Anteil, den Sie erhalten, größer (da die Interchange-Rate bei den meisten Transaktionen höher ist).

Für die Kartenausgabe können Sie entweder direkt mit einer Bank zusammenarbeiten, oder mit einem ausstellenden Partner, der wiederum selbst mit einer Bank zusammenarbeitet. Sie haben bei der Entscheidung, mit welchem Aussteller Sie sich zusammentun, einen gewissen Spielraum, je nach der Bank, mit der dieser zusammenarbeitet. Einige ausstellende Partner können Karten und Banken kombinieren, um die Interchange-Rate zu Ihren Gunsten zu optimieren.

Berechnung Ihres Interchange-Umsatzes

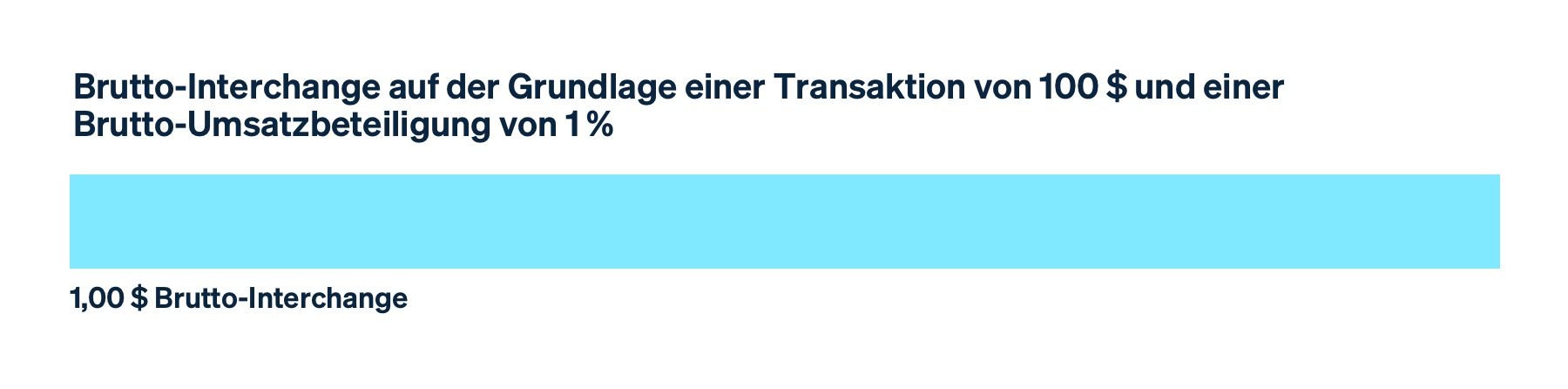

Der Interchange-Gesamtbetrag, der mit jeder Transaktion einhergeht, wird als „Raw Interchange“ bezeichnet. Je nach Ihrer Partnerschaft mit einem ausstellenden Partner bzw. einer Bank und Ihrer Vereinbarung zur Umsatzbeteiligung behalten Sie entweder die Brutto-Interchange oder Netto-Interchange.

Brutto-Interchange

Die Brutto-Interchange ist der Geldbetrag, den Sie auf der Grundlage Ihres monatlichen Transaktionsvolumens erhalten, ungeachtet von der Höhe des tatsächlich generierten Interchange-Betrags. Wenn Sie beispielsweise Transaktionen in Höhe von 100.000 USD verarbeitet haben und eine Brutto-Umsatzbeteiligung von 1 % haben, erhalten sie 1.000 USD, ungeachtet der Interchange bei diesen Käufen.

Brutto-Interchange ist operativ einfacher zu verwalten und ist berechenbarer als eine Netto-Interchange, da Sie sich nicht um Abzüge und Interchange-Raten einzelner Transaktionen kümmern müssen.

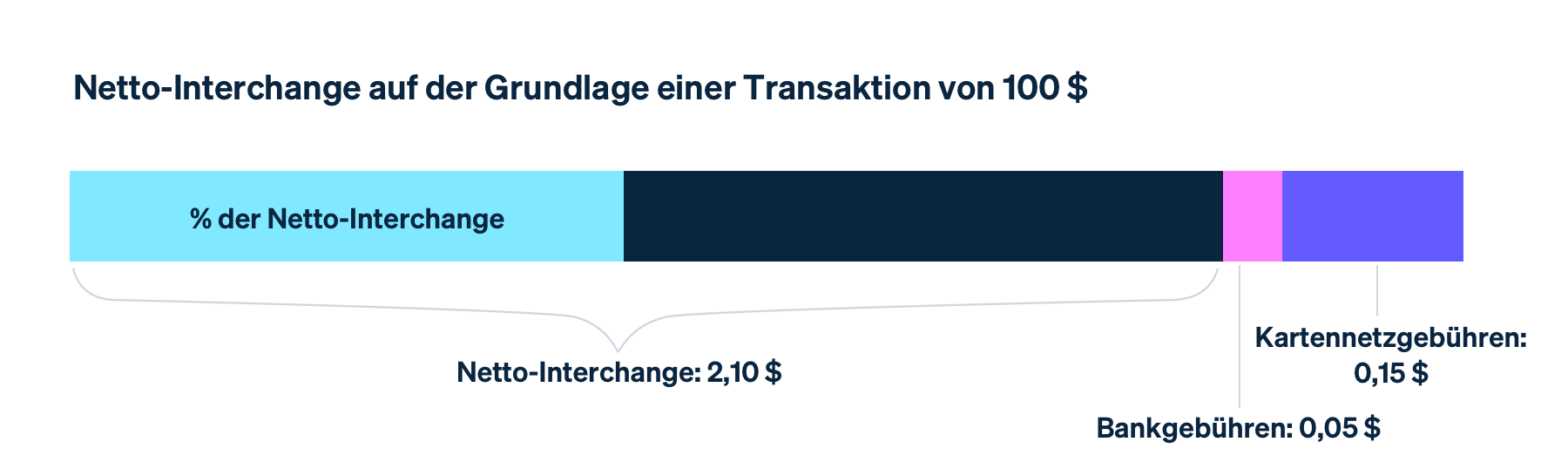

Netto-Interchange

Bei Netto-Interchange handelt es sich um einen Prozentsatz der Gesamt-Interchange, nach Abzug der Bankgebühren und Kartennetzgebühren. Der Prozentsatz variiert je nach Ihrer Vereinbarung zur Umsatzbeteiligung.

Dadurch lässt sich Ihr Umsatz im Laufe der Zeit gegebenenfalls schwerer vorhersagen, da die zugrundeliegende Kostenstruktur und die Höhe der Transaktionen schwanken können. Die Nett-Interchange bietet Ihnen jedoch eine bessere Transparenz bezüglich der Interchange aus Ihrem Kartenprogramm, da Sie sehen können, wie viel Interchange die einzelnen Transaktionen generieren.

Verwendung des Interchange-Umsatzes

Egal, ob Netto-Interchange oder Brutto-Interchange – Sie erhalten zusätzlichen Umsatz. Manche Plattformen möchten die Interchange im Rahmen Ihres Geschäftsmodells behalten und schaffen so eine Umsatzquelle, mit der sie wachsen können.

Andere geben den Interchange-Umsatz teilweise oder vollständig an die Karteninhaber/innen weiter. Eine Möglichkeit dafür besteht darin, eine Cash-Back-Prämie anzubieten, indem Sie beispielsweise den Kundinnen und Kunden bei jeder Verwendung der Karte 0,25 USD oder 1 % anbieten und diesen Betrag monatlich oder jährlich auszahlen. (Hinweis: Prämien sind für alle Nicht-Firmenkarten Pflicht, die nicht die niedrigsten und grundlegendsten Raten anbieten.)

Sie können sich auch kreativere Möglichkeiten für die Verwendung Ihres Interchange-Umsatzes überlegen, die Ihnen dabei helfen könnten, Ihr Kartenprogramm von anderen abzuheben und die Loyalität Ihrer Kundinnen und Kunden zu stärken. Statt eines Cashbacks könnten Sie beispielsweise auch Gelder oder Gutschriften in eine Wallet einzahlen, die auf Ihrer Plattform verwendet werden kann. Oder Sie könnten die Interchange teilweise oder vollständig im Namen Ihrer Kundinnen und Kunden für wohltätige Zwecke spenden. Ein Stripe-Unternehmen gibt Karten an seine Kunden/Kundinnen aus und spendet einen Teil des Interchange-Umsatzes an Stripe Climat, um Kohlendioxid in der Umwelt zu reduzieren.

So kann Stripe Sie unterstützen

Plattformen aller Größen verwenden Stripe Issuing, um Karten auszugeben und neue Umsatzquellen zu erschließen. Sie verwenden auch die Produkte von Stripe, um nicht nur Firmenkarten zu erstellen und anzubieten, sondern auch Zahlungslösungen, einen Ersatz fürs Bankkonto und Unternehmensfinanzierungen zu unterstützen.

Stripe bietet Ihnen eine Vielzahl von Produkten, mit denen Sie diese Finanzdienstleistungen direkt in Ihre Plattform integrieren können:

Stripe Connect

Stripe Connect hilft Ihnen beim Onboarding und Verwalten Ihrer Nutzer/innen und bietet diesen die Möglichkeit, Zahlungen für ihr Unternehmen zu akzeptieren.

- Onboarding von Nutzer/innen: Sie können das Onboarding für Ihre Nutzer/innen durchführen, die KYC-Überprüfung abschließen und ihre Identität verifizieren, um Ihre Compliance-Anforderungen zu erfüllen.

- Zahlungen akzeptieren: Akzeptieren und ermöglichen Sie Zahlungen im Namen der Nutzer/innen Ihrer Softwareplattform oder der Teilnehmer/innen in Ihrem Markt.

- Zahlungen verwalten und monetarisieren: Verwalten Sie die Nutzer/innen Ihrer Plattform und führen Sie über die Umsatzbeteiligung oder einen Aufschlag auf Zahlungen und zusätzliche Services eine Monetarisierung durch.

Stripe Capital

Stripe Capital bietet Ihnen die Möglichkeit, Ihren Kunden/Kundinnen eine schnelle und flexible Finanzierung anzubieten, falls sie diese zur Ergänzung ihres Zahlungsvolumens benötigen. Es handelt sich um eine lückenlose Schnittstelle für die Kreditvergabe, die Ihre Kundinnen und Kunden auf Ihrer Plattform beim Wachstum unterstützt, während Sie bei jedem gewährten Kredit eine Umsatzbeteiligung erhalten und für Kreditverluste keinerlei Haftung übernehmen müssen.

Stripe Financial Accounts

Mit Stripe Financial Accounts können Ihre Nutzer/innen dann das Geld, das sie durch Zahlungen verdienen oder durch Finanzierungen erhalten, speichern. Mit unserer API für eingebettete Finanzlösungen können Sie Finanzkonten direkt in Ihre Plattform einbetten, sodass Nutzer/innen Rechnungen bezahlen und ihren Cashflow verwalten können.

- Schnellere Geldbewegung: Wenn Gelder an Stripe gesendet werden, können wir Gelder schneller als beim traditionellen Banking-System transferieren. Wenn sich alle Mittel in einem System befinden, handelt es sich lediglich um eine Umbuchung.

- Gelder für Ihre Kunden/Kundinnen verwahren: Ermöglichen Sie Ihren Kundinnen und Kunden, Geld auf Ihrer Plattform zu verwahren, und werden Sie für sie zur ersten Anlaufstelle für die Aufbewahrung, Verwaltung und den Transfer von Geld.

Stripe Issuing

Als Nächstes können Ihre Nutzer/innen mit Stripe Issuing ihre Gelder über Karten ausgeben. Stripe stellt Ihnen die Infrastruktur zur Verfügung, mit der Sie Kartenprogramme für Ihre Plattform erstellen und verwalten können.

- Karten sofort ausstellen: Erstellen Sie virtuelle Karten sofort oder geben Sie physische Karten innerhalb von nur zwei Werktagen aus.

- Programmatische Kontrolle: Kontrollieren Sie die Ausgaben und helfen Sie bei der Betrugsprävention, indem Sie Ausgabenlimits festlegen, Unternehmenstypen blockieren oder erweiterte Regelkombinationen erstellen.

- Monetarisierung: Nutzer/innen, die einen bestimmten Volumenschwellenwert erreichen, erhalten einen Prozentsatz der aus allen Kartenkäufen verdienten Interchange-Gebühr. Stripe verwendet Brutto-Interchange, was zur Optimierung der Abläufe beiträgt und eine bessere Vorhersagbarkeit des Cashflows ermöglicht.

Weitere Informationen zu Stripe Issuing finden Sie in unserer Dokumentation. Registrieren Sie sich für ein Konto, um sofort Ihre eigenen virtuellen und physischen Karten zu erstellen.