Des places de marché de livraison à la demande qui aident leurs coursiers à payer les commandes, aux entreprises B2B SaaS qui permettent aux clients d'accéder à leurs revenus, les plateformes doivent trouver des moyens d'effectuer des transferts.

Cependant, beaucoup d'entre elles appliquent encore des processus manuels qui ralentissent les virements.

Selon le secteur, certaines entreprises envoient des chèques papier, effectuent des transferts ACH ou intègrent divers systèmes de point de vente.

L'émission de cartes bancaires constitue un meilleur moyen d'offrir aux clients un accès immédiat aux fonds. Et, cerise sur le gâteau, elle peut constituer une nouvelle source de revenus. Chaque fois qu'un titulaire de carte effectue un achat avec une carte émise par le biais de votre programme, vous pouvez conserver comme revenu une partie de l'interchange (un coût qui accompagne chaque transaction par carte).

Ce guide vous aide à comprendre les fondamentaux des revenus d'interchange. Vous découvrirez comment l'interchange est calculé, comment les plateformes peuvent réaliser des profits grâce à celui-ci et en quoi Stripe peut vous aider.

Principes de base des paiements

Avant d'étudier en détail le concept d'interchange, il convient de bien saisir le fonctionnement des paiements : comment l'argent passe d'un client à votre entreprise et comment les banques facilitent ces paiements. En savoir plus sur ces fondamentaux vous aidera à mieux comprendre les coûts qu'implique ce système et les opportunités qui s'offriront à votre entreprise d'augmenter ses revenus.

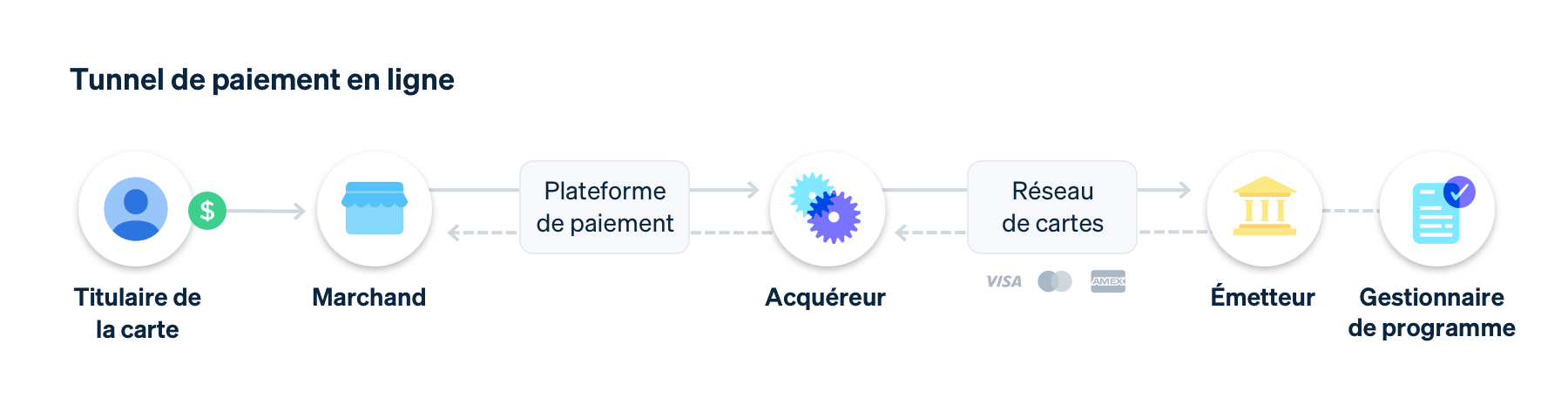

Comme indiqué ci-dessous, chaque transaction fait intervenir plusieurs parties principales.

- Titulaire de la carte : personne qui possède une carte de crédit ou de débit

- Marchand : propriétaire de l'entreprise qui accepte les paiements par carte

- Acquéreur : institution financière qui traite les paiements par carte pour le compte du marchand et les achemine via les réseaux de cartes (comme Visa ou Mastercard) jusqu'à l'émetteur. L'acquéreur peut aussi s'associer à un tiers pour le traitement des paiements.

- Réseaux de cartes : les réseaux de cartes, tels que Visa et Mastercard, font le lien entre tous ces acteurs. Ils communiquent les informations relatives aux opérations, transfèrent les fonds afférents et déterminent les coûts sous-jacents des transactions par carte bancaire.

- Émetteur : la banque qui fournit des services bancaires ou de traitement des paiements et émet des cartes (telles que des cartes de crédit, de débit ou prépayées) en tant que membre des réseaux de cartes. La plupart des solutions d'émission proposent ces deux services, mais certaines entreprises peuvent avoir deux relations distinctes (une avec le sous-traitant et une avec une banque).

- Gestionnaire de programme : il s'agit d'un établissement non bancaire qui s'associe à la banque émettrice pour mettre des programmes de cartes à disposition de ses propres clients. Ce gestionnaire est principalement responsable de l'intégralité des documents et communications destinés aux titulaires de cartes bancaires. Il est supervisé par la banque émettrice et remplit certaines obligations de conformité au nom de la banque partenaire.

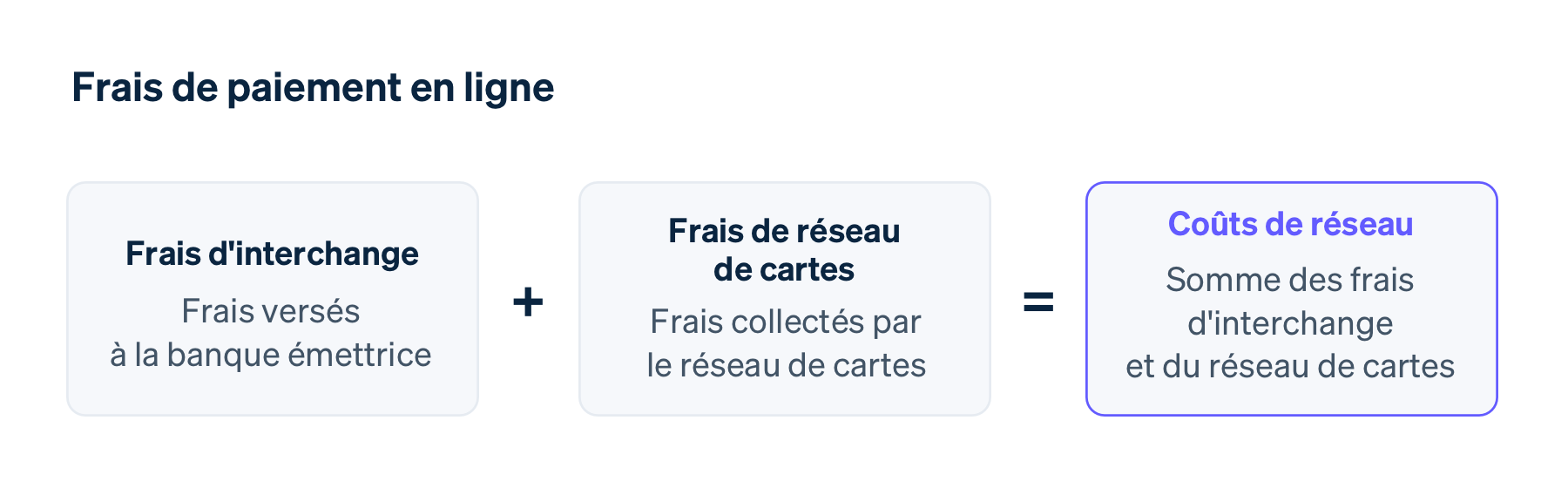

Dans cet écosystème, chaque transaction traitée génère des frais divers. Visa et Mastercard fixent les tarifs pour :

- Les frais collectés par le réseau de cartes ;

- Les frais payés à l'émetteur (l'interchange).

American Express utilise un modèle sensiblement différent puisqu'elle est l'acquéreur, le réseau et l'émetteur. Ses coûts de réseau sont en outre appelés « taux d'escompte ».

Pour une transaction d'achat, l'interchange est payé à l'émetteur, étant donné que ce dernier fournit les cartes et le service client, et supporte les risques de crédit et de fraude.

Seules les banques peuvent faire partie des membres principaux des réseaux de cartes, en mesure d'émettre des cartes (aux États-Unis). Pour proposer des cartes à vos clients, vous pouvez collaborer directement avec une banque émettrice et utiliser une solution logicielle pour traiter les paiements effectués à l'aide des cartes. Cela signifie que vous devrez gérer les négociations et les partenariats bancaires, les processus de conformité tels que les obligations Know your customer et les exigences réglementaires en constante évolution. Vous pouvez également avoir recours à une solution d'émission qui gère à la fois l'émission et le traitement pour vous. Une telle solution propose des relations bancaires intégrées, une gestion fiable de la conformité et des risques, des flux prédéfinis et une intégration fluide des utilisateurs.

Avec les deux configurations, vous partageriez une partie du taux d'interchange, soit avec la banque, soit avec la solution émettrice.

Les taux d'interchange sont toujours fixés par le réseau sur la base d'un ensemble de directives générales : le type de carte (à la consommation, commerciale ou professionnelle), le type de financement (crédit, débit ou prépayé) et si la transaction est nationale ou transfrontalière. Les taux d'interchange sont également réglementés par la loi fédérale américaine.

Les taux d'interchange à la consommation sont plafonnés en Europe en raison de réglementations strictes. Par conséquent, les taux d'interchange sont plus bas et les plateformes basées en Europe n'ont pas autant de flexibilité pour influencer leurs revenus d'interchange. Bien qu'ils ne soient pas soumis à des plafonds d'interchange, les taux commerciaux et professionnels sont généralement inférieurs à ceux des États-Unis.

Il existe de nombreuses exceptions à ces directives. Par exemple, la carte commerciale moyenne présente des taux d'interchange plus élevés que la carte à la consommation moyenne. Toutefois, les cartes à la consommation haut de gamme (telles que Visa Infinite) impliquent un taux d'interchange supérieur.

Ces lignes directrices varient également en fonction d'un certain nombre de facteurs. Par exemple, les tarifs des cartes de visite peuvent varier en fonction du montant dépensé par le titulaire de la carte (plus un client dépense, plus le taux d'interchange est élevé).

Les autres facteurs qui influencent l'interchange figurent ci-dessous.

- Le montant de la transaction : l'interchange est souvent un pourcentage fixe, de sorte que le montant absolu de l'interchange augmente avec les dépenses du client.

- Le code de catégorie de marchand (MCC) : les entreprises qui traitent les paiements par carte sont classées à l'aide d'un Code de catégorie de marchand (MCC). L'interchange peut varier en fonction de la catégorie de l'entreprise auprès de laquelle l'achat est effectué.

- L'emplacement géographique du marchand : ce taux d'interchange change si vous traitez une transaction internationale. Par exemple, si vous émettez une carte aux États-Unis, mais que le client effectue un achat avec celle-ci au Canada, cette transaction suivra une structure de taux d'interchange différente.

- Le type de BIN : le BIN (numéro d'identification bancaire) correspond aux six premiers chiffres d'une carte de crédit (en 2022, les BIN passeront aux huit premiers chiffres). Ces numéros identifient le réseau de cartes, le nom de la banque émettrice, le type de carte, la catégorie de carte, etc. Selon les détails de la transaction (tels que le MCC), le BIN pourrait influencer le taux d'interchange, autrement dit l'augmenter ou le réduire.

Bien que vous ne puissiez pas influencer directement le BIN, vous devriez prendre en compte la prise en charge du BIN (comme la possibilité de combiner et de faire correspondre les BIN en fonction de la transaction) lorsque vous choisissez votre fournisseur émetteur.

- L'accord de réseau avec le marchand : Visa et Mastercard accordent fréquemment des taux d'interchange inférieurs à des détaillants spécifiques par le biais de leurs programmes partenaires (VPP [Visa Partner Program] et MPP [Mastercard Partner Program]). Les taux VPP et MPP sont souvent bien inférieurs aux taux d'interchange publiés.

- La façon dont le paiement est traité : par rapport aux paiements en personne, les paiements par carte en ligne présentent un risque de fraude plus élevé. Par conséquent, les transactions par carte en ligne entraînent un taux d'interchange plus élevé pour compenser cette augmentation du risque.

Bien que la majorité des facteurs dépendent de la transaction elle-même (comme l'emplacement géographique du commerçant ou le montant de la transaction), vous pouvez influencer trois facteurs :

- Le type de carte utilisé : en général, les cartes commerciales, qui sont utilisées pour effectuer des achats professionnels éligibles, génèrent un taux d'interchange supérieur à celui des cartes à la consommation.

- Le type de financement : les cartes de crédit obligent la banque émettrice à assumer plus de risques. Elles supposent donc en général un taux d'interchange plus élevé que celui des cartes de débit.

- La taille de la banque émettrice : pour les paiements par carte de débit et prépayée, les grandes banques bénéficient d'un taux d'interchange inférieur à celui des petites banques, ce qui peut avoir une incidence sur le montant des revenus d'interchange que vous pouvez toucher. Par exemple, si vous travaillez avec une petite banque pour émettre des cartes à vos clients, la part d'interchange que vous recevrez sera plus importante (puisque le taux d'interchange est plus élevé sur la plupart des transactions).

Pour émettre des cartes, vous travaillez soit directement avec une banque, soit avec un partenaire émetteur qui collabore avec une banque. Vous disposez d'une certaine latitude pour choisir l'émetteur auquel vous associer, en fonction des banques avec lesquelles celui-ci collabore. Certains partenaires émetteurs peuvent combiner cartes et banques pour optimiser les taux d'interchange en votre nom.

Comment calculer vos revenus d'interchange

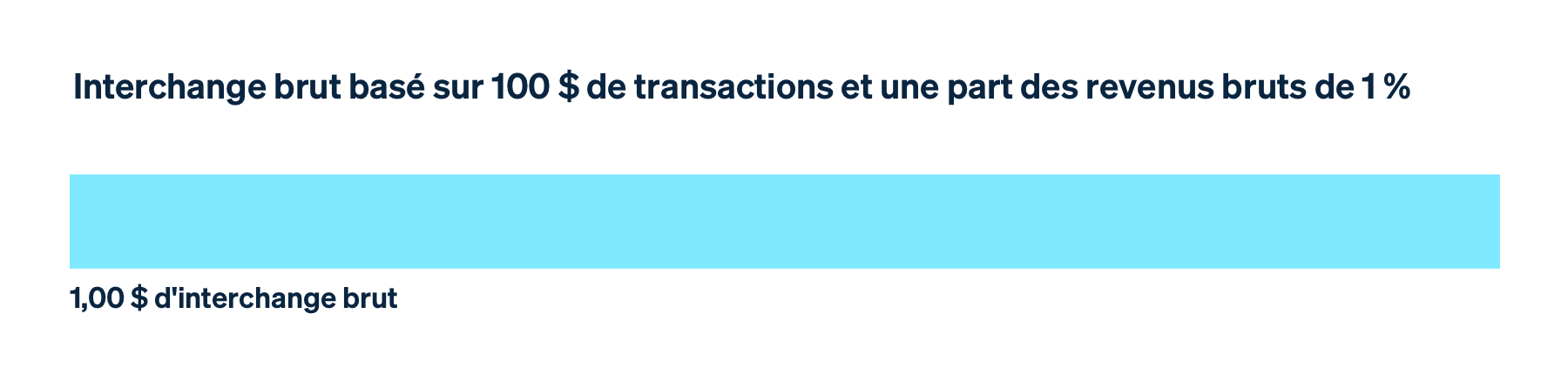

Le montant de l'interchange total qui accompagne chaque transaction est appelé « interchange brut ». En fonction de votre partenariat avec un émetteur ou une banque et de votre accord de partage des revenus, vous conservez soit l'interchange brut, soit l'interchange net.

Interchange brut

L'interchange brut correspond à la somme que vous recevez en fonction de votre volume de transactions mensuel, quel que soit le montant d'interchange réellement généré. Par exemple, si vous avez traité 100 000 $ de transactions et que vous aviez une part de revenu brut de 1 %, vous percevrez 1 000 $, quel que soit l'interchange sur ces achats.

L'interchange brut est plus simple à gérer sur le plan opérationnel. Il offre également davantage de prévisibilité que l'interchange net, car vous n'avez pas à vous soucier des déductions et des taux d'interchange sur les transactions individuelles.

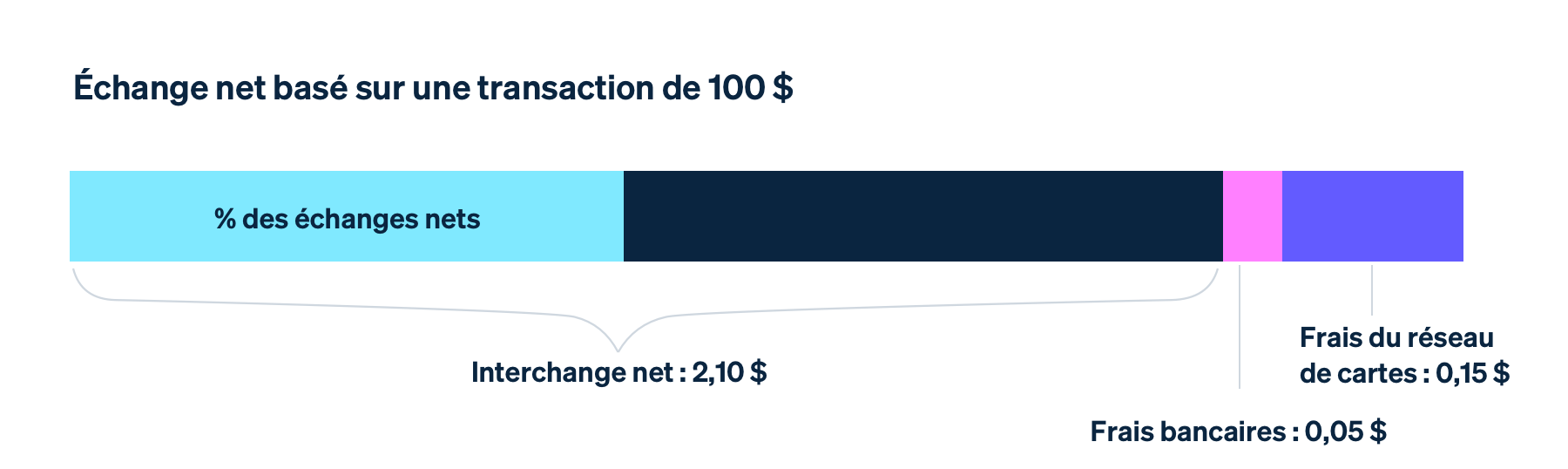

Interchange net

L'interchange net est un pourcentage de l'interchange total après déduction des frais bancaires et du réseau de cartes. Le pourcentage varie en fonction de votre accord de partage des revenus,

Cela peut rendre plus difficile la prévision de vos revenus au fil du temps, car vous êtes soumis à des variations dans la structure des coûts sous-jacents et dans les montants des transactions. Cependant, l'interchange net vous donne une meilleure visibilité sur le montant de l'interchange de votre programme de cartes, car vous pouvez voir combien génèrent les transactions individuelles.

Que faire des revenus d'interchange ?

Que vous perceviez des revenus d'interchange net ou brut, ce sont des revenus supplémentaires. Certaines plateformes choisissent de conserver l'interchange dans le cadre de leur modèle commercial, créant ainsi une source de revenus qui les aide à faire évoluer leur structure.

D'autres reversent une partie ou la totalité des revenus d'interchange au titulaire de la carte. Pour ce faire, il est possible d'offrir un cashback, par exemple, en accordant aux clients 0,25 $ ou 1 % chaque fois qu'ils utilisent leur carte et en les payant sur une base mensuelle ou annuelle. (Remarque : les récompenses sont obligatoires pour toutes les cartes non commerciales au-delà des tarifs les plus bas et les plus basiques.)

Vous pouvez également imaginer des façons plus créatives d'utiliser vos revenus d'interchange, ce qui pourrait vous aider à différencier votre programme de cartes bancaires et à fidéliser davantage vos clients. Par exemple, plutôt que de donner un cashback, vous pourriez ajouter des fonds ou des crédits à un wallet utilisable sur votre plateforme. Une entreprise Stripe émet des cartes bancaires pour ses clients et reverse une partie des revenus d'interchange à Stripe Climate afin de réduire les émissions de carbone dans l'environnement.

Comment Stripe peut vous aider

Des plateformes de toutes tailles utilisent Stripe Issuing pour émettre des cartes bancaires et créer de nouveaux revenus. Elles utilisent également les produits de Stripe non seulement pour créer et offrir des cartes bancaires, mais aussi pour prendre en charge des solutions de paiements, des remplacements de comptes bancaires et des financements d'entreprises.

Stripe propose une variété de produits qui vous permettent d'intégrer facilement ces services financiers directement à votre plateforme :

Stripe Connect

Stripe Connect vous aide à inscrire et à gérer vos utilisateurs et à leur permettre d'accepter des paiements pour leur entreprise.

- Inscrivez des utilisateurs : inscrivez vos utilisateurs, suivez les procédures de KYC et vérifiez leur identité pour répondre à vos exigences de conformité.

- Acceptez des paiements : acceptez et facilitez les paiements au nom des utilisateurs de votre plateforme logicielle ou des participants à votre place de marché.

- Gérez et monétisez les paiements : gérez les utilisateurs sur votre plateforme et monétisez via le partage des revenus ou la majoration sur les paiements et les services supplémentaires.

Stripe Capital

Stripe Capital vous permet d'offrir à vos clients un financement rapide et flexible s'ils ont besoin de compléter leur volume de paiements. Il s'agit d'une API de prêt de bout en bout qui aide les clients de votre plateforme à se développer tout en bénéficiant d'une part des revenus sur tous les prêts accordés, avec une responsabilité financière nulle sur les pertes de crédit.

Compte financier Stripe

Comptes financiers Stripe permet alors à vos utilisateurs de sauvegarder l'argent qu'ils gagnent grâce aux paiements ou qu'ils reçoivent grâce à un financement. Notre API de solutions financières intégrées vous permet d'intégrer des comptes financiers directement dans votre plateforme afin que les utilisateurs puissent payer leurs factures et gérer leur trésorerie.

- Fonds plus rapides : lorsque des fonds sont envoyés à Stripe, nous sommes en mesure de transférer l'argent plus rapidement que le système bancaire traditionnel. Lorsque les fonds sont réunis dans un seul système, il s'agit simplement d'un événement de grand livre.

- Stockez des fonds pour vos clients : permettez à vos clients de conserver des fonds sur votre plateforme et devenez leur principale destination de stockage, de gestion et de transfert d'argent.

Stripe Issuing

Ensuite, Stripe Issuing peut permettre à vos utilisateurs de dépenser leurs fonds via des cartes bancaires. Stripe fournit l'infrastructure nécessaire pour créer et gérer des programmes de cartes pour votre plateforme.

- Émettez des cartes instantanément : créez des cartes virtuelles instantanément ou émettez des cartes physiques en seulement deux jours ouvrables.

- Contrôlez par programmation : contrôlez les dépenses et contribuez à prévenir la fraude en fixant des limites de dépenses, en bloquant certains types d'entreprises ou en créant des ensembles de règles avancées.

- Monétisez : les utilisateurs qui atteignent un certain seuil de volume récupèrent un pourcentage de l'interchange obtenu sur tous les achats par carte. Stripe utilise l'interchange brut, ce qui permet de rationaliser les opérations et offre une prévisibilité des flux de trésorerie.

Pour plus d'informations sur Stripe Issuing, consultez notre documentation. Pour créer immédiatement vos propres cartes bancaires virtuelles et physiques, inscrivez-vous sur un compte.