Betalningar med det förenklade systemet är en central del av One Stop Shop-förfarandet som hjälper företag att effektivt uppfylla sina momsskyldigheter för gränsöverskridande försäljning inom EU.

I den här artikeln beskriver vi OSS-betalningar, hur de fungerar, deras tidsfrister och hur du kan registrera dem.

Vad innehåller den här artikeln?

- Vad är en OSS-betalning?

- Vad är OSS?

- Hur fungerar OSS-betalningar?

- Hur kan företag göra OSS-betalningar?

- Vilka är tidsfristerna för OSS-betalningar?

- Tips för att möta tidsfrister för OSS-betalningar

- Bokföra OSS-betalningar

Vad är en OSS-betalning?

En betalning med det förenklade systemet (OSS) är överföring av den moms som deklarerats till den relevanta skattemyndigheten enligt förfarandet för det förenklade systemet (OSS). Det gör det möjligt för företag att betala skatt på sin gränsöverskridande försäljning inom EU på en och samma gång, i stället för att behöva göra separata betalningar till varje land. De deklarerade momsbeloppen överförs centralt till den nationella skattemyndigheten i registreringslandet. Denna myndighet skickar dem sedan till skattemyndigheterna i de andra EU-länderna.

Vad är OSS?

OSS är ett europeiskt system för förenklad momshantering vid gränsöverskridande onlineförsäljning. Det gör det möjligt för företag att rapportera sina skattepliktiga intäkter från B2C-försäljning via en central onlineportal utan att behöva registrera sig individuellt i varje relevant EU-land. Namnet "One Stop Shop" hänvisar till en enda kontaktpunkt och beskriver detta centraliserade tillvägagångssätt.

Det är frivilligt för e-handlare att delta i det förenklade systemet. Det rekommenderas dock att företag som säljer varor eller tjänster till privatpersoner i flera EU-länder ska använda det förenklade systemet. Det kan avsevärt minska deras administrativa börda. Förfarandet infördes som en del av det digitala momspaketet den 1 april 2021 och ses som en utveckling av MOSS-systemet (Mini One Stop Shop). Från och med 2027 kommer de nuvarande reglerna att utvidgas genom reformerna av moms i den digitala tidsåldern.

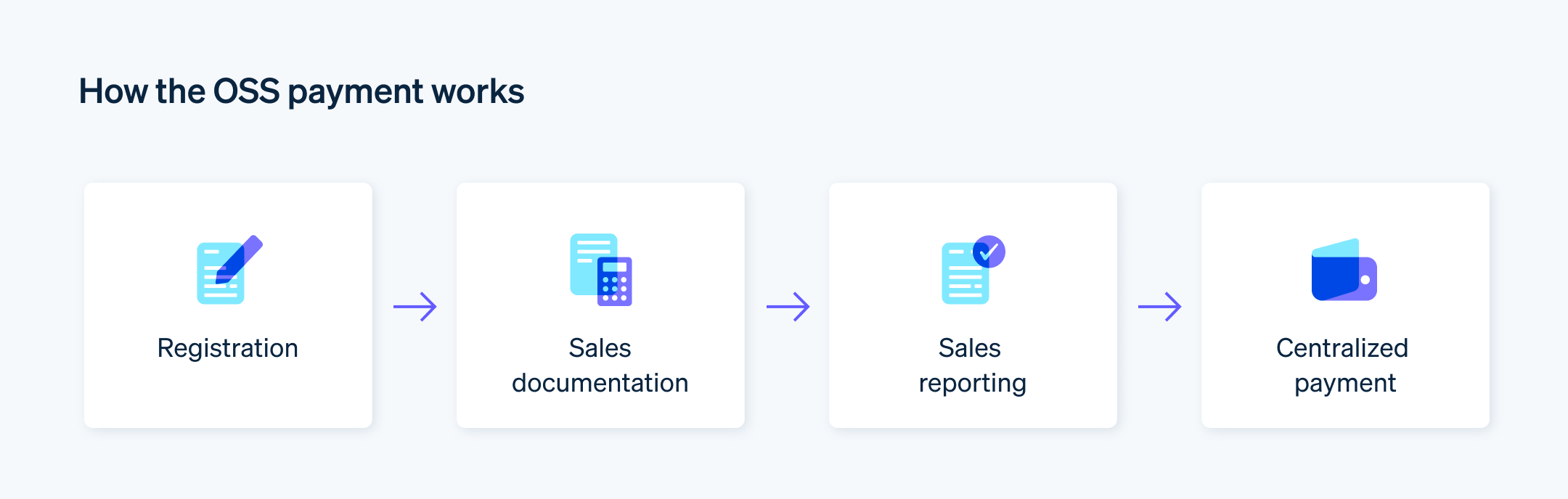

Hur fungerar OSS-betalningar?

Inbetalning av moms är det sista steget för onlineföretag när de använder OSS-systemet. Nedan följer en översikt över hela processen:

Registrering: EU-baserade företag som vill använda OSS-systemet behöver registrera sig i sina hemländer. De kan registrera sig online via den nationella skatteportalen. I Tyskland kan de till exempel registrera sig via den federala centrala skattemyndigheten (BZSt) på BZSt:s onlineportal (BOP).

Dokumentation rörande försäljning: All relevant försäljning måste dokumenteras i detalj, inklusive nettobelopp, skattesatser för varje destinationsland och beräknad moms för varje radpost.

Rapportering av försäljning: Dokumenterad försäljning redovisas i en kvartalsvis skattedeklaration via OSS-portalen. Den skattepliktiga försäljningen och den moms som tas ut är uppdelade för varje EU-land. Utförlig information finns i vår artikel om OSS-rapportering.

Centraliserad betalning: Efter bekräftelse skickas den totala beräknade skatten till skattemyndigheten i registreringslandet. Skattemyndigheten fördelar sedan beloppen till de länder där försäljningen har skett.

Det är lätt för företag att göra fel eftersom de måste ta hänsyn till de olika skattesatserna i varje EU-land. Stripe Tax hjälper till genom att automatiskt beräkna rätt skattebelopp. Detta säkerställer att företag snabbt och enkelt kan få en överblick över de skatter de behöver betala till BZSt.

Hur kan företag göra OSS-betalningar?

När den skattepliktiga försäljningen har rapporterats via OSS-portalen kontrollerar den berörda skattemyndigheten uppgifterna. Efter några dagar får företagen ett mejl som bekräftar om uppgifterna stämmer. Om så är fallet kan företagen överföra det utestående beloppet till följande BZSt-bankkonto:

Betalningsmottagare: Bundeskasse Trier Sonderkonto EU/UST

Bankens namn: Deutsche Bundesbank, Saarbrücken branch

Internationellt bankkontonummer (IBAN): DE81 5900 0000 0059 0010 20

Bankidentifieringskod (BIC): MARKDEF1590

Ett företag måste åtminstone ange sitt referensnummer när de gör sin första OSS-betalning. Detta består av landskoden "DE", företagets momsregistreringsnummer och skatteperioden. Den senare består av det år och det kvartal för vilket momsskulden gäller (t.ex. "Q1.2025").

Viktigt! Överföringarna måste göras manuellt eftersom autogiro inte är möjligt.

Vilka är tidsfristerna för OSS-betalningar?

Det finns kvartalsvisa tidsfrister för betalningar inom ramen för det förenklade systemet, som är desamma i hela EU. Dessa motsvarar tidsfristerna för OSS-rapportering. Referensdagen är den sista dagen i månaden efter skatteperioden.

Första kvartalet: 30 april

Andra kvartalet: 31 juli

Tredje kvartalet: 31 oktober

Fjärde kvartalet: 31 januari följande år

Dessa är fasta tidsfrister, vilket innebär att tidsfristen inte skjuts upp om den infaller på ett veckoslut eller en helgdag. Pengarna ska finnas på skattemyndighetens konto på förfallodagen.

Om betalningen inte tas emot i tid kan förseningsavgifter tillkomma. Det finns också en risk att skattemyndigheterna tillfälligt kan stänga av företaget från att använda OSS-systemet.

Tips för att möta tidsfrister för OSS-betalningar

För att säkerställa att tidsfristerna följs bör företagen överväga följande punkter:

Skicka in OSS-rapporter i god tid

För att hålla tidsfristerna för betalningar med det förenklade systemet bör företagen lämna in sina momsdeklarationer så tidigt som möjligt. Rapporteringsprocessen via OSS-portalen kan ta lite tid, beroende på försäljningsvolym och komplexitet i beräkningarna.

Om företagen lämnar in sina deklarationer några dagar eller veckor före kvartalets utgång finns det tillräckligt med tid för att korrigera eventuella fel och förbereda sig för betalning. Detta minskar också stressen i slutet av perioden och ger företagen möjlighet att i god tid reda ut eventuella oklarheter med skattemyndigheterna.

Planera för oväntade förseningar

Ibland kan oförutsedda omständigheter uppstå, till exempel tekniska problem med rapportering på OSS-portalen eller förseningar i banköverföringar. Därför bör företag bygga in bufferttider och inte vänta till sista dagen med att göra betalningen. En buffert på en eller två dagar kan hjälpa till att skydda mot oförutsedda komplikationer och säkerställa att betalningen behandlas i tid.

Ställ in påminnelser

Med så många administrativa uppgifter kan det vara lätt att glömma tidsfristerna för OSS-betalningar. För att förhindra detta kan företag sätta upp digitala påminnelser i sina kalendrar eller bokföringssystem. Dessa kan till exempel utlösas en månad och sedan en vecka före tidsfristen för att säkerställa att det finns tillräckligt med tid.

Tänk på bankernas handläggningstider

Ett företag måste göra OSS-betalningar innan tidsfristen går ut och betalningar kräver tid att behandla. Observera att bankernas handläggningstider kan variera. Företag bör därför se till att de initierar betalningen minst några dagar före tidsfristen så att betalningen tas emot senast på förfallodagen. Det lönar sig också att kontrollera uppgifterna om överföringen noggrant, eftersom fel kan leda till att överföringen inte görs eller fördelas felaktigt.

Bokföra OSS-betalningar

För det första måste de momsbelopp som deklareras och tas ut inom ramen för OSS-systemet bokföras som skulder i räkenskaperna. Eftersom OSS-betalningar sker i euro kräver detta en valutakursjustering för företag i länder utanför euroområdet. När betalningen har gjorts till relevant skattemyndighet bokförs beloppet som ett kassautflöde. Detta innebär att momsskulderna minskar och att företagets bankkonton debiteras. Posten kan se ut så här:

Debet: Momsskulder (eller skattekonto)

Kredit: Bankkonto

Om företaget har deklarerat moms för flera länder ska de enskilda skattebeloppen för varje land fördelas korrekt och redovisas som en del av betalningen. Detta görs i enlighet med gällande skattesatser och de länder där försäljningen gjordes. Som en del av OSS-processen kommer skattemyndigheterna i bosättningslandet att överföra beloppen till de berörda länderna.

Det är viktigt att föra noggranna register över betalningar och relaterad skattedokumentation. Företag bör spara e-postmeddelanden med bekräftelse från skattemyndigheterna samt betalningskvitton för att bevisa att OSS-betalningen har behandlats korrekt. Denna dokumentation kommer också att krävas för framtida revisioner och skattedeklarationer.

Om företaget har en preliminär momsdeklaration ska den också redovisa de momsbelopp som rapporterats och betalats i denna deklaration. I detta fall bör företagen inkludera OSS-betalningarna i den preliminära deklarationen för att undvika dubbelbeskattning.

I slutet av kvartalet eller den relevanta skatteperioden ska företaget stämma av bokföringen av OSS-betalningen med de faktiska skattedeklarationerna. Detta säkerställer att beloppen registreras korrekt och att betalningarna görs i sin helhet och i tid.

Innehållet i den här artikeln är endast avsett för allmän information och utbildningsändamål och ska inte tolkas som juridisk eller skatterelaterad rådgivning. Stripe garanterar inte att informationen i artikeln är korrekt, fullständig, adekvat eller aktuell. Du bör söka råd från en kompetent advokat eller revisor som är licensierad att praktisera i din jurisdiktion för råd om din specifika situation.