Fiscale compliance kan een hele uitdaging zijn voor bedrijven, maar dat geldt vooral voor Europese bedrijven. In Europa zijn er verschillende belastingregels van toepassing, afhankelijk van of je in een EU-lidstaat bent gevestigd en of je verkoopt aan een onderneming of particulier.

Registreren voor btw in Europa

Eerst moet je bepalen waar je belasting over de toegevoegde waarde (btw) in rekening moet brengen. Vervolgens registreer je je bij de juiste belastingdienst. Na registratie kun je beginnen met het berekenen en afdragen van btw. Deze richtlijnen gelden voor directe verkopers. Als je uitsluitend op marktplaatsen verkoopt, moet je een belastingadviseur in de arm nemen in te bepalen wat je precies moet doen, omdat de regels voor verkopers op marktplaatsen anders kunnen zijn.

In deze whitepaper wordt beschreven wanneer ondernemingen verplicht zijn om zich te registreren voor btw in EU-landen, het Verenigd Koninkrijk, Noorwegen en Zwitserland. Deze whitepaper is bedoeld voor ondernemingen die verkopen buiten hun eigen land. Tot slot delen we hoe Stripe je kan helpen bij de omgang met doorlopende fiscale compliance.

Registratie voor het berekenen van btw in de EU

Wanneer moet je je registreren?

Als je een transactie doet die belastbaar is in een ander EU-land dan het land waar je gevestigd bent, moet je je over het algemeen registreren om btw te berekenen in dat land, tenzij de transactie is vrijgesteld of onderworpen is aan de verleggingsregeling (wat meestal van toepassing is in [B2B]-scenario's, zoals [SaaS]-transacties). B2C-verkopers (business-to-consumer) in de EU kunnen profiteren van een vereenvoudigd registratieproces, genaamd de Unieregeling van het eenloketsysteem voor btw. Hiermee kunnen ze in het land waar ze gevestigd zijn aangifte doen van de verschuldigde btw in andere EU-landen.

Er zijn vergelijkbare regels van toepassing op verkopers van buiten de EU. Zij moeten btw in rekening brengen vanaf de eerste belastbare transactie die in de EU wordt verricht, tenzij deze is vrijgesteld of onderworpen is aan de verleggingsregeling. Ondernemingen van buiten de EU die digitale diensten verkopen aan particulieren in meerdere EU-landen, kunnen zich registreren voor de niet-Unieregeling van het éénloketsysteem voor btw. Deze regeling is niet van toepassing op goederen. Ondernemingen van buiten de EU die goederen verkopen die zich in de EU bevinden, moeten zich registreren voor de Unieregeling van het eenloketsysteem voor btw.

Verkopers die B2C-goederen verkopen (zoals de detailhandel) die van buiten de EU naar de EU worden geïmporteerd in zendingen met een waarde van minder dan 150 euro, kunnen zich registreren voor de invoerregeling van het eenloketsysteem voor btw. Alle vereenvoudigde regelingen van het eenloketsysteem zijn vrijwillig.

Registreren voor een btw-nummer

Ondernemingen kunnen zich in elk land apart registreren om btw te berekenen. Voor ondernemingen in de EU die aan particulieren in meerdere EU-landen verkopen, is het echter efficiënter om zich te registreren voor de Unieregeling van het eenloketsysteem voor btw. Deze regeling is bedoeld om het berekenen en betalen van btw tussen uitsluitend EU-landen onderling eenvoudiger te maken. Met de Unieregeling voor het eenloketsysteem voor btw hoef je je niet te registreren in elk EU-land waar je goederen of diensten verkoopt. Ondernemingen in de EU moeten zich registreren voor het éénloketsysteem voor btw in het EU-land waar ze zijn gevestigd.

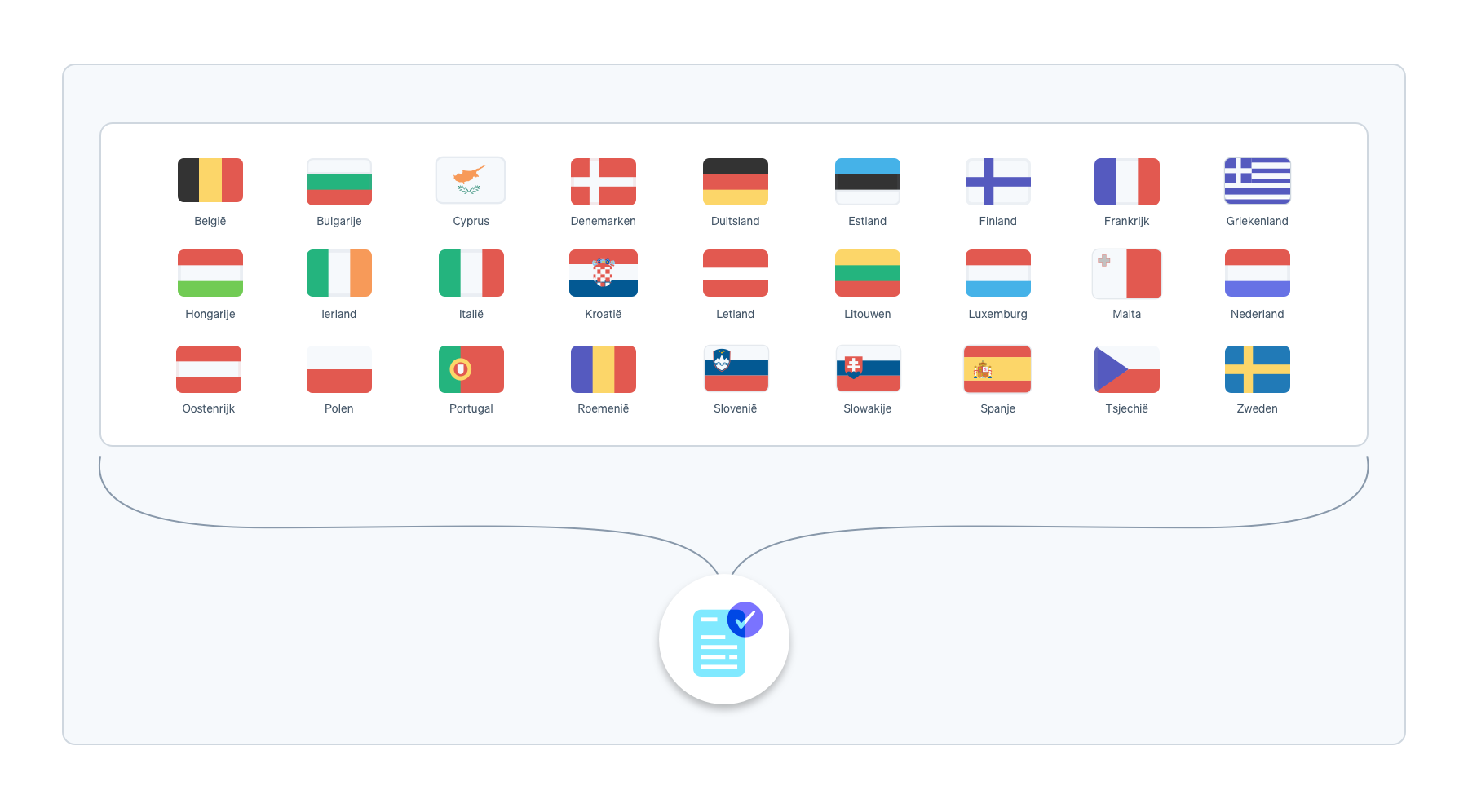

Afbeelding van EU-lidstaten die deelnemen aan het éénloketsysteem voor btw

Er is een uitzondering voor EU-bedrijven die zijn gevestigd in één EU-land en die fysieke goederen en digitale producten verkopen aan particulieren in andere EU-landen. Bij dit soort B2C-transacties kunnen bedrijven het btw-tarief van hun eigen land heffen, en niet het tarief dat van toepassing is in het land waarin de klant is gevestigd. Zodra de B2C-omzet hoger is dan € 10.000 moet de verkoper het tarief innen dat in het land van de klant van toepassing is. Als je verkopen onder de drempelwaarde liggen, is een btw-registratie in eigen land voldoende.

Als je bijvoorbeeld bent gevestigd in Oostenrijk en digitale diensten verkoopt aan particulieren in Italië en je totale omzet uit B2C-verkopen van goederen en diensten aan consumenten onder € 10.000 ligt, dan hef je Oostenrijkse btw en niet Italiaanse btw. In dit scenario is een btw-registratie in eigen land het enige wat nodig is. Pas als je B2C-omzet € 10.000 overschrijdt, moet je Italiaanse btw heffen.

Buiten de EU gevestigde bedrijven die diensten verkopen aan particulieren en zich aanmelden voor de niet-Unieregeling binnen het éénloketsysteem voor btw, kunnen kiezen in welk EU-land ze zich registreren. Buiten de EU gevestigde bedrijven die goederen leveren aan in de EU gevestigde bedrijven, moeten zich registreren voor de Unieregeling binnen het éénloketsysteem voor btw in de EU-lidstaat waar het transport van de goederen begint. Als goederen worden getransporteerd vanuit meer dan één land, dan mag de verkoper zelf het land van registratie kiezen.

In de EU gevestigde verkopers moeten zich registreren voor de Invoerregeling binnen het éénloketsysteem in het land waarin ze zijn gevestigd. Buiten de EU gevestigde verkopers die evenmin zijn gevestigd zijn in landen waarmee de EU een overeenkomst heeft afgesloten over wederzijdse bijstand bij invordering van btw, moeten een tussenpartij aanwijzen om gebruik te maken van de Invoerregeling van het éénloketsysteem. Als een verkoper buiten de EU is gevestigd, maar in een land waarmee de EU een overeenkomst heeft afgesloten over wederzijdse bijstand bij invordering van btw en geïmporteerde goederen vanuit dat land verkoopt, staat het de verkoper vrij om een EU-lidstaat te kiezen als land van registratie. In dat geval hoeft er geen tussenpartij te worden aangewezen om gebruik te maken van de Invoerregeling binnen het éénloketsysteem. Als de verkoper echter geïmporteerde goederen uit andere landen verkoopt, is een tussenpartij vereist om de Invoerregeling binnen het éénloketsysteem te gebruiken.

Als je een belastingdrempel in de EU hebt overschreden en je zorgen maakt dat je heffingen en achterstallige belastingen moet betalen, raden we je aan om een fiscaal expert om advies te vragen. Zodra je je registreert, kun je beginnen met het innen van btw. Begin niet met het innen van btw totdat je je op de juiste wijze hebt geregistreerd.

Registreren voor het berekenen van btw in het Verenigd Koninkrijk

Wanneer moet je je registreren?

Elke onderneming die wil verkopen in het Verenigd Koninkrijk, moet zich registreren binnen 30 dagen na het uitvoeren van de eerste belastbare transactie in het Verenigd Koninkrijk. Je bent ook verplicht om je te registreren als je redelijke gronden hebt om aan te nemen dat je binnen 30 dagen een belastbare transactie zult doen.

Een belastbare transactie is elke verkoop in het Verenigd Koninkrijk die niet is vrijgesteld van btw en ook niet onderhevig is aan de verleggingsregeling (wat inhoudt dat de klant verantwoordelijk is voor de btw). Transacties waarvoor het btw-nultarief geldt, vallen onder belastbare transacties.

Als je bijvoorbeeld in de Verenigde Staten bent gevestigd en digitale diensten verkoopt aan klanten in het Verenigd Koninkrijk, moet je je in het Verenigd Koninkrijk registreren zodra je redelijke gronden hebt om aan te nemen dat een consument in het Verenigd Koninkrijk jouw diensten zal afnemen. Als een Britse consument je digitale diensten daadwerkelijk heeft gekocht, moet je je binnen 30 dagen na het doen van de verkoop registreren. Als je echter alleen aan ondernemingen in het Verenigd Koninkrijk verkoopt, hoef je je niet te registreren. Voor dergelijke verkopen geldt namelijk de verleggingsregeling en voor btw-doeleinden in het Verenigd Koninkrijk zijn het geen belastbare transacties.

Ondernemingen die B2C-goederen verkopen (zoals de detailhandel) die vanuit het buitenland naar het Verenigd Koninkrijk worden geïmporteerd in zendingen met een waarde van minder dan 135 pond, zijn verantwoordelijk voor het in rekening brengen van Britse btw en moeten zich registreren om btw te kunnen berekenen.

Als de verkoop van geïmporteerde goederen met een lage waarde B2B is, hoeft de verkoper geen btw in rekening te brengen zolang de koper een Britse onderneming is en het Britse btw-nummer heeft opgegeven.

Registreren voor een btw-nummer

Sinds de Brexit hanteert het Verenigd Koninkrijk een btw-registratieproces dat losstaat van het éénloketsysteem voor btw in de EU. Ondernemingen kunnen zich via deze online portal registreren om btw te berekenen in het Verenigd Koninkrijk. Het Verenigd Koninkrijk kent geen vereenvoudigde registratieprocedures voor verkopers die geen ingezetenen zijn.

Als je een belastingdrempel in het Verenigd Koninkrijk hebt overschreden en je zorgen maakt dat je boetes of achterstallige belastingen verschuldigd bent, raden we je aan contact op te nemen met een belastingdeskundige voor advies. Nadat je je hebt geregistreerd, kun je beginnen met het berekenen van btw. Begin pas met het berekenen van btw nadat je je correct hebt geregistreerd.

Registreren om btw te innen in Noorwegen

Wanneer moet je je registreren?

Als je buiten Noorwegen bent gevestigd en verkoopt aan klanten die zijn gevestigd in Noorwegen, moet je je registreren zodra je belastbare verkopen in Noorwegen een drempelwaarde van NOK 50.000 overschrijden binnen een periode van 12 maanden. Dit bedrag is niet inclusief verkopen waarvoor de verleggingsregeling geldt (deze geldt doorgaans voor B2B-verkopen). In deze scenario's is de klant verantwoordelijk voor het aangeven van btw.

Registreren voor een btw-nummer

Bedrijven die zijn gevestigd in de Europese Economische Ruimte (EER) kunnen zich rechtstreeks registreren bij de Noorse belastingautoriteit. Bedrijven die zijn gevestigd buiten de EER moeten een Noorse btw-vertegenwoordiger aanwijzen tenzij ze de vereenvoudigde registratieprocedure (btw op elektronische handel, of VOEC) gebruiken, die beschikbaar is voor B2C-verkopen van digitale diensten en goederen met een lage waarde (minder danNOK 3000). Buitenlandse bedrijven kunnen zich registreren voor VOEC via dit online portaal.

Als je bijvoorbeeld bent gevestigd in de Verenigde Staten, digitale diensten verkoopt aan Noorse consumenten en de drempelwaarde binnen een periode van 12 maanden overschrijdt (van februari van het afgelopen jaar tot januari van het huidig jaar), dan moet je je registreren in Noorwegen. Als je echter digitale diensten alleen aan Noorse bedrijven verkoopt, dan hoef je je niet te registreren, want voor deze diensten geldt de verleggingsregeling.

Als je een belastingdrempel in Noorwegen hebt overschreden en je zorgen maakt dat je heffingen en achterstallige belastingen moet betalen, raden we je aan om een fiscaal expert om advies te vragen. Zodra je je registreert, kun je beginnen met het innen van btw. Begin niet met het innen van btw totdat je je op de juiste wijze hebt geregistreerd.

Registreren voor het berekenen van btw in Zwitserland

Wanneer moet je je registreren?

Als je buiten Zwitserland gevestigd bent en je wereldwijde omzet hoger is dan 100.000 Zwitserse frank of dit bedrag in de komende 12 maanden overschrijdt, moet je je binnen 30 dagen na het doen van de eerste belastbare transactie registreren voor btw in Zwitserland. De registratieplicht geldt niet in de volgende gevallen:

- Je verkoopt alleen aan Zwitserse ondernemingen (B2B-verkoop) en op de verkopen is de verleggingsregeling in Zwitserland van toepassing.

- Je levert alleen belastingvrije diensten aan klanten in Zwitserland.

Zwitserland past speciale regels toe op de invoer van zendingen met een lage waarde. Zendingen met een lage waarde verwijzen naar goederen met een waarde (inclusief verzendkosten) van minder dan 62 Zwitserse frank waarop het standaardtarief van 8,1% van toepassing is en naar goederen met een waarde van minder dan 193 Zwitserse frank waarop het gereduceerde tarief van 2,6% van toepassing is. Als een verkoper die buiten Zwitserland gevestigd is, een omzet van meer dan 100.000 Zwitserse frank genereert uit zendingen met een lage waarde, wordt de plaats van levering van de verkopen verplaatst naar Zwitserland. Dit betekent dat de verkoper zich moet registreren voor btw en btw moet berekenen en betalen over alle verkopen.

Registreren voor een btw-nummer

Er is geen vereenvoudigd btw-registratieproces voor niet-ingezetenen. Verkopers die geen ingezetenen zijn, moeten een belastingvertegenwoordiger aanwijzen en soms een bankgarantie verstrekken. Het is mogelijk om je online te registreren via deze link. Wanneer je je online registreert, moet je informatie over je belastingvertegenwoordiger opgeven.

Als je een belastingdrempel in Zwitserland hebt overschreden en je je zorgen maakt dat je boetes of achterstallige belastingen verschuldigd bent, raden we je aan contact op te nemen met een belastingdeskundige voor advies. Nadat je je hebt geregistreerd, kun je beginnen met het berekenen van btw. Begin pas met het berekenen van btw nadat je je correct hebt geregistreerd.

Hoe Stripe Tax kan helpen

Stripe stelt marktplaatsen in staat om krachtige wereldwijde betalings- en financiële dienstverleningsbedrijven op te bouwen en uit te breiden met minder overheadkosten en meer groeimogelijkheden. Stripe Tax vermindert de complexiteit van wereldwijde fiscale compliance, zodat je je kunt concentreren op de groei van je bedrijf. Het berekent en int automatisch omzetbelasting, btw en GST op zowel fysieke als digitale goederen en diensten in alle Amerikaanse staten en meer dan 100 landen. Stripe Tax is standaard in Stripe ingebouwd, zodat je sneller aan de slag kunt – er zijn geen integraties of plug-ins van derden nodig.

Stripe Tax kan je helpen met:

Er wordt inzichtelijk gemaakt waar je je moet registreren en belasting moet berekenen. Je ziet waar je belasting moet berekenen op basis van je Stripe-transacties en activeert binnen enkele seconden de functie voor het berekenen van belastingen in een nieuw land of nieuwe staat. Eén regel code in je bestaande Stripe-integratie is vaak al voldoende om te beginnen met de berekening van belasting. Je kunt deze functie ook met één klik op de knop toevoegen aan producten van Stripe, zoals Invoicing, waarvoor je niets hoeft te programmeren.

Registreer je om belasting te betalen: als je onderneming in de VS is gevestigd, laat Stripe dan je belastingregistraties beheren en profiteer van een vereenvoudigd proces waarbij de aanvraaggegevens vooraf worden ingevuld, waardoor je tijd bespaart en je gemakkelijker aan de lokale regelgeving kunt voldoen. Als je buiten de VS gevestigd bent, werkt Stripe samen met Taxually om je te helpen bij de registratie bij de lokale belastingdienst.

Automatisch omzetbelasting innen: Stripe Tax berekent en int het verschuldigde belastingbedrag, ongeacht wat of waar je verkoopt. Het ondersteunt honderden producten en diensten en is up-to-date met betrekking tot wijzigingen in belastingregels en -tarieven.

Vereenvoudig aangifte en afdracht: Met onze betrouwbare wereldwijde partners profiteren gebruikers van een naadloze ervaring die aansluit op je Stripe-transactiegegevens, waardoor onze partners je aangiften kunnen beheren, zodat jij je kunt concentreren op de groei van je bedrijf.

Lees meer over Stripe Tax.