Lidar com a conformidade fiscal pode ser um desafio para todas as empresas, mas especialmente para as europeias. Na Europa, as regras fiscais aplicáveis variam dependendo se você está localizado em um país membro da UE e se faz vendas para uma empresa ou pessoa física.

Como fazer o cadastro no IVA na Europa

Primeiro, você precisa determinar onde deve recolher o imposto sobre valor agregado (IVA). A próxima etapa é cadastrar-se na autoridade fiscal adequada. Depois disso, você pode começar a recolher e a remeter o IVA. Lembre-se de que essas diretrizes se aplicam aos vendedores diretos. Se você vende exclusivamente em marketplaces, consulte um especialista em impostos para determinar o melhor caminho a seguir, já que as regras para vendedores em marketplaces podem ser diferentes.

Este guia abordará quando as empresas são obrigadas a se cadastrar para o IVA em países da UE, Reino Unido, Noruega e Suíça. Lembre-se de que o conteúdo deste guia foi criado para empresas que fazem vendas fora de seu país de origem. Por fim, mostramos como a Stripe pode ajudar você a gerenciar a conformidade fiscal de forma contínua.

Cadastro para recolher IVA na UE

Quando se cadastrar

Se você realiza uma transação tributável em um país da UE diferente daquele em que está estabelecido, geralmente é preciso estar registrado para recolher IVA nesse país, a menos que a transação seja isenta ou esteja sujeita a autoliquidação (que normalmente se aplica em cenários de [B2B] business-to-business, como ofertas de software como serviço [SaaS]). Os vendedores B2C (business-to-consumer) da UE podem se beneficiar de um processo de registro simplificado chamado esquema da União Balcão Único de IVA (IVA OSS), que permite declarar o IVA devido em outros países da UE em seu país de estabelecimento.

Regras semelhantes se aplicam a vendedores de países terceiros. Eles são obrigados a cobrar IVA a partir da primeira operação tributável realizada na UE, a menos que esta esteja isenta ou sujeita a autoliquidação. Empresas de fora da UE que vendem serviços digitais a pessoas físicas em vários países da UE podem se cadastrar no esquema de Balcão Único de IVA (IVA OSS) fora da União. Este regime não se aplica às mercadorias. Empresas de fora da UE que vendem bens localizados na UE devem se registrar no esquema IVA OSS da União.

Os vendedores que vendem bens B2C (como varejo) importados de um país terceiro para a UE em remessas de valor inferior a € 150 podem se registar no Balcão Único de IVA (IVA IOSS). Todos os esquemas simplificados de OSS são voluntários.

Como solicitar um número de IVA

Embora as empresas possam se registrar em países individuais para coletar IVA, é mais eficiente para empresas da UE que vendem para pessoas físicas em vários países da UE se cadastrarem no esquema da União IVA OSS. Este regime foi criado para simplificar o processo de cobrança e pagamento de IVA entre países exclusivamente dentro da UE. Com o regime da União IVA OSS, você não precisa se registrar em cada país da UE onde vende bens ou serviços remotamente. Empresas da UE devem se registrar para o IVA OSS no país da UE onde estão estabelecidas.

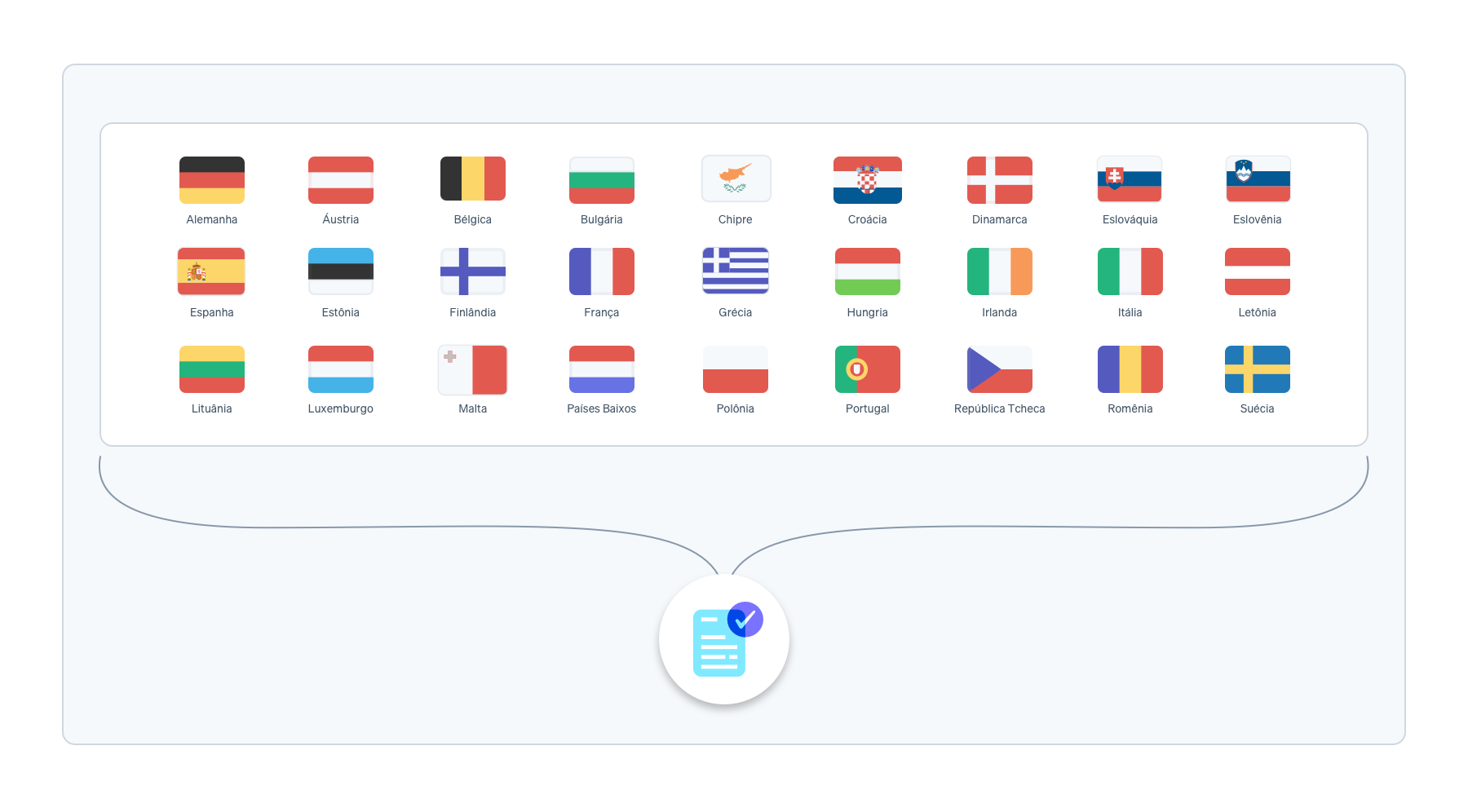

Imagem de países da UE que participam do IVA OSS

Há uma exceção para empresas da UE estabelecidas em um país da UE e que vendem bens físicos e produtos digitais para pessoas físicas em outros países da UE. Nessas vendas B2C, as empresas podem recolher o IVA à taxa de seu país de residência em vez do país de residência do cliente. Se as vendas B2C ultrapassarem € 10.000, o vendedor precisará recolher o imposto de acordo com a taxa do país de residência do cliente. Se suas vendas ficarem abaixo do limite, o cadastro de IVA doméstico será suficiente.

Por exemplo, se você está na Áustria, vende serviços digitais para pessoas físicas na Itália, e sua receita total de vendas B2C de bens e serviços para consumidores é inferior a € 10.000, você recolherá o IVA austríaco, não o IVA italiano. Nesse cenário, um cadastro de IVA doméstico basta. Se as vendas B2C ultrapassarem € 10.000, será preciso recolher o IVA italiano.

Empresas não pertencentes à UE que vendem serviços a pessoas físicas em vários países da UE e optam pelo esquema IVA OSS para países que não são da UE podem escolher o país da UE em que querem se cadastrar. As empresas não pertencentes à UE que vendem bens localizados na UE devem se cadastrar no esquema IVA OSS para a UE no país da UE onde tem início o transporte dos bens. Se os bens forem transportados partindo de mais de um país, o vendedor poderá escolher o país de cadastro.

Os vendedores da UE devem se cadastrar no IOSS no país em que estão estabelecidos. Os vendedores não pertencentes à UE que não estão localizados em países com os quais a UE concluiu um acordo de assistência mútua para a recuperação do IVA devem nomear um intermediário para usar o IOSS. Se um vendedor estiver estabelecido fora da UE, mas em um país com o qual a UE concluiu um acordo de assistência mútua para a recuperação do IVA e realizar vendas de bens importados desse país, o vendedor é livre para se cadastrar em qualquer Estado membro da UE. Nesse caso, não há necessidade de nomear um intermediário para poder usar o IOSS. No entanto, se o vendedor vender bens importados de outros países, é necessário um intermediário para usar o IOSS.

Se você ultrapassou um limite de impostos na UE e está preocupado com multas e impostos atrasados, recomendamos que entre em contato com um especialista da área fiscal para obter orientação. Após o cadastro, você pode começar a recolher o IVA. Não inicie o recolhimento do IVA antes de concluir o cadastro adequadamente.

Cadastro para recolher IVA no Reino Unido

Quando se cadastrar

Qualquer empresa que pretenda vender para o Reino Unido deve se registar no prazo de 30 dias a contar da realização da primeira transação tributável no Reino Unido. Você também é responsável pelo cadastro se tiver motivos razoáveis para acreditar que terá uma transação tributável nos próximos 30 dias.

Uma transação tributável é qualquer venda feita no Reino Unido que não está isenta de IVA nem sujeita a autoliquidação (significando que o cliente é responsável pela contabilização do IVA). As transações tributáveis incluem aquelas com taxa zero para fins de IVA.

Por exemplo, caso esteja estabelecido nos EUA e vende serviços digitais para clientes do Reino Unido, você deve se registrar no Reino Unido assim que tiver motivos razoáveis para acreditar que um consumidor do Reino Unido comprará seus serviços. Se um consumidor do Reino Unido realmente comprou seus serviços digitais, você deve se registrar em até 30 dias após realizar a venda. No entanto, se você vende apenas para empresas do Reino Unido, não é preciso se registrar, pois essas vendas estão sujeitas a cobrança reversa e não constituem transações tributáveis para fins de IVA do Reino Unido.

Empresas que vendem produtos B2C (como varejo) importados do exterior para o Reino Unido em remessas de valor inferior a £ 135 são responsáveis pela cobrança do IVA do Reino Unido e devem se registrar para recolher o IVA.

Se a venda de bens importados de baixo valor for B2B, o vendedor não precisará cobrar IVA, desde que o comprador seja uma empresa do Reino Unido e tenha fornecido seu número de registro de IVA do Reino Unido.

Como solicitar um número de IVA

Desde o Brexit, o Reino Unido agora tem um processo de registro de IVA separado do IVA OSS da UE. As empresas podem se registrar para cobrar IVA no Reino Unido usando este portal online. O Reino Unido não prevê procedimentos de registo simplificados para vendedores não residentes.

Se você excedeu um limite fiscal no Reino Unido e está preocupado em pagar multas e impostos atrasados, recomendamos que você entre em contato com um especialista fiscal para obter orientação. Após o registro, é possível começar a recolher IVA. Não comece a recolher IVA até se ter registado corretamente.

Cadastro para recolher IVA na Noruega

Quando fazer o cadastro

Se você está estabelecido fora da Noruega e vende para clientes estabelecidos na Noruega, precisa se cadastrar assim que suas vendas tributáveis na Noruega atingirem 50.000 NOK durante um período de 12 meses. Este valor não inclui vendas com cobrança reversa (que geralmente se aplica a vendas B2B). Nesses cenários, o cliente é responsável por contabilizar o IVA em suas declarações de IVA.

Como fazer o cadastro para obter um número de IVA

Empresas localizadas no Espaço Econômico Europeu (EEE) podem se cadastrar diretamente junto à autoridade fiscal norueguesa. As empresas localizadas fora do EEE devem nomear um representante do IVA norueguês, a menos que usem o procedimento de cadastro simplificado (IVA em e-commerce ou VOEC), que está disponível para vendas B2C de serviços digitais e bens de baixo valor (menos de3.000 NOK). Empresas estrangeiras podem se cadastrar no VOEC por meio deste portal online.

Por exemplo, se você está estabelecido nos EUA, vende serviços digitais para consumidores noruegueses e excede o limite durante um período de 12 meses (de fevereiro do ano passado a janeiro deste ano), você precisa se cadastrar na Noruega. No entanto, se você vende serviços digitais apenas para empresas norueguesas, não é preciso se cadastrar, pois esses serviços estão sujeitos a cobrança reversa.

Se você ultrapassou um limite de impostos na Noruega e está preocupado com multas e impostos atrasados, recomendamos que entre em contato com um especialista da área fiscal para obter orientação. Após o cadastro, você pode começar a recolher o IVA. Não inicie o recolhimento do IVA antes de concluir o cadastro adequadamente.

Cadastro para recolher IVA na Suíça

Quando se cadastrar

Se estiver localizado fora da Suíça e sua receita global exceder 100.000 CHF ou exceder esse valor nos próximos 12 meses, você deverá se registrar para obter IVA na Suíça em até 30 dias após a realização da primeira transação tributável. A obrigação de registo não se aplicará se:

- Você vender apenas para empresas suíças (B2B vendas) e as vendas estão sujeitas a cobrança reversa na Suíça

- Você somente fornecer serviços isentos de impostos para clientes na Suíça

A Suíça aplica regras especiais às importações de remessas de baixo valor. As remessas de baixo valor se referem a mercadorias com um valor (incluindo custos de envio) inferior a 62 CHF, que estão sujeitas à taxa normal de 8,1%, e a mercadorias com um valor inferior a 193 CHF, que estão sujeitas à taxa reduzida de 2,6%. Se um vendedor estabelecido fora da Suíça gerar receitas superiores a 100.000 CHF de remessas de baixo valor, o local de entrega das suas vendas é transferido para a Suíça, e o vendedor terá que se registar para obter IVA e recolher e pagar IVA sobre todas as vendas.

Como solicitar um número de IVA

Não existe um processo simplificado de registo de IVA para não residentes. Os vendedores não residentes precisam designar um representante fiscal e, às vezes, fornecer uma garantia bancária. É possível fazer o cadastro online neste link. Ao se registrar online, você deve fornecer informações sobre seu representante fiscal.

Se você excedeu um limite fiscal na Suíça e está preocupado em dever multas e impostos atrasados, recomendamos que você entre em contato com um especialista fiscal para obter orientação. Após o registro, é possível começar a recolher IVA. Não comece a recolher IVA até se ter registado corretamente.

Como o Stripe Tax pode ajudar

A Stripe permite que os marketplaces criem e expandam empresas globais de pagamentos e serviços financeiros com menos gastos operacionais e mais oportunidades de crescimento. O Stripe Tax reduz a complexidade da conformidade fiscal global para que você possa se concentrar no crescimento de seus negócios. Ele calcula e recolhe automaticamente impostos sobre vendas, IVA e GST para produtos e serviços físicos e digitais em todos os estados dos EUA e em mais de 100 países. O Stripe Tax já vem integrado à Stripe para que você possa começar mais rápido, sem integração ou plugins de terceiros.

O Stripe Tax pode ajudar você a:

Entender onde cadastrar e recolher impostos: Veja onde você precisa recolher impostos com base em suas transações da Stripe e, após o cadastro, ative em segundos a arrecadação de impostos em um novo estado ou país. Você pode começar a recolher impostos adicionando apenas uma linha de código à sua integração de Stripe existente ou adicionar recolhimento de impostos a Stripe produtos no-code, como o Invoicing, com um clique.

Cadastre-se para pagar impostos: Se a sua empresa estiver localizada nos Estados Unidos, deixe que a Stripe administre seus cadastros fiscais e se beneficie de um processamento simplificado que automatiza os detalhes de cadastro, economizando tempo e simplificando a conformidade com as regulamentações locais. Se você estiver localizado fora dos EUA, a Stripe tem parceria com o Tax para ajudá-lo a se cadastrar nas autoridades fiscais locais.

Recolha automaticamente impostos sobre vendas: O Stripe Tax calcula e recolhe o valor correto do imposto devido, não importa o que ou onde você vende. Ele oferece suporte a centenas de produtos e serviços e está atualizado sobre as mudanças de regras fiscais e alíquotas.

Simplifique a declaração e a remessa de impostos: Com nossos parceiros globais confiáveis, os usuários se beneficiam de uma experiência perfeita que se conecta aos seus dados de transação na Stripe, permitindo que nossos parceiros gerenciem suas declarações para que você possa se concentrar no crescimento da sua empresa.

Saiba mais sobre o Stripe Tax