La dichiarazione One-Stop Shop (OSS) consente alle imprese di dichiarare il loro debito d'imposta sul valore aggiunto (IVA) per le cessioni e i servizi transfrontalieri a privati nell'Unione europea attraverso un portale unico.

In questo articolo scoprirai cos'è una dichiarazione OSS e quali transazioni puoi dichiarare. Spieghiamo inoltre come presentare e correggere le dichiarazioni OSS e quali scadenze si applicano.

Di cosa tratta questo articolo?

- Che cos'è una dichiarazione OSS?

- Quali transazioni posso dichiarare tramite lo Sportello unico (OSS)?

- Come si presentano le dichiarazioni OSS?

- Quali sono le scadenze per le dichiarazioni OSS?

- Come posso correggere una dichiarazione OSS?

Che cos'è una dichiarazione OSS?

La dichiarazione OSS è un elemento centrale della procedura OSS istituita dall'UE per semplificare l’elaborazione dell'IVA relativa a risorse, vendite e consegne transfrontaliere a privati (B2C) all'interno dell'UE. Dal 2021 i commercianti online che vendono beni o servizi a privati in diversi Paesi dell'UE possono comunicare le loro transazioni tramite il portale dello Sportello unico OSS. Da allora, non è più necessario registrarsi ai fini dell'IVA in ogni singolo Paese.

Le aziende possono utilizzare le dichiarazioni OSS per dichiarare e trasmettere tutti gli importi IVA pertinenti alle autorità fiscali competenti. La dichiarazione contiene informazioni dettagliate sulla vendita di beni o servizi, sugli importi delle imposte e sui Paesi di destinazione. Ciò consente all'autorità fiscale di riscuotere direttamente al momento dell'acquisto e le aziende pagano l'IVA ai rispettivi Stati membri in cui risiedono gli acquirenti. La dichiarazione OSS consente alle aziende di adempiere ai propri obblighi fiscali riducendo al minimo gli oneri amministrativi in modo efficiente.

Informazioni dettagliate sulla procedura OSS, compresi i requisiti, come funziona e le nuove normative nell'ambito dell'iniziativa IVA nell'era digitale (ViDA), sono disponibili nel nostro articolo sullo Sportello unico OSS.

Quali transazioni posso dichiarare tramite lo Sportello unico?

La partecipazione all'OSS è volontaria per i rivenditori online. Se decidi di farlo e, quindi, di non registrarti ai fini dell'IVA in diversi Paesi dell'UE, puoi dichiarare le seguenti attività tramite lo Sportello unico OSS:

- Vendite a distanza intracomunitarie di beni a privati in altri Stati membri dell'UE

- Consegne di merci da un magazzino dell'UE da parte di un'azienda che non ha sede nell'UE a privati europei

- Servizi per i clienti in altri Paesi dell'UE

- Offerte elettroniche e servizi di telecomunicazione, televisione e radio per utenti privati in altri Paesi dell'UE

Inoltre, se un'azienda opera come interfaccia elettronica agevolando le vendite di beni all'interno dell'Unione Europea per conto di un venditore non stabilito in UE, deve utilizzare le piattaforme digitali dello Sportello unico per dichiarare l'IVA.

In linea di principio, lo Sportello unico si applica esclusivamente alle transazioni B2C. La procedura OSS esclude le vendite alle aziende (B2B).

Un prerequisito per l'utilizzo dell'OSS è avere un fatturato annuo superiore a 10.000 € netti. Al di sotto di questa soglia, la tassazione del fatturato avviene nel Paese di origine dei commercianti. Solo superando questa soglia, scatta l'obbligo di applicare l'IVA nel Paese di destinazione e si può usufruire dello Sportello unico.

Come si presentano le dichiarazioni OSS?

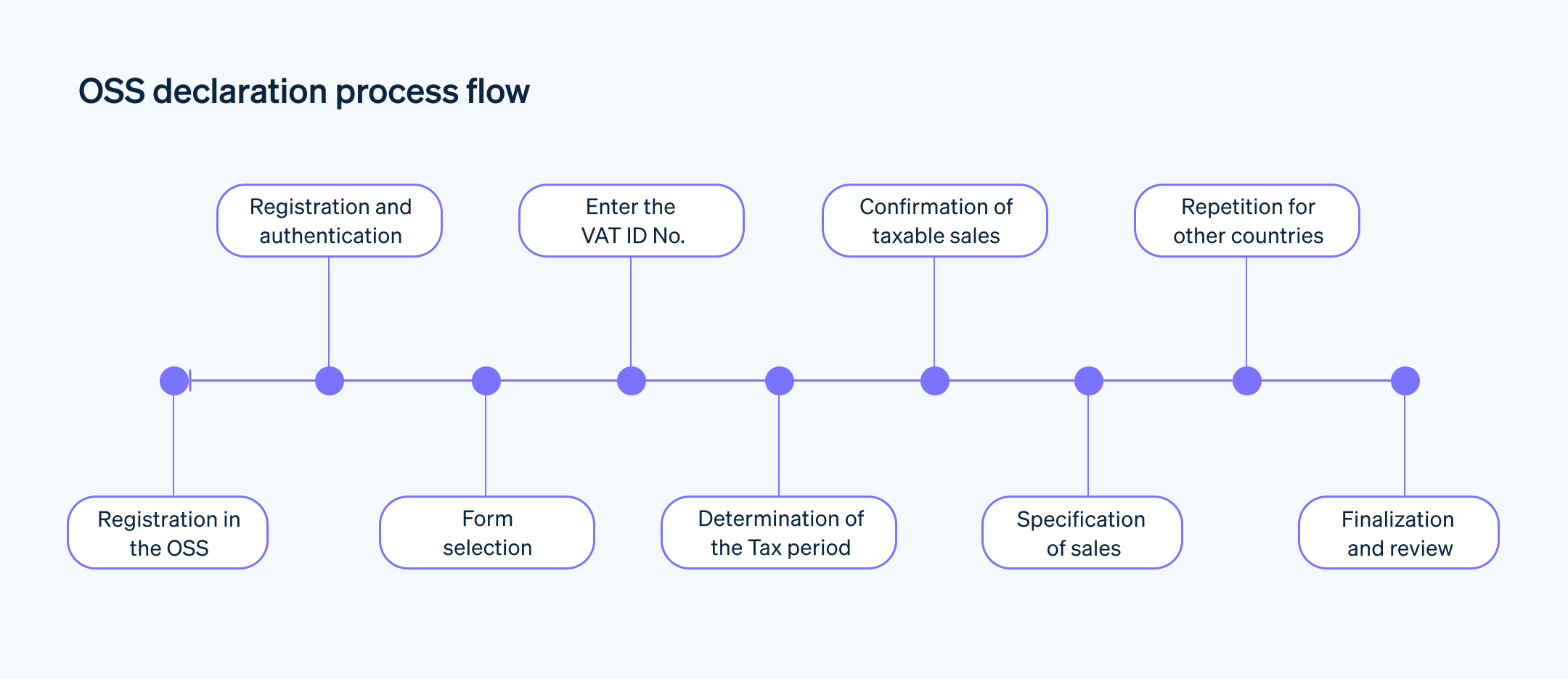

L'invio delle dichiarazioni OSS richiede solo pochi passaggi.

Registrazione allo Sportello unico dell'IVA

È necessario registrarsi prima di poter utilizzare la procedura OSS; ogni Stato membro dell'UE ha il suo portale per la registrazione allo Sportello unico. Le aziende tedesche possono farlo tramite il portale online BOP dell'Ufficio centrale federale delle imposte (BZSt). Se intendi partecipare a questa procedura, devi informare il BZSt prima che inizi il periodo d'imposta. La registrazione avviene dopo aver fornito le informazioni sull'azienda, come il numero di partita IVA, utilizzando un file scaricabile.

Registrazione e autenticazione

Fai clic sul pulsante "Log in now" per accedere al portale BOP. Per eseguire l'autenticazione, carica il file del certificato e immetti la password associata. Infine, conferma il processo facendo clic su "Login".

Selezione del modulo

Nel menu "My BOP", vai a "Forms and Services" e seleziona "All Forms". Nella sezione "International Tax" trovi l'opzione "One-stop-shop (OSS) for companies based in the EU – EU regulation (formerly mini-one-stop-shop).". Fai clic su "Tax return for the OSS EU declaration" per il periodo d'imposta desiderato. Quindi, conferma l'informativa sulla privacy per continuare.

Inserimento del numero di partita IVA

Inserisci il tuo numero di partita IVA (senza il codice paese "DE") nel passaggio successivo.

Determinazione del periodo d'imposta

Seleziona il periodo per la dichiarazione OSS. Poiché è necessario inviarlo trimestralmente, specifica l'anno e il trimestre pertinenti.

Conferma di vendite imponibili

Indica se hai generato vendite imponibili nel periodo selezionato. In caso contrario, è comunque necessario fornire i dati per questo periodo sotto forma di una cosiddetta "dichiarazione pari a zero".

Dichiarazione delle vendite

Dichiara le tue vendite imponibili ed eventuali rettifiche se necessarie. A tale scopo, seleziona il Paese di destinazione e inserisci le transazioni relative alle consegne di merci effettuate dalla tua regione di origine. Assegnale alle aliquote IVA appropriate, ovvero "Reduced" o "Standard". Infine, salva i dati inseriti facendo clic su "Apply entry". Se hai effettuato vendite con aliquote aggiuntive, puoi inserire anche queste.

Inoltre, è possibile specificare le consegne effettuate da un altro Paese dell'UE alla destinazione specificata. Ad esempio, questo potrebbe accadere se possiedi un magazzino al di fuori della tua regione di residenza. A tal fine, è necessario inserire il Paese di origine della consegna e le informazioni sul fornitore della merce.

Le aziende possono facilmente commettere errori nel calcolo del proprio fatturato perché devono considerare le diverse aliquote fiscali in ogni Paese dell'UE.

Stripe Tax può essere utile in quanto calcola automaticamente l'importo corretto delle imposte. Puoi anche determinare rapidamente se superi la soglia di consegna di 10.000 €. Stripe Tax semplifica la gestione di imposte e dichiarazioni per i pagamenti internazionali. Ti darà anche accesso a tutti i documenti fiscali pertinenti.

Ripetizione per altri Paesi

Se hai prodotto vendite soggette a IVA in altri Paesi dell'UE, seleziona i territori di destinazione pertinenti e inserisci le tue transazioni come descritto sopra.

Passaggi finali e revisione

Infine, controlla attentamente tutte le informazioni fornite. Se tutto è corretto, puoi presentare la dichiarazione OSS. Il BZSt ti comunicherà entro pochi giorni se accetta la tua dichiarazione e ti invierà via e-mail una conferma.

Flusso del processo di dichiarazione OSS

Quali sono le scadenze per le dichiarazioni OSS?

Le dichiarazioni OSS devono essere sempre presentate entro la fine del mese successivo a ciascun trimestre solare, che corrisponde al periodo d'imposta per la dichiarazione OSS. Di seguito troverai una panoramica dell'intero processo.

- Primo trimestre: 30 aprile

- Secondo trimestre: 31 luglio

- Terzo trimestre: 31 ottobre

- Quarto trimestre: 31 gennaio dell'anno successivo

Come posso correggere una dichiarazione OSS?

Se hai bisogno di correggere una dichiarazione OSS che è stata inviata, puoi farlo facilmente tramite il portale BOP del BZSt. Il modulo presenta una sezione speciale che suddivide le informazioni corrette per periodo d'imposta e Stato membro dell'UE.

Prima, le correzioni andavano apportate con una successiva dichiarazione OSS. Tuttavia, tale regolamento è stato adeguato nell'ambito del pacchetto ViDA adottato dal Consiglio europeo nel novembre 2024. Da allora, le dichiarazioni OSS possono essere corrette fino al termine ultimo per la presentazione, ovvero alla scadenza del rispettivo termine.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.