La frodi di storno sono un problema sempre più diffuso che colpisce attività di tutti i tipi e dimensioni. Secondo un report di Juniper Research, si stima che le frodi di storno siano costate alle attività circa 20 miliardi di dollari nel 2021. Gli storni avvengono per molti motivi diversi, ad esempio un errore commesso dall'attività o l'insoddisfazione del cliente verso un prodotto o servizio.

Esistono però casi in cui i clienti usano gli storni per evitare di restituire articoli, chiedendo un rimborso. Anche i truffatori se ne servono, ma per derubare le attività. In entrambi i casi l'impatto negativo degli storni può causare conseguenze gravi sulla salute finanziaria e sulla reputazione.

Il primo passaggio per rilevare, prevenire e contrastare le frodi di storno consiste nel capire che cosa sono, come funzionano e quali attività sono le più vulnerabili. Di seguito presentiamo una breve panoramica di tutto quello che le attività devono sapere sulle frodi di storno, incluse le iniziative che puoi intraprendere per ridurre al minimo il rischio e come rispondere a storni illegittimi quando si verificano.

Contenuto dell'articolo

- Che cosa sono gli storni?

- Che cos'è una frode di storno?

- Attività esposte al rischio di frode di storno

- Come prevenire le frodi di storno

- Impatto delle frodi di storno sulle attività

- I vantaggi di Stripe

Che cosa sono gli storni?

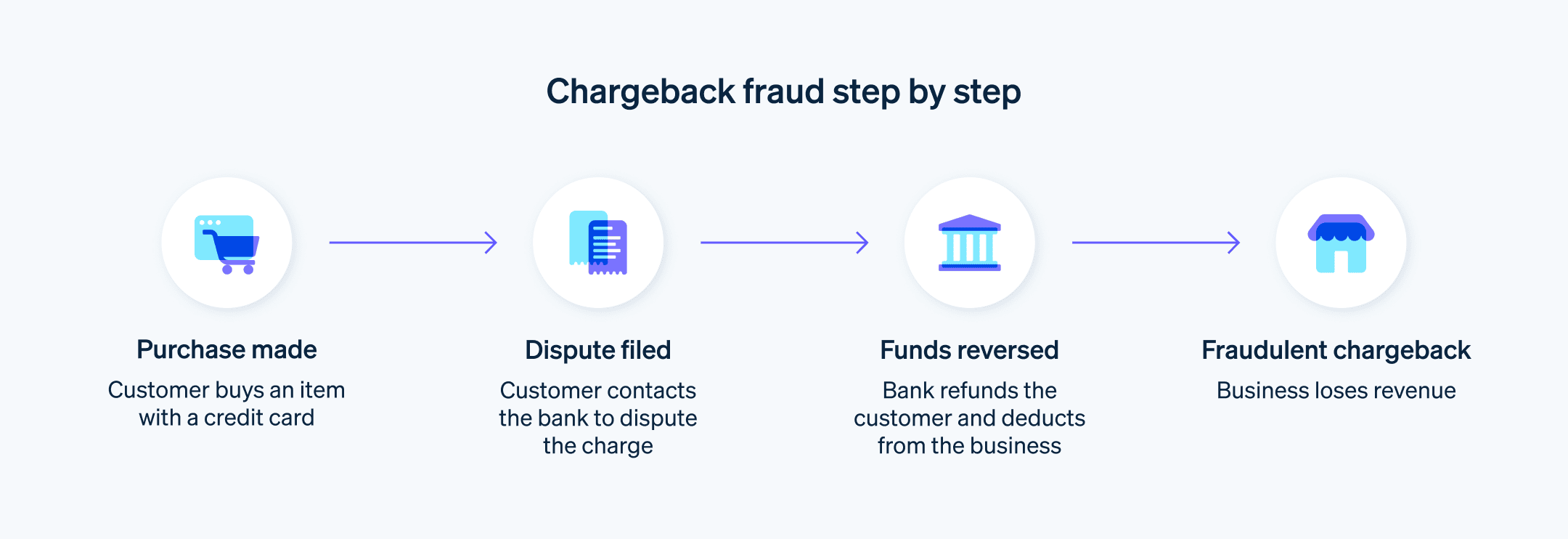

Gli storni sono un tipo di annullamento delle transazioni che avviene quando un cliente contesta un addebito presso la propria banca o società della carta di credito. I motivi di uno storno possono essere diversi, tra cui una frode, l'insoddisfazione verso un prodotto o servizio o un errore commesso dall'attività. Nel caso di uno storno, la banca o la società della carta di credito del cliente rimborsa al cliente l'importo contestato, deducendolo dal conto dell'attività.

Gli storni possono causare alle attività perdite finanziarie, danni alla reputazione e commissioni più elevate da parte dell'elaboratore di pagamento. In alcuni casi le attività potrebbero addirittura non essere più in grado di accettare pagamenti con carta di credito. Ad aggravare ulteriormente questi problemi, i truffatori utilizzano a volte gli storni come strumento per derubare le attività.

Che cos'è una frode di storno?

Una frode di storno avviene quando un cliente contesta intenzionalmente un addebito con lo scopo di ricevere un rimborso, ma si tiene il prodotto o il servizio. Il cliente, ad esempio, può sostenere di non aver ricevuto il prodotto, che il prodotto fosse difettoso o che la transazione non fosse autorizzata. Esistono diversi tipi di frode di storno, tra cui:

Frode amichevole

Una frode amichevole avviene quando un titolare di carta effettua un acquisto legittimo, ma successivamente contesta l'addebito, sostenendo di non averlo autorizzato o di aver ricevuto un bene o un servizio diverso da quello descritto. A volte il titolare della carta dimentica di avere accettato l'addebito, non lo riconosce sull'estratto conto e presuppone che si tratti di una frode. In alcuni casi di frode amichevole, il titolare della carta può addirittura ricevere l'articolo e quindi presentare una richiesta di storno, sostenendo che il prodotto non sia mai arrivato.Frode sui resi

Una frode sui resi avviene quando un privato restituisce un articolo a un venditore, sostenendo che il prodotto sia danneggiato, difettoso o altrimenti insoddisfacente, anche se è in buone condizioni o è stato manomesso (o utilizzato). Questa frode è spesso seguita da una richiesta di storno, in particolare se la politica di reso del venditore è poco chiara.Storni per beni digitali

Una frode sui beni digitali avviene quando un cliente contesta un addebito per un prodotto digitale, come una licenza software o un corso online, dopo avervi avuto accesso e averlo utilizzato. Può essere una frode difficile da prevenire per le attività, in quanto l'attività non può mai sapere con certezza se il cliente ha effettivamente già scaricato il prodotto.Frode sugli abbonamenti

Una frode sugli abbonamenti avviene quando un cliente contesta un addebito ricorrente per un servizio in abbonamento, ad esempio un servizio di streaming, dopo averne già usufruito per diversi mesi. Il cliente può sostenere di non aver autorizzato l'addebito ricorrente o di continuare a ricevere gli addebiti per un abbonamento annullato.

Quali attività sono esposte al rischio di frodi di storno?

Le frodi di storno possono colpire qualsiasi attività che accetta pagamenti con carta di credito, indipendentemente dalle sue dimensioni o dal settore in cui opera. Tuttavia, alcune attività sono particolarmente vulnerabili a questo tipo di frode:

Le attività che vendono prodotti o servizi di alto valore, come beni di lusso o servizi turistici, sono più esposte alle frodi di storno, in quanto per i truffatori è più allettante poter ottenere gratuitamente il prodotto o il servizio presentando una richiesta di storno illegittima.

Fornitori di servizi e commercianti online corrono un rischio più alto di subire una frode di storno. Poiché le transazioni online sono più difficili da verificare rispetto a quelle di persona, è più semplice per i truffatori contestare gli addebiti e ottenere rimborsi. Prodotti digitali come software o corsi online sono particolarmente vulnerabili a questo tipo di frode, perché il cliente può facilmente sostenere di non aver ricevuto il prodotto o di averlo trovato deludente.

Anche le attività che forniscono prodotti in abbonamento, ad esempio servizi di streaming o subscription box, sono più esposte a questo tipo di frode. I clienti possono dimenticare di aver effettuato la registrazione per il servizio o non riconoscere l'addebito ricorrente sull'estratto conto della carta di credito, finendo per contestare l'addebito e presentare una richiesta di storno. In altri casi, i clienti possono sostenere di non aver autorizzato un abbonamento che stanno invece utilizzando.

Benché questi settori siano particolarmente a rischio, qualsiasi attività che elabora transazioni con carta di credito è esposta alle frodi di storno. Di conseguenza, è importante per attività di ogni tipo e dimensione informarsi su queste frodi e adottare misure proattive per proteggersi, ad esempio implementando strumenti di prevenzione, fornendo un'eccellente assistenza clienti e gestendo gli storni in modo efficace.

Come prevenire le frodi di storno

Per quanto diverse possano essere le tattiche di frode, le attività possono proteggersi in diversi modi. Ecco le misure che possono adottare per prevenire e contrastare le frodi di storno:

Migliorare l'assistenza clienti

Migliorando l'assistenza clienti, le attività possono ridurre la probabilità di ricevere richieste di storno dovute all'insoddisfazione verso un prodotto o un servizio. Fornendo un'assistenza clienti di livello eccellente e semplificando al massimo per i clienti i modi in cui contattarti in caso di domande o problemi, puoi chiarire ogni dubbio e scongiurare le richieste di storno.Adottare politiche chiare per resi e rimborsi

Molti storni nascono dal fatto che è più facile per i clienti avviare una richiesta di storno anziché orientarsi tra le politiche di reso o sostituzione predisposte da un'attività. Un modo per ridurre il numero di storni illegittimi consiste nell'adottare politiche di reso altrettanto semplici di quelle per la presentazione delle richieste di storno. La creazione di politiche dettagliate e adattabili per resi e rimborsi, da comunicare con chiarezza ai clienti in modo che questi ne comprendano a pieno i processi, può prevenire le frodi sui resi.Utilizzare strumenti affidabili di prevenzione delle frodi

Strumenti affidabili di prevenzione delle frodi, come Stripe Radar, riescono a rilevare e prevenire le transazioni fraudolente prima che si traducano in storni. Radar utilizza algoritmi di machine learning per analizzare i dati delle transazioni e segnalare le attività sospette.Gestire in modo efficace gli storni

Attraverso un'efficace gestione degli storni, le attività possono contestare storni illegittimi e recuperare ricavi persi. Le attività devono tenere traccia dei dati sugli storni, analizzarne i motivi e contestare quelli illegittimi o ingiustificati.

Per approfondire ulteriormente in che modo le attività possono prevenire gli storni, vedi la nostra guida.

Impatto delle frodi di storno sulle attività

Le frodi di storno possono avere un notevole impatto negativo su attività di ogni dimensione. Per le attività di piccole e medie dimensioni, che tendono a operare con margini più ridotti, il contraccolpo finanziario degli storni può essere ancora più forte. Per le imprese di grandi dimensioni, un singolo storno può non avere conseguenze serie, ma vi è una maggiore probabilità di frode su larga scala, che può aggravare rapidamente la situazione. Ecco alcune delle conseguenze delle frodi di storno per le attività:

Perdite finanziarie

Come per altri tipi di frode, le frodi di storno possono infliggere perdite finanziarie significative alle attività. Oltre a perdere ricavi a causa di transazioni fraudolente, le attività possono anche dover pagare commissioni sugli storni e altre tariffe associate. Se gli storni diventano troppo frequenti o gravosi, possono contribuire all'insolvenza delle attività.Danni alla reputazione

Storni frequenti possono generare recensioni negative e commenti sui social media che danneggiano l'immagine e la credibilità di un'attività. Se un marchio inizia a essere associato a casi di frode, i clienti finiscono per considerare l'attività inaffidabile o rischiosa, con conseguenti problemi di fidelizzazione dei clienti e cali nelle vendite future.Costi operativi

La gestione degli storni può essere onerosa in termini di tempo e costi per le attività. Un'attività può dover investire notevoli quantità di tempo e risorse per esaminare gli storni, fornire prove e contestare le richieste illegittime, occupando risorse che invece potrebbero concentrarsi sull'aumento della clientela, sullo sviluppo e sul lancio di nuovi prodotti o servizi e sulla creazione di iniziative di fidelizzazione. Qualsiasi momento dedicato a contrastare gli storni è tempo che non viene dedicato alla crescita dell'attività.Maggiori costi di prevenzione delle frodi

Per prevenire le frodi di storno, le attività potrebbero dover investire in misure aggiuntive come software di prevenzione, sistemi di sicurezza e formazione del personale. Questi costi aggiuntivi possono accumularsi rapidamente e avere impatto sul bilancio di un'attività.Alte percentuali di storni

Se un'attività registra un'alta percentuale di storni (numero di storni rispetto al numero di vendite), può incorrere in sanzioni da parte degli elaboratori di pagamento o delle società emittenti delle carte di credito. Alte percentuali di storni possono anche comportare commissioni di elaborazione maggiori o la perdita dei conti esercente.

I vantaggi di Stripe

La gamma di soluzioni commerciali di Stripe per attività di ogni dimensione e fase comprende misure sofisticate e aggressive per la prevenzione e il rilevamento delle frodi, compresa la protezione contro le frodi sullo storno. Ecco alcuni modi in cui Stripe consente ai clienti di combattere gli storni e altre frodi commerciali:

Risposte automatizzate agli storni

Stripe offre risposte automatizzate agli storni che aiutano le attività a rispondere agli storni in modo rapido ed efficiente. Quando un'attività riceve uno storno, Stripe può generare automaticamente una risposta basata su regole e prove predefinite, facendo risparmiare all'attività tempo ed energia.Strumenti per la gestione degli storni

Stripe offre strumenti per la gestione degli storni, che possono aiutare le attività a gestire efficacemente gli storni quando si verificano. Questi strumenti forniscono alle attività informazioni dettagliate sugli storni, compreso il motivo dello storno e le prove necessarie per contestarlo. Questo può aiutare le attività a prendere decisioni informate sull'opportunità di contestare uno storno o di emettere un rimborso.Facile invio delle prove a supporto della contestazione

Stripe offre alle attività una procedura semplice e snella per l'invio delle prove per contestare gli storni. Le attività possono caricare le prove direttamente nella propria Dashboard, incluse ricevute, informazioni sulla spedizione e comunicazioni ai clienti. Questo può aiutare le attività a contestare gli storni fraudolenti e a recuperare i ricavi persi.

La protezione contro gli storni di Stripe fa parte di un'ampia suite di strumenti di rilevamento delle frodi, in combinazione con Stripe Radar, che possono aiutare le attività a identificare e prevenire le transazioni fraudolente prima che si traducano in storni. Questi strumenti utilizzano algoritmi di machine learning per analizzare i dati delle transazioni e identificare schemi che potrebbero essere indicativi di frodi. Collaborando con Stripe per rilevare e prevenire le transazioni fraudolente, le attività possono ridurre il rischio di frodi sullo storno.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.