Con la introducción de un sistema de tasa impositiva reducida en octubre de 2019 y la promulgación de la Ley de Retención de Registros Electrónicos revisada en enero de 2022, el entorno que rodea a las transacciones ha cambiado considerablemente. En medio de esta creciente complejidad de las operaciones contables, el 1 de octubre de 2023 se lanzó el Sistema de Preservación de Facturas Fiscales (también conocido como "Sistema de Facturación").

El Sistema de Facturación permite que las empresas que pagan el impuesto sobre el consumo reciban el crédito fiscal correspondiente para las compras. El impacto de este sistema no se limita al lado del vendedor (los que reciben el pedido y emiten la factura). Incluso del lado del comprador (los que hacen el pedido y reciben la factura), hay algunos puntos que debes tener en cuenta.

Esta guía te dará información general sobre el Sistema de Facturación, cómo afecta a tu empresa y cómo Stripe puede ayudarte a simplificar las operaciones.

¿Qué es el Sistema de Facturación?

El Sistema de Conservación de Facturas de Impuestos se lanzó el 1 de octubre de 2023. El Sistema de Conservación de Facturas de Impuestos se conoce comúnmente como el «Sistema de Facturación», y el propósito de este sistema es permitir que las empresas que pagan el impuesto al consumo reciban el crédito fiscal de compra apropiado mediante la emisión y retención de «facturas (facturas de impuestos)» que cumplan con requisitos específicos.

Las partidas de la factura de impuestos y el crédito fiscal sobre la compra se analizarán en la sección Impacto en la empresa del Sistema de Facturación, mientras que esta sección tratará el propósito del Sistema de Facturación.

El antecedente para el lanzamiento del Sistema de Facturación es la Ley del Impuesto al Consumo Revisada que entró en vigor el 1 de octubre de 2019. Como resultado de la revisión de esta ley, se incrementó el impuesto al consumo del 8 % al 10 %, y al mismo tiempo se introdujo el sistema de tasas impositivas reducidas. En la actualidad, el impuesto sobre el consumo implica una combinación de dos tipos impositivos diferentes: el tipo impositivo general (10 %) y el tipo impositivo reducido (8 %). Los vendedores tienen que calcular el impuesto al consumo en función de estas dos tasas impositivas, y los compradores pueden tener dificultades para averiguar el importe exacto del impuesto, por lo que complica el proceso contable en ambos lados. En respuesta a esta situación, se implementó el Sistema de Facturación con el fin de calcular los pagos de impuestos precisos mediante el registro de las tasas impositivas aplicables por separado.

Un esquema similar se ha adoptado anteriormente en la UE, donde existen múltiples tasas impositivas. En la UE, que está formada por muchos países europeos diferentes, el tipo impositivo del IVA (impuesto sobre el valor añadido), que es el equivalente al impuesto al consumo en Japón, varía no solo de un país a otro, sino también en función de los tipos de bienes o servicios. Por lo tanto, el Sistema de Facturas se estableció para exigir la emisión y retención de facturas electrónicas con información específica del IVA, con el fin de aclarar las tasas impositivas para hacer posible la recepción de créditos fiscales.

Impacto empresarial del Sistema de Facturación

¿Qué cambió cuando se lanzó el Sistema de Facturación el 1 de octubre de 2023?

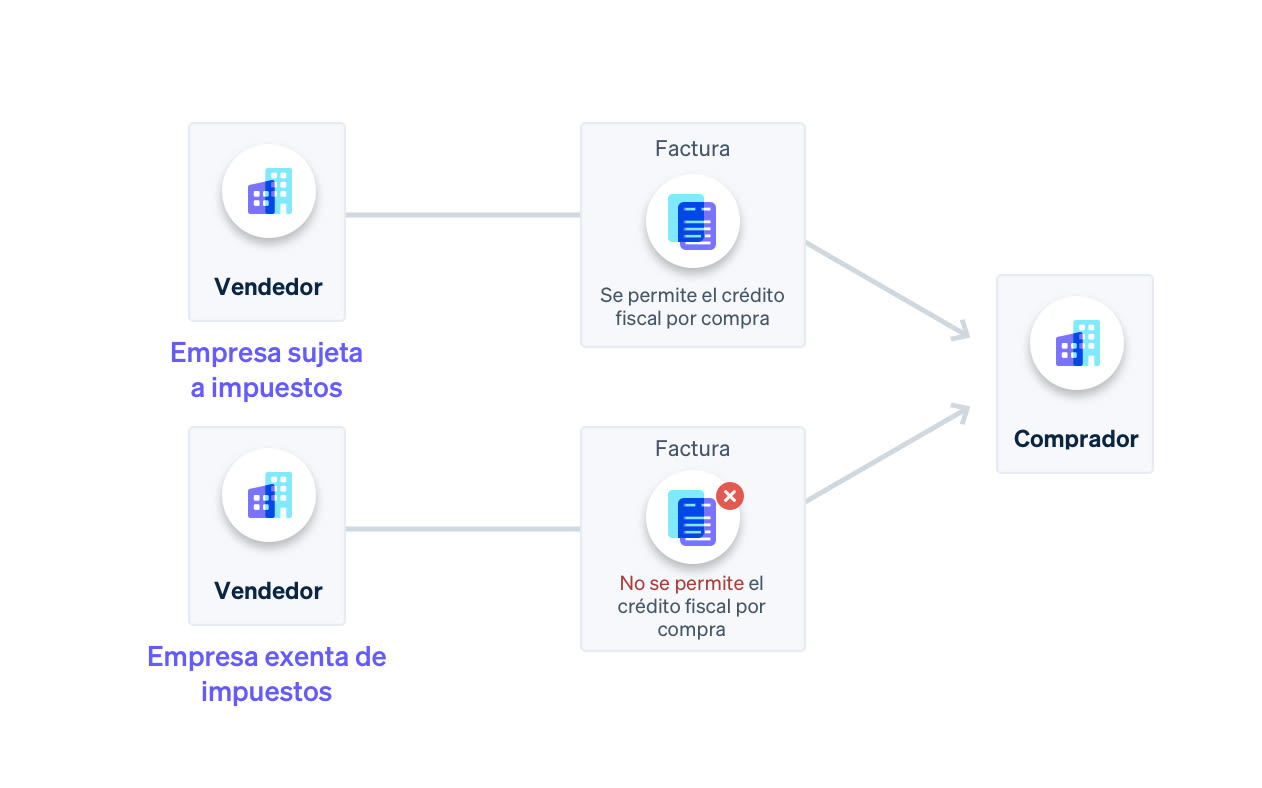

El cambio más importante es el requisito del crédito tributario por compra. Utilizando el Sistema de Facturación, un operador comercial registrado como emisor de facturas de impuestos emite una factura (factura de impuestos) y la retiene del lado del comprador, de modo que el comprador pueda recibir el crédito fiscal de compra correspondiente.

¿Qué es el crédito fiscal por compras para el impuesto al consumo?

Antes de continuar, comencemos por ver el crédito tributario por compra.

El crédito tributario por compra se refiere a un pago de impuestos calculado restando el «impuesto al consumo pagado en el momento de la compra» del «impuesto al consumo recibido de socios comerciales o consumidores, etc.», al realizar pagos que incluyen el impuesto al consumo.

Por ejemplo, imagina que tienes un sitio web de comercio electrónico que vende muebles y artículos para el hogar. Supongamos que compras un producto por 2.200 yenes, impuestos incluidos (precio de compra: 2.000 yenes + impuesto al consumo: 200 yenes) a un mayorista, y luego lo vendes a un cliente en tu sitio web de comercio electrónico por 5.500 yenes, impuestos incluidos (precio de compra: 5.000 yenes + impuesto al consumo: 500 yenes). El impuesto al consumo lo soportan los consumidores, que en última instancia consumen bienes y servicios, y las empresas lo pagan al Estado. Sin embargo, esto no significa que las empresas paguen el importe total del impuesto al consumo recibido de los consumidores.

En este ejemplo, el minorista de muebles y artículos para el hogar recibe 500 yenes del consumidor como impuesto al consumo, pero paga 200 yenes como impuesto al consumo cuando compra el producto al mayorista, que resta del impuesto al consumo que recibió. En otras palabras, hacen un pago de impuestos de 300 yenes (500 yenes - 200 yenes = 300 yenes). Así es como funciona el crédito tributario por compra.

Obligaciones de vendedores y compradores en virtud del sistema de facturación

Con el lanzamiento del Sistema de Facturación, se requiere que las facturas de impuestos se emitan y se conserven para recibir el crédito fiscal de compra. En consecuencia, el vendedor está, en principio, obligado por el comprador a emitir una factura fiscal, y el comprador debe llevar libros contables y conservar facturas fiscales, etc., para recibir la bonificación fiscal por compraventa.

En el ejemplo anterior, tanto el mayorista (el vendedor) como el minorista de muebles y artículos para el hogar (el comprador) se verán afectados por el Sistema de Facturación. Esta es una de las características clave del Sistema de Facturación. Tanto el lado del vendedor (los que reciben el pedido y emiten la factura) como el lado del comprador (los que hacen el pedido y reciben la factura) deben determinar cómo adaptarse al sistema.

- Lado del vendedor: Emisión de facturas fiscales a petición del comprador

- Lado del comprador: Recibir y retener facturas de impuestos del lado del vendedor, en principio, para cumplir con los requisitos de crédito fiscal sobre la compra.

Otro aspecto importante de este sistema es que las facturas de impuestos solo pueden ser emitidas por emisores de facturas de impuestos. Por el contrario, los operadores de empresas no registrados no pueden emitir facturas fiscales. En otras palabras, si el vendedor no está registrado, el comprador no podrá recibir una factura de impuestos y, en principio, no podrá recibir el crédito fiscal de compra. Como resultado, podría haber una mayor carga fiscal para el comprador.

Sistema de Facturación: Puntos de acción

Entonces, ¿qué tienes que hacer?

Hay tres puntos importantes a tener en cuenta cuando se trata del Sistema de Facturación: «solicitud de registro como emisor de facturas de impuestos, etc.», «emisión de facturas (facturas de impuestos) que cumplan con los requisitos especificados» y «retención de facturas (facturas de impuestos)».

(1) Solicitud de registro como emisor de facturas fiscales, etc.

El primer paso es solicitar el registro como emisor de facturas fiscales, etc.

Nuevamente, para emitir facturas de impuestos, debe ser un emisor registrado de facturas de impuestos, etc. Al presentar la solicitud, debe completar la solicitud de registro y enviarla a la autoridad fiscal correspondiente. Una vez aprobada la solicitud, se genera un número registral de 13 caracteres, empezando por una «T» (los siguientes 12 caracteres serán el número de acta de constitución en el registro mercantil), para la emisión de facturas fiscales, etc.

Consulta la página web de la Agencia Tributaria Nacional para conocer los procedimientos de solicitud.

Incluso los operadores de negocios exentos de impuestos, como los propietarios únicos o los trabajadores independientes, que tienen ventas imponibles de no más de 100 millones de yenes y han estado exentos del pago del impuesto al consumo hasta ahora, pueden registrarse como emisores de facturas de impuestos, etc. Sin embargo, al mismo tiempo, esto significa que deberás presentar declaraciones de impuestos al consumo como empresa sujeta a impuestos, por lo que seguramente verás un aumento en las cargas fiscales y administrativas. También se han puesto en marcha medidas de apoyo, etc., por lo que si estás pensando en registrarte, consulta el sitio web del Ministerio de Finanzas: ¿Es cierto que hay medidas de apoyo para el Sistema de Facturación?

(2) Emisión de facturas (facturas fiscales) que cumplan con los requisitos

En el Sistema de Facturas, los métodos de retención de facturas, etc., han cambiado del Sistema de Conservación de Facturas Categorizadas al Sistema de Conservación de Facturas de Impuestos, y se agregó a los requisitos información adicional, como el número de registro, la tasa impositiva aplicable y el impuesto al consumo clasificado por tasa impositiva. Es necesario agregar nuevos elementos a las facturas, cambiar el diseño y preparar un sistema contable y de emisión y recepción de facturas para este nuevo sistema.

Los minoristas, restaurantes, empresas de taxis, etc., que operan para una cantidad no especificada de clientes también pueden emitir una versión simplificada de una factura de impuestos: «Factura Simplificada de Impuestos (Factura Simple)». Para obtener más información, consulta la sección de la Agencia Tributaria Nacional Resumen del sistema de conservación de facturas fiscales.

En esta guía se detalla la información necesaria para las facturas de impuestos. Las facturas de impuestos requieren tres posiciones además de las categorías de posición normales para el sistema de conservación de facturas.

Ítems requeridos para el Sistema de Preservación de Facturas de Impuestos (con los ítems recién agregados en negrita):

(1) Nombre o cargo y número de registro (número de registro de 13 caracteres que comienza con una «T») del emisor de la factura de impuestos

(2) Fecha de la transacción

3) Detalles de la transacción (cumplimiento de los requisitos para un tipo impositivo reducido)

(4) Importe total clasificado por tipo impositivo (ya sea con o sin impuestos) y el tipo impositivo aplicable

(5) Impuesto al consumo clasificado por tasa impositiva, etc.

(6) Nombre o cargo del destinatario del documento

Además de las facturas de impuestos, también estás obligado a emitir «facturas de impuestos reembolsadas» si se devuelven los bienes, o «facturas de impuestos modificadas» si una factura emitida contiene errores.

Además de emitir facturas de impuestos, los emisores de facturas de impuestos, etc., también tienen la obligación de conservar una copia de una factura de impuestos emitida.

(3) Conservación de facturas (facturas de impuestos)

Como requisito del crédito fiscal por compra en el Sistema de Facturación, la "retención de facturas" es uno de los puntos clave.

El vendedor debe emitir una factura de impuestos a petición del comprador y conservar una copia durante un período de tiempo determinado. Por otro lado, el comprador también está obligado, en principio, a retener las facturas fiscales recibidas durante un cierto período de tiempo para recibir el crédito fiscal por compra. Es importante tener en cuenta que las facturas recibidas de vendedores que no están registrados como emisores de facturas fiscales, etc., no se pueden utilizar para recibir el crédito fiscal por compra. Recuerda que puedes consultar la «Descripción general del sistema de conservación de facturas fiscales para obtener más detalles.

Aunque hemos reducido nuestra explicación a tres puntos principales, también es necesario tener en cuenta las tareas necesarias para realizar las comprobaciones de confirmación necesarias, como comprobar el estado de registro de los socios comerciales, confirmar si las facturas de impuestos recibidas se rellenan correctamente y comprobar si los números de registro son correctos.

Sistema de Facturación compatible con Stripe

Stripe ofrece una plataforma de pagos equipada con todas las funciones que necesitas. Con la introducción del Sistema de Facturación, estamos ofreciendo formas de ayudarte a proceder de manera simple y eficiente con tu facturación en el Dashboard. También admitimos la retención de facturas mediante un método que cumpla con la Ley de Retención de Registros Electrónicos revisada.

- Stripe Invoicing: Stripe Invoicing es una herramienta para crear y enviar facturas en línea de forma sencilla y para recibir pagos puntuales de los compradores. Las funciones proporcionadas incluyen la creación de facturas, la retención del historial de cambios, una función de seguridad para evitar la eliminación accidental de facturas facturadas, la capacidad de buscar por importes o información de facturación, etcétera. También admitimos la creación de facturas de impuestos. Si usas Stripe Invoicing, podrás realizar los cambios en la información de las facturas, así como crear y conservar facturas de impuestos en el Dashboard.

- Stripe Tax: Stripe Tax es una herramienta para automatizar el cobro de impuestos en tus transacciones Stripe. Stripe Tax siempre calcula y cobra el importe correcto de los impuestos. Admite cientos de productos y servicios y está al día sobre las normas fiscales y los cambios de tasas.

- Stripe Billing: Stripe Billing es una herramienta que te permite gestionar fácilmente las suscripciones, la facturación recurrente y la facturación mensual. Al igual que con Stripe Invoicing, aceptamos la creación de facturas de impuestos, lo que permite la creación y retención de facturas de impuestos en el Dashboard.

- Fácil de implementar: Con Stripe Invoicing y Stripe Billing, puedes completar el proceso de crear, personalizar y enviar facturas en cuestión de minutos desde el Dashboard, utilizando las facturas que Stripe proporciona en línea. No requiere ninguna línea de código. Entra aquí para probar la facturación con Stripe.

- Si no utilizas Stripe Invoicing y quieres usar los recibos como documentos de factura simplificados (適格簡易請求書), puedes seguir nuestra guía.

Descubre cómo presentar documentos, cuando se solicitan durante una auditoría fiscal, y los requisitos para cumplir con la Ley de retención de registros electrónicos, incluso para transacciones electrónicas que no sean facturas creadas y emitidas con Stripe.

Para obtener más información sobre los métodos de configuración, consulta Prácticas recomendadas para configurar facturas en Japón.

Referencia: Agencia Nacional Tributaria (página web). «Transacciones electrónicas». Consultado el 26 de mayo de 2023. https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/tokusetsu/01.htm

Glosario

- Factura de impuestos: Facturas que crea el vendedor para indicar el tipo impositivo aplicable y el importe exacto del impuesto al comprador. Solo las pueden emitir quienes se hayan registrado para hacerlo.

- Vendedor: En las transacciones B2B, un proveedor de bienes o servicios por los que recibe pedidos y emite facturas.

- Comprador: En las transacciones B2B, un destinatario de los bienes o servicios y las facturas.

- Sistema de tipo impositivo reducido: Sistema que se implantó el 1 de octubre de 2019 y establece el impuesto de algunos productos por debajo del tipo impositivo estándar.

- Crédito fiscal por compra: Se trata de un pago del impuesto al consumo que se calcula de la siguiente forma: al «impuesto al consumo recibido de socios comerciales, consumidores, etc.» se le resta el «impuesto al consumo pagado al hacer una compra».

- Emisores de facturas de impuestos: Gerente de una empresa que, tras la revisión de la National Tax Agency, ha obtenido un número de registro como persona autorizada para emitir facturas de impuestos.