Con la introducción de un sistema de tasas impositivas reducidas en octubre de 2019 y la promulgación de la Ley de Retención de Datos Electrónicos revisada en enero de 2022, el ámbito de las transacciones cambió considerablemente. En medio de esta creciente complejidad en las operaciones contables, el 1 de octubre de 2023 se implementó el Sistema de conservación de facturas de impuestos (también conocido como «Sistema de facturas»).

El Sistema de facturas permite a las empresas que pagan el impuesto al consumo recibir el crédito fiscal por compra correspondiente. Este sistema no solo afecta al vendedor (quien recibe el pedido y emite la factura). También afecta al comprador (quien hace el pedido y recibe la factura). Por eso, hay algunos puntos que debes tener en cuenta.

En esta guía, te brindaremos un resumen del Sistema de facturas, cómo afecta a tu empresa y cómo Stripe puede ayudarte a simplificar las operaciones de tu empresa.

¿Qué es el Sistema de facturas?

El Sistema de conservación de facturas de impuestos se implementó el 1 de octubre de 2023. El Sistema de conservación de facturas de impuestos se conoce comúnmente como el «Sistema de facturas», y la finalidad de este sistema es permitir a las empresas que pagan el impuesto al consumo recibir el crédito fiscal por compra correspondiente mediante la emisión y retención de «facturas (facturas de impuestos)» que cumplan con requisitos específicos.

Los ítems de las facturas de impuestos y el crédito fiscal por compra se analizarán en la sección «Impacto del Sistema de facturas en las empresas», mientras que en esta sección se explicará la finalidad del Sistema de facturas.

El contexto detrás de la implementación del Sistema de facturas es la revisión de la Ley del Impuesto al Consumo que entró en vigencia el 1 de octubre de 2019. Como resultado de la revisión de esta ley, el impuesto al consumo aumentó del 8 % al 10 %, y también se introdujo el sistema de tasas impositivas reducidas. En la actualidad, el impuesto al consumo está compuesto por una combinación de dos tasas impositivas diferentes: la tasa impositiva estándar (10 %) y la tasa impositiva reducida (8 %). Los vendedores deben calcular el impuesto al consumo en función de estas dos tasas impositivas, y es posible que para los compradores sea difícil saber el importe exacto del impuesto, por lo que el proceso contable es complicado para ambas partes. En respuesta a esta situación, se implementó el Sistema de facturas con el objetivo de calcular los pagos de impuestos correctos mediante el registro de las tasas impositivas correspondientes por separado.

En la Unión Europea, donde coexisten varias tasas impositivas, se implementó anteriormente un esquema similar. En la UE, que está formada por varios países europeos, la tasa impositiva del IVA (impuesto al valor agregado), que es el equivalente al impuesto al consumo en Japón, no solo varía de un país a otro, sino también según los tipos de bienes o servicios. Por lo tanto, el Sistema de facturas se configuró para solicitar la emisión y la retención de facturas electrónicas con información específica del IVA, para clarificar las tasas impositivas de modo que sea posible recibir créditos fiscales.

Impacto del Sistema de facturas en las empresas

¿Qué cambió cuando se implementó el Sistema de facturas el 1 de octubre de 2023?

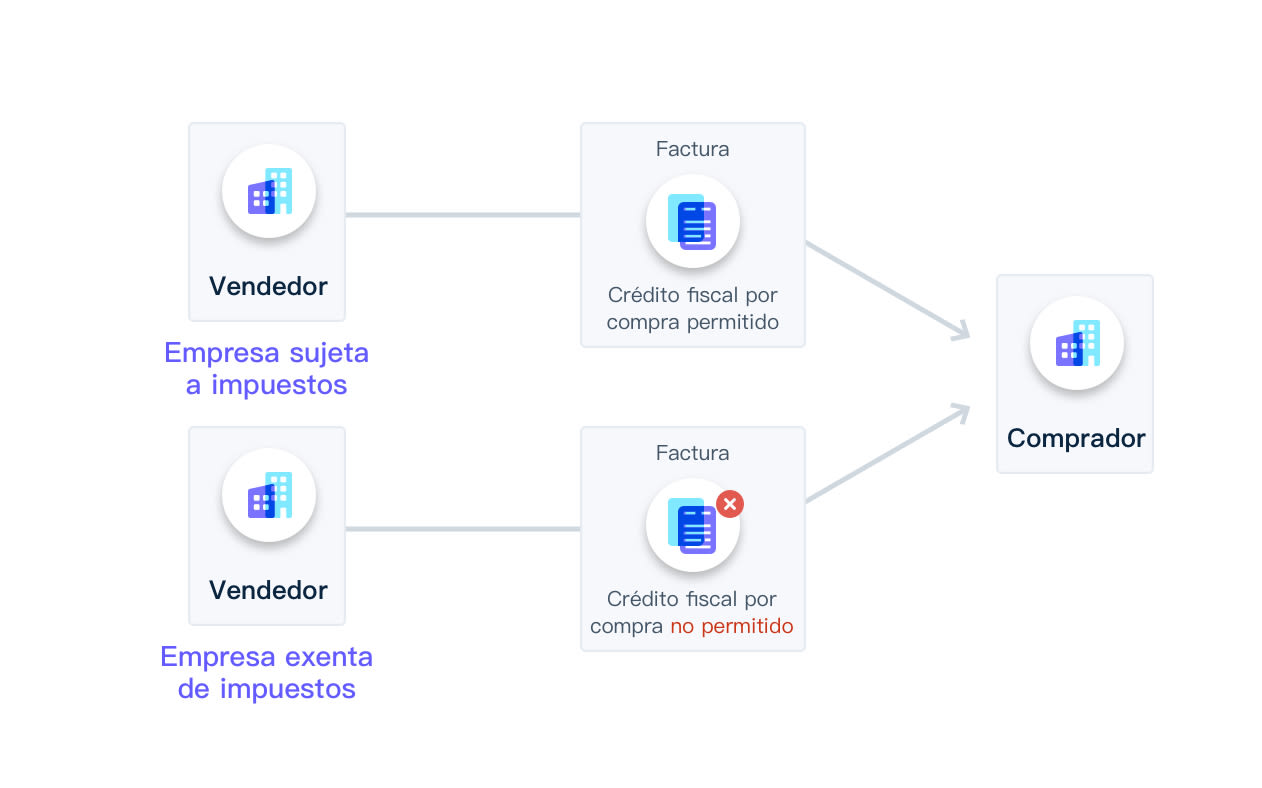

El cambio más importante es el requisito del crédito fiscal por compra. Mediante el Sistema de facturas, un operador empresarial inscripto como emisor de facturas de impuestos emite una factura (factura de impuestos) y el comprador la retiene, para que el comprador pueda recibir el crédito fiscal por compra correspondiente.

¿Qué es el crédito fiscal por compra en relación con el impuesto al consumo?

Antes de continuar, comencemos por explicar qué es el crédito fiscal por compra.

El crédito fiscal por compra se refiere a un pago de impuestos que se calcula restando el «impuesto al consumo que se paga al momento de la compra» del «impuesto al consumo que se recibe de socios empresariales o consumidores, entre otros», al realizar pagos que incluyen el impuesto al consumo.

Por ejemplo, imagina que tienes un sitio web de comercio electrónico que vende muebles y artículos para el hogar. Supongamos que compras un producto a un mayorista por JPY 2200 con impuestos incluidos (precio de la compra: JPY 2000 + impuesto al consumo: JPY 200) y, luego, lo vendes a un cliente en tu sitio web de comercio electrónico por JPY 5500 con impuestos incluidos (precio de la compra: JPY 5000 + impuesto al consumo: JPY 500). El impuesto al consumo recae sobre los consumidores, que son quienes consumen los bienes y servicios, y son las empresas quienes lo pagan al Estado. Sin embargo, esto no significa que las empresas pagan el importe total del impuesto al consumo que reciben de los consumidores.

En este ejemplo, la tienda minorista de muebles y artículos para el hogar recibe JPY 500 del consumidor como impuesto al consumo, pero paga JPY 200 como impuesto al consumo cuando compra el producto al mayorista, que se resta del impuesto al consumo que recibió. Es decir, la tienda realiza un pago de impuestos por JPY 300 (JPY 500 - JPY 200 = JPY 300). A continuación, te explicamos cómo funciona el crédito fiscal por compra.

Obligaciones de los vendedores y compradores dentro del Sistema de facturas

Con la implementación del Sistema de facturas, las facturas de impuestos deben emitirse y retenerse para poder recibir el crédito fiscal por compra. Como resultado, el comprador debe solicitar al vendedor que emita una factura de impuestos, y el comprador debe llevar un registro y retener las facturas de impuestos, entre otras, para recibir el crédito fiscal por compra.

En el ejemplo anterior, tanto el mayorista (el vendedor) como la tienda minorista de muebles y artículos para el hogar (el comprador) se verán afectados por el Sistema de facturas. Esta es una de las características más destacadas del Sistema de facturas. Tanto el vendedor (quien recibe el pedido y emite la factura) como el comprador (quien hace el pedido y recibe la factura) deben averiguar cómo adaptarse al sistema.

- Por parte del vendedor, esto significa: emitir facturas de impuestos a pedido del comprador.

- Por parte del comprador, esto significa: recibir y retener las facturas de impuestos del vendedor, para cumplir con los requisitos del crédito fiscal por compra.

Otro aspecto importante de este sistema es que solo los emisores de facturas de impuestos pueden emitir estas facturas. Por el contrario, los operadores empresariales que no estén inscriptos no pueden emitir facturas de impuestos. En otras palabras, si el vendedor no está inscripto, el comprador no podrá recibir una factura de impuestos y, en teoría, no podrá recibir el crédito fiscal por compra. Como resultado, es posible que recaiga una mayor carga fiscal sobre el comprador.

Sistema de facturas: puntos de acción

¿Qué debes hacer?

Hay tres puntos principales que debes tener en cuenta cuando se trata del Sistema de facturas: la «solicitud de registro como emisor de facturas de impuestos», la «emisión de facturas (facturas de impuestos) que cumplan con los requisitos especificados» y la «retención de facturas (facturas de impuestos)».

(1) Solicitud de registro como emisor de facturas de impuestos

El primer paso es solicitar el registro como emisor de facturas de impuestos.

De nuevo, para emitir facturas de impuestos, debes ser un emisor de facturas de impuestos registrado. Al registrarte, debes completar la solicitud de registro y enviarla a la autoridad fiscal correspondiente. Cuando se aprueba la solicitud, se genera un número de inscripción de 13 caracteres para el emisor de facturas de impuestos, que comienza con una letra «T» (los siguientes 12 caracteres serán el número del acta constitutiva del registro de la empresa).

Consulta el sitio web de la Agencia Tributaria Nacional para obtener más información sobre los procedimientos de solicitud.

Incluso pueden inscribirse como emisores de facturas de impuestos los operadores empresariales exentos de impuestos, como los propietarios únicos o los trabajadores independientes, que realizan ventas sujetas a impuestos de no más de 100 millones de yenes y estuvieron exentos de pagar el impuesto al consumo hasta ahora. Sin embargo, esto también significa que deberás presentar declaraciones de impuestos al consumo como empresa sujeta a impuestos. Por eso, puedes prever que aumentarán las cargas administrativas y fiscales. También se implementaron medidas de admisión. Si estás considerando registrarte, consulta el sitio web del Ministerio de Finanzas: ¿Es cierto que existen medidas de admisión para el Sistema de facturas?

(2) Emisión de facturas (facturas de impuestos) que cumplen con los requisitos

En el Sistema de facturas, los métodos de retención de facturas cambiaron del Sistema de conservación de facturas por categoría al Sistema de conservación de facturas de impuestos. Además, se agregó información adicional a los requisitos, como el número de registro, la tasa impositiva aplicable y los impuestos al consumo clasificados por tasa impositiva. Es necesario agregar nuevos ítems a las facturas, cambiar el diseño y crear un sistema contable de emisión y recepción de facturas para este nuevo sistema.

Las empresas como tiendas minoristas, restaurantes, de taxis, etc., que funcionan para una cantidad no especificada de clientes también pueden emitir una versión simplificada de una factura de impuestos: una «factura de impuestos simplificada (factura simple)». Para obtener más información, consulta la sección «Resumen del Sistema de conservación de facturas de impuestos» de la Agencia Tributaria Nacional.

En esta guía se detallará la información obligatoria para las facturas de impuestos. En el Sistema de conservación de facturas, las facturas de impuestos deben tener tres ítems además de las categorías de ítems que suelen aparecer.

Ítems obligatorios para el Sistema de conservación de facturas de impuestos (con los ítems recién agregados en negrita):

(1) Nombre o título y número de registro (número de registro de 13 caracteres que comienza con una letra «T») del emisor de facturas de impuestos

(2) Fecha de la transacción

(3) Información de la transacción (elegibilidad para una tasa impositiva reducida)

(4) Importe total clasificado por tasa impositiva (con o sin impuestos incluidos) y la tasa impositiva aplicable

(5) Impuesto al consumo clasificado por tasa impositiva, etc.

(6) Nombre o título del destinatario del documento

Además de las facturas de impuestos, también deberás emitir «facturas de impuestos reembolsados» si se devuelven los bienes, o «facturas de impuestos modificados» si una de las facturas emitidas contenía errores.

Además de emitir facturas de impuestos, los emisores de facturas de impuestos también deben retener una copia de una factura de impuestos emitida.

(3) Retención de facturas (facturas de impuestos)

Uno de los puntos clave de los requisitos del crédito fiscal por compra en el Sistema de facturas es la «retención de facturas».

El vendedor debe emitir una factura de impuestos ante la solicitud del comprador y retener una copia durante un período de tiempo determinado. Por otro lado, el comprador también debe retener todas las facturas de impuestos recibidas durante un período de tiempo determinado para recibir el crédito fiscal por compra. Es importante tener en cuenta que las facturas recibidas de los vendedores que no están inscriptos como emisores de facturas de impuestos no pueden utilizarse para recibir el crédito fiscal por compra. (Consulta la sección de la Agencia Tributaria Nacional «Resumen del Sistema de conservación de facturas de impuestos» para obtener más información).

Si bien resumimos nuestra explicación a tres puntos principales, también es necesario tener en cuenta las tareas requeridas para realizar las verificaciones de confirmación necesarias, como verificar el estado del registro de los socios empresariales, confirmar que las facturas de impuestos recibidas se completan correctamente y verificar si los números de registro son correctos.

Sistema de facturas compatible con Stripe

Stripe ofrece una plataforma de pagos equipada con todas las funcionalidades que necesitas. Con la introducción del Sistema de facturas, te proporcionamos formas para ayudarte a continuar facturando desde el Dashboard de manera simple y eficiente. También admitimos la retención de facturas mediante un método que cumple con la Ley de Retención de Datos Electrónicos revisada.

- Stripe Invoicing: Stripe Invoicing es una herramienta de creación y envío simple de facturas en línea para recibir rápidamente el pago de los compradores. Las funcionalidades proporcionadas incluyen la creación de facturas, la retención del historial de cambios, una funcionalidad de seguridad para evitar la eliminación accidental de facturas emitidas, la capacidad de buscar por importe o información de facturación y más. También admitimos la creación de facturas de impuestos. Stripe Invoicing te permite completar cambios en la información de las facturas, así como crear y retener facturas de impuestos en el Dashboard.

- Stripe Tax: Stripe Tax es una herramienta de automatización de cobro de impuestos en tus transacciones con Stripe. Stripe Tax siempre calcula y cobra el importe correcto de impuestos. Admite cientos de productos y servicios y está actualizado con los cambios en las normas y las tasas impositivas.

- Stripe Billing: Stripe Billing es una herramienta para gestionar fácilmente las suscripciones, la facturación recurrente y la facturación mensual. Al igual que con Stripe Invoicing, admitimos la creación de facturas de impuestos, lo que permite la creación y retención de facturas de impuestos en el Dashboard.

- Implementación sencilla: con Stripe Invoicing y Stripe Billing, puedes completar el proceso de creación, personalización y envío de facturas en cuestión de minutos desde el Dashboard, mediante las facturas que Stripe ofrece en línea. No es necesario escribir ninguna línea de código. Consulta aquí para probar la funcionalidad de facturación con Stripe.

- Si no usas Stripe Invoicing y quieres usar los recibos como documentos de facturas simplificadas (適格簡易請求書), puedes seguir nuestra guía.

Descubre cómo enviar documentos cuando se solicitan durante una auditoría de impuestos, y los requisitos para cumplir con la Ley de Retención de Datos Electrónicos, incluso para las transacciones electrónicas que no sean facturas creadas y emitidas con Stripe.

Para obtener más información sobre los métodos de configuración, consulta las Prácticas recomendadas para configurar facturas en Japón.

Referencia: Agencia Tributaria Nacional (sitio web). «Transacciones electrónicas». Se accedió el 26 de mayo de 2023. https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/tokusetsu/01.htm

Glosario

- Factura (Factura de impuestos): las facturas creadas por el vendedor para comunicar al comprador las tasas impositivas aplicables y el monto de impuesto exacto. Estas facturas solo pueden ser emitidas por emisores de facturas de impuestos autorizados.

- Vendedor: en las transacciones B2B, se trata del proveedor de bienes o servicios que recibe los pedidos y emite las facturas.

- Comprador: en las transacciones B2B, se trata del destinatario de los bienes o servicios y las facturas.

- Sistema de tasas impositivas reducidas: un sistema implementado el 1.° de octubre de 2019, que establece que los impuestos sobre algunos productos deben estar por debajo de la tasa impositiva estándar.

- Crédito fiscal por compra: cuando se paga el impuesto sobre el consumo, este término se refiere a un pago de impuestos que se calcula restando «el impuesto sobre el consumo que se paga al momento de la compra» del «impuesto sobre el consumo que se recibe de los socios empresariales o consumidores, entre otros».

- Emisores de facturas de impuestos: un operador empresarial que, tras una revisión de la Agencia tributaria de Japón, obtuvo un número de registro como operador empresarial habilitado para emitir facturas de impuestos (facturas).