Com a introdução do sistema de alíquota reduzida em outubro de 2019 e a promulgação da Lei de Retenção de Registros Eletrônicos revisada em janeiro de 2022, o ambiente mudou consideravelmente para as transações. Em meio a essa crescente complexidade das operações contábeis, foi lançado em 1º de outubro de 2023 o Sistema de Preservação de Faturas (também conhecido como "Sistema de Faturas").

No Sistema de Faturas, empresas que pagam imposto sobre consumo recebem crédito tributário de compra correspondente. O impacto deste sistema não se limita aos vendedores (que recebem a encomenda e emitem a fatura). Mesmo compradores (aqueles que fazem o pedido e recebem a fatura), devem considerar certas questões.

Este guia, esclarece o Sistema de Faturas, o impacto dele na sua empresa e como a Stripe pode ajudar a simplificar suas operações.

O que é o Sistema de Faturas?

O Sistema de Preservação de Faturas foi lançado em 1º de outubro de 2023. Chamado geralmente de "Sistema de Faturas", sua finalidade é permitir que as empresas que pagam impostos sobre o consumo recebam o crédito fiscal de compra corresponde ao emitir e reter faturas que cumpram requisitos específicos.

Os itens da fatura e o crédito fiscal de compra serão discutidos na seção "Impacto do sistema de faturas para empresas", ao passo que esta seção explica a finalidade do Sistema de Faturas.

O contexto do lançamento do Sistema de Faturas é a Lei Revisada do Imposto sobre o Consumo, que entrou em vigor em 1º de outubro de 2019. Em resultado da revisão desta lei, o imposto sobre o consumo foi aumentado de 8% para 10% e, ao mesmo tempo, foi introduzido o sistema de alíquotas reduzidas. O imposto sobre o consumo envolve agora uma combinação de duas alíquotas diferentes: a alíquota padrão (10%) e a alíquota reduzida (8%). Os vendedores devem calcular o imposto sobre o consumo segundo as duas alíquotas, e os compradores podem ter dificuldades para entender o valor exato do imposto, o que complica o processo contábil de ambos os lados. Para facilitar a situação, o Sistema de Faturas foi implementado para calcular pagamentos exatos de impostos, registrando separadamente as alíquotas correspondentes.

Um regime semelhante já foi adotado na UE, onde há várias alíquotas de imposto. Na UE, formada por muitos países europeus diferentes, a alíquota do IVA (imposto sobre o valor agregado, equivalente ao imposto sobre o consumo no Japão) muda país para país e também conforme o tipo de bem ou serviço vendido. Por isso, o Sistema de Faturas foi criado para exigir a emissão e retenção de faturas eletrônicas com informações específicas de IVA, a fim de esclarecer as alíquotas tributárias e possibilitar o crédito fiscal.

Impacto do sistema de faturas para empresas

O que mudou quando o Sistema de Faturas foi lançado, em 1º de outubro de 2023?

A mudança mais importante é a exigência do crédito fiscal de compra. Usando o Sistema de Faturas, uma empresa registrada como emissora de faturas fiscais emite uma fatura (nota fiscal) e a retém no lado do comprador, para que o comprador possa receber o crédito fiscal de compra correspondente.

O que é o crédito para compras relativo ao imposto sobre consumo?

Antes de prosseguirmos, vamos começar analisando o crédito tributário de compra.

O crédito de imposto de compra refere-se a um pagamento de imposto calculado pela subtração do "imposto sobre consumo pago no momento da compra" do "imposto sobre consumo recebido de parceiros comerciais ou consumidores etc.", ao fazer pagamentos que incluam imposto sobre consumo.

Por exemplo, imagine que você tem um site de e-commerce, onde vende móveis e utilidades domésticas. Digamos que você compre um produto por 2.200 ienes, incluindo impostos (preço de compra: 2.000 ienes + 200 ienes de imposto sobre consumo), de um atacadista e venda-o a um cliente em seu site de comércio eletrônico por 5.500 ienes, incluindo impostos (preço de compra: 5.000 ienes + 500 ienes de imposto sobre consumo). O imposto sobre o consumo incide sobre os consumidores, que acabam consumindo bens e serviços, e é pago pelas empresas ao Estado. No entanto, isso não significa que as empresas paguem o valor total do imposto sobre o consumo recebido dos consumidores.

Neste exemplo, o varejista de móveis e utilidades domésticas recebe 500 ienes do consumidor como imposto sobre o consumo, mas paga 200 ienes como imposto sobre o consumo quando compra o produto do atacadista, que subtrai do imposto sobre o consumo que recebeu. Em outras palavras, ele paga 300 ienes de imposto (500 ienes - 200 ienes = 300 ienes). É assim que funciona o crédito fiscal de compra.

Obrigações dos vendedores e compradores no âmbito do Sistema de Faturas

Com o lançamento do Sistema de Faturas, as faturas precisam ser emitidas e retidas para receber o crédito fiscal de compra. Assim, o vendedor, a princípio, é obrigado pelo comprador a emitir uma fatura fiscal, e o comprador deve registrar livros contábeis e faturas fiscais para receber o crédito fiscal de compra.

No exemplo acima, tanto o atacadista (o vendedor) quanto o varejista de móveis e utilidades domésticas (o comprador) são afetados pelo Sistema de Fatura. Essa é uma das principais características do Sistema de Faturas. Tanto o vendedor (que recebe o pedido e emite a fatura) quanto o comprador (que faz o pedido e recebe a fatura) precisam adaptar-se ao sistema.

- Vendedor: emite faturas mediante solicitação do comprador

- Comprador: recebe e guarda faturas do lado, em princípio, para cumprir os requisitos de crédito fiscal de compra

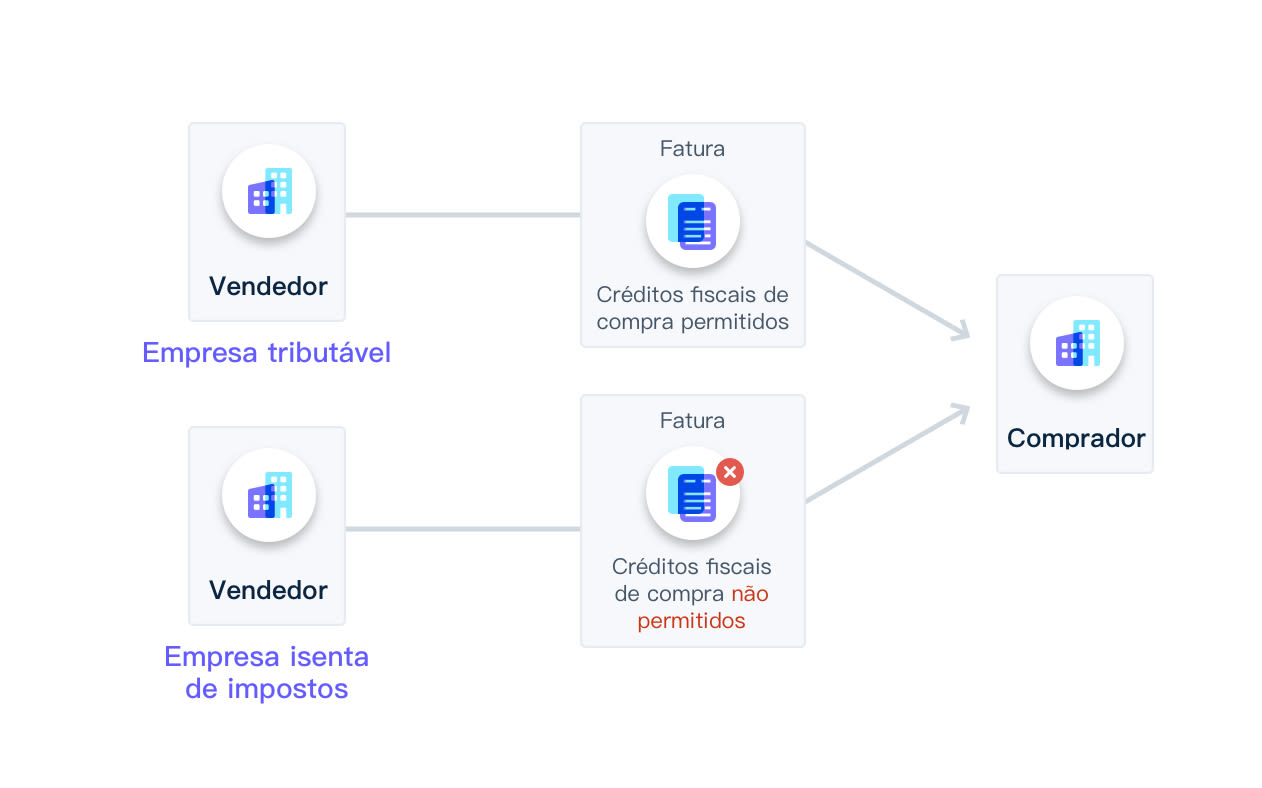

Outro aspecto importante desse sistema é que as faturas só podem ser emitidas por emissores de faturas fiscais. Por sua vez, operadores de empresas não registradas não podem emitir faturas fiscais. Em outras palavras, se o vendedor não for cadastrado, o comprador não receberá uma fatura e, em princípio, não poderá receber o crédito tributário de compra. Com isso, pode haver uma carga tributária maior sobre o comprador.

Sistema de faturas: o que fazer

Então, o que você precisa fazer?

São três pontos importantes a observar no Sistema de Faturas: "pedido de registro como emissor de faturas etc.", "emissão de faturas em conformidade com os requisitos especificados" e "retenção de faturas (faturas)".

(1) Pedido de registro como emissor de faturas.

O primeiro passo é solicitar o registro como emissor de faturas.

Novamente, para emitir faturas fiscais, você deve ser um emissor registrado de faturas fiscais etc. Ao se inscrever, você preenche o pedido de registro e o envia à autoridade fiscal competente. Depois de aprovado o pedido, é gerado um número de registro de 13 caracteres que começa com "T" (os 12 caracteres seguintes serão o número do certificado de incorporação no registro da empresa), para o emissor de faturas.

Consulte os procedimentos de inscrição no site da Agência Tributária Nacional.

Mesmo operadores empresariais isentos de impostos, como empresários individuais ou freelancers, os que tenham vendas tributáveis não superiores a 100 milhões de ienes e tenham sido isentos dos pagamentos de impostos sobre o consumo até agora, ainda podem registar-se como emitentes de faturas fiscais. No entanto, ao mesmo tempo, isso significa que você precisa apresentar declarações de imposto sobre o consumo como empresa tributável, portanto, é presumível um aumento nos encargos fiscais e administrativos. Medidas de apoio também foram implementadas, por isso, se está a considerar o registro, consulte o site do Ministério das Finanças: É verdade que existem medidas de apoio para o Sistema de Faturas?

(2) Emissão de faturas em conformidade com os requisitos

No Sistema de Faturas, os métodos de retenção de faturas mudaram do Sistema de Preservação de Faturas Categorizadas para o Sistema de Preservação de Faturas Fiscais, e informações adicionais, como número de registro, alíquota aplicável e imposto de consumo classificado por alíquota, foram adicionadas aos requisitos. É necessário adicionar novos itens às faturas, alterar o layout e preparar um sistema de emissão e recebimento de contas e faturas para esse novo sistema.

Varejistas, restaurantes, empresas de táxi etc. que operam para um número não especificado de clientes também podem emitir uma versão simplificada de uma fatura fiscal: "Fatura fiscal simplificada (fatura simples)." Para saber mais, consulte a seção "Visão geral do sistema de preservação de faturas fiscais da Agência Tributária Nacional.

Este guia indica os dados necessários para faturas fiscais. Além das categorias de itens normais do Sistema de Preservação de Faturas, as faturas fiscais exigem três itens.

Itens necessários para o Sistema de Conservação de Faturas (com itens adicionados recentemente em negrito):

(1) Nome ou título e número de registro (número de registro de 13 caracteres começando com "T") do emissor da fatura

(2) Data da transação

(3) Dados da transação (elegibilidade para alíquota reduzida)

(4) Valor total classificado por alíquota (sem impostos ou incluindo impostos) e a alíquota aplicável

(5) Imposto sobre o consumo classificado por alíquota.

(6) Nome ou título do destinatário do documento

Além das faturas fiscais, você também é obrigado a emitir "faturas fiscais reembolsadas" se as mercadorias forem devolvidas ou "faturas fiscais modificadas" se uma fatura emitida contiver erros.

Além de emitir faturas, os emissores de faturas etc. também são obrigados a reter uma cópia da fatura emitida.

(3) Retenção de faturas (faturas fiscais)

O crédito tributário de compra do Sistema de Fatura exige a retenção de faturas.

O vendedor deve emitir uma fatura fiscal a pedido do comprador e reter uma cópia por um determinado período. Por outro lado, o comprador também é obrigado, em princípio, a reter quaisquer faturas fiscais recebidas por um determinado período para receber o crédito de imposto de compra. Note-se que faturas recebidas de vendedores não registrados como emissores não podem ser usadas para receber o crédito de imposto de compra. (Consulte a "Visão geral do sistema de preservação de faturas fiscais" para obter mais detalhes.)

Esta explicação concentra-se em três pontos principais, mas também é necessário levar em conta as verificações de confirmação, como verificar o status de registro dos parceiros de negócios, confirmar se as faturas recebidas estão preenchidas corretamente e verificar se os números de registro estão corretos.

Sistema de faturas, com suporte da Stripe

A Stripe oferece uma plataforma de pagamentos equipada com todos os recursos que você precisa. Com a introdução do Sistema de Faturas, podemos ajudar a simplificar sua faturação no Dashboard, com mais eficiência. Também permitimos a retenção de faturas com métodos em conformidade com a Lei de Retenção de Registros Eletrônicos revisada.

- Stripe Invoicing: o Stripe Invoicing é uma ferramenta para a criação e envio online simples de faturas e para receber pagamentos imediatos dos compradores. Ele oferece funções para criação de faturas, retenção do histórico de alterações, um recurso de segurança para evitar a exclusão acidental de faturas cobradas, pesquisa por valores ou dados de cobrança e muito mais. Também aceitamos a criação de faturas fiscais. O Stripe Invoicing permite alterar dados da fatura e criar e reter faturas fiscais no Dashboard.

- Stripe Tax: o Stripe Tax é uma ferramenta para automatizar o recolhimento de impostos em suas transações Stripe. O Stripe Tax sempre calcula e recolhe o valor correto dos impostos. Ele é compatível com centenas de produtos e serviços e está sempre atualizado com as mudanças de regras fiscais e alíquotas.

- Stripe Billing: o Stripe Billing é uma ferramenta para facilitar o gerenciamento de assinaturas, faturamento recorrente e faturamento mensal. Assim como no Stripe Invoicing, aceitamos a criação de faturas, permitindo a criação e retenção de faturas no Dashboard.

- Fácil de implementar: com o Stripe Invoicing e o Stripe Billing, você pode concluir o processo de criação, personalização e envio de faturas em minutos a partir do Dashboard, usando as faturas que Stripe fornece online. Não é preciso escrever código. Acesse aqui para experimentar a emissão de faturas na Stripe.

- Se você não usa o Stripe Invoicing e quer usar recibos como documentos de fatura simplificados (適格簡易請求書), use nosso guia.

Veja como enviar documentos solicitados durante uma auditoria fiscal, e os requisitos para estar em conformidade com a Lei de Retenção de Registros Eletrônicos, mesmo para transações eletrônicas que não sejam faturas criadas e emitidas pela Stripe.

Veja mais informações sobre métodos de configuração em Práticas recomendadas para configurar faturas no Japão.

Referência: Agência Tributária Nacional (site). "Transações Eletrônicas." Acesso em 26 de maio de 2023. https://www.nta.go.jp/law/joho-zeikaishaku/sonota/jirei/tokusetsu/01.htm

Glossário

- Fatura (fatura fiscal): faturas criadas pelos vendedores para informar a alíquota aplicável e o valor exato do imposto aos compradores. As faturas fiscais só podem ser emitidas por emissores registrados.

- Vendedor: em transações B2B, um provedor de mercadorias e serviços que recebe os pedidos para os quais as faturas serão emitidas.

- Comprador: em transações B2B, um destinatário de mercadorias ou serviços e das faturas correspondentes.

- Sistema de alíquota reduzida: um sistema introduzido em 1º de outubro de 2019 que definiu o imposto de alguns produtos abaixo da alíquota padrão.

- Crédito fiscal de compra: no pagamento do imposto sobre consumo, este termo se refere ao pagamento de impostos com valor calculado a partir da subtração do "imposto sobre o consumo pago no momento da compra" do "imposto sobre o consumo recebido de parceiros ou consumidores etc."

- Emissores de faturas fiscais: um operador de empresas que, mediante a verificação da Agência Fiscal Nacional, obteve um número de cadastro que o autoriza a emitir faturas fiscais (faturas).