A medida que tu empresa crece, pasar de un modelo de precios fijos a un modelo de precios basado en el coste de la red más margen puede ofrecerte más flexibilidad y reducir tus costes. El coste de red más margen, a veces llamado coste más margen o intercambio más margen, te da una mayor transparencia sobre las distintas comisiones asociadas a cada transacción. Con este nivel de detalle, puedes identificar los principales factores de coste e influir en ellos. Sin embargo, esta oportunidad también conlleva imprevisibilidad y complejidad: los factores que influyen en los costes de red fluctúan, pueden ser difíciles de predecir y están sujetos a cambios en función de las redes de tarjetas.

Esta guía te ayuda a sortear la complejidad asociada a los costes de red de las transacciones en línea. Conocerás las diferentes comisiones que intervienen en las transacciones en línea, las medidas que puedes seguir para reducir esos costes y la manera en la que Stripe puede ayudarte.

Si bien algunos de estos consejos pueden resultar en ahorros de costes, otros pueden no ser adecuados para tu empresa. Al evaluar cada una de estas oportunidades, ten en cuenta tu sector, región, volumen de pagos, combinación de tarjetas, así como tus clientes para comprender cómo afectaría a tus resultados. Por ejemplo, las empresas B2B que procesan transacciones con tarjetas corporativas tendrán oportunidades adicionales de ahorro de costes en comparación con una empresa B2C. Y dependiendo de la configuración de tu empresa y de la integración de pagos, los cambios pueden requerir inversiones en ingeniería o pequeños cambios en la experiencia del cliente, como recopilar datos adicionales y enviarlos con las transacciones.

Aspectos fundamentales de los pagos

Antes de adentrarnos en los factores que influyen en los costes de red, es útil tener una base sólida sobre cómo funcionan los pagos por Internet: cómo el dinero pasa del cliente a tu negocio y cómo los bancos facilitan estos pagos. Aprender sobre estos componentes básicos fundamentales te ayudará a entender mejor los costes de este sistema y las oportunidades para reducirlos.

En cada transacción por Internet, intervienen varios actores principales:

- Titular de la tarjeta: La persona que usa una tarjeta de crédito o débito, ya sea en su propio nombre o en el de una empresa.

- Empresa. La entidad que acepta los pagos con tarjeta.

- Adquirente: Una institución financiera que procesa los pagos con tarjeta en nombre de la empresa y los dirige a través de las redes de tarjetas hacia el emisor. A veces, las partes adquirentes también pueden asociarse con un tercero para ayudar a procesar los pagos.

- Emisor: La entidad financiera que presta servicios bancarios o de transacciones y emite tarjetas de pago (como tarjetas de crédito o débito) para consumidores o empresas en nombre de las redes de tarjetas.

- Redes de tarjetas: Las redes de tarjetas, como Visa y Mastercard, son la conexión entre todos estos agentes. Comunican la información de las transacciones, mueven los fondos de las transacciones y determinan las comisiones de la red para las transacciones con tarjeta.

Cada transacción procesada a través de este sistema de cinco partes conlleva diferentes comisiones de red. Visa, Mastercard y otras redes de tarjetas son las que fijan las comisiones de la red, que incluyen las comisiones de intercambio y de esquema. American Express utiliza un modelo ligeramente diferente, ya que es el adquirente, la red y el emisor, y sus costes de red se denominan tasa de descuento.

El intercambio suele representar la mayor parte de los costes de red. Este importe se paga al emisor porque proporciona tarjetas a consumidores y empresas, añadiendo clientes al sistema. Por otro lado, las redes de tarjetas recaudan las comisiones de las redes de tarjetas por su cuenta. Además, pueden incluir otras comisiones por autorización y por transacciones transfronterizas. También se pueden cobrar comisiones por reembolsos y otros servicios de red.

Factores que influyen en los costes de red

No existe un enfoque único para administrar los costes de red. Estas comisiones varían de una transacción a otra, de una tarjeta a otra y de una empresa a otra. Por ejemplo, un pago realizado con una tarjeta de crédito de recompensas probablemente incurra en mayores comisiones de red que una transacción con otra tarjeta, ya que los emisores a menudo utilizan estas comisiones para subsidiar el coste del programa de recompensas.

Hay diversos factores que afectan a los costes de la red, incluyendo los siguientes:

- El tamaño de la transacción

- El tipo de tarjeta utilizada

- Tu código de categoría de comerciante (MCC)

- La ubicación de tu empresa

- La ubicación del emisor

- La forma en que se procesa el pago (es decir, en persona, por Internet o por teléfono)

- Si un token de red se utilizó en la transacción

Cómo gestionar los costes de red

Aunque la mayoría de los factores que afectan a los costes de red están fuera de tu control, hay muchas maneras en las que puedes influir en los costes, en especial para reducir el importe de las comisiones de intercambio en las que puedes incurrir. Esta sección cubre cuatro oportunidades para administrar los costes de red, que incluyen las siguientes:

- Enviar más datos de transacciones a los emisores

- Código postal

- Datos de nivel II (impuesto sobre las ventas) y nivel III (detalles de la venta)

- Código postal

- Habilitar tokens de red

- Utilizar la capacidad adquirente local

- Implementar otros cambios en la experiencia del cliente

1. Enviar más datos de transacciones a los emisores

Los datos adicionales del titular de la tarjeta que puedes enviar a los emisores pueden ser valiosos y ayudarles a validar si una transacción es legítima, lo que a su vez puede suponer una reducción de las comisiones. Dos datos en particular, el código postal y los datos de nivel II o III, pueden tener un impacto significativo en la reducción de costes.

Código postal

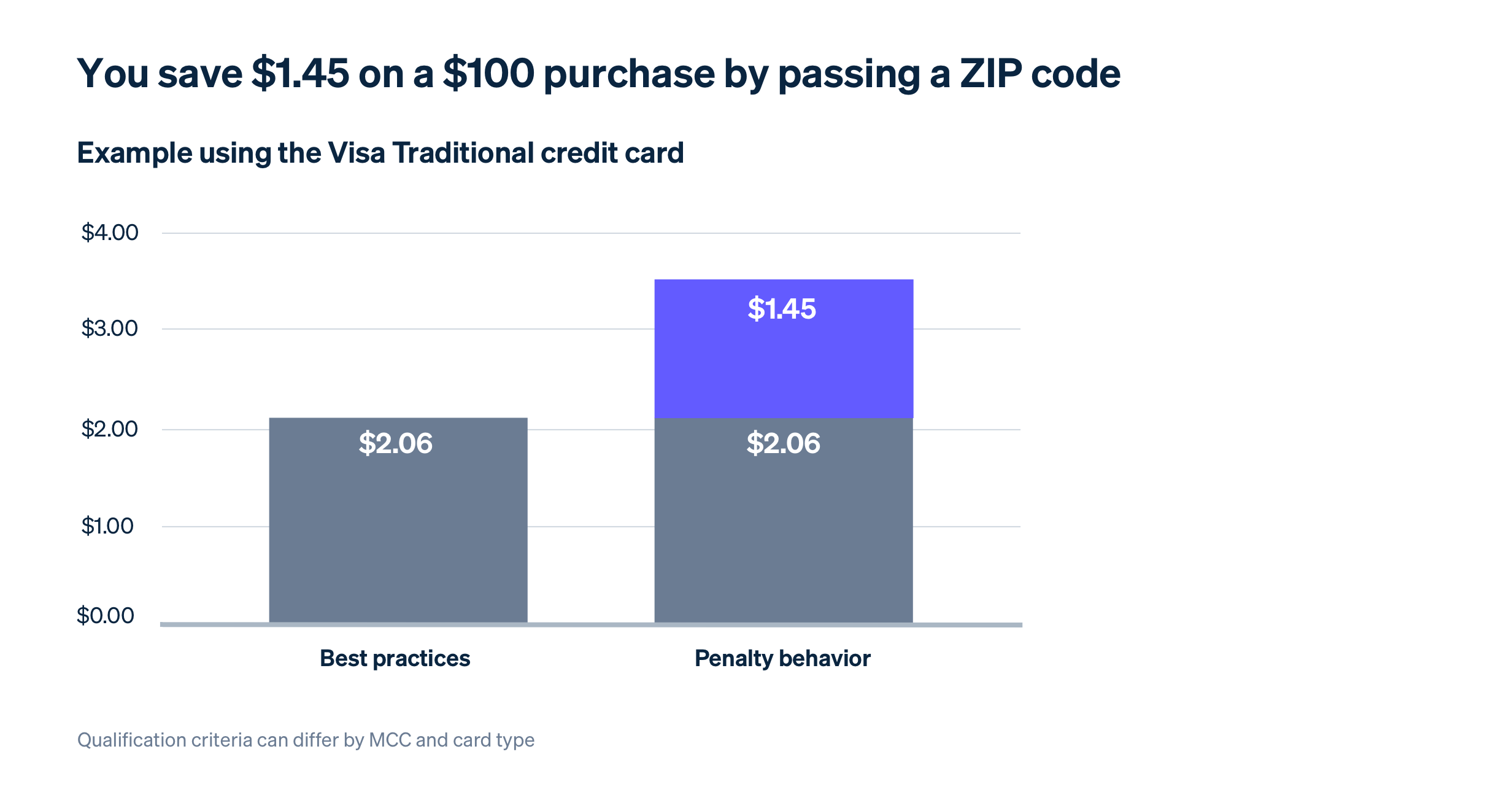

Puedes ahorrar hasta 1,45 $ en una transacción de 100 $ enviando los códigos postales.

Recopilar el código postal de un cliente durante el proceso de compra e incluirlo en los datos de la transacción puede ser una de las mayores influencias en la comisión de intercambio, ya que califica el pago para una tasa más baja. Dependiendo del tipo de tarjeta, puedes reducir los costes de red hasta en un 1,45 % del importe de la transacción enviando el código postal al emisor. En el caso específico de Visa y Discover, enviar el código postal también te ayuda a evitar cargos más altos: ambos añaden una comisión adicional si el código postal no está incluido.

Si bien enviar los códigos postales es una forma relativamente sencilla de reducir costes, no se aplica a todas las empresas en todos los sectores. Además, introducir requisitos adicionales en el proceso de finalizar una compra puede aumentar las molestias y reducir la conversión. Contacta con tu gestor de cuentas o con nuestro equipo de ventas si tienes alguna pregunta acerca de si tu empresa es apta para reducciones de tarifas al especificar códigos postales.

Qué puedes hacer tú: Realiza auditorías de tu propio flujo de pago y asegúrate de que todos los formularios de finalización de compra (en ordenadores de sobremesa, móviles o a través de monederos digitales) están configurados para solicitar a los titulares de las tarjetas que introduzcan su código postal.

Datos de nivel II y nivel III

Podrías ahorrarte hasta 0,80 $ en una transacción de 100 $ con tarjeta de empresa aprobando los datos de nivel II y III.

Para algunas empresas que se dedican a la venta B2B, aprobar otros tipos de datos también puede ser beneficioso. Este tipo de datos se denomina de nivel II y de nivel III.

La información de nivel II se compone principalmente de información sobre el impuesto sobre las ventas y, si se transfiere al emisor en el mensaje de la transacción, puede dar lugar a una reducción de la tasa de entre 0,50 y 0,75 $ en una transacción de 100 $ (dependiendo del tipo de tarjeta). Si no cobras el impuesto sobre las ventas como una partida individual, no eres elegible para recibir estas tasas.

Los datos de nivel III son información más detallada sobre la venta, que ayuda a los emisores a comprender si una transacción realizada con una tarjeta de empresa, corporativa o de compra reúne en efecto los requisitos para considerarse un gasto empresarial cualificado y te permite optar a tasas de intercambio aún más bajas en comparación con el nivel II. La información del nivel III comparte con los emisores una descripción del artículo comprado, las unidades compradas, la unidad de medida y otros datos. Por ejemplo, supongamos que una empresa envía a sus empleados a una conferencia y estos usan su tarjeta de empresa para pagar una transacción en un casino. ¿Cómo sabe el emisor si se trataba de una cena de empresa o de una apuesta? ¿Deben aprobar el gasto o no? Los datos de nivel III le dicen al emisor de la tarjeta exactamente qué se compró, si dos cenas con carne o fichas de casino por valor de 50 $. Con datos de nivel III, esa misma transacción de 100 $ podría tener derecho a una reducción de hasta 0,80 $.

Qué puedes hacer tú: Consulta tus volúmenes de pago para ver cuántas transacciones se hacen con tarjetas de empresa, de compra y comerciales, e incluso si eres elegible para recibir estas tasas más bajas. Para las empresas con una elevada proporción de transacciones B2B con tarjeta, Stripe facilita la aprobación de datos de nivel II y III a las redes para reducir tus costes. Contacta con tu gestor de cuentas o con nuestro equipo de ventas para más información.

2. Habilitar tokens de red

Los tokens de red son credenciales de pago que pueden sustituir a los PAN en las compras por Internet. Los tokens de red garantizan que se utilice la última credencial para tus pagos. Si el PAN subyacente asociado a un token de red cambia o caduca, el token seguirá vigente y se podrá utilizar. Además de las ventajas de la tasa de autorización, los tokens de red también pueden ayudar a reducir los costes de red para los usuarios con precios de coste de red más margen, al obtener tasas más bajas de las redes de tarjetas. Más información sobre cómo funcionan los tokens de red

3. Utilizar la capacidad adquirente local

Los costes de red aumentan a medida que te expandes a nivel internacional y procesas más transacciones con titulares de tarjetas internacionales. Las tarjetas emitidas fuera de tu país siguen una estructura diferente de tasas de intercambio y se les cobran comisiones adicionales de esquemas transfronterizos. Sin embargo, si puedes procesar estos cargos como transacciones nacionales, puedes ahorrar hasta 1,00 $ por cada transacción de 100 $. El ahorro podría ser aún mayor en función de la moneda de cobro y el tipo de tarjeta.

Supongamos que tu empresa está establecida en EE. UU. y alguien hace una compra con una tarjeta de crédito emitida en Alemania. Se trata de una verdadera transacción internacional: se realizó en EE. UU. con una tarjeta emitida fuera de EE. UU. Como resultado, esta transacción incurriría en una comisión transfronteriza de más del 1 %. Con el tiempo, podrías abrir una oficina en Alemania para dar soporte a este mercado en crecimiento, pero todas tus transacciones seguirían realizándose a través de una oficina de EE. UU. y seguirían incurriendo en comisiones adicionales.

Es menos costoso comprar en la región donde se encuentra tu cliente, porque eres capaz de recibir tarifas nacionales y evitar comisiones transfronterizas. En este caso, abrir una entidad alemana local, una ubicación y una cuenta bancaria significa que las comisiones por transacciones con tarjetas alemanas tratadas por la entidad alemana podrían disminuir hasta un 1 %.

Cada país tiene tasas de intercambio diferentes, por lo que, dependiendo de dónde te expandas, también podrías ver ahorros de costes adicionales en el intercambio (especialmente en la mayor parte de Europa, donde el intercambio está regulado).

Qué puedes hacer tú: Stripe facilita la expansión internacional con soporte en más de 45 países. Si cuentas con una ubicación que admite las ventas de bienes o servicios locales y procesas un importe significativo de transacciones con tarjetas emitidas en estos países, considera la posibilidad de abrir cuentas adicionales de Stripe para reducir los costes de los pagos con tarjeta.

Stripe también permite a las empresas ofrecer muchos métodos de pago internacionales que son populares en todo el mundo sin necesidad de configurar cuentas internacionales. Lee nuestra guía sobre métodos de pago internacionales para saber cómo pueden aumentar la conversión y ofrecer otras ventajas.

4. Otros cambios en la experiencia del cliente

Considera la posibilidad de cambiar la forma en que procesas los reembolsos y gestionas las transacciones pequeñas del mismo cliente. Con frecuencia, puedes hacer estos cambios de forma indirecta (por ejemplo, actualizando la forma en la que autorizas y liquidas las transacciones) para reducir costes y no afectar directamente a la experiencia del cliente.

Dejar abierta la ventana de autorización

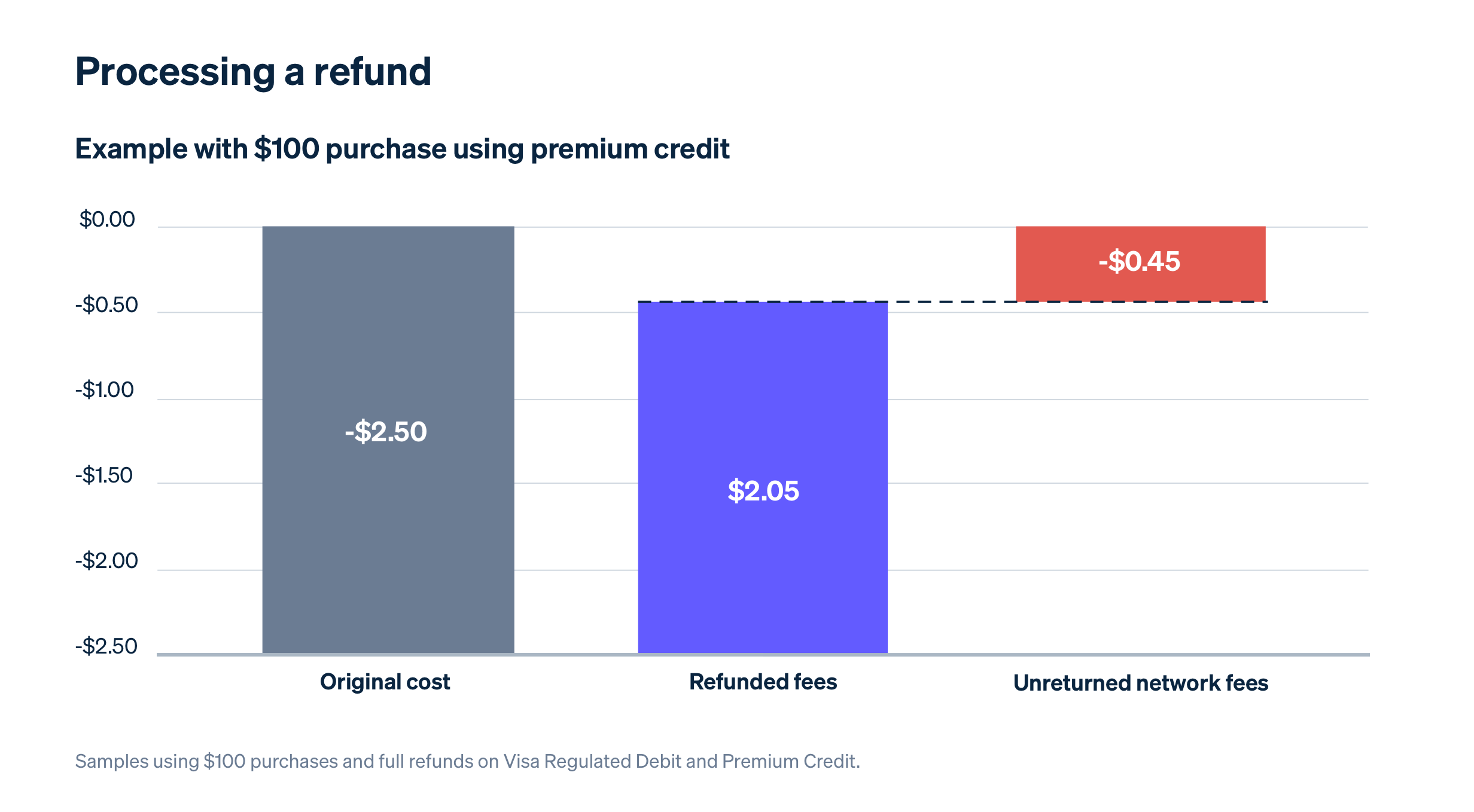

Rembolsar una transacción de 100 $ puede ser hasta 24 veces más caro en comparación con la anulación de una autorización.

Cuando procesas un reembolso, por lo general, recuperas menos en tasas de intercambio de lo que pagaste originalmente. Por ejemplo, si un cliente devuelve una compra de 100 $ realizada con una tarjeta de crédito, es posible que las redes solo le reembolsen 2,05 $ del total de las comisiones iniciales de 2,50 $, lo que te hará perder 0,45 $.

Las compras con tarjeta de débito en EE. UU. son más extremas: no se devuelven comisiones de intercambio en ninguna transacción con tarjeta de débito estadounidense.

Si tu empresa suele procesar rembolsos poco después de un pago, puedes combatir estas posibles comisiones perdidas dejando abierta la autorización de la transacción en lugar de liquidar la venta de inmediato. Esto es posible porque solo pagas comisiones de intercambio una vez que se cobra la transacción. Si dejas abierta la autorización y un cliente hace una devolución, puedes simplemente anular la autorización y evitar perder las comisiones de intercambio adicionales (ya que, para empezar, nunca pagaste esas comisiones).

Por ejemplo, si has capturado y liquidado una transacción de 100 $ con tarjeta de débito y un cliente ha solicitado una devolución, podrías perder 0,42 $. Sin embargo, si hubieras dejado abierta la autorización, podrías perder algo menos de 0,04 $ solamente.

Por lo general, puedes dejar una autorización abierta hasta dos días antes de pagar comisiones adicionales, por lo que este enfoque es más relevante para los sectores con entrega inmediata de bienes (como los servicios de entrega de alimentos).

Qué puedes hacer tú: Configura la API Payment Intents de Stripe para separar la autorización y la captura.

Optimiza las transacciones más pequeñas

Reduce las comisiones fijas gracias a las autorizaciones graduales.

Procesar docenas de transacciones pequeñas, como pagos de 5 $ o menos, puede aumentar rápidamente tus costes totales. Si bien las comisiones de intercambio pueden ser más bajas en estos pagos, siguen representando una parte considerable de la transacción total.

Si esperas pequeños cambios en el valor de la transacción (como añadir una propina además de un cargo base), deja abierta la ventana de autorización hasta que puedas liquidar todo el importe. Esto te permite capturar el pago una vez e incurrir en un conjunto menor de comisiones por cambiar gradualmente la autorización frente a crear una nueva cada vez. La autorización gradual solo está disponible en ciertas redes. Contacta con tu gestor de cuentas o con nuestro equipo de ventas para más información.

Cómo puede ayudarte Stripe

La optimización de costes existe en un espectro: es posible que algunas empresas solo quieran realizar cambios pequeños e incrementales, mientras que otras pueden querer implementar tantas optimizaciones como sea posible. Stripe te permite elegir cómo deseas optimizar tus costes de la manera que mejor se adapte a tus líneas de negocio nuevas y existentes.

Stripe puede ayudarte a gestionar los costes con lo siguiente:

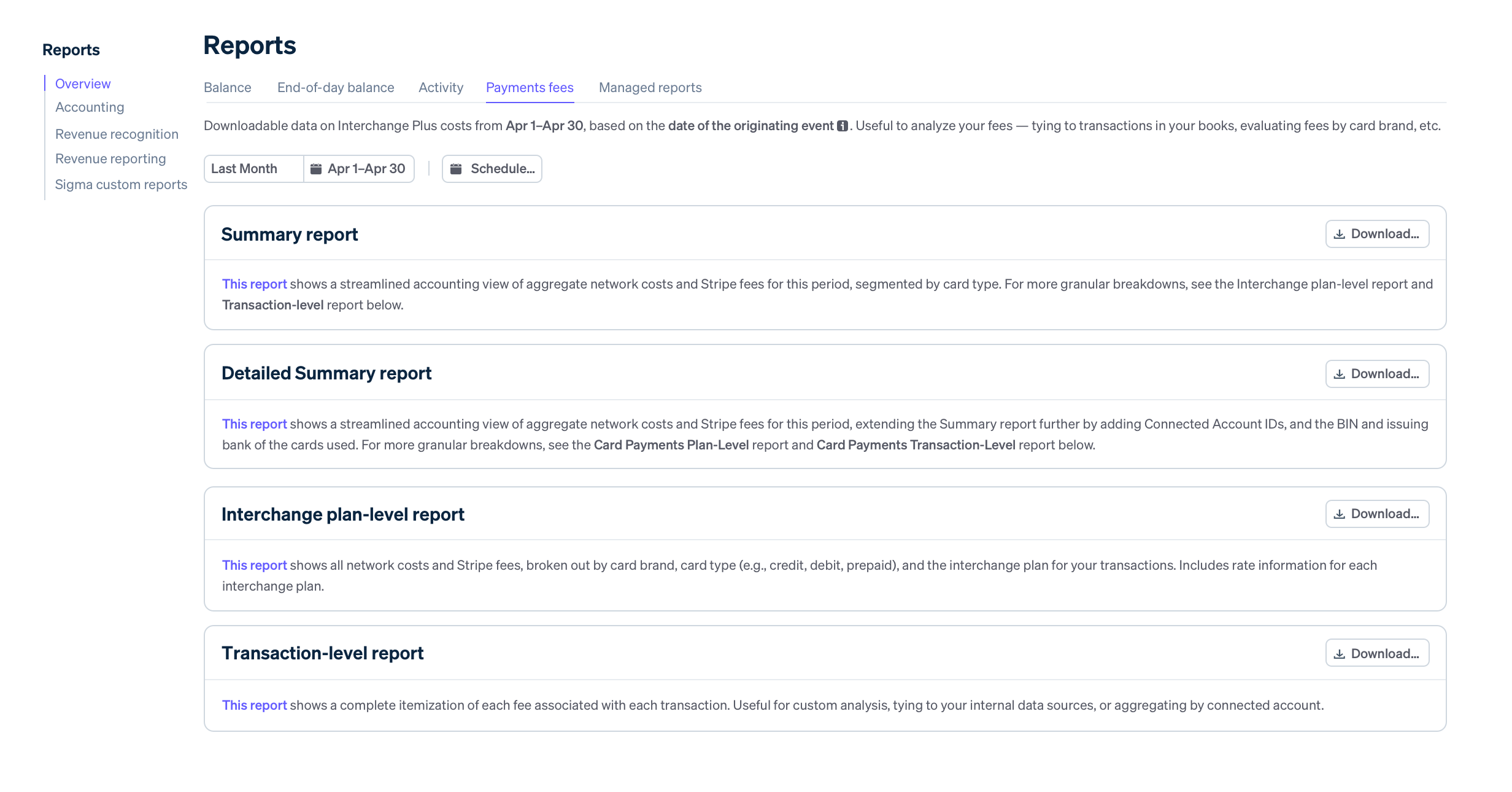

- Informe de comisiones desglosado: Stripe proporciona granularidad a nivel de transacción en comisiones de intercambio, de esquema y de Stripe. Esto te ayuda a conciliar los informes de final de mes con una base de transacciones e identificar rápidamente cualquier problema de procesamiento. Además, la posibilidad de consultar datos a nivel de transacción puede ayudarte a identificar áreas de optimización de costes.

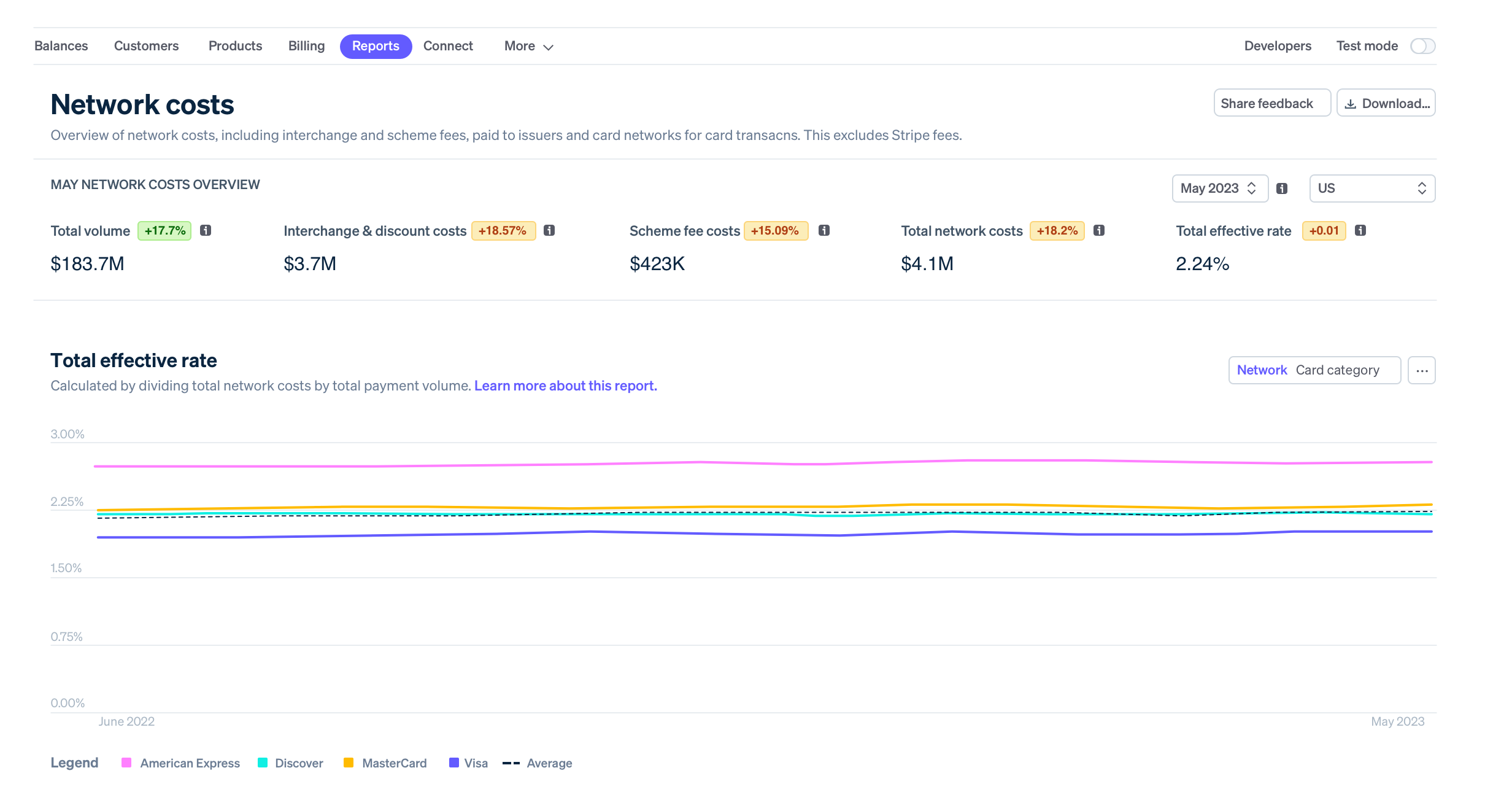

- Información sobre los costes de la red: Los usuarios con precios de coste más margen pueden profundizar en sus costes de red, identificar oportunidades de ahorro de costes y automatizar los procesos financieros con el Informe de datos sobre costes de red en el Dashboard.

- Talleres de optimización de costes: Durante estos talleres, realizamos una inmersión profunda en tu negocio para identificar y cuantificar métodos para reducir tus costes. El análisis incluye una revisión de la tasa efectiva y la combinación de tarjetas a lo largo del tiempo, el valor medio de los pedidos, las tendencias de las comisiones y mucho más.

Para obtener más información sobre cómo Stripe puede ayudarte a gestionar los costes, contacta con tu gestor de cuenta o con nuestro equipo de ventas.