À medida que sua empresa cresce, mudar de um modelo de preços fixos para um modelo de preços mais custo de rede pode oferecer mais flexibilidade e reduzir seus custos. O Network Cost Plus, também conhecido como cost plus ou interchange plus, oferece maior transparência nas diversas tarifas associadas a cada transação. Com esse nível de detalhamento, você tem a oportunidade de identificar e influenciar os maiores geradores de custos. No entanto, essa oportunidade também vem com imprevisibilidade e complexidade: os fatores que influenciam os custos de rede flutuam, podem ser difíceis de prever e estão sujeitos a alterações pelas bandeiras de cartão.

Este guia ajuda você a navegar pela complexidade associada aos custos de rede para transações online. Você aprenderá sobre as diferentes tarifas cobradas nas transações online, as providências que pode tomar para reduzir esses custos e como a Stripe pode ajudar.

Embora algumas dessas dicas possam resultar em economia de custos, outras podem não ser adequadas para o seu negócio. Ao avaliar cada uma dessas oportunidades, considere seu setor, região, volume de pagamentos, combinação de cartões e seus clientes para entender como isso impactaria seus resultados. Por exemplo, empresas B2B que processam transações com cartões corporativos terão oportunidades adicionais de economia de custos em comparação com empresas B2C. Dependendo da configuração da sua empresa e da integração de pagamentos, as mudanças podem exigir investimento em engenharia ou pequenas mudanças na experiência do cliente, como coleta de dados adicionais e repasse das transações.

Princípios básicos de pagamentos

Antes de se aprofundar nos fatores que influenciam os custos de rede, recomendamos que você entenda bem como funcionam os pagamentos online: como o dinheiro passa de um cliente para a sua empresa e como os bancos facilitam esse processo. Aprender sobre esses princípios fundamentais ajudará você a entender melhor os custos envolvidos neste sistema e as oportunidades de reduzi-los.

Existem vários elementos envolvidos em cada transação online:

- Titular: A pessoa que usa um cartão de crédito ou débito, em seu nome ou em nome da empresa.

- Negócio: A entidade que aceita pagamentos por cartão.

- Adquirente: Uma instituição financeira que processa pagamentos com cartão em nome da empresa e os encaminha por meio das bandeiras de cartão para o emissor. Às vezes, os adquirentes também podem fazer parcerias com terceiros para ajudar a processar pagamentos.

- Emissor: A instituição financeira que fornece serviços bancários ou de transações e emite cartões de pagamento (como cartões de crédito ou débito) para consumidores ou empresas em nome das bandeiras de cartão.

- Bandeiras de cartão: Bandeiras de cartão, como Visa e Mastercard, são a conexão entre todos esses atores. Elas comunicam informações da transação, movimentam fundos e determinam as tarifas de rede para transações com cartão.

Há uma variedade de tarifas de rede que acompanham cada transação processada por meio desse sistema de cinco partes. Visa, Mastercard e outras bandeiras de cartão definem as tarifas de rede, que incluem tarifas de intercâmbio e do esquema. A American Express usa um modelo um pouco diferente, pois são o adquirente, a rede e o emissor, e seus custos de rede são chamados de taxa de desconto.

O intercâmbio normalmente representa a maior parte dos custos de rede. Esse valor é pago ao emissor porque ele fornece cartões para consumidores e empresas, adicionando clientes ao sistema. As tarifas do esquema são coletadas pelas próprias bandeiras de cartão e podem incluir tarifas adicionais de autorização e transações internacionais. Também é possível avaliar tarifas para reembolsos e outros serviços de rede.

Fatores que influenciam os custos de rede

Não existe uma abordagem única para gerenciar custos de rede. Essas tarifas variam de transação para transação, de cartão para cartão e de empresa para empresa. Por exemplo, um pagamento feito com um cartão de crédito de recompensas provavelmente incorrerá em tarifas de rede mais altas do que uma transação com um cartão que não seja de recompensas, pois os emissores geralmente usam essas tarifas para subsidiar o custo do programa de recompensas.

Há uma variedade de fatores que afetam os custos de rede, incluindo:

- O tamanho da transação

- O tipo de cartão utilizado

- Seu código de categoria de comerciante (MCC)

- Onde sua empresa está localizada

- Onde o emissor está localizado

- Como o pagamento é processado (presencial, online ou por telefone)

- Se um token de rede foi usado na transação

Como gerenciar custos de rede

Embora a maioria dos fatores que afetam os custos de rede estejam fora do seu controle, há várias maneiras pelas quais você pode influenciar os custos, especialmente para reduzir o valor das tarifas de intercâmbio em que você pode incorrer. Esta seção cobre quatro oportunidades para gerenciar custos de rede, incluindo:

- Passe mais dados de transações para os emissores

- Código postal

- Dados de Nível II (imposto sobre vendas) e Nível III (detalhes da venda)

- Código postal

- Ativar tokens de rede

- Use aquisição local

- Implementar outras mudanças na experiência do cliente

1. Passe mais dados de transações para os emissores

Dados adicionais do titular do cartão que você pode passar aos emissores podem ser valiosos e ajudá-los a validar se uma transação é legítima, o que, por sua vez, pode resultar em tarifas mais baixas para você. Duas informações em particular, Código postal e dados Nível II ou Nível III, podem ter impactos significativos na redução de custos.

Código postal

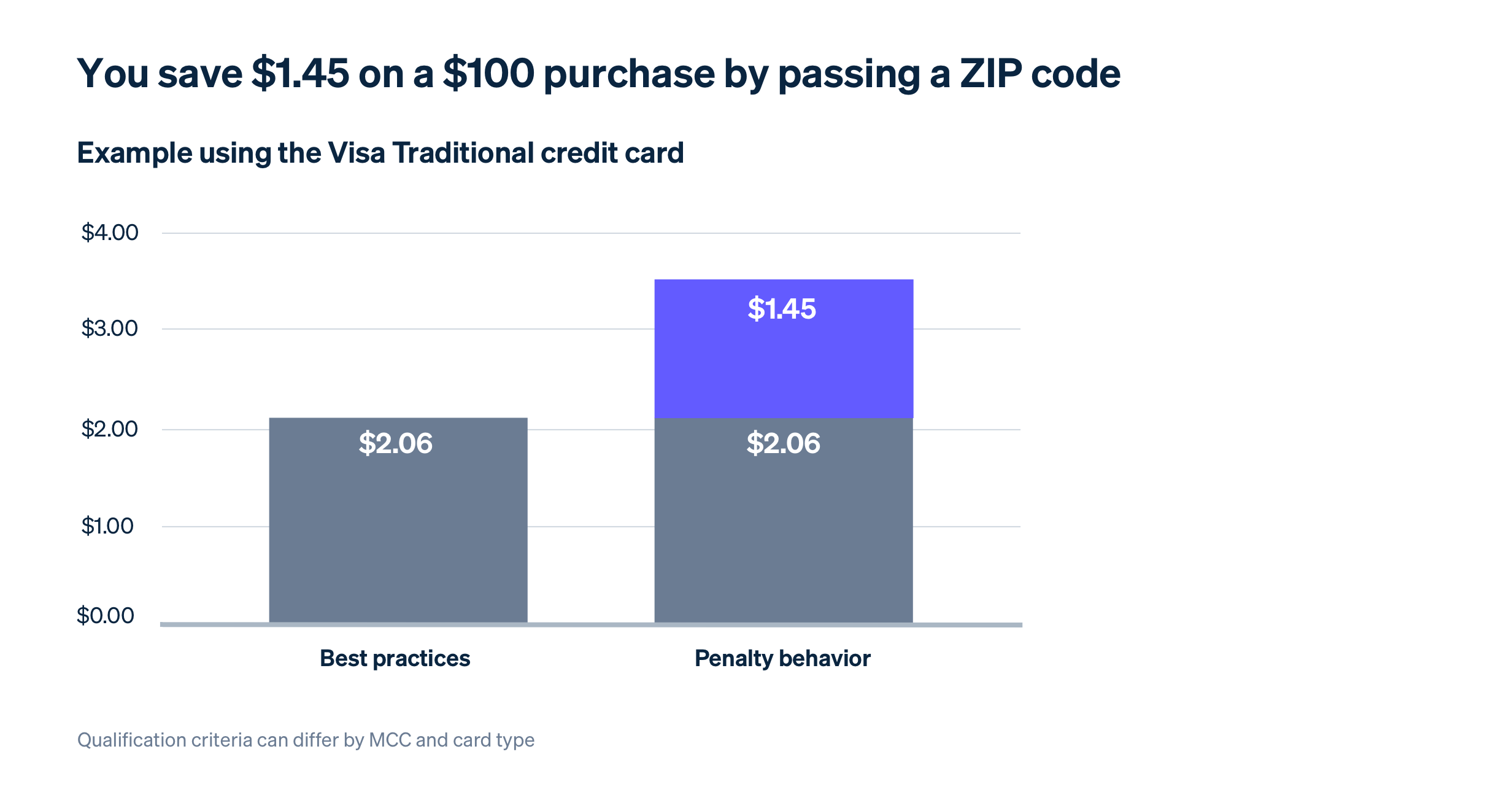

Você pode economizar até $ 1,45 em uma transação de $ 100 passando códigos postais.

Coletar o código postal do cliente durante o checkout e incluí-lo nos dados da transação pode ser uma das maiores influências na tarifa de intercâmbio, qualificando o pagamento para uma tarifa menor. Dependendo do tipo de cartão, você pode reduzir os custos de rede em até 1,45% do valor da transação passando o código postal para o emissor. Para Visa e Discover, especificamente, passar o código postal também ajuda a evitar cobranças mais altas. Ambos adicionam uma tarifa adicional se o código postal não estiver incluído.

Embora passar códigos postais seja uma maneira relativamente simples de reduzir custos, isso não se aplica a todas as empresas em todos os setores. Além disso, a introdução de requisitos adicionais no processo de checkout pode aumentar os atritos e reduzir a conversão. Entre em contato com seu gerente de conta ou a nossa equipe de vendas se você tiver dúvidas sobre se sua empresa é elegível para reduções de taxas ao passar códigos postais.

O que você pode fazer: Audite seu próprio fluxo de pagamento e verifique se todos os formulários de checkout (no computador, no celular ou em carteiras digitais) estão configurados para solicitar que os titulares do cartão informem seu código postal.

Dados de Nível II e Nível III

Você pode economizar até $ 0,80 em uma transação de cartão corporativo de $ 100 ao passar dados de Nível II e Nível III.

Para algumas empresas que vendem B2B, passar tipos adicionais de dados também pode ser benéfico. Esse tipo de dado é chamado de Nível II e Nível III.

As informações de nível II são compostas principalmente por informações sobre impostos sobre vendas e, se passadas ao emissor na mensagem de transação, podem resultar em uma redução de taxa de até $ 0,50 a $ 0,75 em uma transação de $ 100 (dependendo do tipo de cartão). Se você não cobra imposto sobre vendas como item de linha, não é qualificado para receber essas taxas.

Os dados de nível III são informações mais detalhadas sobre a venda, o que ajuda os emissores a entender se uma transação feita com um cartão corporativo, corporativo ou de compras realmente se qualifica como despesa comercial qualificável e permite que você se qualifique para tarifas de intercâmbio ainda mais baixas em comparação com o nível II. As informações de nível III compartilham uma descrição do item comprado, quantidade de unidades compradas, unidade de medida e muito mais com os emissores. Por exemplo, digamos que uma empresa envie seus funcionários para uma conferência e eles usem seu cartão de visita para gastos em uma transação em um cassino. Como o emissor sabe se foi um jantar de negócios ou se foi jogo? Ele deve aprovar a despesa ou não? Os dados de nível III informam ao emissor do cartão exatamente o que foi comprado, se foram dois jantares ou $ 50 em fichas de cassino. Com dados de Nível III, essa mesma transação de $ 100 poderia se qualificar para uma redução de até $ 0,80.

O que você pode fazer: Analise seu volume de pagamentos para ver quantas transações são feitas com cartões comerciais, de compras e comerciais e se você está qualificado para receber essas taxas mais baixas. Para empresas com uma alta proporção de transações com cartão B2B, a Stripe facilita a passagem de dados de Nível II e Nível III para as redes para reduzir seus custos. Entre em contato com seu gerente de conta ou nossa equipe de vendas para saber mais.

2. Ativar tokens de rede

Os tokens de rede são credenciais de pagamento que podem substituir os PANs em compras online. Os tokens de rede garantem que a credencial mais recente seja usada nos pagamentos. Se o PAN subjacente associado a um token de rede mudar ou expirar, o token permanecerá atual e utilizável. Além dos benefícios da taxa de autorização, os tokens de rede também podem ajudar a reduzir os custos de rede para os usuários com custo de rede mais preços, obtendo taxas mais baixas das bandeiras de cartão. Saiba mais sobre como funcionam os tokens de rede.

3. Use aquisição local

Os custos de rede aumentam conforme você se expande globalmente e processa mais transações com titulares de cartão internacionais. Cartões emitidos fora do seu país seguem uma estrutura de tarifas de intercâmbio diferente e recebem a cobrança de tarifas adicionais de esquema internacionais. No entanto, se for possível processar essas cobranças como transações domésticas, você poderá economizar até $ 1,00 por transação de $ 100. A economia pode ser ainda maior com base na moeda de liquidação e no tipo de cartão.

Digamos que sua empresa esteja localizada nos EUA e alguém faça uma compra com um cartão de crédito emitido na Alemanha. Trata-se de uma verdadeira transação internacional: ocorreu nos EUA com um cartão emitido fora dos EUA. Consequentemente, esta operação incorreria em uma tarifa transfronteiriça superior a 1%. Por fim, você pode abrir um escritório na Alemanha para apoiar esse mercado em crescimento, mas todas as suas transações ainda estariam sendo executadas em um local dos EUA e ainda incorreriam nas tarifas adicionais.

É mais barato adquirir na região onde o cliente está localizado porque você pode receber tarifas nacionais e evitar tarifas internacionais. Nesse caso, abrir uma entidade, um local e uma conta bancária na Alemanha significa que as tarifas de transação em cartões alemães processados pela entidade alemã podem cair até 1%.

Cada país tem tarifas de intercâmbio diferentes, portanto, dependendo de onde você está expandindo, também pode ver uma economia adicional de custos no intercâmbio (especialmente na maior parte da Europa, onde o intercâmbio é regulamentado).

O que você pode fazer: A Stripe facilita a expansão internacional, com suporte em mais de 45 países. Se você tiver uma localização que aceite vendas de mercadorias ou serviços locais e processar uma quantidade significativa de transações com cartões emitidos nesses países, considere abrir contas adicionais da Stripe para reduzir custos de pagamento com cartão.

A Stripe também permite que as empresas ofereçam várias formas de pagamento internacionais que são populares em todo o mundo sem configurar contas internacionais. Leia o nosso guia de formas de pagamento internacionais para saber como elas podem aumentar a conversão e oferecer outros benefícios.

4. Outras alterações na experiência do cliente

Considere alterar a forma como você processa reembolsos e trata pequenas transações do mesmo cliente. Muitas vezes, essas alterações podem ser feitas de forma indireta (por exemplo, atualizando o modo como você autoriza e liquida uma transação) para reduzir custos e evitar afetar diretamente a experiência do cliente.

Deixe a janela de autorização aberta

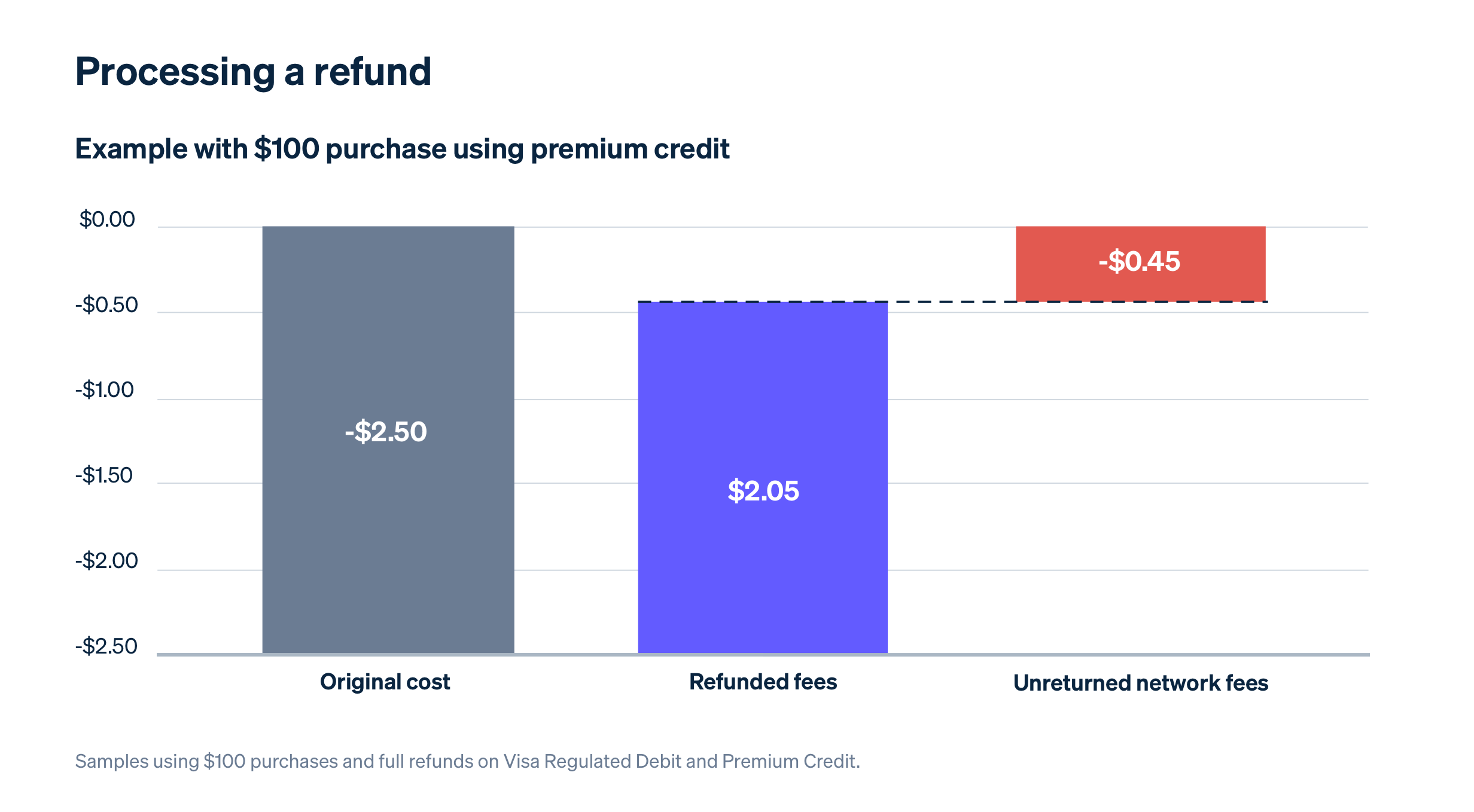

Reembolsar uma transação de US$ 100 pode ser até 24 vezes mais caro do que anular uma autorização.

Quando você processa um reembolso, normalmente recupera menos em tarifas de intercâmbio do que pagou originalmente. Por exemplo, se um cliente devolver uma compra de $ 100 feita em um cartão de crédito, as bandeiras podem reembolsar apenas $ 2,05 do total de $ 2,50 da tarifa inicial, fazendo com que você perca $ 0,45.

As compras com cartão de débito nos EUA são mais extremas: não há retornos sobre as tarifas de intercâmbio em nenhuma transação com cartão de débito dos EUA.

Se a sua empresa costuma processar reembolsos logo após o pagamento, você pode evitar a possibilidade de perda de tarifas deixando a autorização da transação aberta em vez de liquidar a venda imediatamente. Isso é possível porque você só paga tarifas de intercâmbio após a liquidação da transação. Se deixar a autorização aberta e um cliente fizer uma devolução, você pode simplesmente anular a autorização e evitar perder tarifas de intercâmbio extras (já que você nunca pagou essas tarifas).

Por exemplo, se você capturou e liquidou uma transação de cartão de débito de $ 100 e um cliente solicitou uma devolução, você pode perder $ 0,42. No entanto, se você tivesse deixado a autorização aberta, só perderia pouco menos de $ 0,04.

Geralmente, você pode deixar uma autorização aberta por até dois dias antes de pagar taxas adicionais. Portanto, essa abordagem é mais relevante para setores com entrega imediata de mercadorias (como serviços de entrega de comida).

O que você pode fazer: Configure a API Stripe Payment Intents para separar autorização e captura.

Otimizar transações menores

Tarifas fixas mais baixas com autorizações incrementais.

Processar dezenas de pequenas transações, como pagamentos de $ 5 ou menos, pode aumentar rapidamente seus custos gerais. Embora as tarifas de intercâmbio possam ser mais baixas nesses pagamentos, elas ainda representam uma parte considerável da transação geral.

Se você espera pequenas alterações no valor da transação (como a adição de gratificação sobre uma cobrança básica), deixe a janela de autorização aberta até que você possa liquidar o valor total. Isso permite capturar o pagamento uma vez e incorrer em um conjunto menor de tarifas para alterar incrementalmente a autorização em vez de criar uma nova a cada vez. A autorização incremental só está disponível em determinadas redes. Entre em contato com seu gerente de conta ou nossa equipe de vendas para saber mais.

Como a Stripe pode ajudar

A otimização de custos existe em um espectro: algumas empresas podem querer fazer apenas pequenas mudanças incrementais, enquanto outras podem querer implementar o maior número possível de otimizações. A Stripe permite que você escolha como deseja otimizar seus custos da maneira mais adequada às suas linhas de negócios existentes e novas.

A Stripe pode ajudar você a gerenciar custos com:

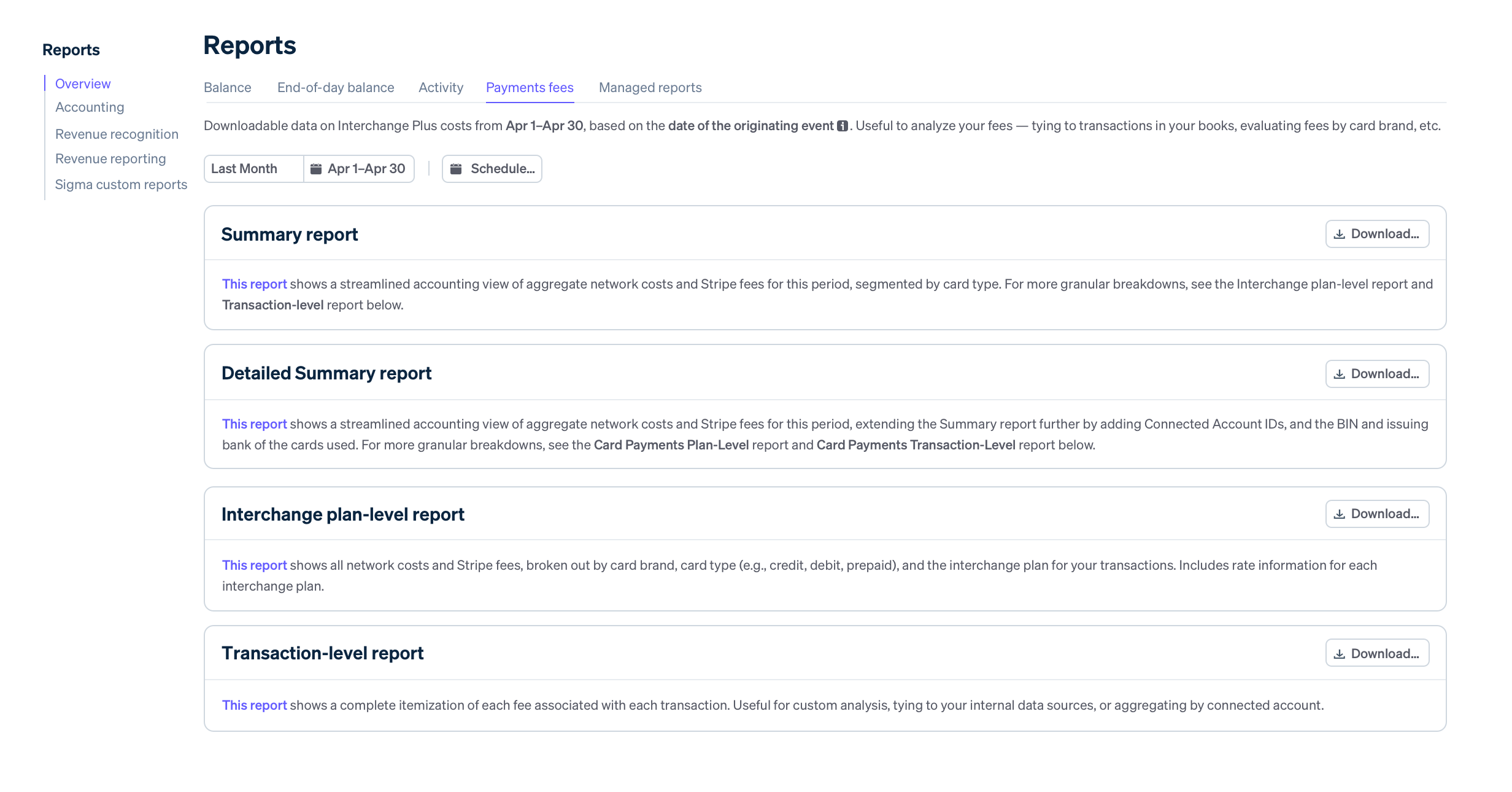

- Relatórios detalhados de tarifas: A Stripe oferece granularidade em nível de transação em tarifas de intercâmbio, esquema e Stripe. Isso ajuda a reconciliar relatórios de fim de mês com uma base de transação e a identificar rapidamente eventuais problemas de processamento. Além disso, a capacidade de ver dados em um nível de transação pode ajudar você a identificar áreas para otimização de custos.

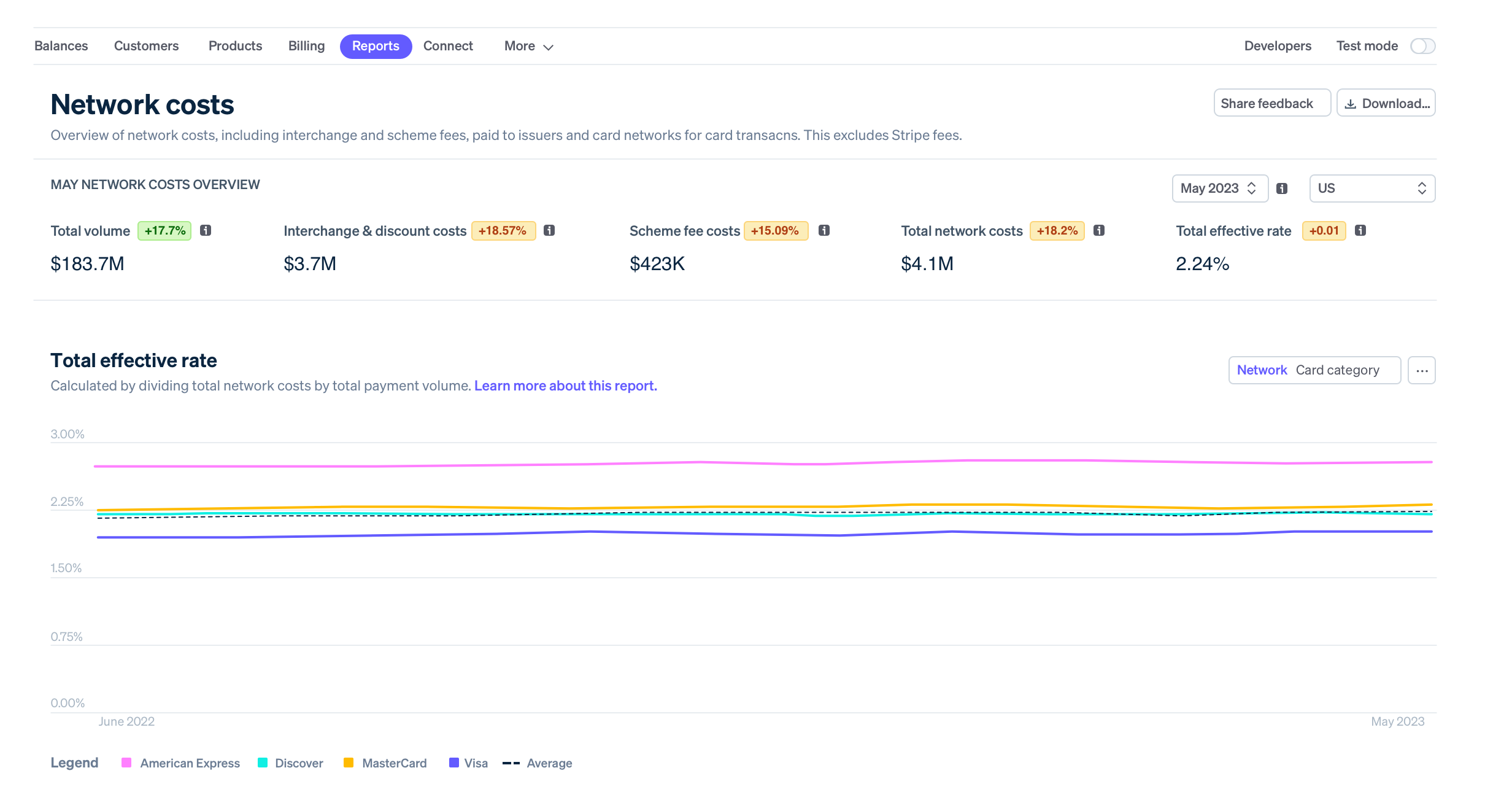

- Insights de custos de rede: Os usuários que utilizam o custo de rede mais preços podem analisar detalhadamente os custos de rede, identificar oportunidades de economia e automatizar processos financeiros com o relatório de insights de custos de rede do Dashboard.

- Workshops de otimização de custos: Durante esses workshops, realizamos um mergulho profundo em sua empresa para identificar e quantificar métodos para reduzir seus custos. A análise inclui uma revisão da taxa efetiva e da combinação de cartões ao longo do tempo, o valor médio dos pedidos, as tendências das tarifas e outros detalhes.

Para saber mais sobre como a Stripe podem ajudar você a gerenciar custos, entre em contato com seu gerente de conta ou nossa equipe de vendas.