I takt med att ditt företag växer kan du öka flexibiliteten och sänka dina kostnader genom att gå över från fasta priser till en modell med kostnadsplusbaserad prissättning. Kostnadsplusbaserad prissättning, ibland kallat interchange plus, ger ökad insyn i de olika avgifterna som är förknippade med varje transaktion. Med den här detaljnivån har du möjlighet att identifiera och påverka de största kostnadsdrivkrafterna. Men den här möjligheten är också förknippad med oförutsägbarhet och komplexitet: faktorerna som påverkar nätverkskostnaderna varierar, kan vara svåra att förutsäga och kan komma att ändras av kortnätverken.

Den här guiden hjälper dig att navigera komplexiteten som är förknippad med nätverkskostnader för onlinetransaktioner. Du får lära dig om de olika avgifterna som ingår i onlinetransaktioner, åtgärder du kan vidta för att minska dessa kostnader och hur Stripe kan hjälpa dig.

Fastän vissa av dessa tips kan leda till kostnadsbesparingar är det inte garanterat att alla är rätt för ditt företag. När du utvärderar var och en av dessa möjligheter bör du ta hänsyn till din bransch, region, betalningsvolym, ditt kortutbud och dina kunder för att förstå hur det skulle påverka ditt resultat. Till exempel kommer B2B-företag som behandlar företagskorttransaktioner att ha fler möjligheter till kostnadsbesparingar jämfört med ett B2C-företag. Och beroende på hur ditt företag och din betalningsintegration är uppbyggd kan ändringarna kräva tekniska investeringar eller små förändringar av kundupplevelsen, som att samla in ytterligare information och skicka den tillsammans med transaktioner.

Grundläggande om betalningar

Innan du går närmare in på de faktorer som påverkar nätverkskostnaderna är det bra att ha en god förståelse för hur onlinebetalningar fungerar: hur pengar flyttas från en kund till ett företag och hur banker möjliggör dessa betalningar. Genom att lära dig mer om dessa grundläggande byggstenar kan du bättre förstå kostnaderna förknippade med det här systemet och möjligheterna som finns att minska dessa.

Varje onlinetransaktion omfattar flera stora aktörer:

- Kortinnehavare: Personen som använder ett kredit- eller bankkort, antingen för egen räkning eller för ett företags räkning.

- Företag: Enheten som tar emot betalningar som görs med kort.

- Inlösare: Ett finansinstitut som behandlar kortbetalningar för företagets räkning och skickar dem till utfärdaren via kortbetalningsnätverken. Ibland kan inlösare samarbeta med en tredje part för att få hjälp att behandla betalningar.

- Utfärdare: Finansinstitutet som tillhandahåller bank- eller transaktionstjänster och utfärdar betalkort (t.ex. kredit- eller bankkort) till konsumenter eller företag för kortnätverkens räkning.

- Kortbetalningsnätverk: Kortnätverk som Visa och Mastercard är alla dessa aktörers gemensamma nämnare. De kommunicerar transaktionsinformation, flyttar transaktionsmedel och bestämmer nätverksavgifterna för korttransaktioner.

Det finns en mängd olika nätverksavgifter som följer med varje transaktion som behandlas genom detta fempartssystem. Visa, Mastercard och andra kortbetalningsnätverk fastställer nätverksavgifterna, som inkluderar Interchange- och systemavgifter. American Express använder en något annorlunda modell eftersom de agerar inlösare, nätverk och utfärdare i ett, och deras nätverkskostnader brukar därmed kallas diskonteringsränta.

Interchange-avgiften (även kallad förmedlingsavgift) står vanligtvis för huvuddelen av nätverkskostnaderna. Detta belopp betalas till utfärdaren eftersom den tillhandahåller kort till konsumenter och företag och lägger till kunder i systemet. Nätverkskostnader tas ut av kortnätverken själva och kan inkludera ytterligare auktoriseringsavgifter och avgifter för gränsöverskridande transaktioner. Avgifter kan också tas ut för återbetalningar och andra nätverkstjänster.

Faktorer som påverkar nätverkskostnaderna

Det finns ingen universallösning för att hantera nätverkskostnader. Dessa avgifter varierar från transaktion till transaktion, från kort till kort och från företag till företag. Till exempel kommer en betalning som görs med ett förmånskort sannolikt att medföra högre nätverksavgifter än en transaktion som görs med ett vanligt kort eftersom utfärdare ofta använder dessa avgifter för att subventionera kostnaden för förmånsprogrammet.

Det finns en mängd olika faktorer som påverkar nätverkskostnaderna, bland annat:

- Transaktionens storlek

- Vilken typ av kort som används

- Din kod för handlarkategori (MCC)

- Var ditt företag är beläget

- Var utfärdaren är belägen

- Hur betalningen behandlas (t.ex. i fysisk miljö, online eller via telefon)

- Om en nätverkstoken användes i transaktionen

Hantera nätverkskostnader

Fastän majoriteten av faktorerna som påverkar nätverkskostnaderna ligger utanför din kontroll finns det en handfull sätt du kan påverka kostnaderna, särskilt för att minska mängden interchange-avgifter som du ådrar dig. I det här avsnittet beskrivs fyra metoder för att hantera nätverkskostnader, bland annat:

- Skicka mer transaktionsdata till utfärdare

- Postnummer

- Nivå II- (omsättningsskatt) och nivå III-data (försäljningsuppgifter)

- Postnummer

- Aktivera nätverkstoken

- Använd lokala inlösare

- Implementera andra förändringar i kundupplevelsen

1. Skicka mer transaktionsdata till utfärdare

Ytterligare kortinnehavardata som du kan skicka till utfärdarna kan vara värdefulla och hjälpa dem att validera om en transaktion är legitim, vilket i sin tur kan leda till minskade avgifter för dig. Det är framför allt två uppgifter, postnummer och nivå II- och nivå III-data, som kan ha stor betydelse för att minska kostnaderna.

Postnummer

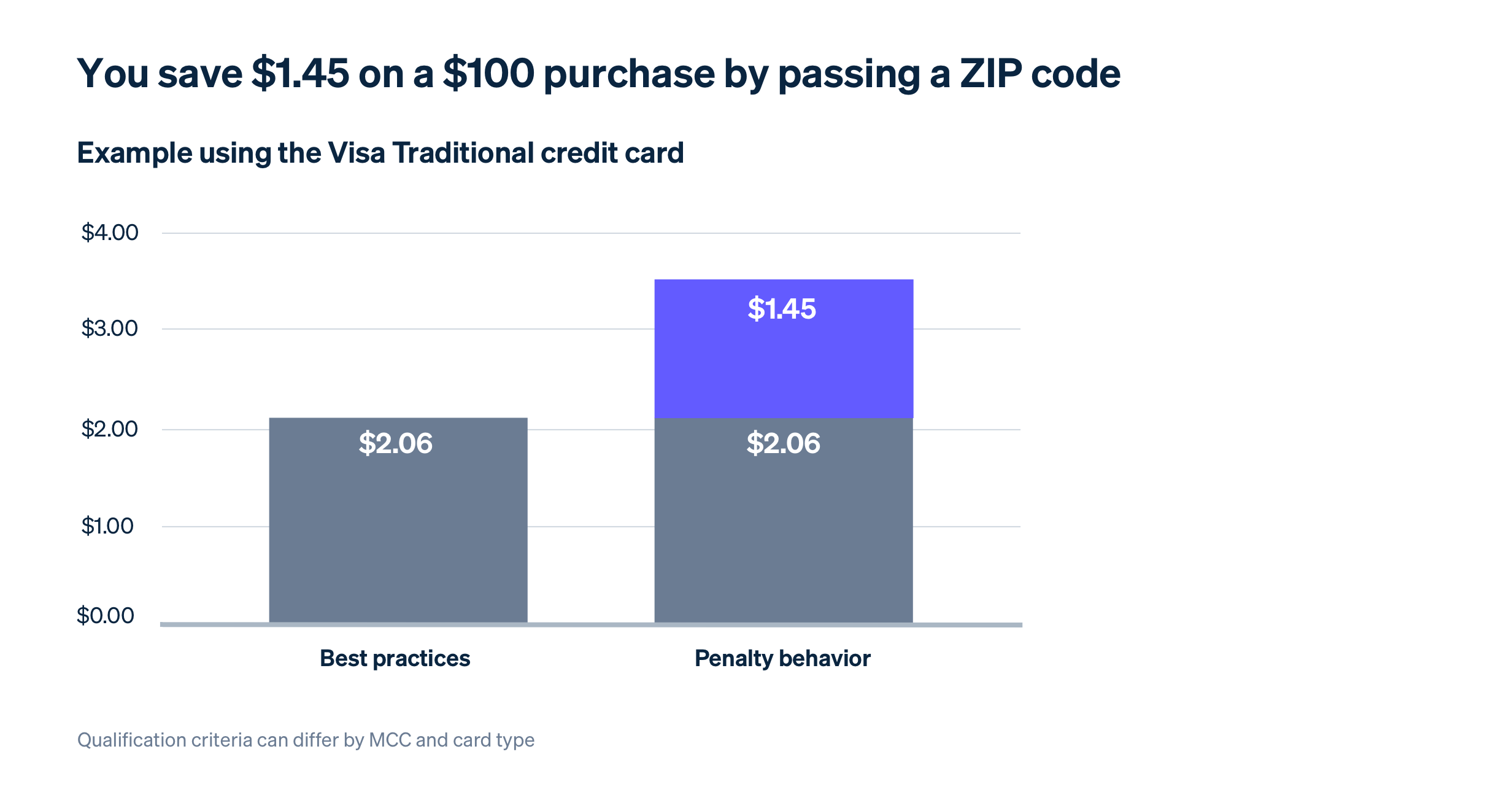

Du kan spara upp till 1,45 USD på en transaktion värd 100 USD genom att ange kundens postnummer.

Att samla in kundens postnummer i kassan och inkludera det i transaktionsdata kan ha en betydande effekt på interchange-avgiften, eftersom betalningen då klassificeras för ett lägre belopp. Beroende på korttyp kan du minska nätverkskostnaderna med upp till 1,45 % av transaktionsbeloppet genom att skicka postnumret till utfärdaren. För såväl Visa som Discover hjälper postnumret dig också att undvika högre avgifter, eftersom båda lägger till en extra avgift om postnummer inte inkluderas i transaktionen.

Postnummermetoden erbjuder ett relativt enkelt sätt att minska kostnaderna, men det gäller inte alla företag i alla branscher. Att införa ytterligare krav i kassaprocessen kan dessutom öka friktionen och minska företagets konverteringsgrad. Kontakta kontoansvarige eller vårt säljteam om du har frågor om huruvida ditt företag är berättigat till prisnedsättningar när det skickar postnummer.

Vad du kan göra: Granska ditt eget betalningsflöde och se till att alla kassaformulär (på datorn, mobilen eller via digitala plånböcker) är inställda så att de uppmanar kortinnehavare att ange sitt postnummer.

Nivå II- och nivå III-data

Du kan spara upp till 0,80 USD på en företagskorttransaktion värd 100 USD genom att skicka nivå II- och nivå III-data.

För vissa företag som säljer B2B kan det också vara fördelaktigt att skicka ytterligare typer av data. Dessa typ av data kallas nivå II och nivå III.

Information på nivå II består huvudsakligen av information om omsättningsskatt och kan, om de skickas till utfärdaren i transaktionsmeddelandet, resultera i en avgiftssänkning på upp till 0,50–0,75 USD för en transaktion värd 100 USD (beroende på korttyp). Om du inte debiterar omsättningsskatt via en radpost är du inte berättigad till dessa avgifter.

Nivå III-data omfattar mer detaljerad information om försäljningen, vilket hjälper utfärdare att förstå om en transaktion med ett företags-, bolags- eller inköpskort faktiskt kvalificerar sig som en berättigande företagsutgift, och gör att du kan kvalificera dig för ännu lägre Interchange-avgifter jämfört med nivå II. Information på nivå III delar en beskrivning av den inköpta artikeln, antalet inköpta enheter, måttenhet m.m. med utfärdaren. Låt oss till exempel säga att ett företag skickar sina anställda till en konferens och de använder sina företagskort för att bekosta transaktioner på ett kasino. Hur vet utfärdaren om detta rörde en affärsmiddag eller kasinospel? Ska de godkänna utgiften eller inte? Nivå III-data talar om för kortutfärdaren exakt vad som köptes, oavsett om det var två middagsbjudningar eller kasinomarker till ett värde av 50 dollar. Med nivå III-data kan samma transaktion på 100 USD kvalificera sig för en avgiftssänkning på upp till 0,80 USD.

Vad du kan göra: Titta på din betalningsvolym för att se hur många transaktioner som görs med företags-, inköps- och bolagskort och om du ens är berättigad till dessa lägre priser. För företag med en hög andel B2B-korttransaktioner gör Stripe det enkelt att skicka nivå II- och nivå III-data till nätverken för att sänka dina kostnader. Kontakta kontoansvarig eller vårt säljteam om du vill veta mer.

2. Aktivera nätverkstoken

Nätverkstoken är betalningsuppgifter som kan ersätta PAN vid onlineköp. Nätverkstoken ser till att de senaste inloggningsuppgifterna används för dina betalningar – om det underliggande numret som är kopplat till en nätverkstoken ändras eller upphör att gälla förblir token aktuell och användbar. Utöver fördelarna med ökad auktoriseringsgrad kan nätverkstoken även bidra till att minska nätverkskostnaderna för användare med en kostnadsplusbaserad prisplan genom att säkerställa lägre avgifter från kortbetalningsnätverken. Läs mer om hur nätverkstoken fungerar.

3. Använd lokala inlösare

Nätverkskostnaderna ökar när du expanderar globalt och hanterar fler transaktioner med internationella kortinnehavare. Kort utgivna utanför ditt land följer en annan Interchange-avgiftsstruktur och debiteras ytterligare gränsöverskridande systemavgifter. Men om du kan behandla dessa avgifter som inhemska transaktioner kan du potentiellt spara upp till 1,00 USD per transaktion värd 100 USD. Besparingarna kan bli ännu högre beroende på vilken avräkningsvaluta och korttyp som används.

Låt oss säga att ditt företag är baserat i USA och någon gör ett köp med ett kreditkort som utfärdats i Tyskland. Detta är en äkta internationell transaktion: den ägde rum i USA med ett kort utfärdat utanför USA. Som ett resultat av detta skulle denna transaktion medföra en gränsöverskridande avgift på över 1 %. Så småningom kan du öppna ett kontor i Tyskland för att stödja denna växande marknad, men alla dina transaktioner skulle fortfarande gå via en plats i USA och därmed fortfarande medföra de extra avgifterna.

Det är billigare att lösa in transaktioner i regionen där din kund finns eftersom du kan få inhemska priser och undvika gränsöverskridande avgifter. I det här fallet innebär lanseringen av en lokal tysk enhet, plats och bankkonto att transaktionsavgifterna på tyska kort som behandlas av den tyska enheten kan minska med så mycket som 1 %.

Alla länder har olika priser för interchange, så beroende på var du expanderar kan du också se ytterligare kostnadsbesparingar vad gäller interchange (särskilt i större delen av Europa, där interchange är reglerat).

Vad du kan göra: Stripe gör det enkelt att expandera internationellt med stöd för över 45 länder. Om du har en plats som stöder försäljning av lokala varor eller tjänster och hanterar en betydande mängd transaktioner med kort utfärdade i dessa länder bör du överväga att öppna ytterligare Stripe-konton för att sänka kortbetalningskostnaderna.

Stripe gör det också möjligt för företag att erbjuda många internationella betalningsmetoder som är populära runt om i världen utan att du behöver konfigurera internationella konton. Läs vår guide till internationella betalningsmetoder för att lära dig hur de kan öka konverteringsgraden och erbjuda andra fördelar.

4. Andra förändringar i kundupplevelsen

Överväg att ändra hur du behandlar återbetalningar och hanterar små transaktioner från samma kund. Du kan ofta göra dessa ändringar indirekt (t.ex. genom att uppdatera hur du godkänner och avräknar en transaktion) för att minska kostnaderna och undvika att kundupplevelsen påverkas direkt.

Lämna auktoriseringsfönstret öppet

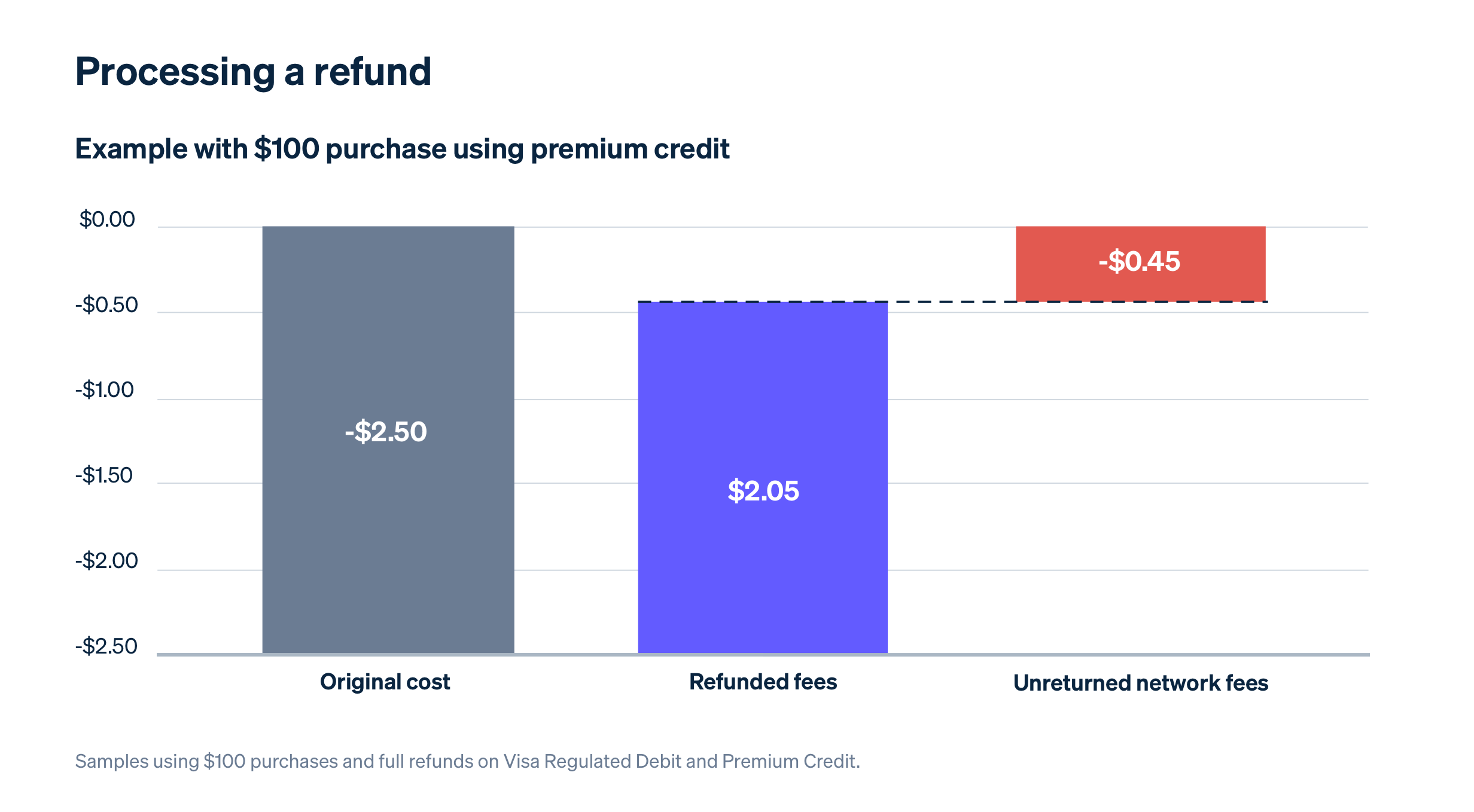

Att återbetala en transaktion på 100 USD kan bli upp till 24 gånger dyrare jämfört med att återföra en auktorisering.

När du behandlar en återbetalning får du vanligtvis tillbaka mindre i Interchange-avgifter än vad du ursprungligen betalade. Om en kund till exempel returnerar ett köp på 100 USD som gjorts med ett kreditkort kanske nätverken bara återbetalar 2,05 USD av de ursprungliga avgifterna på 2,50 USD, vilket gör att du förlorar 0,45 USD.

Bankkortsköp i USA är mer extrema: du får inte tillbaka några interchange-avgifter på debiteringar som görs med bankkort.

Om ditt företag behandlar många återbetalningar som görs strax efter betalningen kan du motverka dessa potentiella förlorade avgifter genom att lämna transaktionsgodkännandet öppet i stället för att avräkna försäljningen direkt. Detta är möjligt eftersom du bara betalar interchange-avgifter när en transaktion har avräknats. Om du lämnar auktoriseringen öppen och en kund gör en retur kan du helt enkelt återföra auktoriseringen och undvika att förlora förmedlingsavgifterna (eftersom du aldrig betalade dessa avgifter till att börja med).

Om du till exempel debiterar och avräknar en bankkortstransaktion på 100 USD och en kund begär en retur kan du förlora 0,42 USD. Om du istället lämnar auktoriseringen öppen kan du begränsa förlusten till under 0,04 USD.

Du kan vanligtvis lämna en auktorisering öppen i upp till två dagar innan du måste betala ytterligare avgifter, så den här metoden är mest relevant för branscher med omedelbar leverans av varor (t.ex. matleveranstjänster).

Vad du kan göra: Konfigurera Stripes Payment Intents API för att separera auktorisering och debitering.

Optimera mindre transaktioner

Sänk företagets fasta avgifter med stegvisa auktoriseringar.

Behandling av många små transaktioner, som betalningar på 5 USD eller mindre, kan snabbt leda till ökade övergripande avgifter. Även om interchange-avgifterna kan vara lägre på dessa betalningar utgör de fortfarande en betydande del av den totala transaktionen.

Om du förväntar dig mindre förändringar i transaktionsvärdet (till exempel för att det ofta tillkommer dricks) kan du lämna auktoriseringsfönstret öppet tills du kan avräkna hela beloppet. På så sätt kan du debitera betalningen en gång och ådra dig en mindre uppsättning avgifter för att stegvis ändra auktoriseringen jämfört med att skapa en ny varje gång. Stegvisa auktoriseringar är endast tillgängliga i vissa nätverk. Kontakta kontoansvarig eller vårt säljteam om du vill veta mer.

Så kan Stripe hjälpa dig

Kostnadsoptimering existerar på ett spektrum: vissa företag kanske bara vill göra små, inkrementella ändringar medan andra vill implementera så många optimeringar som möjligt. Med Stripe kan du välja hur du vill optimera dina kostnader på ett sätt som bäst passar dina befintliga och nya affärsområden.

Stripe kan hjälpa dig att hantera kostnader med:

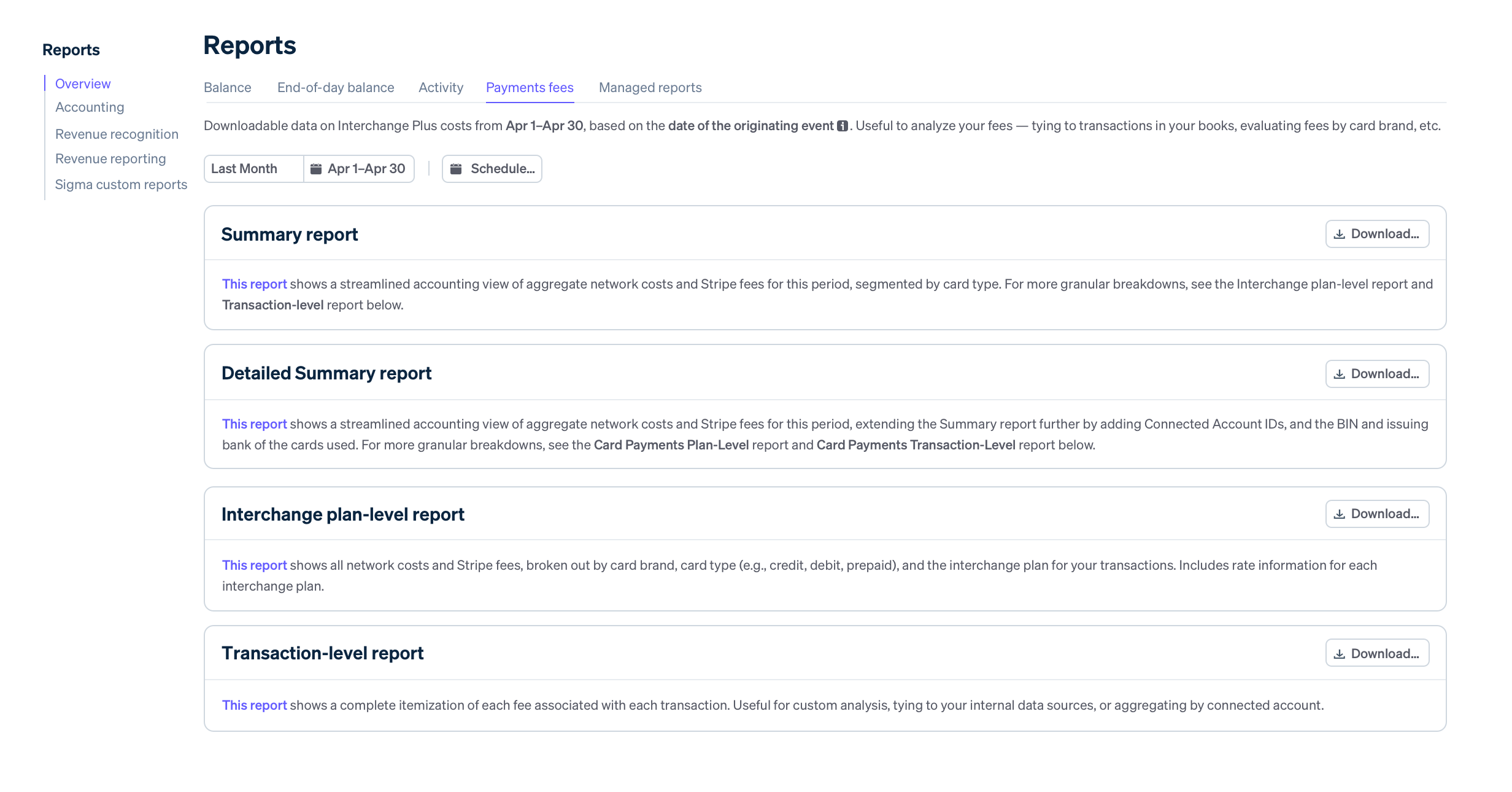

- Specificerad avgiftsrapportering: Stripe tillhandahåller detaljerad information på transaktionsnivå för Interchange-, nätverks- och Stripe-avgifter. På så sätt kan du stämma av månadsslutsrapporter mot transaktioner och snabbt identifiera eventuella problem med behandlingen. Dessutom kan möjligheten att se data på transaktionsnivå hjälpa dig att identifiera områden för kostnadsoptimering.

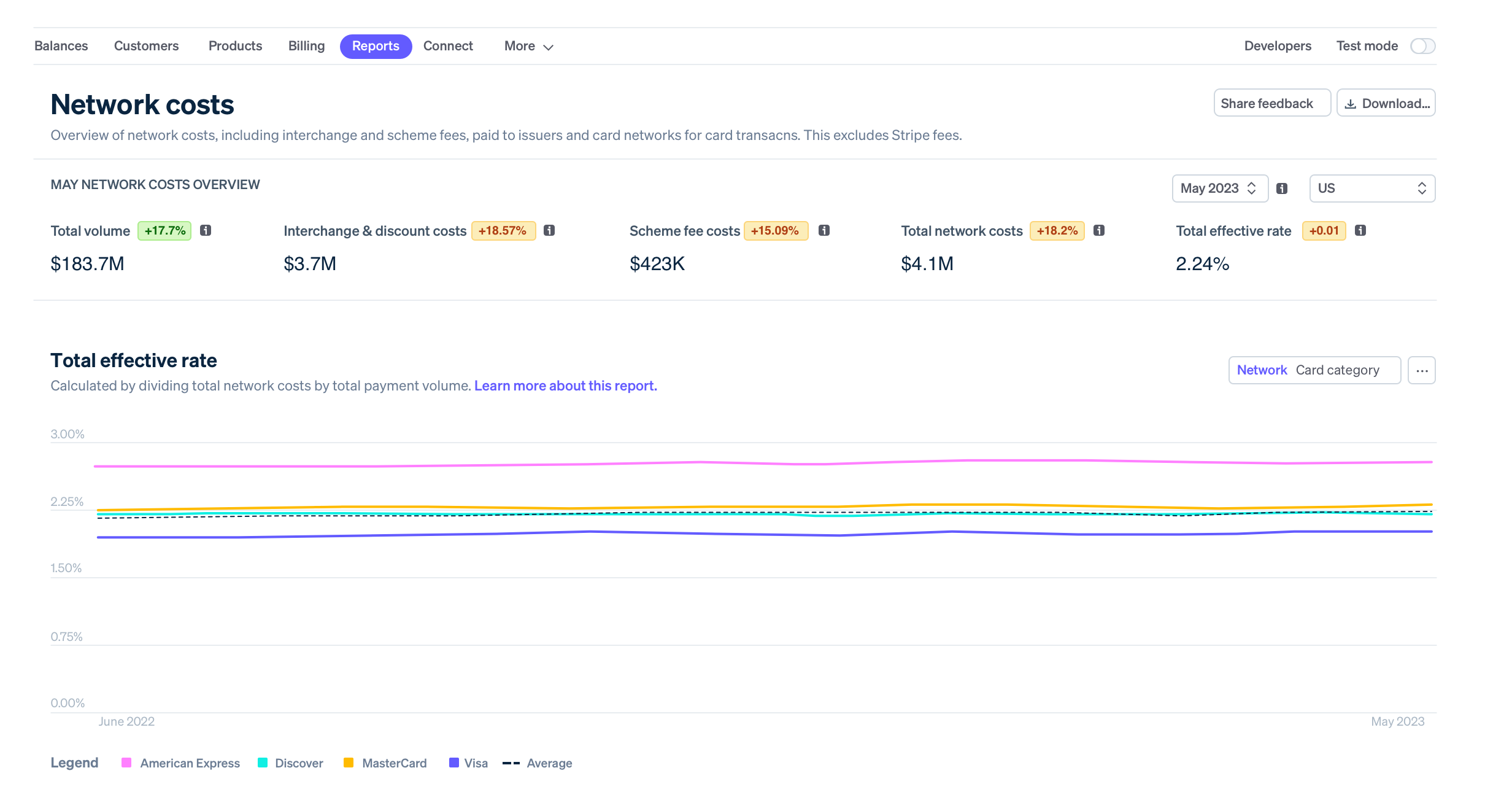

- Insikter om nätverkskostnader: Användare med kostnadsplusbaserade prisplaner kan göra en djupdykning i sina nätverkskostnader, identifiera möjligheter till kostnadsbesparingar och automatisera ekonomiska processer med Insiktsrapporten om nätverkskostnader i Dashboard.

- Workshops om kostnadsoptimering: Under dessa workshops gör vi en djupdykning i din verksamhet för att identifiera och kvantifiera metoder för att minska dina kostnader. Analysen inkluderar en genomgång av effektiv ränta och kortuppsättning över tid, genomsnittligt ordervärde, avgiftstrender med mera.

Om du vill veta mer om hur Stripe kan hjälpa dig att hantera kostnader kan du kontakta din kontoansvarige eller vårt säljteam.