Au fur et à mesure que votre entreprise se développe, le passage d’une tarification forfaitaire à un modèle de tarification réseau à prix coûtant majoré peut vous offrir plus de flexibilité et réduire vos coûts. La tarification réseau à prix coûtant majoré, parfois appelé cost plus ou interchange plus, vous offre une transparence accrue sur les différents frais associés à chaque transaction. Avec ce niveau de détail, vous pourriez avoir la possibilité d’identifier et d’influencer les principaux facteurs de coût. Cependant, cette possibilité s'accompagne également d'imprévisibilité et de complexité : les facteurs qui influencent les frais de réseau fluctuent, peuvent être difficiles à prévoir et sont susceptibles d'être modifiés par les réseaux de cartes.

Ce guide vous aide à vous y retrouver dans la complexité associée aux frais de réseau pour les transactions en ligne. Vous découvrirez les différents frais associés aux transactions en ligne, les mesures que vous pouvez prendre pour réduire ces coûts et comment Stripe peut vous aider.

Si certains de ces conseils peuvent vous permettre de réaliser des économies, d’autres peuvent ne pas convenir à votre entreprise. Lorsque vous évaluez chacune de ces options, tenez compte de votre secteur d’activité, de votre région, du volume de paiements, de la combinaison de cartes et de vos clients afin de comprendre leur incidence sur vos résultats. Par exemple, les compagnies interentreprises qui traitent des transactions par carte d’entreprise auront des possibilités supplémentaires de réduction des coûts par rapport à une société de commerce ECL. En fonction de votre entreprise et de la configuration de votre intégration de paiements, certains changements peuvent nécessiter des investissements techniques ou de petites modifications de votre expérience client, par exemple en recueillant des informations supplémentaires et en les transmettant aux transactions.

Principes de base des paiements

Avant de se plonger dans les facteurs qui influencent les frais de réseau, il est utile d’avoir une compréhension générale du fonctionnement des paiements en ligne : comment l’argent circule d’un client à votre entreprise et comment les institutions financières facilitent ces paiements. L’apprentissage de ces éléments fondamentaux vous aidera à mieux comprendre les coûts impliqués dans ce système et les possibilités de réduire ces coûts.

Plusieurs acteurs majeurs sont impliqués dans chaque transaction en ligne :

- Titulaire de la carte : La personne qui utilise une carte de crédit ou de débit, soit en son nom, soit au nom d’une entreprise.

- Affaires : L’entité qui accepte les paiements par carte.

- Acquéreur : Une institution financière qui traite les paiements par carte pour le compte de l’entreprise et les achemine à l’émetteur en passant par les réseaux de cartes. Parfois, l’acquéreur peut également s’associer à un tiers pour l’aider à traiter les paiements.

- Émetteur : Une institution financière qui fournit des services bancaires ou de transaction et qui émet des cartes de paiement (cartes de crédit ou de débit, par exemple) aux consommateurs ou aux entreprises pour le compte des réseaux de cartes.

- Réseaux de cartes : Les réseaux de cartes, comme Visa et Mastercard, font le lien entre tous ces acteurs. Ils communiquent les informations relatives aux transactions, transfèrent les fonds des transactions et déterminent les frais de réseau pour les transactions par carte.

Divers frais de réseau accompagnent chaque transaction traitée par ce système à cinq parties. Visa, Mastercard et d’autres réseaux de cartes fixent les frais de réseau, qui comprennent les frais d’interchange et les frais de système. American Express utilise un modèle légèrement différent puisqu’il agit comme acquéreur, comme réseau et comme émetteur, et que leurs frais de réseau sont appelés taux d’actualisation.

L’interchange représente généralement la majeure partie des frais de réseau. Ce montant est versé à l’émetteur, car il fournit des cartes aux consommateurs et aux entreprises, ajoutant ainsi des clients au système. Les frais du système sont perçus par les réseaux de cartes eux-mêmes et peuvent inclure des frais d’autorisation supplémentaires et des frais de transaction transfrontalière. Des frais peuvent également être appliqués pour les remboursements et d’autres services offerts par le réseau.

Facteurs qui influencent les frais de réseau

Il n’existe pas d’approche unique pour gérer les frais de réseau. Ces frais varient d’une transaction à l’autre, d’une carte à l’autre et d’une entreprise à l’autre. Par exemple, un paiement effectué avec une carte de crédit offrant des récompenses est susceptible d’entraîner des frais de réseau plus élevés qu’une transaction effectuée avec une carte sans récompenses, car les émetteurs utilisent souvent ces frais pour subventionner le coût du programme de récompenses.

Divers facteurs influent sur les frais de réseau, notamment :

- Le montant de la transaction

- Le type de carte utilisée

- Votre code de catégorie de marchand (CCM)

- L’emplacement de votre entreprise

- Le lieu de résidence de l’émetteur

- Le mode de traitement du paiement (p. ex., en personne, en ligne ou par téléphone)

- Si un jeton de réseau a été utilisé dans la transaction

Comment gérer les frais de réseau

Bien que la majorité des facteurs qui influent sur les frais de réseau soient hors de votre contrôle, il existe plusieurs façons d’influencer les frais, notamment pour réduire le montant des frais d’interchange que vous pourriez encourir. Cette section couvre quatre possibilités de gérer les frais de réseau, notamment :

- Transmettre davantage de données de transaction aux émetteurs

- Code postal

- Données de niveau II (taxe de vente) et de niveau III (détails de la vente)

- Code postal

- Activer les jetons de réseau

- Utiliser l’acquisition locale

- Mettre en œuvre d’autres changements liés à l’expérience client

1. Transmettre davantage de données de transaction aux émetteurs

D’autres données sur les titulaires de carte que vous pouvez transmettre aux émetteurs peuvent être utiles et leur permettre de valider si une transaction est légitime, ce qui peut vous permettre de réduire vos frais. Deux informations en particulier, le code postal et les données de niveau II ou III, peuvent avoir un impact significatif sur la réduction des frais.

Code postal

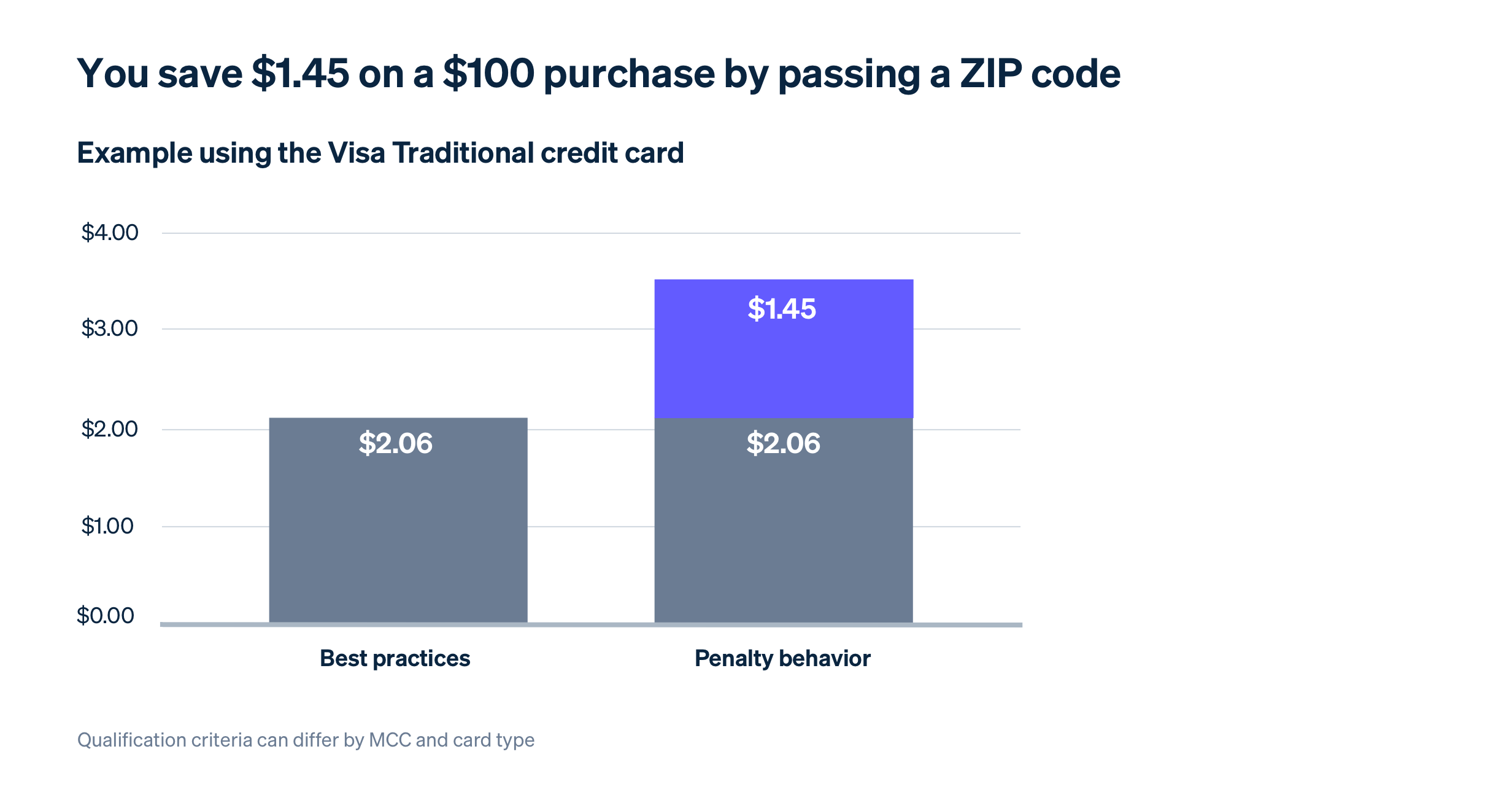

Vous pouvez économiser jusqu’à 1,45 $ sur une transaction de 100 $ en transmettant des codes postaux.

La collecte du code postal d’un client lors du paiement et son inclusion dans les données de transaction peuvent avoir l’une des plus grandes incidences sur les frais d’interchange en qualifiant le paiement à un taux inférieur. Selon le type de carte, vous pouvez réduire les frais de réseau jusqu’à 1,45 % du montant de la transaction en transmettant le code postal à l’émetteur. Pour Visa et Discover en particulier, la transmission du code postal vous permet également d’éviter des frais plus élevés : ces réseaux ajoutent tous deux des frais supplémentaires si le code postal n’est pas inclus.

Bien que la transmission des codes postaux soit un moyen relativement simple de réduire les frais, elle ne s’applique pas à toutes les entreprises de tous les secteurs. De plus, l’introduction d’exigences supplémentaires dans le processus de paiement peut accroître les frictions et réduire les conversions. Contactez votre gestionnaire de compte ou notre équipe commerciale, si vous avez des questions sur l’admissibilité de votre entreprise à des réductions de tarifs si vous communiquez les codes postaux.

Ce que vous pouvez faire : Vérifiez votre propre flux de paiement et assurez-vous que tous les formulaires de paiement (sur ordinateur, mobile ou avec des portefeuilles numériques) sont configurés de manière à inviter les titulaires de carte à saisir leur code postal.

Données de niveau II et de niveau III

Vous pouvez économiser jusqu’à 0,80 $ sur une transaction de 100 $ par carte d’entreprise en transmettant les données de niveau II et III.

Pour certaines entreprises qui font du commerce interentreprise, la transmission de types de données supplémentaires peut également être bénéfique. Ce type de données est appelé niveau II et niveau III.

Les données de niveau II sont principalement constituées de renseignements sur la taxe de vente et, si elles sont transmises à l’émetteur dans le message de la transaction, elles peuvent entraîner une réduction des frais allant jusqu’à 0,50 $ à 0,75 $ sur une transaction de 100 $ (selon le type de carte). Si vous ne facturez pas la taxe de vente en tant que poste, vous ne pouvez pas bénéficier de ces taux.

Les données de niveau III sont des informations plus détaillées sur la vente, qui aident les émetteurs à déterminer si une transaction effectuée avec une carte d’entreprise ou d’achat est réellement admissible à des dépenses d’entreprise admissibles, et vous permettent de bénéficier de taux d’interchange encore plus bas que ceux de niveau II. Les données de niveau III fournissent une description de l’article acheté, de la quantité d’articles achetés, de l’unité de mesure et plus encore avec les émetteurs. Par exemple, supposons qu’une entreprise envoie ses employés à une conférence et qu’ils utilisent leur carte d’entreprise pour dépenser dans un casino. Comment l’émetteur peut-il savoir s’il s’agissait d’un dîner d’affaires ou s’il s’agissait d’un jeu d’argent? Doit-il approuver la dépense ou non? Les données de niveau III indiquent à l’émetteur de la carte exactement ce qui a été acheté, qu’il s’agisse de deux dîners de steak ou de jetons de casino d’une valeur de 50 $. Avec les données de niveau III, cette même transaction de 100 $ pourrait donner droit à une réduction allant jusqu’à 0,80 $.

Ce que vous pouvez faire : Examinez votre volume de paiements pour voir combien de transactions sont effectuées avec des cartes d’entreprise, des cartes d’achat et des cartes commerciales, et si vous pouvez bénéficier de ces taux réduits. Pour les entreprises ayant une forte proportion de transactions par carte interentreprises, Stripe facilite la transmission des données de niveau II et III aux réseaux afin de réduire vos coûts. Contactez votre gestionnaire de compte ou notre équipe commerciale pour en savoir plus.

2. Activer les jetons de réseau

Les jetons de réseau sont des identifiants de paiement qui peuvent remplacer les numéros PAN pour les achats en ligne. Les jetons de réseau garantissent que les informations d’identification les plus récentes sont utilisées pour vos paiements. Si le PAN sous-jacent associé à un jeton de réseau change ou expire, le jeton restera à jour et utilisable. En plus des avantages en termes de taux d’autorisation, les jetons de réseau peuvent également contribuer à réduire les frais de réseau pour les utilisateurs qui bénéficient d’une tarification basée sur les frais de réseau à prix coûtant majoré en obtenant des tarifs plus bas de la part des réseaux de cartes. En savoir plus sur le fonctionnement des jetons de réseau.

3. Utiliser l’acquisition locale

Les frais de réseau augmentent à mesure que vous vous internationalisez et traitez davantage de transactions avec des titulaires de cartes internationaux. Les cartes émises en dehors de votre pays suivent une structure de taux d’interchange différente et sont débitées de frais transfrontaliers supplémentaires. Toutefois, si vous pouvez traiter ces frais comme des transactions nationales, vous pouvez économiser jusqu’à 1,00 $ par tranche de 100 $ de transaction. Les économies pourraient être encore plus importantes en fonction de la devise de règlement et du type de carte.

Supposons que votre entreprise soit située aux États-Unis et que quelqu’un effectue un achat avec une carte de crédit émise en Allemagne. Il s’agit d’une véritable transaction internationale : elle s’est déroulée aux États-Unis avec une carte émise en dehors des États-Unis. Par conséquent, cette transaction entraînerait des frais transfrontaliers de plus de 1 %. Éventuellement, vous pourriez ouvrir un bureau en Allemagne pour soutenir ce marché en pleine croissance, mais toutes vos transactions continueraient à transiter par un site américain et entraîneraient toujours des frais supplémentaires.

Il est moins coûteux de l’acquérir dans la région où se trouve votre client, car vous pouvez bénéficier des tarifs nationaux et éviter les frais transfrontaliers. Dans ce cas, l’ouverture d’une entité, d’un emplacement et d’un compte bancaire allemands locaux signifie que les frais de transaction sur les cartes allemandes traitées par l’entité allemande peuvent diminuer de jusqu’à 1 %.

Les taux d’interchange varient d’un pays à l’autre. Ainsi, selon l’endroit où vous vous développez, vous pouvez également réaliser des économies supplémentaires sur les frais d’interchange (en particulier dans la plupart des pays d’Europe, où les taux d’interchange sont réglementés).

Ce que vous pouvez faire : Stripe facilite l’internationalisation grâce à une assistance dans plus de 45 pays. Si vous disposez d’un emplacement qui prend en charge la vente de biens ou de services locaux et que vous traitez un nombre important de transactions avec des cartes émises dans ces pays, envisagez d’ouvrir des comptes Stripe supplémentaires afin de réduire les frais de paiement par carte.

Stripe permet également aux entreprises de proposer de nombreux moyens de paiement internationaux qui sont populaires dans le monde entier sans avoir à créer de compte international. Lisez notre guide sur les moyens de paiement internationaux pour découvrir comment ils peuvent augmenter le taux de conversion et offrir d’autres avantages.

4. Autres changements apportés à l’expérience client

Envisagez de changer votre façon de traiter les remboursements et les petites transactions provenant d’un même client. Vous pouvez souvent apporter ces modifications indirectement (par exemple, en mettant à jour la manière dont vous autorisez et réglez une transaction) afin de réduire les coûts et d’éviter d’avoir un impact direct sur l’expérience client.

Laisser la fenêtre d’autorisation ouverte

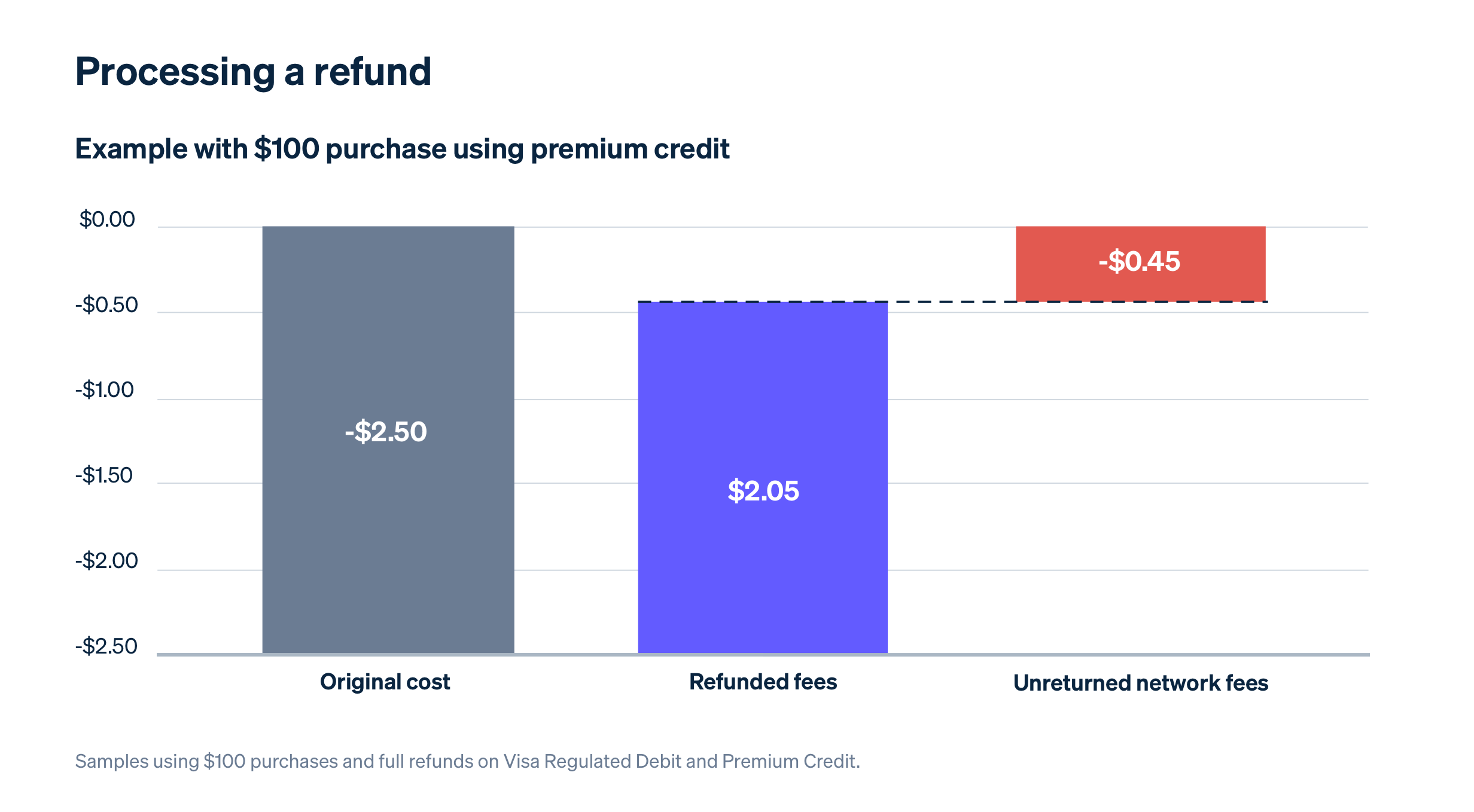

Le remboursement d’une transaction de 100 $ peut coûter jusqu’à 24 fois plus cher que l’annulation d’une autorisation.

Lorsque vous traitez un remboursement, vous récupérez généralement moins de frais d’interchange que ce que vous avez payé à l’origine. Par exemple, si un client retourne un achat de 100 $ effectué avec une carte de crédit, les réseaux peuvent ne rembourser que 2,05 $ sur les frais initiaux totaux de 2,50 $, ce qui vous fait perdre 0,45 $.

Aux États-Unis, les achats par carte de débit sont plus extrêmes : il n’y a aucun retour sur les frais d’interchange sur les transactions par carte de débit aux États-Unis.

Si votre entreprise traite souvent les remboursements peu de temps après un paiement, vous pouvez lutter contre ces pertes potentielles de frais en laissant l’autorisation de transaction ouverte plutôt que de régler la vente immédiatement. Cela est possible, car vous ne payez les frais d’interchange qu’une fois qu’une transaction est réglée. Si vous laissez l’autorisation ouverte et qu’un client effectue un retour, vous pouvez simplement annuler l’autorisation et éviter de perdre des frais d’interchange supplémentaires (puisque vous n’avez jamais payé ces frais au départ).

Par exemple, si vous saisissez et réglez une transaction par carte de débit de 100 $ et qu’un client demande un retour, vous risquez de perdre 0,42 $. Cependant, si vous aviez laissé l’autorisation ouverte, vous ne pourriez perdre qu’un peu moins de 0,04 $.

Vous pouvez généralement laisser une autorisation ouverte jusqu’à deux jours avant de payer les frais supplémentaires. Cette approche est donc particulièrement pertinente pour les secteurs où la livraison de biens est immédiate (comme les services de livraison de repas).

Ce que vous pouvez faire : Configurez l’API Payment Intents de Stripe sur autorisation et capture distinctes.

Optimiser les petites transactions

Réduisez les frais fixes grâce aux autorisations complémentaires.

Le traitement de dizaines de petites transactions, comme des paiements de 5 $ ou moins, peut faire rapidement augmenter vos coûts globaux. Bien que les frais d’interchange puissent être moins élevés sur ces paiements, ils représentent tout de même une part importante de la transaction globale.

Si vous prévoyez des changements mineurs dans la valeur de la transaction (comme l’ajout d’un pourboire en plus de frais de base), laissez la fenêtre d’autorisation ouverte jusqu’à ce que vous puissiez régler le montant total. Cela vous permet de saisir le paiement une seule fois et d’encourir des frais moins élevés pour la modification complémentaire de l’autorisation plutôt que d’en créer une nouvelle à chaque fois. L’autorisation complémentaire n’est disponible que sur certains réseaux. Contactez votre gestionnaire de compte ou notre équipe commerciale pour en savoir plus.

Comment Stripe peut vous aider

L’optimisation des frais existe sur un spectre : certaines entreprises peuvent ne vouloir apporter que de petits changements progressifs, tandis que d’autres peuvent vouloir mettre en œuvre autant d’optimisations que possible. Stripe vous permet de choisir la manière dont vous souhaitez optimiser vos coûts de la manière la plus adaptée à vos secteurs d’activité existants et nouveaux.

Stripe peut vous aider à gérer vos coûts dans les domaines suivants :

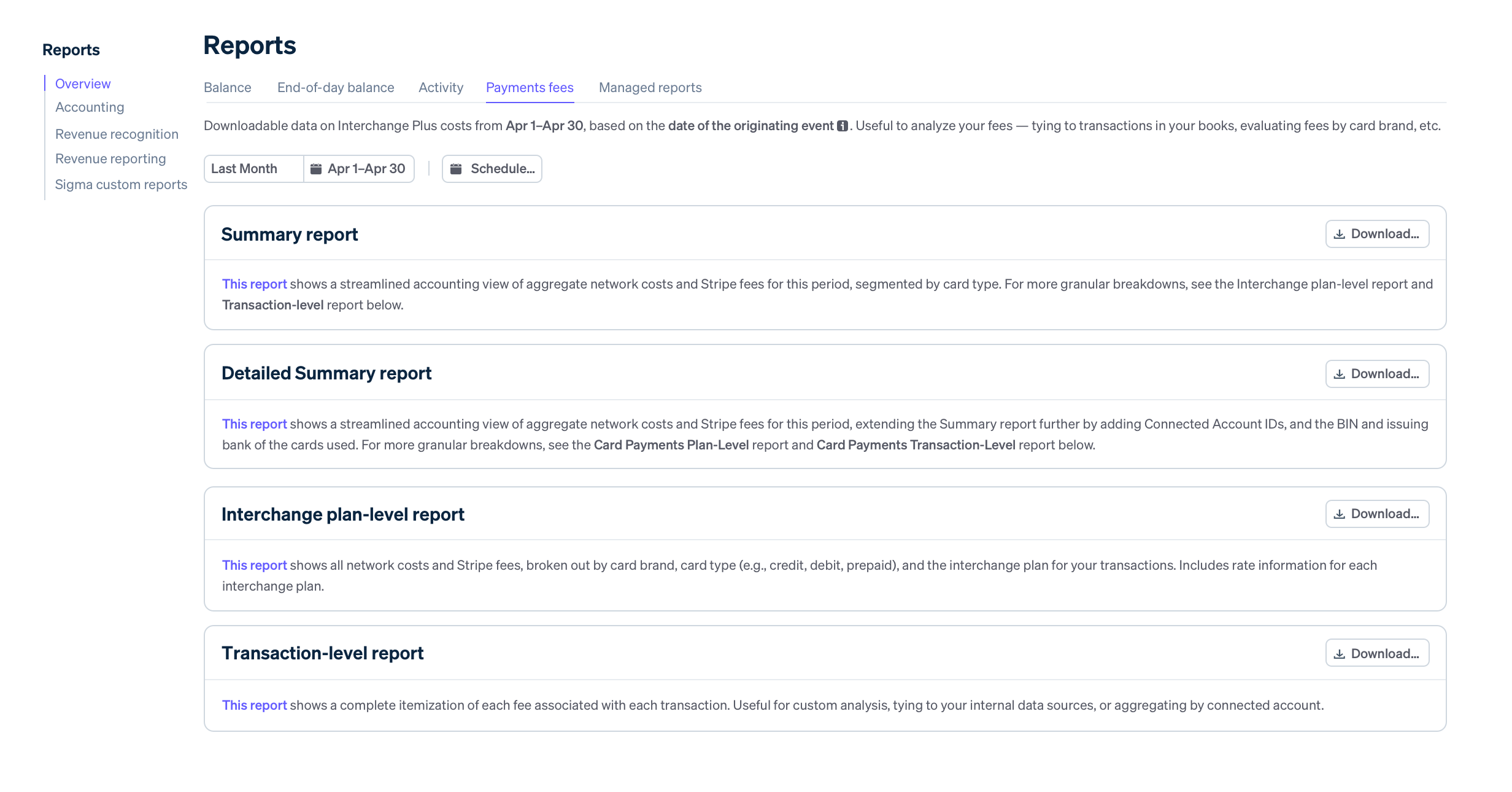

- Rapports détaillés sur les frais : Stripe fournit une granularité au niveau des transactions pour les frais d’interchange, de système et de Stripe. Cela vous permet de rapprocher les rapports de fin de mois sur la base des transactions et d’identifier rapidement les problèmes de traitement. De plus, la possibilité de voir les données au niveau d’une transaction peut vous aider à identifier les domaines d’optimisation des coûts.

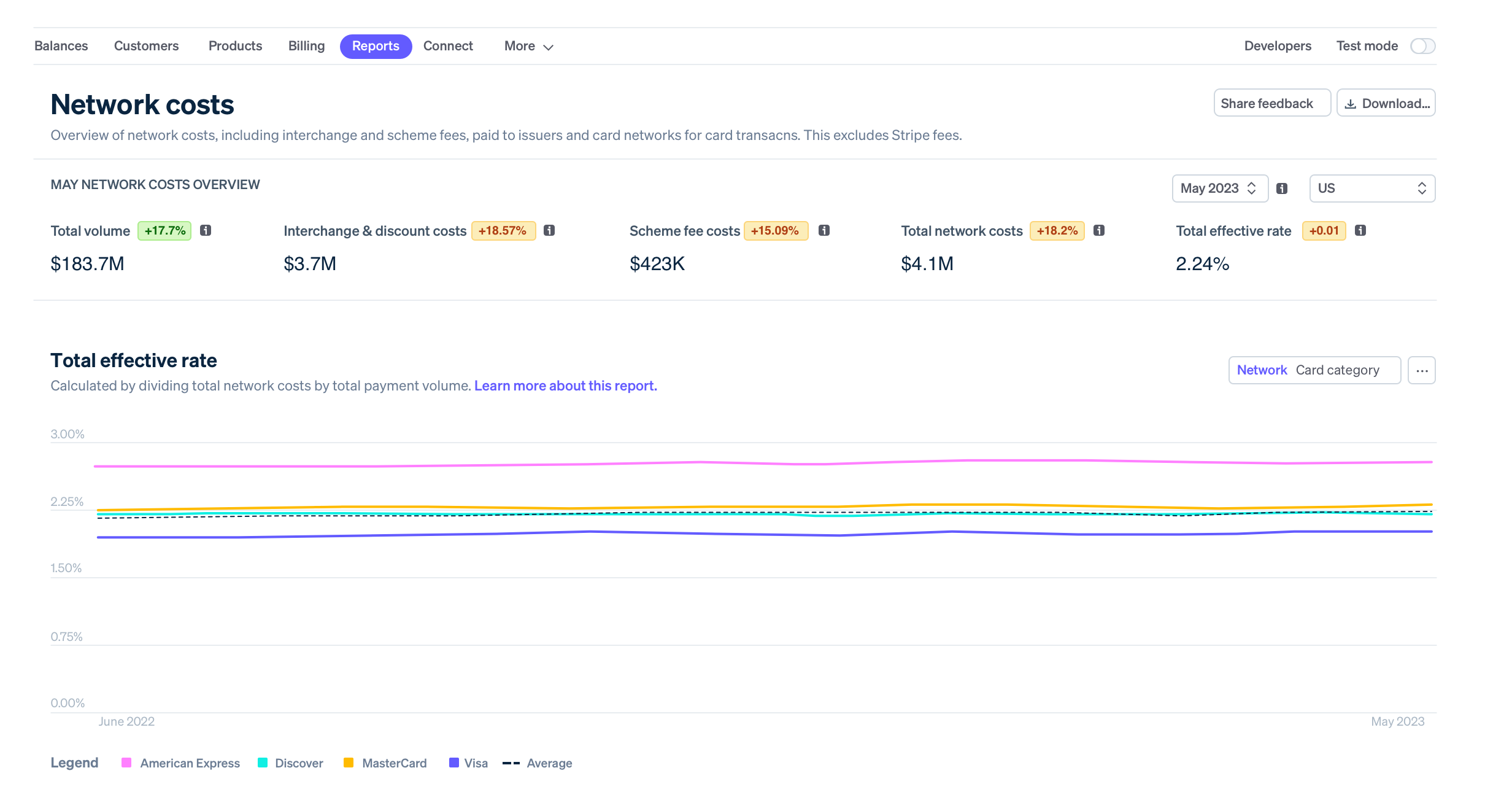

- Informations sur les frais de réseau : Les utilisateurs qui bénéficient d'une tarification de frais de réseau à prix coûtant majoré peuvent analyser en détail leurs frais de réseau, identifier les possibilités de réduction des frais et automatiser les processus financiers grâce au Rapport sur les frais de réseau dans le Dashboard.

- Ateliers d'optimisation des coûts : Au cours de ces ateliers, nous effectuons une analyse approfondie de votre entreprise afin d'identifier et de quantifier les méthodes permettant de réduire vos coûts. L'analyse comprend un examen du taux effectif et de la composition des cartes au fil du temps, du montant moyen des commandes, de l'évolution des frais, etc.

Pour en savoir plus sur la manière dont Stripe peut vous aider à gérer vos coûts, contactez votre gestionnaire de compte ou notre équipe commerciale.