Con la crescita dell'attività, passare da un modello con tariffa forfettaria a uno con tariffa cost-plus può offrire maggiore flessibilità e ridurre i costi. Il modello cost-plus pricing, talvolta chiamato solo cost-plus o interchange plus, offre maggiore trasparenza sulle varie commissioni associate a ogni transazione. Con questo livello di dettaglio, potresti riuscire a identificare e influenzare i principali fattori di costo. Tuttavia, questa opportunità è anche accompagnata da imprevedibilità e complessità: i fattori che influenzano i costi dei circuiti variano, possono essere difficili da prevedere e sono soggetti a modifiche da parte dei circuiti delle carte di credito.

Questa guida ti aiuta a gestire la complessità associata ai costi dei circuiti per le transazioni online. Scoprirai quali sono le diverse commissioni coinvolte nelle transazioni online, cosa puoi fare per ridurle e come Stripe può aiutarti.

Sebbene alcuni di questi suggerimenti possano comportare risparmi sui costi, altri potrebbero non essere adatti alla tua attività. Nel valutare ciascuna di queste opportunità, considera il tuo settore, l'area geografica, il volume dei pagamenti, il mix di carte e i tuoi clienti per capire in che modo ciò influirebbe sui tuoi profitti. Ad esempio, le aziende B2B che elaborano transazioni con carte aziendali avranno ulteriori opportunità di risparmio sui costi rispetto a un'attività B2C. Inoltre, a seconda della tua attività e della configurazione dell'integrazione dei pagamenti, le modifiche potrebbero richiedere investimenti in tecnologia o piccoli cambiamenti nell'esperienza del cliente, come la raccolta di ulteriori dettagli e il loro trasferimento con le transazioni.

Concetti di base sui pagamenti

Prima di addentrarci nei vari fattori che influenzano i costi dei circuiti, è utile ottenere una panoramica generale del funzionamento dei pagamenti online: in che modo il denaro viene trasferito da un cliente alla tua attività e in che modo le banche facilitano questi pagamenti. Conoscere questi elementi fondamentali ti aiuterà a comprendere meglio i costi di questo sistema e le opportunità per ridurli.

In ogni transazione online sono coinvolti diversi attori principali:

- Titolare della carta: Persona che utilizza una carta di credito o di debito per conto proprio o per un'attività.

- Attività: L'entità che accetta i pagamenti con carta.

- Banca acquirente: Un istituto finanziario che elabora pagamenti con carta per conto dell'attività e li invia tramite i circuiti delle carte di credito alla società emittente. Talvolta, per l'elaborazione dei pagamenti le banche acquirenti collaborano con una parte terza.

- Società emittente: L'istituto finanziario che fornisce servizi bancari o di transazione ed emette carte di pagamento (come carte di credito o di debito) a consumatori o attività per conto dei circuiti delle carte di credito.

- Circuiti delle carte di credito: I circuiti delle carte di credito, come Visa e Mastercard, sono il collegamento tra tutti questi attori. Comunicano le informazioni sulle transazioni, trasferiscono i fondi delle transazioni e stabiliscono le commissioni dei circuiti per le transazioni con carta.

Per ogni transazione effettuata attraverso questo sistema a cinque parti è prevista una serie di commissioni dei circuiti. Visa, Mastercard e altri circuiti di carte di credito stabiliscono le commissioni dei circuiti, che includono le commissioni d'interscambio e le commissioni di schema. American Express utilizza un modello leggermente diverso poiché è la banca acquirente, il circuito e la società emittente, e i suoi costi dei circuiti sono indicati come tariffa scontata.

Le commissioni d'interscambio rappresentano generalmente la maggior parte dei costi dei circuiti. Questo importo viene pagato alla società emittente perché fornisce carte a consumatori e attività, aggiungendo clienti al sistema. Le commissioni di schema vengono riscosse dai circuiti delle carte di credito e possono includere tariffe aggiuntive per l'autorizzazione e le transazioni transfrontaliere. Potrebbero inoltre essere previste commissioni per i rimborsi e altri servizi del circuito.

Fattori che influenzano i costi dei circuiti

Non esiste un approccio unico alla gestione dei costi dei circuiti. Tali commissioni variano in base alla transazione, da carta a carta e da attività ad attività. Ad esempio, è probabile che un pagamento effettuato con una carta di credito di un programma fedeltà sia soggetto a costi dei circuiti più elevati rispetto a una transazione effettuata con una carta diversa, poiché le società emittenti generalmente utilizzano tali commissioni per finanziare i costi del programma fedeltà.

I costi dei circuiti incidono su una serie di fattori, tra cui:

- La dimensione della transazione

- Il tipo di carta utilizzata

- Il tuo codice merceologico (MCC)

- Dove si trova la tua attività

- Dove si trova la società emittente

- Modalità di elaborazione del pagamento (ad esempio, di persona, online o per telefono)

- Se nella transazione è stato utilizzato un token di circuito

Come gestire i costi dei circuiti

Sebbene la maggior parte dei fattori che influenzano i costi dei circuiti siano fuori dal tuo controllo, esistono diversi modi per influenzare i costi, in particolare per ridurre l'importo delle commissioni d'interscambio che potresti sostenere. Questa sezione illustra quattro opportunità per gestire i costi dei circuiti, tra cui:

- Trasferire più dati sulle transazioni alle società emittenti

- CAP

- Dati di livello II (imposta sulle vendite) e di livello III (dettagli di vendita)

- CAP

- Abilitare token di circuito

- Utilizzare l'acquisizione locale

- Implementare altre modifiche all'esperienza del cliente

1. Trasferire più dati sulle transazioni alle società emittenti

Ulteriori dati sui titolari delle carte che è possibile trasferire alle società emittenti possono essere preziosi per consentir loro di verificare se una transazione è legittima, il che a sua volta può determinare una riduzione delle commissioni per te. Due informazioni in particolare (codice postale e dati di livello II o III) possono avere un impatto significativo sulla riduzione dei costi.

Codice postale

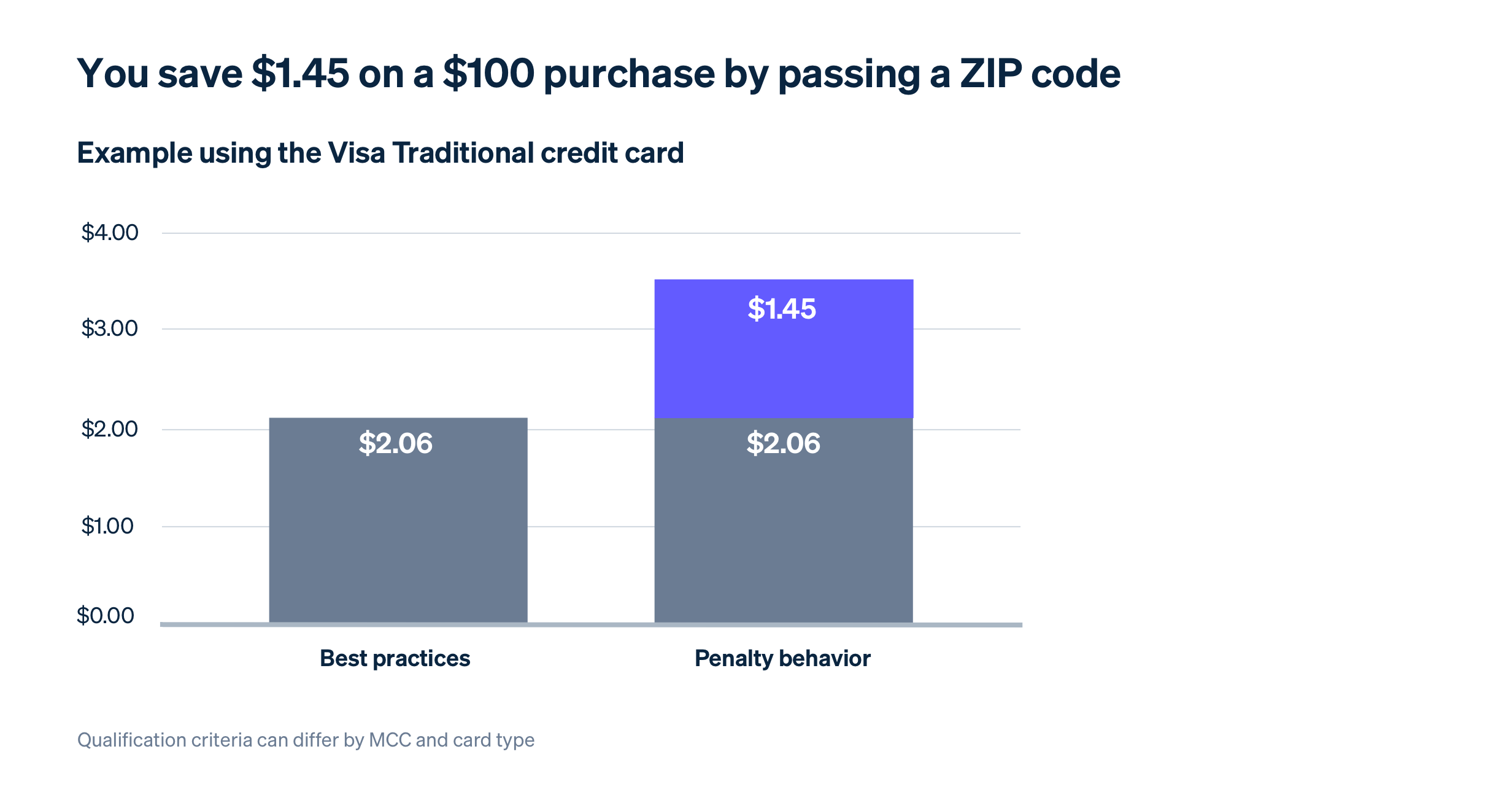

Trasferendo i codici postali potresti risparmiare fino a 1,45 dollari su una transazione di 100 dollari.

L'acquisizione del codice postale del cliente durante il completamento del pagamento e la sua inclusione nei dati della transazione possono influenzare notevolmente le commissioni d'interscambio, qualificando il pagamento per una tariffa inferiore. A seconda del tipo di carta, trasferendo il codice postale alla società emittente puoi ridurre i costi dei circuiti fino all'1,45% dell'importo della transazione. Per Visa e Discover in particolare, trasferire il codice postale aiuta anche a evitare addebiti più elevati: entrambi i circuiti aggiungono un costo supplementare se il CAP non è incluso.

Sebbene il trasferimento di codici postali sia un modo relativamente semplice per ridurre i costi, non si applica a tutte le attività in tutti i settori. Inoltre, l'introduzione di ulteriori requisiti nella procedura di pagamento può aumentare le complessità e ridurre la conversione. Rivolgiti al gestore del tuo account o al nostro team commerciale se hai domande in merito all'idoneità della tua attività per il trasferimento dei codici postali.

Cosa puoi fare tu: Controlla il tuo flusso di pagamento e assicurati che tutti i moduli di pagamento (su computer desktop, dispositivi mobili o tramite wallet) siano configurati in modo da richiedere ai titolari delle carte di inserire il proprio codice postale.

Dati di livello II e III

Puoi risparmiare fino a 0,80 dollari su una transazione con carta aziendale di 100 dollari trasferendo i dati di livello II e III.

Per alcune attività che vendono B2B, anche il trasferimento di ulteriori tipi di dati può essere vantaggioso. Si tratta dei dati di livello II e III.

Le informazioni di livello II sono costituite principalmente da informazioni sull'imposta sulle vendite e, se trasferite alla società emittente nel messaggio della transazione, possono comportare una riduzione fino a 0,50-0,75 dollari su una transazione di 100 dollari (a seconda del tipo di carta). Se non addebiti l'imposta sulle vendite come voce riga, non hai diritto a ricevere queste tariffe.

I dati di livello III sono informazioni più dettagliate sulla vendita, che aiutano le società emittenti a capire se una transazione effettuata con una carta aziendale, corporate o di acquisto è effettivamente idonea per l'attività e consentono di beneficiare di tassi d'interscambio ancora più bassi rispetto al livello II. Le informazioni di livello III condividono con le società emittenti una descrizione dell'articolo acquistato, la quantità delle unità acquistate, l'unità di misura e altro ancora. Ad esempio, supponiamo che un'attività mandi i suoi dipendenti a una conferenza e che utilizzino la loro carta aziendale per effettuare una transazione in un casinò. Come fa la società emittente a sapere se si trattava di una cena di lavoro o se si trattava di un gioco d'azzardo? Deve approvare la spesa o no? I dati di livello III indicano alla società emittente della carta esattamente cosa è stato acquistato, che si tratti di una cena di carne o di 50 dollari di fiche del casinò. Con i dati di livello III, la stessa transazione da 100 dollari potrebbe qualificarsi per una riduzione fino a 0,80 dollari.

Cosa puoi fare tu: Osserva il tuo volume di pagamenti per capire quante transazioni sono state effettuate con carte aziendali, di acquisto e commerciali e se hai diritto a usufruire di queste tariffe ridotte. Per le attività con un'elevata percentuale di transazioni con carta B2B, Stripe semplifica il trasferimento di dati di livello II e III ai circuiti per ridurre i costi. Rivolgiti al gestore del tuo account o al nostro team commerciale per saperne di più.

2. Abilitare token di circuito

I token di circuito sono credenziali di pagamento che possono sostituire i PAN per gli acquisti online. I token di circuito garantiscono che per i pagamenti vengano utilizzate le credenziali più recenti. Se il PAN sottostante associato a un token di circuito cambia o scade, il token rimane aggiornato e utilizzabile. Oltre ai vantaggi in termini di tasso di autorizzazione, i token di circuito possono anche contribuire a ridurre i costi dei circuiti per gli utenti che utilizzano il sistema di tariffazione cost-plus, ottenendo tariffe più basse dai circuiti delle carte di credito. Ulteriori informazioni sul funzionamento dei token di circuito.

3. Utilizzare l'acquisizione locale

I costi del circuito aumentano man mano che ti espandi a livello globale ed elabori un maggior numero di transazioni con titolari di carte internazionali. Le carte emesse al di fuori del tuo paese seguono una diversa struttura di tassi d'interscambio e vengono addebitate commissioni aggiuntive per il circuito transfrontaliero. Tuttavia, se puoi elaborare questi addebiti come transazioni nazionali, puoi risparmiare fino a 1,00 dollari per ogni transazione da 100 dollari. Il risparmio potrebbe essere ancora più elevato in base alla valuta di regolamento e al tipo di carta.

Poniamo che la tua attività si trovi negli Stati Uniti e che qualcuno effettui un acquisto con una carta di credito emessa in Germania. Si tratta di una vera e propria transazione internazionale: è stata effettuata negli Stati Uniti con una carta emessa al di fuori degli Stati Uniti. Di conseguenza, questa transazione comporterebbe una commissione transfrontaliera superiore all'1%. Alla fine, potresti aprire un ufficio in Germania per supportare questo mercato in crescita, ma tutte le tue transazioni continuerebbero a essere eseguite attraverso una sede negli Stati Uniti e sarebbero comunque soggette a commissioni aggiuntive.

È meno costoso acquistare nell'area geografica in cui risiede il cliente, in quanto puoi ricevere le tariffe nazionali ed evitare le commissioni transfrontaliere. In questo caso, l'apertura in loco di un'entità, di una sede e di un conto bancario tedeschi comporta una riduzione delle commissioni sulle transazioni con carte tedesche elaborate dall'entità tedesca fino all'1%.

Ogni paese applica tassi d'interscambio diversi, quindi, a seconda di dove ti stai espandendo, potresti riscontrare ulteriori risparmi sui costi di interscambio (soprattutto nella maggior parte d'Europa, dove l'interscambio è regolamentato).

Cosa puoi fare tu: Stripe semplifica l'espansione internazionale con il supporto di oltre 45 paesi. Se la tua sede supporta la vendita di beni o servizi locali ed elabora un numero significativo di transazioni con carte emesse in questi paesi, valuta la possibilità di aprire ulteriori account Stripe per ridurre i costi di pagamento con carta.

Stripe consente inoltre alle attività di offrire numerosi metodi di pagamento internazionali diffusi in tutto il mondo senza la creazione di account internazionali. Consulta la nostra guida ai metodi di pagamento internazionali per scoprire come aumentare la conversione e offrire altri vantaggi.

4. Altre modifiche all'esperienza del cliente

Valuta la possibilità di modificare il modo in cui elabori i rimborsi e gestisci le piccole transazioni dello stesso cliente. Spesso puoi apportare queste modifiche indirettamente (ad esempio aggiornando il modo in cui autorizzi e regolamenti una transazione) per ridurre i costi ed evitare di avere un impatto diretto sull'esperienza del cliente.

Lascia aperta la finestra di autorizzazione

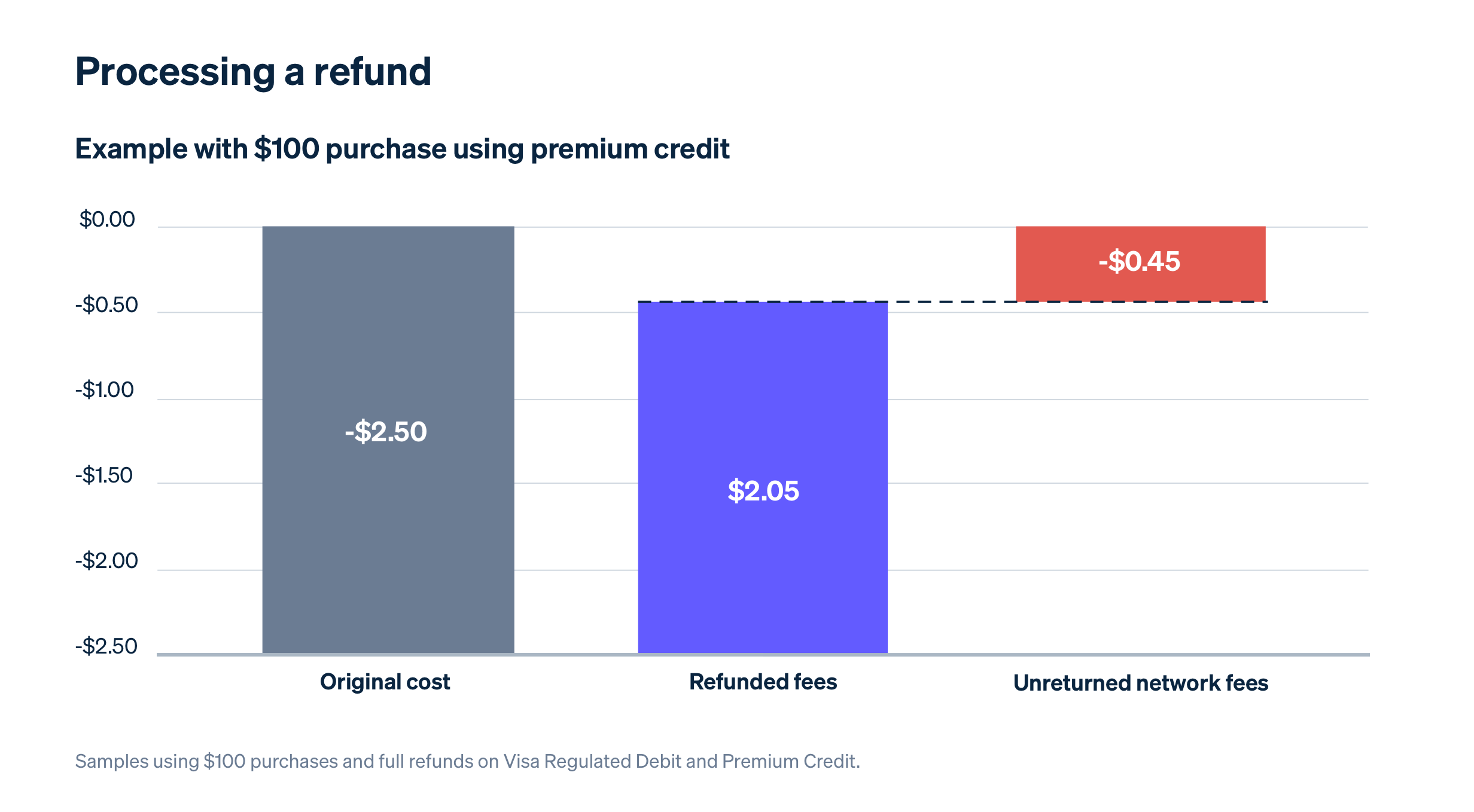

Il rimborso di una transazione di 100 dollari può essere fino a 24 volte più costoso rispetto allo storno di un'autorizzazione.

Quando elabori un rimborso, in genere recuperi meno commissioni d'interscambio di quanto avevi pagato inizialmente. Ad esempio, se un cliente restituisce un acquisto di 100 dollari effettuato con carta di credito, i circuiti potrebbero rimborsare solo 2,05 dollari delle commissioni iniziali totali di 2,50 dollari, provocando una perdita di 0,45 dollari.

Gli acquisti con carta di debito negli Stati Uniti sono più estremi in quanto non prevedono alcun recupero delle commissioni d'interscambio per le transazioni con carta di debito negli Stati Uniti.

Se la tua attività elabora spesso rimborsi poco dopo un pagamento, puoi ovviare a questa potenziale perdita di commissioni lasciando aperta l'autorizzazione della transazione anziché liquidare la vendita immediatamente. Questo è possibile perché le commissioni d'interscambio vengono pagate solo dopo che la transazione è stata regolata. Se lasci aperta l'autorizzazione e un cliente effettua un reso, puoi semplicemente annullare l'autorizzazione ed evitare di perdere le commissioni d'interscambio aggiuntive (dato che non le avevi ancora pagate).

Ad esempio, se hai addebitato e saldato una transazione con carta di debito di 100 dollari e un cliente ha richiesto un reso, potresti perdere 0,42 dollari. Tuttavia, se avessi lasciato aperta l'autorizzazione, avresti potuto perdere solo poco meno di 0,04 dollari.

In genere, puoi lasciare aperta un'autorizzazione fino a due giorni prima di pagare commissioni aggiuntive, quindi questo approccio è più adatto ai settori con consegna immediata della merce (come i servizi di consegna di cibo a domicilio).

Cosa puoi fare tu: Configura Stripe API Payment Intents per separare autorizzazione e acquisizione.

Ottimizza le transazioni di minore entità

Commissioni fisse più basse con le autorizzazioni incrementali.

L'elaborazione di decine di piccole transazioni, come i pagamenti di importo pari o inferiore a 5 $, può comportare un rapido aumento dei costi complessivi. Anche se le commissioni d'interscambio possono essere inferiori su questi pagamenti, costituiscono comunque una parte considerevole della transazione complessiva.

Se prevedi piccole variazioni del valore della transazione (come l'aggiunta di una mancia all'addebito base), lascia aperta la finestra di autorizzazione fino a quando non potrai saldare l'intero importo. In questo modo puoi addebitare il pagamento una sola volta e sostenere una serie di commissioni minori per la modifica incrementale dell'autorizzazione rispetto alla creazione di una nuova autorizzazione ogni volta. L'autorizzazione incrementale è disponibile solo su alcuni circuiti. Rivolgiti al gestore del tuo account o al nostro team commerciale per saperne di più.

I vantaggi di Stripe

L'ottimizzazione dei costi si articola su uno spettro: alcune attività potrebbero voler apportare solo piccole modifiche incrementali, mentre altre potrebbero voler implementare il maggior numero possibile di ottimizzazioni. Stripe ti permette di scegliere come ottimizzare i costi in base alle tue linee di business nuove ed esistenti.

Stripe può aiutarti a gestire i costi con:

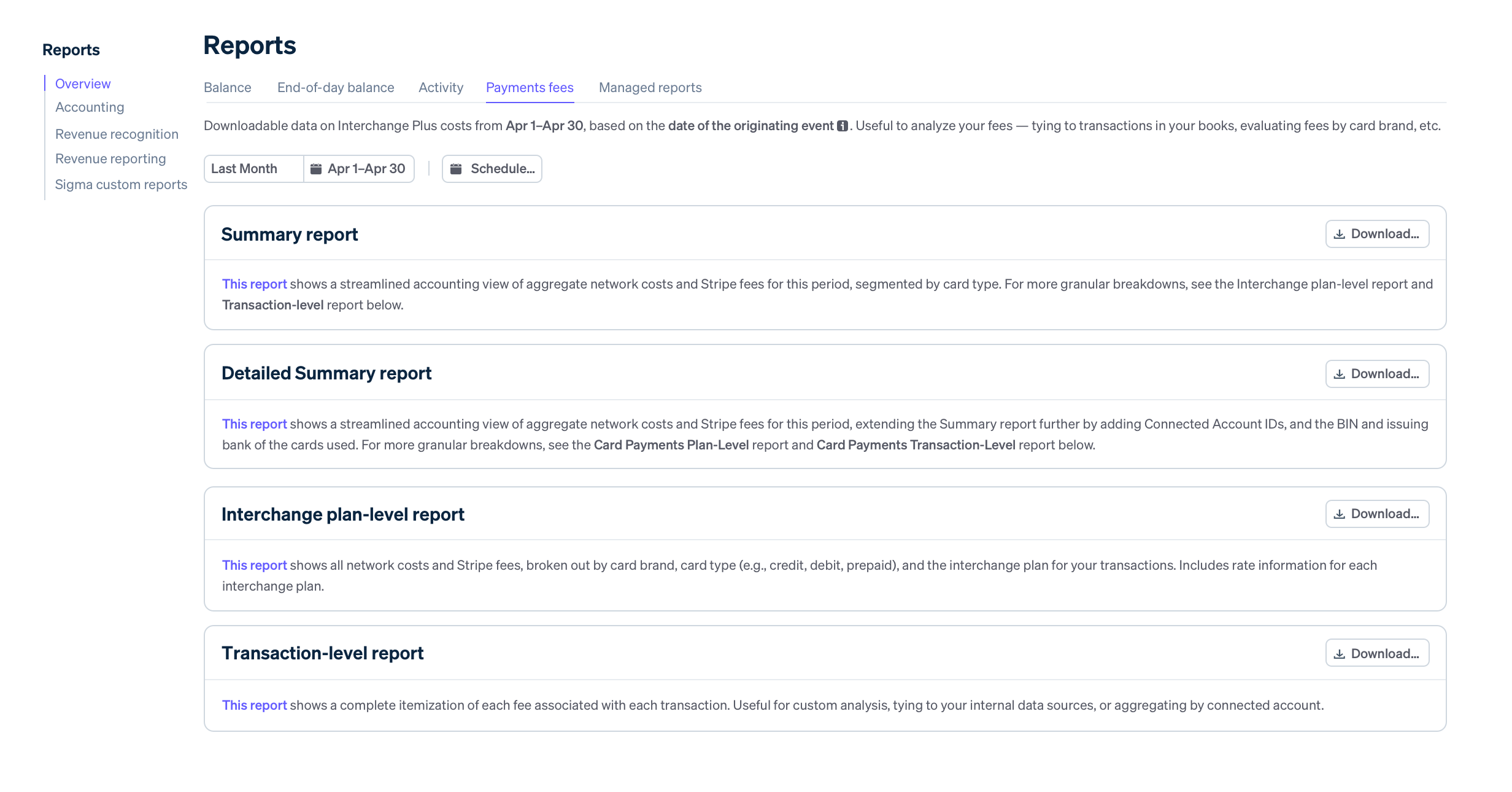

- Reportistica sulle commissioni dettagliata: Stripe fornisce una granularità a livello di transazione in commissioni d'interscambio, di schema e Stripe. In questo modo puoi riconciliare i report di fine mese sulla base delle transazioni e identificare rapidamente eventuali problemi di elaborazione. Inoltre, la possibilità di visualizzare i dati a livello di transazione può aiutare a identificare le aree per l'ottimizzazione dei costi.

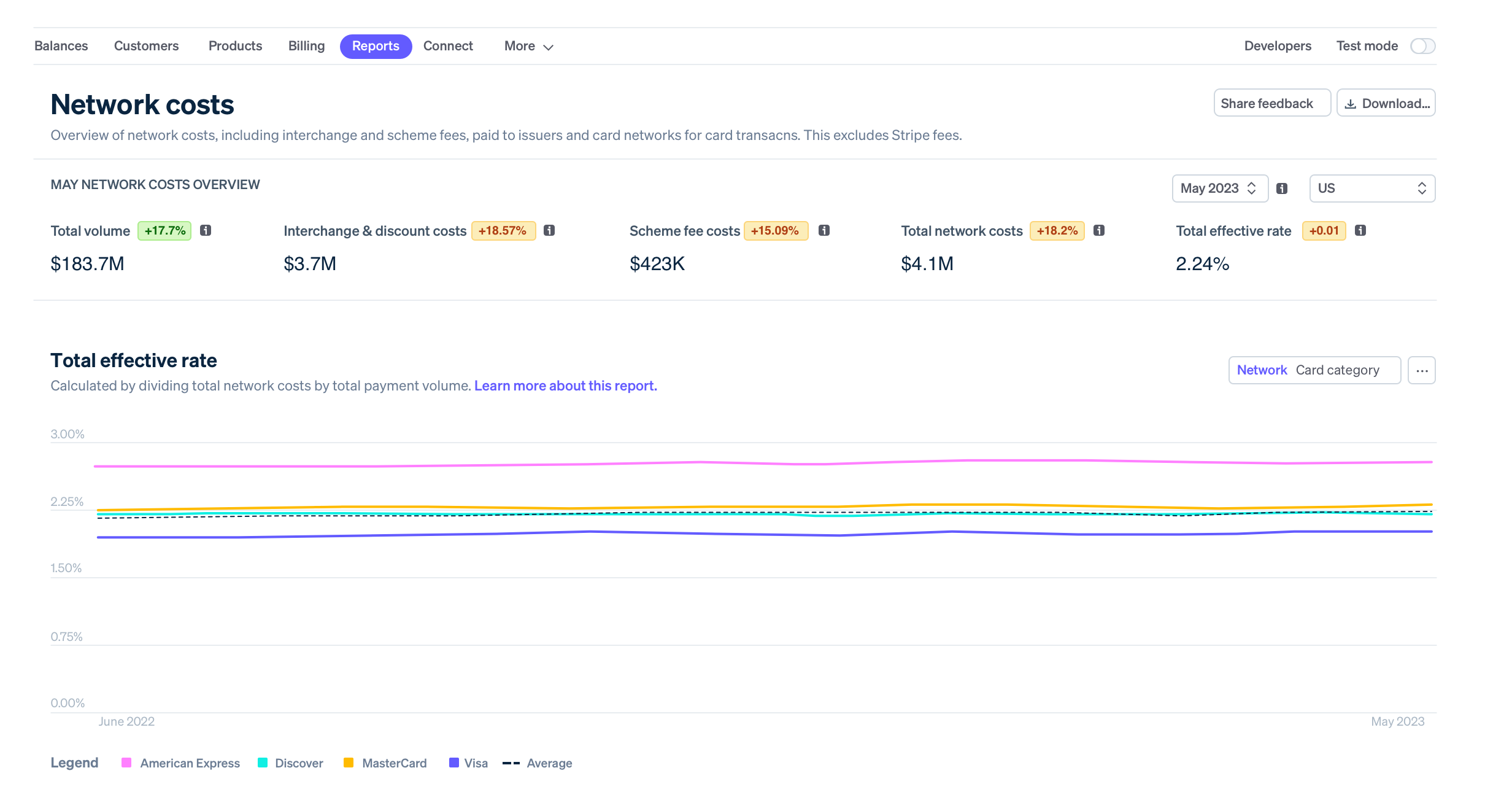

- Dati dettagliati sui costi dei circuiti: Gli utenti che usufruiscono della tariffazione cost-plus possono analizzare in modo approfondito i costi dei circuiti, identificare le opportunità di risparmio e automatizzare le procedure finanziarie utilizzando il Report dettagliato sui costi dei circuiti nella Dashboard.

- Workshop sull'ottimizzazione dei costi: Durante questi workshop, conduciamo un'analisi approfondita della tua attività per identificare e quantificare i metodi per ridurre i costi. L'analisi comprende un esame del tasso effettivo e del mix di carte nel tempo, del valore medio degli ordini, dell'andamento delle commissioni e altro ancora.

Per ulteriori informazioni su come Stripe può aiutarti a gestire i costi, rivolgiti al gestore del tuo account o al nostro team commerciale.