Die nationalen, Präfektur- und Kommunalregierungen bieten öffentliche Dienstleistungen, Entwicklung von Sozialkapital, soziale Sicherheit und Sozialhilfe für ein sicheres und wohlhabendes Leben der Bürger/innen. Steuern sind die Einnahmen, die unsere täglichen Routinen unterstützen.

Die Steuerbehörde verlangt sowohl von Unternehmen als auch von Einzelpersonen die Zahlung verschiedener Abgaben. Viele finden das japanische Steuersystem kompliziert und es kann schwierig sein, sich einen Überblick zu verschaffen. In diesem Artikel werden die Verbrauchssteuer und die Zahlungsfristen ausführlich erläutert.

Worum geht es in diesem Artikel?

- Überprüfung der Steuerpflicht

- Verbrauchssteuererklärung und Zahlungsfristen

- Überlegung, wann die Verbrauchssteuer zu zahlen ist

Überprüfung der Steuerpflicht

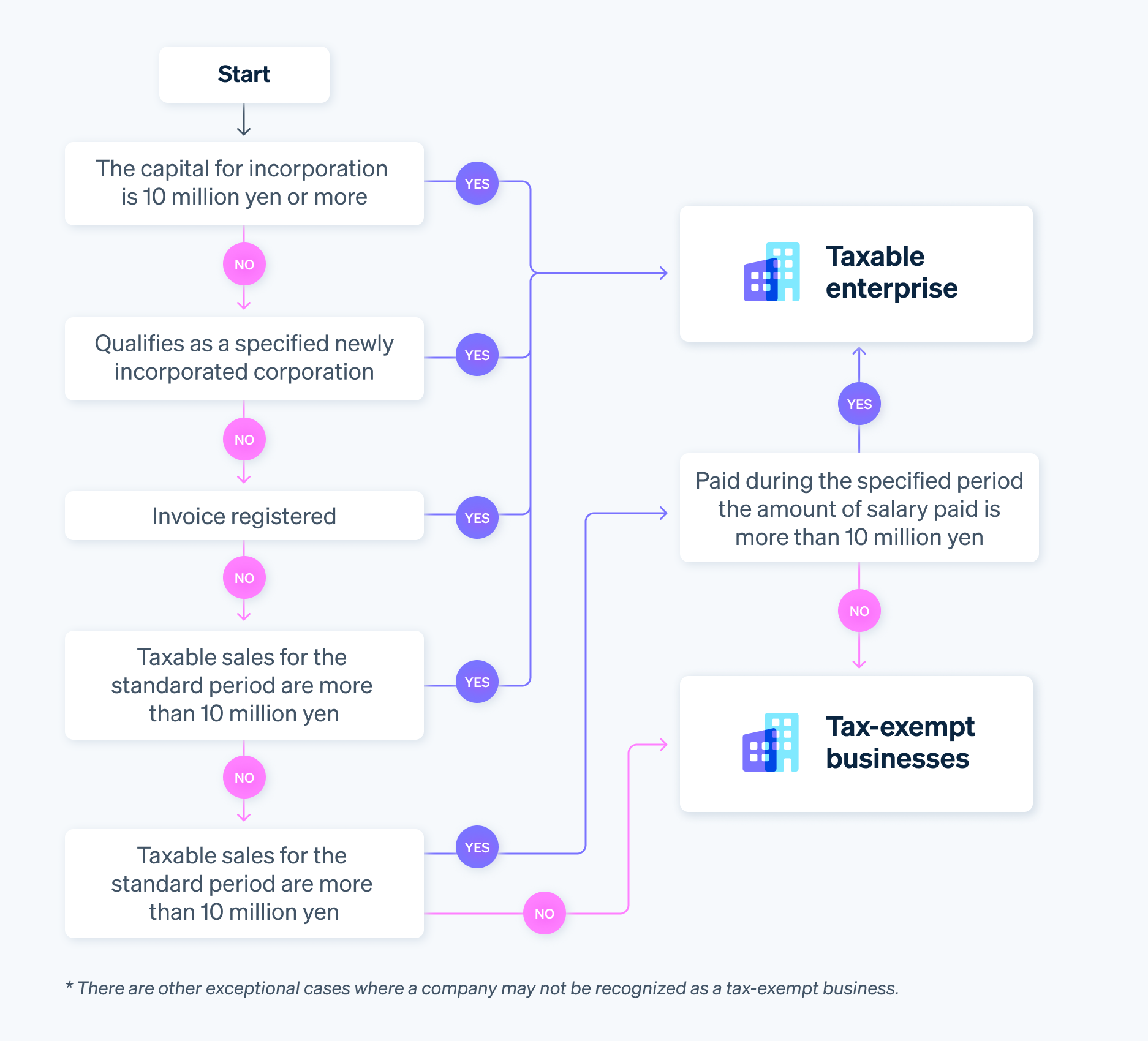

Sehen wir uns zunächst an, wie man feststellen kann, ob eine natürliche oder juristische Person die Verbrauchssteuer zahlen muss. In einigen Fällen, z. B. bei Einzelunternehmen, können auch Kapitalgesellschaften als steuerbefreite Unternehmen eingestuft werden und daher keine Verbrauchssteuererklärung abgeben.

Wann Sie keine Verbrauchssteuererklärung als Unternehmen abgeben müssen

Eine Kapitalgesellschaft kann steuerbefreit werden, wenn sie folgende Bedingungen erfüllt:

- Steuerpflichtige Verkäufe von höchstens 10 Millionen Yen für den Standard- und den angegebenen Zeitraum und das Unternehmen entscheidet sich, ein steuerbefreites Unternehmen zu werden.

Mit anderen Worten, ein neu gegründetes Unternehmen ist wahrscheinlich von Steuern befreit, da weder ein Standard- noch ein angegebener Zeitraum vorhanden ist.

Selbst wenn ein Unternehmen die oben genannten Bedingungen erfüllt, betrachtet die Steuerbehörde es ab dem ersten Gründungsjahr als steuerpflichtiges Unternehmen, wenn es eine der folgenden drei Bedingungen erfüllt:

- Das Kapital zum Zeitpunkt der Gründung überstieg 10 Millionen Yen.

- Das Unternehmen wurde als neu gegründetes Unternehmen angegeben (z. B. ein Mutter- oder Konzernunternehmen, das sich zu großen Teilen im Besitz eines Großkonzerns befindet).

- Das Unternehmen ist als qualifizierter Rechnungssteller registriert.

Wenn Sie beabsichtigen, die Vorteile der Steuerbefreiung voll auszuschöpfen und keine Verbrauchssteuer zu zahlen, wählen Sie die Höhe des Kapitals zum Zeitpunkt der Gründung sorgfältig aus und planen Sie die Gründung Ihres Unternehmens entsprechend.

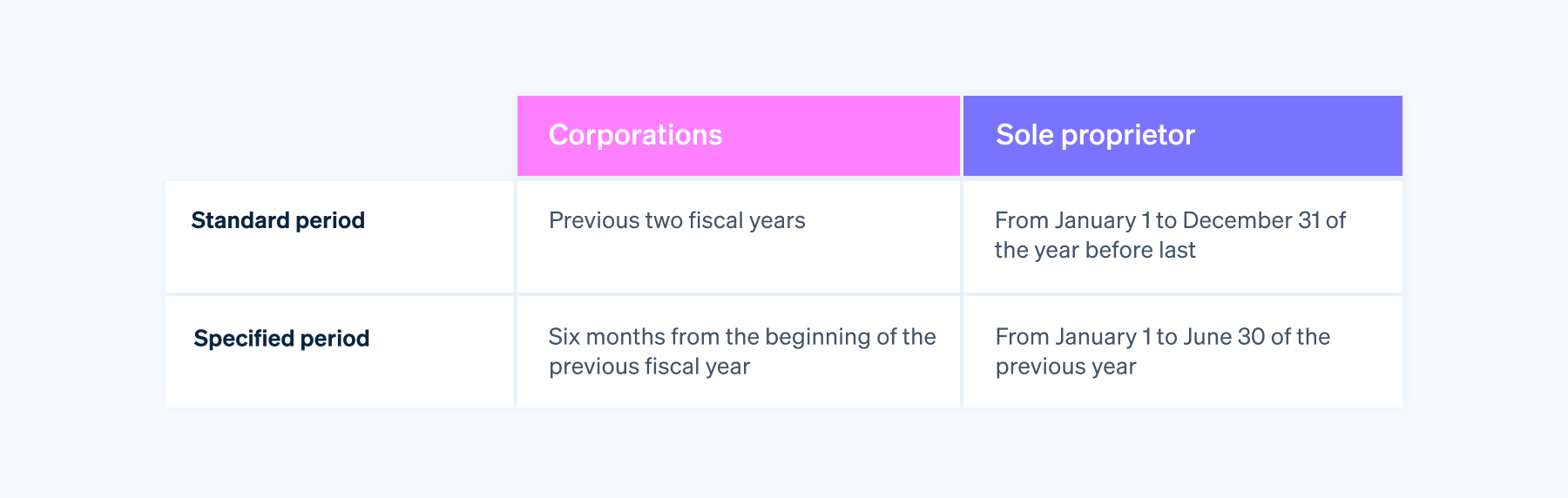

Der Standard- und der angegebene Zeitraum unterscheiden sich für Kapitalgesellschaften und Einzelunternehmen. Nehmen Sie sich Zeit, um Fehler zu vermeiden.

Wann Sie eine Verbrauchssteuererklärung als Unternehmen abgeben müssen

Sehen wir uns als Nächstes an, wann die Verbrauchssteuerpflicht entsteht.

Die Steuerbehörde stuft eine Kapitalgesellschaft als steuerpflichtiges Unternehmen ein, wenn einer der folgenden Fälle zutrifft:

- Die steuerpflichtigen Verkäufe für den Standardzeitraum übersteigen 10 Millionen Yen.

- Die steuerpflichtigen Verkäufe für den Standardzeitraum betragen weniger als 10 Millionen Yen, aber die Verkäufe für den angegebenen Zeitraum oder die während des Zeitraums gezahlten Gehälter überschreiten 10 Millionen Yen.

- Das Unternehmen ist als qualifizierter Rechnungssteller registriert.

Hinweise: Es gibt andere als die oben genannten Fälle, in denen Sie als steuerpflichtiger Lieferant eine Verbrauchssteuererklärung abgeben müssen, z. B. wenn der Kapitalbetrag zum Zeitpunkt der Gründung 10 Millionen Yen übersteigt oder wenn es sich bei dem Unternehmen um eine bestimmte neu gegründete Kapitalgesellschaft handelt.

Wenn ein Unternehmen für eine Rückerstattung berechtigt ist, beispielsweise wenn es mehr Verbrauchssteuer gezahlt hat, als es eingenommen hat, kann es besser sein, ein steuerpflichtiges Unternehmen zu werden, anstatt ein steuerbefreites Unternehmen zu bleiben.

Wenn Sie unsicher sind, ob Ihr Unternehmen dafür infrage kommt, führen Sie die folgenden Schritte aus.

Verbrauchssteuererklärung und Zahlungsfristen

Die Steuerbehörden verlangen von steuerpflichtigen Unternehmen, dass sie Verbrauchssteuerschulden einreichen und abführen.

Da Sie diese gleichzeitig mit der Einreichung Ihrer Steuererklärung abrechnen müssen, sind das Fälligkeitsdatum der Erklärung und der Zahlung effektiv identisch. Wann sollten Sie also Ihre Verbrauchssteuer bezahlen?

Fälligkeit und Besteuerungszeitraum für Steuererklärungen

Das Steuerjahr eines Unternehmens bestimmt sein Steuerfenster und kann innerhalb eines Jahres festgelegt werden. Für ein neues Unternehmen beginnt dies mit dem Datum der Gründung und endet mit dem letzten Tag des Geschäftsjahres. Ihr Unternehmen muss innerhalb von zwei Monaten ab dem Tag nach Ablauf des Zeitraums eine finale lokale Verbrauchssteuererklärung beim zuständigen Bezirksdirektor des Steuergebiets einreichen und die damit verbundene lokale Verbrauchssteuer entrichten.

Für Einzelunternehmen ist die Frist weniger flexibel. Dies liegt daran, dass ihr Steuerzeitraum vom 1. Januar bis zum 31. Dezember geht.

Einzelunternehmer/innen müssen Steuererklärungen am 31. März einreichen (oder am darauffolgenden Tag, wenn das Fälligkeitsdatum auf einen Samstag, Sonntag oder Feiertag fällt).

- Unternehmenstyp: Fälligkeitsdatum für die Finalisierung der Verbrauchssteuer (gesetzliches Fälligkeitsdatum)

- Eingetragenes Unternehmen: Innerhalb von zwei Monaten ab dem Tag, der auf das Ende des Besteuerungszeitraums folgt

- Einzelunternehmen: 31. März (oder der darauffolgende Tag, wenn das Fälligkeitsdatum ein Samstag, Sonntag oder Feiertag ist)

Wenn Sie Einzelunternehmer/in sind und den Steuereinzug nutzen (automatischer Abzug von Ihrem Konto nach Abschluss der Verfahren), stellt die nationale Steuerbehörde außerdem gesonderte Informationen zum Datum der Abbuchung der Verbrauchssteuer zur Verfügung. Obwohl Sie Ihre Steuererklärung bis zum 31. März einreichen müssen, sind die tatsächlichen Steuerbelastungen Mitte bis Ende April fällig, sodass Sie Zeit haben, die Mittel aufzubringen.

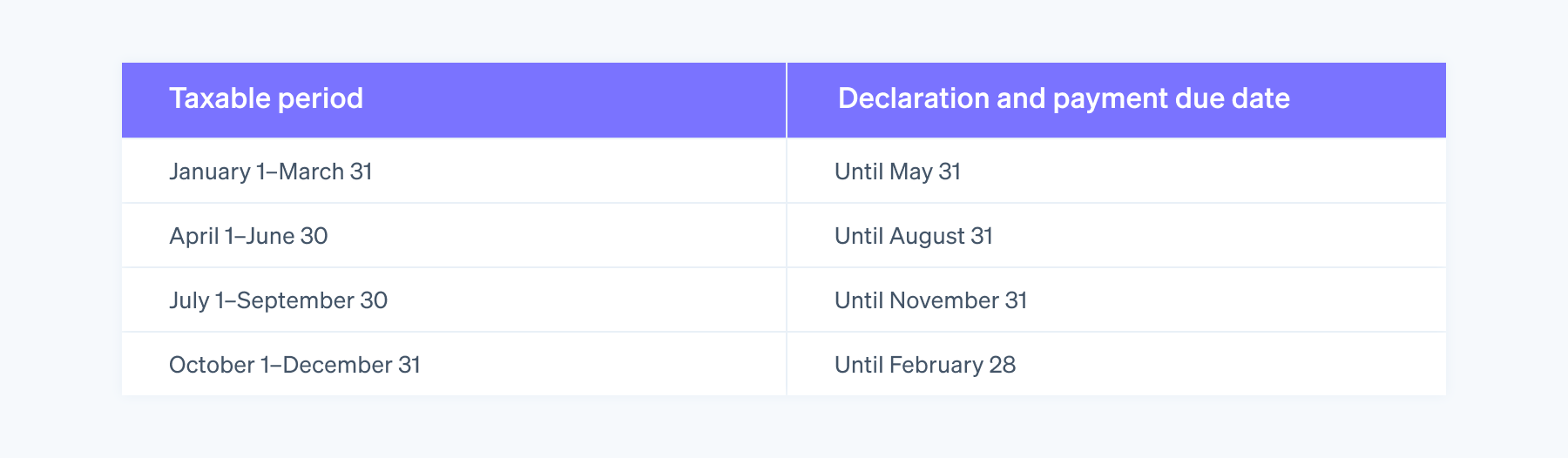

Sonderbestimmungen für Besteuerungszeiträume

Ein Unternehmen könnte auch die Ausnahme vom Besteuerungszeitraum wählen, die jeden Zeitraum in dreimonatige oder einmonatige Zeitfenster ab dem ersten Tag des Steuerjahres unterteilt und jede Dauer als einen Steuerzeitraum betrachtet. Bei einem kürzeren Steuerzeitfenster müssen Sie Ihre Steuererklärung weiterhin abgeben und Ihre Zahlung innerhalb von zwei Monaten nach Ende des jeweiligen Steuerzyklus leisten.

Für die vierteljährlichen Besteuerungszeiträume gilt die folgende Erklärungs- und Zahlungsfälligkeit:

Im Übrigen erhalten Einzelunternehmen eine nennenswerte Ausnahme vom Besteuerungszeitraum. Angenommen, man verkürzt sein Zeitfenster um drei Monate. In diesem Fall kann das Unternehmen es in die folgenden Dreimonats- bis Einmonatszeiträume unterteilen, wenn es um einen Monat gekürzt wird: 1. Januar bis 31. März, 1. April bis 30. Juni, 1. Juli bis 30. September, 1. Oktober bis 31. Dezember und 1. Januar. In diesem Fall können Sie die Besteuerungsdauer um einen Monat verkürzen.

Bitte beachten Sie, dass Kapitalgesellschaften und Einzelunternehmen, die sich für die Ausnahmeregelung für den Besteuerungszeitraum entschieden haben, diese zwei Jahren nicht einstellen dürfen, außer im Falle einer Geschäftsaufgabe.

Zwischenerklärungen

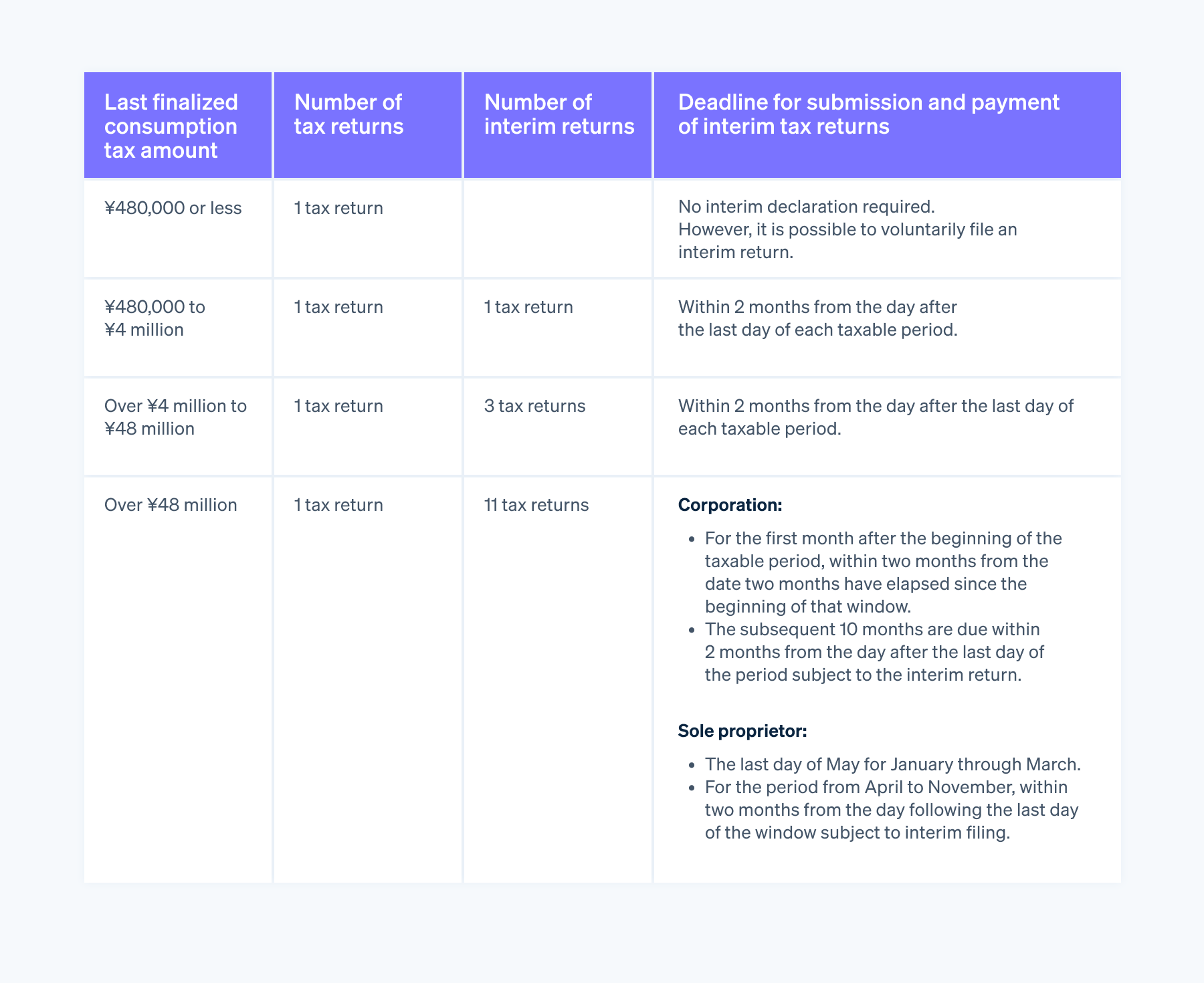

Grundsätzlich beträgt der Besteuerungszeitraum für die Verbrauchssteuer ein Jahr, aber in der Mitte eines Steuerjahres kann die Steuerbehörde eine „Zwischensteuererklärung“ verlangen, um einen Teil der Steuer zu zahlen.

Sie müssen eine Zwischenerklärung abgeben, wenn der jährliche Verbrauchssteuerbetrag für das vorangegangene Steuerjahr für Kapitalgesellschaften (oder das letzte Jahr für Einzelunternehmer/innen) 480.000 Yen übersteigt. Bitte beachten Sie, dass der Betrag je nach Höhe der finalen Verbrauchssteuer variiert.

Überlegung, wann die Verbrauchssteuer zu zahlen ist

Da ein Unternehmen sein Geschäftsjahr verwendet, um seinen Steuerzeitraum und seine Einreichungs- und Zahlungsfristen zu bestimmen, ist es wichtig, die Struktur der Verbrauchssteuer vollständig zu verstehen, um sicherzustellen, dass Sie Ihre Steuern pünktlich zahlen.

Bei steuerpflichtigen Unternehmen müssen Sie unabhängig davon, ob Ihr Unternehmen erfolgreich ist, Verkaufssteuern zahlen. Wenn Sie die Verbrauchssteuer nicht bis zum Stichtag begleichen, können Sie eine Fristverlängerung beantragen, müssen aber eine Verzugsgebühr zahlen.

Daher bezahlen Sie am besten, wenn ausreichend Mittel Ihres Unternehmens vorhanden sind. Vermeiden Sie unter Umständen Zeiten, in denen Sie andere Ausgaben wie Versicherungsprämien oder Boni zu decken haben, sowie Überschneidungen mit Zeiten mit hoher Auslastung, um die Arbeitsbelastung der Buchhaltung zu reduzieren.

Wenn Sie Ihr Finanzmanagement so weit wie möglich vereinfachen möchten, sollten Sie die Installation einer Buchhaltungs-Software mit Funktionen zum Kontenabschluss, zum Einreichen von Verbrauchssteuererklärungen und zum Zahlen von Steuern in Betracht ziehen.

Stripe Tax deckt beispielsweise die Steuersysteme von über 50 Ländern, darunter Japan, ab. Mit Stripe Tax können Sie komplexe Steuerberechnungen und -erhebungen automatisieren, sodass Sie weniger Zeit mit der Steuerkonformität verbringen müssen und mehr Zeit für das Wachstum Ihres Unternehmens haben.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.