Die Umsatzsteuerjahreserklärung stellt für Unternehmen eine wichtige Grundlage zur korrekten Abrechnung ihrer Umsatzsteuer dar. Sie dient nicht nur der endgültigen Steuerfestsetzung – sie beeinflusst auch maßgeblich die Liquidität und Steuerlast eines Unternehmens. Eine sorgfältige und fristgerechte Abgabe ist daher unerlässlich, um potenzielle rechtliche und finanzielle

Risiken zu vermeiden. In diesem Artikel erfahren Sie, was eine Umsatzsteuerjahreserklärung ist, wer sie abgeben muss, welche Fristen und vieles mehr.

Worum geht es in diesem Artikel?

- Was ist eine Umsatzsteuerjahreserklärung?

- Wer muss eine Umsatzsteuerjahreserklärung abgeben?

- Welche Fristen gelten für die Umsatzsteuerjahreserklärung?

- Welche Angaben muss eine Umsatzsteuerjahreserklärung enthalten?

- Wie wird die Umsatzsteuer in der Jahreserklärung berechnet?

Was ist eine Umsatzsteuerjahreserklärung?

Die Umsatzsteuerjahreserklärung ist eine Steuererklärung, die steuerpflichtige Unternehmen und Selbstständige in Deutschland einmal jährlich beim Finanzamt einreichen müssen. Sie dient der Abrechnung der Umsatzsteuer, die auf Lieferungen und sonstige Leistungen erhoben wird.

Umsatzsteuerpflichtige Unternehmer/innen sind im Regelfall dazu verpflichtet, monatlich oder vierteljährlich Umsatzsteuervoranmeldungen bei der zuständigen Finanzbehörde abzugeben. In diesen wird aufgeführt, wie viel Umsatzsteuer sie von ihren Kundinnen und Kunden eingenommen haben. Zudem wird die gezahlte Vorsteuer aufgeführt, die Unternehmen auf ihre eigenen Einkäufe und Betriebsausgaben entrichtet haben. Die Differenz zwischen der vereinnahmten Umsatzsteuer und der gezahlten Vorsteuer bestimmt die Umsatzsteuerzahllast, die an das Finanzamt zu entrichten ist oder möglicherweise als Erstattung beantragt werden kann. Die Umsatzsteuervoranmeldungen sind jedoch vorläufig.

In der Umsatzsteuerjahreserklärung werden sämtliche Umsatzsteuervoranmeldungen eines Jahres zusammengefasst. Die Jahreserklärung dient dabei auch der etwaigen Korrektur und endgültigen Abrechnung der bereits abgegebenen Umsatzsteuervoranmeldungen. Bestenfalls gibt es jedoch keine Diskrepanzen zwischen den Angaben der Voranmeldungen und der Jahressteuererklärung. Auf Basis der Umsatzsteuerjahreserklärung wird der tatsächliche Umsatzsteuerbetrag ermittelt, der entweder vom Unternehmen abgeführt oder vom Finanzamt erstattet wird.

Wer muss eine Umsatzsteuerjahreserklärung abgeben?

Eine Umsatzsteuerjahreserklärung müssen grundsätzlich alle Unternehmer/innen und Selbstständige abgeben, die der Umsatzsteuerpflicht unterliegen. Umsatzsteuerpflichtig sind gemäß § 2 UStG alle Unternehmer/innen, die eine gewerbliche oder berufliche Tätigkeit selbstständig ausüben und Waren oder Dienstleistungen zur Erzielung von Einnahmen verkaufen.

Unternehmen, die die Kleinunternehmerregelung nach § 19 UStG in Anspruch nehmen, führen keine Umsatzsteuer ab. Dies müssen sie jedoch in der Umsatzsteuerjahreserklärung in Form einer Nullmeldung bestätigen. Das heißt, auch Kleinunternehmer/innen müssen eine Jahreserklärung der Umsatzsteuer einreichen.

Gleiches gilt für Freiberufler/innen, wenn ihre Tätigkeit als umsatzsteuerpflichtig eingestuft wird. Einige Tätigkeiten sind nach § 4 UStG jedoch umsatzsteuerbefreit; für sie wird ein Nullsteuersatz erhoben. Mit dieser Regelung sollen unter anderem medizinische, soziale und gemeinnützige Tätigkeiten gefördert werden. Freiberufler/innen sollten daher im Einzelfall prüfen, ob Sie eine Umsatzsteuerjahreserklärung abgeben müssen.

Welche Fristen gelten für die Umsatzsteuerjahreserklärung?

Die Jahreserklärung der Umsatzsteuer muss in der Regel bis zum 31. Juli des Folgejahres beim Finanzamt eingereicht werden. Die Erklärung für das Jahr 2024 müsste demnach bis zum 31. Juli 2025 abgegeben werden.

Die Frist der Umsatzsteuerjahreserklärung verlängert sich jedoch automatisch bis zum 28. Februar des übernächsten Jahres, wenn die Erklärung durch eine Steuerberaterin beziehungsweise einen Steuerberater erstellt wird. In diesem Fall wäre die Frist der Umsatzsteuerjahreserklärung 2024 der 28. Februar 2026 (siehe § 149 AO).

Die Steuererklärung muss dem Finanzamt elektronisch über das Portal ELSTER übermittelt werden. Dies können Unternehmen selbst mit einer Registrierung bei ELSTER tun oder mithilfe kompatibler Softwarelösungen. Des Weiteren ist es möglich, Steuerberater/innen mit der Übermittlung zu beauftragen.

Grundlage einer korrekten Umsatzsteuerjahreserklärung sind korrekte Daten. Daher sollten Unternehmen stets darauf achten, alle Umsätze sowie die dazugehörigen Steuersätze exakt zu dokumentieren. Zudem sollte gewährleistet werden, dass alle Angaben fehlerfrei in die Steuererklärung übertragen werden. Hierbei kann Stripe Tax Sie unterstützen: Mit Tax wird zum einen der korrekte Steuerbetrag für alle Umsätze automatisch ermittelt und auch der dem Finanzamt geschuldete Umsatzsteuerbetrag berechnet. Zum anderen können sämtliche Daten für die Erstellung der Umsatzsteuerjahreserklärung schnell und einfach übertragen werden. Dies kann Flüchtigkeitsfehler und in der Folge Probleme mit dem Finanzamt verhindern.

Welche Angaben muss eine Umsatzsteuerjahreserklärung enthalten?

Eine Umsatzsteuerjahreserklärung muss verschiedene Angaben enthalten, die eine vollständige und korrekte Berechnung der geschuldeten Umsatzsteuer ermöglichen. Die wichtigsten Angaben sind:

- Allgemeine Angaben zum Unternehmen: Diese beinhalten den Namen, die Anschrift und die Rechtsform des Unternehmens sowie die Steuernummer oder die Umsatzsteuer-Identifikationsnummer.

- Erzielte Umsätze: Hierunter fallen alle im Geschäftsjahr erzielten Umsätze, das heißt, die Summe aller steuerpflichtigen und steuerfreien Umsätze.

- Ermittelte Umsatzsteuer: Die Umsätze, auf die Umsatzsteuer erhoben wurde, müssen nach Steuersätzen aufgeschlüsselt werden. Es muss jeweils angegeben werden, ob der reguläre Steuersatz von 19 % oder der ermäßigte Steuersatz von 7 % angewendet wurde.

- Vorsteuerabzug: Ebenfalls Teil der Jahreserklärung der Umsatzsteuer ist die gezahlte Vorsteuer, also die Umsatzsteuer, die auf Eingangsrechnungen ausgewiesen ist. Vorsteuerkorrekturen aufgrund von Rücksendungen, Gutschriften oder Fehlern sind ebenfalls anzugeben.

- Besondere Fälle: Kleinunternehmer/innen müssen in der Umsatzsteuerjahreserklärung ebenfalls die erhobene Umsatzsteuer ausweisen – auch wenn diese 0 € beträgt. Zudem müssen Unternehmen Umsätze nach dem Reverse-Charge-Verfahren ausweisen, bei denen die Leistungsempfänger/innen die Umsatzsteuer schulden.

- Ergebnis der Steuerberechnung: Die ermittelte Umsatzsteuer sämtlicher Umsätze abzüglich der Vorsteuer ergibt die Umsatzsteuerlast des Unternehmens. Von dieser werden die Umsatzsteuer-Vorauszahlungen abgezogen, um die Umsatzsteuer-Abschlusszahlung zu ermitteln. Wenn die Vorauszahlungen über der Umsatzsteuerlast liegen, bekommt das Unternehmen den Differenzbetrag vom Finanzamt erstattet. Im umgekehrten Fall muss der Differenzbetrag an das Finanzamt abgeführt werden.

Wie wird die Umsatzsteuer in der Jahreserklärung berechnet?

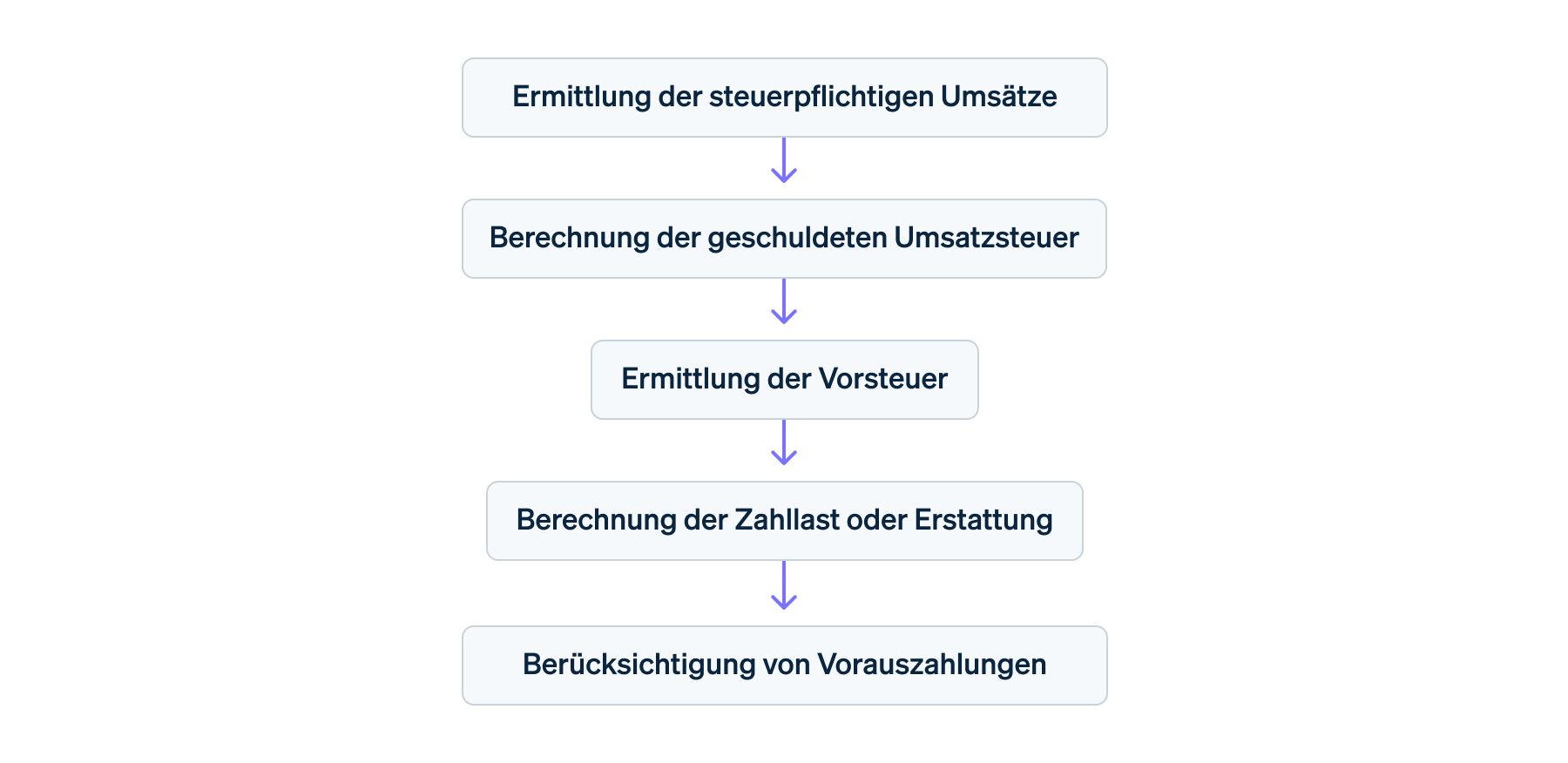

Die Berechnung der Umsatzsteuer in der Umsatzsteuerjahreserklärung erfolgt in mehreren Schritten, um die endgültige Steuerlast zu bestimmen. Mit ELSTER ist die Berechnung jedoch unkompliziert möglich: Hierfür müssen Unternehmen lediglich die relevanten Zahlen eingeben und das Programm übernimmt die Berechnung. Und so funktioniert der Prozess ohne ELSTER:

Ermittlung der steuerpflichtigen Umsätze

Die Berechnung der Umsatzsteuer in der Umsatzsteuerjahreserklärung beginnt mit der Ermittlung der steuerpflichtigen Umsätze. Hierbei werden alle Umsätze des Unternehmens erfasst, die im entsprechenden Jahr erzielt wurden. Diese müssen nach den jeweiligen Steuersätzen aufgeschlüsselt werden. Umsätze, die von der Umsatzsteuer befreit sind, werden separat ausgewiesen.

Berechnung der geschuldeten Umsatzsteuer

Im nächsten Schritt erfolgt die Berechnung der geschuldeten Umsatzsteuer. Für die ermittelten steuerpflichtigen Umsätze wird die Umsatzsteuer berechnet, indem der Umsatz mit dem entsprechenden Steuersatz multipliziert wird. Die Summe der Umsatzsteuerbeträge für Umsätze mit 19 % und 7 % ergibt die Gesamtumsatzsteuer, die das Unternehmen für das Jahr schuldet.

Ermittlung der Vorsteuer

Nun wird die Vorsteuer ermittelt, die das Unternehmen im Laufe des Jahres für bezogene Waren und Dienstleistungen gezahlt hat. Denn die Vorsteuerbeträge können in der Folge von der geschuldeten Umsatzsteuer abgezogen werden. Voraussetzung hierfür ist jedoch, dass die entsprechenden Eingangsrechnungen vorliegen. Die Vorsteuer wird ebenfalls für beide Steuersätze, das heißt 19 % und 7 %, erfasst.

Berechnung der Zahllast oder Erstattung

Im vierten Schritt wird die Zahllast beziehungsweise der Erstattungsbetrag berechnet. Hierfür wird die abziehbare Vorsteuer von der geschuldeten Umsatzsteuer subtrahiert. Ist die geschuldete Umsatzsteuer höher als die Vorsteuer, entsteht eine Zahllast. Ist die Vorsteuer hingegen höher, ergibt sich ein Erstattungsanspruch.

Berücksichtigung von Vorauszahlungen

Anschließend werden die Vorauszahlungen berücksichtigt, die das Unternehmen im Laufe des Jahres bereits über die Umsatzsteuervoranmeldungen geleistet hat. Diese Vorauszahlungen werden von der ermittelten Zahllast abgezogen, wodurch der endgültige Betrag entsteht, den das Unternehmen entweder nachzahlen muss oder als Erstattung zurückerhält.

Berechnung der Umsatzsteuer für die Jahreserklärung

Ermittlung der steuerpflichtigen Umsätze

Die Berechnung der Umsatzsteuer in einer Jahreserklärung beginnt mit der Ermittlung der steuerpflichtigen Umsätze. Darin enthalten sind alle Umsätze, die das Unternehmen im Laufe des Jahres getätigt hat. Diese sind nach den jeweiligen Steuersätzen aufzuschlüsseln. Umsätze, die von der Umsatzsteuer befreit sind, werden als separate Position erfasst.

Berechnung der geschuldeten Umsatzsteuer

Als nächstes folgt die Berechnung der fälligen Umsatzsteuer. Die Umsatzsteuer wird berechnet, indem jeder steuerpflichtige Verkauf mit dem entsprechenden Steuersatz multipliziert wird. Die Summe der Umsatzsteuerbeträge für Verkäufe in Höhe von 19 und 7 % ist die Gesamtumsatzsteuer, die das Unternehmen für das Jahr schuldet.

Ermittlung der Vorsteuer

Als nächstes wird die Vorsteuer ermittelt, die ein Unternehmen auf Waren und Dienstleistungen zahlt, die im Laufe des Jahres gekauft werden. Der Vorsteuerbetrag kann dann von der geschuldeten Umsatzsteuer abgezogen werden. Voraussetzung dafür ist allerdings, dass die entsprechenden Eingangsrechnungen vorliegen. Das Unternehmen verbucht die Vorsteuer ebenfalls für beide Steuersätze, 19 und 7 %.

Berechnung des Zahlungsbetrags oder der Rückerstattung

Der Zahlungs- bzw. Erstattungsbetrag wird berechnet, indem die abzugsfähige Vorsteuer von einer etwaigen geschuldeten Umsatzsteuer abgezogen wird. Ist die geschuldete Umsatzsteuer höher als die Vorsteuer, entsteht eine Zahlungspflicht. Ist die Vorsteuer höher als die geschuldete Umsatzsteuer, besteht ein Erstattungsanspruch.

Berücksichtigung von Vorauszahlungen

Die vom Unternehmen im Laufe des Jahres bereits geleisteten Vorauszahlungen durch Umsatzsteuererklärungen werden zuletzt berücksichtigt. Diese Vorauszahlungen werden von der ermittelten Zahlungssumme abgezogen, so dass sich der endgültige Betrag ergibt, den das Unternehmen entweder zurückzahlen oder als Rückerstattung zurückerhalten muss.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.