O "compre agora e pague depois" se tornou uma das formas de pagamento mais conhecidas: mais da metade dos clientes dos EUA usou um serviço desse tipo e quase 10% das transações de e-commerce na Austrália recebem pagamentos com um provedor do tipo "compre agora e pague depois". Essa foi a forma de pagamento que mais cresceu em 2020 na Índia e no Reino Unido. Os especialistas estimam que esses serviços serão responsáveis por 12% do total de gastos com e-commerce no mundo em produtos físicos até 2025.

O que é o "compre agora e pague depois"?

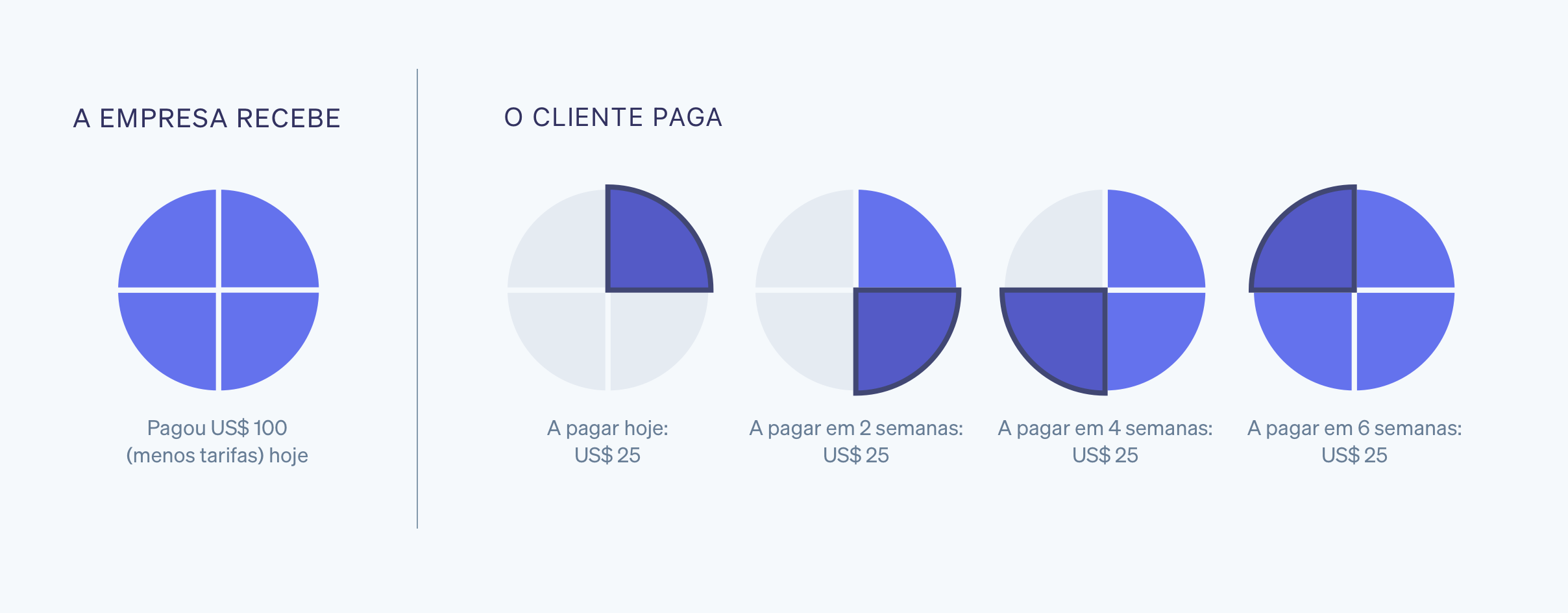

O BNPL (buy now, pay later, compre agora e pague depois) é uma forma de pagamento alternativa para os clientes comprarem produtos e serviços sem necessidade de pagar o valor total à vista. Com ela, os clientes podem financiar imediatamente as compras e pagar o valor em parcelas fixas ao longo do tempo. Por exemplo, é possível pagar a compra de um item de US$ 100 em quatro parcelas de US$ 25 sem juros.

Os serviços de BNPL, como Affirm, Afterpay, Klarna e Zip, são usados por várias empresas, principalmente por varejistas de e-commerce, para aumentar a conversão e o valor médio dos pedidos e alcançar novos clientes. Em sessões que se qualificam para BNPL, as empresas na Stripe tiveram um aumento de até 14% na receita. Com essas formas de pagamento, os clientes podem financiar compras imediatamente e pagar o valor em parcelas fixas ao longo do tempo.

Os comerciantes recebem o pagamento total do item antecipadamente, menos o valor das tarifas (por exemplo, taxas de cartão de crédito), e não precisam acompanhar o parcelamento. Os provedores de serviços do tipo BNPL têm o papel de avaliar o risco em relação aos clientes, gerenciar as parcelas e cobrar pagamentos. Dessa forma, você pode se concentrar no crescimento dos seus negócios.

Neste guia, abordamos os conceitos básicos sobre as formas de pagamento do tipo BNPL. Você saberá como elas funcionam, como escolher um provedor e como a Stripe pode ajudar.

Como os serviços do tipo BNPL funcionam?

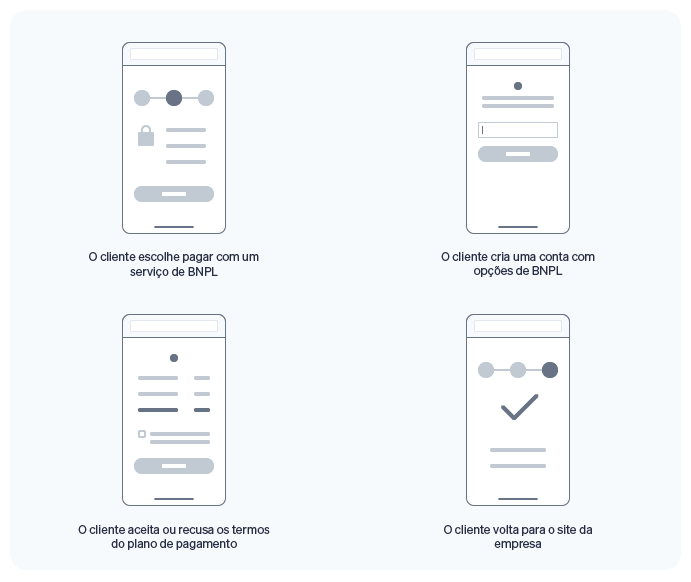

Esses serviços são normalmente apresentados como uma opção no fluxo de pagamento, assim como cartões de crédito e outras formas de pagamento. Quando os clientes fazem uma compra avulsa, eles selecionam "Compre agora e pague depois" no formulário de pagamento e são redirecionados para o site ou app do fornecedor para criar uma conta ou fazer login. Os clientes confirmam se aceitam os termos do plano de pagamento, normalmente selecionando parcelas quinzenais ou mensais, e concluem a compra.

Depois disso, as empresas recebem o pagamento integral adiantado (menos as tarifas aplicáveis). Os clientes pagam as parcelas diretamente ao provedor da forma de pagamento do tipo BNPL, muitas vezes sem juros e sem tarifas adicionais quando o processo é feito em dia.

As formas de pagamento do tipo BNPL afetam a pontuação de crédito de um cliente?

Desde que os clientes tomem cuidado para não gastar demais e continuem pagando no prazo, a maioria das formas de pagamento desse tipo não afeta significativamente a pontuação de crédito do cliente.

No entanto, isso poderá acontecer se for difícil para os provedores realizarem a verificação de crédito ou se um cliente não fizer os pagamentos em dia.

Como os serviços do tipo BNPL ganham dinheiro?

Eles geram receita com a cobrança de tarifas para os clientes e as empresas. As tarifas comerciais dependem do provedor, mas normalmente o processo de configuração inicial inclui uma tarifa, e cada transação também tem uma taxa fixa. As tarifas do cliente geralmente estão relacionadas à cobrança de juros ou atrasos de pagamentos.

Quais são os benefícios dos serviços do tipo BNPL?

Experiências de checkout mais simples são importantes para qualquer negócio, especialmente se o seu foco é o crescimento do e-commerce. Os clientes esperam experiências de pagamento simples e personalizadas, com a flexibilidade de escolher como fazer uma compra. As formas de pagamento do tipo BNPL não só oferecem essa flexibilidade e conveniência para seus clientes, como também reduzem o risco de fraude e aumentam sua conversão e o valor médio do pedido.

Vantagens das opções de BNPL:

- Receba pagamentos adiantados e proteção contra o risco de pagamento e fraude: você recebe o valor total da transação imediatamente, não importa se o cliente paga ou não as parcelas. Isso significa que os provedores do tipo BNPL assumem todo o risco relacionado ao cliente, protegendo sua empresa contra fraudes. Se um cliente abrir uma contestação relacionada a fraude, o provedor assumirá o risco e arcará com os custos associados.

- Alcance mais clientes: oferecer uma variedade de formas de pagamento cria uma experiência relevante e familiar, o que ajuda a atrair mais clientes. As opções de BNPL são conhecidas principalmente entre os clientes mais jovens, que muitas vezes não têm cartão de crédito: mais de 26% dos millennials e quase 11% dos compradores da geração Z usaram esses serviços para pagar as compras online mais recentes. Os serviços de BNPL também têm canais de marketing estabelecidos, como diretório de lojas e marketing por e-mail, ou seja, você tem mais oportunidades para alcançar novos clientes.

- Ofereça uma experiência melhor ao cliente: os serviços de pagamento do tipo BNPL oferecem aos clientes um modo mais rápido e conveniente de financiar compras. Os clientes ficam sujeitos apenas a uma verificação de crédito simples em vez da verificação rígida presente em outros métodos de financiamento. Não há inscrições específicas, tarifas de inscrição nem tempo de processamento adicional, e a maioria dos provedores tem planos e termos de pagamento simples de entender. Os clientes recorrentes também podem fazer checkout com facilidade, concluindo o fluxo de pagamento em apenas alguns cliques.

- Aumente a conversão: é mais provável que os clientes façam uma compra, especialmente de grande volume, se podem pagar pelo item ao longo do tempo. Os serviços de BNPL diminuem o peso da compra, ou seja, é menos intimidador fazer quatro pagamentos de US$ 50 sem juros do que uma transação de US$ 200 usando um cartão de crédito que acumula juros continuamente.

- Amplie o valor médio dos pedidos: os serviços do tipo BNPL removem a barreira das compras maiores, permitindo que os clientes parcelem o pagamento ao longo do tempo para que o valor caiba no orçamento deles. A chance de os clientes comprarem outros itens quando descobrem que podem pagar o valor total em longo prazo é maior em empresas que vendem produtos com preços mais baixos.

Para os consumidores, os serviços do tipo BNPL representam uma forma conveniente e acessível de fazer compras. Os provedores desses serviços também tomam medidas para garantir créditos e serviços responsáveis aos clientes. Por exemplo, eles fornecem informações aos consumidores sobre o dinheiro que devem e como estabelecem as tarifas. Além disso, eles exigem que as empresas sigam as diretrizes de comunicação desses serviços aos clientes. Com a crescente popularidade dessas formas de pagamento, alguns governos estão considerando criar regras para promover práticas responsáveis e garantir que os consumidores entendam o funcionamento do produto. A Stripe está acompanhando esses desdobramentos de perto para entender como os clientes e as empresas podem ser afetados.

Os clientes ou as empresas pagam mais quando usam as formas de pagamento do tipo BNPL?

Geralmente, os clientes não pagam mais ao usar esses serviços.

Além disso, o custo de um produto ou serviço não muda por causa dessa forma de pagamento. Se um produto custa US$ 100, o cliente paga esse valor para a empresa que fez a venda.

No entanto, pode ser que existam tarifas de processamento associadas para as empresas que fornecem um serviço de BNPL. O custo de um serviço desse tipo depende do provedor.

As formas de pagamento do tipo BNPL são ideais para minha empresa?

As formas de pagamento compre agora e pague depois são benéficas para a maioria das empresas, principalmente:

- Varejistas que vendem produtos e serviços de valor mais alto, como itens de luxo ou pacotes de viagens e que querem aumentar a conversão

- Varejistas que vendem produtos e serviços de valor mais baixo e que querem aumentar o tamanho médio do carrinho e alcançar novos clientes que talvez não tenham cartão de crédito ou meios para pagar o custo total de uma só vez

Como escolher um provedor?

Depende dos tipos de itens que você vende, do preço deles e da sua base de clientes. Considere estas informações:

- Termos de pagamento: os provedores de BNPL oferecem diferentes planos de parcelamento e prazos, variando de algumas semanas a vários anos. Se a sua empresa normalmente tem um valor médio de pedido alto, procure provedores que ofereçam pagamentos em um período mais longo (como parcelas mensais em 6 meses). Por outro lado, empresas com um valor médio de pedido menor podem oferecer menos parcelas em um período menor, como quatro parcelas em 6 semanas.

- Limites de crédito: cada cliente terá um limite de gastos diferente com base no histórico de uso, crédito e/ou pagamento, mas alguns provedores de compre agora, pague depois têm limites de crédito mínimo e máximo. Novamente, avalie o valor médio do pedido e selecione um fornecedor que ofereça crédito suficiente para que os clientes façam compras bem-sucedidas.

- Localização do cliente: decida em quais mercados você quer oferecer um serviço do tipo BNPL com base na localização dos seus clientes. Talvez seja necessário oferecer mais de um provedor para ampliar sua cobertura geográfica. Você também pode selecionar o provedor de BNPL que é mais conhecido na região. Por exemplo, a Afterpay e a Zip são os serviços mais populares na Austrália, enquanto a Klarna é mais conhecida na Alemanha e nos países nórdicos.

Comparação de provedores de BNPL

Encontre serviços relevantes revisando os perfis das opções oferecidas pela Stripe abaixo. Você também pode conferir quais formas de pagamento estão disponíveis para sua conta acessando o Dashboard.

|

Affirm

|

Afterpay/Clearpay

|

Klarna

|

CEP

|

|

|---|---|---|---|---|

|

Região relevante do pagador

|

Canadá, EUA | Austrália, Canadá, Nova Zelândia, Reino Unido, EUA | Austrália, Áustria, Bélgica, Canadá, Tchéquia, Dinamarca, Finlândia, França, Alemanha, Grécia, Irlanda, Itália, Nova Zelândia, Noruega, Polônia, Portugal, Espanha, Suécia, Suíça, Países Baixos, Reino Unido, EUA | Austrália, EUA |

|

Opções de pagamento

|

|

|

|

|

|

Limite de transações

|

Mínimo de US$ 50; máximo de US$ 30.000 | Mínimo de US$ 1; máximo de US$ 1.000 - US$ 4.000 ou o equivalente local (varia conforme a localização) | Mínimo de US$ 10 ou o equivalente local. A partir de US$ 5.000 possível para financiamento. O valor máximo varia por cliente | Para AU: AU $1.000 a 5.000; AU $50.000 para empresas selecionadas Para os EUA: $35 - $1500 |

|

Base de clientes ativos

|

31 milhões de clientes no mundo | 20 milhões de clientes no mundo | 150 milhões de clientes no mundo | 6,3 milhões de clientes no mundo |

Conheça os preços da Stripe relacionados às formas de pagamento do tipo BNPL.

*Sujeito a tarifas de atraso e critérios de elegibilidade. Consulte www.afterpay.com para mais detalhes. Empréstimos para residentes da Califórnia são feitos ou negociados de acordo com uma licença sob a Lei de Credores Financeiros da Califórnia (California Finance Lenders Law). © 2021 Afterpay EUA

Affirm

A Affirm está modernizando o crédito ao consumidor e mudando a forma como as pessoas fazem compras. Sua tecnologia preditiva oferece opções de pagamento personalizadas que são adaptadas a cada compra, incluindo planos de pagamento flexíveis, desde 4 pagamentos sem juros a cada 2 semanas até parcelas mais longas de até 36 meses.

A Affirm tem 235 mil varejistas como parceiros e uma rede de mais de 31 milhões de clientes em potencial nos EUA. Os clientes têm a flexibilidade de comprar o que querem hoje e pagar aos poucos. Os termos transparentes da Affirm (sem taxas nem juros compostos) aumentam a satisfação do cliente e podem levar a taxas de conversão mais altas, além de gerar compras repetidas para os comerciantes.

Afterpay

A Afterpay, também conhecida como Clearpay no Reino Unido, permite que os clientes dividam o pagamento em parcelas sem juros com o Pay in 4 e financiem pedidos de valores mais altos por meio de parcelas mensais com juros (disponível apenas nos EUA). O serviço está disponível nos seguintes países: Austrália, Canadá, Estados Unidos, Nova Zelândia e Reino Unido e tem 20 milhões de clientes ativos.

Como líder no setor de BNPL, a Afterpay define limites de gastos iniciais sensatos e transparentes que podem aumentar com o tempo para novos clientes, recompensa os consumidores que gastam com responsabilidade e desenvolveu uma solução completa para compras na loja e online.

Klarna

A Klarna oferece a maior variedade de opções de pagamento, o que dá aos clientes mais liberdade para escolher quando e como pagar por uma compra. Ela também fornece soluções de pagamento para mais de 150 milhões de compradores e mais de 450 mil empresas e atua em 45 mercados.

Há quatro maneiras diferentes de os clientes pagarem por uma transação com a Klarna: Pay in Installments (pagamento em parcelas), Pay Later (pagamento posterior), Pay in full (pagamento integral) e Financing (financiamento):

- O Klarna Pay in Installments permite que o cliente faça a compra online e divida o custo em três ou quatro pagamentos sem juros*.

- O Klarna Pay Later de 30 dias permite que o cliente realize a transação agora e pague o total a prazo, sem custo.

- O Pay in full é oferecido em muitos países europeus e permite que o cliente pague uma transação imediatamente usando credenciais de pagamento armazenadas. As formas de pagamento suportadas incluem transferências bancárias ou débito automático.

- O Klarna Financing oferece até 36 meses de crédito, que o cliente pode acessar após preencher um cadastro único. Se aprovado, o cliente pode pagar as parcelas mensais online ou no aplicativo móvel.

Zip

A Zip, uma empresa líder global do tipo compre agora e pague depois, oferece opções para simplificar a forma de pagamento dos clientes com uma variedade de opções de pagamento flexíveis. É um método de pagamento familiar usado por 6,3 milhões de clientes em todo o mundo. Os clientes na Austrália podem optar por pagar mais tarde com pagamentos sem juros com o Zip Pay ou em parcelas sem juros por até 36 meses com o Zip Money. Os clientes dos EUA podem optar pelo Pay in 4.

A Zip oferece três opções para os clientes pagarem por uma transação:

- Zip Pay (AU) oferece aos clientes uma linha de crédito de até $1.000 AUD. Os clientes podem selecionar a frequência de pagamento: semanal, quinzenal ou mensal.

- O Zip Money (AU) oferece aos clientes uma linha de crédito entre $1.000 AUD e $5.000 AUD, ou até $50.000 AUD com comerciantes Zip selecionados. Os clientes têm flexibilidade quanto ao valor, data e frequência de pagamento.

- Zip Pay in 4 (EUA) permite que os clientes paguem compras entre US$ 35 e US$ 1.500 em 4 parcelas.

Como faço para configurar a forma de pagamento do tipo BNPL para minha empresa?

É fácil. Depois de selecionar um provedor que se alinhe com suas metas de negócios, você provavelmente passará por um processo de inscrição que inclui o fornecimento de informações sobre sua empresa. Outra opção é se integrar diretamente a um fornecedor de software para agilizar a implementação e facilitar o uso. Por exemplo, com a Stripe, depois da sua aprovação, nossa equipe ajuda você a integrar o serviço de BNPL ao seu site. Assim, você poderá fornecer esses serviços como uma forma de pagamento adicional para seus clientes.

Como a Stripe pode ajudar

Empresas de e-commerce em todo o mundo usam a Stripe para aceitar várias formas de pagamento, incluindo BNPL, e simplificar as operações globais. A Stripe está tornando possível aceitar opções de BNPL em minutos com uma única integração. A Stripe oferece:

Opções de integração rápidas e otimizadas

O conjunto de produtos da Stripe inclui suporte a pagamento global integrado para que você possa proporcionar as experiências mais relevantes para seus clientes.

- As superfícies de pagamento da Stripe permitem adicionar novas formas de pagamento, inclusive BNPL, diretamente no Dashboard da Stripe. Você não precisa usar programação! O algoritmo de machine learning da Stripe entra em ação e mostra dinamicamente as formas de pagamento mais relevantes para os clientes.

- Gere conversão no topo do funil adicionando a Forma de pagamento Messaging Element, que ajuda seus clientes a saber quais opções de compre agora e pague depois eles têm no checkout diretamente pelo produto, carrinho ou páginas de pagamento.

- As plataformas e os marketplaces podem usar o Stripe Connect para aceitar dinheiro e fazer pagamentos para terceiros. Seus vendedores ou prestadores de serviços têm as mesmas vantagens do onboarding dinâmico da Stripe e podem acessar imediatamente formas de pagamento selecionadas.

- A API Payments da Stripe facilita o suporte a várias formas de pagamento por meio de uma única integração. Isso lhe dá uma integração unificada e elegante que envolve um mínimo de tempo de desenvolvedor e é de fácil manutenção, independentemente das formas de pagamento que optar por implementar.

Esqueça a burocracia

As empresas qualificadas podem aceitar qualquer uma dessas opções de "compre agora e pague depois" com a Stripe em minutos: não há processo adicional de inscrição, onboarding ou avaliação de risco para começar já. Saiba a quais opções de BNPL você tem direito acessando o Dashboard.

Monitoramento e relatórios unificados

Pagamentos feitos com qualquer forma de pagamento, incluindo serviços de BNPL, aparecem no Stripe Dashboard, reduzindo a complexidade operacional e permitindo uma reconciliação financeira simples. Isso permite desenvolver processos padronizados para operações típicas como processamento, atendimento ao cliente e reembolsos.

Para mais informações sobre o suporte a formas de pagamento compre agora e pague depois com o Stripe, consulte nossa documentação ou entre em contato com nossa equipe de vendas. Para começar a aceitar pagamentos imediatamente, registre-se para ter uma conta.