Wer in Deutschland ein Einzelunternehmen gründen möchte, kann dies in verschiedenen Rechtsformen tun: als Freiberufler/in, als Kleingewerbetreibende/r oder als eingetragener Kaufmann beziehungsweise eingetragene Kauffrau. In diesem Artikel erfahren Sie, welche Bedingungen erfüllt sein müssen, um als eingetragene Kauffrau oder eingetragener Kaufmann zu firmieren, wie die Eintragung funktioniert und welche Vor- und Nachteile die Rechtsform hat. Zudem erläutern wir die Besonderheiten in Bezug auf Steuern, Haftung und Buchführung.

Worum geht es in diesem Artikel?

- Was ist ein eingetragener Kaufmann beziehungsweise eine eingetragene Kauffrau?

- Wie erfolgt die Eintragung als e.K.?

- Was sind die Vor- und Nachteile der Rechtsform e.K.?

- Welche Steuern müssen e.K. zahlen?

- Welche Pflichten haben e.K. bei der Buchführung?

- Was müssen e.K. bei der Haftung beachten?

Was ist ein eingetragener Kaufmann beziehungsweise eine eingetragene Kauffrau?

Ein eingetragener Kaufmann beziehungsweise eine eingetragene Kauffrau sind Einzelunternehmer/innen, die ein Handelsgewerbe betreiben und im Handelsregister eingetragen sind. Sie unterliegen rechtlich dem Handelsgesetzbuch (HGB). Dies unterscheidet sie unter anderem von Kleingewerbetreibenden, für die als nicht eingetragene Einzelunternehmer/innen das Privatrecht nach dem Bürgerlichen Gesetzbuch (BGB) gilt.

Ob sich Einzelunternehmer/innen als Kaufleute ins Handelsregister eintragen lassen müssen, hängt von verschiedenen Faktoren ab – beispielsweise der Art des Unternehmens und der Betriebsgröße. Unterschieden werden Ist-Kaufleute und Kann-Kaufleute. Grundsätzlich gilt: Alle Gewerbetreibenden müssen sich ins Handelsregister eintragen, wenn ihre Tätigkeit einen kaufmännischen Geschäftsbetrieb erfordert. Wann ein solcher vorliegt, ist jedoch nicht eindeutig definiert. Ein Anhaltspunkt kann ein Jahresumsatz über 800.000 € oder ein Jahresgewinn über 80.000 € sein. Darüber hinaus können weitere Kriterien herangezogen werden, darunter die Anzahl der Mitarbeiter/innen, die Höhe des Anlage- und Umlaufvermögens, die Art und Vielfalt erbrachter Dienstleistungen oder die Menge der Produkte.

Liegt ein kaufmännischer Geschäftsbetrieb vor, handelt es sich um eine Ist-Kauffrau beziehungsweise einen Ist-Kaufmann. In diesem Fall ist der Eintrag ins Handelsregister verpflichtend. Erfordert das Gewerbe keinen kaufmännischen Geschäftsbetrieb, spricht man von Kann-Kauffrauen beziehungsweise Kann-Kaufmännern. Diese können sich freiwillig im Handelsregister eintragen. Im Zweifel kann die zuständige Industrie- und Handelskammer bei der Bewertung helfen, ob der Geschäftsbetrieb einen Handelsregistereintrag erfordert.

Wichtig ist zudem, dass eingetragene Kaufleute alleinige Inhaber/innen sind und keine Partner/innen im Unternehmen haben. Sobald mehrere Kaufleute gemeinsam gründen, handelt es sich um eine offene Handelsgesellschaft (OHG).

Die gängige Abkürzung für eingetragene Kaufleute ist „e.K.“. Gelegentlich wird auch die Abkürzung „e.Kfm.“ für einen eingetragenen Kaufmann oder „e.Kfr.“ für eine eingetragene Kauffrau verwendet.

Wie erfolgt die Eintragung als e.K.?

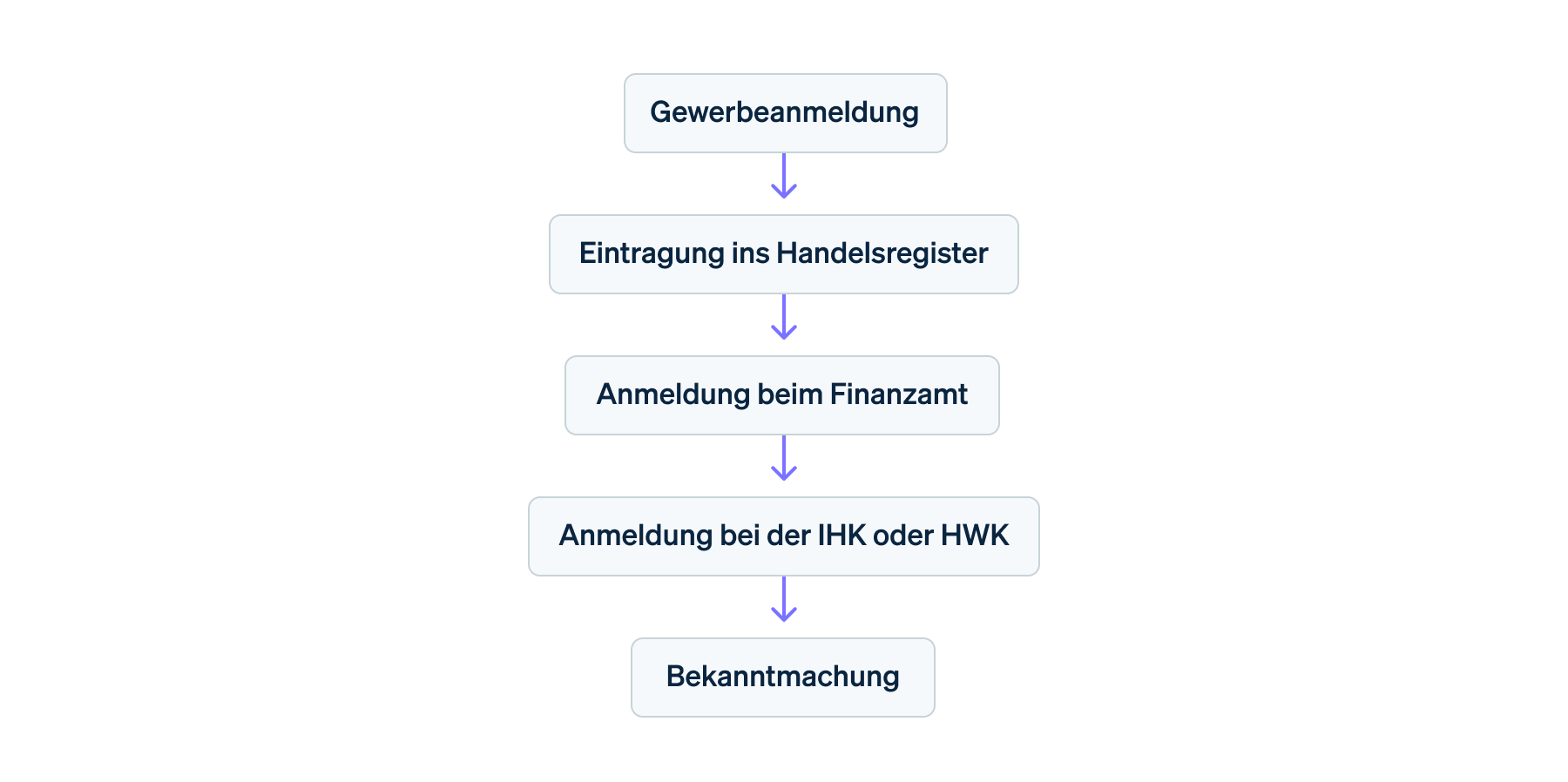

Die Eintragung als e.K. in Deutschland erfolgt durch einen formalen Prozess, der mehrere Schritte umfasst:

- Gewerbeanmeldung: Voraussetzung für eine Eintragung als e.K. ist eine Anmeldung beim zuständigen Gewerbeamt. Diese kann persönlich oder online erfolgen. Sie füllen einen Gewerbeschein aus und reichen diesen ein. Die Kosten sind überschaubar: Im Regelfall beträgt die Gebühr maximal einen mittleren zweistelligen Betrag.

- Eintragung ins Handelsregister: Der Eintragungsantrag beim Handelsregister muss notariell beglaubigt werden. Daher sollten Sie zunächst eine Notarin oder einen Notar ausfindig machen, der Ihren Antrag beglaubigt und einreicht. Dieser muss Ihren Vor- und Nachnamen enthalten sowie Ihr Geburtsdatum, Ihren Geburtsort und Ihren Wohnsitz. Darüber hinaus sind einige Informationen bezüglich Ihres Unternehmens notwendig: die Rechtsform, der Name und Sitz sowie der Unternehmenszweck. Neben den Notarkosten müssen Sie mit einem zweistelligen oder niedrigen dreistelligen Betrag für den Eintrag ins Handelsregister rechnen.

- Anmeldung beim Finanzamt: e.K. sind dazu verpflichtet, ihr Finanzamt innerhalb eines Monats nach der Gewerbeanmeldung über die Betriebseröffnung zu informieren. Im Regelfall leitet das Gewerbeamt die entsprechende Information über die Gründung automatisch weiter. Fragen Sie im Zweifel jedoch lieber nach, ob dies tatsächlich der Fall ist. Das Finanzamt übermittelt dann einen Fragebogen zur steuerlichen Erfassung, den Sie ausfüllen müssen. Hierfür können Sie sich die Unterstützung einer Steuerberaterin oder eines Steuerberaters suchen. Wichtig ist vor allem eine realistische Einschätzung Ihrer erwarteten Umsätze, die das Finanzamt heranzieht, um die Höhe Ihrer zu zahlenden Einkommensteuer zu ermitteln. Möchten e.K. die Kleinunternehmerregelung nutzen, müssen sie dies dem Finanzamt mitteilen.

- Anmeldung bei der IHK oder HWK: In Anhängigkeit der Tätigkeit und der Branche müssen sich e.K. bei der zuständigen Industrie- und Handelskammer oder Handwerkskammer anmelden.

- Bekanntmachung: Sobald die Eintragung als eingetragene Kauffrau beziehungsweise eingetragener Kaufmann erfolgt ist, können Sie offiziell als e.K. am Geschäftsleben teilhaben. Im Außenauftritt ist damit die Pflicht verbunden, auf die Rechtsform hinzuweisen. Der Rechtsformzusatz „e.K.“ muss demnach auf offiziellen Dokumenten des Unternehmens zu finden sein. Dies beinhaltet beispielsweise Angebote, Rechnungen oder Geschäftsbriefe.

Eintragung als e.K.: Schritt für Schritt

Was sind die Vor- und Nachteile der Rechtsform e.K.?

Die Rechtsform der eingetragenen Kauffrau beziehungsweise des eingetragenen Kaufmanns bietet sowohl Vor- als auch Nachteile. Besonders die folgenden Aspekte sollten beachtet werden:

Die Gründung eines e.K. ist beispielsweise im Vergleich zu Kapitalgesellschaften verhältnismäßig unkompliziert und erfordert weniger Formalitäten. Auch finanziell ist der Gründungsaufwand überschaubar. Es muss beispielsweise kein Mindestkapital vorhanden sein. Zudem kann der Betrieb schnell gestartet werden: Sobald eingetragene Kauffrauen beziehungsweise eingetragene Kaufmänner ihr Gewerbe angemeldet haben, können sie ihre Tätigkeit aufnehmen.

e.K. genießen darüber hinaus den Vorteil der Firmierung – anders als Unternehmen ohne Handelsregistereintrag. Dies gibt ihnen die Möglichkeit, öffentlich mit ihrem Wunschnamen aufzutreten, solange dieser den Zusatz „e.K.“ enthält. Es ist demnach auch ein Fantasiename möglich. Gleichzeitig sorgt der Eintrag ins Handelsregister für ein höheres Ansehen, da er für Dritte ein Beleg der Seriosität des Unternehmens ist. Dies erleichtert es, eingetragenen Kauffrauen und eingetragenen Kaufmännern unter anderem Bankkredite zu erhalten.

e.K. sind nicht dazu verpflichtet, Jahresabschlüsse zu veröffentlichen. Dies minimiert den bürokratischen Aufwand und hat den Vorteil, dass sensible Inhalte nicht offengelegt werden müssen. Eingetragene Kaufleute profitieren zudem von der sogenannten Rügepflicht. Laut § 377 HBG sind Käufer/innen bei beiderseitigen Handelsgeschäften verpflichtet, die erhaltene Ware unverzüglich zu prüfen und etwaige Mängel zu benennen. Tun sie dies nicht, gilt die Ware als akzeptiert und der Kauf damit als abgeschlossen.

Schließlich profitieren eingetragene Kauffrauen und eingetragene Kaufmänner von einer vollständigen unternehmerischen Freiheit. Da sie die alleinigen Inhaber/innen sind, können sie sämtliche Entscheidungen selbst treffen. Dies führt auch dazu, dass sie schnell und flexibel auf neue Situationen reagieren können. Langwierige Abstimmungsprozesse sind nicht notwendig. Die Gewinne des Unternehmens kommen in der Folge ebenfalls ausschließlich den eingetragenen Kaufleuten zu.

Die starke persönliche Bindung zum Unternehmen kann sich unter Umständen jedoch auch nachteilig auswirken. Fallen eingetragene Kaufleute beispielsweise durch Krankheit längere Zeit aus, kann das Unternehmen in Schwierigkeiten geraten. Es gibt keine gleichwertigen Partner/innen, die in einem solchen Fall die Verantwortung und/oder die Geschäfte übernehmen können. Darüber hinaus tragen eingetragene Kauffrauen und eingetragene Kaufmänner alleinig das unternehmerische Risiko, da die Rechtsform keine Haftungsbeschränkung vorsieht. Bei Verlusten oder Schäden haften die Kaufleute für Verbindlichkeiten des Unternehmens unbeschränkt mit ihrem Privatvermögen.

e.K. unterliegen der Bilanzierungspflicht. Dies unterscheidet sie von Unternehmen ohne Handelsregistereintrag. Demnach ist eine einfache Buchführung mithilfe einer Einnahme-Überschuss-Rechnung nicht ausreichend. Eingetragene Kaufleute müssen eine umfassende Bilanz inklusive einer Gewinn- und Verlustrechnung erstellen.

Vor- und Nachteile der Rechtsform e.K.

Vorteile

- Einfache Gründung

- Kein Mindestkapital erforderlich

- Der Betrieb kann schnell aufgenommen werden

- Verwendung kreativer Firmennamen möglich

- Bessere Markenreputation

- Vereinfachte Buchführung

- Keine Verpflichtung zur Veröffentlichung von Jahresabschlüssen

- Schutz durch Mängelanzeigepflicht

- Unternehmerische Freiheit

- Schnelle Entscheidungsfindung und Flexibilität

- Alle Gewinne fließen an Eigentümer/in

Nachteile

- Persönliches Engagement und alleinige Verantwortung

- Unbeschränkte Haftung mit Privatvermögen

- Rechnungslegungsvorschriften

Welche Steuern müssen e.K. zahlen?

Eingetragene Kaufleute sind dazu verpflichtet, Einkommensteuer und Gewerbesteuer auf ihren Gewinn zu zahlen und die Umsatzsteuer an das Finanzamt abzuführen.

Der Gewinn wird als Einkommen der eingetragenen Kauffrau beziehungsweise des eingetragenen Kaufmanns gewertet und somit gemeinsam mit den anderen persönlichen Einkünften versteuert.

e.K. müssen außerdem wie alle Gewerbetreibenden Gewerbesteuer zahlen. Es gilt jedoch ein Freibetrag von 24.500 €. Auf Gewinne bis zu dieser Höhe fallen für eingetragene Kaufleute keine Gewerbesteuer an. Wird der Freibetrag überschritten, fällt nur auf diesen Gewinn oberhalb des Freibetrags Gewerbesteuer an. Bei einem Gewinn von beispielsweise 30.000 €, werden nur 5.500 € für die Berechnung der Gewerbesteuer berücksichtigt. Die Höhe der Gewerbesteuer hängt vom Gewinn der e.K. sowie zusätzlich dem jeweiligen Gewerbesteuerhebesatz der zuständigen Gemeinde ab. Wichtig: Eine Gewerbesteuererklärung muss von allen e.K. abgegeben werden, unabhängig davon, ob sie Gewerbesteuer zahlen oder nicht.

Eingetragene Kauffrauen und eingetragene Kaufmänner müssen Umsatzsteuer auf verkaufte Waren und erbrachte Leistungen berechnen und diese ans Finanzamt abführen. Ausgenommen sind Unternehmen, die nicht der Umsatzsteuerpflicht unterliegen oder die Kleinunternehmerregelung beantragt haben. Stripe Tax nimmt Ihnen das komplexe Thema der Steuererhebung ab, denn mit Tax werden Steuern weltweit automatisch erhoben. Darüber hinaus erhalten Sie Zugriff auf alle Unterlagen, die Sie für Steuererstattungen benötigen.

Hinzu können weitere Steuern kommen: Wer als e.K. Angestellte beschäftigt, muss beispielsweise Lohnsteuer an das Finanzamt abführen. Erwerben eingetragene Kaufleute Grundvermögen, wird einmalig die Grunderwerbssteuer fällig. E.K., die bebaute oder unbebaute Grundstücke besitzen, müssen zudem vierteljährliche Vorauszahlungen auf die Grundsteuer leisten.

Welche Pflichten haben e.K. bei der Buchführung?

Eingetragene Kauffrauen und eingetragene Kaufmänner haben die Pflicht zur doppelten Buchführung und Bilanzierung. Die Einnahmen und Ausgaben müssen demnach zweimal erfasst werden. Auf einem Konto wird festgehalten, wie die Geldbewegung stattfand, auf einem Gegenkonto wird erfasst, wofür das Geld eingenommen oder ausgegeben wurde. Auf Grundlage dieser doppelten Buchführung erstellen e.K. ihre Bilanz sowie ihre Gewinn- und Verlustrechnung, um so ihren Gewinn für den Jahresabschluss zu ermitteln.

Wenn Sie Ihre Rechnungsstellung vereinfachen, automatisieren, und damit auch Ihre Buchhaltungsvorgänge beschleunigen möchten, dann lernen Sie Stripe Invoicing kennen. Mit Invoicing können Sie Zahlungen ganz einfach und weltweit akzeptieren und Rechnungen online in nur wenigen Klicks versenden.

Was müssen e.K. bei der Haftung beachten?

Die Haftung von e.K. ist umfassend und betrifft sowohl das Geschäfts- als auch das Privatvermögen. Es ist wichtig, sich der Haftungsrisiken bewusst zu sein und geeignete Maßnahmen zur Risikominimierung zu ergreifen. Anders als bei Kapitalgesellschaften gibt es keine Trennung zwischen Unternehmens- und Privatvermögen. Durch die uneingeschränkte Haftung werden nicht nur die Vermögenswerte des Unternehmens, sondern auch das private Vermögen der Inhaber/innen zur Deckung von Unternehmensverbindlichkeiten herangezogen. Dies können Kredite, Lieferantenverbindlichkeiten, Miet- und Leasingverträge, Steuerschulden und andere finanzielle Verpflichtungen sein.

Zudem haften e.K. auch alleinig und uneingeschränkt für Schadensersatzansprüche und sonstige Haftungsansprüche Dritter. Bei rechtlichen Auseinandersetzungen können e.K. persönlich verklagt werden. Im Falle eines verlorenen Rechtsstreits müssen sie aus ihrem gesamten Vermögen für die entstandenen Kosten aufkommen. Sollte das Unternehmen zahlungsunfähig werden oder überschuldet sein, müssen die e.K. einen Insolvenzantrag stellen. In einem Insolvenzverfahren werden sowohl das Geschäfts- als auch das Privatvermögen zur Befriedigung der Gläubiger/innen herangezogen.

Um sich bestmöglich zu schützen, ist es für e.K. ratsam, geeignete Versicherungen abzuschließen – beispielsweise eine Berufs- oder Betriebshaftpflichtversicherung. Darüber hinaus empfiehlt es sich, private Vermögenswerte so weit wie möglich zu schützen. Dies ist möglich durch eine rechtzeitige Übertragung auf Familienmitglieder oder die Einrichtung von Eheverträgen.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.