Según la Asociación de Examinadores de Fraude Certificados, las empresas pierden un promedio del 5 % de sus ingresos anuales por fraude cada año, y una parte sustancial de esto puede atribuirse a irregularidades en los registros financieros. La conciliación de pagos desempeña una función clave en la identificación y solución de estas irregularidades, ya que alinea los registros contables internos con los extractos bancarios y las transacciones.

Además de proteger contra errores y fraudes, la conciliación de pagos contribuye a la toma de decisiones informadas y basadas en datos, a relaciones positivas con clientes y socios, y al cumplimiento de las normas legales y financieras.

Abordaremos los diferentes aspectos de la conciliación de pagos a través del análisis de su mecánica, de las mejores prácticas y de los beneficios que ofrece a las empresas.

¿Qué contiene este artículo?

- ¿Qué es la conciliación de pagos?

- ¿Cómo funciona la conciliación de pagos?

- Tipos de conciliación de pagos

- Por qué la conciliación de pagos es importante para las empresas

- Mejores prácticas para la conciliación de pagos

- Conciliación de pagos con Stripe

¿Qué es la conciliación de pagos?

La conciliación de pagos es un proceso financiero que implica cotejar y comparar los registros de transacciones para garantizar que los pagos realizados o recibidos sean precisos y coherentes con lo que se registra en los libros de contabilidad o estados financieros de la empresa. Este proceso es esencial para verificar la exactitud de las transacciones financieras, evitar errores o discrepancias y mantener la integridad de los registros financieros.

¿Cómo funciona la conciliación de pagos?

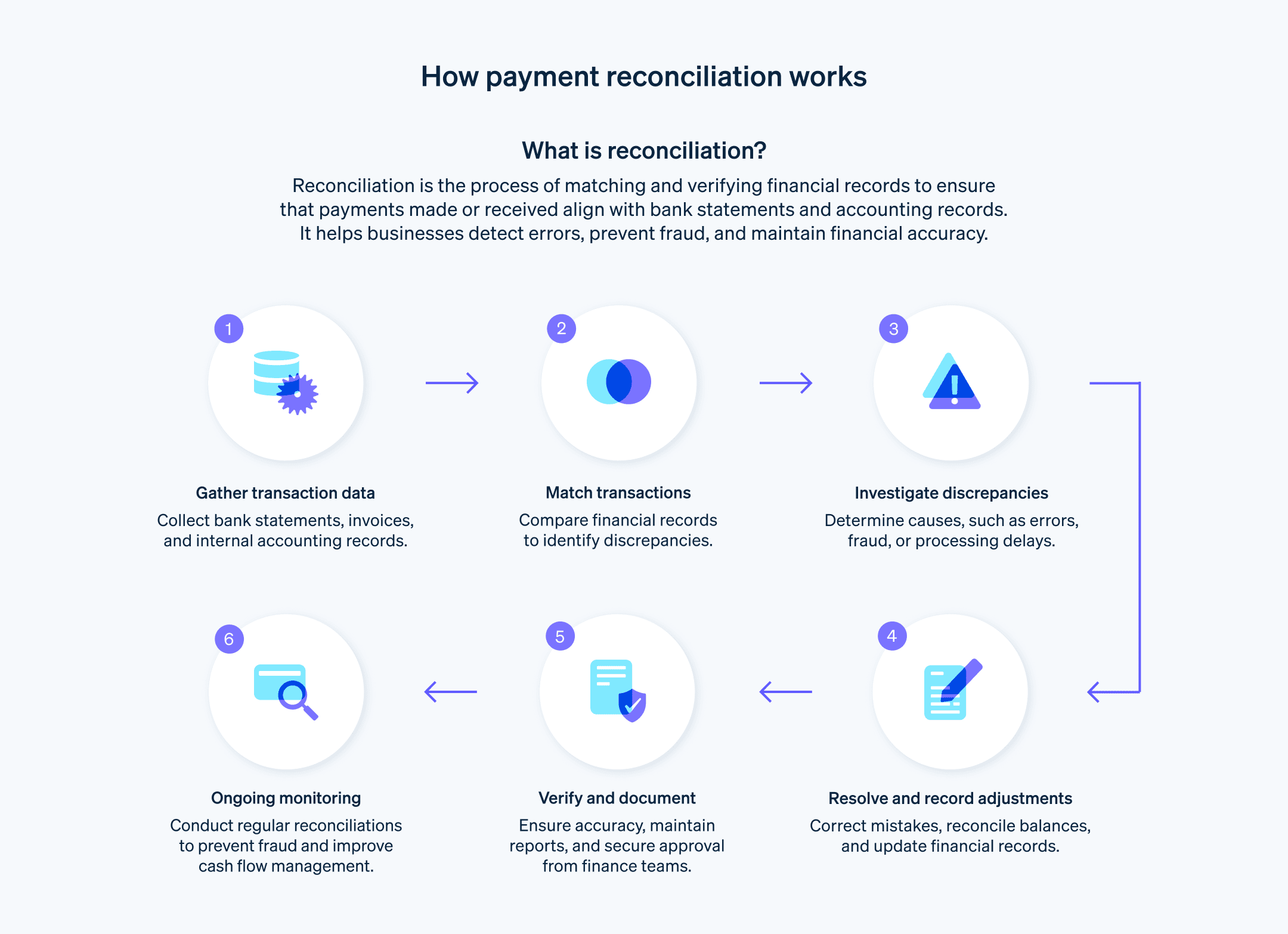

La conciliación de pagos implica varios pasos que ayudan a asegurar que los pagos registrados en los estados financieros son consistentes con los pagos efectuados o recibidos. El proceso exacto varía de una empresa a otra, pero generalmente incluye los siguientes pasos:

Recoger los datos

Reúne todos los documentos y registros financieros relevantes, tales como extractos bancarios, facturas, recibos y los registros en el sistema contable. Utilizarás estos datos para verificar la exactitud de los pagos.Cotejar las transacciones

Compara los registros de los extractos bancarios con los asientos del sistema contable. Asegúrate de que las fechas, los importes y las descripciones de las transacciones coincidan.Identificar las discrepancias

Durante el proceso de cotejo, es posible que encuentres transacciones que no coincidan. Estas discrepancias pueden deberse a diferencias en los plazos, errores o fraudes. Haz una lista de estas discrepancias para una investigación más a fondo.Resolver las discrepancias

Investiga las discrepancias para determinar sus causas. Esto podría implicar ponerse en contacto con el banco emisor, comprobar los documentos originales de la transacción o revisar los asientos contables. Una vez que hayas identificado las razones de las discrepancias, realiza las correcciones o ajustes necesarios en los registros contables.Registrar los ajustes

A veces, es posible que ciertas transacciones se registren incorrectamente en el sistema contable o que falten por completo. Registra los ajustes necesarios para conciliar la cuenta, como las comisiones bancarias, los intereses devengados o la corrección de errores.Verificar los saldos

Después de haber realizado todos los ajustes, verifica que el saldo ajustado en los registros contables coincida con el saldo final en el extracto bancario.Documentar el proceso

Conserva un registro del proceso de conciliación, incluidas las discrepancias y los ajustes. Esta documentación es importante para la auditoría y para garantizar la rendición de cuentas y la transparencia.Revisar y aprobar

Dependiendo del tamaño y la estructura de tu organización, es posible que un supervisor o gerente deba revisar y aprobar el proceso de conciliación de pagos para asegurarse de que se haya llevado a cabo correctamente.

Por lo general, la conciliación de pagos se realiza de forma periódica, por ejemplo, mensual o trimestralmente.

Tipos de conciliación de pagos

Determinadas transacciones o registros requieren diferentes tipos de conciliación de pagos. Estos son algunos ejemplos:

Conciliación bancaria

La conciliación bancaria consiste en cotejar las transacciones registradas en la cuenta de efectivo de la empresa con las transacciones que se muestran en el extracto bancario. Las empresas utilizan la conciliación bancaria para asegurarse de que el saldo de caja de los registros contables es coherente con el saldo que informa el banco.Conciliación de tarjetas de crédito

La conciliación de tarjetas de crédito es similar a la conciliación bancaria, pero está pensada específicamente para las cuentas de tarjetas de crédito. Consiste en cotejar las transacciones registradas en el sistema contable con los extractos de la tarjeta de crédito para garantizar la exactitud y detectar cualquier transacción fraudulenta o no autorizada.Conciliación de las cuentas por cobrar

La conciliación de las cuentas por cobrar implica cotejar los pagos de los clientes y las notas de crédito con las facturas emitidas. Ayuda a las empresas a garantizar que los registros de los pagos de los clientes sean correctos y les permite identificar y resolver cualquier discrepancia, como los pagos insuficientes o pagos excesivos.Conciliación de las cuentas por pagar

La conciliación de cuentas por pagar es el proceso de cotejar las facturas de los proveedores, las notas de crédito y los pagos realizados en los registros del libro mayor de cuentas a pagar. Ayuda a las empresas a verificar que los importes que adeudan a los proveedores sean correctos y que estén realizando los pagos de manera oportuna.Conciliación entre empresas

En el caso de las empresas con varias filiales o divisiones, la conciliación entre empresas implica cotejar y conciliar las transacciones que se producen entre diferentes entidades dentro del mismo grupo corporativo. Esto garantiza que las empresas registren las transacciones entre empresas de forma coherente en las diferentes entidades.Conciliación de las nóminas

La conciliación de las nóminas implica verificar la exactitud de las transacciones de nóminas, incluidos los salarios, las deducciones y los impuestos, comparando los registros de las nóminas con los extractos bancarios y otros documentos de respaldo. Ayuda a garantizar que las empresas paguen correctamente a sus empleados y contabilicen los impuestos de las nóminas y otras deducciones de la manera adecuada.Conciliación del libro mayor

La conciliación del libro mayor es un tipo de conciliación más general que puede abarcar varios de los tipos mencionados anteriormente. En la conciliación del libro mayor, las empresas concilian las cuentas individuales dentro del libro mayor con los libros auxiliares o documentos justificativos correspondientes. Esto garantiza que todas las transacciones se registren con precisión en el libro mayor.

Cada tipo de conciliación de pagos tiene un propósito específico, y todos son importantes para mantener la precisión e integridad de los registros financieros. El tipo exacto de conciliación que utilices dependerá de varios factores relacionados con la naturaleza de tu empresa y el tipo de transacciones que proceses.

Por qué la conciliación de pagos es importante para las empresas

Para cualquier empresa, la precisión financiera y la responsabilidad son primordiales. Sin embargo, la gran variedad y el volumen de transacciones que las empresas procesan a diario hacen que el panorama financiero sea complejo. La conciliación de pagos es una herramienta importante para afrontar esta complejidad. Sirve como una brújula que guía a las empresas para verificar la exactitud de los registros financieros, garantizar el cumplimiento y tomar decisiones informadas. Estas son algunas de las razones clave por las que la conciliación de pagos es tan importante para las empresas:

Detección de errores y discrepancias

A través de la conciliación de pagos, las empresas pueden identificar errores o discrepancias entre los registros contables y las transacciones reales. Los errores y las discrepancias pueden variar desde errores menores en la entrada de datos hasta problemas más graves, como la falta de transacciones.Prevención de fraude

La conciliación periódica de cuentas actúa como una salvaguarda que ayuda a las empresas a detectar transacciones no autorizadas o irregularidades que pueden indicar un fraude. Identificar estos problemas en una fase temprana es necesario para el control de daños.Mejora de la gestión del flujo de caja

La conciliación de pagos ayuda a las empresas a comprender su verdadera posición de efectivo. Con una comprensión precisa del efectivo disponible, las empresas pueden tomar decisiones inteligentes relacionadas con las inversiones, los gastos y la gestión de la deuda.Garantía de la precisión de los informes financieros

El proceso de conciliación garantiza que los estados financieros reflejen el estado financiero de la empresa. Esta precisión es esencial no solo para la toma de decisiones internas, sino también para una comunicación transparente con los inversores, los acreedores y los organismos reguladores.Cumplimiento de las leyes y la normativa

La conciliación periódica de pagos desempeña una función clave para garantizar el cumplimiento de los requisitos legales y normativos, lo que mitiga el riesgo de sanciones y desafíos legales.Mejora de las relaciones con las partes interesadas

Cuando los registros financieros son precisos y están actualizados, es más probable que las partes interesadas, incluidos los inversores, proveedores y clientes, confíen en la empresa. Esta confianza ayuda a mantener relaciones sólidas y beneficiosas en ambos sentidos.Facilitación de auditorías

Un proceso de conciliación de pagos organizado y exhaustivo facilita el proceso de auditoría. Los auditores pueden revisar la documentación y los procesos de conciliación de manera eficiente, lo que reduce la probabilidad de ajustes o problemas de auditoría.Optimización de la eficiencia operativa

La conciliación de pagos ayuda a las empresas a identificar las áreas que necesitan mejoras en los procesos, como los procedimientos de pago o los controles internos. La optimización de estas áreas puede conducir a una mayor eficiencia y reducción de costes.Soporte para la elaboración de presupuestos y previsiones

Los datos financieros precisos obtenidos a través de la conciliación son fundamentales para elaborar presupuestos y previsiones con eficacia. Permite a las empresas hacer predicciones realistas y planificar las necesidades financieras futuras.

Además de proteger a una empresa contra errores y posibles fraudes, la conciliación de pagos sienta las bases para una toma de decisiones estratégica y basada en hechos, el cumplimiento de la normativa y las relaciones de confianza con las partes interesadas. Nunca se puede subestimar el impacto de la conciliación de pagos en la salud actual y futura de una empresa.

Mejores prácticas para la conciliación de pagos

La conciliación de pagos es un proceso financiero fundamental para las empresas. Para que sea lo más eficaz y eficiente posible, las empresas deben adoptar estas mejores prácticas:

Realizar la conciliación de pagos con regularidad

Las empresas deben llevar a cabo la conciliación de pagos con regularidad, por lo general una vez al mes. La conciliación periódica ayuda a las empresas a detectar y resolver errores y discrepancias de manera oportuna.Segregar las funciones

Para minimizar el riesgo de errores y fraudes, la persona que registra las transacciones no debe ser la misma persona que concilia las cuentas. Esta segregación de funciones sirve como un sistema de control y equilibrio para las empresas.Utilizar software o herramientas de conciliación

Las empresas pueden utilizar software o herramientas especializadas para automatizar gran parte del proceso de conciliación. Esto no solo aumenta la eficiencia, sino que también minimiza los errores manuales y proporciona un mejor seguimiento y generación de informes.Estandarizar el proceso de conciliación

El establecimiento de procedimientos normalizados para la conciliación garantiza la coherencia y la precisión. Documenta estos procedimientos y asegúrate de que el personal relevante los entienda y los siga al pie de la letra.Documentar minuciosamente

Conserva registros detallados del proceso de conciliación, incluidas las explicaciones de los ajustes realizados. Esta documentación es necesaria para las auditorías y para comprender el contexto histórico de las transacciones.Investigar las discrepancias a tiempo

Investiga las discrepancias de inmediato. Tomar medidas rápidas es esencial para corregir errores, recuperar fondos si es necesario y prevenir problemas similares en el futuro.Formar a los empleados

Asegúrate de que todos los empleados involucrados en el proceso de conciliación estén debidamente formados. Deben conocer bien las prácticas contables, la normativa y cómo usar cualquier herramienta o software de conciliación aplicable.Crear un proceso de revisión y aprobación

Un supervisor o gerente debe revisar y aprobar los informes de conciliación. Este nivel adicional de supervisión ayuda a garantizar la exactitud e integridad del proceso de conciliación.Mantener los controles de seguridad y acceso

Limita el acceso a los registros y sistemas financieros solo al personal autorizado. Implementa medidas de seguridad sólidas para proteger la información financiera confidencial.Evaluar el progreso y esforzarse por mejorar

Evalúa la eficiencia y eficacia de tu proceso de conciliación de forma regular. Compara tus prácticas con los estándares del sector y busca formas de mejorar tu sistema.Establecer canales de comunicación claros

Mantén líneas claras de comunicación con bancos, proveedores y otras partes involucradas en las transacciones financieras. Estos canales ayudarán a resolver problemas y a obtener la información o aclaraciones necesarias.

Gracias al cumplimiento de estas mejores prácticas para la conciliación de pagos, las empresas pueden mejorar la precisión e integridad de sus registros financieros, lo que contribuye a una mejor gestión financiera, una toma de decisiones informada y al cumplimiento de los requisitos legales y normativos.

Conciliación de pagos con Stripe

El paquete de soluciones financieras de Stripe ayuda a las empresas a entender su movimiento de dinero a la vez que automatiza gran parte del proceso de conciliación de pagos. Esta función está diseñada para garantizar que los ingresos se registren con precisión y que el sistema de registro de una empresa esté sincronizado con las transacciones procesadas a través de Stripe, incluidos los cargos y los reembolsos.

Así es como Stripe puede optimizar el proceso de conciliación para las empresas:

Automatización

La conciliación de Stripe automatiza la tarea, a menudo ardua, de comparar los registros internos, como las facturas y las comisiones, con los registros externos, como los archivos de cobro, los archivos de transferencias y los extractos bancarios. Esto reduce significativamente el esfuerzo manual y minimiza los errores.Seguimiento diario del efectivo

Una de las ventajas de usar Stripe para la conciliación es la capacidad de hacer un seguimiento diario del efectivo. Esto brinda a las empresas una comprensión en tiempo real de su posición de efectivo, lo que es importante para una gestión financiera efectiva.Identificación de discrepancias

Stripe permite a las empresas identificar rápidamente cualquier brecha en los flujos de fondos o discrepancias en los datos. Gracias a la detección de estos problemas a tiempo, las empresas pueden resolverlos más rápido, lo que previene la fuga de ingresos y garantiza unos registros financieros precisos.Visibilidad del ciclo de vida de las transacciones

Con la conciliación de Stripe, las empresas obtienen visibilidad del ciclo de vida completo de cada transacción. Desde el momento en que se inicia una transacción hasta el momento en que se cobra, las empresas pueden realizar un seguimiento de cada etapa, lo que garantiza un seguimiento y control exhaustivos.Implementación de controles financieros

Stripe ayuda a implementar controles financieros sólidos a través de la automatización de la conciliación y de un seguimiento detallado de las transacciones, lo que garantiza que los registros financieros sean precisos y que las empresas estén protegidas contra errores y fraudes.Escalabilidad

A medida que las empresas crecen, sus operaciones financieras se vuelven más complejas. Las soluciones de conciliación de Stripe son escalables y capaces de adaptarse a los crecientes volúmenes de transacciones y a las complejidades que conlleva el crecimiento. Esto hace que Stripe sea particularmente valioso para empresas con grandes volúmenes de transacciones, múltiples métodos de pago en una sola transacción o ciclos de vida de transacciones largos.

La funcionalidad de conciliación de Stripe actúa como un puente entre las transacciones que procesa Stripe, incluidos los pagos y los reembolsos, y tus registros contables internos. Stripe compara y verifica automáticamente cada transacción y destaca cualquier discrepancia para una investigación más profunda. Obtén más información sobre cómo Stripe facilita la conciliación de pagos para las empresas aquí.

El contenido de este artículo tiene solo fines informativos y educativos generales y no debe interpretarse como asesoramiento legal o fiscal. Stripe no garantiza la exactitud, la integridad, adecuación o vigencia de la información incluida en el artículo. Si necesitas asistencia para tu situación particular, te recomendamos consultar a un abogado o un contador competente con licencia para ejercer en tu jurisdicción.