Secondo l’Association of Certified Fraud Examiners, ogni anno le aziende perdono in media il 5% dei ricavi annuali per le frodi e una parte consistente può essere attribuita a irregolarità nei registri finanziari. La riconciliazione dei pagamenti svolge un ruolo chiave nell’individuazione e gestione di queste irregolarità allineando i registri contabili interni con gli estratti conto bancari e le transazioni.

Oltre a proteggere da errori e frodi, la riconciliazione dei pagamenti contribuisce a decisioni informate e basate sui dati, relazioni positive con clienti e partner e aderenza a standard legali e finanziari.

Descriveremo i vari aspetti della riconciliazione dei pagamenti, esaminandone i meccanismi, le pratiche ottimali e i vantaggi concreti che offre alle attività.

Contenuto dell'articolo

- Che cos’è la riconciliazione dei pagamenti?

- Come funziona la riconciliazione dei pagamenti?

- Tipologie di riconciliazione dei pagamenti

- Perché la riconciliazione dei pagamenti è importante per le attività

- Pratiche ottimali per la riconciliazione dei pagamenti

- Riconciliazione dei pagamenti con Stripe

Che cos’è la riconciliazione dei pagamenti?

La riconciliazione dei pagamenti è un processo finanziario che prevede il confronto tra i registri delle transazioni per assicurarsi che i pagamenti effettuati o ricevuti siano precisi e coerenti con quanto registrato nei libri contabili o rendiconti finanziari dell’attività. Questo processo è fondamentale per verificare l’accuratezza delle transazioni finanziarie, evitare errori o discrepanze e garantire l’integrità dei registri finanziari.

Come funziona la riconciliazione dei pagamenti?

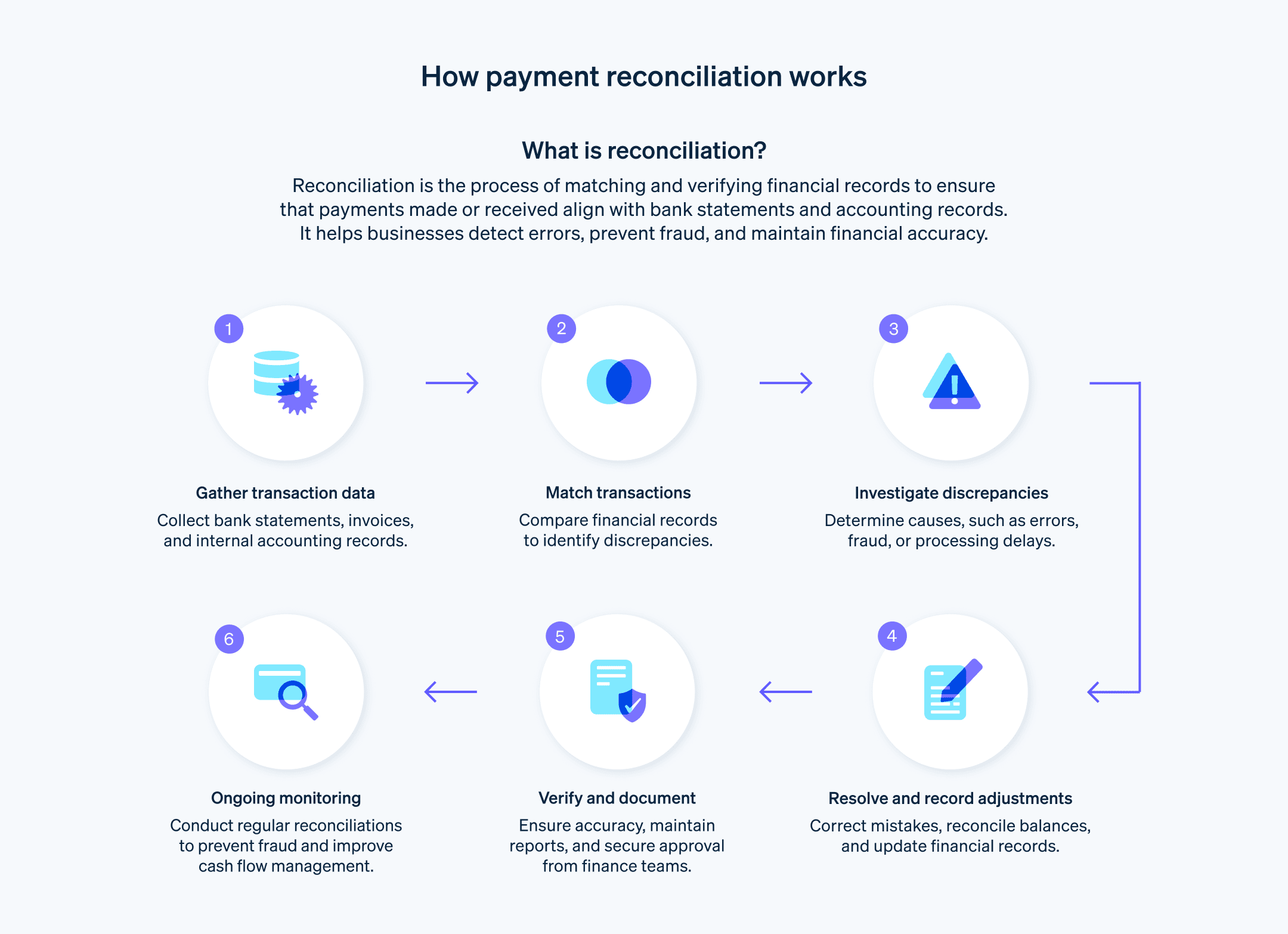

La riconciliazione dei pagamenti prevede una serie di passaggi che aiutano a garantire che i pagamenti registrati nei rendiconti finanziari siano coerenti con i pagamenti effettuati o ricevuti. Il processo preciso varia in base all’attività, ma in genere comprende i seguenti passaggi:

Raccolta dei dati

Raccogli tutti i registri e i documenti finanziari rilevanti, come estratti conto bancari, fatture, ricevute e le registrazioni nel sistema contabile. Userai questi dati per verificare l’accuratezza dei pagamenti.Corrispondenza tra le transazioni

Confronta le voci degli estratti conto bancari con le voci nel sistema contabile. Assicurati che dati, importi e descrizioni delle transazioni corrispondano.Individuazione delle discrepanze

Durante il processo di confronto, potresti trovare delle transazioni che non corrispondono. Queste discrepanze potrebbero derivare da differenze temporali, errori o frodi. Compila un elenco di queste discrepanze per indagare ulteriormente.Risoluzione delle discrepanze

Indaga sulle discrepanze per individuarne la causa. Questo potrebbe significare contattare la banca emittente, controllare i documenti originali della transazione o rivedere le voci contabili. Una volta identificati i motivi delle discrepanze, apporta le correzioni o rettifiche necessarie nei registri contabili.Rettifiche dei registri

Talvolta, potresti rilevare che alcune transazioni sono registrate in modo non corretto nel sistema contabile o mancano completamente. Registra le rettifiche necessarie per riconciliare il conto, come commissioni bancarie, interessi guadagnati o errori da correggere.Verifica dei saldi

Una volta apportate tutte le rettifiche, verifica che il saldo rettificato nei registri contabili corrisponda al saldo finale nell’estratto conto bancario.Documentazione del processo

Tieni traccia del processo di riconciliazione, incluse eventuali discrepanze e rettifiche. Questa documentazione è importante a fini della revisione contabile e per garantire assunzione di responsabilità e trasparenza.Revisione e approvazione

A seconda delle dimensioni e della struttura della tua organizzazione, un supervisore o responsabile potrebbe dover rivedere e approvare il processo di riconciliazione dei pagamenti per assicurarsi che sia stato condotto correttamente.

La riconciliazione dei pagamenti viene in genere eseguita su base regolare, tipo mensilmente o trimestralmente.

Tipologie di riconciliazione dei pagamenti

Transazioni o registri specifici richiedono tipologie diverse di riconciliazione dei pagamenti. Ecco alcuni esempi:

Riconciliazione bancaria

La riconciliazione bancaria prevede il confronto tra le transazioni registrate nel conto di cassa dell’azienda e le transazioni riportate nell’estratto conto bancario. Le attività usano la riconciliazione bancaria per assicurarsi che il saldo di cassa nei registri contabili sia coerente con il saldo riportato dalla banca.Riconciliazione delle carte di credito

La riconciliazione delle carte di credito è simile alla riconciliazione bancaria, ma è mirata specificatamente ai conti delle carte di credito. Prevede il confronto delle transazioni registrate nel sistema contabile con gli estratti conto della carta di credito per verificarne l’accuratezza e rilevare eventuali transazioni fraudolente o non autorizzate.Riconciliazione della contabilità clienti

La riconciliazione della contabilità clienti prevede il confronto di note di credito e pagamenti dei clienti con le fatture emesse. Aiuta le attività a garantire che le registrazioni dei pagamenti dei clienti siano corrette e consente di individuare e risolvere eventuali discrepanze, come pagamenti incompleti o in eccesso.Riconciliazione della contabilità fornitori

La riconciliazione della contabilità fornitori è il processo di confronto delle fatture dei fornitori, le note di credito e i pagamenti effettuati con le voci registrate nei libri della contabilità fornitori. Aiuta le attività a verificare che gli importi dovuti ai fornitori siano precisi e che i pagamenti vengano effettuati in modo puntuale.Riconciliazione interaziendale

Per le attività con più filiali o divisioni, la riconciliazione interaziendale prevede il confronto e la riconciliazione delle transazioni avvenute tra diverse entità all’interno dello stesso gruppo aziendale. Questo garantisce che le attività registrino le transazioni interaziendali in modo coerente nelle diverse entità.Riconciliazione delle buste paga

La riconciliazione delle buste paga prevede la verifica dell’accuratezza delle transazioni relative alle buste paga, inclusi stipendi, detrazioni e tasse, confrontando i registri delle buste paga con gli estratti conto bancari e altri documenti di supporto. Aiuta a garantire che le attività paghino correttamente i dipendenti tenendo conto di tasse e altre detrazioni nel modo giusto.Riconciliazione di contabilità generale

La riconciliazione di contabilità generale è una tipologia più ampia di riconciliazione che può comprendere molte tipologie menzionate in precedenza. Nella riconciliazione di contabilità generale, le attività riconciliano i singoli conti della contabilità generale con i corrispondenti libri ausiliari o documenti di supporto. Questo garantisce che tutte le transazioni siano registrate accuratamente nella contabilità generale.

Ogni tipologia di riconciliazione dei pagamenti ha uno scopo specifico e tutte sono importanti per mantenere l’accuratezza e l’integrità dei registri finanziari. La tipologia precisa di riconciliazione che utilizzi dipenderà da una serie di fattori relativi alla natura della tua attività e ai tipi di transazioni che elabori.

Perché la riconciliazione dei pagamenti è importante per le attività

La responsabilità e l’accuratezza finanziaria sono di fondamentale importanza per qualsiasi attività. Ma l’ampia gamma e il volume di transazioni che le attività elaborano giornalmente possono complicare notevolmente il panorama finanziario. La riconciliazione dei pagamenti è uno strumento importante per gestire tale complessità. Funge da bussola, guidando le attività per verificare l’accuratezza dei registri finanziari, garantire la conformità e prendere decisioni informate. Ecco alcuni dei principali motivi per cui la riconciliazione dei pagamenti è così importante per le attività:

Rilevamento di errori e discrepanze

Attraverso la riconciliazione dei pagamenti, le attività possono individuare errori o discrepanze tra i registri contabili e le transazioni effettive. Errori e discrepanze possono variare da piccoli errori di immissione dei dati a problemi più seri come transazioni mancanti.Prevenzione delle frodi

Una riconciliazione regolare dei conti agisce da protezione, aiutando le attività a rilevare transazioni non autorizzate o irregolarità, che possono indicare una frode. L’individuazione precoce di questi problemi è essenziale per il controllo dei danni.Gestione più efficiente del flusso di cassa

La riconciliazione dei pagamenti aiuta le attività a comprendere la reale posizione di cassa. Con un’accurata comprensione della liquidità disponibile, le attività possono prendere decisioni intelligenti su investimenti, spese e gestione dei debiti.Reportistica finanziaria accurata

Il processo di riconciliazione garantisce che i rendiconti finanziari corrispondano effettivamente allo stato finanziario dell’attività. Questa accuratezza non è essenziale solo per i processi decisionali interni, ma anche per comunicazioni trasparenti con investitori, creditori e organismi di regolamentazione.Conformità a leggi e normative

Una riconciliazione regolare dei pagamenti svolge un ruolo chiave nel garantire la conformità a requisiti giuridici e normativi, riducendo il rischio di penali e azioni legali.Migliori relazioni con gli stakeholder

Quando i registri finanziari sono precisi e aggiornati, gli stakeholder, inclusi investitori, fornitori e clienti, tendono a fidarsi di più dell’attività. Questa fiducia consente di creare relazioni più solide e vantaggiose per tutte le parti.Revisioni contabili semplificate

Un processo di riconciliazione dei pagamenti organizzato e scrupoloso agevola il processo di revisione. I revisori possono esaminare la documentazione e le procedure di riconciliazione in modo efficiente, riducendo le probabilità di rettifiche o problemi durante la revisione.Efficienza operativa ottimizzata

La riconciliazione dei pagamenti aiuta le attività a evidenziare le aree che necessitano di miglioramenti, come procedure di pagamento o controlli interni. L’ottimizzazione di queste aree può contribuire ad aumentare l’efficienza e ridurre i costi.Supporto della pianificazione delle spese e previsioni

I dati finanziari accurati ottenuti grazie alla riconciliazione sono fondamentali per una pianificazione delle spese e previsioni efficaci. Consentono alle attività di fare previsioni realistiche e programmare in base ai requisiti finanziari futuri.

Oltre a proteggere un’attività da errori e possibili frodi, la riconciliazione dei pagamenti crea una base solida per un processo decisionale strategico e basato sui fatti, la conformità e relazioni di fiducia con gli stakeholder. L’impatto della riconciliazione dei pagamenti sulla stabilità corrente e futura di un’attività non sarà mai sottolineato abbastanza.

Pratiche ottimali per la riconciliazione dei pagamenti

La riconciliazione dei pagamenti è un processo finanziario fondamentale per le attività. Per renderlo il più efficace ed efficiente possibile, le attività dovrebbero adottare queste pratiche ottimali:

Condurre la riconciliazione dei pagamenti in modo regolare

Le attività dovrebbero condurre la riconciliazione dei pagamenti regolarmente, in genere su base mensile. Una riconciliazione regolare consente alle attività di individuare e risolvere errori e discrepanze in modo tempestivo.Separare le funzioni

Per ridurre i rischi di frodi ed errori, la persona che registra le transazioni non dovrebbe essere la stessa che riconcilia i conti. Questa separazione delle funzioni funge da sistema di controllo per le attività.Usare software o strumenti per la riconciliazione

Le attività possono usare un software o degli strumenti specializzati per automatizzare gran parte del processo di riconciliazione. Questo non solo aumenta l’efficienza, ma riduce gli errori manuali e fornisce un monitoraggio e una reportistica migliori.Standardizzare il processo di riconciliazione

La definizione di procedure standardizzate per la riconciliazione garantisce coerenza e accuratezza. Documenta queste procedure e assicurati che il personale coinvolto le comprenda e le segua attentamente.Documentare in modo completo

Tieni traccia in modo dettagliato del processo di riconciliazione, incluse le spiegazioni per tutte le rettifiche apportate. Questa documentazione servirà per le revisioni contabili e per comprendere il contesto storico delle transazioni.Indagare tempestivamente sulle discrepanze

Indaga immediatamente sulle discrepanze. Intervenire rapidamente è essenziale per correggere gli errori, recuperare fondi se necessario ed evitare che problemi simili si ripresentino in futuro.Formare i dipendenti

Assicurati che tutti i dipendenti coinvolti nel processo di riconciliazione ricevano una formazione adeguata. Devono essere esperti di pratiche contabili, normative e utilizzo di eventuali strumenti o software per la riconciliazione.Creare un processo di revisione e approvazione

Un supervisore o responsabile dovrebbe rivedere e approvare i report della riconciliazione. Questo ulteriore livello di supervisione aiuta a garantire l’accuratezza e la completezza del processo di riconciliazione.Mantenere controlli di accesso e sicurezza

Limita l’accesso ai sistemi e ai registri finanziari esclusivamente al personale autorizzato. Implementa misure di sicurezza solide per proteggere le informazioni finanziarie sensibili.Valutare i progressi e impegnarsi per il miglioramento

Valuta l’efficienza e l’efficacia del processo di riconciliazione in modo regolare. Confronta le tue procedure con gli standard del settore e cerca modi per migliorare il tuo sistema.Stabilire canali di comunicazione chiari

Mantieni una linea di comunicazione chiara con banche, fornitori e altre parti coinvolte nelle transazioni finanziarie. Questi canali aiuteranno a risolvere i problemi e ottenere le informazioni o i chiarimenti necessari.

Seguendo queste pratiche ottimali per la riconciliazione dei pagamenti, le attività possono migliorare l’accuratezza e l’integrità dei registri finanziari, il che contribuisce a una gestione finanziaria più efficiente, un processo decisionale informato e la conformità ai requisiti legali e normativi.

Riconciliazione dei pagamenti con Stripe

La suite di soluzioni finanziarie di Stripe aiuta le attività a comprendere i movimenti di denaro e automatizza gran parte del processo di riconciliazione dei pagamenti. Questa funzionalità è progettata per garantire che i ricavi vengano acquisiti in modo accurato e che il sistema di registrazione di un’attività sia sempre sincronizzato con le transazioni elaborate tramite Stripe, inclusi addebiti e rimborsi.

Ecco in che modo Stripe può semplificare il processo di riconciliazione per le attività:

Automazione

La riconciliazione di Stripe automatizza il compito spesso arduo di confrontare i registri interni, come fatture e commissioni, con registri esterni come file dei regolamenti dei pagamenti, file dei bonifici ed estratti conto bancari. Questo riduce notevolmente lo sforzo manuale e gli errori.Controllo del flusso di cassa giornaliero

Uno dei vantaggi dell’utilizzo di Stripe per la riconciliazione è la possibilità di monitorare il flusso di cassa giornalmente. Questo offre alle attività una visione in tempo reale della posizione di cassa, che è importante per una gestione finanziaria efficace.Individuazione delle discrepanze

Stripe consente alle attività di individuare rapidamente divari nei flussi di fondi o discrepanze tra i dati. Rilevando tempestivamente questi problemi, le attività possono risolverli più velocemente, evitando perdite di ricavi e garantendo registri finanziari accurati.Visibilità sul ciclo di vita delle transazioni

Con la riconciliazione di Stripe, le attività ottengono visibilità sull’intero ciclo di vita di ogni transazione. Dal momento in cui una transazione inizia fino al momento in cui viene regolata, le attività possono tenere traccia di ogni fase, con un monitoraggio e un controllo completi.Implementazione di controlli finanziari

Stripe aiuta a implementare controlli finanziari solidi automatizzando la riconciliazione e fornendo un monitoraggio dettagliato delle transazioni, il che assicura che i registri finanziari siano accurati e le attività siano protette da errori e frodi.Possibilità di crescita

Man mano che un’attività cresce, le operazioni finanziarie diventano più complesse. Le soluzioni di riconciliazione di Stripe sono scalabili, in grado di adattarsi all’aumento dei volumi di transazioni e alle complessità che derivano dalla crescita. Questo rende Stripe particolarmente utile per le attività con volumi elevati di transazioni, più metodi di pagamento in un’unica transazione o lunghi cicli di vita delle transazioni.

La funzionalità di riconciliazione di Stripe funge da collegamento tra le transazioni elaborate da Stripe, inclusi pagamenti e rimborsi, e i registri contabili interni. Stripe confronta e verifica automaticamente ogni transazione ed evidenzia eventuali discrepanze per consentire indagini più approfondite. Scopri di più su come Stripe agevola la riconciliazione dei pagamenti per le attività qui.

I contenuti di questo articolo hanno uno scopo puramente informativo e formativo e non devono essere intesi come consulenza legale o fiscale. Stripe non garantisce l'accuratezza, la completezza, l'adeguatezza o l'attualità delle informazioni contenute nell'articolo. Per assistenza sulla tua situazione specifica, rivolgiti a un avvocato o a un commercialista competente e abilitato all'esercizio della professione nella tua giurisdizione.