La transaction triangulaire intracommunautaire est une réglementation spéciale importante du marché unique européen qui simplifie les activités transfrontalières entre les entreprises de différents États membres de l’Union européenne. Elle offre des avantages notables, en particulier pour les entreprises allemandes agissant en tant qu’intermédiaires dans ces chaînes de vente au détail.

Dans cet article, vous découvrirez ce qu’est une transaction triangulaire intracommunautaire, et quels sont ses exigences et ses avantages. Nous expliquerons également les particularités de la facturation et les scénarios impliquant des pays tiers.

Sommaire de cet article

- Qu’est-ce qu’une transaction triangulaire intracommunautaire ?

- Quelles sont les conditions requises pour une transaction triangulaire intracommunautaire ?

- Qu'apporte la transaction triangulaire intracommunautaire en termes de charge de travail ?

- Exemple de transaction triangulaire intracommunautaire

- Que faut-il prendre en compte dans le cadre d’une transaction triangulaire avec un pays tiers ?

- Quelles sont les spécificités de la facturation ?

- Quels sont les avantages des transactions triangulaires intracommunautaires ?

Qu’est-ce qu’une transaction triangulaire intracommunautaire ?

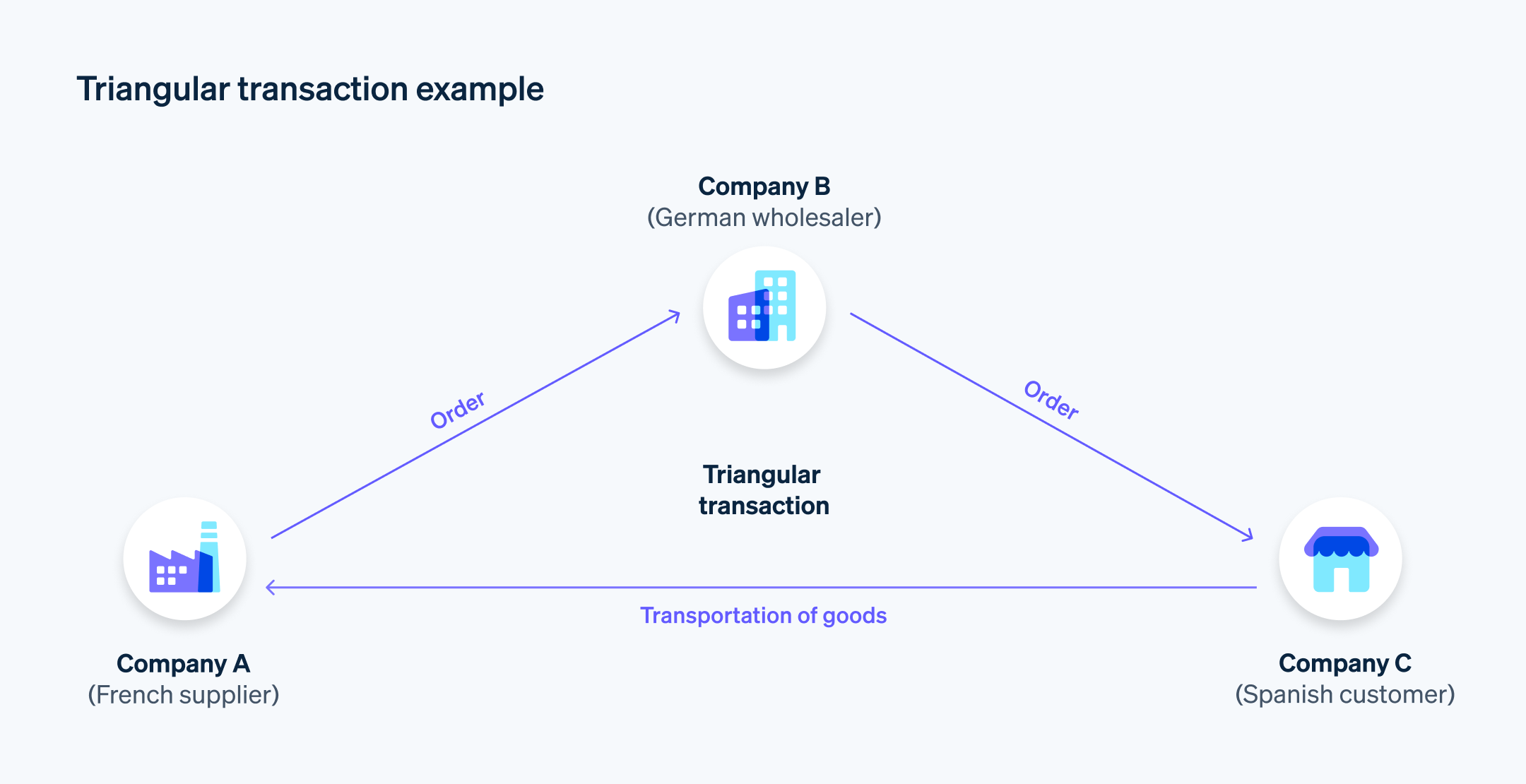

Une transaction triangulaire intracommunautaire est une disposition de la législation européenne sur la taxe sur la valeur ajoutée (TVA) qui simplifie les transactions intracommunautaires en chaîne. C’est le cas lorsqu’une entreprise (A) vend des biens à une entreprise (B) dans un autre pays de l’UE, qui à son tour les vend à un tiers (C) dans un autre pays de l’UE. (A) expédie directement les marchandises à (C) sans que (B) n'en prenne physiquement possession. Il y a ainsi plusieurs activités de vente pour un seul mouvement de marchandises. L’entreprise en milieu de chaîne évite d’être imposée dans le pays de destination.

Le programme de simplification vise à réduire les multiples impositions et à encourager les entreprises transfrontalières au sein de l’UE. Avant son introduction, de nombreux pays avaient des règles différentes, ce qui entraînait de lourdes charges administratives. La base juridique des transactions triangulaires intracommunautaires est la directive de l’UE sur la TVA, dont les États membres transposent les exigences dans leur droit national. En Allemagne, ces dispositions sont énoncées à l'article 25b de la loi allemande sur la TVA (UStG).

Cette transaction triangulaire offre des avantages significatifs aux entreprises allemandes qui commercent régulièrement au-delà des frontières. Cela réduit la charge administrative et contribue à l'efficacité et à la conformité réglementaire de leurs processus commerciaux. La réduction des obstacles fiscaux et administratifs facilite également l’accès à d’autres marchés européens, ce qui peut renforcer la compétitivité d’une entreprise.

Quelles sont les conditions requises pour une transaction triangulaire intracommunautaire ?

Pour qu’une transaction triangulaire intracommunautaire entre dans le cadre des dispositions de l’UStG, les conditions suivantes doivent être remplies :

- Trois entreprises interviennent pour la vente d'un même article : un fournisseur, un intermédiaire et un client.

- Les trois entreprises concernées doivent être situées dans des pays de l’UE différents et immatriculées à la TVA (c’est-à-dire qu’elles doivent chacune être titulaires d’un numéro de taxe sur la valeur ajoutée [numéro de TVA]).

- Les marchandises doivent être livrées physiquement d’un État membre de l’UE à un autre. Le transport s’effectue de l’entreprise fournisseur ou de la première entreprise destinataire à la seconde. Par conséquent, la circulation des marchandises se fait uniquement entre deux États membres. Il n’y a pas de transaction triangulaire si elles passent entre les mains de l'intermédiaire.

Qu'apporte la transaction triangulaire intracommunautaire en termes de charge de travail ?

En l’absence de ce règlement de simplification, l’intermédiaire (B) devrait normalement s’immatriculer et payer la TVA dans le pays de destination des marchandises. En effet, il réalise à la fois une acquisition interne et une fourniture intérieure taxable. Grâce au régime des transactions triangulaires intracommunautaires, l’intermédiaire (B) peut transférer l’obligation fiscale à l'entreprise acquéreuse (C), déjà immatriculée dans le pays de destination aux fins de la TVA. Cela libère (B) de l’immatriculation ou du paiement de la TVA dans ce pays.

Exemple de transaction triangulaire intracommunautaire

Voici un exemple concret de transaction triangulaire intracommunautaire :

Entreprises participantes

- Entreprise A : Un fournisseur français

- Entreprise B : Un grossiste allemand

- Entreprise C : Un client espagnol

Processus transactionnel triangulaire

- L’entreprise C commande des marchandises à l’entreprise B, qui les achète à l’entreprise A en France.

- L’entreprise A l’envoie directement de la France vers l’Espagne à l’entreprise C sans que l’entreprise B ne réceptionne physiquement la marchandise.

Traitement fiscal

- L’entreprise A effectue une livraison intracommunautaire à l’entreprise B. Cette livraison est exonérée de taxe en France car les marchandises sont expédiées dans un autre État membre de l’UE.

- L’entreprise B enregistre une acquisition intracommunautaire en Allemagne. Dans le même temps, elle vend directement à l’entreprise C en Espagne. Grâce à la simplification de la transaction triangulaire, l’entreprise B n’a pas besoin de s’immatriculer à la TVA en Espagne. Au lieu de cela, elle transfère l’obligation fiscale à l'entreprise C.

- L’entreprise C est le bénéficiaire final imposable et traite la TVA en Espagne conformément à la réglementation locale.

Que faut-il prendre en compte dans le cadre d’une transaction triangulaire avec un pays tiers ?

Les transactions triangulaires peuvent concerner des pays tiers sous la forme d’exportations ou d’importations en franchise de taxes vers l’Allemagne.

Si un article est transporté d’Allemagne vers un pays tiers dans le cadre d’une transaction triangulaire, il s’agit d’une exportation en franchise de taxes. Cette exemption s’applique aux configurations triangulaires à trois parties ainsi qu’aux transactions en chaîne plus complexes avec plusieurs intermédiaires, à condition que vous disposiez des preuves nécessaires (par exemple, des documents de fret).

En revanche, des règles particulières s’appliquent si des marchandises sont importées en Allemagne en provenance d’un pays tiers dans le cadre d’une transaction triangulaire. Une fois les droits de douanes et les taxes réglés, la livraison au client final est transférée à l’intermédiaire. En Allemagne, la taxe sur les ventes à l’importation est prélevée à l’entrée des marchandises. Dans le cadre de la procédure d’autoliquidation, le client final en Allemagne peut être redevable du paiement de la TVA.

Quelles sont les spécificités de la facturation ?

Les factures d’entreprises allemandes doivent toujours contenir les mentions obligatoires énumérées à l’article 14 de l’UStG. Il s’agit notamment de :

- Le nom complet et adresse du destinataire et de l’entreprise fournissant le produit ou le service

- La date de la facture et de la livraison du produit ou du service

- Le numéro fiscal attribué à l’entreprise exécutante par l’administration fiscale ou le numéro de TVA attribué par l’Office central fédéral des taxes (BZSt)

- Un numéro de facture unique et séquentiel

- La quantité et le type de produits livrés ou de services fournis

- Le montant brut et net

- Le taux de taxe applicable et le montant de la taxe correspondante ou, en cas d’exonération, une note sur l’exonération

Dans le cas d’une transaction triangulaire intracommunautaire, les acteurs concernés doivent se conformer à des exigences de facturation obligatoires. Vous trouverez ci-dessous les principaux points qui s’appliquent aux entreprises allemandes si elles sont : le fournisseur (A), le premier destinataire (B), le deuxième destinataire (C).

Entreprise A

La facture de l’entreprise A à l’entreprise B doit contenir une référence écrite à une fourniture intracommunautaire hors taxe, ainsi que les numéros de TVA des deux parties. En l’absence de cette information, la TVA reste à la charge de l’émetteur.

Entreprise B

La facture de l’entreprise B à l’attention de l'entreprise C doit également comporter le numéro de TVA des deux entreprises et faire référence à la transaction triangulaire intracommunautaire et au transfert de la dette fiscale, par exemple, avec une mention telle que « Transaction triangulaire – du bénéficiaire du service en vertu de l’article 25b de l’UStG ». Il n’est pas nécessaire d’indiquer le montant de la TVA.

En outre, l’entreprise B est tenue de déclarer à l’administration fiscale les recettes provenant de la livraison à l’entreprise C dans sa déclaration récapitulative. Le revenu doit être clairement identifié comme une transaction triangulaire intracommunautaire. En outre, il est obligatoire de fournir le numéro de TVA de l’entreprise B et celui de l’entreprise C.

Entreprise C

En tant que client final, l’entreprise C reçoit la facture de l’entreprise B sans TVA. Toutefois, dans le cadre de la procédure d’autoliquidation, l’entreprise C est tenue de déclarer et de reverser la TVA due dans son propre pays.

Pour en savoir plus, consultez notre article sur la facturation.

Quels sont les avantages des transactions triangulaires intracommunautaires ?

Les transactions intracommunautaires en chaîne permettent aux entreprises d’organiser efficacement les livraisons transfrontalières au sein de l'UE. Le principal avantage est la simplification fiscale, mais un autre est la flexibilité dans la circulation des marchandises. La livraison directe du fournisseur initial à l’acheteur final permet de gagner du temps et de réduire les coûts logistiques en éliminant le besoin de transporter physiquement les marchandises par des intermédiaires.

Ces avantages renforcent le marché unique européen, permettant aux entreprises d’opérer rapidement et à moindre coût au-delà des frontières.

Cela dit, les entreprises doivent être conscientes des défis que cela représente. Les personnes qui traitent des paiements internationaux doivent envisager une assistance fiscale et technologique. Avec Stripe Payments, les entreprises peuvent offrir à leurs clients l’accès à plus de 100 moyens de paiement tout en proposant une expérience de paiement fluide. Toutes les transactions sont facilement acceptées et gérées. De son côté, Stripe Tax gère la détermination et la déclaration automatiques des montants des taxes pour les paiements internationaux, ce qui est particulièrement pratique pour les transactions triangulaires.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.