Toutes les entreprises et tous les professionnels exerçant une activité rémunérée régulière dans l’Union européenne sont soumis à la taxe sur la valeur ajoutée (TVA). Cette obligation s’applique aux entreprises qui vendent des produits, louent des biens ou fournissent des services, et est incluse dans le prix et perçue par les entreprises ou les professionnels avant d’être versée à l’État. Certains régimes et opérations en France ne nécessitent pas de déclaration ni de paiement de la TVA. Ce guide explique ce que signifie être assujetti à la TVA en France.

Que contient cet article

– Déterminer si vous êtes assujetti à la TVA

– Les avantages d’être assujetti à la TVA

– Assujetti à la TVA ou assujetti à l’impôt : Comprendre la différence

– Être assujetti à la TVA et redevable

– Être assujetti à la TVA, mais non redevable

– Ne pas être assujetti à la TVA

Déterminer si vous êtes assujetti à la TVA

Les entreprises et les travailleurs autonomes inscrits à la TVA doivent la percevoir sur leurs ventes, l’inclure dans leurs factures et la reverser à l’administration fiscale selon les procédures légales et réglementaires en vigueur.

L’assujettissement à la TVA est distinct du régime fiscal général. Toutes les entreprises, qu’elles soient soumises à l’impôt sur les sociétés ou à l’impôt sur le revenu, peuvent être assujetties à la TVA lorsqu’elles exercent des activités relevant de la juridiction concernée. Il existe différentes exceptions et différents régimes spéciaux, dont l’option d’exonération de base de la TVA.

Cette obligation s’étend au-delà des opérations individuelles ou des entreprises individuelles. En 2023, la France a mis en place le régime de l’assujetti unique. Ce régime s’applique aux groupes d’entités liées qui exercent des fonctions étroitement liées. Il permet de désigner un représentant pour traiter les déclarations de TVA pour l’ensemble du groupe de sociétés.

Il est important de noter que le système de TVA est en constante évolution. Les entreprises doivent se tenir au courant des dernières modifications législatives et réglementaires.

Les avantages d’être assujetti à la TVA

Déterminer si une entreprise est assujettie à la TVA est essentiel pour comprendre ses droits et obligations et profiter des avantages fiscaux.

– Déduction de la TVA : Les professionnels peuvent déduire la TVA de leurs impôts sur les achats de biens ou de services effectués dans le cadre d’une activité professionnelle.

– Récupération de la TVA : Généralement, les entreprises qui y sont assujetties peuvent récupérer la TVA qu’elles ont payée sur leurs achats auprès d’autres entreprises.

– Image professionnelle : L’immatriculation à la TVA peut améliorer l’image professionnelle et crédible d’une entreprise. Elle reflète leur respect des lois fiscales et de la structure organisationnelle globale. De plus, les entreprises immatriculées à la TVA peuvent afficher leurs prix hors taxe, ce qui améliore la transparence de leurs transactions commerciales.

Assujetti à la TVA ou assujetti à l’impôt : Comprendre la différence

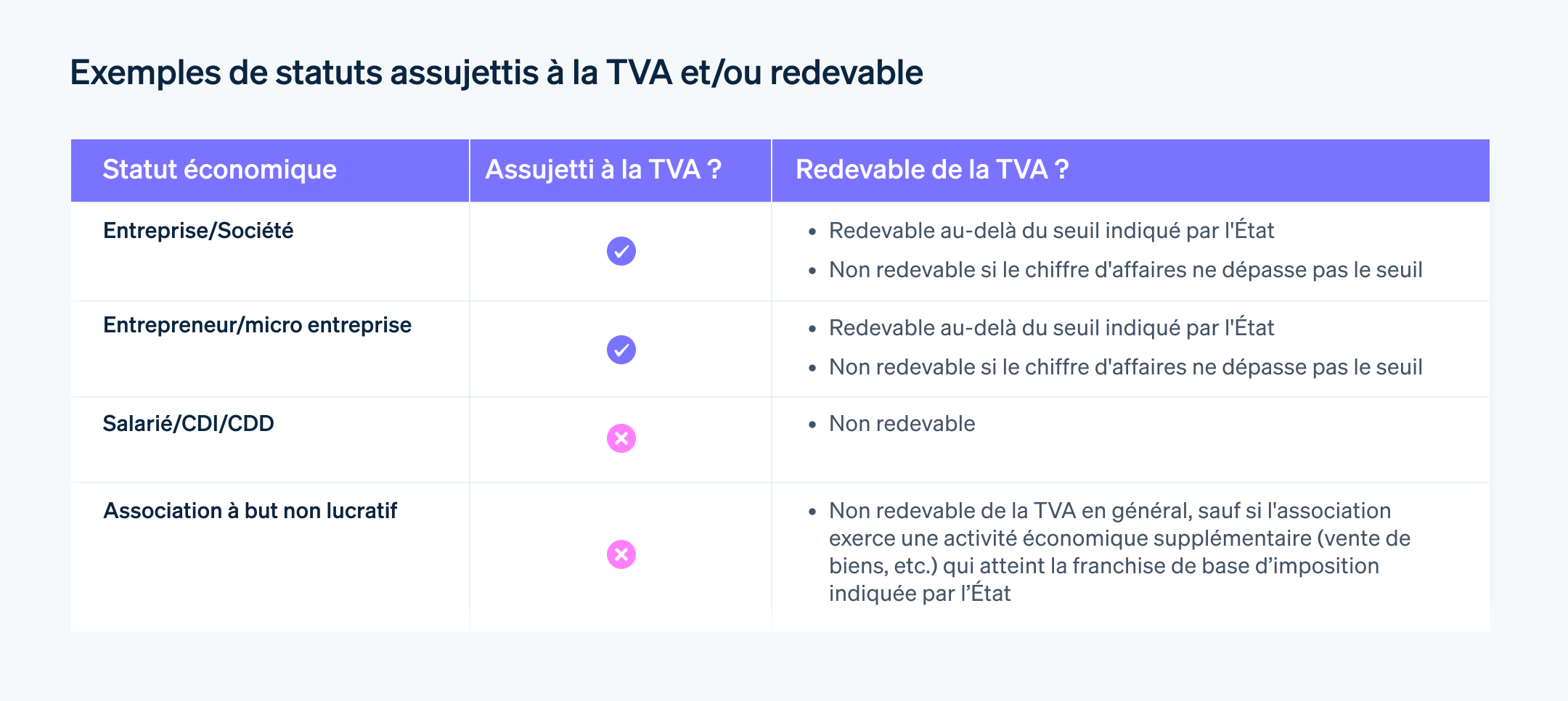

Il est impératif de faire la différence entre être assujetti à la TVA et être redevable de la payer. En règle générale, une entreprise qui doit collecter la TVA est responsable de son paiement, sauf lorsque les transactions sont exonérées. D’autre part, si vous êtes redevable, vous devez la verser à l’État.

Cette distinction est essentielle pour comprendre le droit à déduction de la TVA, qui s’applique exclusivement aux opérations imposables.

Être assujetti à la TVA et redevable

Lors du démarrage d’une nouvelle entreprise, il est essentiel de choisir le régime fiscal et de TVA le mieux adapté à vos activités. L’assujettissement à la TVA s’applique généralement aux entreprises commerciales ou industrielles, que vous choisissiez le régime normal ou le régime simplifié. Une entreprise ou un particulier devient redevable de la TVA si son chiffre d’affaires dépasse certains seuils.

Par exemple, une entreprise qui vend des marchandises devient responsable si son chiffre d’affaires dépasse 91 900 €. Un entrepreneur fournissant des services tels que la rédaction ou la traduction devient redevable de la TVA dès lors que son bénéfice dépasse 36 800 €.

Les seuils de vente sont susceptibles d’évoluer chaque année, il est donc important de se tenir au courant des dernières révisions des autorités.

Stripe Tax offre aux entreprises assujetties la possibilité de déclarer et de payer la TVA en ligne. En plus de calculer et de collecter automatiquement la TVA sur les ventes, Stripe Tax peut également générer des rapports sur les taxes collectées afin de vérifier et de faciliter les remboursements.

Être assujetti à la TVA, mais non redevable du paiement

Si une entreprise ou un professionnel n’atteint pas ces seuils, il n’est pas redevable de la TVA. Dans ce cas, le régime d’exemption de base s’applique.

Les entreprises soumises au régime d’exonération de base sont des exemples de contribuables non assujettis à la TVA. Ce régime fiscal permet aux petites entités d’opérer sans percevoir ni déduire la TVA sur leurs transactions, et concerne généralement les entreprises dont les transactions restent inférieures à des seuils précis, qui diffèrent selon le secteur d’activité et sont régulièrement réévalués.

En France, les micro-entreprises et les entreprises individuelles profitent fréquemment, mais pas toujours, de l’exonération fiscale de base. Une fois qu’elles dépassent le seuil fixé par l’État, elles deviennent redevables de l’impôt.

Ne pas être assujetti à la TVA

Les salariés sous contrat de travail et ceux qui n’ont pas d’activité commerciale régulière ne sont généralement pas soumis à la TVA.

Toutefois, des exonérations et des régimes spéciaux peuvent s’appliquer à certaines entreprises.

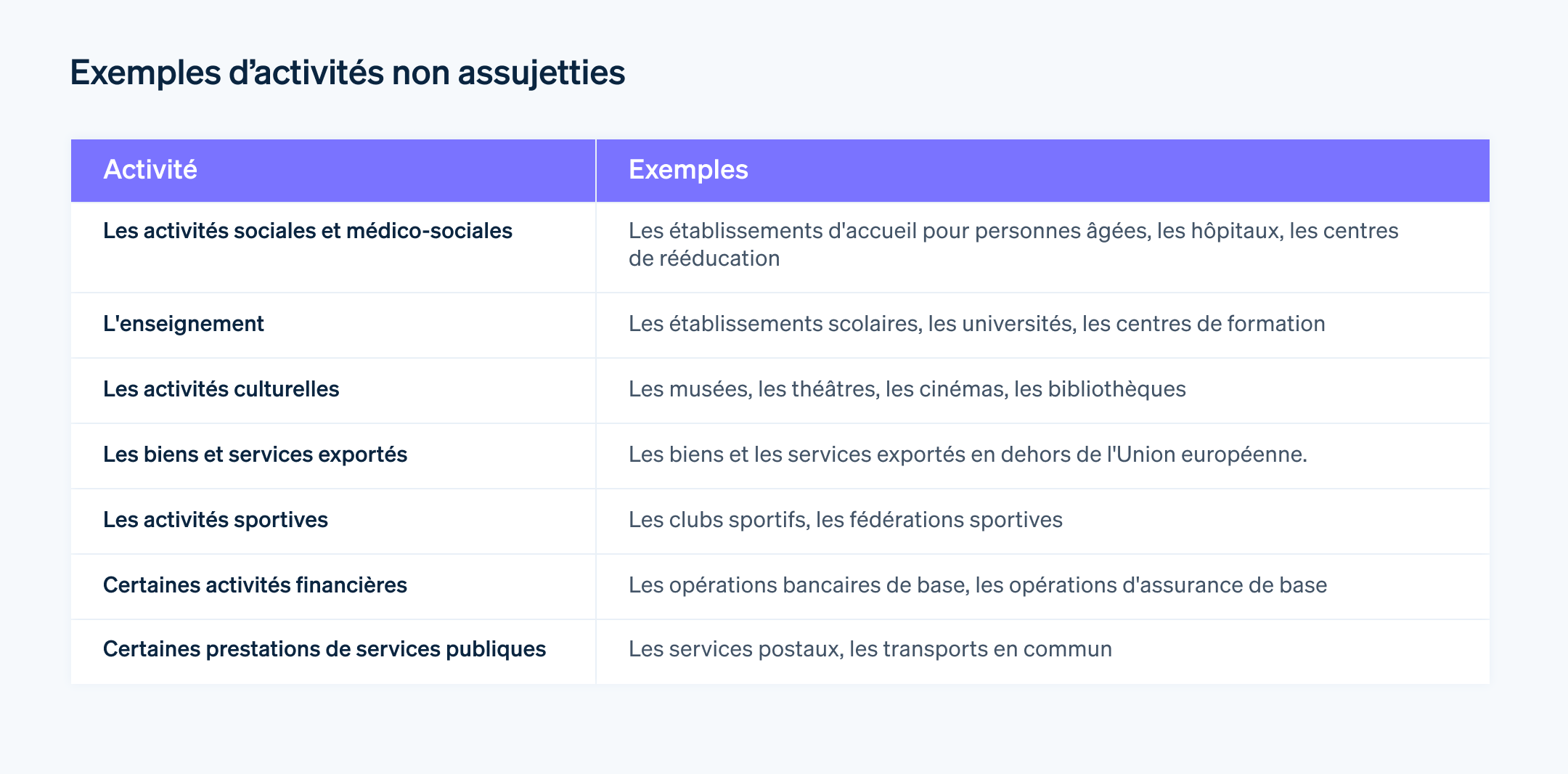

Activités économiques non assujetties à la TVA

Certaines activités économiques sont exonérées de TVA sous certaines conditions :

Cette liste n’est ni exhaustive ni définitive. Par exemple, une association culturelle peut être exonérée de la TVA sur ses fonctions principales, mais peut être redevable de celle-ci sur la vente de produits dérivés. Si l’association dépasse le seuil d’exonération fiscale, elle devient redevable de la TVA.

Le contenu de cet article est fourni uniquement à des fins informatives et pédagogiques. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de consulter un avocat compétent ou un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation particulière.