Un capital d'amorçage (aussi appelé fonds d'amorçage ou financement d'amorçage) est un investissement initial que des entrepreneurs ou des fondateurs utilisent pour lancer une entreprise ou un nouveau projet en vue de couvrir ses dépenses d'exploitation initiales. Ce type de financement représente généralement un montant relativement faible par rapport à d'autres sources de financement des start-up.

Un capital d'amorçage peut provenir de différentes sources. Il peut s'agir des fondateurs eux-mêmes, des amis et de la famille, d'investisseurs providentiels et de sociétés de capital-risque en phase de démarrage. Le montant du capital d'amorçage requis peut varier considérablement en fonction de la nature de l'entreprise et de ses besoins initiaux. Un capital d'amorçage permet aux entrepreneurs de passer du stade de l'idée à celui d'une entreprise ou d'un produit tangible. À partir de là, ils peuvent justifier de la faisabilité et du potentiel de leur entreprise afin d'attirer d'autres investissements.

Après la phase d'amorçage, une start-up peut rechercher des financements supplémentaires, tels que les financements de série A, B et C, qui impliquent généralement des montants de capitaux plus importants et peuvent provenir de sociétés de capital-risque, de fonds d'investissement privés ou d'autres investisseurs.

Nous décrirons ci-dessous les éléments que les fondateurs en phase de lancement doivent comprendre sur le processus de levée d'un capital d'amorçage : où le chercher, comment choisir la source de financement appropriée en fonction des objectifs spécifiques de l'entreprise, comment conclure l'affaire et comment dépenser judicieusement le capital d'amorçage.

Sommaire

- En quoi le financement d'amorçage diffère-t-il des autres types de financement ?

- Pourquoi le financement d'amorçage est-il important pour les start-up ?

- Préparation en vue d'une levée de capital d'amorçage

- Sources de capital d'amorçage

- Comment lever un capital d'amorçage pour une start-up

- Comment négocier un financement d'amorçage avec des investisseurs

- Bonnes pratiques pour gérer un capital d'amorçage

En quoi le financement d'amorçage diffère-t-il des autres types de financement ?

Les start-up passent par différentes étapes au cours de leur cycle de vie. Bien que chaque stade de développement (et la levée de fonds qui l'accompagne) puisse varier d'une start-up à l'autre, des traits généraux définissent chaque étape.

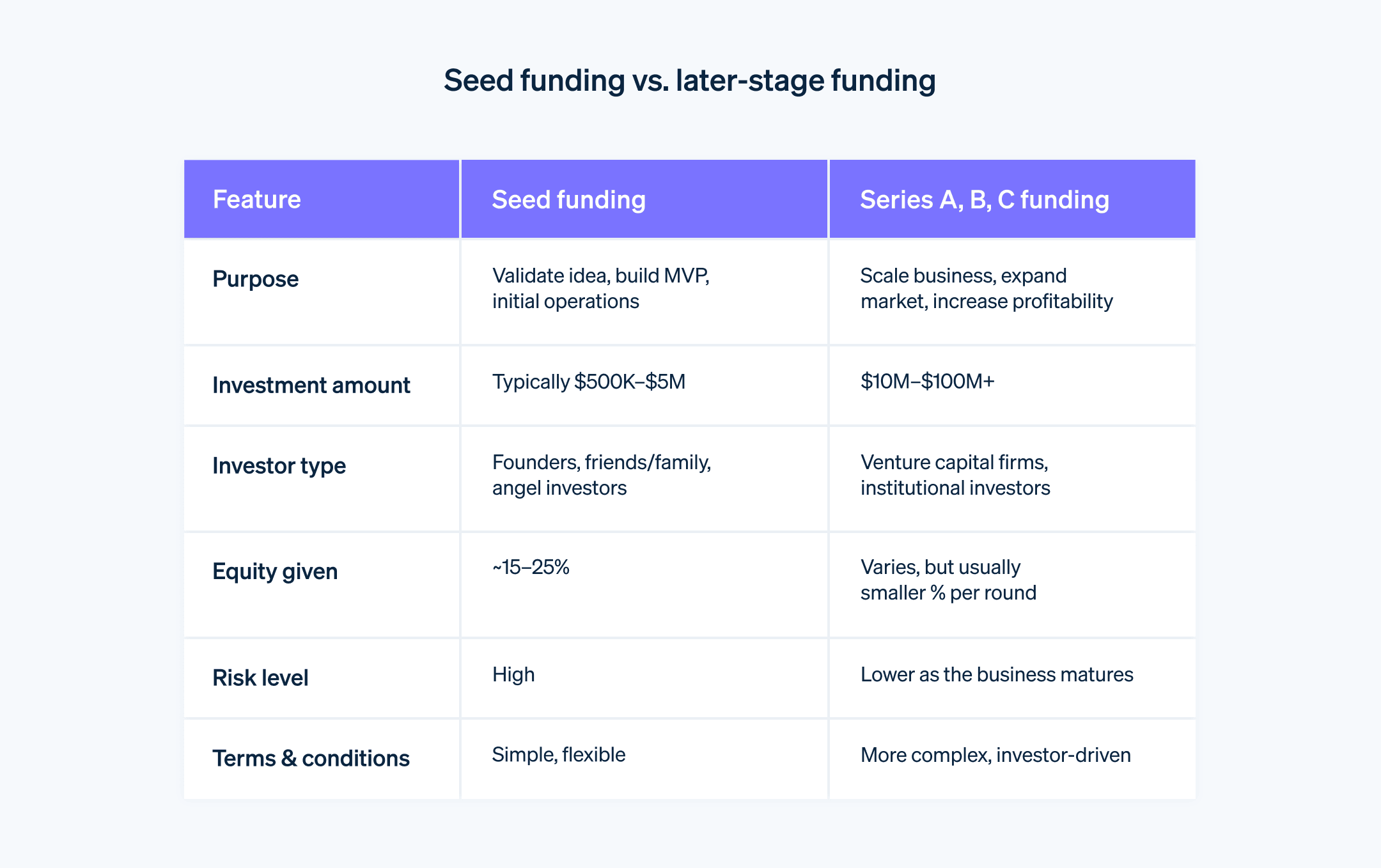

La phase d'amorçage est sans doute la période la plus instable et la plus excitante pour les start-up. Voici en quoi le financement d'amorçage diffère des autres types de financement susceptibles d'intervenir ultérieurement.

Objectif et utilisation

Le financement d'amorçage vise principalement à transformer une idée en un concept commercial viable. Il s'agit souvent de réaliser une étude de marché, de développer le produit et de constituer une équipe. En revanche, les phases ultérieures de financement, telles que les séries A, B ou C, sont davantage axées sur le développement de l'entreprise, l'élargissement de la portée du marché, l'amélioration du ou des produits ou l'entrée sur de nouveaux marchés.Montant

En général, le montant levé au cours de la phase d'amorçage est beaucoup plus faible que lors des levées de fonds ultérieures. La moyenne des phases de levée de capital d'amorçage au premier trimestre 2023 ne représentait que 3,6 millions de dollars, contre une moyenne de 18,7 millions de dollars pour les phases de série A. Il suffit généralement de prouver un concept ou de franchir une étape importante. Au fur et à mesure que la start-up se développe et démontre son potentiel, elle peut attirer des investissements plus importants lors des phases de financement suivantes.Type d'investisseurs

Le capital d'amorçage provient souvent des fondateurs eux-mêmes, de leurs amis, de leur famille et d'investisseurs providentiels. Il s'agit de personnes ou de groupes prêts à prendre un risque pour une idée qui est à un stade très précoce. En revanche, les étapes ultérieures attirent les investisseurs institutionnels tels que les sociétés de capital-risque, qui investissent des sommes plus importantes dans des entreprises plus établies ayant fait leurs preuves. Les sociétés de capital-risque ont investi 671 milliards de dollars à travers 38 644 financements au niveau mondial en 2021, des financements bien plus élevés que ceux typiquement levés lors de la phase d'amorçage.Fonds propres et valorisation

Au cours de la phase d'amorçage, la valorisation de la start-up peut ne pas être encore bien établie. Par conséquent, les investisseurs peuvent recevoir des fonds propres importants pour un montant relativement faible. Au cours des étapes ultérieures, à mesure que la valorisation de l'entreprise augmente, celle-ci cédera de plus petites parts de fonds propres pour des montants de capitaux plus importants. Chaque opération est différente, mais en règle générale, les fondateurs doivent prévoir de vendre environ 20 % des fonds propres lors de la phase d'amorçage.Risque et récompense

Le financement d'amorçage est généralement considéré comme plus risqué car le modèle économique et l'adéquation au marché des produits/services proposés par l'entreprise peuvent ne pas avoir été entièrement testés. Cependant, le potentiel de récompense est élevé, car les premiers investisseurs obtiennent souvent une participation au capital plus importante. Au fur et à mesure que la start-up mûrit et passe à des étapes de levée de fonds ultérieures, le risque diminue, de même que la récompense potentielle en matière de participation au capital.Conditions générales

Les accords de financement d'amorçage prévoient généralement moins de conditions que les levées de fonds ultérieures. Au fur et à mesure que les start-up se développent et attirent des investisseurs plus pointus, les accords de financement gagnent en complexité, avec des conditions générales plus strictes.

Pourquoi le financement d'amorçage est-il important pour les start-up ?

Bien que chaque levée de fonds soit importante, le financement d'amorçage peut avoir un impact plus important pour les start-up que les levées de fonds ultérieures, même si l'investissement est souvent moins conséquent. Un capital d'amorçage peut influencer la trajectoire d'une start-up de plusieurs façons.

Validation de l'idée commerciale

Le financement d'amorçage fournit le capital nécessaire pour valider le concept d'une start-up. Cette étape consiste à prouver qu'il existe un besoin du marché pour le produit ou un service, ce qui est important pour attirer de futurs investisseurs. Sans financement d'amorçage, de nombreuses idées ne progresseraient jamais.Bâtir les fondations

Ce capital initial permet aux start-up de mettre en place des opérations importantes, d'embaucher des membres clés de l'équipe et de commencer le développement initial du produit.Facilitation en matière de croissance initiale et de développement

Avec un financement d'amorçage, les start-up peuvent se focaliser sur leur croissance initiale, affiner leur produit ou service et établir une base de clientèle. Cette croissance initiale témoigne du potentiel d'extensibilité et de réussite à long terme du projet.Création d'opportunités futures de financement

Un financement d'amorçage réussi apporte des capitaux et valide la start-up auprès de futurs investisseurs. Il débouche souvent sur des levées de fonds plus conséquentes, telles qu'une levée en série A, car cela démontre que la start-up a dépassé le stade du concept et qu'elle a une activité viable et en croissance.Établissement de partenariats et mise en relation avec des mentors

Les investisseurs en phase d'amorçage apportent souvent plus qu'un simple capital ; ils peuvent être des sources inestimables de conseils, de contacts avec le secteur et de mentorat. Ces conseils peuvent s'avérer utiles pour relever les premiers défis de la gestion d'une start-up.Flexibilité et autonomie

Le financement d'amorçage est généralement assorti de moins de conditions que les levées de fonds ultérieures. À ce stade, les start-up ont plus de liberté pour expérimenter et rectifier le tir si nécessaire, sans être soumises à la pression des attentes des investisseurs à grande échelle et à des accords complexes.Établissement d'une crédibilité

Le financement d'amorçage est souvent considéré comme une marque d'approbation, renforçant ainsi la crédibilité de la start-up auprès des clients, des partenaires et des investisseurs potentiels à venir. C'est le signe que des personnes ou des entités bien informées croient au potentiel de la start-up.

Préparation en vue d'une levée de capital d'amorçage

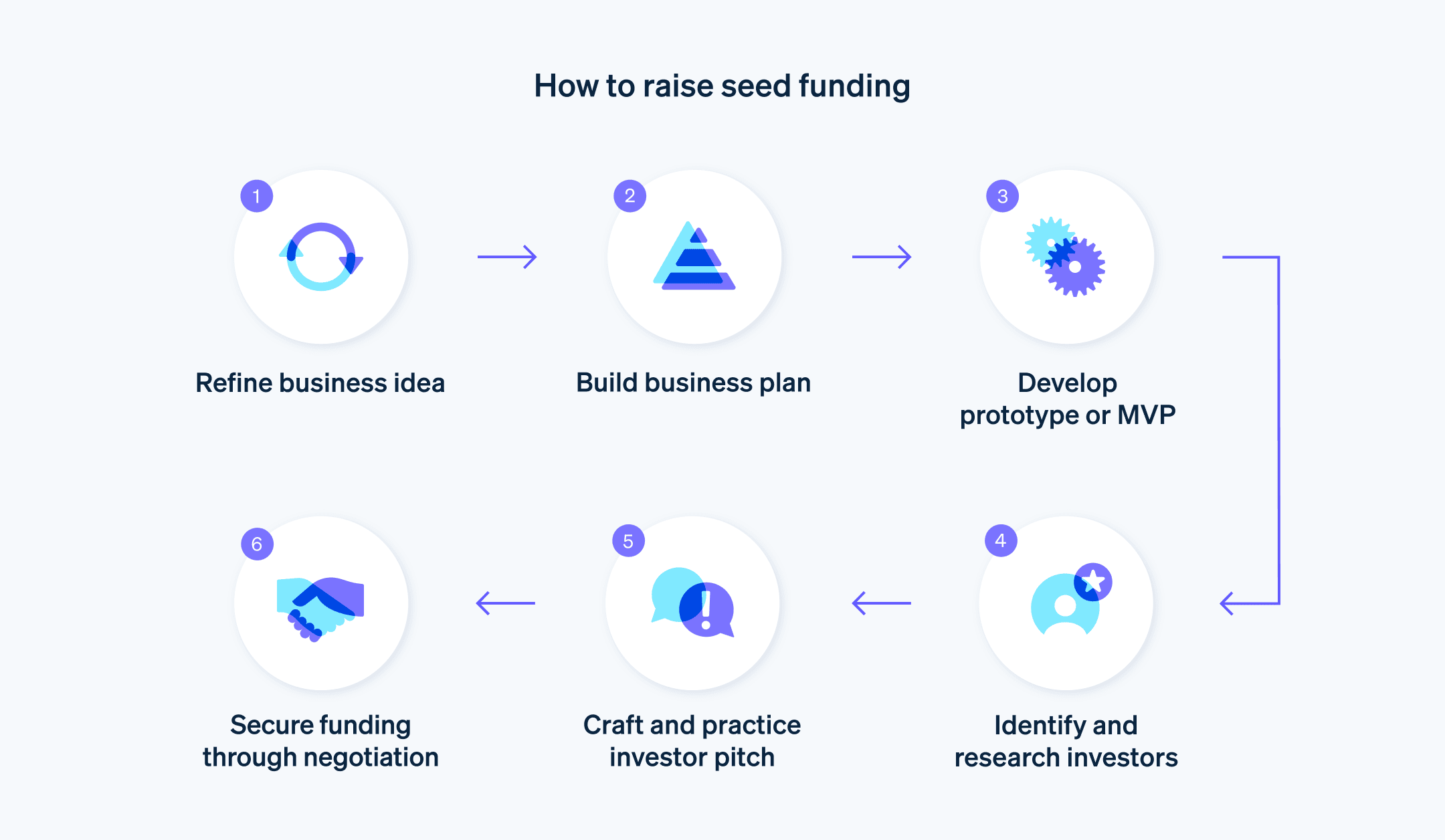

Les start-up doivent entreprendre de nombreux travaux préparatoires avant de s'adresser à leurs premiers investisseurs potentiels pour obtenir un financement d'amorçage. Voici ce que vous devez faire au début du processus de collecte de fonds.

Affiner votre idée d'entreprise

Avant d'approcher les investisseurs, assurez-vous que votre idée d'entreprise est claire, innovante et qu'elle répond à un véritable besoin du marché. Pour ce faire, vous devez réaliser une étude de marché approfondie, comprendre votre public cible et élaborer une proposition de valeur unique.Formuler un plan d'entreprise solide

Un plan d'entreprise bien structuré doit présenter votre modèle économique, votre analyse de marché, votre stratégie opérationnelle, vos projections financières et vos objectifs à long terme. Ce document constituera une roadmap pour votre entreprise et un outil de persuasion pour les investisseurs potentiels.Développer un prototype ou un MVP

Si nécessaire, développez un prototype ou un produit minimum viable (MVP). Cette représentation concrète de votre idée démontre aux investisseurs que vous avez dépassé le stade conceptuel et que vous disposez d'un produit ou service fonctionnel pouvant être testé sur le marché.Constituer une équipe solide

Les investisseurs ne se contentent pas d'investir dans des idées, ils investissent dans des personnes. Constituez une équipe avec des compétences et des expériences diverses. En démontrant que vous disposez d'une équipe compétente, vous pouvez considérablement renforcer la confiance des investisseurs dans votre start-up.Intégrer la planification financière

Faites-vous une idée précise du montant du financement dont vous avez besoin et de la manière dont vous comptez l'utiliser. Soyez prêt à présenter votre modèle financier et vos projections, en exposant clairement comment votre projet atteindra la rentabilité ou la croissance.Créer un argumentaire pour l'investisseur

Élaborez un argumentaire convaincant qui présente succinctement votre idée d'entreprise, votre opportunité de marché, votre équipe et vos finances. Votre présentation doit être attrayante, claire et concise, afin d'attirer l'attention des investisseurs potentiels.Identifier les investisseurs potentiels

Recherchez et identifiez les investisseurs potentiels qui conviennent à votre start-up. Il peut s'agir d'investisseurs providentiels, d'investisseur en capital-risque, d'incubateurs ou d'accélérateurs. Familiarisez-vous avec leur stratégie d'investissement et leur portefeuille afin de personnaliser votre approche.Travailler en réseau et nouer des relations

Commencez à nouer des relations au sein de l'environnement de la start-up. Participez à des événements sectoriels, rejoignez des communautés de start-up et participez à des plateformes où vous pourrez rencontrer des investisseurs et des mentors potentiels.Assurer la conformité légale et réglementaire

Veillez à ce que votre entreprise se conforme à toutes les exigences légales et réglementaires applicables. Il peut s'agir de constituer votre entreprise, de déposer votre marque ou d'aborder toute autre réglementation spécifique à votre secteur d'activité.Préparation aux audits préalables

Les investisseurs feront preuve d'une grande vigilance avant d'investir. Organisez tous vos documents juridiques, financiers et commerciaux afin qu'ils soient prêts à être consultés.

Sources de capital d'amorçage

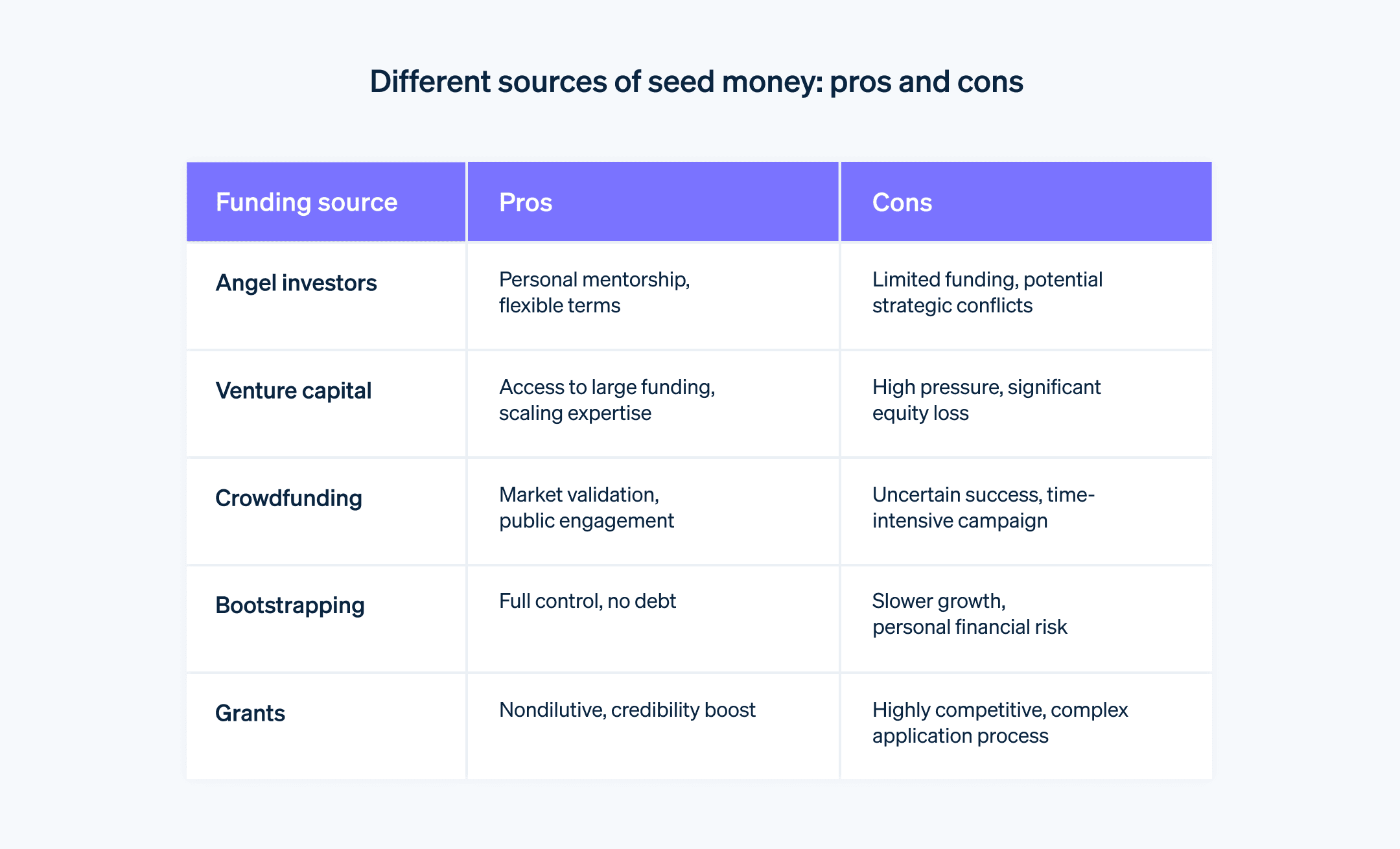

L'origine du financement initial influencera la première phase de la vie de la start-up et aura potentiellement un impact sur son avenir. Cela s'explique principalement par les différences significatives entre les conditions des divers accords de financement et le type de relation que les fondateurs entretiendront avec les investisseurs.

Avant de vous lancer activement dans la recherche d'un capital d'amorçage, quelle qu'en soit la source, évaluez soigneusement les options qui s'offrent à vous. Optez pour une source de financement qui maximise les avantages que vous valorisez le plus tout en réduisant les inconvénients et les risques qui vous préoccupent le plus. Voici un aperçu des sources potentielles de financement d'amorçage.

Investisseurs providentiels

Présentation : les investisseurs providentiels sont des personnes fortunées qui fournissent des capitaux pour le lancement d'une start-up, généralement en échange d'une dette convertible ou d'une participation au capital. Il s'agit souvent d'entrepreneurs eux-mêmes ou de cadres d'entreprise à la retraite.

Compatibilité : idéal pour les start-up en phase de démarrage qui ont besoin de conseils et d'opportunités de mise en réseau.

Avantages

Attention personnalisée et mentorat

Conditions souples et procédures moins formelles

Opportunités de mise en réseau précieuses

Inconvénients

Capacité de financement limitée

Ils peuvent avoir moins de sens des affaires que les investisseurs professionnels

Conflits éventuels au niveau de l'orientation ou de la stratégie de l'entreprise

Investisseurs en capital-risque

Présentation : les investisseurs en capital-risque sont des groupes professionnels qui gèrent des investissements groupés dans des start-up à forte croissance, en échange d'une participation au capital.

Compatibilité : idéal pour les start-up à fort potentiel de croissance et dont la voie vers des revenus et une rentabilité substantiels est toute tracée.

Avantages

Accès à des capitaux importants

Expertise en matière de développement d'entreprises

Nombreuses possibilités de mise en réseau

Inconvénients

Processus de sélection rigoureux et compétitif

Perte d'une partie du contrôle et du capital

Pression pour parvenir à une croissance et à des rendements élevés

Financement participatif

Présentation : le financement participatif consiste à collecter de petites sommes d'argent auprès d'un grand nombre de personnes, généralement via une plateforme en ligne.

Compatibilité : convient aux start-up axées sur le consommateur, aux produits innovants ou aux entreprises dont l'histoire ou l'approche sociale sont convaincantes.

Avantages

Accès à un large public

Validation du concept commercial

Financement non dilutif (dans la plupart des cas)

Inconvénients

Chronophage et incertain

Nécessité d'un marketing convaincant

Risque d'exposition en matière de propriété intellectuelle

Bootstrapping

Présentation : le bootstrapping consiste pour les entrepreneurs à démarrer une entreprise avec peu de capital, en s'appuyant sur leurs finances personnelles et les revenus de l'entreprise.

Compatibilité : convient aux entreprises qui peuvent être lancées avec un capital minimal et aux fondateurs qui souhaitent exercer un contrôle total.

Avantages

Contrôle total de l'entreprise

Pas de dilution des fonds propres

Encourage la simplification des opérations et l'ingéniosité

Inconvénients

Une limitation des ressources peut entraver la croissance

Risque financier personnel

Peut être lent à faire évoluer

Subventions

Présentation : les subventions sont des fonds ou des produits non remboursables que les bailleurs de fonds (souvent un ministère, une société, une fondation ou une fiducie) versent à un bénéficiaire.

Compatibilité : conviennent aux start-up axées sur la recherche, à vocation sociale, éducative ou écologique, ou à celles qui appartiennent à des secteurs spécifiques favorisés par des programmes de subvention.

Avantages

Financement non dilutif

Crédibilité renforcée

Permettent de financer des projets spécifiques

Inconvénients

Critères très compétitifs et stricts

Souvent limitées en portée et en évolutivité

Procédure de candidature chronophage

Comment lever un capital d'amorçage pour une start-up

Une fois que vous avez déterminé avec certitude les sources de financement que vous allez solliciter, voici comment les aborder de manière stratégique.

Si vous cherchez à obtenir des fonds auprès d'investisseurs providentiels

Identifier les investisseurs providentiels appropriés

Recherchez et identifiez les investisseurs dont les intérêts s'alignent avec ceux de votre start-up, en vous appuyant sur votre réseau, sur les annuaires d'investisseurs providentiels et sur les événements du secteur. Trouvez des investisseurs passionnés qui comprennent votre secteur d'activité tout en partageant votre vision.Rédiger un argumentaire convaincant

Votre argumentaire doit présenter votre start-up de manière convaincante, en mettant l'accent sur le problème que vous résolvez et sur votre vision. Étayez votre récit par une analyse de marché, des projections financières et un plan commercial détaillé.Établir des relations

Abordez chaque interaction comme une opportunité pour établir une relation à long terme. Engagez des conversations sincères, appréciez les conseils qui vous sont donnés et soyez réceptifs aux commentaires. N'oubliez pas que vous cherchez un partenaire, pas seulement un financier.Se préparer pour des discussions approfondies

Soyez prêt à présenter votre vision à long terme et à expliquer comment l'expertise et le réseau de l'investisseur peuvent contribuer à votre croissance.Négocier les conditions de manière équitable

Les négociations avec les investisseurs providentiels sont souvent plus souples. Exprimez clairement vos besoins et soyez prêt à comprendre et à intégrer les attentes et les perspectives de l'investisseur.Tirer parti de la relation

Une fois qu'un investisseur providentiel a investi, mettez son expérience et son réseau au service de votre start-up. Tenez-le informé et impliquez-le dans les décisions clés, en transformant l'investissement en un parcours collaboratif.

Si vous cherchez à obtenir des fonds auprès de sociétés de capital-risque

Identifier les bons investisseurs en capital-risque

Recherchez et ciblez des sociétés de capital-risque qui ont déjà investi dans votre secteur d'activité et à votre stade de développement. Servez-vous de votre réseau, des bases de données en ligne et des événements du secteur pour trouver des sociétés de capital-risque dont la stratégie d'investissement correspond aux objectifs et aux besoins de votre start-up.Préparer un argumentaire détaillé

Votre argumentaire doit être complet et s'appuyer sur des données. Il doit présenter votre modèle économique, la taille du marché ciblé, le paysage concurrentiel, le produit, l'équipe et les projections financières. Les sociétés de capital-risque recherchent des entreprises évolutives et à fort potentiel de croissance.Faire la démonstration de la traction et de l'adéquation au marché de votre produit/service

Les sociétés de capital-risque investissent généralement dans des start-up dont le marché est déjà établi ou qui ont été validées. Présentez toute preuve d'intérêt de la part des clients, des revenus, des indicateurs de croissance ou des partenariats qui attestent de l'adéquation de votre start-up avec le marché et de son potentiel de croissance.Se préparer à des contrôles préalables rigoureux

Préparez-vous à un processus de contrôle préalable approfondi. Pour ce faire, il convient de procéder à une analyse approfondie de votre situation financière, des aspects juridiques, du modèle économique, de l'étude de marché ainsi que des antécédents de l'équipe. Organisez tous vos documents et toutes vos informations afin de simplifier ce processus.Négocier les conditions et la valorisation

Préparez-vous à des négociations intenses portant sur les conditions du financement et la valorisation de votre start-up. Il est important de bien appréhender la valorisation de celle-ci et d'être prêt à en discuter et à la justifier. Familiarisez-vous avec les conditions générales communes des investisseurs en capital-risque et prenez en compte les implications à long terme de ces conditions pour votre entreprise.Établir une relation et communiquer sur votre vision

Bien que les sociétés de capital-risque se focalisent principalement sur les rendements, il est également important d'établir une relation avec elles. Partagez votre vision à long terme et expliquez comment leur financement, leur réseau et leur expertise peuvent vous aider à atteindre vos objectifs.

Si vous faites appel au financement participatif pour obtenir votre capital d'amorçage

Choisir la bonne plateforme

Choisissez une plateforme de financement participatif qui correspond au produit ou au service de votre start-up. Différentes plateformes s'adressent à différents types de projets et de publics. Choisissez donc celle qui correspond à votre marché cible et à votre type d'offre, qu'il s'agisse d'un financement par actions, d'un financement par récompenses ou d'un financement basé sur des dons.Élaborer une campagne convaincante

Votre campagne doit raconter une histoire convaincante à propos de votre start-up, de son importance et de ce qui la rend unique. Faites appel à des visuels attrayants et à un langage clair et persuasif. Les vidéos peuvent être particulièrement efficaces pour faire passer votre message et créer un lien émotionnel avec les financeurs potentiels.Définir des objectifs et des récompenses réalistes

Définissez un objectif de financement qui reflète ce dont vous avez besoin pour faire avancer votre projet, d'une manière qui soit réalisable en fonction de la taille de votre public. Pour le financement participatif en don contre récompense, prévoyez des récompenses attrayantes et réalistes qui encouragent les contributions sans trop solliciter vos ressources.Promouvoir votre campagne

Faites appel aux médias sociaux, à votre réseau personnel et aux forums communautaires pour annoncer votre campagne. Informez régulièrement vos donateurs et votre public de vos progrès afin de susciter un engagement continu.S'engager auprès des donateurs

Considérez vos donateurs comme plus que de simples financeurs ; ils sont vos premiers soutiens et vos futurs clients potentiels. Communiquez avec eux tout au long de la campagne en les informant des dernières nouveautés, en répondant à leurs commentaires et en les remerciant pour leur soutien.Planifier l'après-campagne

Prévoyez un plan clair pour la suite de la campagne. Il s'agit notamment de décerner des récompenses, de continuer à communiquer avec les donateurs et de s'appuyer sur le succès de votre campagne pour gagner en notoriété et en visibilité.

Si vous faites appel au bootstrapping pour obtenir votre capital d'amorçage

Gérer les finances avec sagesse

Il est important de faire preuve de prudence sur le plan financier, mais aussi d'assurer une bonne gestion de votre budget. Minimisez les dépenses et réinvestissez les bénéfices dans l'entreprise. Séparez vos finances personnelles de celles de votre entreprise afin de tenir des registres clairs et d'éviter toute complication financière inutile.Mettre l'accent sur le flux de trésorerie

Le flux de trésorerie est un élément clé du bootstrapping. Développez un modèle économique qui génère des revenus réguliers et surveillez de près la gestion des flux de trésorerie afin de soutenir et de développer vos activités commerciales.Utiliser les ressources existantes

Exploitez au mieux les ressources disponibles. Il s'agit de vos compétences, de votre réseau et de vos actifs existants. Identifiez des outils et des services gratuits ou peu coûteux qui peuvent soutenir les activités de votre entreprise.Croissance progressive

Le bootstrapping est souvent synonyme de croissance plus lente. Privilégiez une croissance progressive et durable plutôt qu'une expansion rapide. Cette approche prudente vous permet de jeter des bases solides pour votre entreprise sans dépasser vos ressources.Mettre en œuvre une approche centrée sur le client

Comme le financement externe n'influence pas l'orientation de votre start-up, vous pouvez aligner votre entreprise sur les besoins et les retours des clients. Tirez-en parti en établissant des relations solides avec vos clients et en adaptant vos offres aux demandes du marché.Plan d'évolutivité

Adoptez une stratégie claire pour faire évoluer votre entreprise. Au fur et à mesure que les bénéfices augmentent, réinvestissez dans les domaines qui offrent les avantages les plus significatifs, tels que le développement de produits, le marketing ou l'embauche de personnel clé.

Si vous cherchez à obtenir des subventions

Rechercher des subventions pertinentes

Identifiez les subventions qui correspondent au secteur d'activité, à la mission ou à la technologie de votre start-up. Servez-vous des bases de données en ligne, des sites Web gouvernementaux et des publications sectorielles pour identifier des subventions qui correspondent à votre modèle économique et à vos objectifs.Comprendre les conditions d'octroi des subventions

Lisez attentivement les critères d'éligibilité, les exigences en matière de candidature et les dates limites pour chaque subvention. Les subventions sont souvent assorties d'exigences et d'objectifs très spécifiques ; veillez donc à ce que votre projet et votre proposition soient conformes à ces exigences et objectifs.Élaborer une proposition détaillée

Incluez une proposition complète et convaincante dans votre candidature. Décrivez clairement votre idée commerciale, son impact, la manière dont l'argent de la subvention sera utilisé et les résultats escomptés. Utilisez un langage clair et concis et adhérez à toutes les directives spécifiques fournies par la subvention.Mettre en évidence l'impact et l'innovation de votre projet

De nombreuses subventions visent à financer des projets qui favorisent l'innovation, l'impact social ou le progrès technologique. Expliquez comment votre start-up répond à ces critères, en fournissant des preuves de son impact potentiel et de son caractère innovant.Intégrer le budget et la planification financière

Présentez un budget détaillé qui indique comment les fonds de la subvention seront alloués. Adoptez une gestion financière responsable et ayez une vision claire de la manière dont le financement fera progresser votre projet.Préparation pour un suivi et la production de rapports

Préparez-vous à ce qu'un suivi soit mis en place si votre demande est acceptée. Il peut s'agir de présenter des rapports d'avancement, des états financiers ou des preuves de franchissement d'étapes, comme le prévoient les conditions d'octroi de la subvention.

Comment négocier un financement d'amorçage avec des investisseurs

Les investisseurs potentiels négocieront en leur nom propre ou au nom des investisseurs de leur fonds. Voici comment défendre vos intérêts de manière efficace au cours de la négociation.

Comprendre le point de vue de l'investisseur

Les investisseurs recherchent un retour sur investissement. Ils peuvent aimer votre idée, mais en fin de compte, ils évaluent le risque par rapport au retour sur investissement. En reconnaissant cette réalité, vous serez mieux à même de formuler vos arguments et de comprendre leurs contre-arguments.Connaître votre valeur

Avant d'entamer toute négociation, vous devez avoir une idée précise de la valorisation de votre entreprise. Au-delà des chiffres, il s'agit du potentiel de votre entreprise, du marché et des résultats déjà obtenus. Préparez-vous à défendre votre évaluation en vous appuyant sur des données et en faisant preuve de confiance.Écouter l'investisseur

Une bonne négociation repose sur une communication efficace. Il s'agit d'écouter activement ce que dit l'investisseur et d'y répondre de manière réfléchie. Il ne s'agit pas d'imposer son programme, mais de trouver un terrain d'entente et un accord qui profite aux deux parties.Être prêt à se retirer des discussions

L'une de vos plus grandes forces lors d'une négociation réside dans votre possibilité de vous retirer des discussions. Il ne s'agit pas de chercher à aller au conflit, mais plutôt d'être ferme sur ce dont vous avez besoin pour que votre start-up réussisse. Si les conditions proposées par un investisseur sous-évaluent votre entreprise ou ne correspondent pas à votre vision, soyez prêt à dire non.Faire preuve de souplesse, dans la limite du raisonnable

S'il est important de savoir ce que vous voulez, une trop grande rigidité peut également constituer un obstacle à la conclusion d'un accord. Fixez des limites claires, mais soyez flexible à l'intérieur de ces limites. Il peut s'agir de négocier les fonds propres, la structure de l'investissement ou d'autres conditions.Valoriser les relations à long terme

N'oubliez pas que vous vous engagez potentiellement dans une relation à long terme avec votre investisseur. Abordez les négociations avec respect et dans un esprit de partenariat. L'objectif n'est pas seulement d'obtenir un financement, mais aussi d'établir une relation qui soutiendra la croissance de votre start-up.Faire attention aux détails

Prêtez attention aux conditions de l'accord, et pas seulement aux chiffres clés. Il s'agit notamment de comprendre les clauses telles que celles relatives aux préférences de liquidation, aux dispositions anti-dilution et aux droits du conseil d'administration. Il est souvent utile d'obtenir un avis juridique afin de s'assurer que l'on comprend bien les implications de ces conditions.Communiquer après la négociation

Après une négociation réussie, maintenez des lignes de communication ouvertes avec vos investisseurs. Le fait de les tenir informés et de les impliquer (dans une mesure appropriée) permet d'établir une relation solide et durable.

Bonnes pratiques pour gérer un capital d'amorçage

Une fois que vous avez obtenu votre financement d'amorçage, vous devez décider de l'utilisation que vous en ferez. Voici quelques bonnes pratiques qui vous aideront à y parvenir.

Hiérarchiser les dépenses en fonction de votre plan d'entreprise

Commencez par revoir votre plan d'entreprise. Vous devez principalement allouer des fonds aux domaines qui favorisent la croissance et le développement de l'entreprise, comme indiqué dans votre plan d'entreprise. Il peut s'agir de développement de produits, d'études de marché ou d'embauches clés. En suivant votre plan d'entreprise, vous vous assurez que vous utilisez vos fonds pour atteindre des objectifs stratégiques spécifiques.Éviter les dépenses inutiles

Faites preuve de parcimonie sans faire de compromis sur la qualité. Il convient donc d'examiner attentivement chaque dépense et d'éviter celles qui ne sont pas nécessaires. Optez par exemple pour des bureaux fonctionnels et peu coûteux plutôt que pour des locaux luxueux. Il convient de souligner que chaque économie réalisée représente des fonds qui peuvent être investis dans des domaines qui contribuent directement à la croissance.Investir judicieusement dans les talents

Votre équipe est votre atout le plus précieux. Embauchez des personnes compétentes qui partagent votre vision et qui s'engagent à assurer le succès de la start-up. Il est toutefois important de faire preuve de discernement par rapport à la manière dont vous élargissez votre équipe. Une embauche excessive et trop précoce peut rapidement épuiser vos ressources.Mettre l'accent sur le développement de produits et l'adéquation au marché

Utilisez une part importante de votre capital de départ pour affiner votre produit ou service. Il s'agit notamment d'investir dans des mécanismes de développement, de test et de retour d'information pour s'assurer que votre offre répond aux besoins du marché tout en étant compétitive.Faire preuve de stratégie en matière de marketing et d'acquisition de clients

Investissez dans des stratégies marketing rentables et ciblées. Privilégiez les canaux qui offrent le meilleur retour sur investissement et suivez de près les performances de vos campagnes de marketing.Maintenir une réserve de trésorerie

Conservez une partie de votre capital de départ comme réserve de trésorerie. Cette mesure peut s'avérer utile en cas de dépenses imprévues ou si l'entreprise traverse une mauvaise passe. La constitution d'une réserve peut vous donner la flexibilité et la sécurité nécessaires pour faire face aux difficultés tout en réduisant votre stress sur le plan financier.Suivre de près les flux de trésorerie

Surveillez régulièrement vos flux de trésorerie afin de vous assurer que votre start-up reste financièrement saine, et ajustez vos dépenses si nécessaire.Réinvestir les bénéfices dans l'entreprise

Si votre start-up commence à générer des bénéfices, envisagez d'en réinvestir une part importante dans l'entreprise. Ce réinvestissement peut permettre de stimuler la croissance de votre entreprise et de réduire les besoins de financement externe.Demander conseil à des mentors ou à des conseillers financiers

N'hésitez pas à demander conseil à des mentors ou à des conseillers financiers. Leur expérience et leur point de vue peuvent s'avérer précieux pour vous aider à prendre des décisions financières éclairées.Être prêt à changer de cap

Soyez flexible et prêt à réorienter votre stratégie si nécessaire. L'environnement des start-up est dynamique, et votre capacité à adapter vos dépenses en fonction des réactions du marché ou des nouvelles opportunités peut avoir un impact sur votre réussite.

Comment Stripe Atlas peut aider

Stripe Atlas met en place les bases juridiques de votre entreprise afin que vous puissiez collecter des fonds, ouvrir un compte bancaire et accepter des paiements sous deux jours ouvrables depuis n’importe où dans le monde.

Rejoignez plus de 75 000 entreprises incorporées sur Atlas, y compris des startups soutenues par des investisseurs de premier plan, tels que Y Combinator, a16z et General Catalyst.

L’inscription sur Atlas

La création d’une entreprise avec Atlas prend moins de 10 minutes. Vous choisissez la structure de votre entreprise, vérifiez instantanément si le nom de votre entreprise est disponible et ajoutez jusqu’à quatre cofondateurs. Vous décidez également de la répartition du capital, réservez une partie du capital pour les futurs investisseurs et employés, nommez les dirigeants, puis signez électroniquement tous vos documents. Tous les cofondateurs recevront également un e-mail les invitant à signer électroniquement leurs documents.

Accepter des paiements et effectuer des opérations bancaires avant l’obtention de votre EIN

Après avoir créé votre entreprise, Atlas vous demande votre numéro EIN. Les fondateurs disposant d’un numéro de sécurité sociale, d’une adresse et d’un numéro de téléphone portable originaire des États-Unis peuvent bénéficier d’un processus de traitement accéléré par l’IRS, tandis que les autres bénéficieront d’un processus de traitement standard qui peut prendre un peu plus de temps. De plus, Atlas permet d’effectuer des paiements et des opérations bancaires avant l’obtention du numéro EIN, afin que vous puissiez commencer à accepter des paiements et à effectuer des transactions avant que votre numéro EIN ne vous soit attribué.

Achat dématérialisé des actions du fondateur

Les fondateurs peuvent acheter des actions initiales en utilisant leur propriété intellectuelle (par exemple, des droits d’auteur ou des brevets) plutôt que de l’argent liquide, la preuve d’achat étant sauvegardée dans votre Dashboard Atlas. Votre propriété intellectuelle doit être évaluée à 100 $ ou moins pour utiliser cette fonctionnalité ; si vous possédez une propriété intellectuelle d’une valeur supérieure, consultez un avocat avant de procéder.

Déclaration automatique relative au formulaire d’élection fiscale 83(b)

Les fondateurs peuvent déposer un formulaire 83(b) pour réduire l’impôt sur le revenu des personnes physiques. Atlas se chargera de l’envoyer en recommandé USPS avec suivi, que vous soyez un fondateur originaire des États-Unis ou non. Vous recevrez un formulaire 83(b) signé et une preuve de déclaration directement dans votre Dashboard Stripe.

Documents juridiques de l’entreprise de classe mondiale

Atlas fournit tous les documents juridiques dont vous avez besoin pour commencer à gérer votre entreprise. Les documents Atlas C corp sont élaborés en collaboration avec Cooley, l’un des principaux cabinets d’avocats spécialisés dans le capital-risque. Ces documents sont conçus pour vous aider à lever des fonds immédiatement et à garantir la protection juridique de votre entreprise, en couvrant des aspects tels que la structure de propriété, la distribution des actions et la conformité fiscale.

Une année gratuite de Stripe Payments, plus 50 000 $ en crédits et remises partenaires

Atlas collabore avec des partenaires de premier plan pour offrir aux fondateurs des remises et des crédits exclusifs. Profitez de réductions sur les outils indispensables en matière d’ingénierie, de fiscalité, finance de conformité et gestion, grâce à des partenaires de renom comme AWS, Carta et Perplexity. Nous vous fournissons également gratuitement, durant votre première année, l’agent enregistré requis dans le Delaware. De plus, en tant qu’utilisateur d’Atlas, vous bénéficierez d’avantages Stripe supplémentaires, incluant jusqu’à un an de traitement des paiements gratuit pour un volume maximal de 100 000 $.

Découvrez comment Atlas peut vous aider à créer votre nouvelle entreprise rapidement et facilement, et démarrez dès aujourd’hui.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.