Einzelunternehmen sind für Existenzgründer/innen aufgrund ihrer niedrigen Einstiegshürden eine attraktive Möglichkeit, um in die Selbstständigkeit zu starten. Eine sorgfältige Planung im Vorfeld vermeidet kostspielige Fehler und schafft eine solide Grundlage für den Erfolg. In diesem Artikel erfahren Sie, was ein Einzelunternehmen ist, welche Vor- und Nachteile es bietet und welche Steuern fällig werden. Darüber hinaus erklären wir, wie Sie ein Einzelunternehmen gründen können und welche Kosten bei der Gründung eines Einzelunternehmens auf Sie zukommen.

Worum geht es in diesem Artikel?

- Was ist ein Einzelunternehmen?

- Was spricht dafür, ein Einzelunternehmen zu gründen?

- Welche Vor- und Nachteile hat ein Einzelunternehmen?

- Wie gründe ich ein Einzelunternehmen?

- Welche Steuern müssen Einzelunternehmen zahlen?

Was ist ein Einzelunternehmen?

Ein Einzelunternehmen ist ein Unternehmen, das von einer Einzelperson gegründet und betrieben wird. Die Einzelunternehmerin beziehungsweise der Einzelunternehmer sind alleinige Inhaber/innen und führen die Geschäfte zu einhundert Prozent eigenverantwortlich. Hierdurch unterscheiden sich Einzelunternehmen von Gesellschaften, bei denen es mehrere Inhaber/innen oder Geldgeber/innen geben kann. Einzelunternehmen können jedoch wie Gesellschaften auch Mitarbeiter/innen beschäftigen.

Gesetzlich sind Einzelunternehmen nicht speziell definiert. Gründer/innen haben daher die Wahl zwischen verschiedenen Rechtsformen. Sie können ihr Unternehmen gründen als:

Während Kleinunternehmen und Händler/innen zu den gewerblichen Einzelunternehmen zählen, betreiben Freiberufler/innen ein nicht gewerbliches Einzelunternehmen. Laut § 18 des Einkommensteuergesetzes umfassen freiberufliche Berufe selbständig ausgeübte wissenschaftliche, künstlerische, schriftstellerische, unterrichtende oder erzieherische Tätigkeiten sowie die selbständige Berufstätigkeit von Ärzten/Ärztinnen, Rechtsanwälten/Rechtsanwältinnen, Notaren/Notarinnen, Ingenieuren/Ingenieurinnen, Architekten/Architektinnen, Steuerberatern/Steuerberaterinnen, Wirtschaftsprüfern/Wirtschaftsprüferinnen und Übersetzern/Übersetzerinnen. Die Liste möglicher freier Berufe ist umfangreich und geht über die im Einkommensteuergesetz namentlich erwähnten hinaus.

Einzelunternehmen müssen von Gesellschaften unterschieden werden, die ebenfalls von nur einer natürlichen Person gegründet werden können: der Ein-Personen-UG (Kleinunternehmen mit beschränkter Haftung), der Ein-Personen-GmbH (Gesellschaft mit beschränkter Haftung) sowie der Ein-Personen-AG (einer öffentlichen Gesellschaft). Diese müssen strengeren gesetzlichen Anforderungen genügen, bieten jedoch im Unterschied zum Einzelunternehmen eine Haftungsbeschränkung.

Kleinunternehmen werden häufig mit Einzelunternehmen verwechselt. Ein Einzelunternehmen kann ein Kleinunternehmen sein, dies ist jedoch nicht zwingend der Fall. Entscheidend ist hierbei die Höhe des Jahresumsatzes: Kleinunternehmen müssen laut § 19 des Umsatzsteuergesetzes im Vorjahr einen Umsatz von unter 22.000 € aufweisen und im laufenden Jahr muss der Umsatz unter 50.000 € liegen. Wenn diese Umsatzgrenzen von einem Einzelunternehmen eingehalten werden, zählt es zu den Kleinunternehmen. Übersteigt der Umsatz die gesetzlichen Grenzen, ist das Einzelunternehmen kein Kleinunternehmen. Darüber hinaus können auch Gesellschaften wie die GbR, OHG oder KG Kleinunternehmen sein.

Was spricht dafür, ein Einzelunternehmen zu gründen?

Ein Einzelunternehmen kann mit geringem finanziellem Aufwand gegründet werden. Doch dies ist längst nicht der einzige Pluspunkt. Es sprechen viele weitere Aspekte für das Einzelunternehmen:

- Einzelunternehmen sind für viele Branchen und Dienstleistungen geeignet und können flexibel auf Marktveränderungen reagieren.

- Die Rechtsform ermöglicht eine schnelle Betriebsaufnahme ohne lange Genehmigungsverfahren.

- Einzelunternehmer/innen genießen die Freiheit, alleine Entscheidungen zu treffen und das Unternehmen nach ihren persönlichen Vorstellungen zu führen.

- Sämtliche Gewinne verbleiben vollständig bei der Einzelunternehmerin beziehungsweise dem Einzelunternehmer. Denn sie haben die alleinige Verfügungsgewalt über das erwirtschaftete Kapital.

- Die direkte Besteuerung der Gewinne vereinfacht die Steuererklärung.

- Einzelunternehmen bedeuten meist mehr Nähe zu Kundinnen und Kunden, da der Kundenkontakt meist persönlich erfolgt.

Welche Vor- und Nachteile hat ein Einzelunternehmen?

Die Gründung eines Einzelunternehmens bietet eine Reihe von Vorteilen, doch auch einige Nachteile, die Sie kennen sollten. Die wichtigsten Punkte sind die folgenden:

Einzelunternehmen gründen ist im Vergleich zu anderen Unternehmensformen sehr einfach. Es ist nur eine natürliche Person erforderlich, sodass Formalitäten wie das Aufsetzen eines Gesellschaftsvertrags entfallen. Es ist lediglich notwendig, das Unternehmen beim Gewerbeamt, dem Finanzamt und der Berufsgenossenschaft anzumelden. Unter Umständen benötigt das Einzelunternehmen noch einen Eintrag ins Handelsregister und muss bei der zuständigen Industrie- und Handelskammer (IHK) oder der Handwerkskammer (HWK) registriert werden. Für Freiberufler/innen ist der Gründungsprozess besonders unkompliziert, da sie kein Gewerbe anmelden müssen, sondern lediglich eine Steuernummer benötigen. Im Regelfall ist ein Einzelunternehmen zu gründen online möglich, sofern die Behörden am Unternehmensstandort digitale Dienste anbieten.

Die Kosten beim Gründen eines Einzelunternehmens sind überschaubar. Anders als bei Kapitalgesellschaften ist kein Mindestkapital notwendig. Auch Notarkosten entfallen, da keine notarielle Beurkundung erforderlich ist. Gewerbliche Einzelunternehmen müssen die Gewerbeanmeldung sowie die Mitgliedsbeiträge für die IHK oder HWK aufbringen. Letztere richten sich nach der Höhe des erwirtschafteten Gewinns. Hinzu kommt eine Gebühr für den Eintrag ins Handelsregister – sofern dieser notwendig ist. Besonders günstig ist die Gründung für Freiberufler/innen. Diese müssen ausschließlich in ihre Geschäftsausstattung investieren.

Eine Betriebsaufnahme ist nach dem Gründen des Einzelunternehmens sehr schnell möglich. Freiberufler/innen können starten, sobald sie ihre Steuernummer haben. Gewerbliche Einzelunternehmer/innen können ihre Tätigkeit unmittelbar nach der erfolgreichen Gewerbeanmeldung aufnehmen. Es gibt keine langwierigen Wartezeiten oder Genehmigungsverfahren, wie sie bei anderen Rechtsformen manchmal erforderlich sind.

Im Vergleich zu Kapitalgesellschaften unterliegen Einzelunternehmen weniger bürokratischen Vorgaben. Es gibt beispielsweise keine Verpflichtung, Jahresabschlüsse zu veröffentlichen. Die Buchführung ist ohne großen Aufwand möglich – insbesondere für Einzelunternehmen, die nicht im Handelsregister eingetragen sind oder weniger als 80.000 € Gewinn beziehungsweise 800.000 € Umsatz pro Jahr generieren. Bei ihnen genügt eine einfache Buchführung mithilfe einer Einnahme-Überschuss-Rechnung. Gleiches gilt für Freiberufler/innen. Einzelunternehmen, die diese Bedingungen nicht erfüllen, sind zur doppelten Buchführung verpflichtet, das heißt zur Erstellung einer Bilanz inklusive einer Gewinn- und Verlustrechnung.

Einzelunternehmerinnen beziehungsweise Einzelunternehmer gründen häufig alleine, damit sich das Unternehmen in ihrem alleinigen Besitz befindet. Denn dadurch haben sie die volle Kontrolle und können alle Entscheidungen selbst treffen. Es müssen keine zeit- oder nervenaufreibenden Absprachen getroffen werden. Im Gegensatz dazu sind Geschäftsführer/innen einer GmbH gegenüber den Gesellschafterinnen beziehungsweise Gesellschaftern weisungsgebunden. Diese unternehmerische Freiheit bedeutet gleichzeitig Handlungsschnelligkeit und Flexibilität im täglichen Geschäft: Das Einzelunternehmen kann sich schnell an neue Marktgegebenheiten anpassen. Darüber hinaus hat die alleinige Inhaberschaft zur Folge, dass auch die Gewinne ausschließlich den Einzelunternehmerinnen beziehungsweise -unternehmern zukommen.

Die alleinige Verantwortung kann unter Umständen jedoch auch als Nachteil empfunden werden. Einzelunternehmer/innen müssen immer selbst für ihre Entscheidungen und Handlungen geradestehen. Gegenüber Kundinnen und Kunden, Lieferantinnen und Lieferanten oder Geldgeber/innen müssen sie sich verantworten, wenn etwas schiefgelaufen ist. Sie allein tragen das unternehmerische Risiko und müssen mit dem entsprechenden Druck umgehen. Zumal sie bei Verlusten oder Schäden unbeschränkt mit ihrem Privatvermögen für die Verbindlichkeiten des Unternehmens haften. Eine Haftungsbeschränkung ist nicht möglich. Daher droht im schlimmsten Fall die Privatinsolvenz.

Einzelunternehmen ohne Handelsregistereintrag sind an bestimmte Vorgaben hinsichtlich der Namensgebung ihres Unternehmens gebunden. Kleingewerbe müssen in diesem Fall den vollständigen Namen der Inhaberin beziehungsweise des Inhabers enthalten. Namenszusätze oder ergänzende Branchenbezeichnungen sind jedoch möglich. Freiberufler/innen müssen ebenfalls unter ihrem Vor- und Nachnamen firmieren. Dieser muss stets in Kombination mit einem möglichen Fantasienamen oder einem Logo aufgeführt werden.

Während beispielsweise eine GmbH der Körperschaftsteuer von 15 %, dem Solidaritätsbeitrag und der Gewerbesteuer unterliegt, zahlen Einzelunternehmer/innen Steuern auf ihr Einkommen. Der Spitzensteuersatz der Einkommenssteuer beträgt 42 % ab einem Einkommen von 62.810 €. Greift ab einem jährlichen Einkommen von 277.826 € die sogenannte „Reichensteuer", kann der effektive Höchststeuersatz sogar 45 % betragen. Damit unterliegen Einzelunternehmen einer höheren Steuerlast als Kapitalgesellschaften. Jedoch ist zu bedenken, dass das bereits versteuerte Einkommen einer GmbH keiner Privatperson zur Verfügung steht. Damit zum Beispiel ein Gesellschafter den Gewinn der GmbH für seine privaten Ausgaben nutzen kann, muss er bei der GmbH als Geschäftsführer angestellt sein oder sich Gewinne in Form einer Gewinnausschütttung, ähnlich einer Dvidende, auszahlen lassen, auf die in der Regel die Abgeltungssteuer von 25 % plus Solidaritätsbeitrag und ggf. Kirchensteuer fällig wird.

Vor- und Nachteile eines Einzelunternehmens

|

Vorteile

|

Nachteile

|

|---|---|

| Einfache Gründung | Alleinige Verantwortung |

| Geringe Einrichtungskosten | Unbeschränkte persönliche Haftung |

| Der Betrieb kann schnell aufgenommen werden | Beschränkungen bei der Namensgebung |

| Geringer Verwaltungsaufwand | Keine weiteren Eigentümer/innen möglich |

| Vereinfachte Buchführung | Begrenzte Ressourcen und Wachstumschancen |

| Unternehmerische Freiheit | Einkommen- statt Körperschaftsteuer |

| Schnelle Entscheidungsfindung und Flexibilität | |

| Alle Gewinne fließen an Eigentümer/in |

Wie gründe ich ein Einzelunternehmen?

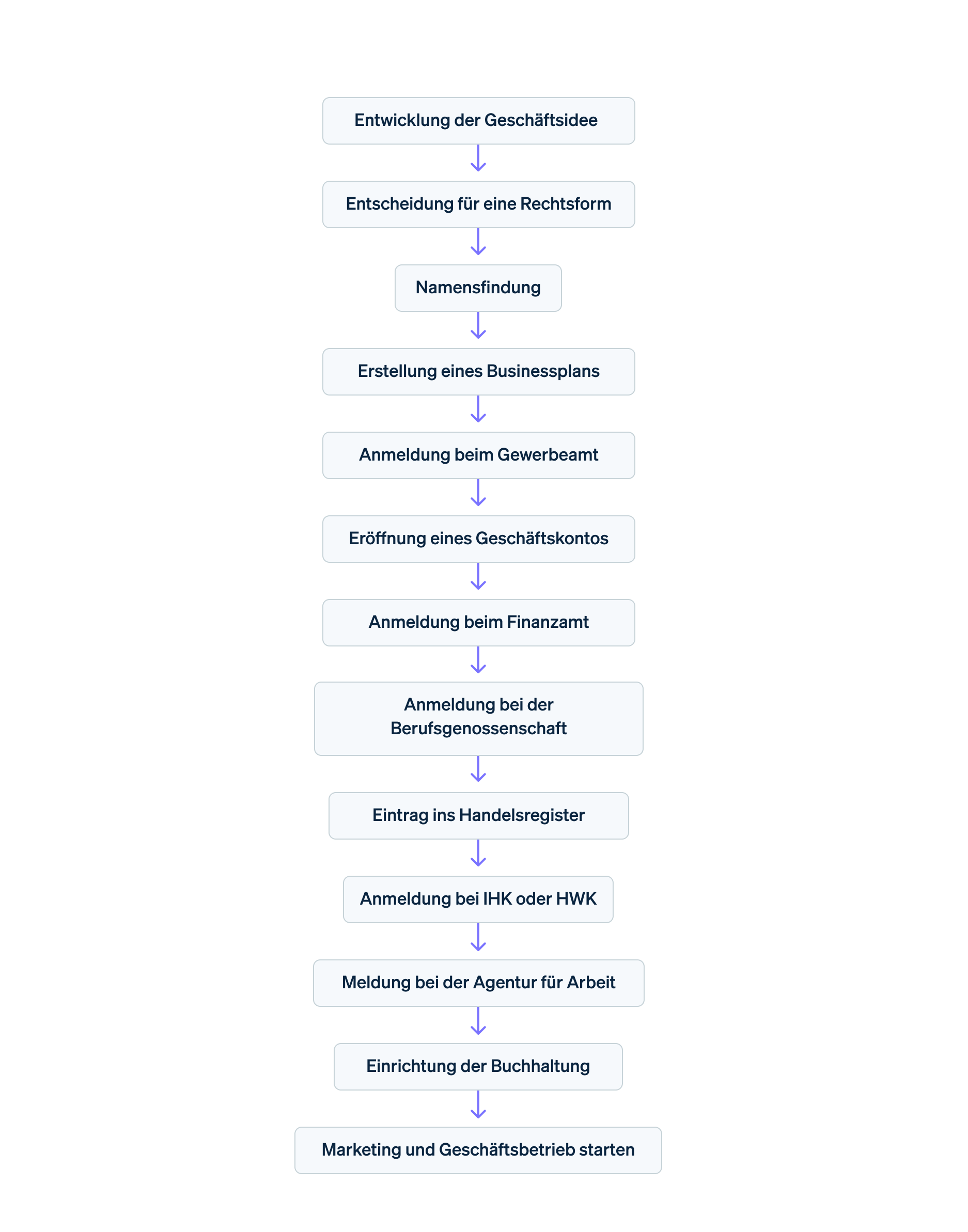

Wer ein Einzelunternehmen gründen möchte, kann dies anhand der folgenden Schritte schnell und einfach tun:

- Entwicklung der Geschäftsidee: Am Beginn jeder Gründung steht die Geschäftsidee. Sie sollten sich genau überlegen, welche Dienstleistung Sie anbieten beziehungsweise welche Produkte Sie verkaufen möchten. Es lohnt sich, eine Marktrecherche durchzuführen, um etwaige Nischen ausfindig zu machen. Im Zuge dieses ersten Schritts der Unternehmensgründung sollten Sie sich auch Gedanken über die passende Rechtsform sowie den Namen Ihres Einzelunternehmens machen. Zudem empfiehlt sich die Erstellung eines Businessplans, der Ihnen persönliche Planungssicherheit gibt und als Grundlage für Auskünfte an die zuständigen Behörden genutzt werden kann.

- Anmeldung beim Gewerbeamt: Einzelunternehmer/innen müssen ihr Gewerbe anmelden, wenn sie ein Einzelunternehmen gründen möchten. Hierfür wird ein Gewerbeschein ausgefüllt und beim zuständigen Gewerbeamt eingereicht. Die Gebühr beträgt im Regelfall einen mittleren zweistelligen Betrag.

- Eröffnung eines Geschäftskontos: Einzelunternehmen sind nicht verpflichtet, ein Geschäftskonto zu eröffnen. Es ist jedoch empfehlenswert, um private und geschäftliche Einnahmen und Ausgaben klar voneinander zu trennen. Außerdem erlauben es einige Banken nicht, ein privates Konto geschäftlich zu nutzen. Darüber hinaus sollten Sie spezialisierte Dienstleister/innen in Betracht ziehen, die Sie bei der Verwaltung Ihrer Finanzen unterstützen. Mit Stripe Payments können Sie beispielsweise Zahlungen Ihrer Kundinnen und Kunden akzeptieren und verwalten. Der Zugang zu über 100 Zahlungsmethoden gibt Ihnen zudem maximale Flexibilität und ermöglicht ein nahtloses Kundenerlebnis.

- Anmeldung beim Finanzamt: Das Gewerbeamt leitet die Informationen über die Gründung des Einzelunternehmens an das zuständige Finanzamt weiter. Dieses sendet Ihnen einen Fragebogen zur steuerlichen Erfassung, den Sie ausfüllen müssen. Es muss unter anderem eine realistische Einschätzung des zu erwartenden Umsatzes gegeben werden. Diese ist Grundlage für die vom Finanzamt festgelegte Höhe der zu zahlenden Einkommenssteuer. Möchten Sie die Kleinunternehmerregelung in Anspruch nehmen, können Sie dies dem Finanzamt mitteilen. Ist der Prozess abgeschlossen, erhalten die Einzelunternehmer/innen eine Steuernummer, die sie zukünftig für Rechnungen verwenden können. Da Freiberufler/innen kein Gewerbe anmelden, kann das Gewerbeamt keine Informationen bezüglich ihrer Gründung an das Finanzamt weiterleiten. Daher müssen Freiberufler/innen selbst Kontakt mit dem Finanzamt aufnehmen.

- Anmeldung bei der Berufsgenossenschaft: Einzelunternehmer/innen können freiwillig einer Berufsgenossenschaft und damit automatisch der gesetzlichen Unfallversicherung beitreten. Gleiches gilt für Freiberufler/innen. Für einige ausgewählte Berufsgruppen gibt es jedoch eine Versicherungspflicht, beispielsweise für Kranken- und Altenpfleger/innen, Hebammen oder Physiotherapeutinnen und -therapeuten. Beschäftigen Einzelunternehmen Angestellte, müssen sie diese in der gesetzlichen Unfallversicherung versichern. Beim Spitzenverband der gesetzlichen Unfallversicherung DGUV finden Sie eine Übersicht der zuständigen Berufsgenossenschaften.

- Eintrag ins Handelsregister: Einzelunternehmer/innen, die gewerblich tätig sind und einen kaufmännischen Geschäftsbetrieb erfordern, haben die Pflicht, sich ins Handelsregister einzutragen. Dies gilt insbesondere für Kaufleute.

- Anmeldung bei IHK oder HWK: Je nach Branche und Tätigkeit kann es auch notwendig werden, sich bei der zuständigen Industrie- und Handelskammer oder Handwerkskammer anzumelden. Meist erfolgt die Anmeldung automatisch durch das Gewerbeamt.

- Meldung bei der Agentur für Arbeit: Einzelunternehmen, die eigene Angestellte beschäftigen, müssen bei der Agentur für Arbeit eine Betriebsnummer zur eindeutigen Identifizierung des Unternehmens beantragen. Die Nummer dient später der Meldung zur Sozialversicherung für sozialversicherungspflichtig Beschäftigte.

- Einrichtung der Buchhaltung: Formal ein Einzelunternehmen gründen ist nur der erste Schritt. Bevor es richtig losgeht, sollten Sie jedoch auch eine ordnungsgemäße Buchhaltung einrichten. Mit Stripe Billing können Sie Ihre Workflows automatisieren, Ihre Abos verwalten oder wiederkehrende Rechnungen ausstellen.

- Marketing und Geschäftsbetrieb starten: Schließlich gilt es, auf das Einzelunternehmen aufmerksam zu machen und sich zu überlegen, wie potenzielle Zielgruppen angesprochen werden können. Starten Sie passende Marketingmaßnahmen, akquirieren Sie Kundinnen und Kunden und nehmen Sie den Geschäftsbetrieb auf.

Einzelunternehmen gründen: Schritt für Schritt

Welche Steuern müssen Einzelunternehmen zahlen?

Ein Einzelunternehmen gründen bedeutet auch, sich mit der zu erwartenden Steuerlast auseinanderzusetzen. Je nach Geschäftsumfang und -art können diverse Steuerarten anfallen. Die wichtigsten sind:

- Einkommenssteuer: Einzelunternehmer/innen müssen Einkommensteuer auf ihren Gewinn zahlen. Der Gewinn wird dabei als Einkommen der Unternehmerin beziehungsweise des Unternehmers betrachtet und zusammen mit anderen Einkünften versteuert.

- Umsatzsteuer: Sofern das Unternehmen umsatzsteuerpflichtig ist, müssen Einzelunternehmer/innen Umsatzsteuer auf ihre erbrachten Leistungen und verkauften Waren berechnen und diese an das Finanzamt abführen. Einzelunternehmen, die einen Status als Kleinunternehmen beantragt haben, können von der Umsatzsteuer befreit werden.

- Gewerbesteuer: Freiberufler/innen sind generell von der Gewerbesteuer befreit. Für die anderen Einzelunternehmen gilt dies ebenfalls, wenn sie pro Jahr weniger als 24.500 € Gewinn erwirtschaftet haben. Doch auch unterhalb dieser Freibetragsgrenze müssen Einzelunternehmen eine Gewerbesteuererklärung abgeben.

Der Inhalt dieses Artikels dient nur zu allgemeinen Informations- und Bildungszwecken und sollte nicht als Rechts- oder Steuerberatung interpretiert werden. Stripe übernimmt keine Gewähr oder Garantie für die Richtigkeit, Vollständigkeit, Angemessenheit oder Aktualität der Informationen in diesem Artikel. Sie sollten den Rat eines in Ihrem steuerlichen Zuständigkeitsbereich zugelassenen kompetenten Rechtsbeistands oder von einer Steuerberatungsstelle einholen und sich hinsichtlich Ihrer speziellen Situation beraten lassen.