ทุกบริษัทที่ขายสินค้าและบริการให้กับลูกค้าในยุโรปต้องเก็บภาษีมูลค่าเพิ่ม (VAT) แม้ว่าธุรกิจของพวกเขาจะไม่ได้จัดตั้งในยุโรปก็ตาม เนื่องจากประเทศในยุโรปมีกฎและอัตราภาษีมูลค่าเพิ่มที่แตกต่างกัน การปฏิบัติตามกฎระเบียบจึงอาจเป็นเรื่องท้าทาย คณะกรรมาธิการยุโรปได้ดำเนินการให้การเก็บและชำระ ภาษีมูลค่าเพิ่มง่ายขึ้น แต่ก็ยังไม่สามารถหลีกเลี่ยงความซับซ้อนของภาษีมูลค่าเพิ่มได้อย่างสมบูรณ์ ตัวอย่างเช่น หากธุรกิจของคุณขายให้กับธุรกิจอื่นใน EU (แทนที่จะขายให้กับลูกค้าโดยตรง) คุณอาจไม่จำเป็นต้องเก็บภาษีมูลค่าเพิ่ม ทั้งนี้ขึ้นอยู่กับว่าธุรกิจทั้งสองตั้งอยู่ที่ใด และสำหรับการขายทั้งหมดที่เก็บภาษีมูลค่าเพิ่ม รัฐบาลกำหนดให้คุณเก็บข้อมูลเพิ่มเติมเพื่อยืนยันที่อยู่ของลูกค้าด้วย

คู่มือนี้มีไว้สำหรับธุรกิจที่ขายให้กับลูกค้าใน EU โดยครอบคลุมข้อมูลเบื้องต้นเกี่ยวกับภาษีมูลค่าเพิ่มและ VAT One Stop Shop (VAT OSS) คุณจะได้เรียนรู้ว่าต้องจดทะเบียนเพื่อเก็บภาษีมูลค่าเพิ่มเมื่อใดและอย่างไร วิธีการคำนวณและเก็บภาษีมูลค่าเพิ่ม และวิธีการยื่นภาษีมูลค่าเพิ่มของคุณ นอกจากนี้คุณจะได้เรียนรู้ด้วยว่า Stripe Tax จะช่วยให้คุณปฏิบัติตามกฎระเบียบได้อย่างไร

ภาษีมูลค่าเพิ่ม (VAT) สหภาพยุโรปคืออะไร?

ภาษีมูลค่าเพิ่ม (VAT) เป็นภาษีการบริโภคที่ใช้กับสินค้าที่จับตองได้หรือบริการดิจิทัลทั้งหมดที่ขายในสหภาพยุโรป (EU) ซึ่งเรียกเก็บเมื่อมีการเพิ่มมูลค่าให้กับผลิตภัณฑ์ตลอดห่วงโซ่อุปทาน ตั้งแต่การผลิตจนถึงจุดขาย

นี่คือตัวอย่างของการทำงานของภาษีมูลค่าเพิ่มในชีวิตจริง:

ช่างทำเครื่องประดับขายสร้อยคอให้กับผู้ค้าปลีกอีคอมเมิร์ซระดับสูงในราคา 1,000 ยูโร โดยมีอัตราภาษมูลค่าเพิ่ม 23% ผู้ค้าปลีกจ่ายภาษีมูลค่าเพิ่ม 230 ยูโรให้กับช่างทำเครื่องประดับนอกเหนือจากค่าสร้อยคอเอง แล้วผู้ค้าปลีกก็บวกราคาและโพสต์ขายสร้อยคอทางออนไลน์ในราคา 1,500 ยูโร ที่จุดชำระเงินออนไลน์ ลูกค้าจ่ายภาษีมูลค่าเพิ่มอีก 23% จากราคาสินค้าซึ่งเท่ากับ 345 ยูโรโดยผู้ค้าปลีกเป็นผู้เก็บ เมื่อธุรกรรมขั้นสุดท้ายเสร็จสิ้น ผู้ค้าปลีกจะได้รับภาษีมูลค่าเพิ่มที่จ่ายให้กับช่างเครื่องประดับคืนมา โดยตอนที่ยื่นภาษีให้กับรัฐบาล ผู้ค้าปลีกจะจ่ายเพียง 115 ยูโร (ซึ่งคือ 345 ยูโรลบด้วยภาษีมูลค่าเพิ่มของช่างเครื่องประดับ 230 ยูโร)

ภาพนี้แสดงให้เห็นว่าภาษีมูลค่าเพิ่มถูกเพิ่มเข้าไปในสร้อยคอเมื่อใด.

ความสําคัญของการปฏิบัติตามกฎหมายภาษีมูลค่าเพิ่มในยุโรป

ธุรกิจใดก็ตามที่ขายสินค้าที่จับต้องได้หรือสินค้าดิจิทัลในสหภาพยุโรป รวมถึงผู้ขายนอกสหภาพยุโรป จะต้องเก็บภาษีมูลค่าเพิ่มตามระเบียบข้อบังคับและกฎหมายท้องถิ่น การจดทะเบียนล่าช้าหรือไม่ได้จดทะเบียนเลยอาจส่งผลให้ต้องเสียค่าปรับจํานวนมาก รวมถึงดอกเบี้ยค้างชําระด้วย เช่น ในออสเตรีย ธุรกิจอาจต้องจ่ายค่าปรับสูงสุด 5,000 ยูโรหากจงใจไม่จดทะเบียนภาษีมูลค่าเพิ่ม แม้ว่าธุรกิจนั้นจะไม่มีหนี้ภาษีมูลค่าเพิ่มก็ตาม

สหรัฐอเมริกาใช้ภาษีมูลค่าเพิ่มหรือไม่

สหรัฐอเมริกาไม่ได้ใช้ภาษีมูลค่าเพิ่ม แต่รัฐบาลของรัฐและท้องถิ่นเป็นผู้รับผิดชอบในการเก็บภาษีขาย ธุรกิจหลายแห่งต้องดําเนินการเพิ่มเติมเพื่อให้มั่นใจว่ามีการปฏิบัติตามข้อกําหนดและกฎระเบียบด้านภาษีขาย หากต้องการข้อมูลเพิ่มเติมเกี่ยวกับภาษีในกรณีที่จำหน่ายสินค้าให้กับลูกค้าในสหรัฐอเมริกา โปรดดูคู่มือเกี่ยวกับภาษีขายของสหรัฐอเมริกาและความเชื่อมโยงทางเศรษฐกิจของเรา

วิธีปฏิบัติตามข้อบังคับเกี่ยวกับภาษีมูลค่าเพิ่มของสหภาพยุโรป

กฎภาษีมูลค่าเพิ่มในยุโรปขึ้นอยู่กับสถานที่ที่คุณอยู่ สินค้าที่คุณขาย สถานที่ตั้งของลูกค้าของคุณ และลูกค้าของคุณเป็นธุรกิจหรือบุคคล แม้ว่าแต่ละประเทศจะมีระเบียบข้อบังคับที่แตกต่างกันไป แต่ขั้นตอนสำหรับการปฏิบัติตามภาษีมูลค่าเพิ่มต่อไปนี้จะสอดคล้องกันหากคุณทำการขายในสหภาพยุโรป

1. จดทะเบียนภาษีมูลค่าเพิ่มและ VAT OSS

การจดทะเบียนภาษีมูลค่าเพิ่มท้องถิ่น

ในสหภาพยุโรป เกณฑ์การจดทะเบียนและเรียกเก็บภาษีมูลค่าเพิ่มจะขึ้นอยู่กับประเทศที่คุณดําเนินธุรกิจอยู่

ตัวอย่างเช่น สเปนไม่มีเกณฑ์การจดทะเบียน ขณะเดียวกันธุรกิจในไอร์แลนด์มีเกณฑ์ภาษีมูลค่าเพิ่มที่แตกต่างกัน 2 แบบ ได้แก่ 85,000 ยูโรสําหรับธุรกิจท้องถิ่นที่จําหน่ายสินค้าและ 42,500 ยูโรสําหรับธุรกิจในท้องถิ่นที่ให้บริการ เกณฑ์การจดทะเบียนภายในประเทศเหล่านี้จะมีผลกับธุรกิจที่อยู่ภายในหรือดำเนินกิจการในประเทศเท่านั้น ธุรกิจที่อยู่นอกยุโรปหรือขายสินค้าหรือบริการข้ามพรมแดนภายในยุโรปจะต้องลงทะเบียนก่อนทําการขายครั้งแรก

ทั้งนี้ มีข้อยกเว้นสําหรับธุรกิจในสหภาพยุโรปที่ก่อตั้งขึ้นในประเทศสมาชิกสหภาพยุโรปและจําหน่ายสินค้าที่จับต้องได้และผลิตภัณฑ์ดิจิทัลให้กับบุคคลทั่วไปในประเทศสมาชิกสหภาพยุโรป ในการขายแบบธุรกิจต่อผู้บริโภค (B2C) เช่นนี้ ธุรกิจจำเป็นต้องเรียกเก็บภาษีมูลค่าเพิ่มตามอัตราของประเทศที่ตนอาศัยอยู่ ไม่ใช่ของประเทศที่ลูกค้าอาศัยอยู่ เมื่อยอดขายแบบ B2C สูงกว่า 10,000 ยูโร ลูกค้าจะต้องเรียกเก็บภาษีตามอัตราประเทศที่ลูกค้าอาศัยอยู่ ทั้งนี้ไม่มีข้อยกเว้นที่คล้ายกันสําหรับธุรกิจที่ไม่ได้อยู่ในสหภาพยุโรปที่จําหน่ายสินค้าให้แก่บุคคลทั่วไปในสหภาพยุโรป

เมื่อคุณจดทะเบียนภาษีมูลค่าเพิ่ม คุณจะได้รับหมายเลขประจําตัวผู้เสียภาษีมูลค่าเพิ่ม โดยจะประกอบด้วยตัวเลขระหว่าง 4 ถึง 15 หลัก และขึ้นต้นด้วยรหัสประเทศ 2 ตัวอักษร (เช่น BE สําหรับเบลเยียมหรือ CY สําหรับไซปรัส) ตามด้วยอักขระอื่นๆ 2-13 ตัว ธุรกิจควรระบุหมายเลขประจําตัวผู้เสียภาษีมูลค่าเพิ่มไว้ในใบแจ้งหนี้การขายของตนและเก็บข้อมูลหมายเลขประจําตัวผู้เสียภาษีมูลค่าเพิ่มของลูกค้าเมื่อจําหน่ายสินค้าหรือบริการแก่ธุรกิจอื่นที่จดทะเบียนภาษีมูลค่าเพิ่ม

การจดทะเบียน VAT OSS สําหรับธุรกิจในยุโรป (แผนสหภาพ)

ธุรกิจในยุโรปที่ขายสินค้าให้บุคคลทั่วไป (เช่น การขายแบบ B2C) ในหลายประเทศในสหภาพยุโรปจะจดทะเบียนแผน VAT Stop Shop (VAT OSS) ได้ โปรแกรมนี้ถูกสร้างขึ้นเพื่อลดความยุ่งยากของกระบวนการการจัดเก็บและชำระภาษีมูลค่าเพิ่มในประเทศต่างๆ ภายในสหภาพยุโรป

หากจดทะเบียน VAT OSS คุณจะไม่ต้องจดทะเบียนกับแต่ละประเทศในสหภาพยุโรปที่คุณจําหน่ายสินค้าหรือบริการจากทางไกล หากคุณอยู่ในประเทศสมาชิกสหภาพยุโรป ก็สามารถลงทะเบียนโดยใช้พอร์ทัล VAT OSS ในประเทศของคุณ คุณจะนําส่งภาษีมูลค่าเพิ่มทั้งหมดที่เรียกเก็บได้ให้กับหน่วยงานภาษีท้องถิ่น ซึ่งจะนําส่งรายรับภาษีมูลค่าเพิ่มนี้ไปยังประเทศอื่นๆ ในสหภาพยุโรปในนามของคุณ กล่าวอีกนัยหนึ่ง หากคุณขายสินค้าในสหภาพยุโรป คุณสามารถลงทะเบียนกับระบบ OSS ภาษีมูลค่าเพิ่มของประเทศใดประเทศหนึ่ง และยื่นแบบแสดงรายการภาษีมูลค่าเพิ่ม OSS หนึ่งฉบับได้ แทนที่จะลงทะเบียนและยื่นภาษีใน 27 ประเทศ

การจดทะเบียน VAT OSS สําหรับธุรกิจที่ไม่ได้อยู่ในยุโรป (แผนนอกสหภาพ)

ธุรกิจทั้งหมดที่ไม่ได้อยู่ในสหภาพยุโรป (รวมถึงธุรกิจในสหราชอาณาจักรหลังเบร็กซิต) ที่จําหน่ายผลิตภัณฑ์ดิจิทัลให้แก่บุคคลทั่วไปในสหภาพยุโรปสามารถจดทะเบียนเข้าร่วมแผน VAT OSS แบบนอกสหภาพได้ ธุรกิจเหล่านี้สามารถเลือกประเทศในยุโรปเพื่อจดทะเบียน VAT OSS ได้ โดยทั่วไปแล้ว ธุรกิจนอกสหภาพยุโรปจะจดทะเบียนในประเทศซึ่งเป็นที่ตั้งของลูกค้าส่วนใหญ่หรือเลือกลงทะเบียนกับประเทศที่มีพอร์ทัลการจดทะเบียนที่ใช้งานง่ายที่สุด เมื่อธุรกิจนอกสหภาพยุโรปจดทะเบียนสําหรับ VAT OSS จะมีการจัดสรรหมายเลขประจําตัวผู้เสียภาษีมูลค่าเพิ่มที่ไม่ซ้ํากันในรูปแบบที่เริ่มต้นด้วย EU

การลงทะเบียนการนําเข้าร้านค้าแบบครบวงจร (IOSS)

ธุรกิจทั้งในและนอกสหภาพยุโรปสามารถจดทะเบียน IOSS ได้หากจําหน่ายสินค้าให้แก่ผู้บริโภคในสหภาพยุโรป และนำเข้าสินค้าในรูปแบบการขนส่งไม่เกิน 150 ยูโร IOSS ช่วยให้ผู้ขายเรียกเก็บภาษีมูลค่าเพิ่มของประเทศลูกค้าได้ ณ เวลาขาย ซึ่งหมายความว่าจะไม่มีการเรียกเก็บภาษีมูลค่าเพิ่มที่ชายแดนเมื่อสินค้ามาถึงสหภาพยุโรป ธุรกิจนอกสหภาพยุโรปสามารถเลือกประเทศใดๆ ในยุโรปเพื่อจดทะเบียน IOSS ได้ ในขณะที่ธุรกิจในสหภาพยุโรปจะต้องจดทะเบียนในประเทศที่ก่อตั้งธุรกิจดังกล่าว ทั้งนี้ การจดทะเบียน IOSS เป็นกระบวนการที่ทำโดยสมัครใจ ผู้ขายนอกสหภาพยุโรปมักต้องแต่งตั้งคนกลางเพื่อใช้ IOSS

2. คํานวณภาษีมูลค่าเพิ่ม

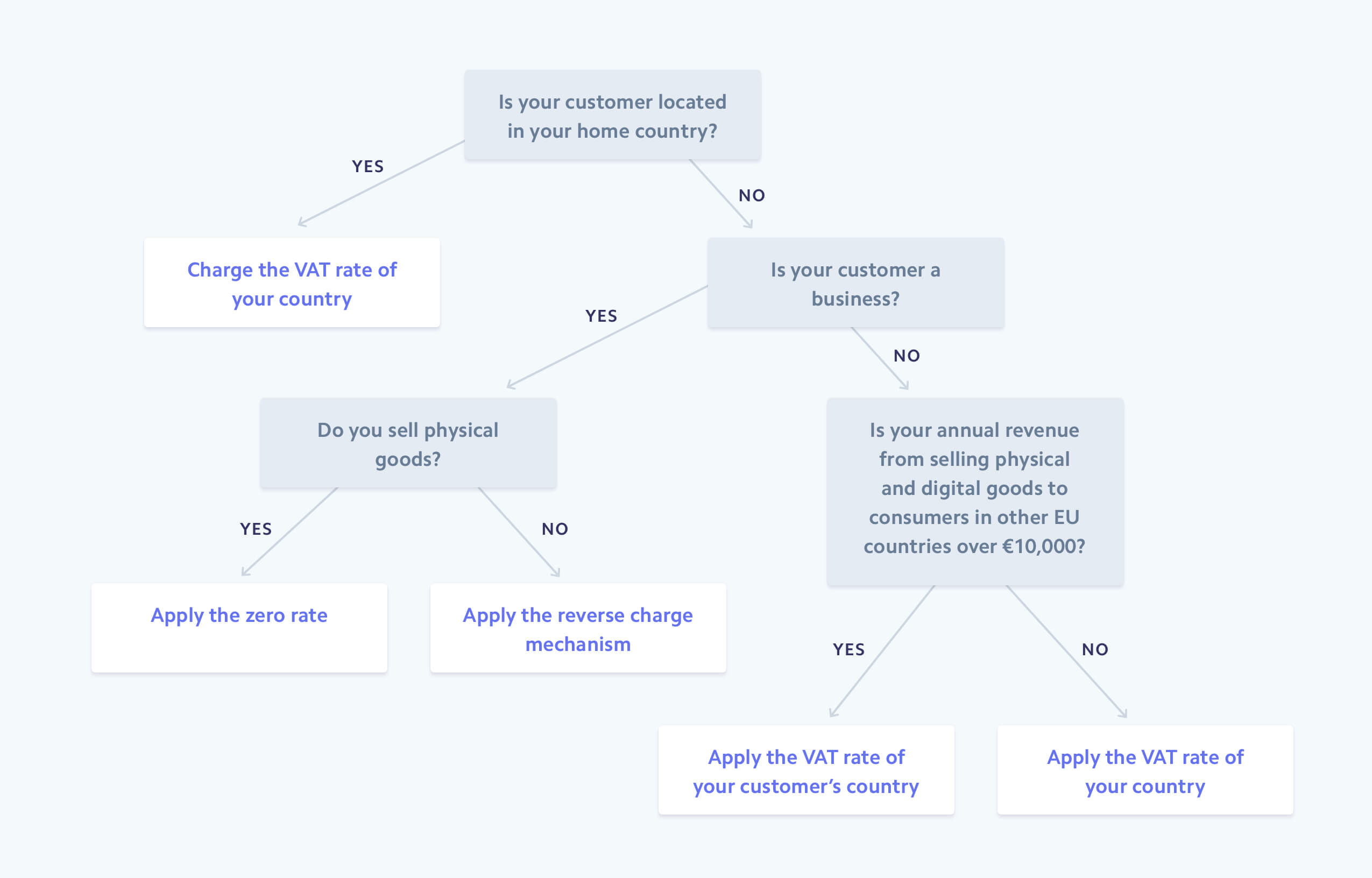

ในการคำนวณภาษีมูลค่าเพิ่มจากธุรกรรม คุณต้องพิจารณาสามสิ่ง ได้แก่ สถานะของลูกค้า (ธุรกิจหรือบุคคล) ภาษีมูลค่าเพิ่มของประเทศที่จะเรียกเก็บ และอัตราภาษีมูลค่าเพิ่มที่ถูกต้อง

ระบุว่าลูกค้าของคุณเป็นธุรกิจ (B2B) หรือบุคคลธรรมดา (B2C)

ก่อนที่คุณจะคำนวณภาษีมูลค่าเพิ่ม คุณต้องพิจารณาก่อนว่าลูกค้าของคุณเป็นธุรกิจหรือบุคคลธรรมดา ขั้นตอนนี้มีความสําคัญเนื่องจากจะกําหนดว่าคุณต้องเรียกเก็บภาษีมูลค่าเพิ่มใดๆ หรือไม่

หากลูกค้าของคุณให้หมายเลขประจําตัวผู้เสียภาษีมูลค่าเพิ่มที่ถูกต้อง คุณอาจพิจารณาว่าลูกค้าดังกล่าวเป็นธุรกิจ คุณสามารถยืนยันความถูกต้องของหมายเลขด้วยพอร์ทัลระบบการแลกเปลี่ยนข้อมูลภาษีมูลค่าเพิ่ม (VIES) ทั้งนี้คุณต้องยืนยันหมายเลขประจําตัวผู้เสียภาษีมูลค่าเพิ่มเพื่อป้องกันการฉ้อโกงภาษี

หากคุณเป็นธุรกิจในยุโรปที่จําหน่ายสินค้าให้ธุรกิจในประเทศอื่นในสหภาพยุโรป คุณมักไม่ต้องเรียกเก็บภาษีมูลค่าเพิ่ม สำหรับการขายแบบธุรกิจต่อธุรกิจ (B2B) อาจใช้วิธีการเรียกเก็บย้อนกลับ (ซึ่งในกรณีนี้ ผู้ซื้อจะ=eitภาษีมูลค่าเพิ่มให้กับรัฐบาลโดยตรงแทนที่จะผ่านคุณ) หรือคุณอาจได้รับประโยชน์จากการใช้อัตราภาษีมูลค่าเพิ่มเป็นศูนย์ (ซึ่งคุณไม่จำเป็นต้องชำระภาษีมูลค่าเพิ่มใดๆ เลยในกรณีนี้)

กราฟิกนี้อธิบายว่าธุรกิจในสหภาพยุโรปจะระบุอัตราภาษีมูลค่าเพิ่มที่ถูกต้องสำหรับสินค้าทางกายภาพและบริการดิจิทัลที่ขายในสหภาพยุโรปได้อย่างไร.

พิจารณาว่าประเทศใดเก็บภาษีมูลค่าเพิ่ม

สิ่งสำคัญในสถานการณ์ข้ามพรมแดนคือการพิจารณาว่าประเทศใดควรเรียกเก็บภาษีมูลค่าเพิ่มจากธุรกรรม กฎเกณฑ์ที่กำหนดว่าประเทศใดควรเรียกเก็บภาษีนั้นมีความซับซ้อนมากและขึ้นอยู่กับปัจจัยหลายประการ เช่น ประเภทของบริการ โปรไฟล์ของลูกค้า ประเทศต้นทางและปลายทางของการจัดส่งสินค้า เป็นต้น

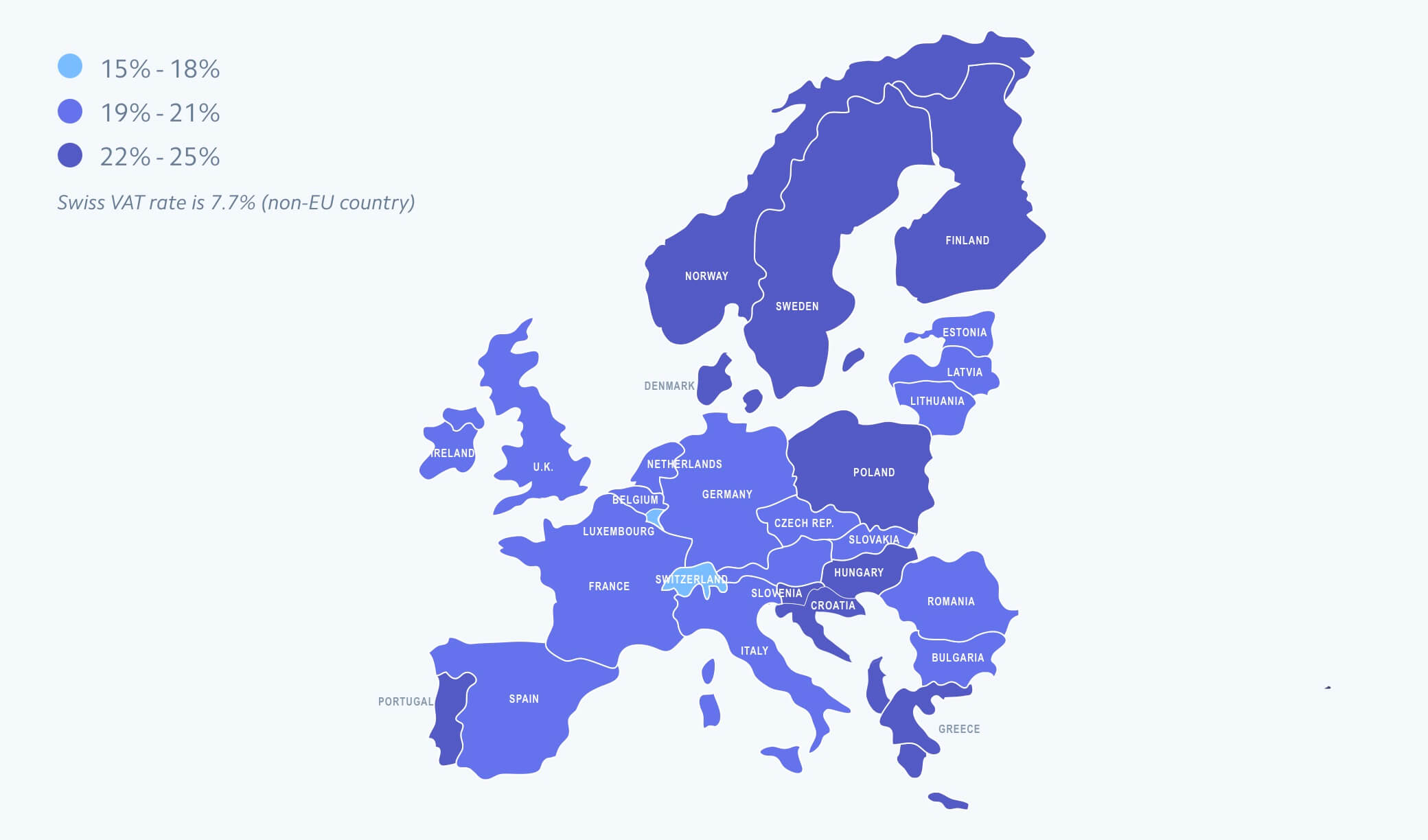

การกําหนดอัตราภาษีมูลค่าเพิ่ม

อัตราภาษีมูลค่าเพิ่มแตกต่างกันไปในแต่ละประเทศในสหภาพยุโรป โดยสหภาพยุโรปกำหนดอัตราภาษีมูลค่าเพิ่มขั้นต่ําไว้ที่ 15% สําหรับ 27 ประเทศสมาชิก ซึ่งมีอัตราภาษีมูลค่าเพิ่มจริงแตกต่างกันไปตั้งแต่ 17% ถึง 27% ส่วนสวิตเซอร์แลนด์นั้นไม่ได้เป็นส่วนหนึ่งของสหภาพยุโรป และมีอัตราภาษีมูลค่าเพิ่มมาตรฐานอยู่ที่ 8.1% ซึ่งต่ํากว่าประเทศเพื่อนบ้าน

อัตราภาษีมูลค่าเพิ่มแตกต่างกันไปในแต่ละประเทศในยุโรป.

แม้ว่าแต่ละประเทศจะกำหนดอัตราภาษีมูลค่าเพิ่มมาตรฐาน แต่ประเทศส่วนใหญ่จะมีอัตราที่ลดลงและการยกเว้นตามประเภทของผลิตภัณฑ์หรือบริการที่ขาย เนื่องด้วยอัตราภาษีมูลค่าเพิ่มมีความหลากหลาย คุณจึงควรที่จะสามารถจัดหมวดหมู่ผลิตภัณฑ์ที่คุณขายตามกฎหมายท้องถิ่นได้

อัตราภาษีมูลค่าเพิ่มสําหรับผลิตภัณฑ์ดิจิทัล

กฎหมายของสหภาพยุโรปกำหนดให้ผลิตภัณฑ์ดิจิทัลต้องมีคุณสมบัติตามหลักเกณฑ์ต่อไปนี้

- ไม่ใช่ผลิตภัณฑ์ที่จับต้องได้

- ผู้ค้าจัดส่งผลิตภัณฑ์ทางออนไลน์

- การส่งมอบผลิตภัณฑ์อาศัยการมีปฏิสัมพันธ์โดยมนุษย์น้อยมาก

- เป็นผลิตภัณฑ์ที่มีอยู่ได้ด้วยเทคโนโลยี

หนังสืออิเล็กทรอนิกส์, เกม, เพลง, ซอฟต์แวร์, SaaS, การโฮสต์เว็บไซต์ และบริการอื่นๆ อีกมากมายจัดอยู่ในหมวดหมู่นี้ โดยทั่วไปแล้วผลิตภัณฑ์ดิจิทัลจะเสียภาษีมูลค่าเพิ่มตามอัตราภาษีมูลค่าเพิ่มมาตรฐาน แต่อาจมีข้อยกเว้นบางประการ ตัวอย่างเช่น อัตราภาษีมูลค่าเพิ่มสําหรับหนังสืออิเล็กทรอนิกส์จะลดลงเหลือ 10% ในออสเตรียและ 4% ในสเปน

อัตราภาษีมูลค่าเพิ่มสําหรับสินค้าที่จับต้องได้

ตรวจสอบอัตราภาษีมูลค่าเพิ่มสําหรับสินค้าที่จับต้องได้บนเว็บไซต์ของคณะกรรมาธิการยุโรป ธุรกรรมบางรายการมีสิทธิ์ใช้อัตราค่าบริการที่ลดลง พิเศษ หรือเป็นศูนย์ ตัวอย่างเช่น ผ้าอ้อมเด็กและเทียนขี้ผึ้งแบบไม่มีการตกแต่ง รวมถึงผลิตภัณฑ์อื่นๆ จะจำหน่ายโดยไม่ต้องเสียภาษีในประเทศไอร์แลนด์ ขณะที่ประเทศโครเอเชียมีการลดภาษีมูลค่าเพิ่มสำหรับผลิตภัณฑ์อาหารบางรายการ

3. รวบรวมหลักฐานเกี่ยวกับตําแหน่งที่ตั้งของผู้ซื้อ

เนื่องจากอัตราภาษีมีความแตกต่างกันอย่างมากตามตำแหน่งที่ตั้งของผู้ซื้อ รัฐบาลจึงต้องการบันทึกที่ยืนยันว่าลูกค้าอยู่ที่ไหนเมื่อซื้อสินค้าดิจิทัล ซึ่งโดยทั่วไปแล้วคุณจะต้องเก็บหลักฐาน 2 รายการไว้เพื่อยืนยันที่อยู่ของลูกค้าสําหรับการขายผลิตภัณฑ์ดิจิทัลทุกรายการ

เอกสารประกอบเพิ่มเติมนี้จะจำกัดความเป็นไปได้ที่ธุรกิจหรือบุคคลจะกระทำการฉ้อโกงภาษีโดยการเรียกเก็บหรือชำระภาษีในอัตราที่ไม่ถูกต้อง คุณจะต้องรวบรวมและจัดเก็บหลักฐาน 2 รายการต่อไปนี้เพื่อยืนยันถิ่นที่อยู่ของลูกค้าและเพื่อยืนยันว่ามีการเรียกเก็บและชำระอัตราภาษีที่ถูกต้อง:

- ตําแหน่งที่ตั้งของธนาคาร

- ที่อยู่ IP

- ที่อยู่ในการเรียกเก็บเงิน

- ประเทศที่ออกบัตร

โดยมีข้อยกเว้นคือ หากคุณทําการขายผลิตภัณฑ์ดิจิทัลน้อยกว่า 100,000 ยูโรต่อปี คุณต้องใช้เพียงข้อมูลลูกค้าข้างต้นเท่านั้น โปรดเก็บบันทึกข้อมูลเหล่านี้ไว้ในระบบเป็นระยะเวลา 10 ปี ตามกฎหมายของสหภาพยุโรป

เมื่อจําหน่ายให้กับลูกค้าที่เป็นธุรกิจ คุณจะต้องออกใบกํากับภาษีมูลค่าเพิ่มด้วยแม้จะไม่ได้เรียกเก็บภาษีมูลค่าเพิ่มก็ตาม ธุรกิจที่ขายสินค้าจำเป็นต้องเก็บรักษาบันทึกเหล่านี้ไว้ ซึ่งรวมถึงข้อมูลทางธุรกิจ ราคาขายและอัตราภาษีมูลค่าเพิ่มที่ใช้ ชื่อและที่อยู่ของผู้ซื้อ และหมายเลขประจำตัวผู้เสียภาษีมูลค่าเพิ่ม รวมถึงข้อมูลอื่นๆ เป็นระยะเวลาที่กฎหมายท้องถิ่นกำหนด

4. ยื่นแบบคืนภาษีมูลค่าเพิ่ม:

การส่งแบบแสดงรายการภาษีมูลค่าเพิ่มเป็นขั้นตอนสำคัญในการปฏิบัติตามข้อกําหนด แม้ว่าคุณจะไม่มีภาษีมูลค่าเพิ่มที่ต้องชำระหรือขอคืน แต่คุณต้องยื่นแบบแสดงรายการภาษีอย่างตรงต่อตามเวลา คุณจะต้องรายงานภาษีมูลค่าเพิ่ม 2 ประเภท ได้แก่ จํานวนเงินที่เรียกเก็บจากลูกค้า (ภาษีมูลค่าเพิ่มขาออก) และจํานวนภาษีมูลค่าเพิ่มที่คุณจ่ายให้แก่ซัพพลายเออร์ (ภาษีมูลค่าเพิ่มขาเข้า) นอกจากนี้ คุณจะต้องหักภาษีมูลค่าเพิ่มที่คุณชําระจากภาษีมูลค่าเพิ่มที่คุณเรียกเก็บด้วย ตัวอย่างเช่น หากคุณเป็นผู้ค้าปลีกที่ขายสร้อยคอที่คุณซื้อจากร้านเครื่องประดับ คุณสามารถขอคืนภาษีมูลค่าเพิ่ม 23% (230 ยูโร) ที่คุณจ่ายให้กับร้านเครื่องประดับได้ เมื่อคุณยื่นแบบแสดงรายการภาษีมูลค่าเพิ่ม คุณจะชําระเพียงแค่ส่วนต่างระหว่างภาษีมูลค่าเพิ่มที่ลูกค้าปลายทางได้ชําระเงิน (345 ยูโร) กับภาษีมูลค่าเพิ่มที่คุณชําระแต่แรก (230 ยูโร) ซึ่งก็คือ 115 ยูโร

แบบฟอร์มการแสดงรายการภาษีและความถี่ในการยื่นแบบฟอร์มจะแตกต่างกันในแต่ละประเทศ ความถี่ในการยื่นอาจขึ้นอยู่กับรายได้จากยอดขายต่อปีของคุณ ตัวอย่างเช่น ระยะเวลายื่นแบบฟอร์มมาตรฐานในเยอรมนีคือรายไตรมาส แต่ผู้ขายที่ต้องชำระภาษีเกิน 7,500 ยูโรในปีที่ผ่านมาต้องยื่นแบบฟอร์มเป็นรายเดือน และผู้ขายที่ต้องชำระภาษีต่ํากว่า 1,000 ยูโรต้องยื่นแบบฟอร์มเป็นรายปี

หากคุณเลือกใช้การจดทะเบียน OSS คุณต้องส่งแบบฟอร์มแสดงรายการภาษี OSS รายไตรมาสในประเทศที่จดทะเบียน โดยคุณต้องส่งแบบฟอร์มแสดงรายการภาษีนี้เพิ่มเติมจากแบบฟอร์มแสดงรายการภาษีมูลค่าเพิ่มในประเทศที่คุณอาจต้องยื่น ในการส่งแบบฟอร์มแสดงรายการภาษี OSS คุณจะต้องระบุยอดขายที่เข้าหลักเกณฑ์ของ OSS ของคุณแก่ลูกค้าในทุกประเทศในสหภาพยุโรปและตามจํานวนภาษีมูลค่าเพิ่มนั้นๆ เมื่อคุณชําระภาษีมูลค่าเพิ่มทั้งหมดในประเทศที่คุณจดทะเบียน OSS ภาษีมูลค่าเพิ่มแล้ว หน่วยงานภาษีท้องถิ่นของคุณจะกระจายรายรับภาษีมูลค่าเพิ่มไปยังประเทศอื่นในนามของคุณ

หากไม่ได้ยื่นจำนวนภาษีมูลค่าเพิ่มที่ถูกต้อง คุณอาจเสียดอกเบี้ยและบทลงโทษในทุกประเทศที่คุณควรจะเรียกเก็บและนําส่งภาษี ตัวอย่างเช่น คุณสามารถเสียค่าปรับสูงสุด 3,750 ยูโรในโปรตุเกสหากไม่ยืนแบบแสดงรายการภาษีมูลค่าเพิ่มอย่างถูกต้อง ขณะเดียวกัน การยื่นแบบแสดงรายการภาษีมูลค่าเพิ่มล่าช้าในเยอรมนีมีบทลงโทษเป็นการปรับสูงสุด 10% ของยอดภาษีมูลค่าเพิ่ม โดยมีวงเงินไม่เกิน 25,000 ยูโร

Stripe Tax ช่วยอะไรได้บ้าง

Stripe ช่วยมาร์เก็ตเพลสต่างๆ สร้างและขยายธุรกิจการชำระเงินและบริการทางการเงินระดับโลกที่ทรงประสิทธิภาพได้ โดยใช้เวลาการทำงานน้อยลงและมีโอกาสในการเติบโตมากขึ้น Stripe Tax ลดความซับซ้อนในการปฏิบัติตามข้อกำหนดด้านภาษีทั่วโลก เพื่อให้คุณมีเวลาทุ่มเทกับการพัฒนาธุรกิจให้เติบโต โดยระบบจะคำนวณและเก็บภาษีการขาย ภาษีมูลค่าเพิ่ม และภาษี GST โดยอัตโนมัติจากทั้งสินค้าที่จับต้องได้และสินค้าดิจิทัล รวมไปถึงบริการในทุกรัฐของสหรัฐอเมริกาและอีก 100 ประเทศ Stripe Tax สร้างขึ้นภายใน Stripe โดยเฉพาะ และช่วยให้คุณเริ่มใช้งานได้รวดเร็วขึ้นโดยที่ไม่ต้องมีการผสานการทำงานหรือใช้ปลั๊กอินของบริษัทอื่น

Stripe Tax ช่วยคุณทำสิ่งต่อไปนี้ได้

- ทำความเข้าใจว่าต้องจดทะเบียนและเรียกเก็บภาษีที่ไหน: ดูประเทศที่คุณอาจต้องเรียกเก็บภาษีตามธุรกรรม Stripe หลังจากจดทะเบียนแล้ว คุณสามารถปิดใช้การเรียกเก็บภาษีในรัฐหรือประเทศใหม่ได้ในไม่กี่วินาที คุณจะเริ่มเรียกเก็บภาษีได้โดยเพิ่มโค้ดเพียงบรรทัดเดียวลงในการผสานการทำงาน Stripe ที่ใช้อยู่ หรือเพิ่มการเรียกเก็บภาษีลงในผลิตภัณฑ์ Stripe ที่ไม่ต้องเขียนโค้ด เช่น Invoicing ด้วยการคลิกเพียงปุ่มเดียว

- จดทะเบียนชำระภาษี: หากคุณมีธุรกิจอยู่ในสหรัฐอเมริกา สามารถให้ Stripe จัดการการจดทะเบียนภาษีแทนคุณ ช่วยกรอกรายละเอียดการสมัครล่วงหน้าและรับประโยชน์จากขั้นตอนที่ง่ายขึ้น ถ้าคุณอยู่นอกประเทศสหรัฐอเมริกา Stripe พารท์เนอร์กับ Taxually ในการจดทะเบียนภาษีกับสำนักงานสรรพากรในพื้นที่ ให้คุณประหยัดเวลาและปฏิบัติตามระเบียบข้อบังคับท้องถิ่นได้ง่ายขึ้น

- เก็บภาษีการขายโดยอัตโนมัติ: Stripe Tax จะคำนวณและเก็บภาษีตามจำนวนที่ค้างชำระ โดยรองรับสินค้าและบริการหลายร้อยรายการ ทั้งยังมีข้อมูลล่าสุดเกี่ยวกับกฎและการเปลี่ยนแปลงอัตราภาษี

- ทำให้การยื่นและนำส่งเป็นเรื่องง่ายขึ้น: พาร์ทเนอร์ทั่วโลกที่ได้รับความไว้วางใจของเราจะช่วยให้ผู้ใช้ได้รับประสบการณ์ที่ราบรื่นซึ่งเชื่อมต่อกับข้อมูลธุรกรรมใน Stripe ของคุณ ให้พาร์ทเนอร์ของเราช่วยจัดการการยื่นเอกสารให้คุณ เพื่อให้คุณมีเวลาไปมุ่งเน้นในการพัฒนาธุรกิจให้เติบโต

ดูข้อมูลเพิ่มเติมเกี่ยวกับ Stripe Tax