Os sistemas de balcão único (OSS) da UE simplificam o processamento do imposto sobre o valor agregado (IVA) das vendas B2C internacionais na UE. Além do OSS, o Balcão Único de Importação (IOSS) também é um pilar fundamental do sistema, pois centraliza a declaração de relatórios de mercadorias de baixo valor.

Neste artigo, explicamos o que é o IOSS, como ele funciona e qual a diferença para o OSS. Você também aprenderá as obrigações e benefícios para empresas online e as questões alfandegárias que precisam ser consideradas no processo de IOSS.

Neste artigo:

- O que é o IOSS?

- Como funciona o IOSS?

- Qual a diferença entre OSS e IOSS?

- Quais empresas podem utilizar o IOSS?

- Quais são as obrigações dos varejistas online ao utilizar o IOSS?

- Quais as vantagens do IOSS?

- Quais são as considerações alfandegárias para o IOSS?

O que é o IOSS?

IOSS significa Import One Stop Shop e é um procedimento eletrônico para toda a UE que simplifica atividades internacionais. Ele foi introduzido em julho de 2021 durante a reforma europeia do IVA. O IOSS destina-se a empresas que vendem bens importados de países de fora da UE com um valor real até 150 euros a particulares na UE. O IOSS, portanto, está limitado a suprimentos B2C.

Até a introdução do IOSS, varejistas de países fora da UE podiam entregar bens de até 22 euros a pessoas física na UE sem pagar direitos aduaneiros e IVA de importação. No entanto, este acordo colocou os varejistas da UE em desvantagem concorrencial e revelou-se suscetível a fraudes. Com o IOSS, o limite de isenção foi abolido. Todos os fornecimentos B2C provenientes de países de fora da UE estão agora sujeitos ao IVA de importação no país de destino, para qualquer valor. O pré-requisito para pagar o IVA é o cadastro do IVA no respectivo país.

O procedimento IOSS foi introduzido para evitar a necessidade de as empresas online terem cadastro em diferentes Estados-Membros da UE. Ele prevê um registro único em uma plataforma digital, que também é usada para liquidar a obrigação de IVA. No entanto, o IOSS só pode ser usado para vendas à distância com um valor de até € 150.

Como funciona o IOSS?

É preciso um registro de uso único para usar o IOSS. Os varejistas sediados na UE registram-se nos países de origem. Na Alemanha, o Federal Central Tax Office (BZSt) oferece uma plataforma digital. Varejistas de países terceiros podem escolher em que Estado-Membro da UE pretendem registrar-se. Um cadastro único também é suficiente para que apresentem relatórios regulares e liquidem as obrigações de IVA em todos os países da UE.

Depois de se cadastrar no IOSS em um estado-membro da UE, as empresas recebem um número de identificação IOSS único. Esse número é usado para cada venda para garantir que o IVA seja calculado e pago corretamente. Os varejistas recolhem o IVA diretamente no momento da compra e enviam-no mensalmente ao fisco no país de registro através do portal IOSS. O imposto devido calculado também deve ser pago mensalmente. O imposto pago é então distribuído aos estados-membros da UE onde as mercadorias foram entregues.

O Stripe Tax ajuda a calcular e processar o IVA. Ele permite que as empresas recolham e declarem impostos para pagamentos globais. O Tax calcula automaticamente o valor correto dos impostos. Além disso, o Tax dá aos varejistas acesso a todos os documentos fiscais relevantes e permite que eles solicitem reembolsos de impostos de forma rápida e fácil.

Qual a diferença entre OSS e IOSS?

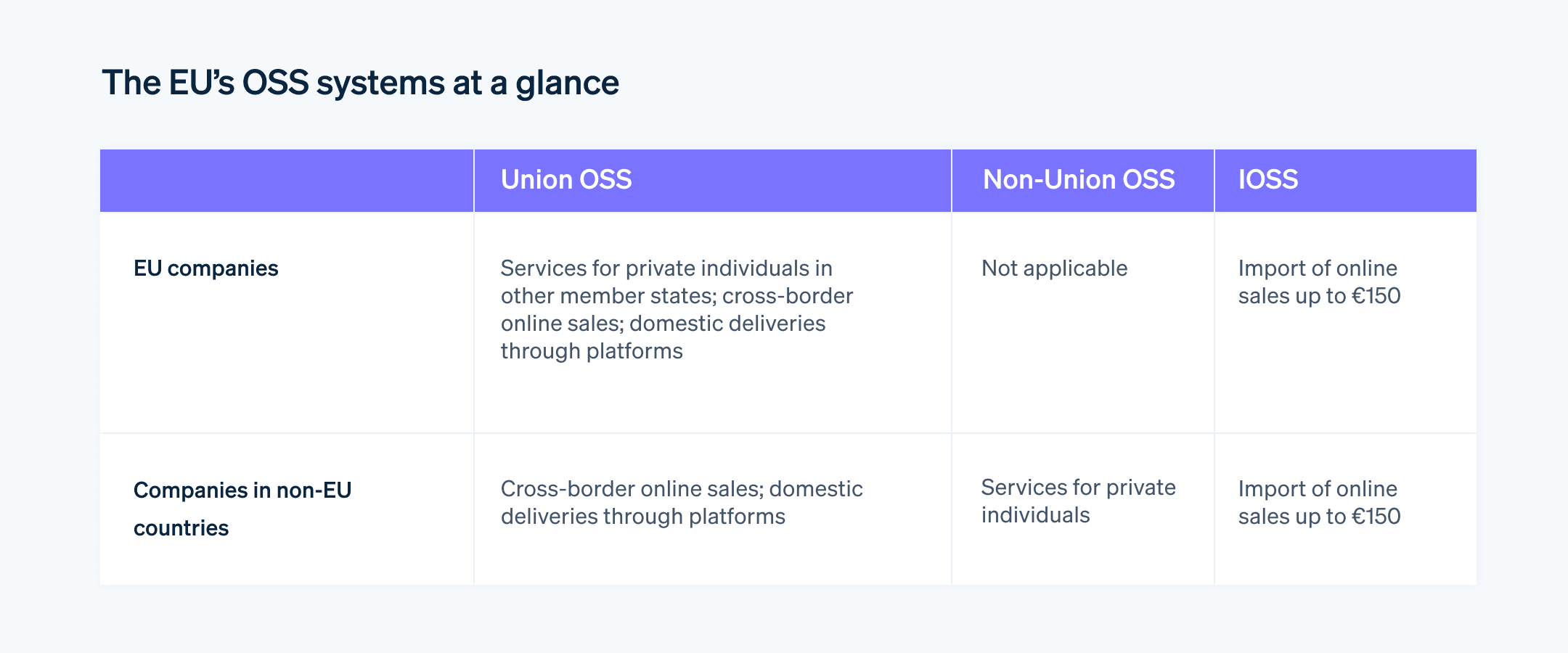

Atualmente, a UE opera três sistemas OSS: O OSS UE, o OSS não UE e o IOSS.

- OSS UE: o OSS UE permite que as empresas reportem de forma centralizada serviços a indivíduos, vendas online internacionais dentro da UE e determinadas vendas em plataformas.

- OSS não UE: o OSS para fora da UE é destinado a empresas de países de fora da UE que prestam serviços a pessoas físicas na UE.

- IOSS: o IOSS é adequado para vendas online de bens de baixo valor a particulares na UE. Empresas da UE e de fora da UE podem usar o IOSS para declarar o IVA de importação.

Quais empresas podem utilizar o IOSS?

O IOSS pode ser usado por varejistas online que sejam:

- Residentes de países de fora da UE

- Baseados na UE e entreguem mercadorias a partir de um armazém num país não pertencente à UE

Varejistas da UE que enviam mercadorias primeiro de um país fora da UE para um armazém europeu para distribuição aos clientes não devem utilizar o IOSS.

As seguintes condições determinam se o uso do IOSS é permitido:

- A mercadoria deve ser entregue diretamente a clientes pessoas físicas.

- O transporte das mercadorias começa num país fora da UE.

- O transporte das mercadorias termina na UE.

- O valor real não excede € 150.

O que é o valor material?

O valor material é o valor intrínseco ou real de um bem. Esse valor é calculado subtraindo determinados itens do preço bruto de venda de um produto. Isso inclui impostos nacionais e estrangeiros e outros custos que não refletem diretamente o valor real das mercadorias, como royalties. Os custos de seguro e transporte também não estão incluídos no valor material se estiverem listados separadamente na fatura.

Quais são as obrigações dos varejistas online ao usar o IOSS?

O uso do IOSS traz algumas obrigações para os varejistas online. Elas devem ser cumpridas conforme os requisitos legais.

Os requisitos básicos começam com o registro no sistema IOSS. Após o registro, as empresas devem calcular o IVA para cada pedido sujeito ao IOSS diretamente no momento da venda e aplicar a taxa de IVA apropriada do país de destino. O limite de valor material de € 150 por entrega não deve ser excedido. As faturas emitidas devem mostrar de forma clara e transparente o montante do IVA cobrado. Finalmente, o imposto pago deve ser declarado mensalmente numa declaração de imposto do IOSS e pago à autoridade competente no país de registro.

Além disso, é importante que as remessas processadas por meio do IOSS sejam claramente identificáveis como tal. Para este efeito, é necessário indicar o número de identificação do IOSS nos documentos de remessa, assegurando o processamento correto na alfândega.

Cumprir as obrigações contábeis também é obrigatório. Os varejistas devem manter registros detalhados de todas as transações processadas por meio do IOSS. Esses registros devem incluir informações como o valor das mercadorias, o valor do imposto recolhido e o país de destino. Todos os documentos relevantes devem ser arquivados por um período de 10 anos.

Quais as vantagens do IOSS?

O procedimento do IOSS oferece uma série de vantagens para varejistas, clientes e autoridades fiscais. A seguir, uma visão geral dos pontos mais importantes:

Vantagens para empresas

- Processamento tributário simplificado: as empresas só precisam se registrar no sistema IOSS em um Estado-membro da UE e podem faturar centralmente o IVA sobre todas as vendas relevantes em toda a UE.

- Pagamento de impostos em lote: com o IOSS, as empresas fazem um pagamento integrado de impostos para a autoridade fiscal competente. Como o fisco distribui os valores aos países de destino, as empresas não precisam pagar os impostos devidos ao fisco de vários países.

- Economia de tempo e custos: o processamento centralizado simplifica a contabilidade e economiza tempo e dinheiro das empresas.

- Conformidade simplificada: as especificações claras e os processos padronizados do procedimento IOSS facilitam para os varejistas o cumprimento das regulamentações fiscais em cada país da UE. Também reduz o risco de penalidades e multas por erros inadvertidos.

Vantagens para os clientes

- Sem custos inesperados: os clientes pagam o IVA diretamente no momento da compra. Não há taxas ou direitos de importação adicionais. Isso aumenta a transparência e pode facilitar a decisão de compra.

- Entrega mais rápida: como o desembaraço aduaneiro é simplificado ao fornecer o número de identificação IOSS, as remessas geralmente chegam mais rápido.

Vantagens para o fisco

- Mais controle: a recolha e a comunicação centralizada das operações facilitam o controle do comércio internacional do IVA a cobrar pelo fisco. Todos os dados podem ser coletados centralmente e verificados rapidamente quando necessário.

- Recolhimento de impostos mais eficiente: as autoridades fiscais nacionais recebem receitas fiscais de forma centralizada através do IOSS. Isto reduz os encargos administrativos para todas as autoridades envolvidas.

Quais são as considerações alfandegárias para o IOSS?

O procedimento do IOSS envolve o IVA e as leis alfandegárias. No caso de vendas à distância a partir de países de fora da UE, as mercadorias devem, em primeiro lugar, ser introduzidas para livre circulação na UE, o que exige uma declaração aduaneira eletrônica por parte dos varejistas ou dos seus representantes. Desde 1º de julho de 2021, isso é obrigatório para todas as remessas comerciais, independentemente do valor das mercadorias.

Aplica-se um procedimento simplificado a envios com um valor material até 150 euros. A declaração aduaneira exige menos dados, como um número de pauta aduaneira de seis dígitos, e pode ser processada por meio do desembaraço de importação de remessas postais e de correio (ATLAS-IMPOST). Para utilizar o procedimento IOSS, o número de identificação IOSS válido deve ser indicado na declaração aduaneira. Este requisito permite a isenção do IVA de importação se todas as outras condições forem cumpridas.

As autoridades aduaneiras e fiscais cooperam estreitamente. Autoridades aduaneiras registram todas as importações usando o número de identificação do IOSS e criam visões gerais do valor total das remessas por número de identificação. Esses dados são repassados ao fisco, que os utiliza para verificar relatórios de IOSS e evitar fraudes fiscais. Todos os números de identificação válidos do IOSS são armazenados numa base de dados da UE. Quando um número de identificação do IOSS é fornecido numa declaração alfandegária, a alfândega verifica automaticamente se o número existe e é válido no banco de dados. A isenção de IVA de importação só pode ser concedida com um número de identificação válido, o que garante o bom funcionamento do procedimento do IOSS.

O conteúdo deste artigo é apenas para fins gerais de informação e educação e não deve ser interpretado como aconselhamento jurídico ou tributário. A Stripe não garante a exatidão, integridade, adequação ou atualidade das informações contidas no artigo. Você deve procurar a ajuda de um advogado competente ou contador licenciado para atuar em sua jurisdição para aconselhamento sobre sua situação particular.