Pour accepter un paiement d'un client, en émettre un à un fournisseur, régler des factures, acheter du stock ou payer les collaborateurs, il est probable que votre entreprise utilise régulièrement des transferts électroniques de fonds. Vous en avez sans doute déjà entendu parler dans le cadre de paiements. Mais savez-vous ce que cela signifie, et comment les entreprises peuvent s'en servir pour envoyer et recevoir des paiements ?

Vous trouverez ci-dessous des informations utiles au sujet des différents types de TEF et comment les utiliser au mieux pour votre entreprise.

Sommaire

- Qu'est-ce qu'un transfert électronique de fonds ?

- Dans quels cas les TEF sont-ils utilisés ?

- TEF et transferts ACH

- TEF et virements bancaires

- Types de TEF

- Quel délai pour un TEF ?

- Avantages du TEF pour les entreprises

Qu'est-ce qu'un TEF ?

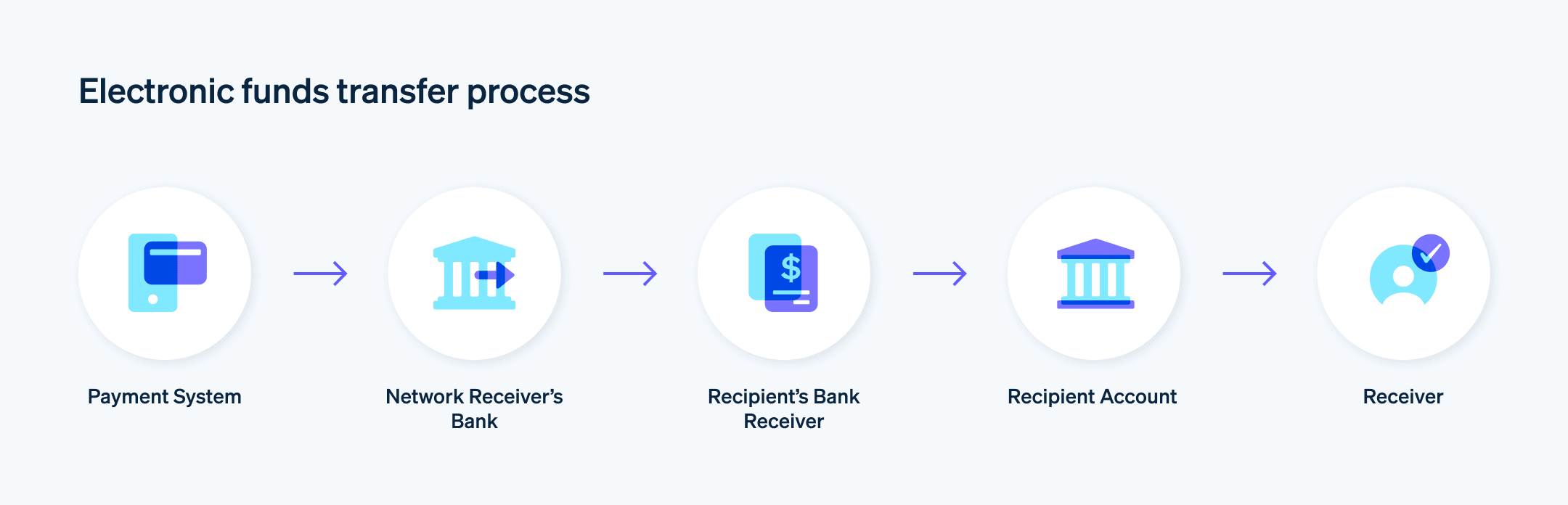

Les TEF sont des transactions qui permettent de transférer des fonds de manière électronique entre différents individus, comptes bancaires ou établissements financiers individus. Les termes « transferts électroniques de fonds », « e-chèques », « chèques électroniques », « télévirements » ou « paiements électroniques » sont souvent utilisés pour désigner les TEF. Le sigle « TEF » est un terme générique qui englobe un grand nombre de transactions et de transferts. Mais concrètement, tout transfert de fonds réalisé par voie électronique est considéré comme un TEF.

Dans quels cas les TEF sont-ils utilisés ?

Grâce aux TEF, il est possible d'émettre et de recevoir des paiements sans manipuler de chèques ni d'espèces, et ainsi de gagner du temps et de l'argent sur l'ensemble des transactions. Les paiements électroniques s'emploient de diverses manières :

- achats de consommateurs ;

- paiement de factures ;

- paiements automatiques ;

- transfert de fonds entre proches ;

- paiement des frais de scolarité ;

- paiements et remboursements d'impôts ;

- cotisations d'épargne retraite et sur les placements ;

- dons caritatifs.

TEF et transferts ACH

La différence entre les TEF et les transferts ACH repose sur des détails. Les transferts ACH (Automated Clearing House) sont des transferts électroniques effectués entre deux institutions financières à l'aide du réseau ACH, qui assure les transactions entre les banques et les coopératives de crédit basées aux États-Unis et à Porto Rico. Les transactions ACH, qui sont des fonds transférés électroniquement, constituent un type de TEF, mais les TEF ne sont pas nécessairement des transferts ACH.

Dans quelle situation un paiement est-il donc un transfert ACH, et quand parle-t-on de TEF ? Dans le cas précis d'un transfert effectué par l'intermédiaire du réseau ACH, il est préférable de le désigner comme tel. Si vous parlez en revanche de virements bancaires électroniques de manière générale, vous pouvez employer indifféremment les termes TEF, virement bancaire ou paiement électronique.

TEF et virements bancaires

La relation entre les TEF et les virements bancaires est la même qu'entre les TEF et les transferts ACH. Alors que les fonds des transactions ACH transitent par le réseau ACH, géré et exploité par la Nacha (National Automated Clearing House Association), les virements bancaires sont assurés par la Réserve fédérale et la transmission a lieu sur le Federal Reserve Wire Network, également appelé Fedwire.

Types de TEF

Puisque tout transfert de fonds effectué au moyen d'un réseau électronique est considéré comme un TEF, ce terme englobe différents produits. Par exemple, le retrait d'espèces de votre compte courant par voie électronique n'a pas le même but que le paiement du repas d'anniversaire de votre meilleur ami ou l'envoi de plusieurs milliers d'euros à un fournisseur dans un autre pays. Et pourtant, toutes ces actions impliquent des TEF.

Voici quelques cas d'usage de TEF pour lesquels des fonds sont déplacés dans le monde entier :

Versements automatiques ACH

Les versements automatiques sont un type de transfert ACH généralement utilisé par des employeurs pour payer leurs salariés. Avec ces transferts, les fonds sont directement versés par voie électronique sur le compte du destinataire.Paiements directs ACH

Tous les transferts ACH sont des TEF, et pas uniquement les versements automatiques. Cela comprend les paiements directs ACH.Prélèvements automatiques ACH

Avec les versements automatiques, les fonds sont envoyés vers le compte du destinataire par l'intermédiaire du réseau ACH. Les prélèvements automatiques fonctionnent dans le sens inverse : les fonds sont extraits d'un compte, à condition de disposer d'une autorisation préalable, puis envoyés vers un autre compte via le réseau ACH.Virements bancaires

Les virements bancaires furent les premiers TEF de l'histoire. Cette méthode date de 1851, époque où les premiers transferts furent émis par l'intermédiaire des câbles physiques de Western Union. De nos jours, aux États-Unis, les virements bancaires utilisent le réseau Fedwire, alors que dans le reste du monde, ils s'appuient sur différents réseaux selon les régions. Il s'agit partout de TEF.Transactions aux distributeurs automatiques

Les retraits, les transferts et les dépôts aux distributeurs automatiques sont tous des TEF, à commencer par le premier distributeur automatique au monde, inauguré en 1967 au sein d'une filiale londonienne de la banque Barclays.Cartes de débit

Depuis leur apparition en 1966 grâce à la Bank of Delaware, les cartes de débit constituent le type de TEF privilégié par les consommateurs.Paiements de pair à pair

Depuis PayPal en 1998, alors connue sous le nom de Confinity, ces dernières décennies ont vu apparaître une multitude d'applications visant à faciliter les paiements directs de pair à pair. Ces applications, dont Venmo, Cash App ou encore Zelle comptent parmi les plus connues, permettent à des consommateurs de payer directement des entreprises, à des entreprises d'effectuer des règlements entre elles et à des proches de se transférer des fonds.Tout paiement électronique effectué à l'aide d'informations bancaires

Vous vous demandez si une transaction constitue un TEF ? Il existe un moyen simple pour vous en assurer : si le paiement est effectué par voie électronique (sans échange d'espèces ou de chèques), il s'agit d'un TEF.

Quel délai pour un TEF ?

Certaines méthodes ne demandent que quelques secondes, comme les paiements sans contact à l'aide d'un portefeuille électronique basés sur la technologie NFC. D'autres, comme les transferts ACH, requièrent plusieurs jours. Voici un bref résumé du temps nécessaire à l'arrivée des fonds à destination pour les différents types de TEF.

|

Transferts ACH

|

Virements bancaires

|

Portefeuilles électroniques

|

|

|---|---|---|---|

|

Réseau

|

National Automated Clearing House Association (Nacha) | Federal Reserve Wire Network, aussi appelé Fedwire | Réseaux de cartes bancaires (American Express, Visa, Mastercard et Discover aux États-Unis) |

|

Délai

|

1 à 4 jours | De quelques heures à 2 jours | Généralement quelques secondes, mais l'autorisation de la carte lors d'une transaction peut prendre jusqu'à 30 jours et être validée par l'acquéreur à tout moment pendant cette période |

|

Coût

|

Généralement gratuit ou de quelques dollars | National : jusqu'à 35 $ International : de 35 à 50 $ | Taux d'intérêts variables et autres frais pour les particuliers ; frais de traitement pour les entreprises |

Avantages du TEF pour les entreprises

Dans notre écosystème financier moderne, les TEF sont incontournables, et c'est une bonne chose. Ils comportent plusieurs avantages majeurs qui ont forgé leur réputation :

Souplesse et simplicité

Pour satisfaire à une grande gamme de produits dédiés à des usages différents, les TEF doivent pouvoir faire preuve d'une grande flexibilité. Que vous deviez retirer rapidement de l'argent à un distributeur, payer vos salariés par versement automatique ACH ou envoyer des fonds à un fournisseur à l'étranger, les TEF répondent à tous les types de transactions B2C et B2B.Sécurité

Au gré des progrès technologiques accomplis depuis un siècle, et encore plus durant les dernières décennies, les TEF sont devenus de plus en plus sûrs, tant pour les consommateurs que pour les entreprises. Par exemple, les premières cartes de débit transmettaient leur numéro au lecteur de carte grâce à la bande magnétique située à leur dos, ce qui rendait la transaction vulnérable aux tentatives de fraude. Aujourd'hui, la plupart des paiements par carte s'appuient sur des puces EMV ou sur la technologie sans contact NFC, de manière à envoyer des codes chiffrés aux lecteurs de carte, et non les véritables numéros des cartes. Et il ne s'agit que d'un exemple des progrès accomplis par les TEF en matière de sécurité et de fiabilité.Accessibilité

Différents frais s'appliquent selon les types de TEF, mais aussi en fonction du réseau ou du fournisseur. De manière générale, les frais associés aux TEF sont relativement modérés, notamment s'ils sont mis en perspective avec d'autres facteurs comme leur vitesse et leur aspect pratique.Une solution démocratisée

Alors que certains nouveaux types de TEF, comme les portefeuilles électroniques, poursuivent leur essor, la majorité d'entre eux sont désormais considérés comme des éléments incontournables de l'économie mondiale (cartes de débit, virements bancaires et transferts ACH, distributeurs automatiques, etc.). Quel que soit votre pays, votre secteur d'activité ou le type de transfert de fonds que vous essayez d'effectuer, vous trouverez probablement une méthode de TEF adaptée à vos besoins.Délai

Fondamentalement, la majorité des méthodes de TEF ont été conçues dans le but de résoudre les questions de facilité et de rapidité associées aux transferts de fonds. Les TEF sont exponentiellement plus rapides que les méthodes manuelles d'envoi et de réception d'argent.

Le contenu de cet article est fourni à des fins informatives et pédagogiques uniquement. Il ne saurait constituer un conseil juridique ou fiscal. Stripe ne garantit pas l'exactitude, l'exhaustivité, la pertinence, ni l'actualité des informations contenues dans cet article. Nous vous conseillons de solliciter l'avis d'un avocat compétent ou d'un comptable agréé dans le ou les territoires concernés pour obtenir des conseils adaptés à votre situation.