若您通过在线交易市场销售商品或服务,了解相关纳税义务至关重要。亚马逊、eBay、Uber 和 Etsy 等交易市场日益普及,且增长势头持续强劲。据预测,到 2027 年,全球电商市场总销售额预计将突破 7.9 万亿美元。

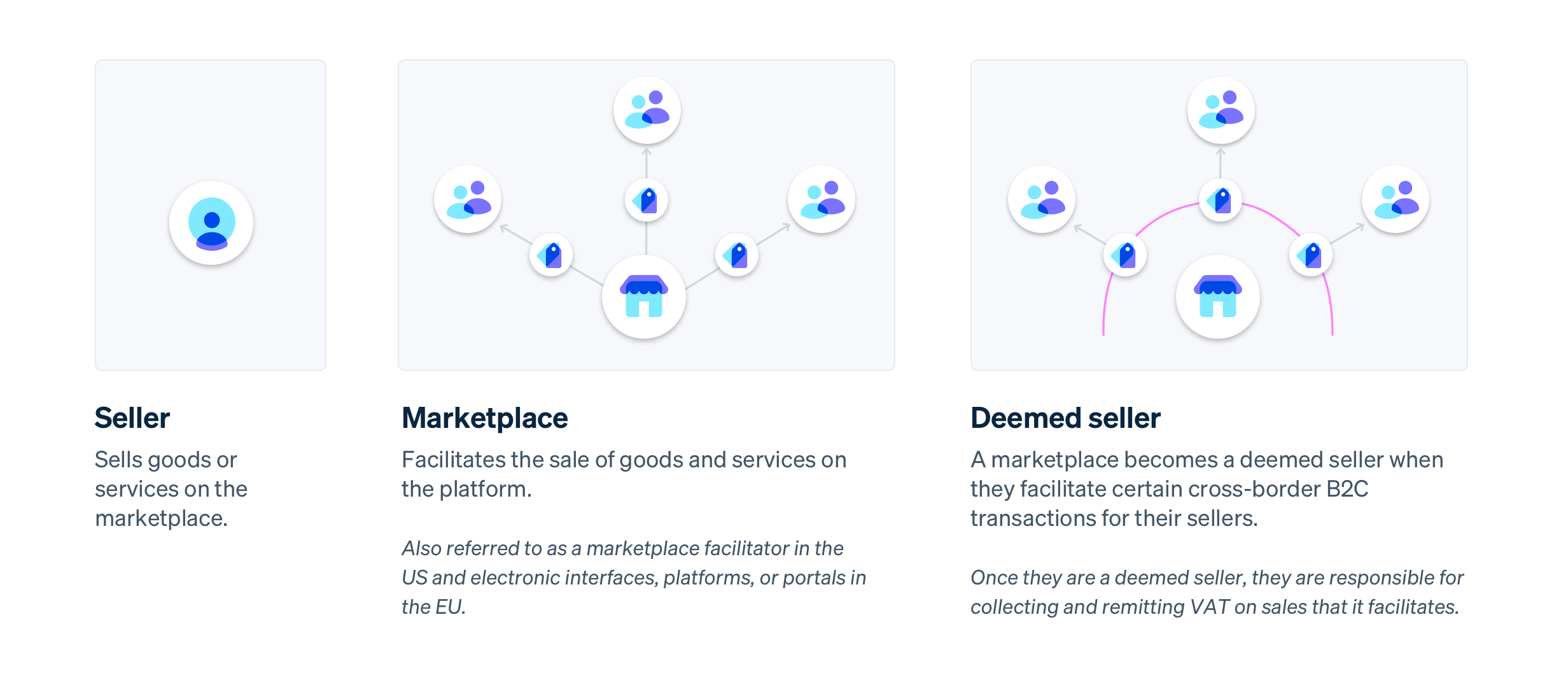

多国政府已立法要求交易市场为其第三方卖方的交易代收代缴税款。这类法律使税务部门能够通过更少的实体征得更多税款,从而简化合规流程。卖方可因此由交易市场处理特定交易的税务事宜,但实际操作并非总是简单直接。

本指南将协助卖方理解美国与欧盟的交易市场税法,并掌握在部分(或全部)销售通过交易市场完成时的税务管理要领。我们还将说明 Stripe 如何帮助您持续满足销售税与增值税的合规要求。

需要说明的是,本指南仅涵盖部分纳税义务,交易市场卖方还需考虑其他税务责任,例如交易市场收益所得税。有关 Stripe 如何协助平台处理 1099 表格的详细信息,请参阅此链接。

最后,请记住,本指南中提供的信息不构成税务或法律建议。本指南仅供参考,无意提供税务或法律建议,也不应作为税务或法律建议的依据。您应该咨询您自己的税务、法律和其他顾问,以获取针对您特定情况的建议。

美国交易市场法

在美国,交易市场服务商指的是列出商品和服务进行销售并代表第三方卖家处理支付的在线平台。

当交易市场服务商在某州达到经济关联时,它们需要代表第三方卖家收取销售税。然而,如果交易市场服务商未收取销售税,卖家仍需对税款负责。如果交易市场由于卖家提供的信息不正确而无法汇出适当的税款,或者交易市场不需要代卖家收取税款,则可能会发生这种情况。通常,卖家会收到来自交易市场的书面证明,确认交易市场正在代卖家收取销售税。

大多数州仍要求交易市场卖家报告交易市场服务商为其收取的销售税金额,并提交销售税申报表,尽管这可能是零申报。各州使用销售税申报表作为检查企业的一种方式,即使没有销售税要上缴,也经常需要申报表。

如果卖家所有销售均在交易市场上进行,某些州将允许他们取消注册以收取税款。在取消注册之前,卖家应确保他们可以这样做并且不会受到处罚。此外,卖家应考虑他们是否打算在未来扩展到交易市场之外的销售,比如在实体店、交易会或他们自己的在线商店。如果是这样,他们需要再次在州注册。

如何管理销售税和交易市场销售

在管理销售税和交易市场销售时,可能会出现两种情况:

- 卖家的所有销售都是在交易市场上进行的。

- 一定比例的销售额是在交易市场上进行的。

接下来,我们将介绍如何管理这些不同的情况。

仅通过交易市场销售

如果卖家仅在交易市场上进行销售,并已确认交易市场代其收取销售税,则卖家无需计算、收取或上缴其客户的销售税。但是,卖家仍然需要在截止日期前准备并提交纳税申报表,报告交易市场收取了多少税款。在这种情况下,卖家可能不需要向州政府缴纳任何税款,但仍需履行申报义务。

部分销售在交易市场上进行

假设卖家有 50% 的销售通过交易市场进行,另 50% 通过其自有网站进行。对于交易市场的销售,卖家需要确保平台代其收取和缴纳了税款,并保留交易市场收取的税款记录。对于通过自有网站进行的 50% 销售,卖家则需要自行收取并缴纳相关销售税,前提是其已达到相关州的经济关联标准。

在提交申请时,卖家必须报告交易市场收取和上缴的金额,以及卖家在其网站上直接从客户那里收取的金额。卖家只需支付(缴纳)自己收取的销售税,而不必缴纳交易市场代收的部分。美国大多数州的税务网站会将交易市场销售与网站销售分列在不同的行中,方便卖家正确填写相关金额。

欧盟交易市场法

欧盟对促进某些商品和服务销售的交易市场(也称为电子平台、平台或门户)有特殊规则。以下条件将交易市场定义为销售的服务商:

- 直接或间接设定供应条款

- 参与授权付款

- 参与产品的交付

满足这三个条件中的任何一个都意味着交易市场"被视为卖方”,并负责对其促进的某些销售收取增值税。如果平台以自己的名义但代表卖方行事,则该平台被视为卖方。仅当交易市场促进以下 B2C 销售时,视同卖家规则才适用:

- 数字服务

- 从非欧盟国家进口的货物,托运金额不超过 150 欧元

- 非欧盟卖家拥有且在销售时位于欧盟的任何价值的商品

欧盟委员会于 2022 年 12 月 8 日宣布对欧盟增值税制度进行重大改革。期待已久的关于"数字时代的增值税” (ViDA),将视同供应商规则的范围扩大到短期住宿、租赁和客运领域的平台。如果基础卖方不需要收税,这些领域的平台将需要对其促成的交易收取并缴纳增值税。例如,如果潜在卖家是消费者或受小型企业计划的约束,则平台需要收取和缴纳增值税。视同供应商规则不适用于增值税注册企业(他们向平台运营商提供其增值税税号)。

此外,对于电商领域的平台,非欧盟卖家在欧盟进行 B2C 商品销售的现有认定卖家规则将适用于欧盟境内的所有商品供应,无论购买者的身份和供应商的位置如何。如果欧盟所有成员国一致批准,这些关于平台经济的拟议规则将于 2025 年生效。

Stripe Tax 如何提供帮助

Stripe 助力交易市场建立和扩展强大的全球支付和金融服务业务,减少开销,创造增长机会。Stripe Tax 降低了全球税务合规的复杂性,让您可以集中精力发展业务。它可以自动计算并征收美国所有州及 100 多个国家/地区的实物和数字商品和服务的销售税、增值税和商品及服务税。Stripe Tax 是内置在 Stripe 中的,因此您可以更快上手——不需要第三方集成或插件。

Stripe Tax 可帮助您:

明确需进行税务登记并代征税款的地区:根据 Stripe 交易数据智能识别征税地区,完成注册后数秒即可在新州或新国开启代征税费。您只需在现有 Stripe 集成中添加一行代码,或通过点击按钮为 Stripe 无代码产品(如 Invoicing)启用税费代收功能。

注册缴纳税款:如果您的企业位于美国,可以让 Stripe 代为管理税务注册事宜,享受预填申请详情的简化流程——为您节省时间,简化当地法规合规流程。如果您位于美国境外,Stripe 将与 Taxually 合作,帮助您在当地税务机关完成登记。

自动收取销售税:Stripe Tax 能精准计算并代征应纳税额,全面覆盖各类销售商品与服务的地域范围。该系统支持数百种产品与服务,且持续同步全球税制与税率的最新变动。

简化申报和上缴流程:通过与我们可信赖的全球合作伙伴的合作,用户可以体验到与您的 Stripe 交易数据无缝链接,我们的合作伙伴会帮助您管理申报事宜,让您能够专注于发展业务。

了解有关 Stripe Tax 的更多信息。