Si vous vendez des biens ou des services sur une marketplace en ligne, il est important de comprendre vos obligations et responsabilités fiscales. Les marketplaces de marché telles qu’Amazon, eBay, Uber et Etsy gagnent en popularité, et ne montrent aucun signe de ralentissement. En fait, d’ici 2027, le marché total de l’e-commerce devrait totaliser plus de 7,9 billions de dollars de ventes.

Certains gouvernements ont promulgué des lois qui obligent les marketplaces à collecter et à reverser les taxes pour le compte des transactions de leurs vendeurs tiers. Ces lois sont avantageuses pour les autorités fiscales, car elles peuvent prélever plus d’impôts auprès d’un nombre réduit d’entités, ce qui simplifie la conformité. Les marchands bénéficient du fait que les taxes sur certaines transactions soient gérées par la marketplace, mais ce n'est pas toujours un processus simple.

Ce guide vous aidera, en tant que vendeur, à comprendre les lois fiscales des marketplaces aux États-Unis et dans l’Union européenne et à gérer la taxe lorsqu’un pourcentage (ou la totalité) de vos ventes a lieu sur une marketplace. Nous vous expliquerons également comment Stripe peut vous aider à gérer votre conformité en matière de taxe sur les ventes et de TVA.

Nous tenons à préciser que nous allons aborder certaines obligations fiscales, mais que les marchands de marketplaces auront peut-être d'autres obligations fiscales à respecter, p. ex. les taxes sur les bénéfices issus de marketplaces. Pour en savoir plus sur la manière dont Stripe aide les marketplaces à remplir les formulaires 1099, consultez cette page.

Enfin, veuillez garder à l'esprit que les informations fournies dans ce guide ne constituent en aucun cas des conseils fiscaux ou juridiques. Ce guide a été préparé à titre informatif seulement et n’est pas destiné à fournir des conseils fiscaux ou juridiques et ne doit pas être utilisé à cette fin. Vous avez tout intérêt à vous tourner vers vos propres conseillers, y compris fiscaux et juridiques, pour obtenir des conseils propres à votre situation.

Lois régissant les places de marché aux États-Unis

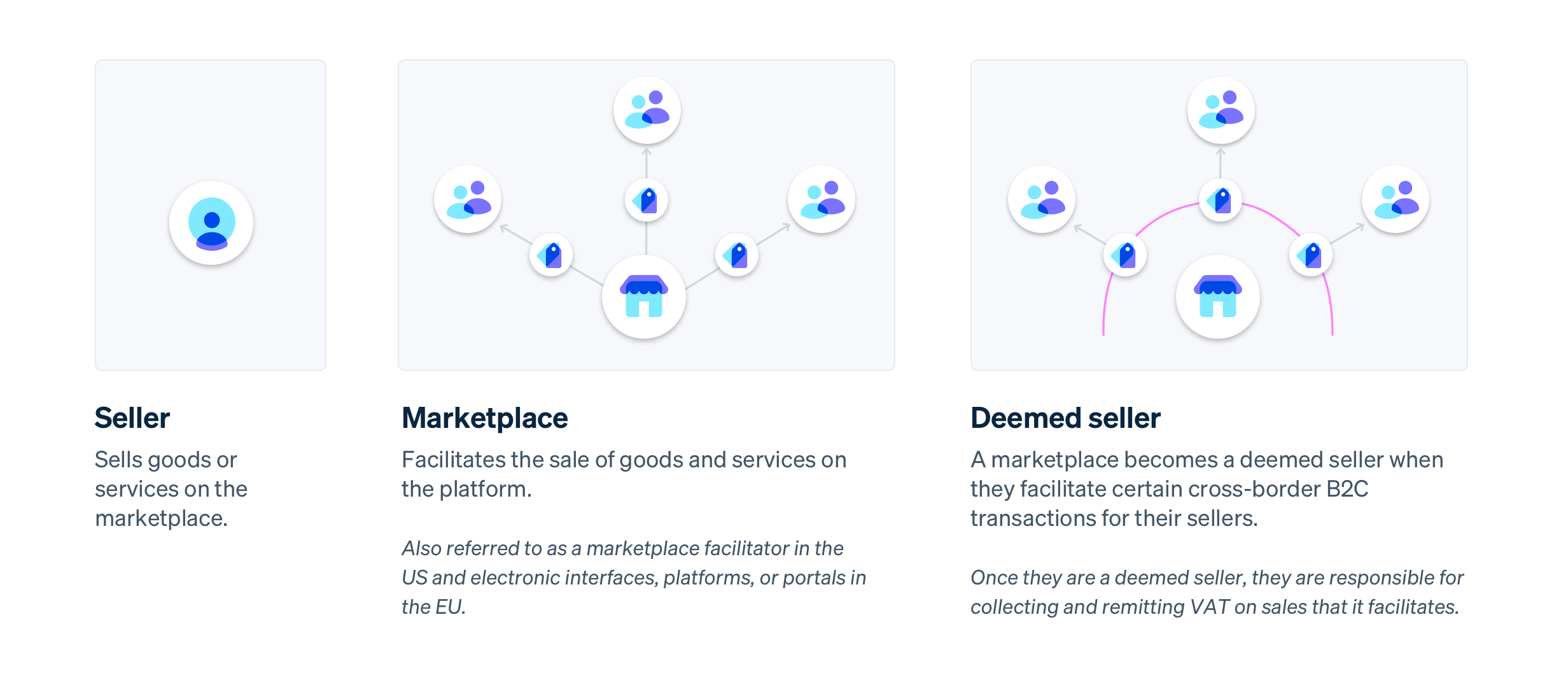

Aux États-Unis, le terme "facilitateur de place de marché » désigne une plateforme en ligne qui propose des biens et des services à la vente et traite les paiements pour le compte de vendeurs tiers.

Aux États-Unis, les facilitateurs de place de marché sont tenus de collecter les taxes sur les ventes pour le compte de vendeurs tiers lorsqu'ils établissent un lien économique dans l'État. Toutefois, les marchands sont redevables des taxes si le facilitateur de place de marché ne la collecte pas. Cela peut se produire si la place de marché n'a pas été en mesure de verser le montant approprié de taxes en raison d'informations erronées fournies par le marchand, ou si la place de marché n'est pas tenue de collecter la taxe pour le compte du marchand. En règle générale, un marchand reçoit une certification écrite de la place de marché confirmant que cette dernière collecte la taxe sur les ventes pour le compte du marchand.

La plupart des États demandent toujours aux marchands de places de marché de déclarer le montant des taxes sur les ventes collectées en leur nom par le facilitateur de place de marché et de remplir les déclarations relatives aux taxes sur les ventes, même si le montant est nul. Les États utilisent les déclarations des taxes sur les ventes pour contrôler les entreprises, et même s'il n'y a pas de taxe sur les ventes à verser, la déclaration est souvent obligatoire.

Si un marchand effectue toutes ses ventes exclusivement sur la place de marché, certains États l'autorisent à annuler son immatriculation pour collecter des taxes. Avant d'annuler une immatriculation, les marchands doivent s'assurer qu'ils peuvent le faire sans pénalité. Il est également recommandé aux marchands de se demander s'ils envisagent à l'avenir d'étendre leurs ventes au-delà de la place de marché, par exemple dans un magasin physique, un salon professionnel ou sur leur propre boutique en ligne. Le cas échéant, ils devront s'immatriculer à nouveau auprès d'un État.

Comment gérer la taxe sur les ventes et les ventes sur la place de marché

Deux scénarios peuvent se présenter lors de la gestion des taxes sur les ventes et des ventes sur la place de marché :

- Toutes les ventes d'un marchand sont réalisées sur une place de marché.

- Un pourcentage des ventes est réalisé sur une place de marché.

Nous allons vous expliquer comment gérer ces différents scénarios.

Ventes réalisées exclusivement sur une place de marché

Si un marchand réalise toutes ses ventes sur une place de marché et a confirmé que la place de marché collecte la taxe sur les ventes en son nom, il n'est tenu ni de calculer les taxes sur les ventes, ni de les collecter auprès de ses clients, ni de les reverser. Toutefois, le marchand est tout de même tenu d'établir et de déposer une déclaration de revenus avant la date d'échéance en indiquant le montant des taxes collectées par la place de marché. Dans ce scénario, le marchand ne devra probablement rien à l'État, mais remplira ses obligations de déclaration.

Ventes réalisées en partie sur une place de marché

Imaginons qu'un marchand réalise 50 % de ses ventes sur une place de marché et 50 % sur son propre site Web. En ce qui concerne les ventes sur la place de marché, le marchand doit s'assurer que la place de marché collecte et reverse les taxes en son nom, et conserver des documents attestant du montant des taxes collectées sur la place de marché. Pour les 50 % des ventes réalisées sur son site Web, le marchand est tenu de collecter et de reverser la taxe sur ces ventes, en partant du principe qu'il a établi un lien économique dans l'État concerné.

Au moment de la déclaration, le marchand doit déclarer le montant collecté et reversé par la place de marché, mais aussi le montant qu'il a lui-même collecté auprès des clients sur son site Web. Le marchand devra uniquement reverser les taxes sur les ventes qu'il a collectées, et non celles perçues par la place de marché. Aux États-Unis, la plupart des sites Web officiels des administrations fiscales d'État proposent deux lignes distinctes pour les ventes réalisées sur des places de marché et celles réalisées sur des sites Web, afin que les marchands puissent facilement ajouter les montants appropriés.

Législation applicable aux places de marché dans l'UE

L’UE a établi des règles spécifiques concernant les places de marché (également appelées interfaces électroniques, plateformes ou portails) qui facilitent la vente de certains biens et services. Les conditions suivantes définissent une place de marché en tant que facilitateur d'une vente :

- Fixer les conditions de la fourniture, directement ou indirectement

- Participer à l'autorisation du paiement

- Participer à la livraison du produit

Si l'une de ces trois conditions est remplie, la place de marché est considérée comme un vendeur réputé et est tenue de collecter la TVA sur certaines ventes qu'elle facilite. Une plateforme est considérée comme un vendeur présumé si elle agit en son nom propre, mais pour le compte du vendeur. La règle du vendeur réputé ne s'applique que si la place de marché facilite des ventes B2C pour :

- des services numériques ;

- des marchandises importées de pays non membres de l’UE en lots ne dépassant pas 150 € ;

- des biens appartenant à des vendeurs non membres de l’UE et situés dans l’UE au moment de la vente, quelle que soit leur valeur.

Le 8 décembre 2022, la Commission européenne a annoncé d’importantes réformes du système de TVA de l’UE. Les propositions tant attendues sur la "TVA à l’ère numérique" (ViDA) étendent le champ d'application de la règle du vendeur réputé aux plateformes des secteurs de la location d'hébergement de courte durée et du transport de passagers. Les plateformes de ces secteurs devront collecter la TVA sur les transactions qu'elles facilitent et la reverser si le vendeur concerné n'est pas tenu de collecter des taxes. Par exemple, si le vendeur concerné est un consommateur ou s'il est soumis à un régime applicable aux petites entreprises, la plateforme est tenue de collecter et de reverser la TVA. La règle du vendeur réputé ne s'appliquera pas aux ventes réalisées par des entreprises immatriculées à la TVA qui fournissent à l'opérateur de la plateforme leurs numéros de TVA.

En outre, pour les plateformes du secteur du commerce électronique, la règle du vendeur réputé existante pour les ventes de biens B2C dans l’UE par des vendeurs non européens s’appliquera à toutes les livraisons de biens au sein de l’UE, indépendamment du statut de l'acheteur et du lieu d'établissement du fournisseur. Les règles proposées sur l'économie des plateformes entreront en vigueur en 2025 si elles sont approuvées à l'unanimité par tous les États membres de l'UE.

Comment Stripe Tax peut vous aider

Stripe permet aux marketplaces de créer et de développer de puissantes entreprises internationales de paiement et de services financiers avec moins de frais généraux et plus d'opportunités de croissance. Stripe Tax simplifie votre conformité fiscale à l'échelle mondiale afin de vous permettre de vous consacrer au développement de votre activité. Cet outil calcule et prélève automatiquement la taxe sur les ventes, la TVA et la TPS sur les biens physiques et numériques dans tous les États américains ainsi que dans plus de 100 pays. Stripe Tax est intégré de manière native dans Stripe pour vous permettre de vous lancer plus rapidement, sans avoir à utiliser d'intégration ou de plugins tiers.

Stripe Tax peut vous aider à :

Savoir où vous immatriculer et prélever des taxes : sachez où vous devez prélever des taxes en fonction de vos transactions Stripe et, une fois immatriculé auprès de l'administration fiscale, activez le prélèvement de taxes dans un nouvel État ou pays en quelques secondes. Vous pouvez commencer à collecter des taxes en ajoutant une seule ligne de code à votre intégration, ou ajouter en un clic une fonction de collecte des taxes à des produits Stripe no-code, comme Invoicing.

S’enregistrer pour payer la taxe : si votre entreprise est basée aux États-Unis, laissez Stripe gérer vos immatriculations fiscales et profitez d’un processus simplifié qui préremplit les informations de la demande, vous faisant gagner du temps et facilitant la conformité avec les réglementations locales. Si vous êtes situé en dehors des États-Unis, Stripe s’associe à Taxually pour vous aider à vous enregistrer auprès des autorités fiscales locales.

Collecter automatiquement les taxes sur les ventes : Stripe Tax calcule et prélève le montant des taxes dues, quels que soient le produit vendu et le lieu de vente. Cette solution prend en charge des centaines de produits et de services et est actualisée en fonction de l’évolution des réglementations fiscales et des taux de taxe.

Simplifier la déclaration et le reversement : grâce à nos partenaires mondiaux de confiance, les utilisateurs bénéficient d’une expérience fluide connectée à vos données de transactions Stripe, permettant à nos partenaires de gérer vos déclarations afin que vous puissiez vous concentrer sur le développement de votre entreprise.

En savoir plus sur Stripe Tax