94% van de geanalyseerde Europese e-commercebedrijven maakte ten minste vijf elementaire fouten in het afrekenproces, waardoor onnodige frictie ontstaat voor klanten.

Bijna 40% van de Europese klanten die onze enquête invulden, gaf aan het afgelopen jaar twee keer zo veel of zelfs meer dan twee keer zo veel aankopen online te hebben gedaan. Deze stijging van de vraag vormt een enorme kans voor online bedrijven, maar levert ook meer druk op om dit potentieel succesvol aan te boren en een optimale klantervaring te bieden. Maar we constateerden dat een paar van de grootste e-commercebedrijven in Europa bij het verkopen vaak één cruciale stap over het hoofd zien: het afrekenproces.

We werkten samen met Edgar, Dunn & Company om de 800 grootste e-commercebedrijven in Duitsland, Frankrijk, Italië, Nederland, Polen, Spanje, het Verenigd Koninkrijk en Zweden te analyseren en ontdekten dat in 94% van de afrekenprocessen ten minste vijf elementaire fouten werden gemaakt. Voorbeelden van de meest gangbare problemen zijn een onjuiste opmaak van de velden om betaalkaartgegevens in te voeren, onduidelijke foutmeldingen en het niet aanbieden van populaire betaalmethoden of van de mogelijkheid om een betaalmethode op te slaan voor toekomstig gebruik. Los van elkaar lijken dit geen enorm grote problemen. Maar wanneer er zich meerdere tegelijkertijd voordoen, wordt het afrekenproces onnodig ingewikkeld voor klanten en lopen bedrijven omzet mis.

In dit rapport worden de afrekenprocessen geanalyseerd van de grootste e-commerce- en abonnementsbedrijven in Europa en vind je informatie over de meest gangbare fouten in afrekenprocessen. Het bestaat uit vier onderdelen:

- Vormgeving van het afrekenformulier

- Optimalisatie voor mobiele apparaten

- Lokalisatie

- Vertrouwen en veiligheid voor kopers

In dit rapport gaan we ook in op de vraag waarom deze problemen in het afrekenproces ertoe doen, hoe je ze kunt voorkomen en hoe Stripe je daarbij kan helpen.

Vormgeving van het afrekenformulier

Europese klanten verwachten een snelle, intuïtieve afrekenervaring. 21% van hen geeft aan van een aankoop af te zien als het afrekenen meer dan een minuut duurt. Maar tegelijkertijd gaf 44% van de klanten aan dat het afronden van een aankoop gemiddeld meer dan drie minuten duurt. 17% zei bovendien in het afgelopen jaar te hebben afgezien van een aankoop omdat het afrekenproces te ingewikkeld was.

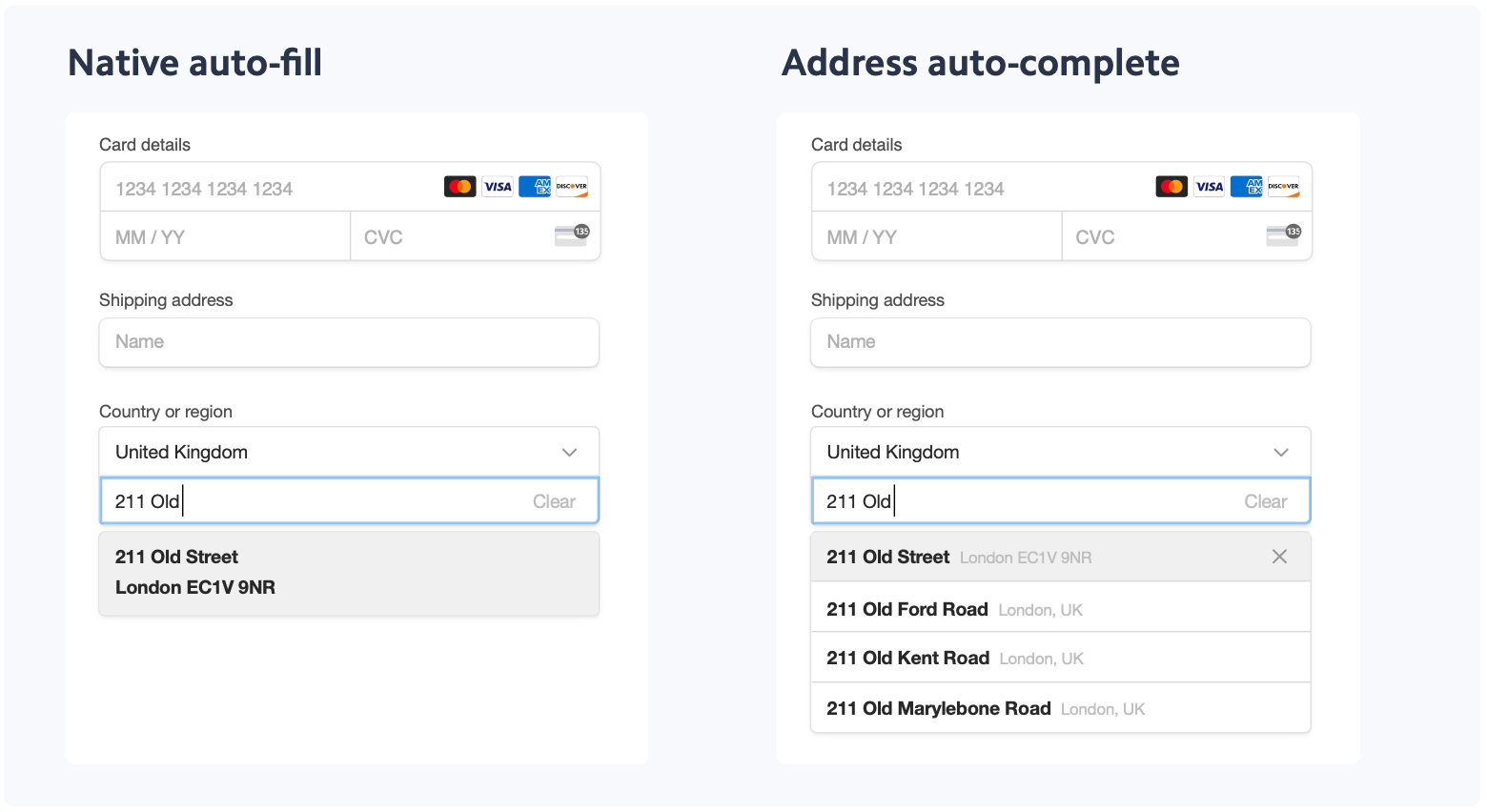

De afrekenprocessen die de beste resultaten opleveren, bestaan uit tientallen kleine optimalisaties die naadloos worden uitgevoerd. Voorbeelden van dit soort optimalisaties zijn: het weergeven van een duidelijke foutmelding wanneer klanten onjuiste betaalinformatie invoeren, ondersteuning van automatische aanvulling van adresgegevens en de mogelijkheid om betaalinformatie op te slaan voor toekomstig gebruik. Uit een ander onderzoek van Stripe kwam naar voren dat de automatische aanvulling van adresgegevens de conversie met bijna 0,8% kan verhogen en dat het gebruik van specifieke foutmeldingen de kans op een nieuwe poging na een weigering met maar liefst 3,5% verhoogt. (bijvoorbeeld het veranderen van de foutmelding 'Je kaart is geweigerd' naar 'Je kaart is geweigerd, probeer het met een andere kaart'). Deze stijgingen lijken maar klein, maar kunnen toch al snel aanzienlijke winsten opleveren, met name voor e-commercebedrijven met een groot transactievolume.

De vier meest gangbare fouten op afrekenformulieren

- 42% van de grote bedrijven maakte ten minste drie fouten in de opmaak van de velden voor betaalgegevens of bij het weergeven van foutmeldingen. Zo waarschuwden ze klanten bijvoorbeeld niet wanneer deze een ongeldig kaartnummer invulden of probeerden te betalen met een verlopen kaart

- 61% van de bedrijven ondersteunde geen automatische aanvulling van adresgegevens en 9% ondersteunde geen automatische aanvulling van adresgegevens én geen browsereigen functies voor het invullen van informatie

- In 10% van de afrekenprocessen werd het factuuradres van klanten niet standaard weergegeven als verzendadres.

- In 75% van de gevallen konden klanten hun betaalinformatie niet opslaan voor toekomstig gebruik

Checklist: een optimaal afrekenformulier ontwerpen

-

Foutmeldingen: geef in realtime aan welke fout de betaalinformatie bevat.

-

Opmaak getallen: voeg spaties toe aan betaalkaartnummers zodat ze in blokken van vier tot zes cijfers worden weergegeven en gemakkelijker kunnen worden ingevuld.

-

Standaardadres: gebruik standaard hetzelfde factuur- en verzendadres, tenzij de klant handmatig een ander verzendadres wil invoeren.

-

Zorg ervoor dat adresgegevens automatisch worden aan- en ingevuld: optimaliseer het invullen van adresgegevens door zowel de browsereigen functie voor het automatisch invullen van informatie (die gebruikmaakt van de informatie die is opgeslagen in de browser van de klant) als automatische aanvulling van adresgegevens (waarbij informatie tijdens het typen proactief wordt aangevuld) te ondersteunen.

-

Opgeslagen betaalgegevens: bied klanten de mogelijkheid hun betaalinformatie op te slaan voor toekomstig gebruik, zodat ze met één klik kunnen afrekenen.

Optimalisatie voor mobiele apparaten

37% van de ondervraagde klanten gaf aan meer dan de helft van hun aankopen vanaf een mobiel apparaat te doen en 58% vond het 'zeer' of 'buitengewoon' belangrijk dat een website goed werkt op mobiele apparaten. Als je afrekenproces niet geschikt is voor een kleiner scherm, omdat de weergave bijvoorbeeld niet automatisch wordt aangepast aan de afmeting van het apparaat, is de kans groter dat klanten de transactie niet voltooien. Meer dan 50% van de e-commercetransacties vindt plaats via smartphones en winkelwagentjes worden op een mobiel apparaat twee keer zo vaak verlaten als op een pc.

Bijna alle geanalyseerde bedrijven waren zich bewust van het belang van een optimaal mobiel afrekenproces: 99% van alle afrekenprocessen werd aangepast aan de schermgrootte van mobiele apparaten. Bij een eerdere studie die we in 2020 uitvoerden, was een iets lager percentage (96%) van de afrekenprocessen geschikt voor kleinere schermen. Maar het zijn met name de grote e-commercebedrijven die deze best practices voor mobiele apparaten toepassen. Van de ondervraagde klanten gaf 8% aan in het afgelopen jaar van een aankoop te hebben afgezien omdat de opmaak van het afrekenformulier niet geschikt was voor het gebruikte apparaat. Hieruit blijkt wel dat optimalisatie voor mobiele apparaten nog geen standaardpraktijk is in de hele branche.

Ondersteuning van digitale wallets, zoals Apple Pay of Google Pay, kan het mobiele winkelproces versnellen. Uit een ander onderzoek van Stripe kwam naar voren dat meer dan 25% van de Europese klanten Apple Pay of Google Pay op hun apparaat heeft geactiveerd, waardoor bedrijven deze klanten de mogelijkheid kunnen bieden met één klik te betalen. Dit is gemiddeld drie keer sneller dan het handmatig invoeren van betaalgegevens.

De drie meest gangbare fouten bij de optimalisatie voor mobiele apparaten

- 89% van de geanalyseerde afrekenprocessen bood geen ondersteuning voor Apple Pay

- 85% van de afrekenprocessen bood geen ondersteuning voor Google Pay

- Bij 20% werd geen numeriek toetsenbord op het mobiele apparaat weergegeven om de betaalkaartinformatie in te voeren

Checklist: Optimalisatie voor mobiele apparaten

-

Aanpassing: Zorg ervoor dat de afmetingen van je formulier automatisch worden geoptimaliseerd voor kleinere schermen.

-

Toetsenbord: Geef een numeriek toetsenbord weer wanneer klanten hun betaalkaartinformatie moeten invoeren.

-

Wallets: Bied klanten de mogelijkheid om met een mobiele wallet te betalen. Het beste is om deze opties alleen weer te geven wanneer klanten ze hebben geactiveerd en ze gebruikt kunnen worden op het apparaat.

Lokalisatie

Europese bedrijven hebben weliswaar meer mogelijkheden om consumenten wereldwijd te bereiken, maar vinden het soms lastig om de juiste betaalmethoden en valuta's voor elke klant te bepalen.Zo gaf 15% van de klanten in ons onderzoek aan het afgelopen jaar van een aankoop te hebben afgezien omdat de betaalmethode van hun voorkeur niet beschikbaar was. Bedrijven moeten de betaalmethoden die zij aanbieden dan ook afstemmen op de locatie van de klant. Zo wordt in Europa maar 40% van de betalingen met een debit- of creditcard gedaan. In Duitsland wordt de voorkeur gegeven aan overschrijvingen en in Italië betaalt een derde van de klanten het liefst met een digitale wallet.

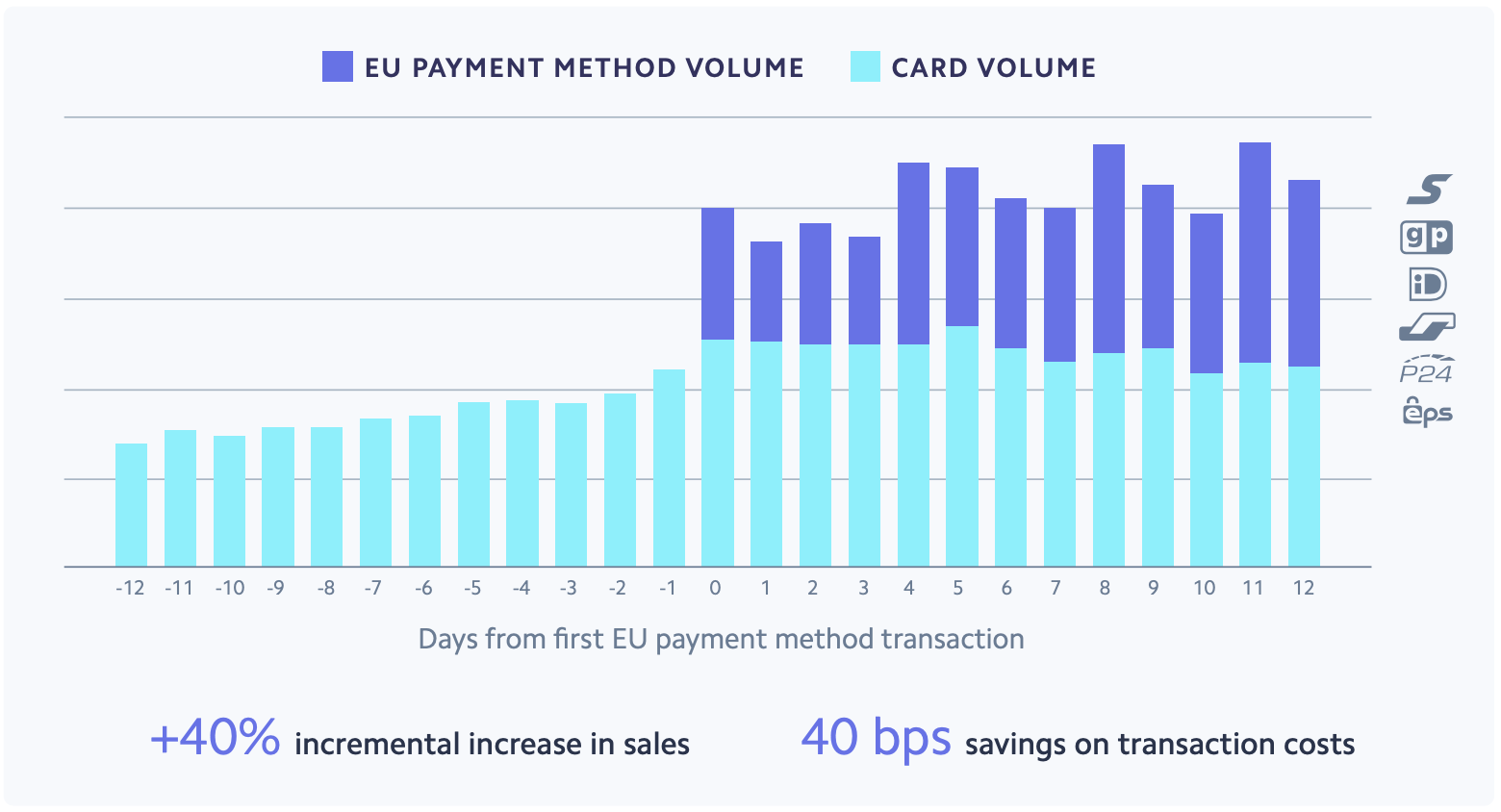

Als je de juiste betaalmethoden aanbiedt, kun je de conversiepercentages aanzienlijk verhogen en je kosten verlagen. In een andere Stripe-studie analyseerden we de impact van de acceptatie van populaire betaalmethoden in België, Duitsland, Nederland, Oostenrijk en Polen. Toen zij populaire betaalmethoden begonnen te accepteren, steeg de omzet van bedrijven 40% extra en daalden hun kosten met 0,4 procentpunten. (Deze besparingen klinken misschien niet zo indrukwekkend, maar de bedragen kunnen al snel oplopen.)

In een aparte analyse van Stripe schatten we de stijging van de netto nieuwe omzet die het gevolg zou kunnen zijn van de acceptatie van lokale betaalmethoden. Eerst raamden we de omzet van een bedrijf als het die betaalmethode nooit had aangeboden. Vervolgens analyseerden we het verschil tussen de daadwerkelijke omzet en het door ons geraamde volume.

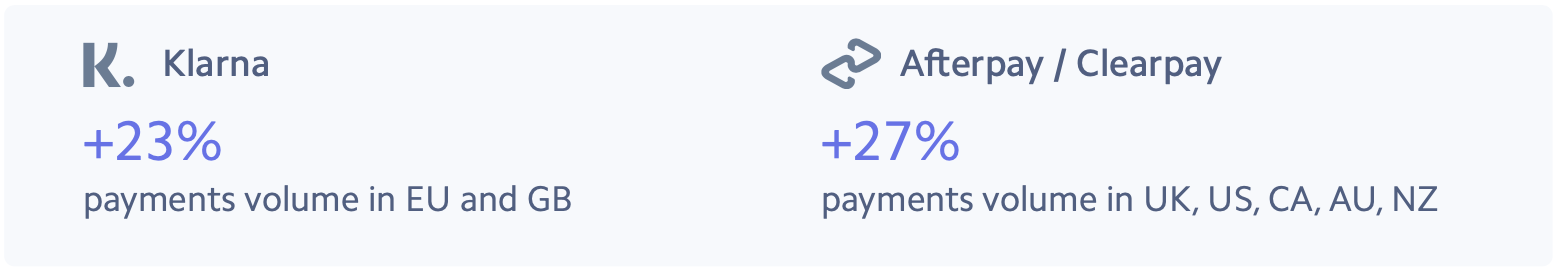

En het accepteren van de juiste betaalmethode is niet alleen belangrijk wanneer bedrijven internationaal uitbreiden. Je kunt je klanten er ook extra flexibiliteit en gemak mee bieden, met name bij grotere aankopen. Zo kunnen klanten hun aankopen bij Koop nu, betaal later-diensten bijvoorbeeld onmiddellijk financieren en aflossen in vaste termijnen. Dit kan je omzet een boost geven.

We concludeerden dat de beste afrekenprocessen niet per se het grootste aantal betaalmethoden hebben, maar zich wel inspannen om de juiste combinatie van betaalopties aan te bieden. Dit kwam ook naar voren uit onze analyse: de meeste e-commercebedrijven bieden in totaal vier betaalmethoden aan in aanvulling op internationale betaalkaarten. Grote e-commercebedrijven die actief zijn op meerdere markten, boden niet meer betaalmethoden aan. Wel pasten zij hun betaalmethoden per land aan om de lokale conversie te optimaliseren.Zo werd bijvoorbeeld giropay aangeboden voor Duitse klanten, iDEAL voor Nederlandse en Przelewy24 voor klanten in Polen.

Lokale betaalmethoden bij grote Europese e-commercewebsite

- VK: 10% bood Clearpay aan, 35% bood Klarna aan

- Duitsland: 35% bankoverschrijving, 30% giropay, 44% Klarna, 22% SOFORT

- Nederland: 95% iDEAL

- Polen: 48% bankoverschrijving; 74% BLIK, 35% Przelewy24

Checklist: Je afrekenproces lokaliseren

-

Taal en valuta: bepaal wat de belangrijkste landen zijn waar je wilt verkopen en zorg ervoor dat je je afrekenproces voor die landen lokaliseert door de pagina te vertalen en de lokale valuta weer te geven.

-

Dynamische velden: pas de velden met betaalinformatie aan om voor elk land de juiste informatie te vragen. Als het formulier bijvoorbeeld een Britse kaart herkent, moet dynamisch een veld voor de postcode worden toegevoegd.

-

Lokale betaalmethoden: laat dynamisch de juiste betaalmethoden zien in je afrekenproces, afhankelijk van de locatie van je klanten en het apparaat dat zij gebruiken.

-

Termijnen: Overweeg Koop nu, betaal later-diensten aan te bieden als de gemiddelde waarde van je bestellingen hoog is en deze diensten populair zijn op de locaties van jouw klanten.

Vertrouwen en veiligheid voor kopers

De ondervraagde klanten gaven aan dat een veilige website de belangrijkste factor is voor een positieve winkelervaring; 11% gaf daarnaast aan in het verleden een website te hebben verlaten omdat die niet veilig leek. Maar extra beveiligingsstappen nadat klanten een bestelling bevestigen, zorgen wel voor extra frictie en een minder positieve ervaring.

Bedrijven moeten daarom het juiste evenwicht vinden tussen het valideren van de identiteit van een klant en de toepassing van SCA-vereisten sterke cliëntauthenticatie wanneer de bank van de kaarthouder hierom vraagt, en het voorkomen van te veel stappen in het afrekenproces die tot gevolg hebben dat klanten de transactie niet afronden.

Webshops kunnen al tijdens het invullen van gegevens voorafgaand aan het afrekenen, het klantvertrouwen verhogen. Bied klanten bijvoorbeeld de mogelijkheid om af te rekenen als gast, zodat jij minder persoonlijke informatie hoeft te verzamelen en op te slaan. Als je van klanten eist dat zij inloggen om een aankoop te doen, ze de mogelijk geeft een account te maken of om hun social media-accounts te gebruiken. Hun persoonlijke informatie wordt dan opgeslagen op hun social media-profiel en niet op jouw website, waardoor het afrekenproces sneller wordt.

De drie meest gemaakte fouten wat vertrouwen en veiligheid van kopers betreft

- Bij 41% van de afrekenprocessen konden klanten niet afrekenen als gast.

- Bij 85% konden klanten geen account maken door verbinding te maken met een social media-profiel.

- Bij 8% van de afrekenprocessen werd geen samenvatting van de bestelling weergegeven die eenvoudig kon worden aangepast.

Checklist: het vertrouwen van kopers vergroten

-

Visuele elementen die laten zien dat je pagina veilig is: toon beveiligingsvisuals, zoals een hangslot, om te versterken dat de pagina veilig is.

-

Samenvatting van winkelwagen:_ geef een samenvatting weer met alle bestelde artikelen om vertrouwen te wekken.

-

Merk betaalkaart:_ geef automatisch het logo van de betaalkaart (bijvoorbeeld Visa of Mastercard) weer nadat het kaartnummer wordt ingevoerd.

-

Afrekenen als gast: bied klanten de mogelijkheid af te rekenen als gast.

-

Een account maken: laat klanten een account maken door een verbinding tot stand te brengen met een social media-profiel.

-

SCA: voldoe aan de Europese SCA-vereisten door kaartauthenticatie en 3D Secure dynamisch toe te passen wanneer de bank van de betaalkaarthouder dit vereist.

Aanbevolen werkwijzen voor bedrijven die abonnementen aanbieden bij de checkout

Het bedrijfsmodel met abonnementen is in opmars: steeds meer bedrijven kiezen voor abonnementsmodellen omdat ze de mogelijkheid bieden een betrouwbare inkomstenstroom te creëren. Bovendien zijn consumenten eraan gewend geraakt om digitale abonnementen af te sluiten. Uit onze enquête blijkt dat Europese consumenten gemiddeld voor twee actieve abonnementen betalen.

Net als e-commercebedrijven die eenmalige betalingen verwerken, moeten abonnementsbedrijven prioriteit geven aan dezelfde optimalisaties die we al hebben behandeld: ontwerp van het checkoutformulier, mobiele optimalisatie, lokalisatie en kopersvertrouwen en -veiligheid. Er zijn echter extra optimalisatiemogelijkheden die uniek zijn voor bedrijven die abonnementen aanbieden.

De top drie aanbevolen werkwijzen voor bedrijven die abonnementen aanbieden bij de checkout

- 44% kreeg een gratis proefperiode aangeboden

- 53% laat klanten direct op de checkoutpagina een code voor een kortingsbon invoeren

- De meeste bedrijven die abonnementen aanbieden, boden herbruikbare betaalmethoden aan, zoals wallets en automatische incasso

Hoe Stripe kan helpen

Onze analyse toont aan dat standaard checkoutproblemen overal voorkomen, zelfs bij de topbedrijven in Europa die waarschijnlijk speciale teams hebben die zich op conversiepercentages richten.

Bij het optimaliseren van je afrekenproces kun je proberen zelf problemen te voorkomen en ontwikkelbronnen inzetten om je alleen op je checkoutervaring te concentreren. Of je kunt gebruik maken van een vooraf gebouwde, gehoste betaalpagina zoals Stripe Checkout.

Stripe Checkout werd ontworpen met de aanbevolen werkwijzen voor conversie in gedachten, en geeft zowel grote als kleine bedrijven de mogelijkheid naadloze afrekenprocessen te ontwerpen die zijn geoptimaliseerd voor mobiele apparaten en geschikt zijn voor een internationaal publiek. Het combineert alle front-end, ontwerp- en analyse-expertise van Stripe om een naadloze betaalomgeving te bieden, zodat je in enkele minuten kunt integreren om veilig betalingen te accepteren.

- Ontworpen om wrijving te verminderen: help je klanten snel en gemakkelijk het afrekenproces te voltooien door ze automatisch kaart- en adresgegevens te laten invullen, hoeveelheden van artikelen aan te passen of actiecodes in te voeren direct vanaf de checkoutpagina, en met één klik te betalen. Stripe Checkout helpt klanten ook fouten in realtime op te sporen met kaartvalidatie, identificatie van kaartmerk en beschrijvende foutmeldingen.

- Optimaal voor mobiele apparaten: het checkoutformulier is ontworpen om volledig responsief te zijn en op elk apparaat te werken. Het toont een numeriek toetsenbord om het klanten gemakkelijker te maken hun kaartinformatie in te voeren en wordt geleverd met Apple Pay en Google Pay ingebouwd, zonder dat extra registratie of domeinvalidatie nodig is. Daarnaast toont Stripe Checkout alleen mobiele wallets als Stripe weet dat ze door je klant correct zijn ingesteld.

- Naadloze ondersteuning van betaalmethoden: met Stripe Checkout kun je betaalmethoden toevoegen door een enkele regel code te veranderen, en zo gelokaliseerde betaalervaringen creëren voor je hele klantenbestand. Met Stripe kun je snel ondersteuning voor betaalmethoden toevoegen en opschalen zonder meerdere formulieren in te vullen of eenmalige onboardingprocessen te volgen.

- Gebouwd voor wereldwijd gebruik: Stripe Checkout ondersteunt meer dan 25 talen en 135 valuta's, zodat je klanten over de hele wereld de voor hen juiste betalingsvorm te zien krijgen. Je kunt zelf bepalen welke lokale betaalmethoden worden getoond of je vertrouwt op Stripe om dynamisch de juiste betaalmethoden te tonen op basis van IP, browser landinstellingen, cookies en andere signalen.

- Versterkt vertrouwen en veiligheid van de koper: het checkoutformulier kan omgaan met Europese SCA-vereisten en dynamisch authenticatie toepassen als de bank van de kaarthouder dat voorschrijft of als fraude wordt vermoed. Stripe Checkout ondersteunt ook de eenvoudigste methode van PCI-validatie met een vooraf ingevulde SAQ A en het activeert CAPTCHA alleen als we aanvallen van kaarttesten vermoeden om je tegen fraude te beschermen.

Als je je eigen afrekenformulier wilt ontwikkelen, kun je Stripe Elements gebruiken: een reeks krachtige, kant-en-klare UI-componenten. Net als Stripe Checkout biedt Stripe Elements ook optimalisatie voor mobiele apparaten, realtime validatie, automatische aanvulling van gegevens, lokalisatie en front-end-opmaak. Leer meer over Stripe Elementen.

Methodologie

In 2020 analyseerden we 450 van de grootste e-commercebedrijven in zeven Europese landen (Duitsland, Frankrijk, Italië, Nederland, Spanje, het Verenigd Koninkrijk en Zweden). In 2021 breidden we onze analyse uit, met meer e-commercebedrijven, waaronder abonnementsbedrijven, meer Europese landen en nieuwe testcriteria, waaronder fouten op het gebied van vertrouwen en veiligheid voor kopers.

In dit 2021 rapport werkte Stripe samen met Edgar, Dunn & Company om de top 100 e-commercewebsites (voor een totaal van 800) in Frankrijk, Duitsland, Italië, Nederland, Polen, Spanje, Zweden en het VK te selecteren op basis van online verkoopvolume van Statista. Platforms voor volwassenenentertainment en gokwebsites werden niet meegenomen in de analyse. Na de relevante websites te hebben geselecteerd, werden deze allemaal getest op vooraf bepaalde fouten door een product in het winkelwagentje te doen en een online aankoop te simuleren. In sommige gevallen werd een VPN gebruikt om het afrekenproces voor klanten in verschillende landen na te bootsen. De afrekenprocessen werden getest op in totaal 26 criteria inzake vormgeving van het formulier, optimalisatie voor mobiele apparaten, lokalisatie en vertrouwen en veiligheid voor kopers.

We analyseerden ook de 200 grootste abonnementsbedrijven op basis van het aantal websitebezoekers volgens Crunchbase, en richtten ons hierbij op B2C-abonnementswebsites die digitale inhoud aanbieden.

Tot slot voerden we een enquête uit onder 800 consumenten in Europa om inzicht te krijgen in het actuele gedrag van consumenten en trends, betaalvoorkeuren en factoren die van invloed zijn op de afrekenervaring.