Los débitos bancarios tales como los débitos directos SEPA, Bacs, BECS, ACH (ampliamente utilizados en EE. UU.) o los débitos preautorizados en Canadá, ofrecen la ventaja de reducir costos en las transacciones, minimizar los pagos fallidos y disminuir el riesgo de fraude y contracargos. El funcionamiento de los débitos directos varía según el país, pero en su mayoría se utilizan en negocios con pagos recurrentes, así como en empresas de comercio minorista y de servicios que buscan una alternativa más económica que las tarjetas para pagos de alto importe, como rentas o programas educativos.

A diferencia de las transferencias de crédito bancario o los pagos electrónicos que requieren que los clientes realicen el pago directamente desde su cuenta bancaria, los débitos bancarios permiten a una empresa extraer fondos directamente de la cuenta del cliente, siempre con su consentimiento. Por ejemplo, una empresa de software B2B podría cobrar automáticamente a un cliente la comisión de su suscripción mensual de $3000 a un cliente que ha dado su consentimiento. Esto le permite a la empresa extraer fondos para futuros pagos sin necesidad de obtener autorización nuevamente para cada pago posterior.

En esta guía, te explicamos los aspectos básicos de los débitos bancarios. Te ayudará a entender cómo funcionan, cómo elegir un proveedor y cómo Stripe puede ayudarte.

¿Cómo funcionan los débitos bancarios?

Los débitos bancarios suelen presentarse como una opción de pago al finalizar el proceso de compra, junto con las tarjetas de crédito y otros métodos de pago. Para realizar un débito bancario, los clientes deben introducir los datos de su cuenta bancaria, como el nombre y la dirección. Lo más importante es que los clientes deben dar su consentimiento para permitir que realices débitos en su cuenta, conocido como "orden" o "autorización". De esta forma, podrás extraer fondos automáticamente de su cuenta, aunque algunos métodos de débito bancario te pedirán que notifiques a tus clientes antes de cada pago futuro.

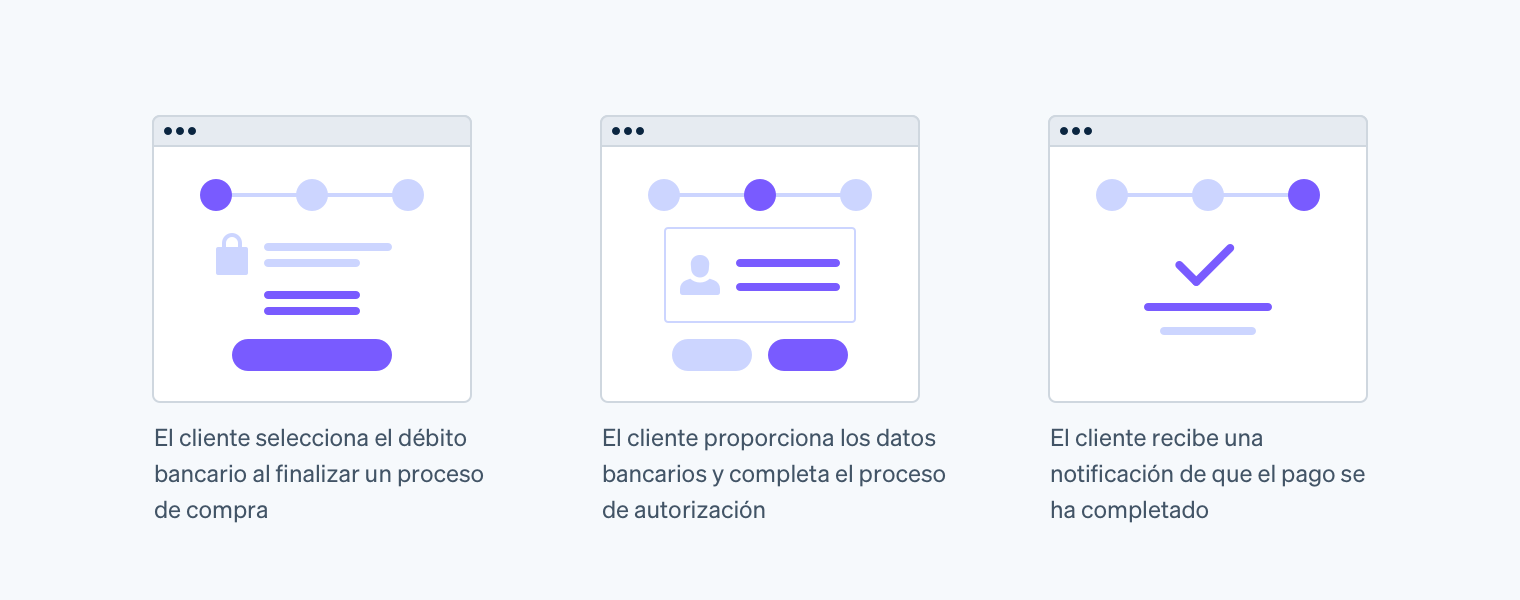

Flujo de pago para los débitos bancarios

Para realizar un pago mediante débito directo, debes enviar una solicitud de débito a tu banco o a través de un proveedor de servicios de pago. Una vez procesada la solicitud, los fondos se liquidan en el plazo de dos a seis días hábiles.

Los métodos de débito bancario reducen la probabilidad de que se presenten disputas, ya que los clientes deben autorizar los pagos de antemano mediante la aceptación de una orden. Sin embargo, las políticas que regulan las disputas suelen ser menos favorables a las empresas que en los casos de disputa después de un pago con tarjeta. Algunos sistemas de débito bancario admiten todas las disputas de los clientes y retiran los fondos de la empresa, mientras que otros solo permiten que los clientes presenten una disputa por un pago incorrecto o no autorizado.

Diferencias entre la verificación instantánea y los microdepósitos

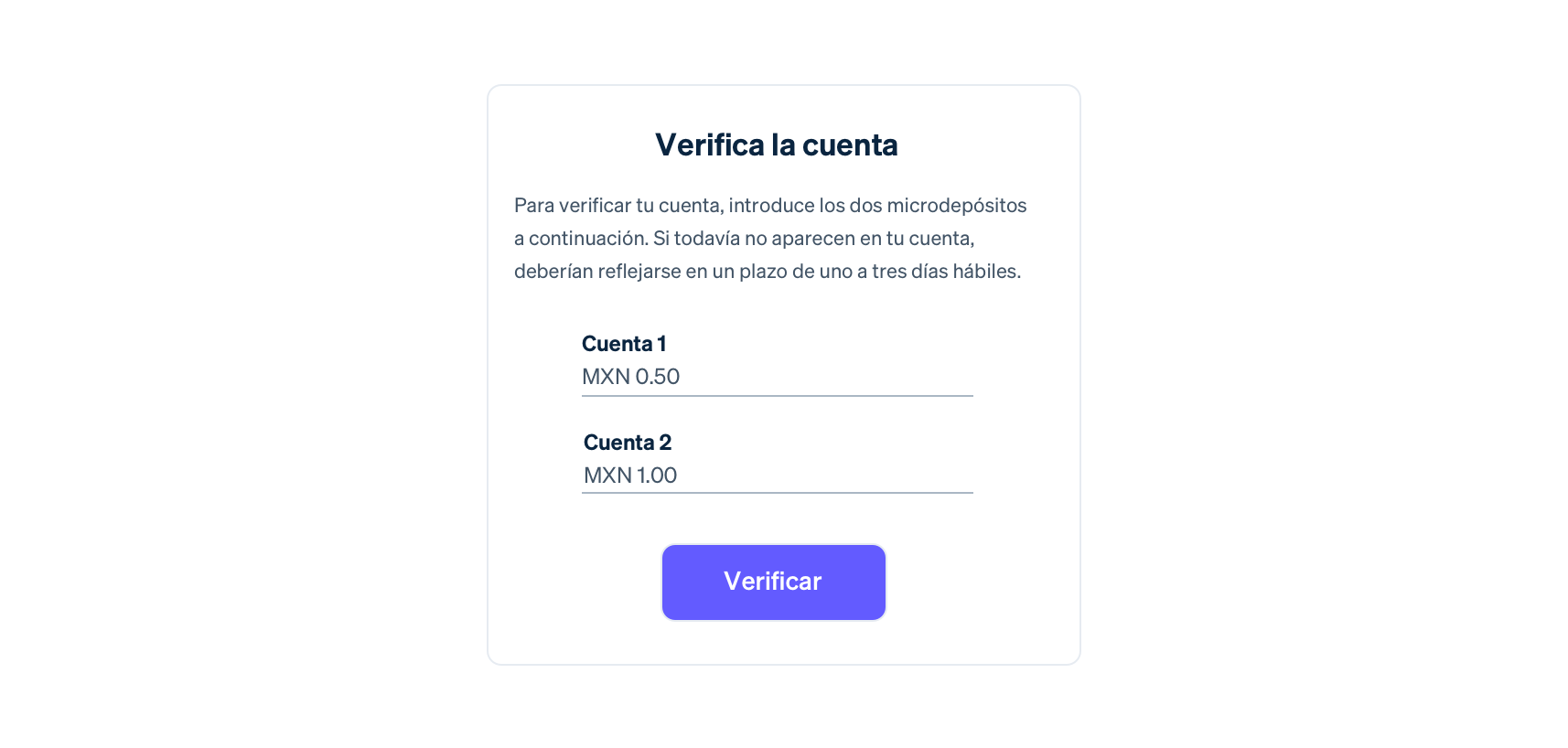

Antes de efectuar un débito en la cuenta de un cliente, se recomienda, yen algunos casos es obligatorio, verificar los datos de la cuenta bancaria introducidos durante el proceso de compra para prevenir el fraude y reducir los errores en los pagos. En Estados Unidos y Canadá, puedes optar por realizar esta verificación de forma instantánea o, si lo prefieres, de forma manual mediante microdepósitos.

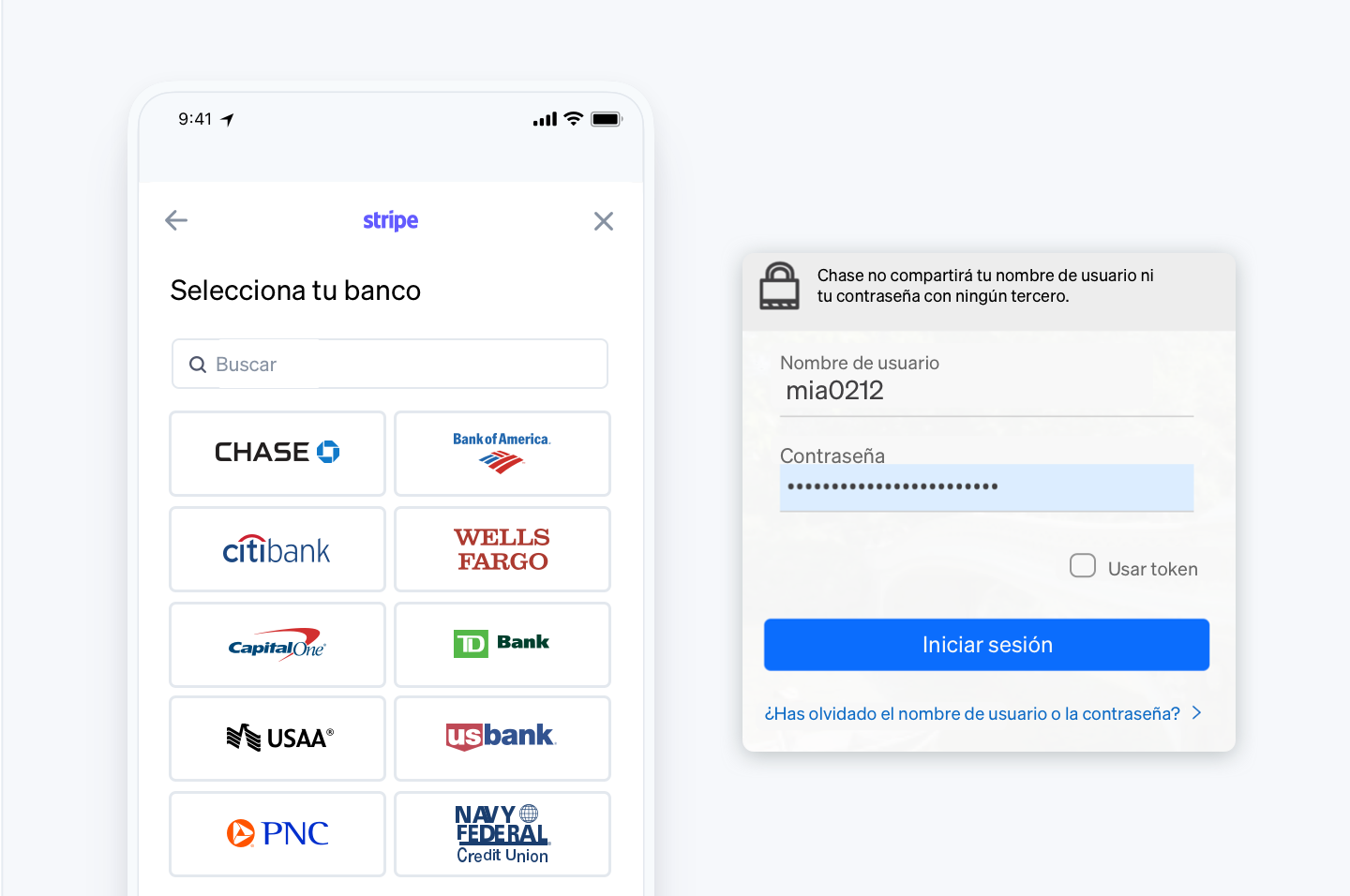

Un servicio de verificación instantánea te permite comprobar la cuenta bancaria de un cliente en cuestión de segundos. Durante el flujo de compra, se pide a los clientes que seleccionen su entidad bancaria y que introduzcan las credenciales de su cuenta para completar la verificación. Todo este proceso se puede llevar a cabo sin que los clientes abandonen la confirmación de compra.

En cambio, con los microdepósitos, tienes que enviar manualmente dos pequeñas transferencias a la cuenta bancaria del cliente. Una vez que tus clientes reciban estas transferencias, que pueden tardar hasta uno o dos días hábiles en reflejarse, se les proporcionará un enlace para verificar los montos de los microdepósitos. Esta acción confirma que tus clientes tienen acceso a la cuenta bancaria y a los fondos asociados.

Medidas adicionales para mejorar la seguridad y confiabilidad de los débitos bancarios

Si bien la validación de la cuenta bancaria es importante para confirmar que una cuenta está abierta y es legítima, es recomendable incorporar capas adicionales de seguridad para prevenir el fraude y los errores en los pagos.

Por ejemplo, algunos servicios de verificación te permiten comprobar el saldo de la cuenta de un cliente antes de efectuar débitos para asegurarte de que hay fondos suficientes para la transacción. También puedes obtener información sobre el titular de la cuenta bancaria, como el nombre y la dirección, para confirmar que coincidan con los datos que dispones sobre el cliente que va a efectuar un pago. Esto puede ayudar a prevenir el fraude relacionado con el robo de datos de inicio de sesión y reducir las costosas disputas por débitos no autorizados.

Aunque tu empresa haya verificado una cuenta bancaria y confirmado la información del titular de la cuenta, es conveniente que te protejas frente a posibles estafas de individuos que hayan abierto una cuenta bancaria legítima con fines fraudulentos. Algunas soluciones de verificación instantánea también pueden servirte para conocer el riesgo de aceptar débitos de una cuenta con patrones de actividad sospechosos. Por ejemplo, si una cuenta se abrió recientemente, recibió fondos a través de transferencias electrónicas de montos elevados y estos se utilizaron rápidamente para comprar artículos costosos en tiendas de lujo, podrías marcar la actividad como sospechosa.

Al implementar estas medidas adicionales, que normalmente pueden aplicarse después de una verificación instantánea de la cuenta (no si la verificación fue a través de microdepósitos), puedes reforzar la seguridad y confiabilidad de los débitos bancarios.

Ventajas de los débitos bancarios

Los débitos bancarios te ofrecen la posibilidad de reutilizar las credenciales de pago de los clientes para tramitar los pagos según un calendario personalizado, sin requerir acciones adicionales por parte de tus clientes. Ofrecer la opción de débitos bancarios proporciona la siguientes ventajas:

Reducir los errores en los pagos y el abandono involuntario de clientes: los débitos bancarios extraen fondos directamente de la cuenta bancaria del cliente, sin que este último tenga que hacer nada. A diferencia de las tarjetas, las cuentas bancarias no tienen vencimiento ni se cancelan, lo que reduce la tasa de errores en los pagos y previene el abandono involuntario de los clientes, especialmente para negocios con ingresos recurrentes.

Reducir el riesgo de fraude y contracargos: por regla general, cuanto mejor sea el nivel de autenticación de clientes, menos posibilidades habrá de encontrarte con casos de fraude y disputas en los pagos. La verificación de la cuenta bancaria asociada con los débitos bancarios contribuye a minimizar los pagos fraudulentos, al requerir una autorización explícita del cliente.

Reducir los costos en las transacciones: los débitos bancarios, al ser procesados a través de redes bancarias, implican comisiones más bajas en comparación con otros métodos de pago. Esto se traduce en una disminución de los costos asociados con las transacciones, ofreciendo una alternativa eficiente desde el punto de vista económico.

Prácticas recomendadas para gestionar el riesgo

Aunque los débitos bancarios pueden ayudar a capturar más pagos con éxito y a reducir los costos, puede que no sean convenientes para todos los tipos de empresas. A diferencia de las tarjetas, los débitos bancarios pueden requerir varios días para confirmar los pagos, lo que plantea un riesgo para las empresas que entregan los bienes o servicios días antes de que se tramite el pago. Dado que la mayoría de los errores en los pagos se producen en los primeros cinco días, se recomienda esperar al menos este período antes de entregar los bienes o servicios y comunicar claramente las condiciones de pago al cliente para minimizar posibles pérdidas.

Es importante tener en cuenta que los reembolsos de pagos realizados mediante débito bancario suelen procesarse como créditos en la cuenta del cliente. Esto implica que el cliente podría seguir viendo una disputa del pago original o incluso iniciar un proceso de disputa, a pesar de que el reembolso ya se haya realizado. Es importante que comuniques a los clientes sobre cualquier reembolso y proporcionar detalles claros sobre los plazos del proceso.

Comparación de los métodos de débito bancario a nivel internacional

A continuación, puedes consultar las opciones admitidas por Stripe para saber qué métodos de débito bancario son más relevantes para tu negocio. También puedes consultar qué métodos de pago están disponibles para tu cuenta al acceder a tu Dashboard.

|

Ubicación geográfica del pagador

|

Divisas aceptadas

|

Transferencias y confirmación del pago

|

Política de disputas

|

|

|---|---|---|---|---|

|

Adeudo directo ACH

|

Estados Unidos | USD | 4 días hábiles | Desde la fecha de retiro, los clientes tienen 60 días y las empresas 2 para notificar un débito incorrecto o no autorizado |

|

Adeudos directo Bacs

|

Reino Unido | GBP | 3 días hábiles | Indefinidamente mediante la política de disputas de Bacs |

|

Adeudos directo BECS

|

Australia | AUD | De 3 a 4 días hábiles | Criterio de "no hacer preguntas" durante hasta 7 años |

|

Adeudos directo BECS

|

Nueva Zelanda | NZD | De 2 a 3 días hábiles |

120 días a partir de la fecha de retirada si quien inicia la transacción no envía una notificación por escrito o si el importe o la fecha de débito son distintos de los especificados en la notificación. 9 meses si no se autorizó el débito. |

|

Adeudos preautorizados en Canadá

|

Canadá | CAD, USD | De 2 a 3 días hábiles | 90 días desde la fecha de la retirada de dinero para notificar un adeudo incorrecto o no autorizado. |

|

Adeudo directo SEPA

|

Alemania, Austria, Bélgica, Bulgaria, Chipre, Croacia, Dinamarca, Eslovaquia, Eslovenia, España, Estonia, Finlandia, Francia, Grecia, Hungría, Irlanda, Islandia, Italia, Letonia, Liechtenstein, Lituania, Luxemburgo, Malta, Mónaco, Noruega, Países Bajos, Polonia, Portugal, Reino Unido, República Checa, Rumanía, San Marino, Suecia, Suiza | EUR | 5 días hábiles | Las disputas presentadas por los clientes en las primeras 8 semanas se aceptan automáticamente. Pasado ese tiempo y durante los siguientes 11 meses, los clientes siguen teniendo la posibilidad de disputar transacciones que no estaban respaldadas por un mandato debidamente autorizado. |

Obtén información sobre los precios de Stripe para los métodos de pago mediante débito bancario.

Débito directo ACH

Los pagos con débito directo en la red de la cámara de compensación automatizada (ACH), también conocidos como débito directo ACH, te permiten retirar fondos de las cuentas bancarias estadounidenses de tus clientes. La red ACH procesó más de 14,000 millones de transacciones de débito en 2019.

Empieza a aceptar débitos directos ACH

Débitos directos Bacs

El débito directo Bacs es un método de pago mediante transferencia bancaria que tiene una cuota de mercado del 14 % en el Reino Unido. También es el método más popular para enviar y recibir pagos recurrentes. De hecho, el 90 % de los clientes del Reino Unido utilizan el débito directo Bacs para pagar algunas o todas sus facturas habituales y pagos recurrentes.

Empieza a aceptar débitos directos Bacs

Débito directo BECS

El sistema de compensación electrónica masiva (BECS) es un método de pago establecido en Australia y administrado por la red Australian Payments Network que recibe instrucciones de débito y crédito de pagos. En 2018, representó el 19 % del volumen de transacciones (sin tener en cuenta los pagos en efectivo) de ese país.

Empieza a aceptar débitos directos BECS

Débitos preautorizados

Los débitos preautorizados (PAD) se usan para cobrar pagos mediante débito directo para clientes de Canadá. En 2019, se procesaron más de 876,000 millones de dólares canadienses a través de débitos bancarios. Existen requisitos estrictos sobre lo que se debe mencionar en el consentimiento de los débitos preautorizados para poder autorizar una transacción.

Empieza a aceptar pagos preautorizados

Débito directo SEPA

La zona única de pagos en euros (SEPA) es una iniciativa de la Unión Europea para simplificar los pagos entre todos los países de la UE. Los países establecieron e implementaron estándares bancarios para permitir débitos directos entre cuentas bancarias en euros dentro de la región SEPA, con lo que se facilitan más de 20,000 millones de transacciones al año. En algunos países europeos, como Alemania, el débito directo SEPA es más popular que los pagos con tarjeta para las transacciones por Internet.

Empieza a aceptar débitos directos SEPA

¿Cómo puede ayudarte Stripe?

Empresas de todo el mundo usan Stripe para aceptar múltiples métodos de pago, incluidos los débitos bancarios, y simplificar sus operaciones internacionales. Stripe permite aceptar opciones de débito directo en cuestión de minutos con una sola integración. Aquí te presentamos algunas formas en las que Stripe puede ayudarte:

Integración rápida y sencilla

Todos los productos de Stripe incluyen soporte integrado para pagos internacionales, por lo que permitiéndote crear experiencias de pago más cómodas e intuitivas para tus clientes.

La API de pagos de Stripe hace que admitir varios métodos de pago con una sola integración sea mucho más fácil. De esta forma, contarás con una integración unificada y sofisticada que requiere muy poco tiempo de desarrollo e, independientemente de qué métodos de pago hayas decidido implementar, sigue siendo fácil de mantener. Los débitos bancarios en Stripe también funcionan con Stripe Billing para automatizar tus procesos de facturación recurrente.

Adaptar la experiencia de pago para tus clientes internacionales es aún más fácil con Stripe Checkout, Payment Elements e Invoicing. Con cualquiera de estas interfaces de usuario (IU), puedes agregar métodos de pago en el Dashboard de Stripe en un solo clic y dejar que Stripe muestre de forma dinámica los métodos de pago y los idiomas correctos en función de la IP del usuario, la ubicación del navegador, las cookies y otras señales.

Los marketplaces y las plataformas pueden usar Stripe Connect para aceptar dinero y hacer transferencias a terceros. Tus vendedores o proveedores de servicios se benefician del mismo proceso de onboarding optimizado de Stripe y obtienen acceso inmediato a la selección de métodos de pago.

Verificación instantánea integrada

El débito directo ACH y los débitos preautorizados en Stripe disponen de un sistema de verificación instantánea, para que sea más fácil verificar las cuentas bancarias sin depender de ninguna integración con terceros. Los clientes solo tienen que introducir sus credenciales bancarias, y sus cuentas se verificarán en cuestión de segundos. Como alternativa, podrás elegir la verificación mediante microdepósitos, que también estará alojada por Stripe.

Cumplimiento normativo

Además de las opciones de verificación integradas, Stripe se ocupa de los correos electrónicos de notificación de débitos y de la recolección de órdenes, para que el cumplimiento de la normativa que regula el sistema de débitos sea mucho más fácil para ti. Tanto las órdenes como las notificaciones incluirán automáticamente las condiciones de pago que especifiques.

Sin trámites adicionales

Las empresas que cumplan los requisitos pueden aceptar cualquiera de estas opciones de débitos bancarios con Stripe en cuestión de minutos; no se necesita ningún proceso adicional de solicitud, onboarding ni evaluación de riesgos para empezar. Consulta tu Dashboard para conocer las opciones de débitos bancarios que puedes utilizar.

Monitorización e informes unificados

Los pagos efectuados con cualquier método de pago, incluidos los débitos bancarios, aparecen en el Dashboard de Stripe, lo que permite reducir tu carga operativa y simplificar tus procesos de conciliación financiera. De esta forma, podrás desarrollar procesos estandarizados para operaciones habituales, como la gestión logística, el soporte a clientes y los reembolsos.

Para obtener más información sobre los débitos bancarios admitidos en Stripe, consulta nuestra documentación o ponte en contacto con nuestro equipo de ventas. Para empezar a procesar pagos ahora mismo, crea una cuenta.